财务比率分析表模板

主要财务比率分析表格式

%

(3)长期资金对固定资产比率

%

%

%

%

C获利能力分析:

(1)销货增加率

%

%

%

%

(2)销货获利率

%

%

%

%

(3)净值获利率

%ห้องสมุดไป่ตู้

%

%

%

(4)资产获利率

%

%

%

%

(5)财务费用率

%

%

%

%

D经营管理分析:

(1)存货周期率

次(天)

次(天)

次(天)

次(天)

(2)总资产周转率

次(天)

次(天)

次(天)

次(天)

(3)固定资产周转率

主要财务比率分析表格式

主要财务比率分析表

项目

年

年

年

年同业平均比率

A偿债能力分析:

(1)流动比率

%

%

%

%

(2)速动比率

%

%

%

%

(3)应收款项周转率

次(天)

次(天)

次(天)

次(天)

(4)应付款项周转率

次(天)

次(天)

次(天)

次(天)

B资本结构分析:

(1)负俩款净值比率

%

%

%

%

(2)净值对固定资产比率

%

%

次(天)

次(天)

次(天)

次(天)

(最新)自动计算各项财务比率和评价分析模板

资产负债表

金额单位:元2013年末2014年末2015年末2016年10月2013年末2014年末2015年末2016年10月

流动资产:流动负债:

货币资金短期借款

短期投资应付票据

应收票据应付账款

应收股利(利息)预收账款

应收补贴款其他应付款

应收账款应付工资

减:坏账准备应付福利费

应收账款净额----应付股利

预付账款未交税金

其他应收款未付利润

*有效其他应收款其他未交款

存货预提费用

待摊费用待扣税金

待处理流动资产净损失预计负债

一年到期的长期投资一年到期的长期负债

其他流动资产其他流动负债

应收利润流动负债合计----流动资产合计----长期负债:

长期资产:长期借款

长期投资:----应付债券

长期股权投资长期应付款

长期债权投资其他长期负债

其中:合并差价长期负债合计----固定资产:递延税项:

固定资产原价递延税款贷项

减:累计折旧负债合计----减:固定资产减值准备少数股东权益

固定资产净值----

固定资产清理所有者权益:

工程物资实收资本(股本)

在建工程资本公积

待处理固定资产净损失盈余公积

固定资产合计----未分配利润

无形及递延资产:外币报表折算差额

无形资产未确认投资损失

长期待摊费用所有者权益合计----无形及递延资产合计----负债所有者权益合计----其他资产:

其他长期资产

递延税项:

递延税项款

资产总计----

返回主菜单

第 1 页,共 1 页。

财务分析数据报告模板(3篇)

第1篇一、报告摘要本报告针对XX公司2023年度的财务状况进行分析,通过对公司财务报表的深入研究,揭示了公司的财务状况、经营成果和现金流量等方面的信息。

报告主要从以下几个方面进行分析:公司概况、财务报表分析、财务比率分析、盈利能力分析、偿债能力分析、运营能力分析、发展能力分析以及风险与对策。

二、公司概况1. 公司名称:XX公司2. 成立时间:XXXX年3. 注册资本:XXXX万元4. 主营业务:XXXX5. 经营范围:XXXX三、财务报表分析1. 资产负债表分析(1)资产结构分析根据XX公司2023年度资产负债表,公司资产总额为XXXX万元,其中流动资产XXXX万元,非流动资产XXXX万元。

流动资产中,货币资金XXXX万元,应收账款XXXX万元,存货XXXX万元;非流动资产中,固定资产XXXX万元,无形资产XXXX 万元。

(2)负债结构分析根据XX公司2023年度资产负债表,公司负债总额为XXXX万元,其中流动负债XXXX万元,非流动负债XXXX万元。

流动负债中,短期借款XXXX万元,应付账款XXXX万元;非流动负债中,长期借款XXXX万元。

(3)所有者权益分析根据XX公司2023年度资产负债表,公司所有者权益为XXXX万元,其中实收资本XXXX万元,资本公积XXXX万元,盈余公积XXXX万元,未分配利润XXXX万元。

2. 利润表分析(1)营业收入分析根据XX公司2023年度利润表,公司营业收入为XXXX万元,同比增长XX%,显示出公司业务发展势头良好。

(2)营业成本分析根据XX公司2023年度利润表,公司营业成本为XXXX万元,同比增长XX%,营业成本增长率低于营业收入增长率,说明公司盈利能力较强。

(3)利润分析根据XX公司2023年度利润表,公司净利润为XXXX万元,同比增长XX%,显示出公司盈利能力不断提升。

3. 现金流量表分析(1)经营活动现金流量分析根据XX公司2023年度现金流量表,公司经营活动现金流入为XXXX万元,现金流出为XXXX万元,净流入为XXXX万元,说明公司经营活动产生的现金流量较为稳定。

财务状况分析报告模板(3篇)

第1篇报告名称:[公司名称]财务状况分析报告报告日期:[报告日期]一、报告摘要本报告旨在对[公司名称]截至[报告截止日期]的财务状况进行全面分析,包括公司的盈利能力、偿债能力、运营能力和成长能力等方面。

通过对财务报表的深入解读,揭示公司财务状况的优势与不足,为管理层决策提供参考。

二、公司概况[公司名称]成立于[成立日期],主要从事[主营业务]。

公司注册资本为[注册资本],总部位于[总部所在地]。

截至[报告截止日期],公司员工人数为[员工人数],年营业额约为[年营业额]。

三、财务报表分析1. 资产负债表分析(1)流动资产分析流动资产主要包括现金、应收账款、存货等。

以下是[公司名称]流动资产的分析:- 现金:[现金余额],较上期[增减幅度];- 应收账款:[应收账款余额],较上期[增减幅度];- 存货:[存货余额],较上期[增减幅度]。

(2)非流动资产分析非流动资产主要包括固定资产、无形资产等。

以下是[公司名称]非流动资产的分析:- 固定资产:[固定资产余额],较上期[增减幅度];- 无形资产:[无形资产余额],较上期[增减幅度]。

(3)负债分析负债主要包括短期借款、长期借款、应付账款等。

以下是[公司名称]负债的分析:- 短期借款:[短期借款余额],较上期[增减幅度];- 长期借款:[长期借款余额],较上期[增减幅度];- 应付账款:[应付账款余额],较上期[增减幅度]。

(4)所有者权益分析所有者权益主要包括实收资本、资本公积、盈余公积等。

以下是[公司名称]所有者权益的分析:- 实收资本:[实收资本余额],较上期[增减幅度];- 资本公积:[资本公积余额],较上期[增减幅度];- 盈余公积:[盈余公积余额],较上期[增减幅度]。

2. 利润表分析(1)营业收入分析营业收入反映了公司的销售能力。

以下是[公司名称]营业收入的分析:- 营业收入:[营业收入金额],较上期[增减幅度];- 营业收入增长率:[增长率]。

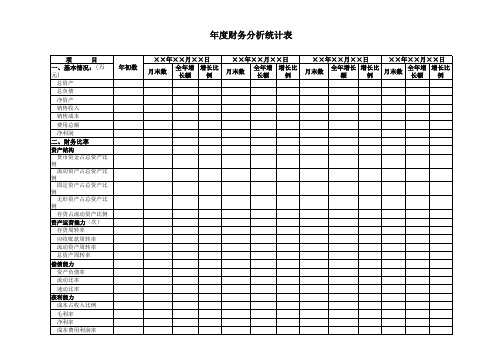

公司年度财务分析统计表

项

目

一、基本情况:产

销售收入

销售成本

费用总额

净利润

二、财务比率

资产结构

货币资金占总资产比例

流动资产占总资产比例

固定资产占总资产比例

无形资产占总资产比例

存货占流动资产比例

资产运营能力(次)

存货周转率

应收账款周转率

流动资产周转率

总资产周转率

偿债能力

资产负债率

流动比率

速动比率

获利能力

成本占收入比例

毛利率

净利率

成本费用利润率

总资产收益率

净资产收益率

年初数

××年××月××日 ××年××月××日

××年××月××日 ××年××月××日

月末数

全年增 增长比 长额 例

月末数

全年增 增长比 长额 例

月末数

全年增长 额

增长比 例

月末数

全年增 长额

增长比 例

财务比率分析表

获 利 能 力 ︵ 收 益 性 ︶

说 明 批准: 主管: 制表:

财务比率分析表Biblioteka 年项 目 % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % % 一般平 均比率 备

月

注

日

1.固定资产/资产总额 财 务 结 构 ︵ 安 定 性 ︶ 2.净值/资产总额 3.银行借款/净值 4.长期负债/净值 5.固定资产/净值 6.固定资产/净值+长期负债 7.负债总额/净值 ︵ 8.流动资产/流动负债 偿 流 债 动 9.速动资产/流动负债 能 性 力 ︶ 10.短期银行借款/流动资产 经 营 效 能 ︵ 效 率 性 ︶ 11.营业收入/应收款项 12.营业成本/存货 13.营业收入/固定资产 14.营业收入/资产总额 15.营业收入/净值 16.营业毛利/营业收入 17.营业利润/营业收入 18.税前损益/营业收入 19.税前损益/净值 20.税前损益/资产总额

% 固定投资比率 % 自有资金比率 % 银行借款与净值依赖度 % 长期负债对净值依赖度 % 固定资产资金来源 % 固定资产长期资金来源 % 负债比率 % 流动比率 % 速动比率 % % 应收账款周转率 % 存货周转率 % 固定资产周转率 % 总资产周转率 % 净值周转率 % 毛利率 % 营业利润率 % 税前纯利率 % 净值报酬率 % 总资产报酬率

财务4:杜邦分析模板(完成)

•

•

(二)分解分析过程: 权益净利率=资产净利率×权益乘数 2001年 0.097=0.032×3.049 2002年 0.112=0.039×2.874 经过分解表明,权益净利率的改变是由于资本结构的改变(权益乘数下降),同时资产利用和成本控制出 现变动(资产净利率也有改变)。那么,我们继续对资产净利率进行分解: 资产净利率=销售净利率×总资产周转率 2001年 0.032=0.025×1.34 2002年 0.039=0.017×2.29 通过分解可以看出2002年的总资产周转率有所提高,说明资产的利用得到了比较好的控制,显示出比前一 年较好的效果,表明该公司利用其总资产产生销售收入的效率在增加。总资产周转率提高的同时销售净利率的 减少阻碍了资产净利率的增加,我们接着对销售净利率进行分解: 销售净利率=净利润÷销售收入 2001年 0.025=10284.04÷411224.01 2002年 0.017=12653.92÷757613.81 该公司2002年大幅度提高了销售收入,但是净利润的提高幅度却很小,分析其原因是成本费用增多,从表 一可知:全部成本从2001年403967.43万元增加到2002年736747.24万元,与销售收入的增加幅度大致相当。 下面是对全部成本进行的分解: 全部成本=制造成本+销售费用+管理费用+财务费用 2001年 403967.43=373534.53+10203.05+18667.77+1562.08 2002年 736747.24=684559.91+21740.962+25718.20+5026.17 通过分解可以看出杜邦分析法有效的解释了指标变动的原因和趋势,为采取应对措施指明了方向。 在本例中,导致权益利润率小的主原因是全部成本过大。也正是因为全部成本的大幅度提高导致了净利润 提高幅度不大,而销售收入大幅度增加,就引起了销售净利率的减少,显示出该公司销售盈利能力的降低。资 产净利率的提高当归功于总资产周转率的提高,销售净利率的减少却起到了阻碍的作用。 福田汽车下降的权益乘数,说明他们的资本结构在2001至2002年发生了变动2002年的权益乘数较2001年 有所减小。权益乘数越小,企业负债程度越低,偿还债务能力越强,财务风险程度越低。这个指标同时也反映 了财务杠杆对利润水平的影响。财务杠杆具有正反两方面的作用。在收益较好的年度,它可以使股东获得的潜 在报酬增加,但股东要承担因负债增加而引起的风险;在收益不好的年度,则可能使股东潜在的报酬下降。该 公司的权益乘数一直处于2~5之间,也即负债率在50%~80%之间,属于激进战略型企业。管理者应该准确把 握公司所处的环境,准确预测利润,合理控制负债带来的风险。

【财务表格】财务状况分析表

项

评

核

次

检讨 项目

检讨

良

可

差

1

投入成本

□有成本缺乏□投资事业过多□增资困难□成本缺乏

2

资金冻结

□严重□尚可□轻微

3

利息承担

□高□中□低

4

设备投资

□过多未充操纵□可,充实操纵□设备缺乏□设备陈旧

5

发卖价格

□好□尚有利润□差

6

发卖量

□供不该求□供求平衡□竞争历害□发卖差

7

应收款

□赊销过多□尚可□甚少

8

应收单据

□期票过多□适中□支票甚少

9

退票坏帐

□甚多□尚可□差

10

生産效率

□高□尚可□差

11

附加价值

□低□尚可□高

12

材料库存

□多□适中□短

13

采购期

□过长□适中□短

14

耗料率

□高□中□抱负

15

産品良品率

□低□中□高

பைடு நூலகம்16

人工成本

□高□适中□低

17

成品库存

□高□中□低

18

在成品库存

□高□中□低

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

6.20%

#DIV/0! #DIV/0! #DIV/0! #DIV/0!

#DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

#DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

#DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

(总负债÷总资产)×100% 总负债÷股东权益 总资产÷股东权益 [非流动负债÷(非流动负债+股东权益)]×100% (净利润+利息费用+所得税费用)÷利息费用 经营活动现金流量净额÷利息费用 经营活动现金流量净额÷债务总额

销售收入÷应收账款 销售收入÷存货 销售收入÷流动资产 销售收入÷营运资本 销售收入÷非流动资产 销售收入÷总资产 经营活动现金流量净额÷总资产

4、净营运资本周转率(次数)

5、非流动资产周转率(次数)

6、总资产周转率(次数)

7、现金流量资产比

三、盈利能力比率

1、销售净利率

2、总资产净利率

3、权益净利率

四、市价比率

1、市盈率

2、市净率

3、市销率

五、杜邦分析体系(旧)

1、权益净利率

财务比率分析

年月日 计算公式

流动资产-流动负债 流动资产÷流动负债 速动资产÷流动负债 (货币资金+交易性金融资产)÷流动负债 经营活动现金流量净额÷流动负债

#DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

#DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

#DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

(净利润÷销售收入)×100% (净利润÷总资产)×100% (净利润÷股东权益)×100%

每股市价÷每股收益 每股市价÷每股净资产 每股市价÷每股销售收入

销售净利率×总资产周转次数×权益乘数

本年数 上年数 变动数

#DIV/0! #DIV/0! #DIV/0! #DIV/0!

#DIV/0! #DIV/0! #DIV/0! #DIV/0!

编制单位:

项

目

一、短期偿债能力比率

1、营运资本

2、流动比率

3、速动比率

4、现金比率

5、现金流量比率

二、长期偿债能力比率

1、资产负债率

2、产权比率

3、权益乘数

4、长期资本负债率

5、利息保障倍数

6、现金流量利息保障倍数

7、现金流量债务比

二、营运能力比率

1、应收帐款周转率(次数)

2、存货周转率(次数)

3、流动资产周转率(次数)

#DIV/0! #DIV/0! #DIV/0!

#DIV/0! #DIV/0! #DIV/0!

#DIV/0! #DIV/0! #DV/0! #DIV/0!

单位:元 参考值

1.60 0.80 12.00% 65.00% 150.00% 250.00% 3.20 7.00% 8.00 6.00 1.50