信用证单证制作

信用证审核和制单注意点

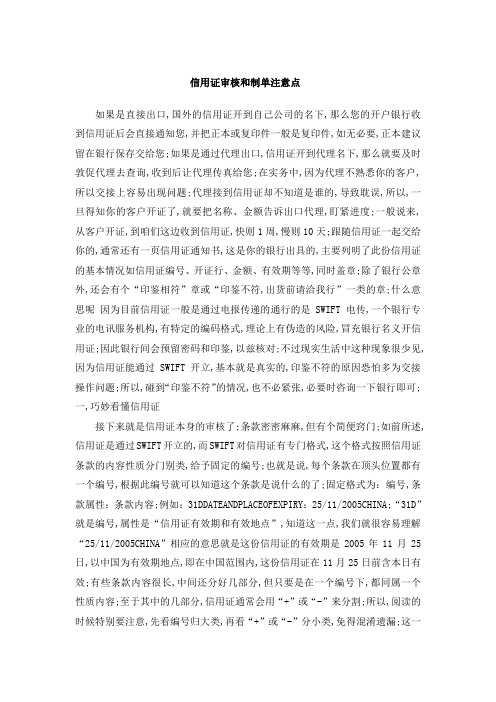

信用证审核和制单注意点如果是直接出口,国外的信用证开到自己公司的名下,那么您的开户银行收到信用证后会直接通知您,并把正本或复印件一般是复印件,如无必要,正本建议留在银行保存交给您;如果是通过代理出口,信用证开到代理名下,那么就要及时敦促代理去查询,收到后让代理传真给您;在实务中,因为代理不熟悉你的客户,所以交接上容易出现问题;代理接到信用证却不知道是谁的,导致耽误,所以,一旦得知你的客户开证了,就要把名称、金额告诉出口代理,盯紧进度;一般说来,从客户开证,到咱们这边收到信用证,快则1周,慢则10天;跟随信用证一起交给你的,通常还有一页信用证通知书,这是你的银行出具的,主要列明了此份信用证的基本情况如信用证编号、开证行、金额、有效期等等,同时盖章;除了银行公章外,还会有个“印鉴相符”章或“印鉴不符,出货前请洽我行”一类的章;什么意思呢因为目前信用证一般是通过电报传递的通行的是SWIFT电传,一个银行专业的电讯服务机构,有特定的编码格式,理论上有伪造的风险,冒充银行名义开信用证;因此银行间会预留密码和印鉴,以兹核对;不过现实生活中这种现象很少见,因为信用证能通过SWIFT开立,基本就是真实的,印鉴不符的原因恐怕多为交接操作问题;所以,碰到“印鉴不符”的情况,也不必紧张,必要时咨询一下银行即可; 一,巧妙看懂信用证接下来就是信用证本身的审核了;条款密密麻麻,但有个简便窍门;如前所述,信用证是通过SWIFT开立的,而SWIFT对信用证有专门格式,这个格式按照信用证条款的内容性质分门别类,给予固定的编号;也就是说,每个条款在顶头位置都有一个编号,根据此编号就可以知道这个条款是说什么的了;固定格式为:编号,条款属性:条款内容;例如:31DDATEANDPLACEOFEXPIRY:25/11/2005CHINA;“31D”就是编号,属性是“信用证有效期和有效地点”,知道这一点,我们就很容易理解“25/11/2005CHINA”相应的意思就是这份信用证的有效期是2005年11月25日,以中国为有效期地点,即在中国范围内,这份信用证在11月25日前含本日有效;有些条款内容很长,中间还分好几部分,但只要是在一个编号下,都同属一个性质内容;至于其中的几部分,信用证通常会用“+”或“-”来分割;所以,阅读的时候特别要注意,先看编号归大类,再看“+”或“-”分小类,免得混淆遗漏;这一点在单据要求条款编号46A以及特别指示条款编号47A中尤为明显;知道原理,咱们拿到信用证就不再犯晕啦;首先,咱们先用笨办法,把常见条款编号查询记录下来;常见条款编号在网上很好查的,在搜索网站上输入“信用证常见项目表示方式”,可以查到大量链接内容;然后,根据编号看信用证,一目了然;这里还有个小方法,就是用办公用品文具店常见的那种绿色荧光笔,把重要部分,比如日期、金额、单证项目等涂抹出来,这样平时备货制单的时候,随时拿出来,一眼即见;通过“编号看证”法,用不了几次就熟悉信用证了;以后拿到新证,轻车熟路地直扑40A条款看信用证类型,50条款看客户59条款看受益人,45A条款看货物品名,32B条款看金额对否,31D条款看“大限”效期,44C或44D条款看交货期,46A看单证,47A看要求,48看交单期限即货物装船后什么时限内要备齐所有单证交给银行,这一点非常重要等等;一份信用证的核心内容基本如此;信用证条款还有些特别的表达方式;在看懂基本内容的基础上,通过积累经验可以逐渐熟悉这些信用证习惯用语;比如不少外贸单证都有一式若干份,有正本original和副本copy之分;谈到提单的时候,用“Fullsetof”全套,意思是要递交提单上所显示的全部正本和副本;其它的则常用“induplicate”、“quadruplicate”等方式表示副本数量;又如在一些大公司开出的信用证中,对单证类型的表述往往有“/”间隔号,比如“CERTIFICATEOFORIGIN/GSPFORMA”,意为“或”,因大公司的信用证格式相对固定,喜欢笼统规定单证类别,至于具体选用哪一个,双方另行确定,在这一串由“/”连成的单证中,选择其一即可;拿到信用证后第一步是要看懂,第二步就是要审核了,看看是否能顺利执行;有做不到的条款,及时通过银行拒绝接受信用证,并通知客户更改不过现在的人比较懒,常常省去了拒绝接受这一步,直接让客户通过开证行发信用证修改书了事;46A和47A条款要逐字审核,最好把所需单证的类别、份数和要求专门列表以便操作;此外信用证中容易被忽视和常出问题的几个地方要特别注意:1.先看受益人也就是你的名称地址是否完整无误,这可不能有错别字,否则付款到帐有麻烦,而且因为与你的印鉴不符合,无法制作出口单证;2.看货物品名描述是否过于简单;客户常常在信用证中简略品名,有时候过于笼统,会影响到相关商检单证的出具;3.核对货物数量和总金额是否相符;实务中常有部分预付款、部分信用证结算的操作,这时候往往出现货物足额可只显示部分金额的情况;4.交货期是否赶得上,交单期是否合理;常见的交单期一般给15天以上,不过香港或日韩东南亚国家的信用证有时候只给12天甚至更短,要考虑清楚;特别是客户指定货代或货代与你不在同一城市的情形,提单容易延误,要预留时间;此外,有时候信用证会规定“境外到期”,这一点尽量不要接受,因为我们很难控制文件传递到国外的时间;还有一个特别容易犯的错误,就是要求客户修改交货期或交单期的时候,一定要相应修改信用证有效期;比如规定10月10日船期,12天交单期,信用证有效期是10月22日;现在更改交单期为15天,却忘记相应更改信用证有效期的话,就会导致“虽然在交单期内交单,却仍逾过信用证有效期”的后果; 5.费用分摊是否合理;71B条款是专门规定信用证操作手续费用分摊的;一般公平些的做法是“申请人境外的费用由受益人承担”,但目前有些苛刻的客户会要求“除开证费外所有费用均由受益人承担”;这将给咱们带来几十甚至两三百美元的额外支出;要事先跟客户约定这一点,或者可能的话在售价中悄悄加上一些;根据信用证制单,宁愿与实际情况略有出入,也要保证单据字面上与信用证的完全一致;信用证一旦确认以后,就要完全依照执行,即使其中有错别字信用证中错别字的现象比你想象的要多,也不得不硬着头皮将错就错,以期单证相符;说白了,你伪造单证,银行不管那是警察的事,只要字句吻合即可;可就算是真实无误的单证,只要不符合信用证的填制要求,一样算不符点,轻者罚款,重则拒付;其中的罚款,指的是不符点扣款;一般每一个不符点扣罚50美元最为常见;不过现在不少欧洲银行的罚金越来越重,最高见过有将近120欧元的;不符点扣款不是客户扣而是银行扣,金额没得商量;而且只要出现不符点,即使客户自己不介意,痛快接受,银行也照扣不误;回顾一下:1.信用证就是客户银行开出来的,保证客户付款的文件,文件中详细规定了交货的要求及相关的单据;在当今贸易界中,信用证因其安全系数较高而成为外贸企业的“新宠”,但同时它也成为不法商人用来设置机关的“新生代”,其中的商检条款备受他们“青睐”;那么,利用信用证作弊其中的“机关”到底有哪几种呢一、设置客检条款在L/C单据条款中,不法商人往往规定受益人在议付时必须提交由开证人出具的检验合格的检验证书;这一规定看起来有一定的道理,就是说你的货我还未检验过,我怎能让开证行付款呢这样一来,主动权就被对方完全掌握在手;一旦进口方不开具检验证书或迟开此类证书,我方就不能及时拿到证书去议付行交单,开证行就因迟交单而拒付,或者进口方对货物百般挑剔不出具检验合格的检验证书,导致单证不符而被开证行拒付;到此时对方才露出“狐狸尾巴”,要挟我方减价;往往这个时候货已到港,多待一天就多一天的货损,多待一天一就多天的港务费用;无奈之下,出口方只好忍痛割爱,以较低的价格卖给对方;二、有权签字人签字与银行的签字样本不一致一些不法商人并不要求递交客检证书而改为要求第三方机构出具商检合格证书,但这类信用证往往会拖一个“尾巴”,即要求商检证的签发人的签字要和开证行的预留印鉴一致;对方的理由似乎很充足,即防止假冒有权签字人签发商检证;但是实际上这个理由的根基并不牢固,因为银行审单只是根据单据表面依照国际惯例来审核,无须对单据真实性做出判断;作为议付行,手头可能没有签字样本,如何能判断商检证的签字与开证行的留印一致再说即使议付行签字样本,只要开证行一口咬定签字与它的样本不一致,议付行和出口商品也没办法;不幸的是开立这类信用证的开证行往往会以签字与样本不一致拒付单据,这样一来付款主动权完全落到了进口方一边,那么出口方只有等进口商签单后才能收到货款,大大延长了收汇的时间;三.精心设计办证机构加大办证难度,使我方难以办到或难以及时办证,人为造成不符点拒付;例如有一些来证要求我方的商检证书要由进口国领事馆认证,而在当地没有这类机构,必须到北京、上海办理,这样一来延缓了办证速度,就很容易造成迟交单等情况,而一旦单据有错,修改就变得极不方便;等到修改后的单据交到议付行时往往已过了L/C有效期,造成信用证失效,对收汇造成极大的风险;而对这么多的风险,有关方面提醒外贸企业应注意以下几个问题:首先要认真审证;做到及早发现“软条款”;其次是尽量要求对方客户从一些大的,信誉较好的银行开证;再就是在订合同时,要力争客户同意由我国的商检机构来实行商品检验;四.1/3 正本提单直接寄送客人的条款;如果接受此条款,将随时面临货、款两空的危险;五.检查信用证中有无矛盾之处.如:明明是空运,却要求提供海运提单;明明价格条款是FOB,保险应由买方办理,而信用证中却要求提供保险单六.对某一问题有疑问,可以向通知行或付款行查询,得到他们的帮助.通过对信用证的全面审核,如发现问题,应分别情况及时处理.对于影响安全收汇,难以接受或做到的信用证条款,必须要求国外客人进行修改;信用证修改的规则如下:1.只有买方开证人有权决定是否接受修改信用证;2.只有卖方受益人有权决定是否接受信用证修改.修改信用证应注意以下几点:一.凡是需要修改的内容,应做到一次性向客人提出,避免多次修改信用证的情况.二.对于不可撤消信用证中任何条款的修改,都必须取得当事人的同意后才能生效.对信用证修改内容的接受或拒绝有两种表示形式:1.受益人作出接受或拒绝该信用证修改的通知;2.受益人以行动按照信用证的内容办事.三.收到信用证修改后,应及时检查修改内容是否符合要求,并分别情况表示接受或重新提出修改.四.对于修改内容要么全部接受,要么全部拒绝.部分接受修改中的内容是无效的.五.有关信用证修改必须通过原信用证通知行才具真实,有效;通过客人直接寄送的修改申请书或修改书复印件不是有效的修改.六.明确修改费用由谁承担.一般按照责任归属来确定修改费用由谁承担.七.信用证在国外到期.规定信用证国外到期, 有关单据必须寄送国外, 由于我们无法掌握单据到达国外银行所需的时间且容易延误或丢失,有一定的风险.通常我们要求在国内交单\付款.在来不及修改的情况下,必须应提前一个邮程邮程的长短应根据地区远近而定以最快方式寄送;如信用证中的装期和效期是同一天即通常所称的“双到期”,在实际业务操作中,应将装期提前一定的时间一般在效期前10天,以便有合理的时间来制单结汇;八.检查装期的有关规定是否符合要求.逾信用证规定装期的运输单据将构成不符点,银行有权不付款.检查信用证规定的装期应注意以下几点:1.能否信用证规定的装期内备妥有关货物并按期出运;如来证收到时装期太近,无法按期装运,应及时与客户联系修改;2.实际装期与交单期时间相距时间太短;3.信用证中规定了分批出运的时间和数量,应注意能否办到,否则,任何一批未按期出运,以后各期即告失效;如来证中规定向银行交单的日期不得迟于提单日期后若干天,如果过了限期或单据不齐有错漏,银行有权不付款;交单期通常按下列原则处理:1.信用证有规定的,应按信用证规定的交单期向银行交单;2.信用证没有规定的,向银行交单的日期不得迟于提单日期后21天;应充分考虑办理下列事宜对交单期的影响:1.生产及包装所需的时间;2.内陆运输或集港运输所需时间;3.进行必要的检验如法定商检或客检所需的时间;4.申领出口许可证/FA产地证所需的时间如果需要;5.报关查验所需的时间;6.船期安排情况;7.到商会和/ 或领事馆办理认证或出具有关证明所需的时间如果需要;8.申领检验证明书如SGS验货报告/OMIC LETTER或其他验货报告如客检证等所需的时间;9.制造、整理、审核信用证规定的文件所需的时间;10.单据送交银行所需的时间包括单据送交银行后经审核发现有误退回更正的时间;九.检查信用证的通知方式是否安全、可靠;信用证一般是通过受益人所在国家或地区的通知/保兑行通知给受益人的;这种方式的信用证通知比较安全,因为根据国际商会丛刊第500号<<跟单信用证统一惯例解释通则的有关规定,通知行应对所通知的信用证的真实性负责;如果不是这样寄交的,遇到下列情况之一的应特别注意:1.信用证是直接从海外寄给您单位的,那么您单位应该小心查明它的来历;2.信用证是从本地某个地址寄出,要求您单位把货运单据寄往海外,而您单位并不了解他们指定的那家银行;对于上述情况,应该首先通过银行调查核实;十.检查信用证的金额、币制是否符合合同规定;主要检查内容有:1.信用证金额是否正确;2.信用证的金额应该与事先协商的相一致;3.信用证中的单价与总值要准确,大小写并用内容要一致;4.如数量上可以有一定幅度的伸缩,那么,信用证也应相应规定在支付金额时允许有一定幅度;5.如果在金额前使用了“大约”一词,其意思是允许金额有10%的伸缩;6.检查币制是否正确;如合同中规定的币制是“英镑”,而信用证中使用的是“美元”;十一、检查信用证的数量是否与合同规定相一致;应注意以下几点:1.除非信用证规定数量不得有增减,那么,在付款金额不超过信用证金额的情况下,货物数量可以容许有5%的增减;2.特别注意的是以上提到的货物数量可以有5%增减的规定一般适用于大宗货物,对于以包装单位或以个体为计算单位的货物不适用;2.交货后,把全套单据连同信用证交给银行,就能取得货款;单单相符,单证相符;3.通过条款编号,可以迅速看懂信用证的内容;4.单据制作不符合信用证的要求,会被罚款,严重的可能导致信用证“失效”———此时只能直接与客户协商以取得货款,银行不再承担付款责任;在实际出口业务中,议付单据的内容必须与其相关信用证的规定严格一致,这是一条常规;但是,卖方要做到每一票议付单据都与其相关信用证的内容完全一致,有时确实很困难;主要原因是:一、当事人的经验不足,成交签约时,买卖双方没有把日后履约时将要遭遇的实际问题考虑周全;加之现行的买卖合同大多是由卖方用其事先印就的固定格式,根据某种具体商品,只填写其中的几个主要条款,然后经买卖双方签字而达成的;这种签约方式的优点是简便易行、节省时间,缺点是固定格式的合同所留下的空白很有限,又不尽合理,不可能把买卖双方、特别是买方对于某种具体商品的一些特殊要求都填写上去;等到买方开立信用证时,他为了确保自身的利益,又不得不在信用证里加列一些合同中没有的条款;在加列条款之前,买方双往往疏于与卖方通气和商量;卖方对有些加列条款,由于事先毫无思想准备,收到信用证以后才知道原合同条款有变,但此时木已成舟;这类情况使卖方左右为难;二、买方通过银行开立信用证,他必须向银行交付一定的抵押担保金,这就意味着信用证需要占用买方的资金;因此,买方开立信用证的时间通常是:工厂从开证之日起开始生产,到交货之日止刚好完工,中间最多只留一周到十天左右的机动时间以防万一延误;卖方收到信用证后,出口前的一切准备工作必须紧锣密鼓,没有丝毫耽误的余地;我们知道,信用证虽然在实质上反映的是买卖双方的经济关系,但它在形式和运作上反映的却是开证银行与信用证受益人卖方之间的买卖关系;运作过程中,开证银行与受益人之间又不能直接联系,必须通过他们的中间人──通知银行、议付银行当然,二者也可以是同一家银行和买方来上传下达;如果信用证需要修改,从卖方提出修改要求到他收到信用证的修改正本,即使各当事人都尽职尽责全力以赴,用最快的办事速度,也不会少于十天半月;修改信用证,银行还要加收额外费用改证费和通知费;外国商人的金钱观念和时间观念都极强;而且,市场行情也在不断地动荡变化;作为买方,他们都很不情愿改证、展证延长信用证的装运期和有效期,也是修改信用证的范畴之一,使自己承担更多的费用和风险;我们能不能寻找到这样一种途径,不改证而又能做到一致,从而使出口货物安全及时结汇呢实践的回答是:在很多情况下是可以的;以下笔者结合实践经验,介绍几个变通办法,仅供大家参考:问题之一:信用证条款中,有些关键的单词写错了或者所指不够明确,受益人应该怎样处理对于这类问题,出口人要视不同情况区别对待;例如,某信用证上有这样一段文字:..CREDIT AVAILABLE WITH ANY BANK BYNEGOTIATION AGAINST PRESENTATION OF BENEFICEARY'S DRAFTS AT SIGHT DRAWN ON YOURSELVES FOR 100PCT OF THE NETT INVOICE VALUE...此信用证将接受受益人开具的以贵行〈以贵行<通知行〉为付款人、100%发票金额、可在任何银行办理议付的即期汇票对于这段文字,笔者认为:1、如果通知银行承诺保兑CONFIRM,我们就可以认为它不存在打印错误和指代不明的问题,此处信用证不用修改;2、如果通知行不承诺保兑,则文中YOURSELVES必须指通知行还是开证银行或者其他明确指定的付款银行;否则,受益人将蒙受损失;国际贸易中的信用证通常多用英文,而世界上一些非英语国家的地名的英文翻译又时有不一致,对于同一地名的不同翻译很难肯定认是谁非,例如:一种英译/另一种英译/汉译BEIJING/PEKING/北京GUANGZHOU/KUANGCHOW/广州XIAMEN/AMOY/厦门TAIBEI/TAIPEI/台北MOSCOW/MOSKVA/莫斯科BUSAN/PUSAN/釜山VOSTOCHNY/VOSTO CNYJ/东方港如果信用证中出现类似上述的情况,只要买卖双方都能一致认为是某一确定的地点一定要达成共识,不能含糊,就以信用证的写法为准,但如遇这类一地多译的地名又恰恰是货物的目的港、转运港或者保险赔付地点时,制单人员务必在这类地名后面注上汉译名称以及该地名所属的国家或地区名称,以免出错;问题之二:发运货物少于信用证规定的货物数量怎么办跟单信用证统一惯例600UCP 600规定:除信用证另有规定外,其所付货物的数量和金额允许有5%的增减幅度;如果我们手头的信用证上声明了该证受UCP 500惯例约束,则可视为可溢短装5%以内;在此前提下的议付单据可以实话实说;否则,卖方则可参考实施以下步骤:1、卖方给运输公司出具保函,请其按信用证规定的数量打印提单,将短量货物如期如数发运;2、按信用证规定的数量打印其它议付单据,并在信用证规定的有效期内办理议付;3、一旦收讫国外货款,卖方立即无迟延地向客户说明其短装的数量和原因,并承诺将立即给予赔偿;赔偿的主要方法有:①如果有货,就将短少的货物给客户发运过去,补运货物的提单、保险单直接挂号寄达客户;②如果没有这种短少的货物,而其它货物客户又暂时不需要,立即用汇款的方式把客户多付的货款再汇给客户;③如果买卖双方又有新的生意,可商量客户在下批交易中将这笔多付的货款直接从新的信用证总额总额中扣除;关于这种做法,卖方千万要注意:1、在收讫国外货款之前,不管是在来往函电中还是在议付单据上,卖方绝不能将发运货物短量的消息提前通知国外的客户;不然的话,客户不知道事实真相,他很容易把事情的结果估计得很坏;为了保护他处身的经济利益,客户极有可能拒付单据、拒收货物,那样,卖方的损失就惨重了;2、卖方在临近发货时,也不宜要求客户修改信用证;因为改证要延误交货时间,也要费用;万一客户不愿改证,而只是承诺到时候他将通知银行接受不符单据,卖方就进退两难了;要知道,此时客户的承诺与开证银行的承诺即信用证修改书绝不是一码事;单凭客户的承诺担保议付,与纯粹用单证不符的单据议付,只有风险程度的差别,而同样都有风险的实质却是一样的,而且风险都很大;。

出口信用证单证实务常见问题解析

出口信用证单证实务常见问题解析实务中因提交的单据不能够满足其功能方面的需求而被拒付的情况也不鲜见。

根据国际惯例,单据应该从形式和内容上满足其功能需求,ISBP745对于原产地证明书、装箱单、重量单、受益人证明及各种检验检疫证等单据的根本要求和功能表达都有说明,而实务中个别单据的功能需求却常常容易被无视。

下面是为大家提供出口信用证单证实务常见问题解析,欢送大家阅读浏览。

许多客户在缮制出口单据时才发现,信用证的某些具体规定与贸易合同不一致,例如受益人名称,装、卸港名称,信用证指定单据的出具人等。

一些看似开证时误拼的小差异,往往被受益人认为是小瑕疵,但这些却常常成为开证行凭以拒付的理由,举例如下:1.信用证条款前后矛盾,对单据的要求和指示模糊不清例如:信用证规定了货物单价和数量并允许金额上下浮动却没有货物数量溢、短装条款;信用证要求将装船给申请人却要求提供快递收据予以证明;货物描述中的合同号与附加条款要求单据显示的合同号不同等,这些都将造成受益人实际操作和制单时无所适从,成为遭开证行拒付的隐患。

2.信用证的某些条款的表述在理解上易产生分歧和争议例如信用证要求“I NSURANCE INDICATE PREMIUM AMOUNT PAID” , 保险单上照样显示,“PREMIUM AMOUNT PAID ”,但开证行仍以“INSURANCE POLICY:PREMIUM AMOUNT PAID NOT INDICATED.”为由拒付。

也就是开证行和受益人对于“PREMIUM AMOUNT PAID”的理解不同,受益人认为只要显示“保费金额已付”即可,而开证行坚持认为此表述是要求保单显示“已预付的保费金额”。

3.货物描述的表述问题货物描述争议是实务中的常见问题。

根据UCP600单据的审核标准,除商业发票外,其他单据中的货物描述可使用与信用证中的描述不矛盾的货物统称。

但有时信用证中关于货物的描述使用许多名词性修饰语及专业用语,外行很难区分哪些是修饰词,哪些是货物。

信用证样本1

信用证样本1对于很多外贸新手来说,信用证(L/C)是个不小的问题,相信有不少人可能都没见过。

对我来说,信用证也是新的东西,也需要学习。

在此,从其它地方搬来样本,供大家参考、学习。

对于原创者,表示感谢!正题:其实所有的信用证条款都大同小异,具体款项都是那些,下面列出一个样本供大家参考.有一个问题需要新手注意,一般韩国开过来的信用证经常用假远期,这也是韩国人的精明之处,可以用假信用证向开证行押汇,狡猾狡猾地!!信用证样本1SAMPLE LETTER OF CREDIT/1(See Instructions on Page 2)Name and Address of BankDate: __________________Irrevocable letter of Credit No. ______________Beneficiary: Commodity Credit Corporation Account Party: Name of ExporterAddress of ExporterGentlemen:We hereby open our irrevocable credit in your favor for the sum or sums not to exceed a total of _______________dollars ($__________), to be made available by your request for payment at sight upon the presentation of your draft accompanied by the following statement:(Insert applicable statement)/2This Letter of Credit is valid until _____________________/3, provided, however, that this Letter of Credit will be automatically extended without amendment for _________________/4 from the present or any future expiration date thereof, unless at least thirty (30) days prior to any such expiration date the Issuing Bank provides written notice to the Commodity Credit Corporation at the U.S. Department of Agriculture, 14th and Independence Avenue, S.W., Room 4503, South Building, Stop 1035, Washington, D.C. 20250-1035, of its election not to renew this Letter of Credit for such additional ______________________/5 period. The notice required hereunder will be deemed to have been given when received by you.This letter of Credit is issued subject to the Uniform Customs and Practice for Documentary Credits, 1993 Revision, International Chamber of Commerce Publication No. 500(Name of Bank)By: _______________________________________________________________-2-INSTRUCTIONS FOR LETTER OF CREDIT ISSUED FOR DEIP BID1. Send to: Treasurer, CCCU.S. Department of Agriculture14th & Independence Avenue, S.W.Room 4503 South BuildingStop 1035Washington, DC 20250-10352. If the letter of credit is to apply to any Dairy Export Incentive Program (DEIP) Invitation: “The Commodity Credit Corporation (CCC) has a right to the amount drawn in accordance with the terms and conditions of one or more Dairy Export Incentive Program (DEIP) Agreements entered into by the exporter pursuant to 7 C.F.R. Part 1494, and the applicable DEIP Invitation(s) issued by CCC.”If the letter of credit is to apply to a single DEIP Invitation:“The Commodity Credit Corporation (CCC) has a right to the amount drawn in accordance with the terms and conditions of one or more Dairy Export incentive Program (DEIP) Agreements entered into by the exporter pursuant to 7 C.F.R. Part 1494, and DEIP Invitation No.________________.If the letter of credit is to apply to more than one specific DEIP Invitation:“The Commodity Credit Corporation (CCC) has a right to the amount drawn in accordance with the terms and conditions of one or more Dairy Export incentive Program (DEIP) Agreements entered into by the exporter pursuant to 7 C.F.R. Part 1494, and DEIP Invitation Nos.________________, ___________________, and _________________.”3. Insert the last date of the month in which the 90th day after the date of the letter of credit falls (e.g., if the date of the letter of credit is March 15, 2002, the date to be inserted would be Jun 30, 2002).4. Insert a time period of either “one (1) year” or a specific number of whole month(s) which total less than one year (e.g., “one (1) month,” “two (2) months,” etc.).5. Insert the same time period as inserted in the previous space (e.g., “one (1) year,” “one (1) month,” etc.).信用证样本2Issue of a Documentary Credit (开证行,一般为出口商的往来银行,须示开证行的信用程度决定是否需要其他银行保兑confirmation见49)BKCHCNBJA08E SESSION: 000 ISN: 000000 BANK OF CHINA LIAONING NO. 5 ZHONGSHAN SQUARE ZHONGSHAN DISTRICT DALIAN CHINADestination Bank (通知行advising bank见57A)KOEXKRSEXXX MESSAGE TYPE: 700 KOREA EXCHANGE BANK SEOUL 178.2 KA, ULCHI RO, CHUNG-KO (一般由受益人指定往来银行为通知行,如愿意通知,其须谨慎鉴别信用证表面真实性;应注意信用证文本的生效形式和内容是否完整,如需小心信用证简电或预先通知和由开证人直接寄送的信用证或信用证申请书,因其还未生效,且信用证一般通过指定通知行来通知,可参考《出口实务操作》page237)40A Type of Documentary Credit (跟单信用证类型)IRREVOCABLE (信用证性质为不可撤消。

信用证下的制单要领

9.5 Essential Documents and Tips for Documentation under an L/C信用证下的基本单证及制单要领In examining the shipping documents, always bear in mind such criteria as:* Correctness:all documents under an L/V should be compliant to relative laws and regulations, to the L/C clauses and terms, to other shipping documents, and to the goods (四个相符)* Completeness:all shipping documents and their copies should be presented in sufficient quantities and all documents should be sufficiently filled out;* Timeliness: all shipping documents should be prepared and presented in due course without any delay;* Conciseness:all shipping documents should be clear and clean, without unnecessary information that may cause errors and troubles.根据UCP600第4条规定“在信用证业务中,各有关当事人处理的是单据,不是与单据有关的货物、服务及/其他行为。

”可见,在信用证付款方式下,除了严格审证外,最重要的就是制单了。

如何确保我方单据完全符合信用证规定呢?就一般信用证的制单要领解释如下:A.基本原则(1)严格认真审阅信用证的每一条款。

外贸单证制作与审核

损失情况:公 司承担了货物 损失和客户索

赔的后果。

案例分析:分 析单证制作失 误的原因,总 结经验教训, 避免类似事件

再次发生。

案例二:单证审核疏漏导致的风险

案例背景:某公司因单证审核疏漏导致收货方拒付 案例细节:收货方发现单证中商品描述与实际不符,要求退货并索赔 风险分析:单证审核不严可能导致交易失败,造成经济损失和信誉损失 案例教训:加强单证审核,确保信息的准确性和完整性

感谢您的观看

审核要点

单单一致:确保每张单据与其它单 据内容一致

添加标题

添加标题

添加标题

添加标题

交货期审核:检查交货期是否符合 要求

特殊条款审核:针对一些特殊条款 进行审核

常见问题及处理方法

单证不齐:需 核对合同、发 票、装箱单等 单据是否齐全

单证不符:需 核对各种单据 的内容是否与

合同相符

单证缺损:需 核对单据是否

案例三:单证管理不当引发的纠纷

案例背景:某公 司因单证管理不 当导致的纠纷

案例描述:该公 司未按照合同约 定时间提交单证, 导致客户要求解 除合同并索赔

案例分析:单证 管理对于外贸业 务至关重要,一 个小小的疏忽可 能导致重大损失

案例启示:加强 单证管理,认真 履行合同义务, 确保交易安全

案例四:缮制不规范导致的退货

目的:确保单证能够及时准确地流转到下一个环节,并防止单证丢失或 错误

跟踪方法:通过系统或手工方式对单证的流转过程进行记录和监控

重要性:确保外贸业务的顺利进行,避免因单证丢失或错误而导致的损 失和风险

单证风险防范

核实单证信息:确 保单证信息与实际 业务相符,防止欺 诈行为。

检验单证真伪:通 过技术手段对单证 进行真伪检验,避 免因使用伪造或变 造的单证而遭受损 失。

国际贸易单证实务第10章 信用证制单练习

国际贸易单证实务第10章信用证制单练习范本1:第10章信用证制单练习章节一:信用证简介1.1 信用证的定义1.2 信用证的作用和意义1.3 信用证的分类章节二:信用证开证程序2.1 开证申请2.2 银行审核及开证通知2.3 第三方介入及相关文件准备章节三:信用证制单要素3.1 信用证制单的必备文件3.2 信用证制单要求及相应文件准备3.3 常见的不符点及处理方法章节四:信用证装箱单制单要求4.1 装箱单的定义和作用4.2 装箱单制单要求及相关注意事项4.3 不符点的处理方法及解决方案章节五:信用证提单制单要求5.1 提单的定义和作用5.2 提单制单要求及相关注意事项5.3 不符点的处理方法及解决方案章节六:信用证发票制单要求6.1 发票的定义和作用6.2 发票制单要求及相关注意事项6.3 不符点的处理方法及解决方案附:信用证制单实例附件法律名词及注释:1. 开证行(Issuing Bank):指向进口商开立信用证的银行。

2. 通知行(Advising Bank):指信用证到达后向受益人通知信用证的银行。

3. 受益人(Beneficiary):指享有信用证权益的人员或者公司。

4. 不符点(Discrepancy):指在信用证条款和相关文件之间存在的不一致或者不符合要求的地方。

范本2:第10章信用证制单练习章节一:信用证的基本概念1.1 信用证的定义和特点1.2 信用证的分类及适合范围1.3 信用证的相关行为主体介绍章节二:信用证的开证流程2.1 信用证的开证申请流程及所需文件2.2 银行审核及开证通知的程序和要点2.3 信用证开立的成本及注意事项章节三:信用证的执行过程3.1 受益人的权益和义务3.2 信用证的装箱单要素及相关规定3.3 信用证的提单要素及相关规定3.4 信用证的发票要素及相关规定章节四:常见问题及解决方法4.1 信用证制单中常见的不符点及处理方法4.2 双方争议的解决途径及相关法律依据4.3 信用证意外事件的处理流程和注意事项附:实例附件法律名词及注释:1. 开证行(Issuing Bank):指向进口商开立信用证的银行。

UAE 信用证模板和信用证的审核,信用证软条款

SWIFT信用证样本(中英文版)1/USD A/C NO.534-021001-000<该信用证由香港汇丰银行通知,交单行也为香港汇丰银行><美金帐号>534-021001-000ABC CORPORATION LIMITED <受益人公司名称地址>NO. 123, NANJING RD,SHANGHAI,CHINAUSD EIGHTY THREE THOUSAND EIGHTY .48 ONLY <美元八万三千八十点四八元>DEAR SIRS, <尊敬的先生>IN ACCORDANCE WITH THE VERSION OF THE UCP RULES (ISSUED BY THEICC) AS SPECIFIED IN THE CREDIT, WE ADVISE HAVING RECEIVED THECAPTIONED DOCUMENTARY CREDIT IN YOUR FAVOUR.<与信用证中具体列明的UCP规则(由国际商会签发)的版本相一致,我行通知已经收到标题下方的以贵方为受益人的跟单信用证>FROM BNP PARIBAS <开自法国巴黎银行>(SWIFT ADDRESS : BNPAAEAD) <SWIFT地址:BNPAAEAD >27 SEQ OF TATAL: <电文页次> 1/140A FORM OF DC: <信用证类型> IRREVOCABLE <不可撤销>20 DC NO: <信用证号码> 06685LCD080109631C DATE OF ISSUE: <开证日期> 16JUN0840E APPLICABLE RULES: <开证规则>UCP LATEST VERSION<UCP最新版本>31D EXPIRE DATE AND PLACE: <到期日和地点> 30OCT08 HONG KONG <2008-10-30香港> 50 APPLICANT: XYZ LIUSIE GENERAL TRADING LLC<申请人> P.O.BOX 7000,DUBAI, U.A.E.59 BENEFICIARY /USD A/C NO.534-021001-000<受益人> ABC CORPORATION LIMITEDNO. 123, NANJING RD,SHANGHAI, CHINA32B DC AMT: <信用证金额> USD83080.4839A PCT CR AMT TOLERANCE: <金额溢短幅度> 10/1041D AVAILABLE WITH/BY: <交单行>ANY BANK IN CHINA <任意中国银行>BY NEGOTIATION <议付>42C DRAFTS AT: <汇票付款日期>SIGHT <即期>42A DRAWEE: <付款人> BNPAAEADXXX <巴黎银行迪拜分行>43P PARTICAL SHIPMENTS: <分批装运> ALLOWED <允许>43T TRANSHIPMENT: <转运>ALLOWED <允许>44E LOADING PORT/DEPART AITPORT: <装货港/起飞机场>SHANGHAI, CHINA <中国上海>44F DISCHARGE PORT/DEST AIRPORT: <卸货港/到达机场>JEBEL ALI <杰贝阿里(迪拜)>44C LATEST DATE OF SHIPMET: <最迟装运日期> 09OCT08 <2008年10月9号>45A GOODS: <货物>+ ABOUT 1889 CARTONS (PIECES) OF BICYCLES. PRICE ARE<大约1889箱(辆)自行车,价格为FOB HUANGPU, CHINA. ALL OTHER DETAILS A RE AS PER THEFOB中国黄埔。

最新国际商务单证样表中文信用证样(分期付款的情况)

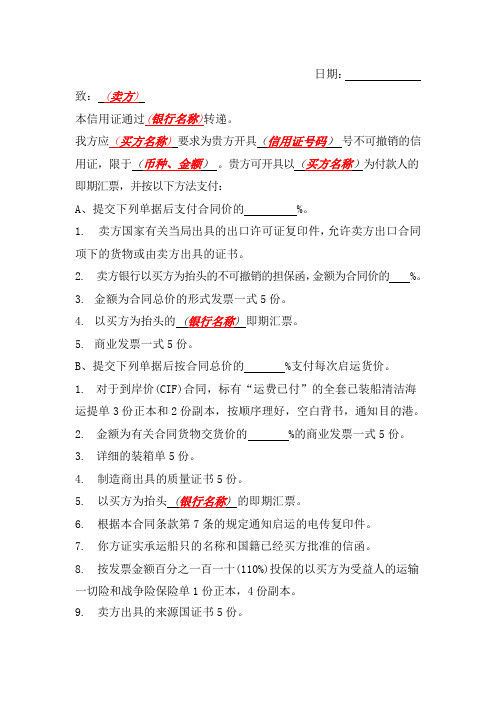

日期:致:(卖方)本信用证通过(银行名称)转递。

我方应(买方名称)要求为贵方开具(信用证号码)号不可撤销的信用证,限于(币种、金额)。

贵方可开具以(买方名称)为付款人的即期汇票,并按以下方法支付:A、提交下列单据后支付合同价的 %。

1. 卖方国家有关当局出具的出口许可证复印件,允许卖方出口合同项下的货物或由卖方出具的证书。

2. 卖方银行以买方为抬头的不可撤销的担保函,金额为合同价的 %。

3.金额为合同总价的形式发票一式5份。

4.以买方为抬头的(银行名称) 即期汇票。

5.商业发票一式5份。

B、提交下列单据后按合同总价的 %支付每次启运货价。

1.对于到岸价(CIF)合同,标有“运费已付”的全套已装船清洁海运提单3份正本和2份副本,按顺序理好,空白背书,通知目的港。

2.金额为有关合同货物交货价的 %的商业发票一式5份。

3.详细的装箱单5份。

4.制造商出具的质量证书5份。

5.以买方为抬头 (银行名称) 的即期汇票。

6.根据本合同条款第7条的规定通知启运的电传复印件。

7.你方证实承运船只的名称和国籍已经买方批准的信函。

8.按发票金额百分之一百一十(110%)投保的以买方为受益人的运输一切险和战争险保险单1份正本,4份副本。

9.卖方出具的来源国证书5份。

C、合同货物验收后提交下列单据支付合同总价的 %。

1. 商业发票5份。

2.由买方和卖方签署的合同货物验收证书5份。

3.以买方为抬头 (银行名称) 的即期汇票。

证实合同号 (合同号) 的货物已启运。

价格条件 (CIF/FOB) 。

要求你方自己出具额外证明,证实本信用证下提交的全部单据的细节符合上述合同条件。

从(启运港) 启运至(目的港)。

不迟于(交货期的最后期限) 。

部分装运(是否) 允许,转运(是否)允许。

本证书直至(年、月、日、时、分) 在(地点)有效,和全部汇票必须标注是在本信用证下出具的。

我方在此承诺:根据下述特别说明的第1和第2条,按照本信用证下出具的符合本信用证条件的汇票和装运单据予以议付。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

5.运输情况(可以不显示) 6.填写唛头、商品包装的数量和名称、净重、毛重、 尺码 7.填写数量的大写 8.特别说明(信用证规定的内容)

(装箱单制作参考样单)

DECLARATION OF SHIPMENT

• 按信用证规定,发货人通常在装船后将

装船情况通知进口商,以便及时办理保 险或准备提货租仓等.接受通知的一般 是进口商,也有的是进口商指定的保险 公司.

7、发票的货值:发票必须表明装运货物的价 值。发票中显示的单价(如有的话)和币种 必须与信用证中的一致。 如货描中注明价格 术语的出处,则发票中应相应显示, 如CIF KARACHI INCOTERMS 2000 8、声明文句:信用证要求在发票上表明和证 明的内容不得遗漏 9、出单人签名或盖章:签字符合信用证规定, 如手签。

• • •

• •

B/L的签发 承运人签字: 承运人公司名称 , as carrier 签字 承运人的代理人签字: 代理人公司名称 签字 as agent for the carrier 承运人公司名称 船长签字: 签字 Master (无须写明姓名) 船长的代理签字: 代理人公司名称 签字 as agent for 船长姓名 Master

5.发票号码

6.证明的内容 7.受益人签章

受益人证明书的缮制参考样单

CERTIFICATE OF ORIGIN

• 证明货物原产地和制造地的文件,也是进口国海

关采取不同的国别政策和关税待遇的依据

•原产地证明书(CO)的缮制 1.证书编号 2.出口商 填写出口商名称及地址须与信用证上受益人规 定的详细名称及地址一致 3.收货人最好与提单一致, 如提单收货人为“TO THE ORDER OF UTTARA BANK LTD.,MOULAVI BAZAR BRANCH,66,TAJMOHAL COMPLEX,MOULAVI BAZAR,DHAKA”, 产地证收货人可以是申请人或 最终买方

• 受益人证明书是一种由受益人自已出具的

证明,以证明自已履行了信用证规定的任务 或证明自已按信用证要求办事,如证明已履 行信用证所有条款要求,证明包装的处理, 证明按要求寄单随附的快件收据等.

• 受益人证明书的制作

1.受益人的名称及地址 2.单据名称 3.抬头人名称及地址 4.签发受益人证明书的日期

INVOICE

• 信用证要求“发票”而未做进一步定义,则提交的任何

形式的发票都可以接受(如商业发票、海关发票、税务 发票、最终发票、领事发票等)。但是,“临时发票”、 “预开发票”或类似的发票是不可接受的。当信用证要 求提交商业发票时,标为“发票“的单据是可以接受的。

• 发票缮制的基本要素

1、出票方:应由信用证中规定的受益人(59)出具 2、发票名称:通常标出“COMMERCIAL INVOICE”或 “INVOICE” 发票号码/发票日期 3、发票抬头人/付款方:做成申请人(50)抬头, 或信用 证规定的抬头, 或第一受益人 4、运输路线 5、支付方式 6、货物内容:发票中的货物、服务或履约行为的描述必 须与信用证规定的一致,但并不要求如同镜子反射那样 一致。例如,货物细节可以在发票中的若干地方表示, 当合并在一起时与信用证规定一致即可。

4. 运输ห้องสมุดไป่ตู้式、路线

5. 商品名称、包装数量、H.S.CODE;数量、发票号码和

日期

(品名可用货物统称, 但不得与其他单据有抵触)

6.如L/C规定商会出具的产地证, 应在产地证第五栏 加盖“CCPIT为中国商会”的章 7.出口方声明

填写出口人的名称、申报点及日期

8.签证机构签字及盖章

(产地证制作参考样单)

3、被通知方(NOTIFY PARTY):填写货物到 达目的港船公司需要通知的人 需严格按照信用证规定的被通知方信息相符 4、装运港 5、卸货港 6、交货地点 7、唛头、集装箱号码和封箱号 8、商品描述:可用货物统称, 但不得与其他 单据有抵触 9、商品件数、重量、尺码

10、运费缴付方式:运费预付或运费到付须正确显 示. 11、特殊条款:信用证要求在提单填写特殊内容 12、提单应注明签发日期 13、提单应注明正本份数 14、有效的签章

• B/L的签发——一般原则

表面注明承运人名称,并由下列人员签字或以 其他方式证实: ——承运人,或其具名代理人代表承运人签字 或证实,或 ——船长,或其具名代理人代表船长签字或证 实。 承运人或船长的任何签字或证实,必须表明 “承运人”或“船长”的身份。代理人代为签字 或证实时,也必须表明所代表的承运人或船长之 名称和身份。

ADDITIONAL CONDITIONS

特殊条款主要是根据进口国政治、经济和贸易情况 的变化,或每一笔具体交易的需要而作出的特别规 定。常见的条款有: 1.对个别/全套单据的规定(信用证号码) 2.不符点单据处理以及不符点费用 3.开证行的保证 4.信用证统一惯例文句 等等

DISCUSSION

信用证议付/付款单据

——缮制信用证项下单据

Definition of L/C

信用证的定义

信用证(Letter of Credit, L/C):根据国际商 会《跟单信用证统一惯例》(简称《UCP600》) 的解释,信有证是指由开证行依照申请人的要求 和指示或自已主动,在符合信用证条款的条件下, 凭规定单据向受益人或其指定方进行付款,或承 兑和/或支付受益人开立的汇票;或授权另一银行 进行该项付款,或承兑和支付汇票;或授权另一 银行议付。简言之,信用证是一种银行开立的有 条件的承诺付款给受益人的书面保证文件。 由此可见,信用证是开证行对受益人的一种保证, 只要受益人履行信用证所规定的条件,即受益人 只要提交符合信用证所规定的各种单据,开证行 就保证付款。因此,在信用证支付方式下,开证 行成为首先付款人,故属于银行信用。

•装船声明的制作主要包括以下内容

1.装船声明制作人的名称及地址

2.单据名称 3.抬头人名称及地址 4.签发装船声明的日期 5.商品名称 6.数量

7.发票金额

8.船名航次 9.开航日期 10.唛头 11.预约保单号码

12.信用证规定内容

13.制作人签章 装船声明的缮制参考样单

BENEFICIARY’S CERTIFICATE

PACKING LIST

• 装箱单的作用主要是补充商业发票内容之

不足,通过表内的包装件数、规格、唛头等 项目填制,明确阐明了商品的包装情况, 便于买方在货物到达目地港时,供海关检 查和核对货物。

装箱单的缮制

1.出口公司名称及地址 2.单据名称

3.买方公司名称及地址(可以不显示) 4.发票号码及日期

发票缮制参考样单

BILL OF LADING

海运提单是由船长或承运人或其代理人签发 的,证明收到特定的货物,允许将货物运 至特定的目的地并交付给收货人的凭证。

海运提单的核对: 1、托运人(SHIPPER/CONSIGNOR):若信用 证无特殊规定,都填写贸易中的卖方; 2、收货人(CONSIGNEE):根据信用证要求 填写记名收货人、凭指示和记名指示,要 与L/C规定相符

L/C flow chart:

DOCUMENTS REQUIRED

DRAFT

汇票的定义:

汇票是出票人签发的,委托付款人在见票时或者 在指定日期无条件支付确定的金额给付款人或 者持票人的票据。

Remark :汇票属于资金单据,它可以代替货币进行转让或流通。因此,汇票是 一种很重要的有价证券。为了防止丢失,一般汇票都有两张正本,即FIRST EXCHANGE 和SECOND EXCHANGE,根据票据法的规定,两张正本汇票 具有同等效力,但付款人付一不付二,付二不付一,先到先付,后到无效, 银行在寄送单据时,一般也要将两张正本汇票分为两个邮次向国外寄发,以 队在邮程中丢失。汇票的填制参考样单