eva指标 值

经济增加值(EVA)的概念、应用和深入分析

经济增加值(EVA)的概念、应用和深入分析经济增加值(EVA)的概念、应用和深入分析经济增加值(Economic Value Added,EVA)是一个评估企业经济绩效的指标,旨在衡量企业创造经济价值的能力。

它基于净资本利润率,将资本成本纳入考虑范围,从而提供一个更加全面的经济绩效评估指标。

本文将对EVA的概念、应用和深入分析进行介绍和探讨。

一、EVA的概念经济增加值(EVA)是斯坦福大学教授斯特恩·斯图尔特(Stern Stewart)于1980年提出的一种企业绩效评估指标。

它通过扣除资本成本,将企业的净利润调整为可比较的净资产利润,反映了企业经营活动创造经济价值的能力。

EVA的计算公式为:EVA = 净利润 - (净资产 x 资本成本率)。

其中,净利润为企业的税后净利润,净资产为企业的净资产,资本成本率为企业的加权平均资本成本。

二、EVA的应用EVA作为一种全面的经济绩效评估指标,被广泛应用于企业的绩效管理和激励机制设计中。

它能够帮助企业管理层和投资者更好地理解企业的经济价值创造能力,以及资本配置和运营决策对企业价值的影响。

1. 绩效管理:EVA可以帮助企业管理层评估业务部门和个人的绩效。

通过设定EVA指标,并将其与绩效考核和薪酬体系挂钩,可以激励员工专注于企业的经济价值创造,并与企业的长期价值增长目标保持一致。

2. 资本配置:EVA可以帮助企业管理层优化资本配置,即将资源集中于能够创造最大经济价值的业务领域。

通过对不同业务部门的EVA进行分析,可以发现低效率的部门,并采取措施提升其经济价值创造能力,从而提高整体企业的绩效。

3. 经营决策:EVA可以为企业的战略和经营决策提供依据。

通过分析EVA的变化趋势和波动原因,可以了解企业经营活动的盈利能力和风险状况,从而为决策者提供更可靠的信息。

三、EVA的深入分析深入分析EVA可以帮助企业管理层更好地理解企业绩效的驱动因素,以及如何提升EVA指标。

常见EVA胶膜性能指标

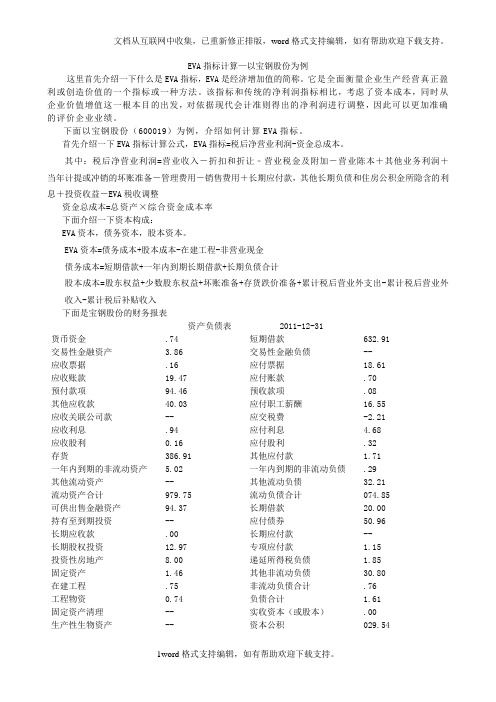

常见EV A胶膜性能指标项目单位福斯特枫华塑胶海优威永固尚美瑞阳浙江化工斯威克飞宇奥特昇帝龙台湾暘益密度g/cm30.96 0.96 0.952 0.96 0.96 0.96 0.96 0.96 0.96拉伸强度MPa 16 20 26 16 20 16断裂伸长率% 550 520 420 600 580 590杨氏模量MPa 4.7 6 4.33UV cut-off nm 360 360 360 360交联度% 75~90 75 >80 75~85 ≥85 ≥85 75~85 75~90 85±5 80~90 80~90 86±2粘结强度/玻璃N/cm >50 52 >50 >70 >30 ≥50 ≥30 >50 >40 >60 ≥50 100~140 粘结强度/TPT N/cm >40 74 >20 >60 >40 ≥50 ≥20 >40 >40 >50 >40 50~60收缩率TD% <2.0% <3 <5 <3 <2 <4 <3 <4厚度mm 0.3~0.8 0.6 0.3~0.8 0.3~0.8 0.3~0.7宽度mm 200~2200 810 200~2200 200~2200 100~2000软化点o C 62 65 62 58 60 58透光率% 91 91 90 >91 ≥91 ≥91 91 >91 >91 ≥91 91~92比热J/o C·g 2.3 2.3导热性W/mk 0.3吸水性% 0.1 <0.01 ≤0.1 <0.1 <0.1 0.1 0.2~0.3 抗紫外YI ≥87% <2 >90% ≤2 <2 <5(功率变化) <2 >90%耐湿热YI ≥85% <2 88% <2 ≤2 <2 <5(透光率变化) <3 >90%折光指数 1.48 1.483熔融指数g/10min 32 30 30绝缘强度kV/mm 19体积绝缘电阻Ω·cm 5.4×1015吸光度% <1.2。

eva经济指标

eva经济指标

EVA经济指标,全称为经济增加附加值,是衡量企业经济绩效的一种指标。

EVA是一种利润概念,它衡量了企业在投入资本的同时,创造了多少经济附加值。

EVA的计算方法是扣除资本成本后的净利润,即:

EVA = 净利润 - (资本总额×资本成本率)

其中,资本总额包括了股东权益和债务资本,资本成本率则是企业的加权平均资本成本率。

EVA指标的优点在于能够满足股东收益最大化的要求,因为它考虑了企业的投资成本和风险,同时也能够激励企业管理层为股东创造更多的价值。

EVA指标对于企业内部管理也非常有帮助,它可以帮助企业发现哪些业务能够为企业带来更多的经济附加值,从而优化资本配置和经营决策。

不过,EVA指标有时也会受到质疑。

一些批评者认为,EVA并不是完美的指标,因为它会受到会计规则和财务报表的影响,同时也可能被企业管理层的行为所操控。

另外,EVA指标也不适用于所有的企业,特别是那些不需要大量的资本投入的企业。

- 1 -。

EVA指标计算——宝钢股份

EVA指标计算—以宝钢股份为例这里首先介绍一下什么是EVA指标,EVA是经济增加值的简称。

它是全面衡量企业生产经营真正盈利或创造价值的一个指标或一种方法。

该指标和传统的净利润指标相比,考虑了资本成本,同时从企业价值增值这一根本目的出发,对依据现代会计准则得出的净利润进行调整,因此可以更加准确的评价企业业绩。

下面以宝钢股份(600019)为例,介绍如何计算EVA指标。

首先介绍一下EVA指标计算公式,EVA指标=税后净营业利润-资金总成本。

其中:税后净营业利润=营业收入-折扣和折让﹣营业税金及附加-营业陈本+其他业务利润+当年计提或冲销的坏账准备-管理费用-销售费用+长期应付款,其他长期负债和住房公积金所隐含的利息+投资收益-EVA税收调整资金总成本=总资产×综合资金成本率下面介绍一下资本构成:EVA资本,债务资本,股本资本。

EVA资本=债务成本+股本成本-在建工程-非营业现金债务成本=短期借款+一年内到期长期借款+长期负债合计股本成本=股东权益+少数股东权益+坏账准备+存货跌价准备+累计税后营业外支出-累计税后营业外收入-累计税后补贴收入下面是宝钢股份的财务报表资产负债表 2011-12-31货币资金.74 短期借款632.91交易性金融资产 3.86 交易性金融负债--应收票据.16 应付票据18.61应收账款19.47 应付账款.70预付款项94.46 预收款项.08其他应收款40.03 应付职工薪酬16.55应收关联公司款-- 应交税费-2.21应收利息.94 应付利息 4.68应收股利0.16 应付股利.32存货386.91 其他应付款 1.71一年内到期的非流动资产 5.02 一年内到期的非流动负债.29其他流动资产-- 其他流动负债32.21流动资产合计979.75 流动负债合计074.85可供出售金融资产94.37 长期借款20.00持有至到期投资-- 应付债券50.96长期应收款.00 长期应付款--长期股权投资12.97 专项应付款 1.15投资性房地产8.00 递延所得税负债 1.85固定资产 1.46 其他非流动负债30.80在建工程.75 非流动负债合计.76工程物资0.74 负债合计 1.61固定资产清理-- 实收资本(或股本).00生产性生物资产-- 资本公积029.54油气资产-- 盈余公积172.18无形资产26.75 减:库存股--开发支出-- 未分配利润445.21商誉-- 少数股东权益17.34长期待摊费用.52 外币报表折算价差-8.69递延所得税资产41.88 非正常经营项目收益调整--其他非流动资产75.69 归属母公司所有者权益0882.93非流动资产合计8850.13 所有者权益 1.27资产总计5829.88 负债和所有者合计5829.88首先计算税后净营业利润(nopat),又上文公式可知,Nopat=营业收入-折扣和折让﹣营业税金及附加-营业成本+其他业务利润+当年计提或冲销的坏账准备-管理费用-销售费用+长期应付款,其他长期负债和住房公积金所隐含的利息+投资收益-EVA税收调整= 67.17债务成本=短期借款+一年内到期长期借款+长期负债合计= 535.96股本成本=股东权益+少数股东权益+坏账准备+存货跌价准备+累计税后营业外支出-累计税后营业外收入-累计税后补贴收入= 1.82EVA资本=债务成本+股本成本-在建工程-非营业现金=535.96+1.82-.75=3726.03这里选择最高利率7.05%权益资本成本率计算:权益资本成本率即为股本资本成本率,可以使用资产定价模型计算权益资本成本率。

浅谈EVA评价指标与企业绩效管理介绍

浅谈EVA评价指标与企业绩效管理介绍EVA(Economic Value Added)是一种被广泛应用于企业绩效评价的指标,它通过衡量企业利润是否超过了所需的最低回报率来评估企业的价值创造能力。

EVA的核心理念是,企业必须超越资金成本以创造价值,并将这种价值合理地分配给股东。

本文将以EVA评价指标为主线,介绍与之相关的企业绩效管理。

首先,EVA的计算方式相对简单明了,可以帮助企业更好地理解其经营绩效。

EVA等于净利润减去资本成本乘以资本的投入量,即EVA=净利润-(资本成本×资本投入量)。

通过这种方式,EVA可以反映出企业对资本的使用效率,以及是否在经营过程中创造了超额收益。

当EVA为正值时,说明企业能够获得超过最低回报率的经济利润,代表着企业的价值创造能力强。

相反,当EVA为负值时,说明企业未能实现足够的利润以覆盖资本成本,代表着企业的价值创造能力弱。

基于EVA的评价指标,企业可以进行更加全面和客观的绩效管理。

EVA指标能够帮助企业确定关键绩效驱动因素,从而实现绩效目标的制定和监控。

企业可以根据EVA变化的趋势来评估经营决策的效果,比如投资决策、资本结构决策和经营成本的控制等。

此外,EVA还可以用于激励和奖励机制的设计,通过与员工个人绩效和奖金挂钩,鼓励员工为企业创造更多的经济价值。

然而,EVA指标也存在一些局限性。

首先,EVA的计算需要获得可靠的资本成本数据,而确定资本成本常常涉及到一系列主观假设和复杂的计算过程。

其次,EVA仅仅是一个财务绩效指标,无法全面反映企业的关键非财务绩效,如市场份额、品牌价值和员工满意度等。

因此,在使用EVA指标进行企业绩效评价时,需要综合考虑其他非财务指标以及整体的组织绩效管理体系。

综上所述,EVA是一种能够辅助企业评价绩效和管理绩效的重要指标。

它通过衡量企业创造经济价值的能力,帮助企业理解和优化其经营绩效。

然而,企业在使用EVA指标进行评价时,需要注意其计算方式的局限性,并且结合其他非财务指标,构建一个全面的绩效管理体系,以实现持续的增长和创新。

浅析企业财务评价指标EVA

浅析企业财务评价指标EVA一.EV A基本含义及计算方法1. EVA基本含义EVA的基本含义是指公司的剩余收人必须大到能够弥补投资风险,或者说是企业净营业利润减去所投入的所有资本成本(包括债务融资成本和权益资本成本)后的差额。

EVA的总成本被分为两个部分,即显性机会成本(会计系统中的全部经营成本)与隐性机会成本(全部资本的机会成本,也是企业的投资者所预期的最低回报率)。

因此,EVA不仅对债务资本计算成本,而且对权益资本也计算成本,它不同于当前使用的会计利润指标,实际反映的是企业一定时期的经济利润,是企业财富真正增长之所在。

若EVA>0,表示公司获得的收益高于为获得此项收益而投人的资本成本,即公司为股东创造了新价值;若EVA<0,则表示股东的财富在减少;若EVA=0,说明企业创造的收益仅能满足投资者预期获得的收益,即资本成本本身。

只有收回资金成本之后的EVA才是真正的利润,也就是经济利润。

公认的会计账面利润不是真正的利润,是会计利润。

因此仅仅利用传统财务指标对企业进行业绩评价,即从会计利润出发,势必从开始就暗含了一个假设,通俗讲就是股东的钱是可以无偿使用的。

显然,从经济利润出发,以EVA为评价指标更加符合实际。

2. EVA计算方法方法一、EVA=税后净营业利润-资本使用成本 =税后净营业利润-加权平均资本成本率*资本总额方法二、EVA=资本效率*资本总额 =(资本回报率-资本成本率)*资本总额 =(税后净营业利润/资本总额-资本成本率)*资本总额二.EV A与传统评价指标的比较1、EV A从股东的角度定义了企业利润,从某个角度看,会计上的利润是在权责发生制下一定会计期间收入与成本费用配比后的结果,人为控制性很大。

在传统的会计方法下,大部分企业都是盈利的,但如果考虑扣除权益资本的机会成本后,企业的价值实际上是减少的。

EV A则明确指出要弥补所有资本的成本后,经理们才能真正为企业创造价值。

上公司的EVA指标与盈利分析

上公司的EVA指标与盈利分析什么是EVA指标EVA(Economic Value Added)是一种评估企业经济绩效的指标。

EVA指标的核心思想是企业做出决策时应该关注企业的股东价值,而不是仅仅关注企业在会计上的利润。

EVA指标是根据企业资本成本和企业所创造的经济利润来计算的。

上公司的EVA指标分析对于上公司而言,EVA指标是一个重要的财务指标。

通过对上公司的财务报表进行分析,可以计算出上公司的EVA指标。

根据上公司的财务数据,我们可以得到以下结果:1.上公司的投资资本为100万元2.上公司的资本成本为10%3.上公司的经济利润为15万元那么,根据EVA指标的计算公式,我们可以得到上公司的EVA值为5万元(EVA = 经济利润 - 资本成本 x 投资资本)。

上公司的盈利分析上公司的EVA指标可以帮助我们更好地了解公司的经济状况,但是作为投资者而言,我们还需要对公司的盈利情况进行分析。

从上公司的财务报表来看,上公司的净利润为10万元。

与上公司的EVA指标相比,我们可以发现上公司的EVA值比净利润高,这说明上公司在经营过程中实现了超过资本成本的利润。

同时,在盈利分析中还需要考虑上公司的毛利率、净利率和营业利润率等指标。

通过对上公司的财务数据进行分析,我们可以得到以下数据:1.上公司的毛利率为30%2.上公司的净利率为15%3.上公司的营业利润率为20%这些指标也可以帮助我们更好地了解上公司在经营过程中的盈利情况。

结论综合上述分析,我们可以得到以下结论:1.上公司的EVA值为5万元,这说明上公司在经营过程中实现了超过资本成本的利润。

2.上公司的净利润为10万元,比EVA值低,但也说明上公司具有盈利能力。

3.上公司的毛利率、净利率和营业利润率等指标也表明上公司具有较好的盈利能力。

因此,从EVA指标和盈利分析来看,上公司是一个值得投资的企业。

EVA经济增加值指标分析

EV A经济收益附加值考核指标的介绍国务院国有资产监督管理委员会(以下简称国资委)主任李荣融签署第17号主任令,修订后的《中央企业负责人经营业绩考核暂行办法》(简称《暂行办法》)自2007年1月1日起正式施行.以此为标志,中央企业第二任期(2007年—2009年)经营业绩考核全面启动。

本次考核完善了四个机制.一是完善了目标值确定机制.进一步强调考核目标值的确定要与企业发展战略规划相结合;增强中央企业合理确定考核目标值的内在动力;在突出纵向比较的同时,引入横向对标的理念。

二是完善了分类考核机制。

在年度和任期分类指标的选择上,强调要针对企业管理“短板",强化对技术创新能力、资源节约水平、可持续发展能力等的考核。

三是完善了价值创造机制。

鼓励企业使用经济增加值(EV A)指标进行年度经营业绩考核.引导中央企业更加关注企业价值创造,切实转变经济增长方式,提高可持续发展能力。

四是完善了激励约束机制。

进一步强化了“业绩上、薪酬上,业绩下、薪酬下,并作为职务任免的重要依据”的理念。

提出设立单项特别奖,对在自主创新(包括自主知识产权)、资源节约、扭亏增效、管理创新等方面取得突出成绩,做出重大贡献的企业负责人,国资委给予单项特别奖。

素有“央企行为导向指挥棒”之称的业绩考核,将迎来一场根本性革命。

按照国资委的要求,从2010年第三任期考核起,央企将全面开展经济增加值(EV A)考核,更加关注价值创造的能力.目录经济收益附加值(Economic Value Added,EV A)简介 (1)EVA模型在电网企业中的应用探讨 (4)EV A与平衡计分卡 (8)EV A指标考核还不是治本的良策 (14)经济收益附加值(Economic Value Added,EVA)简介基本理念:EV A就是企业税后净经营利润扣除经营资本成本(债务成本和股本成本)后的余额,它克服了传统的业绩衡量指标由于没有扣除股本资本的成本和以部分失真的会计报表信息为计算基础而无法准确反映公司为股东创造的价值的缺陷,比较准确地反映了公司使用实际投入资金为股东创造超额回报的能力。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

EVA(经济价值增加值)是一种业绩评价指标,它是基于剩余收益(Economic Value Added)的思想发展起来的新型价值模型。

它的计算公式为:

EVA = 税后净营业利润-资本成本×资本总量

其中,税后净营业利润是指企业在扣除所有成本和税费之后的实际利润,资本成本是指企业为获得资本所支付的成本,包括债务成本和股权成本。

资本总量是指企业在一定时间内使用的全部资本,包括债务资本和股权资本。

EVA 指标的值越高,说明企业在使用资本时创造的经济价值越高,即企业的经营效益越好。

相反,如果EVA 指标的值为负数,说明企业在使用资本时创造的经济价值为负,即企业的经营效益不佳。

因此,EVA 指标可以帮助企业管理者更好地评估企业的经营绩效,并做出相应的决策。