CPA-税法-思维导图-08.1 房产税

注册会计师考试《税法》知识点:房产税.doc

注册会计师考试《税法》知识点:房产税2018年注册会计师考试《税法》知识点:房产税房产税一、房产税基本原理(一)概念:房产税是以房屋为征税对象,依据房屋的计税余值或租金收入向产权所有人征收的一种财产税。

(二)特点:1、属于财产税中的个别财产税;2、征税范围限于城镇的经营性房屋;3、区别房屋的经营使用方式规定征税办法。

二、纳税义务人及征税对象(一)纳税义务人:凡在我国境内拥有房屋产权的单位和个人都是房产税的纳税义务人。

具体包括产权所有人、承典人、房屋代管人或者使用人。

包括外商企业、外国企业及外籍个人。

①产权属于国家所有的,由经营管理单位纳税;属于集体或个人的,集体单位和个人为纳税人。

②产权出典的,由承典人依照房产余值缴纳房产税。

③产权所有人、承典人均不在房产所在地的,或者产权未确定及租典纠纷未解决的,由房产代管人或者使用人纳税。

④无租使用其他单位房产的应税单位和个人,依照房产余值代缴纳房产税。

(二)征税对象:征税对象是房屋。

但独立如房屋之外的建筑物(如围墙)不属于房屋,不交纳房产税。

房地产开发企业建造的商品房,在出售前不征收房产税;但对出售前已使用或出租、出借的商品房应按规定征收房产税。

三、征税范围:城市、县城、建制镇、工矿区。

不包括农村房屋。

四、房产税的计税依据、税率和应纳税额的计算1、从价计征(1.2%):计税依据是按房产原值一次性减除10%-30%后的余值。

(1)房产原值:纳税人按会计制度规定,在“固定资产”账簿中记载的房屋原价(包括应当缴纳房产税,但未在该账户中记载的房产);原价根据有关会计制度规定核算,未按规定核算并记载的,按规定予以调整或重新评估。

(2)应包括与房屋不能分割的各种附属设备或一般不单独计算价值的配套设施。

如暖气、照明、通风等设备;电力、电讯、给排水、电梯等。

无论会计核算中是否单独记账与核算,均应并入原值,计税。

纳税人对原有房屋进行改建、扩建的,要相应地增加房屋原值,易损件、经常更换的零配件,更新后不再计入原值中。

税法(注册会计师)课程房产税(新)

(3)投资联营及融资租赁房产的计税依据 A、以房产投资联营的,投资者参与投资利润分

红、共担风险的,按房产余值作为计税依据征税; 以房产投资,收取固定收入,不承担联营风险的, 应由出租方按租金收入征税。

B、融资租赁房屋的,由承租人自融资租赁合同约 定开始日的次月起依照房产余值缴纳房产税,未 约定开始日的,自合同签订的次月起纳税。

2、应纳税额的计算 (1)地上建筑物房产税的计算 应纳税额=房产计税余值或租金收入×适用税率

房产计税余值=房产原值×(1-原值减除比例)

(2)地下建筑物房产税的计算 A、工业用途房产,以房屋原价的50%至60 %作为

房产计税余值; B、商业和其他用途房产,以房屋原价的70%至80

2、纳税人 (1)产权属于国有的,由经营管理单位纳税,集

体或个人所有的,由集体、个人纳税;

(2)产权出典的,由承典人纳税; (3)产权所有人、承典人不在房屋所在地的,由

房产代管人或使用人纳税;

(4)产权未确定及租典纠纷未解决的,由房产代 管人或使用人纳税。

3、税率 (1)以房产计税余值为计税依据的,税率为1.2% (2)以房屋租金作为计税依据的,个人出租房屋

房产税

一、房产税的概念及特点

房产税是以房屋为征税对象,以房屋的计税余 值或租金收入为计税依据,向房屋产权人征收 的一种税。

1、房产税的征收范围仅限于经营性房屋 2、根据对房屋的经营使用方式的不同分别确定 不同的计税依据。

二、征Байду номын сангаас范围、纳税人和税率

1、征税范围

房产税限于在城市、县城、建制镇和工矿区征 收。

的税率为4%,企事业单位、社会团体及其他组织 向个人出租用于居住的住房,税率为4%,其余税 率为12%

注会 税法 第八章 房产税法、城镇土地使用税法、契税法和耕地占用税法(完整版)

第八章房产税法、城镇土地使用税法、契税法和耕地占用税法本章考情分析本章是由以往第九章的房产税、城镇土地使用税、耕地占用税,加入原第十一章中的契税合并而成。

近三年本章的四个税种平均分值大约8~9分。

本章涉及到的税种均属于CPA考试的小税种,易出单选、多选题型,本章税种税收优惠政策较多,经常性考点往往出自税收优惠和税额计算结合,也常与所得税等税种混合出计算题或综合题型。

2013年教材的主要变化1.将房产税、城镇土地使用税、耕地占用税、契税合并为一章;2.恢复房产税、城镇土地使用税、契税和耕地占用税基本原理、作用的内容;3.增加对专门经营农产品的农产品批发市场、农贸市场使用的房产,暂免征收房产税和城镇土地使用税的规定;4.增加对物流企业自有的(包括自用和出租)大宗商品仓储设施用地,减按所属土地等级适用税额标准的50%计征城镇土地使用税的规定;5.增加关于企业以售后回租方式进行融资等有关契税政策的6项规定。

第一节房产税法房产税是以房屋为征税对象,按照房屋的计税余值或租金收入,向产权所有人征收的一种财产税。

房产税的作用1.筹集地方财政收入。

2.有利于加强房产管理。

一、纳税义务人与征税范围(一)纳税义务人房产税的纳税义务人是指房屋的产权所有人。

1.产权属于国家所有的,由经营管理单位缴纳;产权属于集体和个人所有的,由集体单位和个人纳税;2.产权出典的由承典人缴纳;3.产权所有人、承典人不在房产所在地的,由房产代管人或者使用人纳税;4.产权未确定及租典纠纷未解决的,由房产代管人或使用人缴纳;5.无租使用其它单位房产的单位和个人,使用人代为缴纳房产税 (按照房产余值) 。

6.2009年1月1日,涉外企业、单位和个人也纳入了房产税的征收管理范围。

【例题·多选题】以下关于房产税纳税人的表述中,正确的有()。

A.外籍个人不缴纳房产税B.房屋产权出典的,承典人为纳税人C.房屋产权属于集体所有的,集体单位为纳税人D.房屋产权未确定及租典纠纷未解决的,代管人或使用人为纳税人【答案】 BCD(二)征税范围1.房产税的征税对象是房产,即有屋面和围护结构(有墙或两边有柱),能够遮风避雨,可提供人们在其中生产、学习、工作、娱乐、居住或储藏物资的场所。

注册税务师考试大纲《税法二》:房产税

注册税务师考试大纲《税法二》:房产税

注册税务师考试大纲《税法二》:房产税

导语:《税法(一)》、《税法(二)》、《财务与会计》、《税收相关法律》均为客观题,题型为单项选择题、多项选择题、计算题和综合分析题。

下面就由店铺来告诉大家注册税务师考试大纲《税法二》:房产税,方便大家学习参考!

一、概述

(一)熟悉房产税的概念

房产税是以房屋为征税对象,、按房屋的计税余值或租金收入为计税依据,向产权所有人征收的一种财产税。

(二)了解房产税的特点

(三)了解房产税的立法原则

二、征税范围、纳税人和税率

(一)熟悉房产税的征税范围

(二)熟悉房产税的纳税人

(三)掌握房产税的税率

三、计税依据和应纳税额的计算

(一)掌握房产税的计税依据

计税依据设计的指导思想;计税依据的形

(二)掌握应纳税额的计算

应纳税额=房产计税余值(或租金收入)×适用税率

其中:房产计税余值=房产原值×(1-原值减除比例)

四、减免税优惠

(一)熟悉国家机关、人民团体、军队白用房产的优惠

(二)熟悉国家财政部门拨付事业经费的单位自用房产的优惠

(三)熟悉宗教寺庙、公园、名胜古迹自用房产的.优惠

(四)个人拥有的非营业用房产的优惠

(五)经财政部批准免税的其他房产的优惠

五、申报和缴纳

(一)掌握纳税义务发生的时间(二)了解纳税的期限(三)了解纳税的申报(四)熟悉纳税的地点。

注册会计师 CPA 税法 讲义 专题三 房产税、契税和土地增值税

专题三房产税、契税和土地增值税目录1.考情分析2.考点一房产税3.考点二契税4.考点三土地增值税5.同步系统训练考情分析房产税、土地增值税在小税种中,占据重要地位,在学习时应引起重视。

特别是不同情况下土地增值税额的计算,容易与所得税结合出题,具有一定的难度。

专业词汇房产税:Property tax从价计税:Ad valorem tax契税:Deed tax土地增值税:Land appreciation tax增值额:Appreciation amount国有土地使用权:State-owned land use right房地产:Real estate附着物:Attached facilities购买:Acquisition开发成本:Development cost金融机构:Financial institutions加计扣除:Additional deduction考点一房产税重点、难点讲解一、房产税的纳税人Taxpayer of the property tax房产税以在征税范围内的房屋产权所有人为纳税人。

The property tax is taxable for the owner of the property within the scope of the tax.二、征税范围Tax scope房产税在城市、县城、建制镇和工矿区征收,不包括农村。

The property tax is collected in cities, counties, towns and industrial and mining areas, excluding rural areas.三、房产税的税率Tax rate of the property tax1.从价计税:1.2%The ad valorem tax rate:1.2%2.从租计税:The tax computed according to rent:(1)一般情况:12%General situation:12%(2)个人出租住房,不分用途,按4%的税率征收房产税Individual rental housing, regardless of use, at 4% tax rate levy property tax.四、房产税的计税依据Tax basis of property tax1.经营自用的房屋对经营自用的房屋,以房产的计税余值作为计税依据。

税法考试基础知识培训-第91讲_房产税法(1)

第十章房产税法、契税法和土地增值税法●本章考情预告●本章风云变幻●本章思维导图●本章脉络梳理及考点详讲●本章重点总结一、本章考情预告本章地位:属于小税种中的重点章节,在考试中所占比重较高。

【考试难度】比较适中【考试分值】10分左右【考试题型】选择题、计算题【复习重点】大家应重点关注土地增值税,因为每年必考一道计算题,契税的计税依据是重点,房产税的税额计算要掌握。

二、本章风云变幻房产税法中税收优惠政策有新增。

三、本章思维导图四、本章脉络梳理及考点详讲第一节房产税法属于相对重要的小税种,考试题型除单选题、多选题外,还可能涉及计算题或综合题,但难度不大。

房产税是以房屋为征税对象,按照房屋的计税余值或租金收入,向产权所有人征收的一种财产税。

【知识点一】纳税义务人与征税范围(一)纳税义务人——征税范围内的房屋产权所有人情形纳税人1.产权属国家所有的由经营管理单位纳税2.产权属集体和个人所有的由集体单位和个人纳税3.产权出典的由承典人纳税4.产权所有人、承典人不在房屋所在地的;产权未确定或者租典纠纷未解决的由房产代管人或者使用人纳税5.纳税单位和个人无租使用房产管理部由使用人代为缴纳房产税门、免税单位及纳税单位的房产(二)征税范围1.以房产为征税对象,但独立于房屋之外的建筑物(如水塔、围墙、室外游泳池等)不属于房屋,不征房产税;2.房产税的征税范围为:城市、县城、建制镇和工矿区,不包括农村;3.房地产开发企业建造的商品房,在出售前,不征收房产税;但对出售前房地产开发企业已使用或出租、出借的商品房应按规定征收房产税。

【知识点二】税率、计税依据与应纳税额的计算(一)税率——比例税率情形税率从价计征(经营自用) 1.2%从租计征(出租)12%对个人出租住房,不区分用途4%(二)计税依据1.从价计征(经营自用的房产)——房产的计税价值(余值)计税价值(余值):房产原值一次减除10%~30%后的余值。

各地扣除比例由当地省、自治区、直辖市人民政府确定。

《税法》框架-思维导图

连续不超过12个月经营期累计;

完税价格与应纳税额的计算

应纳税额=污染当量数×具体适用税额污染当量数=污染排放量÷该污染物的污染当量值应纳税额=固体废物排放量×具体适用税额固体废物排放量=当期固体废物的产生量-当期固体废物的综合利用量-当应税大气污染物、应税水污染物应税固体废物应纳税额的计算

转让房地产的全部价款及有价的经济收益

土地增值税四级超率累进税率表

应税收入

公正、公开原则;以事实为依据原则;过罚相当原则;。

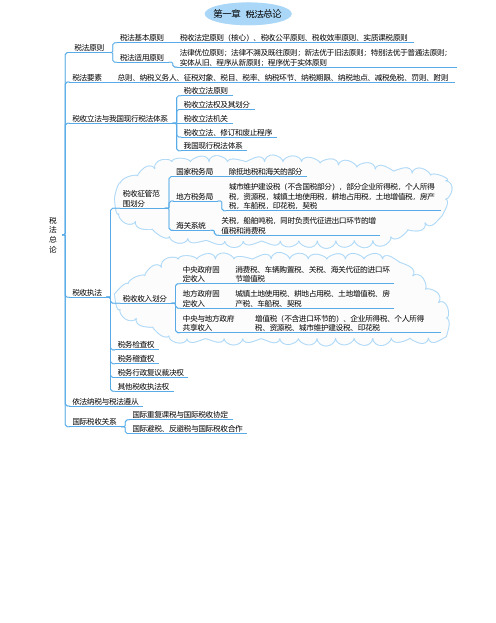

注册会计师 CPA 税法 章节详细讲解 带思维导图 第一章 税法总论

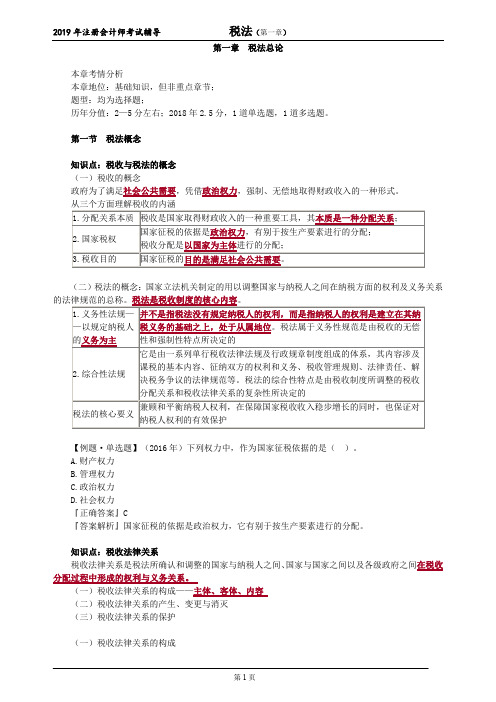

本章考情分析本章地位:基础知识,但非重点章节;题型:均为选择题;历年分值:2—5分左右;2018年2.5分,1道单选题,1道多选题。

第一节税法概念知识点:税收与税法的概念(一)税收的概念政府为了满足社会公共需要,凭借政治权力,强制、无偿地取得财政收入的一种形式。

从三个方面理解税收的内涵(二)税法的概念:国家立法机关制定的用以调整国家与纳税人之间在纳税方面的权利及义务关系【例题·单选题】(2016年)下列权力中,作为国家征税依据的是()。

A.财产权力B.管理权力C.政治权力D.社会权力『正确答案』C『答案解析』国家征税的依据是政治权力,它有别于按生产要素进行的分配。

知识点:税收法律关系税收法律关系是税法所确认和调整的国家与纳税人之间、国家与国家之间以及各级政府之间在税收分配过程中形成的权利与义务关系。

(一)税收法律关系的构成——主体、客体、内容(二)税收法律关系的产生、变更与消灭(三)税收法律关系的保护(一)税收法律关系的构成1.主体——双主体:①征税方(税务、财政)、②纳税方(属地兼属人)注意:权利主体双方法律地位是平等的,但权利和义务不对等2.客体——征税对象3.内容——征纳双方各自享有的权利和承担的义务——税法灵魂(二)税收法律关系的产生、变更与消灭税法是引起税收法律关系的前提条件,但税法本身并不能产生具体的税收法律关系。

税收法律关系的产生、变更与消灭必须由税收法律事实来决定。

税收法律事实=税收法律事件+税收法律行为(三)税收法律关系的保护税收法律关系的保护对权利主体双方是平等的。

【例题·单选题】下列关于税收法律关系的表述中,正确的是()。

A.税法是引起法律关系的前提条件,税法可以产生具体的税收法律关系B.税收法律关系中权利主体双方法律地位并不平等,双方的权利义务也不对等C.代表国家行使征税职责的各级国家税务机关是税收法律关系中的权利主体之一D.税收法律关系总体上与其他法律关系一样,都是由权利主体、权利客体两方面构成『正确答案』C『答案解析』选项A,税法是引起税收法律关系的前提条件,但税法本身并不能产生具体的税收法律关系;选项B,税收法律关系中权利主体双方法律地位平等,双方的权利义务不对等;选项D,税收法律关系总体上与其他法律关系一样,都是由主体、客体、内容三方面构成。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

住宅区业主共有的经营性房地产

由实际经营(包括自营和出租)的 代管人或使用人缴纳房产税

所属的附属工厂、商店、招待所等不属于单位公务、业务的用房,应照章纳税 出租房产以及非自身业务使用的生产、营业用房,不属于免税范围 国家机关、人民团体、军队自用的房产免征房产税 国家财政部门拨付事业经费的单位(全额或差额预算管理的事业单位),本身 业务范围内使用的房产免征房产税 给予地 方一定 减免权 限 税收优惠 宗教寺庙、公园、名胜古迹中附设的营业单位,如影剧院、饮食部、茶社、照 相馆等所使用的房产及出租的房产,不属于免税范围,应照章纳税 宗教寺庙、公园、名胜古迹自用的房产免征房产税 对个人拥有的营业用房或者出租的房产,不属于免税房产,应照章纳税 个人所有非营业用的房产免征房产税 非营利性医疗机构、疾病控制机构和妇幼保健机构等卫生机构自用房产,免征房产税 按政府规定价格出租的公有住房和廉租住房,包括企业和自收自支事业单位向 职工出租的单位自有住房,房管部门向居民出租的公有住房,落实私房政策中 带户发还产权并以政府规定租金标准向居民出租的私有住房等,暂免征收房产 税 经营公租房的租金收入,免征房产税 国家拨付事业经费和企业办的各类学校、托儿所、幼儿园自用的房产、土地, 免征房产税、城镇土地使用税 将原有房产用于生产经营,从生产经营之月起 自行新建房屋用于生产经营,从建成 委托施工企业建设的房屋,从办理验收手续 次月起 购置新建商品房,自房屋交付使用 购置存量房,自办理房屋权属转移、变更登记手续,房地产权属登记机关签发房屋权属证书 出租、出借房产,自交付出租、出借房产 房地产开发企业自用、出租、出借本企业建造的商品房,自房屋使用或交付 自2009年1月1日起,纳税人因房产的实物或权利状态发生变化而依法终止房产税的纳税 义务的,其应纳税款的计算应截止到房产的实物或权利发生变化的当月末 纳税期限 按年计算,分期缴纳 具体纳税期限由省、自治区、直辖市人民政府规定 在房产所在地缴纳 对房产不在同一地方的纳税人,应按房产的坐落地点分别向房产所在地的税务机关缴纳

2009年1月1日,外商投资企业、外国企业和组织以及外籍个人,也征收房产税

有屋面和围护结构 征税对象 没有农村 征税范围 征税范围 城市 县城 建制镇 工矿区 征多少

1.2% 12%

房产

征税须人民政府批准

自有房产用于生产经营 出租非居住的房产取得租金收入 营业税 3%税率减半 4% 房产税 个人所得税 10%

财政部批准免税的其他

义务发生时间

征收管理

纳税地点

-2-

投资联营的房产

营业税:按照“服务业——租赁业”的5%税率计征 城建税和教育费附加、地方教育附加:按照营业税税额及法定税率、征收比率 计征 土地增值税:视同房地产出租,如果产权未发生转移,不征收土地增值税 契税:视同房地产出租,如果产权未发生转移,不征收契税 房产税:按照房产租金收入从租计征 只收取固定收入,不承担联营风险 按租金收入计征房产税 房产余值

融资租赁房屋

承租人自融资租赁合同约定开始日的次月起缴纳房产税 合同未约定开始日的,由承租人自合同签订的次月起缴纳房产税 不可随意移动的附属设备和配套设施

应计入房产原值,计征房产税

附属设备和配套设施

更换房屋附属设备和配套设施的,在将其价值计入房产原值时,可扣减原来相 应设备和设施的价值 附属设备和配套设施中易损坏、需要经常更换的零配件,更新后不再计入房产 原值 自营:依照房产原值减除10%至30%后的余值计征, 没有房产原值或不能将业主共有房产与其他房产的 原值准确划分开的,由房产所在地地方税务机关参 照同类房产核定房产原值 出租:依照租金收入计征

产权属于国家所有——经营管理单位缴纳 产权属于集体和个人所有——集体单位和个人纳税 产权出典——承典人缴纳 纳税义务人 征税范围内房屋产权所有人 产权所有人、承典人不在房产所在地——房产代管人或者使用人纳税 产权未确定及租典纠纷未解决——房产代管人或使用人缴纳 无租使用其它单位房产的单位和个人——使用人代为缴纳房产税

地下建筑

-1-

营业税:不征收 城建税和教育费附加、地方教育附加:不涉及 土地增值税:联营双方均为非房地产企业的,暂免征收;联营的企业属于房地 产企业的,或房地产开发企业以其建造的商品房投资联营的,应当征收土地增 值税 契税:以房产作投资、入股,视同房屋买卖,由产权承受方计算缴纳契税 房产税:按照房产计税余值从价计征 投资者参与投资利润分红,共担风险 按房产余值作为计税依据计征房产税

确定计税余值:需要减除规定比例的损耗来确定计税余值 应纳税额=应税房产原值×(1扣除比例)× 年税率 计算年税额:用确定的计税余值乘税率计算房产税年税 额(结合税收优惠规定) 计算当期应纳税额:由年税额折算成应履行纳税义 务期间的应纳税额

12%

从租计征

4%

特别提示 房产原值应包含地价,包括为取得土地使用权支付的价款、开发土地发生的成 本费用 宗地容积率低于0.5的,按房产建筑面积的2倍计算土地面积并据此确定计入房产 原值的地价 与地上房屋相连 视为一个整体,按照地上房屋建筑物的规定计算房产税 确定应税原值:按照工业用途或商 业用途及其他用途进行规定比例的 应税原值确认 确定计税余值:用调整好的地下建 筑物应税原值减除规定比率的损耗 率计算确定计税余值 单独的地下建筑 计算年税额:用确定的计税余值乘 税率计算房产税年税额(结合税收 优惠规定) 计算当期应纳税额:由年税额折 算成应履行纳税期间的应纳税额 营业税:不征收 工业 用途 商业&其他 房屋原价的50%~60% 房屋原价的70%~80%

年税率

4%

个人出租住房(不分出租后用途)

计税依据&计算 从价计征 按照房产原值(包括地价)一 次减除10%-30%损耗后的余值 扣除比例由省、自治区、直辖 市人民政府确定 独立地下建筑物进行原值调整 原值明显不合理的应予评估 没有原值的由所在地税务机 关参考同类房屋的价值核定 租金收入(包括实物收入和货币收入)以劳务或其他形式抵付房租收入的,按 当地同类房产租金水平确定 出租的地下建筑,按出租地上房屋建筑的有关规定计税 个人按市场价格出租的居民住房(出租后不论是否用于居住) 应纳税额=租金收入×12%或4%