税务师考试《税法一》试题:计算题

2022年税务师《税法一》考试试题及答案(精编最新)

2022年税务师《税法一》考试试题及答案(精编最新)1、[选择题]下列应税消费品中,准予按照生产领用量抵扣外购应税消费品已纳消费税的是( )。

A.外购已税珠宝玉石为原料生产的金银镶嵌首饰B.外购已税小汽车改造生产的小汽车C.外购已税实木地板为原料生产的实木地板D.外购已税涂料为原料生产的涂料【答案】C【解析】金银镶嵌首饰、小汽车、涂料,不属于消费税可以抵扣的范围。

2、[选择题]关于税法的基本原则,下列表述正确的是( )。

A.税收公平主义赋予纳税人既可以要求实体利益上税收公平,也可以要求程序上税收公平的权利B.税收法律主义的要求是单向的,即要求纳税人必须依法纳税C.经济上的税收公平可以作为制定税法的参考,对政府及纳税人具有强制性的约束力D.税收合作信赖主义原则中,纳税人已经构成对税务机关表示的信赖,但没有据此作出某种纳税行为,也可以引用税收合作信赖主义【答案】A【解析】选项B,税收法律主义的要求是双向的,一方面要求纳税人必须依法纳税;另一方面,课税只能在法律的授权下进行,超越法律规定的课征是违法和无效的。

选项C,经济上的税收公平往往是作为一种经济理论提出来的,可以作为制定税法的参考,但是对政府及纳税人尚不具备强制性的约束力,只有当其被国家以立法形式所采纳时,才会上升为税法基本原则,在税收法律实践中得到全面贯彻。

选项D,纳税人已经构成对税务机关表示的信赖,但没有据此作出某种纳税行为,或者这种信赖与其纳税行为没有因果关系,也不能引用税收合作信赖主义。

3、[选择题]某煤炭开采企业2017年3月开采原煤200吨,全部销售给关联企业,收取含税价款5万元。

关联企业对外不含税售价为500元/吨,则该煤炭开采企业当月应纳资源税( )元。

(煤炭资源税税率6%)A.2564,10B.3000C.2654,88D.6000【答案】D【解析】该煤炭开采企业当月应纳资源税=500×200×6%=6000(元)。

2023年税务师税法一考试真题及参考答案

2023年税务师《税法一》考试真题及参照答案一、单项选择题(共40题,每题1.5分。

每题旳备选项中,只有1个最符合题意。

)1.根据一般纳税人转让获得不动产旳增值税管理措施规定,下列说法中对旳旳是()。

A.获得旳不动产,包扩抵债获得旳不动产B.转让2023年获得旳不动产,以获得旳所有价款和价外费用扣除不动产购置原价后旳余额为计税销售额C.转让2023年自建旳不动产,可以选择合用简易计税措施D.获得不动产转让收入,应向不动产所在地主管税务机关申报纳税【参照答案】A【参照解析】本题考核一般纳税人转让不动产计税规则。

选项B,转让2023年获得旳不动产,可以选择合用简易计税措施计税,以获得旳所有价款和价外费用扣除不动产购置原价或者获得不动产时旳作价后旳余额为销售额,按照5%旳征收率计算应纳税额;选择合用一般计税措施计税旳,以获得旳所有价款和价外费用为销售额计算应纳税额。

选项C,一般纳税人转让其2023年5月1后来自建旳不动产,合用一般计税措施,以获得旳所有价款和价外费用为销售额计算应纳税额,不得选择合用简易计税措施;选项D,应向机构所在地主管税务机关申报纳税。

2.下列项目,允讲抵扣增值税进项税额旳是()。

A.纳税人获得增值税电子一般发票旳道路通行费B.个人消费旳购进货品C.纳税人购进旳娱乐服务D.纳税人支付旳贷款利息【参照答案】A【参照解析】本题考核允讲抵扣旳进项税额。

选项A,纳税人支付旳道路通行费,按照收费公路通行费增值税电子一般发票上注明旳增值税额抵扣进项税额。

选项B,购进货品用于个人消费,不得抵扣进项税;选项C、D,纳税人购进贷款服务、娱乐服务,不得抵扣进项税。

3.某企业为增值税小规模纳税人,2023年1月发售作为固定资产使用过旳卡车和电脑,分别获得含税收入3万和1.5万,开具发票。

销售边角料获得含税收入2万元,该企业当月应缴纳增值税()万元。

A.0.13B.0.19C.0.15D.0.16【参照答案】C【参照解析】本题考核小规模纳税人发售使用过旳固定资产应纳税额旳计算。

2023年税务师《税法一》考试真题及答案(计算题)

2023年税务师《税法一》考试真题及答案〔计算题〕2023年税务师《税法一》考试真题及答案〔计算题〕计算题1、某商业零售企业为增值税-般纳税人,位于“营改增”试点地区,2023年12月发生如下业务:(1)采取以旧换新方式销售玉石首饰一批,旧玉石首饰作价78万元,实际收取新旧首饰差价款共计90万元;采取以旧换新方式销售原价为3500元的金项链200件,每件收取差价款1500元。

(2)销售1500件电子出版物给某单位,不含税价500元/件,开具了增值税专用发票,后发现局部电子出版物存在质量问题,经协商支付给该单位折让5万元(含税),按规定开具了红字增值税专用发票。

(3)承受当地甲运输企业的货运效劳,获得的'增值税专用发票上注明的运费15万元,承受非试点地区乙运输企业(小规模纳税人)的货运效劳,获得货物运输发票,注明运费10万元。

(4)承受当地某税务师事务所的税务咨询效劳,获得增值税专用发票注明金额20万元;承受当地一家广告公司提供广告效劳,获得的增值税专用发票注明金额8万元。

(5)因仓库保管不善,上月从一般纳税人企业购进的一批速冻食品霉烂变质,该批速冻食品账面价30万元,其中运费本钱4万元(当地一般纳税人运输企业提供运输效劳),进项税额均已于上月抵扣。

要求:根据上述资料,答复以下问题:(1)该企业当月支付运费可抵扣的增值税进项税额( )万元。

A.1.65B.1.75C.1.95D.2.35(2)该企业当月应转出进项税额( )万元。

A.4.82B.4.86C.5.67D.5.71(3)企业当月增值税销项税额( )万元。

A.37.87B.37.95C.38.89D.40.67(4)该企业当月应缴纳增值税( )万元。

A.38.78B.39.55C.39.7D.41.52、某市甲建筑公司2023年6月发生如下业务:(1)将自建办公楼销售,获得销售收入65000万元,与之配比的建造本钱42000万元;赠送关联单位局部车库,建造本钱840万元,市场销售价格1176万元。

2024年税务师考试《税法一》试题与参考答案

2024年税务师考试《税法一》复习试题(答案在后面)一、单项选择题(本大题有40小题,每小题1.5分,共60分)1、根据《中华人民共和国增值税暂行条例》,下列哪项不属于增值税的征税范围?A、销售货物B、提供加工、修理修配劳务C、转让无形资产D、出租不动产2、下列关于企业所得税的税率,表述正确的是:A、企业所得税的基本税率为15%B、企业所得税的基本税率为20%C、企业所得税的优惠税率为10%D、企业所得税的优惠税率为25%3、下列选项中,不属于城镇土地使用税征税范围的是()。

A、城市B、县城C、工矿区D、农村4、某企业拥有位于城区的一块土地使用权,土地面积为2000平方米,适用税率为单位税额5元/平方米,则该企业应缴纳的城镇土地使用税为()元。

A、1000B、5000C、10000D、200005、题干:根据《中华人民共和国增值税暂行条例》,下列哪一项不属于增值税的征税范围?A. 销售货物B. 提供应税劳务C. 销售无形资产D. 企业内部自用自销产品6、题干:某公司2022年度实现销售收入总额为1000万元,购入原材料支付增值税进项税额为50万元,购进设备支付增值税进项税额为30万元。

该公司应纳增值税额为多少?A. 22万元B. 15万元C. 45万元D. 50万元7、某企业为增值税一般纳税人,2023年1月发生以下业务:(1)销售货物取得不含税销售额100万元,增值税税率13%;(2)购进原材料取得增值税专用发票注明税额10万元;(3)购进设备取得增值税专用发票注明税额8万元;(4)将自产的货物对外投资,成本为50万元,同类货物不含税市场价格为60万元。

该企业1月份应缴纳的增值税为()万元。

A. 13B. 15C. 18D. 218、某企业为增值税一般纳税人,2023年1月发生以下业务:(1)销售货物取得不含税销售额100万元,增值税税率13%;(2)购进原材料取得增值税专用发票注明税额10万元;(3)购进设备取得增值税专用发票注明税额8万元;(4)将自产的货物对外投资,成本为50万元,同类货物不含税市场价格为60万元。

2023年税务师考试《税法一》习题(含答案)

2023税务师考试《税法一》习题(含答案)【例题1】从理论上说,作为增值税课税对象的增值额是指( )A v+mB vC mD c+v+m答案:A【例题2】国家在设计增值税税收制度时,不考虑或根本不考虑税收制度对经济的宏观调控作用,而是由市场对资源进展配置,政府不予干预,从而使增值税呈现的特征是( )。

A.具有中性税收性质B.税负具有转嫁性;C.在组织财政收入方面具有稳定性和准时性D.征收具有普遍性和连续性答案:A【例题3】新的《增值税暂行条例》中规定,自2023年1月1日起,允许增值税一般纳税人抵扣固定资产的进项税额。

这种类型的增值税被称为( )。

A.生产型增值税B.收入型增值税C.消费型增值税D.积存型增值税答案:C【例题4】以下各项中应被认定为小规模纳税人的是( )。

A、年应税销售额在50万元以上的从事货物生产的纳税人B、年应税销售额80万元以下的从事货物批发的纳税人C、年应销售额为80万元以下的从事汽车修理的纳税人D、年应税销售额为50万以上的从事产品加工的纳税人答案:B解析:小规模纳税人认定标准如下:从事货物生产或者供应应税劳务的纳税人,以及以从事货物生产或者供应应税劳务为主,并兼营货物批发或者零售的纳税人,年应征增值税销售额在50万元以下的。

其他纳税人,年应税销售额在80万元以下的。

【例题5】依据增值税的有关规定,以下行为中属于增值税征税范围的是( )A供电局销售电力产品B房地产开发公司销售房屋C饭店供应餐饮效劳D房屋中介公司供应中介效劳答案:A【例题6】单位或个体经营者的以下业务,应视同销售征收增值税的是( )。

A.个体商店代销鲜奶B. 电信部门安装电话并供应电话机C.商场将购置的商品发给职工D.饭店购进啤酒用于餐饮效劳答案:A【例题7】依据现行增值税的规定,以下混合销售应当征收增值税的有( )。

A.电信部门销售移动电话并为客户供应电信效劳B.铝合金厂生产销售铝合金门窗并负责安装C.宾馆供应餐饮效劳同时销售烟酒饮料D.批发商销售货物并送货上门答案:D解析:按现行规定,铝合金厂生产销售铝合金门窗并负责安装应当分别核算货物的销售额和非增值税应税劳务的营业额,就货物的销售额征收增值税,就非增值税劳务的营业额征收营业税。

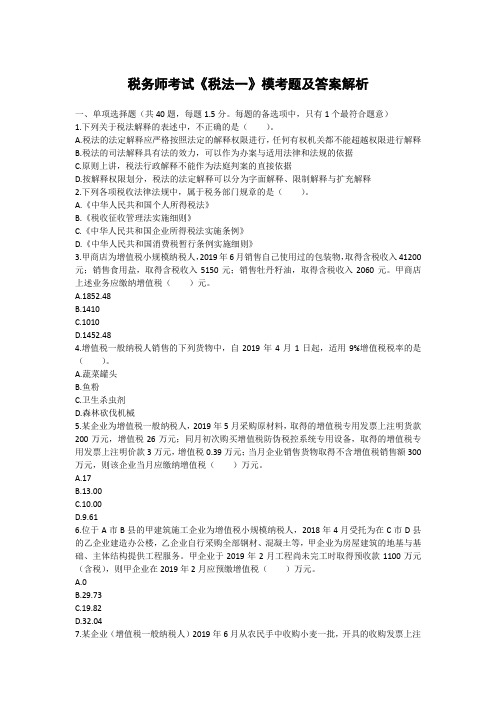

税务师考试《税法一》模考题及答案解析

税务师考试《税法一》模考题及答案解析一、单项选择题(共40题,每题1.5分。

每题的备选项中,只有1个最符合题意)1.下列关于税法解释的表述中,不正确的是()。

A.税法的法定解释应严格按照法定的解释权限进行,任何有权机关都不能超越权限进行解释B.税法的司法解释具有法的效力,可以作为办案与适用法律和法规的依据C.原则上讲,税法行政解释不能作为法庭判案的直接依据D.按解释权限划分,税法的法定解释可以分为字面解释、限制解释与扩充解释2.下列各项税收法律法规中,属于税务部门规章的是()。

A.《中华人民共和国个人所得税法》B.《税收征收管理法实施细则》C.《中华人民共和国企业所得税法实施条例》D.《中华人民共和国消费税暂行条例实施细则》3.甲商店为增值税小规模纳税人,2019年6月销售自己使用过的包装物,取得含税收入41200元;销售食用盐,取得含税收入5150元;销售牡丹籽油,取得含税收入2060元。

甲商店上述业务应缴纳增值税()元。

A.1852.48B.1410C.1010D.1452.484.增值税一般纳税人销售的下列货物中,自2019年4月1日起,适用9%增值税税率的是()。

A.蔬菜罐头B.鱼粉C.卫生杀虫剂D.森林砍伐机械5.某企业为增值税一般纳税人,2019年5月采购原材料,取得的增值税专用发票上注明货款200万元,增值税26万元;同月初次购买增值税防伪税控系统专用设备,取得的增值税专用发票上注明价款3万元,增值税0.39万元;当月企业销售货物取得不含增值税销售额300万元,则该企业当月应缴纳增值税()万元。

A.17B.13.00C.10.00D.9.616.位于A市B县的甲建筑施工企业为增值税小规模纳税人,2018年4月受托为在C市D县的乙企业建造办公楼,乙企业自行采购全部钢材、混凝土等,甲企业为房屋建筑的地基与基础、主体结构提供工程服务。

甲企业于2019年2月工程尚未完工时取得预收款1100万元(含税),则甲企业在2019年2月应预缴增值税()万元。

2022年注册税务师《税法一》计算题精选

2022年注册税务师《税法一》计算题精选2022年注册税务师《税法一》计算题精选一、某电器厂为增值税一般纳税人,生产某种电机产品,该产品不含税出厂价为1540元/台,2022年5月发生如下业务:(1)5月1日-10日,企业采用以旧换新方式促销,销售该电机产品618台,每台旧电机产品作价260元,按照出厂价扣除旧货收购价实际取得不含税销售收入791040元。

11日-31日按出厂价销售该电机产品895台,另外收取包装费和售后服务费30000元,开具普通发票。

(2)非独立门市部零售该电机产品1689台,零售价为2223元/台。

(3)以出厂价将该电机460台发给外省分支机构用于销售,支付运费16000元,其中包括建设基金1000元,装卸费1500元,保险费1800元。

(4)以出厂价销售给某专业商店该电机160台,因该商店提前付款,该厂决定给予5%的销售折扣,收回货款234080元。

(5)本企业基建施工队建造办公楼一栋,工程成本16400000元,工程完工后,将其销售给某事业单位,取得销售收入23500000元。

(当地规定建筑业的成本利润率为10%)(6)用15台该电机与原材料供应商换取等值生产用原材料,双方均开具增值税专用发票,销售额为23100元,原材料已入库。

(7)购进钢材一批,取得增值税专用发票注明税款为86000元,已验收入库。

但在使用时发现部分钢材不符合购货合同要求,经协商,对方同意给予折让,折让金额为375680元(不含税价),原增值税专用发票已退还销售方,并取得销售按折让后的价格重新开具的专用发票。

(8)当月受托为某企业加工电机配件,委托方拨付原材料实际成本为208400元,委托方支付了加工费34500元(开具普通发票),本企业该品种电机配件的不含税销售额为265000元。

本月购进货物取得的增值税专用发票和运费发票均通过认证。

根据上述资料,回答下列问题(计算结果保留两位小数):1.本月销售货物的销项税额()元。

税务师考试 税法一 2022年 考题真题

2022年《税法一》真题一、单项选择题1、关于烟叶税征收管理,下列说法正确的是( )。

A.纳税义务发生月份终了前缴纳烟叶税B.按月计征烟叶税C.纳税人可以自主选择纳税地点D.纳税义务发生时间为收购烟叶的次日2、某电梯生产企业为增值税一般纳税人,2022年5月为生产电梯购进原材料,取得的增值税专用发票上注明金额400万元,税额52万元;当月销售自产电梯并负责安装,取得含税销售额567.45万元,其中电梯销售额526.5 万元,安装费29.25万元,保养费11.7万元;另提供电梯维修服务取得含税维修费5.85万元。

上述收入分别核算,该企业对安装服务按甲供工程选择适用简易计税方法计税。

该企业当月应交增值税( )万元。

A.10.57B.13.95C.11.44D.10.263、甲建筑施工企业为增值税一般纳税人,2022年3月取得收入如下:拆除建筑物取得收入30万元,工程设计费15万元,出租挖掘机(配备操作人员)收入20万元。

上述收入均不含增值税。

甲企业当月增值税销项税额为()万元。

A.5.85B.5.40C.6.65D.6.204、关于增值税留抵税额,下列说法错误的是( )。

A.纳税人获得一次性存量留抵退税后,存量留抵税额为零B.符合条件的制造业企业等行业企业,可以自2022年5月纳税申报期起向主管税务机关申请退还增量留抵税额C.纳税人获得一次性存量留抵退税前,增量留抵税额为当期期末留抵税额与2019年3月31日相比新增加的留抵税额D.纳税人获得一次性存量留抵退税后,增量留抵税额为当期期末留抵税额第 1 页5、对资管产品运营过程中发生的增值税应税行为,增值税的纳税人是( )。

A.管理人B.推销人C.投资人D.委托人6、某油田开采的下列石油类应税产品中,资源税的实际征收比例为60%的是( )。

A.从深海油气田开采的原油B.从普通油气田开采的高凝油C.从低丰度油田开采的原油D.二次采油7、某食品饮料厂为增值税一般纳税人,2022年3月销售饮料取得货款价税合计14.65万元,另收取包装物押金0.45万元。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

税务师考试《税法一》试题:计算题

提前做好对考试考点的预习,打下牢固的基础。

你是不是还在为在备考中不知道做什么练习题而烦恼呢?小编搜集整理税务师考试《税法一》试题:计算题,旨在提高考生对知识点的掌握程度!就跟随小编一起去了解下吧!

1.某联合企业为增值税一般纳税人,2015年5月生产经营情况如下:

(1)专门开采天然气45000千立方米,开采原煤450万吨,采煤过程中生产天然气2800千立方米。

(2)销售原煤280万吨,取得不含税销售额148400万元。

(3)以原煤直接加工洗煤120万吨,全部对外销售,取得不含税销售额72000万元。

(4)企业职工食堂领用原煤2500吨,同类产品不含增值税市场售价为132.5万元。

(5)销售天然气37000千立方米(含采煤过程中生产的2000千立方米),取得不含税销售额7400万元。

(6)购入采煤用原材料和低值易耗品,取得增值税专用发票,注明支付货款7000万元、增值税税额1190万元,原材料和低值易耗品均已验收入库。

(7)购进采煤机械设备10台,取得增值税专用发票,注明每台设备支付货款25万元、增值税4.25万元,已全部投入使用。

已知:资源税税率,原煤为5%,天然气为6%;洗选煤的折算率为70%。

根据上述资料,回答下列问题:

(1)该企业业务3和业务4应纳资源税( )万元。

A.2601.25

B.2526.63

C.5400

D.6010.25

『正确答案』B

『答案解析』纳税人开采或生产的应税矿产品,自用于除连续生产资源税应税矿产品以外的项目的,视同销售,缴纳资源税。

纳税人将开采的原煤用于职工食堂要视同销售缴纳资源税。

纳税人将其开采的原煤加工为洗选煤销售的,以洗选煤销售额乘以折算率作为应税煤炭销售额计算缴纳资源税。

该企业自产自用原煤应纳资源税=72000×70%×5%+132.5×5%=2526.63(万元)

(2)该企业当月销售天然气应纳资源税( )万元。

A.420

B.0

C.370

D.330

『正确答案』A

『答案解析』原煤生产过程中开采的天然气不征收资源税。

天然气资源税实行从价计征。

该企业本月销售天然气应纳资源税=7400÷37000×(37000-2000)×6%=420(万元)

(3)该企业当月应纳资源税合计( )万元。

A.10366.63

B.12751.25

C.12771.25

D.12451.25

『正确答案』A

『答案解析』该企业销售原煤应纳资源税=148400×5%=7420(万元)

该企业当月应纳资源税合计=2526.63+420+7420=10366.63(万元)

(4)该企业当月应纳增值税( )万元。

A.37516.03

B.37258.28

C.37554.28

D.37220.03

『正确答案』D

『答案解析』销项税=(148400+72000+132.5)×17%+7400×13%=38452.53(万元)进项税=1190+4.25×10=1232.5(万元)

应纳增值税=38452.53-1232.5=37220.03(万元)。