2018年财务分析

李宁公司财务分析报告2018-2020

李宁公司财务分析报告2018-2020摘要:在当今市场环境下,上市公司的财务报表分析是企业管理的中心环节。

做好财务报表分析工作,可以正确评价企业的财务状况、经营成果和现金流量情况,揭示企业未来的报酬和风险;还可以检查企业预算完成情况,考核经营管理人员的业绩,为建立健全合理的激励机制提供帮助。

本文主要根据李宁公司的财务报表数据作为切入的基础分析李宁公司的经营状况和结果,并对其数据进行研究探讨。

主要从利润表和资产负债表整理出了各项财务指标,然后根据各项财务指标分析并说明了李宁公司在经营过程中的利弊得失,评价企业的财务状况和经营成果。

最后就该企业的经营状况,针对现存的问题,提出相应的解决办法。

关键词:李宁;公司;财务;报表一、财务报表分析概述(一)财务报表分析的内涵财务报表分析的对象是企业的各项基本活动。

财务报表分析就是从报表中获取符合报表使用人分析目的的信息,认识企业活动的特点,评价其业绩,发现其问题。

财务报表分析的基本内容主要包括以下三个方面:分析企业的偿债能力,评价企业资产的营运能力,评价企业的盈利能力。

以上三个方面的分析内容互相联系,互相补充,可以综合的描述出企业生产经营的财务状况、经营成果和现金流量情况,以满足不同使用者对会计信息的基本需要。

(二)财务报表分析的基本程序和基本方法进行财务报表分析,最主要的方法是比较分析法和因素分析法。

1、比较分析法比较分析法的理论基础是客观事物的发展变化,是统一性与多样性的辩证结合。

共同性使它们具有了可比的基础,差异性使它们具有了不同的特征。

在实际分析时,这两方面的比较往往结合使用。

2 、因素分析法因素分析法也是财务报表分析常用的一种技术方法,它是指把整体分解为若干个局部的分析方法,包括财务的比率因素分解法和差异因素分解法。

(三)李宁体育用品有限公司经营现状李宁2018年业绩如下:2018年1月-12月,李宁营收增长18.4%,突破百亿,达到105.11亿人民币,净利增长至7.15亿,净利率从5.8%提升至6.8%,毛利率提升一个百分点达到48.1%,经营现金流增长44%至16.72亿,李宁将派息每股8.78分人民币。

2018财务报表分析 格力-财务报表综合分析

《财务报表分析》作业4:财务报表综合分析所谓财务综合分析,就是将企业偿债能力、营运能力和获利能力、发展能力等各专项或专题方面的分析纳入到一个有机的分析系统之中,系统、综合、全面的对企业财务状况,经营状况进行解剖、分析和评价,从而对企业整体财务状况和经济效益做出较为准确、客观的评价与判断。

财务报表综合分析方法有很多,主要有杜邦分析法、综合系数分析法、雷达图分析法等,我们采用杜邦分析法对格力电器进行财务报表综合分析。

一、杜邦分析法的核心比率杜邦分析法,又称杜邦财务分析体系,简称杜邦体系,是利用各主要财务比率指标间的内在联系,对企业财务状况及经济利益进行综合系统分析评价的方法。

该体系以净资产收益率为龙头,以资产净利率和权益乘数为核心,重点揭示企业获利能力,资产投资收益能力及权益乘数对净资产收益率的影响,以及各相关指标间的相互影响作用关系。

杜邦分析法中涉及的几种主要财务指标关系为:净资产收益率=总资产收益率*平均权益乘数因为:总资产收益率=销售净利率*总资产周转率所以:净资产收益率=销售净利率*总资产周转率*平均权益乘数=(净利润/营业收入)*(营业收入/平均总资产)*(平均总资产/平均净资产)从公式可以看出,销售净利率是利润表的概括,净利润与营业收入两者相除是企业全部经营成果的概括,权益乘数是资产负债表的概括。

总资产周转率把利润表和资产负债表联系起来,是净资产收益率可以综合整个企业经营活动和财务活动业绩。

二、杜邦分析法的基本框架利用杜邦分析法进行综合分析时,我们可以把各项财务指标之间的关系绘制成杜邦分析图,编制格力电器2014-2016年度的基本框架如下:2014年度格力电器杜邦分析图2015年度格力电器杜邦分析图2016年度格力电器杜邦分析图以上杜邦分析图通过几种主要财务比率之间的相互关系,全面系统直观的对格力电器2014-2016年三年来的财务状况进行了直观的反映。

综合分析,格力电器近三年来净资产收益率及其他驱动因素的变化趋势如下:运用杜邦分析法能够全面、系统、直观的反映出企业的整体财务状况,大大提升了财务报表分析者的分析效率和效果。

财务分析报告五年(3篇)

字少一点点的少儿童话故事简短_经典童话故事温暖的经典童话故事,可以提高小朋友对于童话故事的认识和阅读的小兴趣。

下面给大家带来一些关于字少一点的少儿童话故事简短,供大家参考。

少儿童话故事1老乌龟和小鸟芦苇丛里有一个小池塘。

阳光照下来,芦苇和池水就被染上了蜜一样的颜色。

这是一个安静的地方。

“这是我的池塘。

”老乌龟总是这样想。

他已经在这儿住了好久好久了。

每天,老乌龟早早地起床,嚼一点儿草根,喝一点儿池水,然后就开始睡午觉。

“叽哩哩,叽哩哩……”有一天,老乌龟忽然被一种声音吵醒了。

他睁开眼睛,看见池塘边站着一只小鸟。

“叽哩哩,叽哩哩……”小鸟一边唱,一边洗澡。

“哗啦,哗啦1”水珠朝四下溅开来,平静的池水被搅碎了。

“我不喜欢听歌,太吵了……”老乌龟想。

可从此,快活的小鸟天天都来到小池边,唱一会儿歌,洗个澡。

她的歌声总是把老乌龟从睡梦中唤醒。

“唉,这里的安静没有了……”老乌龟很不高兴。

“叽哩哩,叽哩哩……”小鸟不停地唱。

“唉……”老乌龟忍不住叹了一自气。

“呀1”小鸟吓了一跳,发现了老乌龟!“我,我吵您了吗?”小鸟红着脸说。

“是啊,我是很喜欢安静的……”“真对不起,我不是有意的。

”小鸟拍拍翅膀,飞走了。

芦苇静静的,池塘静静的。

“这才是我的池塘……”老乌龟想。

老乌龟又睡了长长的一觉。

醒来的时候,他觉得这一觉睡得有些不舒服。

他嚼了一点儿草根,喝了一点儿池水,还是没有精神。

“真怪呀,这是怎么回事呢?”老乌龟想了又想,“噢,原来是我今天没有听到小鸟的歌声呀!我已经习惯了呀……”老乌龟轻轻地摇了摇头。

“小鸟什么时候会再来呢?”少儿童话故事2老师住院了动物幼儿园的马老师生病住院了,小动物们很着急。

它们决定一起去探望马老师。

下课后,小动物们向医院走去。

小狐狸伽伽一条腿受了伤,走路一颠一颠的,走得很慢很慢……小动物们很快来到医院,它们围在马老师床边问长问短。

马老师很高兴,摸摸小羊脑袋,又拉拉小狗的手……忽然,马老师问:“小狐狸伽伽的腿好了吗?”“伽伽!”小动物们这才想起了伽伽。

中国太平洋保险(集团)股份有限公司2018年度财务报表分析报告

1,747,200.00

存出资本保证金

607,800.00

656,600.00

673,800.00

投资性房地产

865,700.00

872,700.00

854,200.00

固定资产

1,311,600.00

1,298,600.00

1,505,800.00

在建工程

289,900.00

417,600.00

39

2.1

资产负债表分析

9

3.3.2资本经营盈利能力分析

40

2.1.1水平趋势分析

9

3.3.3商品经营盈利能力分析

42

2.1.2垂直结构分析

15

3.3.4盈利质量分析

48

2.2

利润表分析

19

3.4

发展能力分析

... 49

2.2.1水平趋势分析

19

3.4.1资产资本成长分析

49

2.2.2垂直结构分析

22

1

财务报表数据

3.1.2长期偿债能力分析

33

3.2

营运能力分析

... 36

1.1

资产负债表

1

3.2.1流动资产周转分析

36

1.2

利润表

4

3.2.2固定资产周转分析

38

1.3

现金流量表

6

3.2.3总资产周转分析

39

1.4

所有者权益变动表

7

3.3

盈利能力分析

... 39

2

会计报表分析

3.3.1资产经营盈利能力分析

预收保费

2,232,600.00

2018年财务报表分析苏宁任务1:偿债能力分析

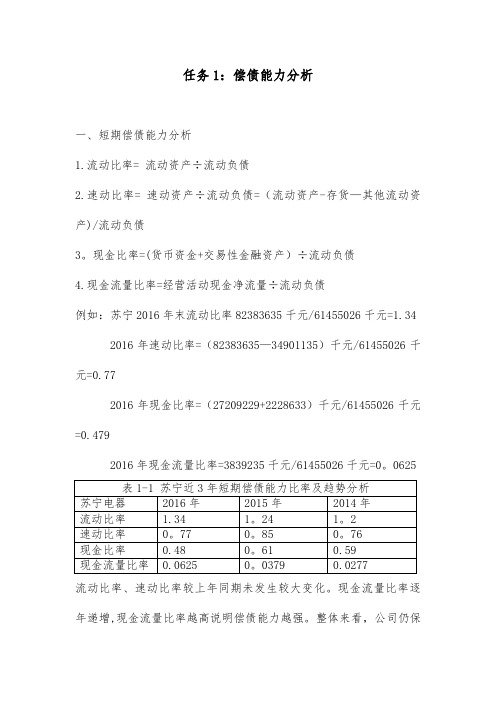

任务1:偿债能力分析一、短期偿债能力分析1.流动比率= 流动资产÷流动负债2.速动比率= 速动资产÷流动负债=(流动资产-存货—其他流动资产)/流动负债3。

现金比率=(货币资金+交易性金融资产)÷流动负债4.现金流量比率=经营活动现金净流量÷流动负债例如:苏宁2016年末流动比率82383635千元/61455026千元=1.34 2016年速动比率=(82383635—34901135)千元/61455026千元=0.772016年现金比率=(27209229+2228633)千元/61455026千元=0.4792016年现金流量比率=3839235千元/61455026千元=0。

0625流动比率、速动比率较上年同期未发生较大变化。

现金流量比率逐年递增,现金流量比率越高说明偿债能力越强。

整体来看,公司仍保持较好的偿债能力。

二、长期偿债能力1。

资产负债率= 负债总额/资产总额×100%2.股东权益比率=股东权益总额/资产总额×100%如:2016年资产负债率=67245263千元/137167241千元=49.02%2016年股东权益比率=69921978千元/137161241千元=50。

98%苏宁2014年和2015年资产负债率和股东权益比率趋于平稳,变化不大。

2016年资产负债率变低,总的来说长期偿债能力变强。

三、利息保障倍数利息保障倍数=(利润总额+利息费用)/利息费用如:2016年利息保障倍数=(900887+41040)千元/41040千元=22。

95利息保障倍数连续三年较为平稳,倍数变化不大,说明偿债能力比较均衡,公司发展较为稳健.。

2018万科财务分析报告

2018万科财务分析报告你了解万科吗?你知道2018万科财务分析报告是怎样的吗,下面给大家分享2018万科财务分析报告范本,仅供参考借鉴。

1 万科基本业务活动描述1. 1 万科简介万科企业股份有限公司( 股票代码: 000002),简称万科,成立于 1984 年 5 月,是中国目前最大的房地产开发企业。

总部设在深圳,已在全国 20 多个城市设立分公司。

公司以中国大陆市场为目标、以房地产为核心业务,涉及进出口贸易及零售投资、工业制造、娱乐及广告等业务。

投资重点主要集中在上海、北京、深圳等中国区域经济中心。

主要产品是商品住宅。

目前万科总股本为 1, 099, 521. 02 万股,其中万科最大股东华润股份有限公司持股161, 909. 48 万股,持股比例为 14. 73%。

1. 2 万科在行业内所处水平万科在领导人王石的带领下,以房地产为核心,不断发展壮大, 20XX 年品牌价值已经达到 635. 65 亿元,在房地产行业排名第一位,在中国 500 强企业中排第 19 名。

20XX 年的主营业务收入为 507 亿元,在行业内是第一位。

1. 3 万科发展状况万科主营业务为房地产开发及物业管理、零售、进出口业务、精密礼品制作、影视制作、投资、咨询等。

王石借鉴索尼的客户服务理念,在全国首创“物业管理” 概念,并形成一套物业管理体系,公司物业服务通过全国首批 ISO9002 质量体系认证。

万科 1991 年成为深圳证券交易所第二家上市公司,持续增长的业绩以及规范透明的公司治理结构,使公司赢得了投资者的广泛认可。

公司于 1988 年介入房地产领域, 1992 年正式确定大众住宅开发为核心业务,截止 2003 年底已进入深圳、上海、北京、天津、沈阳、成都、武汉、南京、长春、南昌、佛山、鞍山、大连、中山和广州 15 个城市进行住宅开发, 2004 年万科又先后进入东莞、无锡、昆山、惠州四个城市,目前万科业务已经扩展到 19 个大中城市,并确定了以珠江三角洲、长江三角洲和环渤海湾区域为中心的三大区域城市群带发展以及其它区域中心城市的发展策略。

茅台2018年财务报表分析

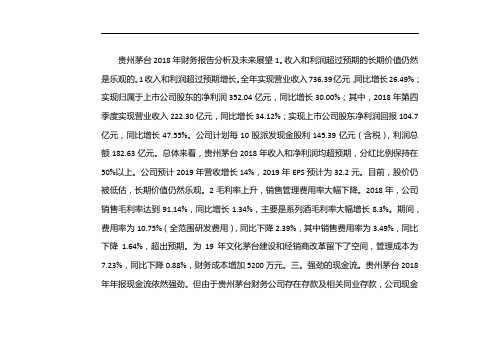

贵州茅台2018年财务报告分析及未来展望1。

收入和利润超过预期的长期价值仍然是乐观的。

1收入和利润超过预期增长。

全年实现营业收入736.39亿元,同比增长26.49%;实现归属于上市公司股东的净利润352.04亿元,同比增长30.00%;其中,2018年第四季度实现营业收入222.30亿元,同比增长34.12%;实现上市公司股东净利润回报104.7亿元,同比增长47.55%。

公司计划每10股派发现金股利145.39亿元(含税),利润总额182.63亿元。

总体来看,贵州茅台2018年收入和净利润均超预期,分红比例保持在50%以上。

公司预计2019年营收增长14%,2019年EPS预计为32.2元。

目前,股价仍被低估,长期价值仍然乐观。

2毛利率上升,销售管理费用率大幅下降。

2018年,公司销售毛利率达到91.14%,同比增长1.34%,主要是系列酒毛利率大幅增长8.3%。

期间,费用率为10.75%(全范围研发费用),同比下降2.39%,其中销售费用率为3.49%,同比下降1.64%,超出预期。

为19年文化茅台建设和经销商改革留下了空间,管理成本为7.23%,同比下降0.88%,财务成本增加5200万元。

三。

强劲的现金流。

贵州茅台2018年年报现金流依然强劲。

但由于贵州茅台财务公司存在存款及相关同业存款,公司现金流量存在少量干扰项,使得公司经营性现金流量净额发生较大变化。

如2018年财务报告显示,公司经营活动现金流量同比增长86.8%。

事实上,剔除这些干扰项,仅考虑主营业务现金流量,公司2018年经营活动产生的现金流量净额为380亿元,YY+32.8%,与净利润增速基本一致。

2、茅台酒销量稳步增长,系列酒毛利率提高。

1系列酒毛利率稳步增长。

2018年,总销量6.22万吨,同比增长3.54%;茅台酒3.25万吨,同比增长7.48%;系列酒2.98万吨,同比下降0.43%;产量7.02万吨,同比增长10.08%,其中茅台酒产量为4.97%,系列酒产量为2.05万吨,同比下降1.98%。

海尔智家2018年财务分析详细报告-智泽华

海尔智家2018年财务分析详细报告一、资产结构分析1.资产构成基本情况海尔智家2018年资产总额为16,669,954.42万元,其中流动资产为9,426,033.13万元,主要分布在货币资金、存货、应收票据等环节,分别占企业流动资产合计的39.74%、23.74%和15.09%。

非流动资产为7,243,921.29万元,主要分布在商誉和固定资产,分别占企业非流动资产的29.2%、23.91%。

资产构成表项目名称2018年2017年数值百分比(%) 数值百分比(%)总资产16,669,954.42 100.00 15,146,311.07 100.00 流动资产9,426,033.13 56.55 8,833,245.14 58.32 长期投资1,424,315.21 8.54 1,443,933.57 9.53 固定资产1,731,950.72 10.39 1,601,752.34 10.58 其他4,087,655.36 24.52 3,267,380.02 21.572.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的56.71%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表项目名称2018年2017年数值百分比(%) 数值百分比(%)流动资产9,426,033.13 100.00 8,833,245.14 100.00 存货2,237,719.11 23.74 2,150,352.48 24.34 应收账款1,043,119.35 11.07 1,244,800.48 14.09 其他应收款139,375.02 1.48 96,126.4 1.09 交易性金融资产177,564.84 1.88 0 0.00 应收票据1,422,093.73 15.09 1,303,308.35 14.75 货币资金3,745,635.54 39.74 3,517,727.69 39.82 其他660,525.54 7.01 520,929.74 5.903.资产的增减变化2018年总资产为16,669,954.42万元,与2017年的15,146,311.07万元相比有较大增长,增长10.06%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

伙炎焱服装有限责任公司

1.财务分析

表1-1伙炎焱服装有限责任公司偿债能力指标

流动比率可以反映短期偿债能力。

1.1 速动比率

速动比率也称酸性测试比率,是对流动比率的补充、修正。

速动比率更能反映出企业对流动负债的偿还能力。

从表1-1可以看出,该企业第二季度的流动比率比第一季度下降了1.149该企业前两季度的流动比率都大于1.1,偿债能力较强,总的来说,该企业的短期偿债压力较小,偿债压力不会很大。

速动比率比流动比率更进一步的有关变现能力的比率指标为速动比率,也称为酸性测试比率。

速动比率是从流动资产中扣除存货部分,再除以流动负债的比值。

从表中可以看到速动比率都大于1,说明流动性较好。

2.盈利能力分析

盈利能力的分析是企业财务分析的重点。

财务结构分析、偿债能力分析等分析工作的根本目的是通过分析及时发现问题,改善企业财务结构,提高企业偿债能力、经营能力,最终提高企业的盈利能力,促进企业持续稳定发展。

对企业盈利能力的分析主要是对利润率的分析。

盈利能力是指企业一定时期内运用各种资源赚取利润的能力。

盈利能力的大小是一个相对的概念,即利润与一定的资源投入或一定的收入相比较而获得的一个相对的概念。

获取利润是企业经营的最终目标,也是企业能否生存与发展的前提。

盈利能力的大小直接关系到企业财务管理目标的实现与否,直接关系到投资者、债权人以及企业经营管理者的切身利益。

表2-1 盈利能力指标

2.1营业利润率

营业利润率=营业利润/营业收入

营业利润率是指企业的营业利润与营业收入的比率。

它是衡量企业经营效率的重要指标,反映了在考虑营业成本的情况下,企业管理者通过经营获取利润的能力。

根据表1-2以看出,企业一个年度的营业利润率较稳定。

企业第四季度营业利润率比第三季度营业利润率提高比较明显,表明该企业市场竞争力加强了,市场占有率增大,盈利能力较上年有增强,有很好的发展潜力。

3发展能力分析

企业的发展能力,也称企业的成长性,它是企业通过自身的生产经营活动,不断扩大积累而形成的发展潜能。

企业能否健康发展取决于多种因素,包括外部经营环境,企业内在素质及资源条件等。

表3-1发展能力指标

一个企业的发展能力通常是指企业未来生产经营活动的发展趋势和发展潜能,也可以称为企业增长能力。

3.1营业收入增长率

营业收入增长率是企业营业收入增长额与上一期营业收入总额的比率,反映企业营业收入的增减变动情况。

除了第二季度的营业收入增长率小于零,其他季度营业收入增长率大于零,表明企业营业收入有所增长。

该指标值越高,表明企业营业收入的增长速度越快,市场前景越好,实现的营业收入也就越多,企业生存和发展的市场空间也就越大。

第四季度明显增加,说明企业前景好。

主营业务收入增长率是衡量企业经营状况和市场占有能力、预测企业经营业务拓展趋势的重要标志。

该指标若大于0,表示企业的主营业务收入有所增长,

指标值越高,表明增长速度越快,企业市场前景越好;若该指标小于0,则说明存在产品或服务不适销对路、质次价高等方面问题。

2.2 营业利润增长率

营业利润增长率=本期营业增长额/上期营业利润总额

一个企业的价值主要取决于盈利及其增长,营业利润的增长是反映企业发展能力的重要指标。

营业利润增长率是指企业本年营业利润增长额与上年营业利润总额的比率。

营业利润增长率为正数,则表明企业本期营业利润增加,营业利润增长率越大,说企业收益增长得越多;反之,则说明本期营业利润减少,收益降低。

营业利润增长率揭示了企业未来获利能力的发展趋势,同时也为预测分析以及价值评估提供了有益的数据。