国际结算中的往来银行

国 际 结 算

国际结算国际结算三、国际结算的分类(一)按是否直接使用现金划分为现金结算与非现金结算 1、现金结算:是指通过收付货币金属或货币现金来结清国际间的债权债务关系。

这方法进行风险大、运费高、时间长、点钱不方便 2、非现金结算是指使用代替现金流通手段的各种支付工具(例如票据),通过银行间的划账冲抵来结算国际间的债权债务关系。

环球银行金融电讯协会1、名称:环球银行金融电讯协会(简称SWIFT)2、性质:SWIFT是一个国际银行同业间非盈利性的国际合作组织,总部设在比利时的布鲁塞尔。

该组织成立于1973年5月,由北美和西欧 15个国家的 239家银行发起,运用SWIFT报文系统倡导金融标准化。

3、目的:是利用其高度尖端的通讯系统在会员间转递信息、帐单和同业间的头寸划拨。

当一金融机构收SWIFT的信息后,将按其内容去执行。

由于 SWIFT 的通讯是电脑化,会员间的资金转移便大大地加速。

它的传递只要几分钟就可以了。

SWIFT每星期7天运转,每天24小时运转。

4、中国银行:于1983年2月率先加入SWIFT组织。

1985年5月正式开通使用SWIFT系统。

目前,国内已有200多家金融机构加入该组织(二)按债权债务产生的原因划分为国际贸易结算和非贸易结算四、国际结算的性质和特点(一)国际结算与国际金融密不可分(二)国际贸易是国际结算的前提(三)国际结算属于一项银行中间业务现代结算是以票据为基础、单据为条件、银行为中枢、结算与融资相结合的非现金结算体系。

(四)国际结算比国内结算复杂国际结算属于一项银行中间业务:如果没有银行介入,买卖双方的结算可能是以贷易货,也可能是支付现金购买。

买方手头无钱就不能买,卖方有货也卖不出去。

可能是买方有款,而卖方无资金生产。

那么银行介入到买卖商人之间(不用说给予贷款),仅给予结算上的帮助就可使交易顺利成交。

而如卖方有货,买方无款,可用远期承兑或延期付款信用证方式支付,如果买方有钱,卖方需要资金生产,可以由买方先交预付款,然后还可进一步按生产进度付款国际贸易结算比国内贸易结算复杂首先,货币的比价不一致第二,货物交货地与实际接货地不一致第三,买卖双方离得很远,运输费用由谁来承担;第四,货物在运送途中常会遇到天灾人祸,所以要进行保险,保什么险别,保费由谁来承担;第五,各国度量衡也不尽一致,第六,要有一些商品方面的知识第七,要懂得地理知识,第八,要熟悉各国政府的海关和外汇管制方式五、国际结算的基本内容⒒国际结算工具票据:汇票、本票、支票⒓国际结算方式汇款、托收、信用证银行保函、备用信用证、保理服务、协定贸易结算等、⒔国际结算单据运输单据、保险单据、商业发票、其他单据⒕国际贸易结算的国际惯例(附录)特点:⑴必须在一定范围内被人们经常不断、反复地采用。

国际金融与结算2-2模块一国际结算概述

国际结算的性质和特点

模块小结

国际结算定义; 国际结算作用; 国际结算方式; 国际贸易术语;

课后练习

一、判断题

1、至今已经形成了一系列被各国银行、贸易、航运、法律等各界人士公认,并广泛采用的国际惯例,因此国际 惯例对贸易的当事人具备强制性。( )

2、某银行如果在某国的某一个地区,即使没有联行或代理行关系,也能够顺利地开展国际结算业务。( )

3、目前国际结算大多数采用记账结算。( )

4、账户行一定是建立了代理关系的代理行,而代理行不一定就是账户行。( )

5、我国内地与港、澳、台地区之间的货币收付,因属同一个国家,所以属于国内结算。( )

二、选择题

1、银行建立代理关系时的控制文件所不包括的内容是:( )

A、印鉴

B、密押

C、费率表

D、代理范围

我国的中国银行于1983年2月成为SWIFT的会员银行, 截止2008年5月底,中国SWIFT的用户已达227家。

SWIFT系统的服务优势

加快了资金周转,提高了客户资金使用效率,节省了费用, 银行也提升了服务质量,银企得到了双赢。

减少了业务处理的人工干预环节,提高了服务质量和效率, 丰富了银行自身的服务功能,扩展了业务空间,提升了核 心竞争能力。

4、按FCA、CPT、CIP贸易术语成交应注意的问题

问题

1、卖方交货地点 2、风险转移问题 3、关于运输合同 4、有关保险问题

国际结算概述

国际结算Copyright by Fei Zhonglin School of Economics and Management NJUT 1费钟琳南京工业大学经济与管理学院E -Mail :zhonglin.fei zhonglin.fei@@gmail gmail.c .com om除了上课和阅读教材,还有什么办法学习国际结算知识,解答疑问?查阅参考资料:相对权威系统的信息 查阅专业网站:最新最实用的信息通过邮件询问老师:最人性化的方式第一章国际结算概述全球化国际贸易Copyright by Fei Zhonglin School of Economics and Management NJUT3全球生产 全球买家/卖家 出国留学国际支付什么是“国际结算”?“国际结算(International Settlement)是指为清偿国际间债权债务关系或跨国转移资金而发生在不同国家之间的货币收付活动。

清偿国际间的债权Copyright by Fei Zhonglin School of Economics and Management NJUT4债务关系以及跨国资金转移是国际结算的基本目的,国际结算(跨国货币收付)是其手段。

不同国家之间之所以存在债权债务关系,是因为国际间存在着广泛的政治、经济、军事、文化等各方面的交往,这些交往常常会伴随着资金流动。

”P. P. 22国际结算的分类贸易结算(International trade settlement )伴随国际商品交易或服务贸易等有形贸易产生的非贸易结算(International non International non--trade settlement ):Copyright by Fei Zhonglin School of Economics and Management NJUT5因其他经济、政治、文化活动引起的货币收付 贸易活动中的服务费:insurance premium, freight, postage, cable charges, bank commission, etc.; 对外投资、筹资; 其他国际支付其他国际支付::overseas remittances, educational expenses, inheritance, etc.PP.3PP.3--4课程主要内容支付工具(Negotiable instruments )支付方法(Payment techniques )单据(Documents )Copyright by Fei Zhonglin School of Economics and Management NJUT 6table contents of the textbook国际惯例国际惯例vs.法律不具有强制性Copyright by Fei Zhonglin School of Economics and Management NJUT 7 具有国际性具有相对稳定性P.7有关有关支付工具支付工具的的法律法律::Uniform Laws for Bills of Exchange and Promissory Notes of Geneva of 1930yUK Bills of Exchange Act of 1882US Uniform Commercial Code of 1962P.7Copyright by Fei Zhonglin School of Economics and Management NJUT 8有关有关支付方法支付方法的的惯例惯例((ICC publications)For documentary collections: URC 522 For documentary credits : UCP 600Fo g a antees URDG 458URCG 325For guarantees: URDG 458, URCG 325P.8Copyright by Fei Zhonglin School of Economics and Management NJUT9InternationalChamber of CommerceFounded in 1919 by a small group of far Founded in 1919 by a small group of far--sighted business leaders who called themselves “the merchantsof peace ”.Thousands of member companies and associations from Copyright by Fei Zhonglin School of Economics and Management NJUT10Thousands of member companies and associations from over 140 countries.ICC promotes an open international trade and investment system and the market economy. /http://www.icc /有关有关单据单据的国际条约及规则的国际条约及规则Hague Rules Visby Rules Visby Rules Hamburg RulesINCOTERMS 2000 (2010)P.9Copyright by Fei Zhonglin School of Economics and Management NJUT 11清算系统(International Clearing Systems )Funds need to be transferred between the buyers and the sellersBanks are willing to raise liquidity ofBanks are willing to raise liquidity of money to make more profitThe challenge of today is to move money as fast as possible, at the lowest possible cost and with most complete information to customers.Copyright by Fei Zhonglin School of Economics and Management NJUT12CHIPS CHIPS: Clearing House Inter : Clearing House Inter--bank Payment System (交换银行相互收付系统)Established in 1920 in New York, U. S., more than 100 American and foreign banks.Copyright by Fei Zhonglin School of Economics and Management NJUT13A voluntary organization, not only an electronic dollar payment system in the U.S. but also an international dollar payments computerized system.FedWire Funds Transfer SystemFederal Reserve Settlement System (联邦电子资金划拨系统)Copyright by Fei Zhonglin School of Economics and Management NJUT 14The first payment and clearing system and the largest funds transfer system in the United States; it belongs to and run by United States; it belongs to and run by the the Federal Reserve System Federal Reserve System..TARGET TARGET: The Trans : The Trans--European Automated Real European Automated Real--time Gross settlement Express Transfer system(跨欧洲自动实时总结算快速支付系统)The real The real--time gross settlement system for the euro;Consists of 15 national real Consists of 15 national real--time gross settlement (RTGS)systems and the ECB payment mechanism Copyright by Fei Zhonglin School of Economics and Management NJUT 15(RTGS) systems and the ECB payment mechanism (EPM), which are interlinked so as to provide a uniform platform for the processing of cross uniform platform for the processing of cross--border payments;A payment infrastructure; offer a premium payment service which will overcome national borders between payment systems in the EU.CHAPS CHAPS: Clearing House Automated Payment : Clearing House Automated Payment System (交换银行自动收付系统)Established in London in 1984, acomputerized pound sterling paymentsCopyright by Fei Zhonglin School of Economics and Management NJUT 16system in London and an international pound sterling payment system.CNAPS (China National Advanced Payment System )中国国家现代化支付系统The development of the electronic paymentsystem in China Copyright by Fei Zhonglin School of Economics and Management NJUT 17yFunds clearing system (资金清算系统)mid and late 1980s, the People ’s Bank of China started to build this system, and most of the cities have set up intercity clearing system.Inter Inter--city bill clearing system(同城票据清分系统)early 1990s, 16 developed cities (Beijing, Shanghai,Guangzhou, Shenzhen, Tianjin, etc.) established inter inter--city bill automatic clearing system, from the manual processing of bills to automatic clearing.Copyright by Fei Zhonglin School of Economics and Management NJUT 18National Electronic Inter National Electronic Inter--bank system (全国电子联行系统)established in 1989 by the People ’s Bank of China, more than 1600 cities, 18,000 banksChina National Advanced Payment System(中国国家现代化支付系统)in October 2000, the People ’s Bank of China decided to design it, and on October 8, 2002, the payment system was put into operation in Beijing and Wuhan successfully, connecting to the inner systems ofi l b k h i l i f Copyright by Fei Zhonglin School of Economics and Management NJUT 19commercial banks, the accounting clearing system of the People ’s Bank of China, the system of national fiscal system, by December 14, 2003, 32 provincial capital cities had started the payment system. The aim is to form CNAPS, based on the electronic exchange system and inner exchange system and inner--city bill clearing system.SWIFT SWIFT: Society for Worldwide Inter : Society for Worldwide Inter--bankFinancial Telecommunication (环球同业银行金融电讯协会)A ti fit i t t bli h d i /Copyright by Fei Zhonglin School of Economics and Management NJUT20A cooperative, non A cooperative, non--profit society, established in Brussels under Belgium law in May 1973.The Bank of China, in 1983. By 1990, the Bank of Communications, the Industrial andCommercial Bank of China, the Agricultural Bank of China, etc .Distinct benefits offered by SWIFT实用: 7天24小时: 快速: 几秒钟安全: 会员, 电报密押, SWIFT 证实押(SAK )标准化:MTCopyright by Fei Zhonglin School of Economics and Management NJUT21国际国际结算业务中的往来银行结算业务中的往来银行国际金融业务中的银行国际金融业务中的银行机构机构1.代表处(Representative office)2(Agency Office)2.代理处(Agency Office)3.海外分、支行(境外联行)(Overseas Sister Bank/Branch, Sub branch)4.附属银行(子银行)(Subsidiary Banks)5.联营银行(Affiliated Banks)6.银团银行(Consortium Bank)各种形式银行机构的区别: 是否独立法人?是:子行、联营银行、银团银行 否:代表处、代理处、分行 银行业务范围?无:代表处(非营业性公关机构) 窄:代理处(非存款业务) 广:分行、支行、子行代理银行(往来银行):“不是自家人”代理行与帐户行代理行不一定是账户行,代理行分两类:有帐户关系的代理行 无帐户关系的代理行账户行却一定是代理行代理行数目﹥帐户行数目建立代理行(往来银行)关系的必要性1、全球经济一体化的要求2、国际贸易发展的要求3、各国金融法规制约的产物4、节约商业银行的外汇开支代理行(往来银行)的选择1、境外联行、子行是最优选择账户行是次优选择2、账户行是次优选择3、非账户行是次次优选择建立代理(往来)关系的步骤:1.考察了解对方银行的资信2.签订代理协议并互换控制文件控制文件(control documents )类型:Telegraphic test key a)电报密押(Telegraphic test key )b)有权签字人印鉴样本(Authorized signatures )c)费率表(Schedule of terms and conditions )d)SWIFT 证实押(SWIFT authentic key ,SAK)3.双方银行确认控制文件存款行Depositor 账户行Depository 活期存款账户Current a/cCorrespondCorrespondVostro account and account and Nostro Nostro accountVostro account (来帐):B’s account with A Nostro account (往帐):A’s account with B B k A Copyright by Fei Zhonglin School of Economics and Management, NJUT29Vostro account:A’s account with B Nostro account:B’s account withABank BBank AMidland Bank Citibank USD a/cMidland Bank,London,UKCitibank,New York,USAGBP a/c实战操练(1)业务背景:交通银行的客户ABC CO.LTD 需要汇款至XYZCO.LTD,收款人的开户行为招商银行上海分行China Merchants Bank Shanghai Branch (China Merchants Bank,Shanghai Branch),该行深圳总行的账户行是大通银行(TheChase Bank)实际操作:用头寸法操作这笔汇款业务。

国际结算课程教案

国际结算课程教案第一章国际结算概述国际结算时解决不同国家之间的债权债务关系的一门学科,国际结算在不同的发展阶段有不同的特点。

(现金————非现金直接结算————间接结算)。

第一节国际结算总体介绍一、国际结算的涵义㈠概念国际结算(International settlement):是指处于两个不同国家的当事人,(因为商品买卖、服务供应、资金调拨、国际借贷)通过银行办理的两国间货币收付业务。

㈡如何理解国际结算的定义:①国际结算是一种货币收付行为。

②国际结算的货币收付行为时发生在不同的国家之间(而不是在同一国家之间的货币收付行为就不是国际结算)③国际结算的主体是不同国家之间的个人单位,企业或者政府。

④国际结算发生的根本原因是因为不同国家之间的当事人,因为商品买卖,服务供应,资金调拨国际借贷而发生的货币收付行为。

⑤国际结算行为必须通过银行来完成。

㈢国际结算的基本要素:结算工具+结算方式+单据①结算工具——包括货币现金、票据(以及电报、邮寄支付凭证等)②结算方式——主要包括现汇结算中的(属于商业信用的无证支付即)汇款和托收与(属于银行信用的有证支付即)信用证A、除了现汇(通过银行汇兑)结算方式外,还有记帐(以政府双边支付协定为基础)结算方式B、现汇结算方式又有顺汇(债务人主动委托银行)和逆汇(债权人出票委托银行)方式之分③单据——国际贸易中的物权凭证和附属凭证;包括基本单据,如商业发票、提单和保单等贸易中必不可少的单据,以及附属单据,如产地证明书、品质检验证明书和卫生证明书等根据不同的规定和要求,由出口商向进口商另外提供的单据二、国际结算的分类国际贸易结算(International settlement of trade):以商品进出口为背景,即由有形贸易引起的国际结算。

非贸易结算(Non-trade settlement):由无形贸易引起的货币收付活动,即国际贸易结算以外的其他国际结算。

随着国际贸易的出现而产生,贸易结算也因此在国际结算中占主导地位;1980年代以来,金融交易结算比重显著增加,并远远超过贸易结算;但贸易结算更加复杂,始终是国际结算的主要内容三、国际结算的产生与发展1.国际结算是伴随国际贸易的发展而产生发展的。

国际结算中的往来银行

SWIFT密押 (SWIFT authentication key)

SWIFT密押:是独立于电传密押之外,在 代理行之间交换的,仅供双方在收发 SWIFT电讯时使用的密押。

国际结算中的往来银行

帐户行(depository bank)

帐户行:是指代理行之间或双方互相在对方银行 开立了帐户的银行。每一家经营国际银行业务的 银行都必须在各主要货币的清算地开帐户,否则 结算业务就无法进行。

第二章 国际银行清算

➢银行的产生和发展 ➢银行在国际结算中的地位和作用 ➢国际结算中账户行关系的建立 ➢世界主要货币的清算系统

国际结算中的往来银行

第一节 银行的产生和发展

一、银行的产生和发展 二、银行的种类 三、商业银行的业务体系

国际结算中的往来银行

第二节 银行在国际结算中的地位和作用

国际结算中的往来银行

国际结算中的往来银行

附属银行(subsidiary)

附属银行:是商业银行设立的间接营业机 构,是在东道国登记注册而成立的公司性 质的银行机构,具有独立的法人地位。附 属银行股权的全部或大部分为总行所控制, 附属银行对自身的债务仅以其注册资本负 有限责任。

国际结算中的往来银行

联营银行(affiliate)

往帐:一家银行在境外其他银行开立的帐户,对 这家开立帐户银行而言称之为往帐。在资产负债 表上属资产科目。

来帐:境外银行在境内银行开立的帐户,对这家 境内银行来说,称之为来帐。在资产负债表上属 负债科目。

国际结算中的往来银行

建立帐户的方式

一方在对方开立对方货币帐户 一方在对方开立第三国货币帐户 双方互开对方货币帐户

签字样本 (booklet of authorized signatures)

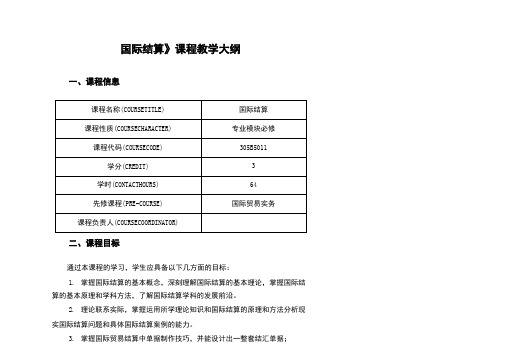

《国际结算》课程教学大纲

国际结算》课程教学大纲一、课程信息二、课程目标通过本课程的学习,学生应具备以下几方面的目标:1.掌握国际结算的基本概念,深刻理解国际结算的基本理论,掌握国际结算的基本原理和学科方法,了解国际结算学科的发展前沿。

2.理论联系实际,掌握运用所学理论知识和国际结算的原理和方法分析现实国际结算问题和具体国际结算案例的能力。

3.掌握国际贸易结算中单据制作技巧,并能设计出一整套结汇单据;4.学习掌握从国际结算实践中探索一般规律和理论概括的思维方法。

课程目标对毕业要求的支撑关系表三、教学内容与预期学习成效四、教学目标达成度评价(1)教学目标1、2、3、4的达成度通过闭卷考试进行综合考评;(2)教学目标3的达成度通过课堂讨论和项目的完成进行考评;(3)教学目标2、4的达成度通过闭卷考试和课堂小组讨论的成绩综合考评;五、成绩评定课程成绩包括3个部分,分别为平时出勤、课堂讨论、上机操作和期末测试。

具体要求及成绩评定方法如下:1.平时出勤。

平时出勤采用“只扣分,不加分”的方法计算成绩,无故旷课以此,将在总评成绩中扣除2分。

无故缺勤5次者,取消本门课程的考核资格。

2.课堂讨论。

本课程将结合国际税收相关主要内容,要求学生按照老师的要求,进行小组讨论后推选代表汇报,要求小组成员都要充分参与讨论。

讨论课采用抽签的方式确定汇报小组及汇报人。

讨论课成绩占总成绩的20%。

3、上机操作。

每次布置相关内容,由学生自主完成单据的填制,并批阅相关成绩,占总成绩单20%3.期末测试。

期末测试采取闭卷考试的方式进行。

考试占总成绩的60%。

六、参考教材1.张东祥,《国际结算》,首都经贸大学出版社(2015年9月出版)2.徐进亮,李俊,《国际结算》,机械工业出版社(2020年12月出版)3.陈岩,刘玲,《国际结算》,人民邮电出版社(2020年12月出版)4.韩宝庆,《国际结算》,清华大学出版社(2020年7月出版)。

4章国际结算的往来银行和支付系统

4章

9

示例3.1.1 Agency Arrangement (苏钟祥,1997, p386)

Bank A and Bank B through friendly negotiation and on the basis of equality and mutual benefits agree to establish correspondent relationship for the cooperation of banking business as follows:

Bank A

4章

Bank B

12

三、账户行和非账户行

• 为被代理行开设代理行所在国货币(或 第三国货币)存款账户的代理行,即为 账户行。

• 没有为被代理行开设存款账户的代理行, 即为非账户行。

4章

13

代理行作为被代理行的存款行图示

• 一国的商业银行A在另一国的商业银行B开设存款账户, 类似于存款人在储蓄所开户

• 银行代码 + 国家代码 + 地区代码 +分行代码

•例

• BKCHCNBJ300 • BKCH:银行代码,中国银行 • CN:国家代码 ,中国 • BJ:地区代码 ,北京 • 300:分行代码,中国银行上海分行

4章

19

BIC的用途及查询

• 用途:在SWIFT电文中由电脑自动判读、 识别各个金融机构。

Office concerned: Bank A including its xxx branches Bank B including its xxx branches Additional branches will be included through negotiation whenever

第三章 国际结算业务中的往来银行

代理行

代理行的定义:相互间委托办理业务、具有 往来关系的银行。

建立代理行关系的必要性

(1)一家银行不能在世界各地都设立分支机 构; (2)所有收付都要通过银行间清算来完成; 所有收付都要通过银行间清算来完成; (3)外汇管制的原因。 外汇管制的原因。

代理行关系的建立

建立代理行关系的三个步骤 1、考察了解对方银行的资信,了解对方 银行所在国的有关政策、法规、市场信息。 2、签订代理协议并互换控制文件。 3、双方银行确认控制文件。

SW)

共十类 1.客户汇款与支票 2. 金融机构间头寸调拨 3. 资金市场交易 4. 托收与光票 5. 证券 6. 贵金属

SWIFT 电文格式分类(Message Type)

7. 跟单信用证和保函 8. 旅行支票 9. 现金管理与账务 0. SWIFT系统电报 n.公共报文组

SWIFT电文表示方式

4. 货币的表示方式 以三位大写英文字母表示 美元USD 欧元 EUR 日元 JPY 港元 HKD 人 民币 RMB 英镑 GBP 瑞士法郎 CHF 加拿大 元 CAD 澳大利亚元 AUD 新加坡元 SGD

(二)代理处(Agency Office) 代理处(办事处、经理处)是商业银行设立的能够 转移资金和发放贷款,但不能从东道国吸收当地存 款的金融机构。代理处是母行的一个组成部分,不 具备法人资格,是介于代表处和分行之间的机构。 代理处可以从事一系列非存款银行业务,如发放工 商贷款、提供贸易融资、签发信用证、办理承兑、 票据买卖和票据交换等业务。代理处由于不能吸引 当地居民存款,所以其资金主要来源于总行和其他 有关机构,或从东道国银行同业市场拆入。

SWIFT电文表示方式

SWIFT电文中,有些项目是必选项目 (Mandatory Field),有些项目是可选项目 (Optional Field)

国际结算中的往来银行

三、往来银行的选择

首先选择联行。因为本行与联行是一个不可分 割的整体,利益共享,风险共担。

其次选择帐户行。与建立本行的分支机构相比, 代理行关系的建立成本更低,更灵活,更普遍, 它在国际结算中具有相当重要的地位。

人; (3)所有收付都要通过银行间清算来完成; (4)外汇管制的原因。

2、建立代理行关系的程序

⑴考察了解对方银行的资信。 ⑵签订代理行协议并互换控制文件。 ⑶双方银行确认控制文件

3、控制文件的内容

控制文件包括:

1)密押:是两家银行之间事先约定的专用押码, 在发送电报时,由发电行在在电文中加注的密 码,经收电行核对相符,即可确认电报或电传 的真实性。建立密押关系可由一方用寄送密押 给对方银行,经双方约定共同使用。也可由双 方银行互换密押,各自使用自己密押。

二、代理行 定义:两家不同国籍的银行,互相委托,

代办国际结算业务或提供其他服务,并 建立相互代理业务关系的银行。

银行间的代理关系,一般由双方银行的总 行之间直接建立。分行不能独立对外建 立代理关系。

Hale Waihona Puke 1、为什么要建立代理行关系

(1)一家银行不能在世界各地都设立分支机构; (2)国际结算不可能一家银行直接把款付给受款

国际结算

国际结算中的往来银行

分支机构 国际结算中的 往来银行

代理行

1. 代表处 2. 经理处 3. 海外分行和支行 4. 子银行 5. 联营银行 6. 银团银行

一、国外分支机构 银行的国外分支机构通常有以下6种形式: 1、代表处 2、经理处 3、海外分行和支行 4、 子银行 5、 联营银行 6、 银团银行

国际结算概述

4、国际结算的分类 (1)国际贸易结算 有形贸易结算 记账贸易结算 因国际资本流动所引起的商品贸易或资本性货物贸易的结算 综合类经济交易中的商品贸易结算 (2)非贸易国际结算 无形贸易结算 金融交易类结算 国际间资金单方面转移结算 银行提供的以信用担保为代表的一系列服务与结算 其他非贸易结算

二、国际结算的基本内容

分析: 分析: 采用不同的结算方式, 1、采用不同的结算方式,对出口商的 收汇保障是不一样的。 收汇保障是不一样的。 汇付 商业信用 信用证 银行信用 对于新客户, 2、对于新客户,对于出口商信用证结 算更安全, 算更安全,而且便于融资 银行也可获利,拓展业务。 3、银行也可获利,拓展业务。

四、国际结算中的银行网络

国 际 结 算

INTERNATIONAIL SETTLEMENT 第一章

国际结算导论

国际结算的基本概念

国际结算往来银行

一、国际结算的概念

假设中国A公司向美国B公司进口一批机器设备。

国际结算, 国际结算,指的是为清偿国际间的债 权债务关系而发生在不同国家之间的 货币收付活动。 货币收付活动。

主要是支付手段、结算方式和以银行 主要是支付手段、 为中心的划拨方式。 为中心的划拨方式。其目的在于以最 科学、 科学、最有效的方法来清算国际间以 货币表现的债权债务关系。 货币表现的债权债务关系。

基于不同的国籍、法律地位、 基于不同的国籍、法律地位、监管责任和监 管方式, 管方式,对注册法人银行与外国银行分行采 取差别化监管, 取差别化监管,并将注册法人银行监管与本 国银行监管接轨,是有充分的理论依据的。 国银行监管接轨,是有充分的理论依据的。 特别是零售银行业务, 特别是零售银行业务,由于涉及到广大社会 公众利益和金融稳定, 公众利益和金融稳定,东道国必须有能力和 责任对经营银行进行有效的、全面的监管, 责任对经营银行进行有效的、全面的监管, 并且必须纳入东道国的存款保险体系中, 并且必须纳入东道国的存款保险体系中,而 这只有注册法人银行才符合条件。因此, 这只有注册法人银行才符合条件。因此,规 定外国银行分行不得叙做零售银行业务特别 是零售存款业务是完全合情合理的。 是零售存款业务是完全合情合理的。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

代表处不经营真正的银行业务,其主要职 能是探询新的业务前景,寻找新的盈利机 会,开辟当地信息来源,不具有法人资格。

代理处(agency office)

代理处:是商业银行设立的能够提供贸易 融资、签发信用证、办理承兑、票据买卖 和票据交换、发放工商贷款等转移资金和 放贷业务,但不能在东道国当地吸收存款 的金融机构。有时也称为办事处、经理处, 不具备法人资格,是母行的一个组成部分。

第二章 国际银行清算

➢银行的产生和发展 ➢银行在国际结算中的地位和作用 ➢国际结算中账户行关系的建立 ➢世界主要货币的清算系统

第一节 银行的产生和发展

一、银行的产生和发展 二、银行的种类 三、商业银行的业务体系

第二节 银行在国际结算中的地位和作用

第三节 国际结算中账户行关系的建立

国际结算的银行网络

总行

代理行

联行

帐户行 非帐户行 代表处 代理处 分行 附属银行 联营银行 银团银行

联行(sister bank)

联行:是指银行根据业务发展的需要,在 国内、国外设置的分支机构。总行与分、 支行之间,分行与支行之间及其相互间都 是联行关系。经营国际结算的商业银行一 般在国外都设有分支机构。

代表处(representative office)

往帐:一家银行在境外其他银行开立的帐户,对 这家开立帐户银行而言称之为往帐。在资产负债 表上属资产科目。

来帐:境外银行在境内银行开立的帐户,对这家 境内银行来说,称之为来帐。在资产负债表上属 负债科目。

建立帐户的方式

一方在对方开立对方货币帐户 一方在对方开立第三国货币帐户 双方互开对方货币帐户

பைடு நூலகம்

建立代理行关系的步骤

调查研究 函电洽商 签订代理行协议,交换控制文件 业务往来

控制文件(control document)

建立代理行关系,必须要交换有权签字样 本,密押和SWIFT密押,用以在业务往来 函电中证实对方银行身份;而代理行提供 服务必须收取费用,每家银行都订有本行 的费率表。有权签字样本、密押、SWIFT 密押和费率表称之为控制文件。

代理行(Correspondent)

国外代理行:是与国内外汇银行建立代理 关系,在国外代为收款、传递命令、联系 国外客户的银行。办理国际结算业务的银 行一般都与国外银行建立代理关系,形成 一种代理网络。

建立代理行关系的原则

建立代理行关系的原则:在平等互利的基 础上与对方银行建立相互直接委托的业务 关系以保证国际银行业务的顺利开展,在 建立代理行关系时应服从国家的外交政策。

密押(test key)

密押:是两家银行事先约定的专用押码, 是由发电行在发送电报或电传时加注在电 文的前面,经收电行核对相符,即可确认 电报或电传的真实性。

密押实际上是一项数字,是将密押表内代 表月份、日期、金额、货币、次数等各种 数字加总,再加上定数而组成。

签字样本 (booklet of authorized signatures)

SWIFT密押:是独立于电传密押之外,在 代理行之间交换的,仅供双方在收发

SWIFT电讯时使用的密押。

帐户行(depository bank)

帐户行:是指代理行之间或双方互相在对方银行 开立了帐户的银行。每一家经营国际银行业务的 银行都必须在各主要货币的清算地开帐户,否则 结算业务就无法进行。

分 行(branch)

分行:是商业银行设立的营业性机构,其 业务范围及经营政策与总行完全一致,不 是独立的法人实体,没有独立的法人地位, 总行对分行的活动负有完全的责任

附属银行(subsidiary)

附属银行:是商业银行设立的间接营业机 构,是在东道国登记注册而成立的公司性 质的银行机构,具有独立的法人地位。附 属银行股权的全部或大部分为总行所控制, 附属银行对自身的债务仅以其注册资本负 有限责任。

签字样本是银行列示有权签字人员的签字 式样和其权力等级。

银行之间的信函凭证,对外开立的票据, 对外签订的协议,都必须经有权签字人员 签字以后方可生效;收件银行或委托付款 银行必须将信函、凭证、票据上的签字与 签字样本核符后才可确认信函、凭证、票 据的真实性。

SWIFT密押 (SWIFT authentication key)

联营银行(affiliate)

联营银行:是由两个或两个以上国家的投 资者合资所建,或者是外国投资者通过购 买当地银行部分股权所形成的银行。在股 权结构上,任何一家外国投资者所拥有的 股权都在50%以下,即拥有少数股权,其 余可以为东道国所有,也可以为几家外国 投资者所共有。联营银行也具有独立的法 人地位。

建立代理行关系的依据

首先,按国家的对外国别政策,凡属政府不准往 来国家的银行,或资本来自这些国家的银行都不 能建立代理行关系

其次,要认真考虑对方银行本身的资本总额是否 属大银行,它的资信情况,以及财务、经济和管 理的稳健性

第三,从经营管理质量、决策作风和服务质量方 面进行分析

第四,考虑国家风险 第五,考虑代理行地区分布情况

SWIFT简介

SWIFT:是一个国际银行同业间非盈利性的国际合 作组织,总部设在比利时的布鲁塞尔。

第四节 国际结算中的支付系统与通讯系统

一、支付系统与通讯系统

二、环球银行间金融电讯协会(SWIFT)

SWIFT简介 SWIFT组织成员资格 SWIFT银行认别代码(BIC—BANK

IDENTIFER CODE) SWIFT电文格式分类(MESSAGE TYPE) SWIFT报文中的一些表示方法 SWIFT电文结构

银团银行(consortium bank)

银团银行:是由两个以上不同国籍的跨国 银行共同投资注册的公司性质的合营银行。 在股权方面,任何一个投资者所持有的股 份都不超过50%。银团银行具有独立的法 律地位,是一个独立的法人实体,其业务 是对超过母银行能力或意愿发放的大额、 长期贷款作出全球性辛迪加安排,承销公 司证券,经营欧洲货币市场业务,安排国 际间的企业合并和兼并,提供项目融资和 公司财务咨询等。