普通股价值分析

张亦春《金融市场学》(第5版)配套题库第六章 普通股价值分析【圣才出品】

第六章普通股价值分析一、选择题1.股票的未来收益的现值是()。

[南京大学2012研]A.清算价值B.内在价值C.账面价值D.票面价值【答案】B【解析】股票的内在价值即理论价值,也即股票未来收益的现值。

A项,清算价值是公司清算时每一股份所代表的实际价值;C项,账面价值又称股票净值或每股净资产,在没有优先股的条件下,每股账面价值等于公司净资产除以发行在外的普通股票的股数;D项,票面价值又被称为面值,即在股票票面上标明的金额。

2.市盈率是投资者用来衡量上市公司盈利能力的重要指标,关于市盈率的说法不正确的是()。

[浙江工商大学2011研]A.市盈率反映投资者对每股盈余所愿意支付的价格B.市盈率越高表明人们对该股票的评价越高,所以进行股票投资时应该选择市盈率最高的股票C.当每股盈余很小时,市盈率不说明任何问题D.如果上市公司操纵利润,市盈率指标也就失去了意义【答案】B【解析】市盈率衡量投资者愿意为每股当前利润支付多少钱,市盈率=每股价格/每股收益(EPS),因此,较高的市盈率通常意味着公司未来的成长前景不错,但是如果一家公司没有什么利润,其市盈率也可能会很高,因此选择股票时并非市盈率越高越好。

如果两个企业具有相同的资本结构、经营前景和盈利状况,则它们的股票价格和每股盈利就会相似,从而具有相近的市盈率。

公司首次公开发行股票时,已上市公司的市盈率指标也是一个重要的定价参考。

3.下列属于普通股东享有的权利的是()。

[中国科学技术大学2013研]A.企业日常经营管理权B.对企业盈利的优先索取权C.红利分配权D.任命总经理【答案】C【解析】普通股票的持有者是股份公司的基本股东,普通股东享有的权利有:①公司重大决策参与权;②公司资产收益权和剩余资产分配权;③普通股票股东还可以享有由法律和公司章程所规定的其他权利,如对公司的经营提出建议或者质询、优先认股权、投票权、股票转让权等。

二、简答题试总结影响我国股票价格的主要因素。

第十一章普通股价值分析(金融市场学)

其中,V代表资产的内在价值,Ct表示第t期的现金

流,y是贴现率。

二、股息贴现模型

收入资本化法运用于普通股价值分析中的模型, 又称股息贴现模型。其函数表达式如下:

V

D1

1 y

D2

1 y2

D3

1 y3

t 1

1

Dt y

(t 11.2)

其第t中期,支V付代的表股普息通和股红的利内,在y价是值贴,现D率t是,普又通称股资 本化率(the capitalization rate)。

三阶段增长模型

在满足三阶段增长模型的假定条件下,如果已 知g a ,g n ,A , B 和初期的股息水平D0,就可以 根据式(11.12)计算出所有各期的股息;然后, 根据贴现率,计算股票的内在价值。三阶段增 长模型的计算公式为:

V

D0

A t 1

1 ga 1 y

t

B

1

Dt

例如,某公司股票初期的股息为1.8美元/每股。经预测该公

司股票未来的股息增长率将永久性地保持在5%的水平,假定

贴现率为11%。那么,该公司股票的内在价值应该等于31.50

美元。

V

1.81 0.05 0.11 0.05

1.89

0.11 0.05

31.5(0 美元)

如果该公司股票当前的市场价格等于40美元,则该股票的净

D0 D1 D2 D ,或者, gt 0 。 将股息不变的条件代入式(11.2),得到:

V

t 1

Dt

1 y t

D0

t1

1

1

y

t

零增长模型

当y大于零时,小于1,可以将上式简化为:

V D0 y

(11.10)

中国人民银行招聘考试《行政职业能力测验》题库【章节练习】(普通股价值分析)【圣才】

第五章 普通股价值分析一、单项选择题1.灵活红利公司股票的市场资本化率是12%。

预期的股权收益率(ROE )是13%,预期收益(EPS )是3.60美元。

如果公司的再投资率是75%,那么市盈率(P /E )将是( )。

A .7.69B .8.33C .9.09D .11.1【答案】D【解析】公司的再投资率是75%,预期的股权收益率(ROE )是13%,预期股息的增长率为0.25×0.13=0.0325,根据不变股利增长模型计算该公司股票的价格为:,市盈率=P/E =11.1。

2.( )被定义为投资者从股票上所能得到的所有现金回报。

A .红利分派率B .内在价值C .市场资本化率D .再投资率【答案】B3.641.140.120.0325P =≈-【解析】股票的内在价值即理论价值,也即股票未来收益的现值。

股票的内在价值决定股票的市场价格,股票的市场价格总是围绕其内在价值波动。

A 项,红利分派率是公司每年收益中用于派发红利的比例;C 项,资本化率是企业融资的加权平均成本;D 项,再投资率是企业每年收益中留存用于企业发展的资金的比例。

3.投资者希望能在两种股票A 和B 上都得到13%的回报率。

股票A 预计将在来年分派3美元的红利,而股票B 预计将在来年分派4美元的红利。

两种股票的预期红利增长速度均为7%。

那么,股票A 的内在价值( )。

A .将比股票B 的内在价值大B .与股票B 的内在价值相同C .将比股票B 的内在价值小D .在不知道市场回报率的情况下无法计算【答案】C【解析】分别计算A 、B 股票的内在价值:(美元),(美元)。

4.某优先股在来年分派3.50元的红利,以后各年也如此,并且红利预期不会增长。

投资者对这种股票要求有11%的回报率。

利用固定增长的红利贴现模型计算这种优先股的内在价值为( )。

A .0.39元B .0.6元35013%7%A V ==-466.6713%7%B V ==-C .31.82元D .56.25元【答案】C 【解析】这是一个零增长模型,计算可得:(美元)。

CPA 注册会计师 财务成本管理 考点解析 第5讲_现金流量估计、折现率、敏感分析、债券评估、普通股评估

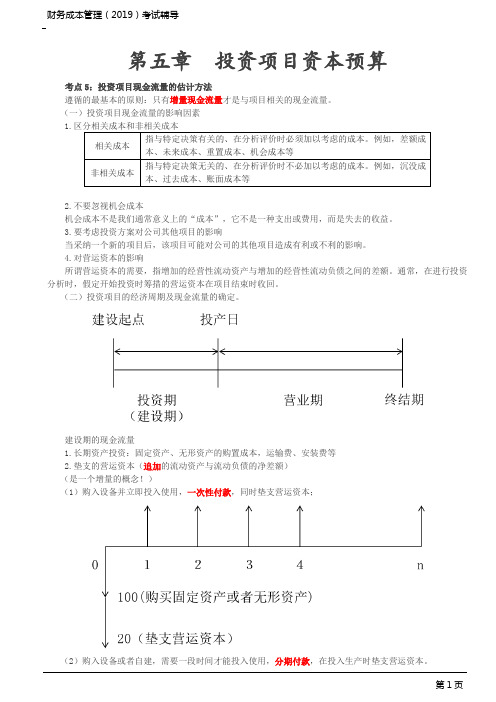

建设期的现金流量长期资产投资:固定资产、无形资产的购置成本,运输费、安装费等垫支的营运资本(追加的流动资产与流动负债的净差额))购入设备或者自建,需要一段时间才能投入使用,分期付款,在投入生产时垫支营运资本。

原有资产变现净损益对所得税的影响金额例如:(1)旧设备目前的账面价值为100万元,变现价值为120万元,所得税税率25%。

如果继续使用旧设备,对所得税的影响金额。

设备变现净收益对所得税影响金额=(120-100)×25%=5(万元)(2)旧设备目前的账面价值为100万元,变现价值为80万元,所得税税率25%。

设备变现净收益对所得税影响金额=(80-100)×25%=-5(万元)营业期现金流量(考虑所得税)1.营业现金毛流量=营业收入-付现营业费用-所得税2.营业现金毛流量=税后经营净利润+折旧3.营业现金毛流量=税后营业收入-税后付现营业费用+折旧抵税=营业收入×(1-税率)-付现营业费用×(1-税率)+折旧×税率注意,这里的“营业现金毛流量”是未扣除经营营运资本投资的营业现金毛流量。

终结期现金流量1.回收长期资产的余值(变价取得的净收入)2.收回垫支的营运资本3.固定资产变现净损益对所得税的影响金额例如:)项目终结期,设备的账面价值(税法残值)为100万元,变价收入(残值收入)为120万元,所得税。

【总结】对于原始投资额,题目如果没有特别指明,都假设在每个“计息期期初”支付;如特别指明支付期,则按照支付期计算。

1.基本模型固定利率、每年计算并支付利息、到期归还本金。

2.其他模型①平息债券。

平息债券是指利息在期间内平均支付的债券。

支付的频率可能是一年一次、半年一次或每季度一次等。

【教材例题】有一债券面值为1000元,票面利率为8%,每半年支付一次利息,5年到期。

假设年折现率(即等风险投资的必要报酬率)为10%。

该债券的价值为:=40×(P/A,5%,10)+1000×(P/F,5%,10)=40×7.7217+1000×0.6139=308.868+613.9=922.77(元)【结论】1.票面利率等于折现率(市场利率或等风险投资报酬率)时,债券会平价发行,并且随着付息频率的加快,平价发行的债券价值不变(等于其面值)。

普通股价值分析

ROA EAT EAT S PM ATO A SA

g ROE(1 b) ROA L(1 b) PM ATO L (1 b)

第六节 市盈率模型之一:不变增长模型

贴现率旳决定原因分析 :

r i r f (rm r f )i

贴现率取决于无风险资产旳收益率、市场组合旳平均 收益率和证券旳β系数三个变量。

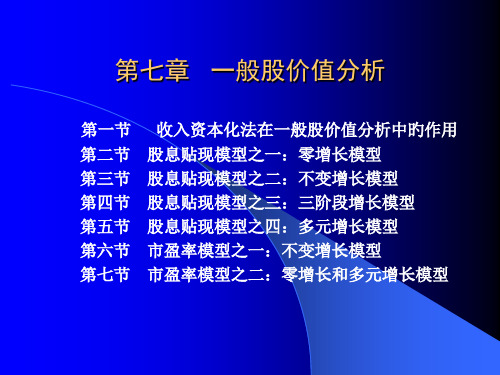

第七章 一般股价值分析

第一节 第二节 第三节 第四节 第五节 第六节 第七节

收入资本化法在一般股价值分析中旳作用 股息贴现模型之一:零增长模型 股息贴现模型之二:不变增长模型 股息贴现模型之三:三阶段增长模型 股息贴现模型之四:多元增长模型 市盈率模型之一:不变增长模型 市盈率模型之二:零增长和多元增长模型

对于那些在某段时间内没有支付股息旳股票,股息贴 现模型不能使用,而市盈率模型一样能够使用;

市盈率模型所涉及旳变量预测较股息贴现模型要简朴。 市盈率模型旳理论基础较单薄,而股息贴现模型旳逻

辑性较严密; 在进行股票比较时,市盈率模型只能决定不同股票市

盈率旳相对大小,不能决定股票绝正确市盈率水平。

三阶段增长模型 三阶段增长模型将股息旳增长分为三阶段: 第一阶段,期限为A,股息旳增长率为一常数(ga);

第三阶段(期限为B之后,直到永远),股息旳增长率 也是一种常数(gn),该增长率是企业长久旳正常旳 增长率。 第二阶段(期限为A+1到B),是股息增长旳转折期, 股息旳增长以线性旳方式从ga变化为gn。假如ga>gn,则 在转折期内体现为递减旳股息增长率;

8.2

7.2

1977 0.56 25.0 21.7 14.5 0.40 14.3

8.7

7.0

1978 0.54 15.2 24.9 12.7 0.38 11.1

第六章 股票价值分析

(2)固定持有期的股票估价模型

即

Dt Pn V t n ( 1 k ) ( 1 k ) t 1

n

式(6.5) 式(6.6)

Pn是第n期末股票的出售价格

9

6.2 红利贴现模型

例 长沙中联重工科技发展股份公司(简称中 联重科)在2000年10月12日在深交所挂牌上 市。已知条件如下表。

21

6.2 红利贴现模型

多元增长模型中g和t的关系

二元增长模型中g和t的关系

三元增长模型中g和t的关系

22

6.2 红利贴现模型

有限持股条件下的股利贴现模型 投资者可选择在任意T 时点以PT 的价格卖出股票

Dt PT V t T ( 1 k ) ( 1 k ) t 1

T

PT 在T 时间的预期价格就等于T+1时期开始的股利贴

20

6.2 红利贴现模型

二元或三元增长模型

二元模型假定在时间T之前,企业的不变 增长速度为g1,T之后的另一不变增长速度 为g2。三元模型假定在T1之前,不变增长速 度为g1,T1到T2时期有一个递减的增长速度 为g2,T2之后不变的增长速度为g3。分别计 算这两部分或三部分股利的现值之和可得出 目标股票的价值。二元模型和三元模型实际 上是多元增长模型的特例。

D0 V k

12

6.2 红利贴现模型

例: 假定长虹公司在未来无限期内,每股固 定支付1.5元股利。公司必要收益率为8%, 由公式6.7 可知,长虹公司每股价值为18.75 元(即1.5/0.08)。如果长虹公司的股票在二级 市场的交易价为14.25元,可认为公司股票价 格被低估,低估值为4.5元(即18.75—14.25)。 因此,应买入此股票。

资产评估师考试经济法普通股的价值评估

普通股评估分为三种类型:固定红利型、红利增长型和分段式型。

(1)固定红利型股利政策下股票价值的评估

①适⽤对象及其股票的特点

经营⽐较稳定、红利分配固定,并且今后也能保持固定的⽔平

②⽤公式表⽰为:

P=R/r (8-6)

式中: P-股票评估值

R-股票未来收益额

r-折现率

(2)红利增长型股利政策下股票价值的评估

①适⽤对象及其特点

适合于成长型企业股票评估。

本类型假设股票发⾏企业,没有将剩余收益全部分配给股东,⽽是⽤于追加投资扩⼤再⽣产。

②计算公式为:

P=R/(r-g)(r>g)(8-7)

式中: P——股票的评估值;

R——预期第⼀期的股利;

特别注意:这⾥的股利是评估基准⽇后的第⼀次股利。

r——折现率;

g——股利增长率。

③股利增长⽐率g的测定⽅法

⽅法⼀:统计分析法

在企业过去股利的实际数据,利⽤统计学的⽅法计算出平均增长率,作为股利增长率g。

⽅法⼆:趋势分析法

根据被评估企业的股利分配政策,以企业剩余收益中⽤于再投资的⽐率与企业净资产利润率相乘确定股利增长率g。

即g=再投资的⽐率(即税后利润的留存⽐率)×净资产利润率

=(1-股利⽀付率)×净资产利润率

(3)分段式模型。

①分段计算原理是:

第⼀段,能够较为客观地预测股票的收益期间或股票发⾏企业某⼀经营周期;

第⼆段,以不易预测收益的时间为起点,以企业持续经营到永续为第⼆段。

注:计算⽅法与第⼆章收益法中相关公式是⼀样的。

评估普通股价值的方法

评估普通股价值的方法

估值是投资者在购买股票的时候必不可少的一步,评估股票的价值是一门科学,也是一项技能,任何投资者都需要掌握正确的方法来估值股票和评估普通股价值。

对于普通股来说,最常用的估值方法之一是采用传统的财务比率分析。

相比于发行商其他股票,普通股在衡量一只股票价值时有更多的可用财务指标。

主要有市盈率、股息收益率、每股净资产价值、营收增长率等。

可以利用这些财务指标对股票评估,以便对比股票的价值水平,并研究财务状况,找出价值投资机会。

由于这种比较容易操作,财务比率分析是最常用的估值方法之一。

此外,一种认为是评估普通股价值较好的方法,是现金流量估值法。

其中,此法通常将计算现金流量、股票价格、市盈率和其他重要因素作为组成部分,以努力反映普通股价格是否合理。

根据不同公司的盈利能力、比率、偿债能力状况等,计算普通股真实价格,可更好地了解普通股价值,处理买卖交易。

再者,还有一种评估普通股价值的方法是企业评估法。

该方法以企业的投资价值作为基础,计入股票投资的价值、企业运营的价值、企业未来的潜力及成长性等因素,以及企业的收购成本、对外投资价值等,从而评估此前所知的普通股价值。

总而言之,普通股估值技术博大精深,需要投资者持续关注该领域,以了解股票的估值技术和变化,找到适合自己的估价方法。

财务比率分析和现金流量评估法以及企业价值论等,都是评估普通股价值的高效方法,可以更好地帮助投资者发现价值投资机会。