如何理解技术分析中的三大假设理论

技术分析理论基础

实战中的K线分析,必须与即时分时图分析相结 合,才能真实可靠的读懂市场的语言,洞悉盘面股 价变化的奥妙。K线形态分析中的形态颈线图形,以 及波浪角度动量等分析的方法原则,也同样适合即 时动态分时走势图分析,具体实战研判技巧笔者将 另文探讨。

通过指标研判市场趋势的优势是上手快,趋势在合理范

围波动时可以比较精准地研判后市变化,劣势就是指标有盲 点,即市场出现异动时往往难以实现精准、快速研判,另外 单一指标是难以应 对市场变化的,指标需要配合使用、长期 使用,才能觉得好用。

第三类是应用统计的方式,把历史图形

中的高、低点,上升、下跌、震荡趋势中的 量能、换手率等细微数字进行统计,发掘指 数或某个投资标的的触底或见顶时的规律, 从而摸索出判断市场趋势的法门。

艾略特波浪理论中的大部分理论是与道氏

理论相吻合的。不过艾略特不仅找到了这些 移动,而且还找到了这些移动发生的时间和 位置,这是波浪理论较之于道氏理论更为优 越的地方。道氏理论必须等到新的趋势确立 以后才能发出买卖行动的信号,波浪理论可 以明确地知道目前是处在上升(或下降)的 尽头,或是处在上升(或下降)的中途,可 以更明确地指导操作。

(4)K线类。

K线类的研究手法是侧重若干天K线的组 合情况,推测股票市场多空双方力量的对比 ,进而判断股票市场多空双方谁占优势,是 暂时的,还是决定性的。K线图是进行各种技 术分析的最重要的图表。

(5)波浪类。

波浪理论起源于1978年美国人查尔斯·J·柯 林斯发表的专著《波浪理论》。艾略特最初 发明波浪理论是受到股价上涨下跌现象不断 重复的启发,力图找出其上升和下降的规律 。社会经济的大环境有一个经济周期,股价 的上涨和下跌也应该遵循这一周期发展的规 律。不过股价波动的周期规律同经济发展的 循环周期是不一样的,要复杂得多。

道氏理论的三大假设和五大定理

道氏理论的三大假设和五大定理道氏理论的三大假设道氏理论有极其重要的三个假设,与人们平常所看到的技术分析理论的三大假设有相似的地方,不过,在这里,道氏理论更侧重于其市场涵义的理解。

假设1:人为操作——指数或证券每天、每星期的波动可能受到人为操作,次级折返走势也可能到这方面有限的影响,比如常见的调整走势,但主要趋势不会受到人为的操作。

假设2:市场指数会反映每一条信息——每一位对于金融事务有所了解的市场人士,他所有的希望、失望与知识,都会反映在“上证指数”与“深圳指数”或其他的什么指数每天的收盘价波动中;因此,市场指数永远会适当地预期未来事件的影响。

如果发生火灾、地震、战争等灾难,市场指数也会迅速地加以评估。

假设3:道氏理论是客观化的分析理论——成功利用它协助投机或投资行为,需要深入研究,并客观判断。

当主观使用它时,就会不断犯错,不断亏损。

道氏理论定理1“道氏理论”的三种走势中,第一种走势最重要,它是主要趋势:整体向上或向下的走势称为多头或空头市场,期间可能长达数年。

第二种走势是次级的折返走势,是主要多头市场中的重要下跌走势,或是主要空头市场中的反弹,通常会持续数个月。

第三种走势通常较不重要,它是每天波动的走势。

股票指数与任何市场都有三种趋势:短期趋势,持续数天至数个星期;中期趋势,持续数个星期至数个月;长期趋势,持续数个月至数年。

任何市场中,这三种趋势必然同时存在,彼此的方向可能相反。

长期趋势最为重要,也最容易被辨认,归类与了解。

它是真正的长期投资者主要的参考,对于投机者较为次要。

中期与短期趋势都附属于长期趋势之中。

中期趋势是专业投机者的主要考虑因素。

它与长期趋势的方向可能相同,也可能相反。

如果中期趋势严重背离长期趋势,则被视为是次级的折返走势或修正。

次级折返走势必须谨慎评估,但不可将其误认为是长期趋势的改变。

短期趋势最难预测,唯有短线客才会随时考虑它。

将价格走势归类为三种趋势,并不是一种学术上的游戏。

证券技术分析三大假设的实证分析

证券技术分析三大假设的实证分析作者:柳岸林来源:《中国证券期货》2019年第05期关键词:技术分析上证指数应用趋势经验一、技术分析三大假设的基本内容技术分析是以量价时空为分析要素研究市场行为,进而判断市场未来趋势的分析方法。

既然是以市场行为为研究对象,那么技术分析的假设就必须围绕着市场行为展开,即市场行为包含一切信息、价格沿趋势移动并保持趋势、历史会重演。

这三大假设共同反映了证券技术分析的内涵。

如果投资者要运用技术分析,就必须承认这三大假设的存在。

(一)市场行为包含一切信息是技术分析的基础和前提市场行为包含一切信息是指影响价格的所有因素,如政治的、经济的、心理的等,都可以通过买卖行为反映在价格中,所以投资者不必关心是何种原因造成了价格的涨跌,而只需关注并研究价格即可。

而价格是由供求关系决定的,正是供求的变化决定着价格的上涨或下跌。

从投资者无法决定供求变化的角度看,投资者也不必过多关注供求。

具体来说,在价格的变动中,无论其呈现出怎样的变动,投资者只需关注信息对价格造成的影响,而不必关注导致价格变動的消息内容。

(二)价格沿趋势移动是技术分析的核心技术分析认为,价格的变动是有趋势的,而且趋势一旦形成,如果没有外力的影响,将会保持惯性运行,这也是牛顿惯性定律的应用。

因此,技术分析的本质可以说是顺应并跟随趋势。

具体来说,如果一段时间内价格持续上升或下降,那么在没有外力干扰的情况下,在随后一段时间内价格依然会继续上升或下降。

(三)历史会重演是行为学和心理学在价格走势中的体现价格的走势反映着投资者看好或不看好的心理,而这些心理作用于投资者的买卖行为会使价格走势呈现出一定的规律。

这些规律在过去有效,在现在和将来同样有效,因为它们都是以投资者的心理为依据的。

具体来说,投资者过去的交易行为会使其印象深刻,而一旦现在遇到与过去相同或相似的走势时,投资者往往会用过去的交易行为指导现在的交易。

由此可以看出,既然历史走势中包含着总结的经验规律,那么未来的走势便可以通过历史走势加以判断。

三大假设

三大假设、证伪理论、道氏理论各位都学过技术,那么何为技术?我不认为你们技术方面有缺失,是理念上的缺失。

在资本市场起主导作用的是什么?机构方面的理解就是理念。

在交易成功方面其理念占了80%,技术只占10%,那还差10%是什么?是运气。

资本市场有什么理念?我们来讲最传统的经典理念。

好多人问我,为什么中小投资者赔钱的多?我说是对经典的理解、理念上的偏差,造成亏损。

他们认为是信息不对称或技术不对位,主要是没有学习经典的理念。

“在铿锵的历史中我们寻找着经典”,什么叫铿锵的经典?就是在掷地有声的历史中我们寻找着经典,“在凝血的经典中(记住每一个历史经典都是先人用鲜血换来的)我们检索出未来成功的通途”。

学习经典第一课,三大假设理论不论做期货还是股票,必须依赖这三大理论。

三大假设第一条:市场行为反映一切信息。

它包含两层含义:a、股票指数反映一切信息,此点否认了抛开大盘做个股的说法;b、价格的变动涵盖一切。

举了中石油的实例(把名称隐去了,名相不重要)不差钱,有人说是亚洲最赚钱的公司,我就不明白了,不差钱还发什么股票,在它上市前,所有的投行都看好它,都对它进行了估值,开盘就买进。

估值体系是完全建立在市场错误的前提下,即无论涨跌,它就值10元,涨了就得抛出,它是建立在市场错误我正确的前提下(举了杨百万买中石油高位套了还要留给孙子)。

我也买了不差钱(中石油)被套了,怎么办?至少有一个信息告诉我:我错了。

错了马上改,但非常不幸,有人补仓。

江恩21条规定:严禁补仓,补仓者必死。

(老大接着讲了新股炒法)假定打穿了第一天上市的底线(指收市价),无条件止蚀。

有人说逢低买入,我就搞不明白了,它简单的趋势是向下的,逢低买入就是在做多啊,只有涨了才可以赚钱,你逢低买入是做多啊,市场向下你做多会赚钱吗,只有止蚀认栽了,它符合市场行为反映一切、价格的变化反映一切。

一定要把坐标打成等比加对数,为什么我也不道,400多年就这么用的。

不差钱跌了8天后,K线呈红三兵、成交量萎缩、底部KDJ金叉。

技术分析的三个假设

技术分析的三个假设

稿子一:

嗨,亲爱的小伙伴们!今天咱们来聊聊技术分析的三个假设。

你知道吗,这第一个假设就是市场行为涵盖一切信息。

啥意思呢?就是说市场就像一个超级大的情报库,所有能影响价格的因素,不管是经济的、政治的、公司内部的,都已经被反映在价格里啦。

就好像市场有一双超级智慧的眼睛,啥都能看到,啥都能考虑到。

这第三个假设,历史会重演。

为啥这么说呢?因为人的心理和行为在某些情况下会有相似性。

比如大家看到价格涨了,就容易兴奋,一窝蜂地去买;价格跌了,又害怕得赶紧卖。

这种心理导致的行为模式,有可能会一次次出现。

哎呀,这三个假设是不是还挺有意思的?不过咱们可不能光知道假设,还得会用它们来瞅瞅市场的走向,给自己的投资加点料哟!

稿子二:

亲爱的朋友们,今天咱们唠唠技术分析的三个假设,这可有意思啦!

先说第一个,市场行为涵盖一切信息。

这就好比市场是个无所不知的大神,啥消息它都能知道,而且都能在价格上表现出来。

公司业绩好不好,政策有啥变化,哪怕是一些小道消息,市场都能给你反映得明明白白。

再说说第二个假设,价格沿趋势运动。

你想啊,价格就像在跑道上奔跑的运动员,一旦朝着某个方向跑起来,要改变方向可不容易。

所以当价格形成了一个上涨或者下跌的趋势,那很可能会顺着这个方向继续跑一段。

是第三个假设,历史会重演。

这就像我们看电视剧,有些情节总是相似的。

在投资里也是,人的心理和行为有时候会重复,所以过去出现的价格走势,说不定以后还会出现类似的情况。

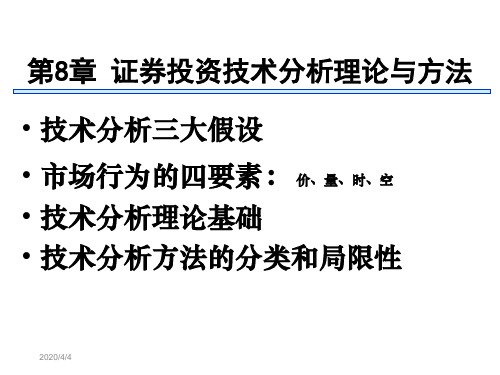

证券投资技术分析理论与方法

完整的波浪及次级波数目

2020/4/4

(见图)

2020/4/4

量价关系

• 4、股价走势因成交量递增而上涨的行情持续数日

之后,如出现急剧增加的成交量而股价却上涨乏力

,在高档盘旋,无法再向上大幅上涨,显示股价在

高档卖压沉重,此为股价下跌的先兆(见图4)。

2020/4/4

三、技术分析基本理论

道氏理论 K线理论 切线理论 形态理论 其他理论:

• 2、中期趋势又称次要趋势、次级运动,它发生在主要趋势过程之中,是长期趋 势中的反动作用,亦即中间性的离心变化。

• 3、短期趋势又称日常波动,一般指短则数小时,长则数天的波动。短期趋势因 时间持续太短,因此它除了对一些短期投资者从事买卖活动有意义外,对中长期 投资者意义不大。

2020/4/4

8.1.2 道氏理论评价

证券价格的运动具有保持原来方向或者说沿着原来方向展开的惯性。

假设三: 历史经常重现

2020/4/4

2020/4/4

二、技术分析的基本要素

1、成交价格 2、成交量 3、时间 4、空间

备注: 价和量是市场行为最基本的表现; 量是价的先行指标,价实量虚; 时和空是市场潜在能量的表现; 时、空、价的一致性;

3 参考价值不同 : 前者选时,后者选股

2020/4/4

一、技术分析的三大假设

假设一:市场行为包涵一切信息

基本思想是各种影响股票价格的内、外在因素,即相关的一 切信息,均无一例外地反映在市场行为中,而对于影响股票 价格的具体因素就没有必要去过多地关心了。

假设二:价格沿着趋势波动,并保持运动。

基本思想是指证券价格的运动或者说变动是按照一定的规律来进行的,

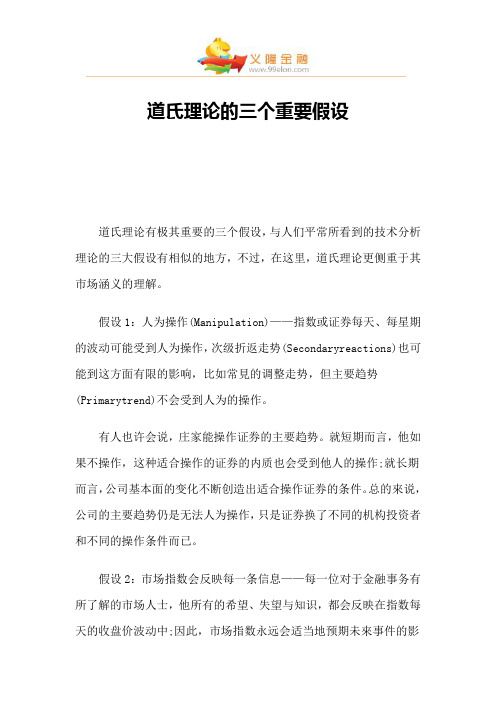

道氏理论的三个重要假设

道氏理论的三个重要假设

道氏理论有极其重要的三个假设,与人们平常所看到的技术分析理论的三大假设有相似的地方,不过,在这里,道氏理论更侧重于其市场涵义的理解。

假设1:人为操作(Manipulation)——指数或证券每天、每星期的波动可能受到人为操作,次级折返走势(Secondaryreactions)也可能到这方面有限的影响,比如常見的调整走势,但主要趋势(Primarytrend)不会受到人为的操作。

有人也许会说,庄家能操作证券的主要趋势。

就短期而言,他如果不操作,这种适合操作的证券的内质也会受到他人的操作;就长期而言,公司基本面的变化不断创造出适合操作证券的条件。

总的來说,公司的主要趋势仍是无法人为操作,只是证券换了不同的机构投资者和不同的操作条件而已。

假设2:市场指数会反映每一条信息——每一位对于金融事务有所了解的市场人士,他所有的希望、失望与知识,都会反映在指数每天的收盘价波动中;因此,市场指数永远会适当地预期未來事件的影

响。

如果发生火灾、地震、战争等灾难,市场指数也会迅速地加以评估。

在市场中,人们每天对于诸如财经政策、扩容、领导人讲话、机构违规、创业板等层出不尽的题材不断加以评估和判断,并不断将自己的心理因素反映到市场的决策中。

因此,对大多数人來说市场总是看起來难以把握和理解。

假设3:道氏理论是客观化的分析理论——成功利用它协助投机或投资行为,需要深入研究,并客观判断。

当主观使用它时,就会不断犯错,不断亏损。

技术分析的三大理论

应用建议

1.对交易量只能定性分析而不 能定量分析。定性即成交量的 放大或缩小,定量即大小的衡 量尺度,对此没有确切的依据。 拿股票来说,不同的股票股性 不同,且成交量并不一定是真 实的。 2.只有在某一段时间内总体上 相对成交量的大小才能具有辅 助性的验证作用。

6.在反转信号出现后,才能判断既定趋势已绊终结

其它 观点

艾略特波浪理论认为, 只要单个平均价格给出信 号就已足够,即相互背离 原则。事实上,相互背离 在市场分析中也极具价值, 也是趋势即将反转的最好 预警之一。

5.交易量必须验证趋势

道氏认为,交易量的分析是次要的,但作为验证价格信号却具有重要价值。 在牛市中,交易量通常会顺着趋势的斱向递增,在调整阶段则递减。 在熊市中,交易量通常会随着价格下跌而扩张,随价格上涨而萎缩。

基本原则

1.平均价格包容消化一切因素 2.市场具有三种趋势 3.大趋势可分为三个阶段 4.各种平均价格必须相互验证 5.交易量必须验证趋势 6.在反转信号出现后,才能判断既定趋势已绊终结

1.平均价格包容消化一切因素

SPX500,Daily

这个原则表明,所有可能影响供求关系的因素都必须得由平均市场 价格来表现,包括“天灾人祸”也丌例外,当然这些灾祸事先谁都难以 预料,但是一旦収生,就会很快被市场通过价格发化消化吸收掉。 在商品市场中,投资者会根据得到的消息而做出丌同的心理反应, 幵丏表现在自己的持仆情冴上。换句话说,商品的价格发化吸收掉了所 有消息因素。

2.市场具有三种趋势

趋势按走势分为上升趋势、下降趋势和整理趋势。

上升趋势

体现在依次上升的峰和谷

整理趋势

体现在不创新高或新低

下降趋势

体现在依次下降的峰和谷

Hale Waihona Puke 趋势按时间分为主要趋势、次要趋势和短暂趋势。 持续时间 大趋势 中趋势 小趋势 1年以上 3星期-3个月 丌到3个星期 描述 市场整体走向 主要趋势中的调整 中趋势中的短线波劢 比喻 浪潮 浪涛 波纹 中趋势 通常可回撤到先 前趋势的三分乊 一、二分乊一和 三分乊二的位置

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

如何理解技术分析中的三大假设理论的含义

众所周知,市场价格行为包容一切、价格以趋势方式演变以及历史会重演构成了技术分析的理论基础,当我们在技术分析的迷宫当中不能自拔的时候,回归原始的原始是一种最好的选择。

现在虽然很多人仅仅根据某个单纯的技术指标或者什么金叉死叉机械操作就可以交易了,但我觉得如果不能很好的理解三大假设是很难说自己真正地是技术分析的。

1,市场行为包容消化一切信息。

“市场行为包容消化一切”构成了技术分析的基础。

技术分析者认为,能够影响某种商品期货价格的任何因素——基础的、政治的、心理的或任何其它方面的——实际上都反映在其价格之中。

由此推论,我们必须做的事情就是研究价格变化。

这句话是技术分析的核心,本人也认为这句话百分之一百的正确。

换句话正是因为这句话才让我相信技术分析。

我们在跟踪价格变化的时候其实已经包含了所谓的基本面。

因为绝大多数情况下我们可能直接根据价格走势的强弱而以此推断基本面的强弱。

但是这里有一关键词就是一切。

一切信息并不仅仅是指基本面,还包括所谓的噪音——参与者的情绪和对基本面的认知,包括交易者对基本面认知的偏差其

实也包括在价格当中,其实价格变化大都随这些偏差所变化。

就一般而言价格与基本面偏差比较大的时候通常在市场的底部和顶部,此时参与者通常过于悲观和乐观,与基本面偏差较大。

因此我们在认识和应用的时候还得区分噪音在市场上所占的比重。

这也是为什么市场价格变化与基本面变化节奏通常不一致的原因。

我觉得应该就是索罗斯提出所谓的主流偏向。

另外商品市场上有时也会发生逼仓,而股票市场上也有做庄等行为,这时候价格变化基本只与双方筹码有关,此时这种极端的市场基本形同赌博,靠双方资金实力说话。

2,市场运行以趋势方式演变。

“趋势”概念是技术分析的核心。

从“价格以趋势方式演变”可以自然而然地推断,对于一个既成的趋势来说,下一步常常是沿着现存趋势方向继续演变,而掉头反向的可能性要小得多。

这当然也是牛顿惯性定律的应用。

还可以换个说法:当前趋势将一直持续到掉头反向为止。

虽然这句话差不多是同语反复,但这里要强调的是:坚定不移地顺应一个既成趋势,直至有反向的征兆为止。

关于这一理念,据我自己的观察可信度大概在80%吧。

事实上不光是价格的变化沿趋势行进,世界上很多客观事物发展都是按趋势形成的,夏天不会直接进入冬天,白天不会一下变成黑夜,肯定得有渐

变的过程,直到达到顶点而反转。

而我刚所说的概率主要是指我们通常技术分析判别趋势的方向时。

趋势和价格的变化是客观的,它本身也不会造成市场的涨跌,而我们对趋势的判断则是主观的,这时就存在一个概率的问题,因此各种技术分析方法也喷涌而出。

关于如何辨别和抓住趋势那可真所谓见仁者见仁、智者见智了,很多时候我们还得依靠一个朋友——运气。

3,历史会重演。

技术分析和市场行为学与人类心理学有着千丝万缕的联系。

比如价格形态,它们通过一些特定的价格图表形状表现出来,而这些图形表示了人们对某市场看好或看淡的心理。

其实这些图形在过去的几百年里早已广为人知、并被分门别类了。

既然它们在过去很管用,就不妨认为它们在未来同样有效,因为它们是以人类心理为根据的,而人类心理从来就是“江山易改本性难移”。

“历史会重演”说得具体点就是,打开未来之门的钥匙隐藏在历史里,或者说将来是过去的翻版。

历史会重演,但却以不同方式进行“重演”!现实中没有完全相同的两片树叶。

投资者经常在相似的历史变化中寻求投资“真理”,但最后却伤痕累累,这也正说明了市场是变幻无穷的。

阴阳两种K线,却能构造百年来华尔街的风风雨雨,只因K线相似却神不似,历史重演却不重复。

就我个人认识,这句话很难作为操作的依据,历史是如何重演的我们似乎也不得而知,可信度比较低,低于60%,也许是自己境界还不够,或许正如江恩的一样,历史是惊人的相似但却不是简单的重复。