进项税转出-情况说明模板

增值税进项税额转出,申报表填写指引

,当月支付全部货款,已取得增值税专用发票进项税额3万元,于当月认证抵扣。2018年6月因器材质量问题取消 合作,收到退回货款,并填开了《开具红字增值税专用发票信息表》。

解析:《财政部税务总局关于全面推开营业税改征增值税试点的通知》(财税[2016]36号)附件1《营业税改征 增值税试点实施办法》第三十二条规定:"纳税人适用一般计税方法计税的,因销售折让、中止或者退回而退还给购 买方的增值税额,应当从当期的销项税额中扣减;因销售折让、中止或者退回而收回的增值税额,应当从当期的进 项税额中扣减。〃

四、库存商品转用在建工程的进项税额转出

例:一般纳税人丁企业于2018年6月购进了一批水泥用于销售,购进时取得增值税专用发票上注明的进项税额 16万元,企业已于当期认证抵扣;2018年7月,将该批水泥用于正在修建的办公楼。

解析:根据《不动产进项税额分期抵扣暂行办法》(国家税务总局公告[2016]15号)第五条规定:〃购进时已 全额抵扣进项税额的货物和服务,转用于不动产在建工程的,其已抵扣进项税额的40%部分,应于转用的当期从进项 税额中扣减,计入待抵扣进项税额,并于转用的当月起第13个月从销项税额中抵扣。〃

增值税进项税额转出,申报表填写指引

增值税进项税额转出,申报表填写指引 "进项税额转出”这一词汇,对于每个财务工作者来说并不陌生。经常有小伙伴来咨询,进项税额转出,申报表 要填哪里,怎么填?

今天,小编就通过几个案例,跟大家一起来学习一下吧!增值税纳税申报表附列资料(二) 填表说明 进项税额转出的填列于《增值税纳税申报表附列资料(二)》(本期进项税额明细)第13至23栏”二、进项

因此丙企业销售中止而收到退还的货款,应于填开《开具红字增值税专用发票信息表》的当月转出进项税额3万 元,填写于《增值税纳税申报表附列资料(二)》(本期进项税额明细)第20栏"红字专用发票信息表注明的进项税 额"

进项税额转出举例

进项税额转出举例:一般纳税人企业购进货物时,收到增值税专用发票,并且符合税法相关规定可以抵扣的,就把购进货物负担的增值税计入“应交税金-应交增值税(进项税额)”。

如果在以后的会计期间,货物由于以下原因,如:货物用途改变,货物非正常损失等。

总之是按税法规定不符合抵扣的条件了,就要把已经确认的进项税额转出,使用的科目为“应交税金-应交增值税(进项税额转出)”比如,一般纳税人企业购入一批材料价1000元,增值税1000×17%=170元借:原材料 1000应交税金-应交增值税(进行税额)170贷:银行存款等 1170如果原材料日后没有进入生产领域,而是用于非应税项目,比如在建工程或发放职工福利,借:在建工程等 1170贷:原材料 1000应交税金-应交增值税(进行税额转出)170什么是销项税额?销项税。

进项税。

增值税。

分别是啥意思1.增值税是以商品(含应税劳务)在流转过程中产生的增值额作为计税依据而征收的一种流转税。

从计税原理上说,增值税是对商品生产、流通、劳务服务中多个环节的新增价值或商品的附加值征收的一种流转税。

实行价外税,也就是由消费者负担,有增值才征税没增值不征税。

2.增值税销项税额:是公司销售货物开出增值税发票而产生的销售税额。

3.增值税进项税额:是公司从外面购进货物取得增值税发票而产生的购进货物的税额。

进项税额可以抵扣销项税额。

例如:买一台电脑,售价1万元,10000*1.17%=11700元‘1.你实际要付款11700元。

那个1700元就是增值税。

2.10000×17%=1700元.这个税额对卖电脑的人是销项税,3.1700元对买电脑的人就是进项税.一个公司每月要交的增值税=销项税-进项税.买进是进项税,卖出是销项税.例题:某商贸公司为增值税一般纳税人,2003年12月相关经营业务如下:(1)受托加工化妆品一批,委托方提供的原材料不含税金额86万元,加工结束向委托方开具普通发票收取加工费和添加辅助材料的含税金额共计46.8万元,该化妆品商贸公司当地无同类产品市场价格;(2)收购免税农产品-批,支付收购价款70万元、运输费用10万元,当月将购回免税农产品的30%用于公司饮食部;(3)购进其他商品,取得增值税专用发票,支付价款200万元、增值税34万元,支付运输单位运输费用20万元,待货物验收入库时发现短缺商品金额10万元(占支付金额的5%),经查实应由运输单位赔偿;(4)销售商品,开具增值税专用发票,应收不含税销售额300万元,由于月末前可将全部货款收回,给所有购货方的销售折扣比例为5%,实际收到金额285万元;(5)取得化妆品的逾期包装物押金收入14.04万元。

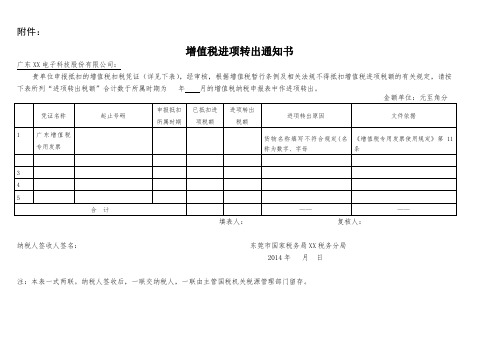

增值税进项转出通知书

进项转出税额

进项转出原因

文件依据

1

广东增值税专用发票

货物名称填写不符合规定(名称为数字、字母

《增值税专用发票使用规定》第11条

3

4

5

合计

——

——

填表人:复核人:

纳税人签收人签名:东莞市国家税务局XX税务分局

2014年月日

注:本表一式两联。纳税人签收后,一联交纳税人,一联由主管国税机关税源管理部门留存。

公司:

贵单位申报抵扣的增值税扣税凭证(详见下表),经审核,根据增值税暂行条例及相关法规不得抵扣增值税进项税额的有关规定,请按下表所列“进项转出税额”合计数于所属时期为年月的增值税纳税申报表中作进项转出。

金额单位:元至角分

凭证名称

起止号码

申报抵扣所属时期

进项税额转出的例子

进项税额转出的例子

以下是 7 条关于进项税额转出的例子:

1. 哎呀呀,你说像咱买了一批原材料本来是要用于生产的,结果呢,因为一些特殊原因这批原材料没用上,只能堆在那儿浪费啦,这不就得做进项税额转出嘛!就好比你准备了丰盛的食材要做大餐,结果计划有变做不了了,那些食材的价值不也得重新考虑嘛。

2. 嘿,你想想看,假如公司购买了一批办公用品,后来发现部分办公用品是给员工的福利,而不是用于正常经营,那这部分对应的进项税额不就得转出去呀!这就好像本来是为工作准备的工具,突然变成了给大家的小礼物,那性质可就变了哦!

3. 哇塞,要是企业购进的货物因为质量问题被退货了,那之前抵扣的进项税额能不转出来吗?这就好像你满心欢喜买了个东西,结果发现有问题得退回去,之前享受的优惠不也得还回去嘛?

4. 你晓得不,有时候企业的存货因为管理不善损坏了,这可不能让国家来承担这部分损失的税额吧,肯定得把对应的进项税额转出呀!这跟你不小心把自己的宝贝东西弄坏了,不能让别人为你买单是一个道理呀!

5. 诶呀,如果企业发生了非正常损失,比如遭遇了火灾啥的,那相关的进项税额不就得转出来嘛!就好比你精心打造的小天地突然遭遇灾难被破坏了,之前为它做的准备不也得调整嘛!

6. 你说怪不怪,当企业用于简易计税方法计税项目、免征增值税项目的购进货物,那对应的进项税额肯定得转出去呀!这就好像你本来走的是一条大道,突然改走小道了,之前为大道准备的东西就得重新考量咯!

7. 哟呵,若是企业改变了购进货物的用途,从可以抵扣变成不能抵扣了,那进项税额还不得赶紧转出来!这就跟你本来计划好的事情突然变了,你不得跟着调整策略嘛。

我的观点结论就是:进项税额转出在很多情况下都是必要的,要根据具体情况合理进行操作呢!。

进项税额转出情形及账务处理

进项税额转出情形及账务处理进项税额转出情形及账务处理(一)货物用于集体福利和个人消费如何处理?答:纳税人已抵扣进项税额的购进货物(不含固定资产)、劳务、服务,用于集体福利和个人消费的,应当将已经抵扣的进项税额从当期进项税额中转出;无法确定该进项税额的,按照当期实际成本计算应转出的进项税额。

例:某企业为一般纳税人,适用一般计税方法。

2016年5月1日购进洗涤剂准备用于销售,取得增值税专用发票列明的增值税额1万元,当月认证抵扣。

2016年7月,该纳税人将所购进的该批次洗涤剂全部用于职工食堂。

纳税人将已抵扣进项税额的购进货物用于集体福利的,应于发生的当月将已抵扣的1万元进行进项税额转出。

会计处理如下:借:应付职工薪酬-职工福利费贷:原材料应交税费-应交增值税(进项税额转出)(二)货物发生非正常损失如何处理?答:纳税人购进的货物发生因管理不善造成的被盗、丢失、霉烂变质,或因违反法律法规造成的依法没收、销毁、拆除情形,其购进货物,以及相关的加工修理修配劳务和交通运输服务所抵扣的进项税额应进行转出。

例:某企业为一般纳税人,提供设计服务,适用一般计税方法。

2016年5月购进复印纸张,取得增值税专用发票列明的货物金额10万元,运费1万元,并于当月认证抵扣。

2016年7月,该纳税人由于管理不善造成上述复印纸张全部丢失。

纳税人购进货物因管理不善造成的丢失,应于发生的当月将已抵扣的货物及运输服务的进项税额进行转出。

应转出的进项税额=100000*17%+10000*11%=18100元会计处理如下:借:待处理财产损溢-待处理流动资产损失贷:库存商品应交税金--应交增值税(进项税额转出)(三)在产品、产成品发生非正常损失如何处理?答:纳税人在产品、产成品发生因管理不善造成的被盗、丢失、霉烂变质,或因违反法律法规造成的依法没收、销毁、拆除情形,其耗用的购进货物(不包括固定资产),以及相关的加工修理修配劳务和交通运输服务所抵扣的进项税额应进行转出。

进项税转出情况说明

进项税转出情况说明第一篇:进项税转出情况说明情况说明***国家税务局***税务分局:兹**有限公司(以下简称本公司),位于**(地址),经市工商行政管理局批准于**年**月**日成立,**年**月**日办理税务登记,纳税编码为***,经营范围:电子产品、五金制品。

于**年**月**日认定为增值税一般纳税人。

本公司与***有限公司(以下简称**公司)开业以来都有经济业务往来,双方建立了友好的协作关系,来函此笔业务由我司采购员***向**公司业务**分别**次通过传真签定采购订单。

第1次于**年**月**日签定采购订单,订购单号为**,货物名称为***,规格***,订购数量为****,含税金额为****元,交货日期:****。

第二次于**年**月**日签定采购订单,订购单号为**,规格***,订购数量为****,含税金额为****元,交货日期:***。

根据我司要求,***公司委派**业务分别于**年**月**日(送货单号为*****)、**年**月**日(送货单号为****)、把货物运到我司仓库,货物名称:**,规格型号**,合计数量:****。

以上货物由我司收货员***签收,运费由**公司承担。

上述**笔业务**公司于**年**月**日开出增值税专用发票给我司,发票号码为****、开票日期***、金额***、税额***、价税合计***,(与订购单金额及送货单品名数量一致)。

根据采购订单要求,结算方式为月结**天,所以货款我司尚未支付给***公司,我司已在***年***月向****国税局认证抵扣。

在***年**月**日接到税务局通知***公司把发票(号码)作废了,我公司财务员***马上联系对方财务负责人***进行询问,要求重开具发票,并对作废发票作出解释,对方解释原来财务人员操作错误不小心把发票作废了,经过双方协商同意,重新开具发票。

我司对已经认证的发票(号码)进项税额***元,在**年**月**日做进项税转出处理。

自查收购进项转出说明范文

自查收购进项转出说明范文英文回答:Self-audit of input tax transfer out statement template.In order to accurately account for input tax and to comply with tax regulations, it is essential to conduct regular self-audits of input tax transfer out statements. This template provides a comprehensive framework for conducting such an audit, ensuring that all aspects ofinput tax transfer are thoroughly examined.Scope of the Audit.The self-audit should cover all input tax transfer out transactions for a specified period, typically a calendar year or a financial year.Audit Procedures.The audit procedures should include the following steps:1. Review of supporting documentation: Obtain andreview all supporting documentation for input tax transfer out transactions, including invoices, purchase orders, delivery notes, and payment records. Ensure that all documentation is complete and accurate.2. Verification of tax invoices: Verify the accuracy of the tax invoices by comparing the information on theinvoices with the corresponding supporting documentation. Check that the invoice amounts, tax rates, and tax amounts are correctly calculated.3. Assessment of eligibility: Determine the eligibility of the input tax transfer out transactions by reviewing the relevant tax laws and regulations. Ensure that the transactions meet the criteria for input tax transfer out.4. Calculation of input tax transfer out amount: Calculate the input tax transfer out amount based on the eligible transactions. Verify that the calculation isaccurate and consistent with the supporting documentation.5. Review of internal controls: Evaluate the internal controls related to input tax transfer out transactions. Assess the effectiveness of the controls in preventing and detecting errors and fraud.6. Reporting of findings: Summarize the audit findings in a written report. Include details of any errors or discrepancies identified, along with recommendations for corrective action.Continuous Improvement.The self-audit process should be conducted on a regular basis to ensure continuous improvement. By identifying and addressing areas of weakness, organizations can strengthen their internal controls and improve their compliance with tax regulations.中文回答:自查收购进项转出说明范文。

3进项税转出说明及需提供资料清单

开票方已作废发票,受票方请作进项税转出并提供以下资料:

1、作废发票复印件一份

2、转出当期增值税申报表主表、

3、转出后如需补税,请提供完税证明复印件一份

4、进项税转出说明(请按背页格式填写)

5、以上资料均需加盖公章并写上“此件与原件相符”

关于********公司(厂)

进项税转出的说明

兹有********公司(厂),社会信用代码(纳税人识别号):******,法定代表人(负责人):***,登记注册类型:******,经营范围:********************,生产经营地址:*********。

我公司(厂)于****年**月**日注册登记,于****年**月**日认定为增值税一般纳税人。

我公司(厂)于****年**月**日(请正确、完整填写发票开具日期)从*********公司(厂)(请正确、完整填写开票方名称)取得增值税专用发票**份,发票代码(分别)为:******,发票号码(分别)为:******,于所属期****年**月进行认证抵扣/尚未认证抵扣(请核实后正确填写发票认证抵扣情况)。

现由于********(请与开票方详细沟通了解后填写发票作废的具体原因),开票方于****年**月**日对上述发票进行作废处理,我公司(厂)于所属期****年**月作进项税转出,并补交税款****元(如转出后需补税请填写税额)。

特此说明。

*********公司(厂)

(公章)

年月日。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

东莞市国家税务局南城税务分局:

兹XXX有限公司(以下简称本公司),位于东莞市南城区XXX,经市工商行政管理局批准于XX年XX月XX日成立, XX年XX月XX日办理税务登记,纳税编码为XxXXX,经营范围:从事纸品以及相关原材料的分割、包装、仓储、批发及进出口业务,并提供上述产品的销售。

于XX年xX月XX日认定为增值税一般纳税人。

本公司与XX有限公司(以下简称XX公司)开业以来都有经济业务往来,双方建立了友好的协作关系,来函此笔业务由我司采购员***向**公司业务**分别**次通过传真签定采购订单。

第1次于**年**月**日签定采购订单,订购单号为**,货物名称为***,规格***,订购数量为****,含税金额为****元,交货日期:****。

第二次于**年**月**日签定采购订单,订购单号为**,规格***,订购数量为****,含税金额为****元,交货日期:***。

根据我司要求,***公司委派**业务分别于**年**月**日(送货单号为*****)、**年**月**日(送货单号为****)、把货物运到我司仓库,货物名称:**,规格型号**,合计数量:****。

以上货物由我司收货员***签收,运费由**公司承担。

上述**笔业务**公司于**年**月**日开出增值税专用发票给我司,发票号码为****、开票日期***、金额***、税额***、价税合计***,(与订购单金额及送货单品名数量一致)。

根据采购订单要求,结算方式为月结**天,所以货款我司尚未支付给***公司,我司已在***年***月向****国税局认证抵扣。

在***年**月**日接到税务局通知***公司把发票(号码)作废了,我公司财务员***马上联系对方财务负责人***进行询问,要求重开具发票,并对作废发票作出解释,对方解释原来财务人员操作错误不小心把发票作废了,经过双方协商同意,重新开具发票。

我司对已经认证的发票(号码)进项税额***元,在**年**月**日做进项税转出处理。

特此说明。

以上情况属实,如有不实愿承担法律责任。

申请单位:XxX有限公司

日期:2012年7月5日

法人签字:。