耐克公司资本成本估算

耐克公司财务报表分析

耐克公司财务报表分析引言财务报表是一家公司向投资者和利益相关方公开披露其财务状况和经营绩效的重要工具。

通过分析财务报表,投资者可以了解公司的盈利能力、资产负债状况和现金流等关键指标,从而做出投资决策。

本文将对耐克公司的财务报表进行分析,以揭示该公司的盈利能力和财务状况。

一、盈利能力分析盈利能力是衡量一家公司经营绩效的重要指标,包括销售收入、毛利率和净利润等关键指标。

1.1 销售收入分析表格2017年2018年2019年销售收入354.4亿美元363.8亿美元392.3亿美元从上表可以看出,耐克公司的销售收入呈稳步增长的趋势。

截至2019年,销售收入达到392.3亿美元,比2017年增长了10.7%。

这表明耐克公司在市场上有着强大的销售能力,能够吸引更多的消费者购买其产品。

1.2 毛利率分析表格2017年2018年2019年毛利率44.7% 43.8% 43.1%毛利率是衡量一家公司在销售过程中实际获得的利润水平。

从上表可以看出,耐克公司的毛利率呈下降趋势,从2017年的44.7%下降到2019年的43.1%。

这可能是由于原材料成本的上升以及市场竞争的加剧所致。

尽管毛利率出现下降,但仍然保持在相对较高的水平,表明耐克公司在产品定价和成本控制方面做得相对较好。

1.3 净利润分析表格2017年2018年2019年净利润39.6亿美元10.3亿美元39亿美元净利润是计算一家公司在一定时期内实现的总利润。

从上表可以看出,耐克公司的净利润在2017年和2019年之间出现了巨大的波动。

这主要是由于2018年发生了一次非常规事件,导致公司的净利润大幅下降。

尽管如此,从整体趋势来看,耐克公司的净利润呈增长态势。

公司在2019年实现了39亿美元的净利润,比2017年增长了约1%。

二、财务状况分析财务状况体现了一家公司的偿债能力和资产负债结构。

2.1 偿债能力分析表格2017年2018年2019年流动比率 2.6 2.5 2.4流动比率是用于衡量一家公司偿还短期债务能力的指标。

Nike, Inc. Cost of Capital

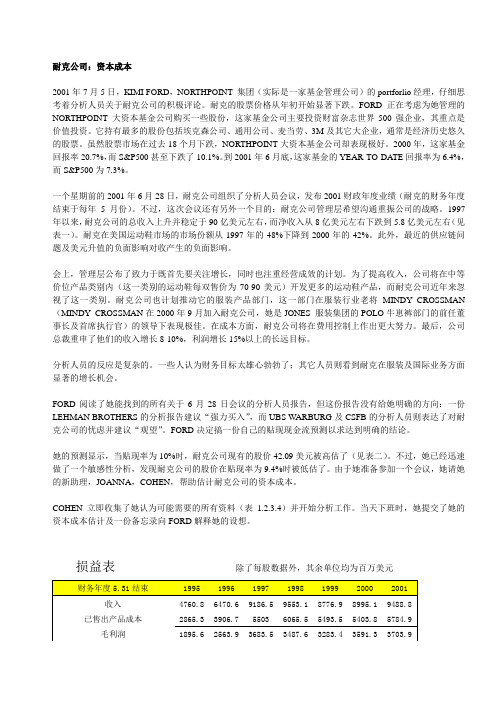

UVA-F-1353Version 2.0This case was prepared from publicly available information by Jessica Chan under the supervision of Professor Robert F. Bruner. The financial support of the Batten Institute is gratefully acknowledged. This case was written as a basis for class discussion rather than to illustrate effective or ineffective handling of an administrative situation. Copyright 2001 by the University of Virginia Darden School Foundation, Charlottesville, VA. All rights reserved. To order copies, send an e-mail to sales@. No part of this publication may be reproduced, stored in a retrieval system, used in a spreadsheet, or transmitted in any form or by any means—electronic, mechanical, photocopying, recording, or otherwise—without the permission of the Darden School Foundation. Rev. 10/02. ◊NIKE, INC.: COST OF CAPITALOn July 5, 2001, Kimi Ford, a portfolio manager at NorthPoint Group, a mutual fund management firm, pored over analyst write-ups of Nike, Inc., the athletic shoe manufacturer. Nike’s share price had declined significantly from the start of the year. Kimi was considering buying some shares for the fund she managed, the NorthPoint Large-Cap Fund, which invested mostly in Fortune 500 companies with an emphasis on value investing. Its top holdings included ExxonMobil, General Motors, McDonald’s, 3M and other large-cap, generally old-economy stocks. While the stock market declined over the last 18 months, NorthPoint Large-Cap had performed extremely well. In 2000, the fund earned a return of 20.7 percent even as the S&P 500 fell 10.1 percent. The fund’s year-to-date returns at the end of June, 2001 stood at 6.4 percent versus the S&P 500’s minus 7.3 percent.Only a week ago, on June 28, 2001, Nike held an analysts’ meeting to disclose its fiscal year 2001 results 1. However, the meeting had another purpose: Nike management wanted to communicate a strategy for revitalizing the company. Since 1997, Nike’s revenues had plateaued at around $9 billion, while net income had fallen from almost $800 million to $580 million (see Exhibit 1). Nike’s market share in U.S. athletic shoes had fallen from 48 percent in 1997 to 42 percent in 2000.2 In addition, recent supply-chain issues and the adverse effect of a strong dollar had negatively affected revenue. At the meeting, management revealed plans to address both top-line growth and operating performance. To boost revenue, the company would develop more athletic shoe products in the mid-priced segment 3 – a segment that it had overlooked in recent years. Nike also planned to push its apparel line, which, under the recent leadership of industry veteran Mindy Grossman 4 had performed extremely well. On the cost side, Nike would exert more1Nike’s fiscal year ended in May.2 Robson, Douglas, “Just Do…Something: Nike’s insularity and foot-dragging have it running in place”, Business Week , July 2, 20013Sneakers in this segment sold for $70-$90 a pair. 4Mindy Grossman joined Nike in September 2000. She was the former president and chief executive of Jones Apparel Group's Polo Jeans division.effort on expense control. Finally, company executives reiterated their long-term revenue growth targets of 8-10 percent, and earnings growth targets of above 15 percent.Analyst reactions were mixed. Some thought the financial targets to be too aggressive; others saw significant growth opportunities in apparel and in Nike’s international businesses.Kimi Ford read all the analyst reports that she could find about the June 28 meeting, but the reports gave her no clear guidance: a Lehman Brothers report recommended a ‘Strong Buy’ while UBS Warburg and CSFB analysts expressed misgivings about the company and recommended a ‘Hold’. Kimi decided instead to develop her own discounted-cash-flow forecast to come to a clearer conclusion.Her forecast showed that at a discount rate of 12 percent, Nike was overvalued at its current share price of $42.09 (see Exhibit 2). However, she had done a quick sensitivity analysis that revealed Nike was under valued at discount rates below 11.2 percent. Since she was about to go into a meeting, she requested her new assistant, Joanna Cohen, to estimate Nike’s cost of capital.Joanna immediately gathered all the data she thought she might need (Exhibits 1 through 4) and set out to work on her analysis. At the end of the day, she submitted her cost of capital estimate and a memo (Exhibit 5) explaining her assumptions to Ms. Ford.Exhibit 1NIKE, INC.: COST OF CAPITALConsolidated Income StatementsYear Ended May 311995199619971998199920002001 (In millions except per share data)Revenues4,760.86,470.69,186.59,553.18,776.98,995.19,488.8 Cost of goods sold2,865.33,906.75,503.06,065.55,493.55,403.85,784.9 Gross profit1,895.62,563.93,683.53,487.63,283.43,591.33,703.9 Selling and administrative1,209.81,588.62,303.72,623.82,426.62,606.42,689.7 Operating income685.8975.31,379.8863.8856.8984.91,014.2 Interest expense24.239.552.360.044.145.058.7 Other expense, net11.736.732.320.921.523.234.1 Restructuring charge, net---129.945.1(2.5)-Income before income taxes649.9899.11,295.2653.0746.1919.2921.4 Income taxes250.2345.9499.4253.4294.7340.1331.7 Net income399.7553.2795.8399.6451.4579.1589.7 Diluted earnings per common share 1.36 1.88 2.68 1.35 1.57 2.07 2.16 Average shares outstanding (diluted)294.0293.6297.0296.0287.5279.8273.3Growth (%)Revenue35.942.0 4.0(8.1) 2.5 5.5 Operating income42.241.5(37.4)(0.8)15.0 3.0 Net income38.443.9(49.8)13.028.3 1.8Margins (%)Gross margin39.640.136.537.439.939.0 Operating margin15.115.09.09.810.910.7 Net margin8.58.7 4.2 5.1 6.4 6.2Effective tax rate (%)*38.538.638.839.537.036.0*The U.S. statutory tax rate was 35%. The state tax varied yearly from 2.5% to 3.5%.Source: Company's 10-K SEC filing, UBS WarburgExhibit 2NIKE, INC.: COST OF CAPITALDiscounted Cash Flow Analysis2002200320042005200620072008200920102011 Assumptions:Revenue growth (%)7.0 6.5 6.5 6.5 6.0 6.0 6.0 6.0 6.0 6.0 COGS/Sales (%)60.060.059.559.559.059.058.558.558.058.0 S&A/Sales (%)28.027.527.026.526.025.525.025.025.025.0 Tax rate (%)38.038.038.038.038.038.038.038.038.038.0 Current assets/Sales (%)38.038.038.038.038.038.038.038.038.038.0 Current liabilities/Sales (%)11.511.511.511.511.511.511.511.511.511.5 Yearly depreciation and capex equal each other.Cost of capital (%)12.0Terminal value growth rate (%) 3.0Discounted Cash FlowOperating income1,218.41,351.61,554.61,717.01,950.02,135.92,410.22,554.82,790.12,957.5 Taxes463.0513.6590.8652.5741.0811.7915.9970.81,060.21,123.9 NOPAT755.4838.0963.91,064.51,209.01,324.31,494.31,584.01,729.91,833.7 Capex, net of depreciation----------Change in NWC8.8(174.9)(186.3)(198.4)(195.0)(206.7)(219.1)(232.3)(246.2)(261.0) Free cash flow764.1663.1777.6866.21,014.01,117.61,275.21,351.71,483.71,572.7 Terminal value17,998.7 Total flows764.1663.1777.6866.21,014.01,117.61,275.21,351.71,483.719,571.5 Present value of flows682.3528.6553.5550.5575.4566.2576.8545.9535.06,301.5 Enterprise value11,415.7Less: current outstanding debt1,296.6Equity value10,119.1Current shares outstandingEquity value per share at 12%Current share price:Exhibit 3NIKE, INC.: COST OF CAPITALConsolidated Balance SheetsMay 31,As of20002001 (In millions)AssetsCurrent Assets:Cash and equivalents254.3$$ 304.0 Accounts receivable1,569.41,621.4 Inventories1,446.01,424.1 Deferred income taxes111.5113.3 Prepaid expenses215.2162.5 Total current assets3,596.43,625.3 Property, plant and equipment, net1,583.41,618.8 Identifiable intangible assets and goodwill, net410.9397.3 Deferred income taxes and other assets266.2178.2 Total assets5,856.9$$ 5,819.6Liabilities and shareholders' equityCurrent Liabilities:$ 5.4$Current portion of long-term debt50.1Notes payable924.2855.3 Accounts payable543.8432.0 Accrued liabilities621.9472.1 Income taxes payable-21.9 Total current liabilities2,140.01,786.7 Long-term debt470.3435.9 Deferred income taxes and other liabilities110.3102.2 Redeemable preferred stock0.30.3 Shareholders' equity:Common stock, par 2.8 2.8 Capital in excess of stated value369.0459.4 Unearned stock compensation(11.7)(9.9) Accumulated other comprehensive income(111.1)(152.1) Retained earnings2,887.03,194.3 Total shareholders' equity3,136.03,494.5 Total liabilities and shareholders' equity5,856.9$$ 5,819.6 Source: Company 10-K SEC filing.Exhibit 4NIKE, INC.: COST OF CAPITALCapital Market and Financial InformationOn or Around July 5, 2001Current yields on U.S. Treasuries Nike Share Price Performance Relative to S&P500:January 2000 to July 5, 20013-month 3.59%6-month 3.59%1-year 3.59%5-year 4.88%10-year 5.39%20-year 5.74%Historical Equity Risk Premiums (1926-1999)Geometric mean 5.90%Arithmetic mean7.50%Current Yield on Publicly Traded Nike Debt*Coupon 6.75%paid semi-annuallyIssued07/15/96Maturity07/15/21$Current Price95.60Nike Historic Betas19960.98$19970.84Nike share price on July 5, 2001:42.0919980.8419990.63Dividend History and Forecasts20000.83Paymt Dates31-Mar30-Jun30-Sep31-Dec Total YTD 06/30/000.6919970.100.100.100.100.4019980.120.120.120.120.48 Average0.8019990.120.120.120.120.4820000.120.120.120.120.4820010.120.12Consensus EPS estimates:FY 2002FY 2003Value Line Forecast of Dividend Growth from '98-00 to '04-'06:$ 5.50%2.32$ 2.67* Data have been modified for teaching purposes.Sources of data: Bloomberg Financial Services, Ibbotson Associates Yearbook 1999, Value Line Investment Survey, IBESExhibit 5NIKE, INC.: COST OF CAPITALJoanna’s AnalysisFordTO: KimiCohenFROM: JoannaDATE: July 6, 2001SUBJECT: Nike’s Cost of CapitalBased on the following assumptions, my estimate of Nike’s cost of capital is 8.4 percent:I. Single or Multiple Costs of Capital?The first question I considered was whether to use single or multiple costs of capital given that Nike has multiple business segments. Aside from footwear, which makes up 62 percent of revenue, Nike also sells apparel (30 percent of revenue) that complement its footwear products. In addition, Nike sells sport balls, timepieces, eyewear, skates, bats, and other equipment designed for sports activities. Equipment products account for 3.6 percent of revenue. Finally, Nike also sells some non-Nike branded products such as Cole-Haan dress and casual footwear, and ice skates, skate blades, hockey sticks, hockey jerseys and other products under the Bauer trademark. Non-Nike brands account for 4.5 percent of revenue.I asked myself whether Nike’s business segments had different enough risks from each other to warrant different costs of capital. Were their profiles really different? I concluded that it was only the Cole-Haan line that was somewhat different; the rest were all sports-related businesses. However, since Cole-Haan makes up only a tiny fraction of revenues, I did not think it necessary to compute a separate cost of capital. As for the apparel and footwear lines, they are sold through the same marketing and distribution channels and are often marketed in "collections" of similar design. I believe they face the same risk factors, as such, I decided to compute only one cost of capital for the whole company.Methodology for Calculating the Cost of Capital: WACCSince Nike is funded with both debt and equity, I used the Weighted Average Cost of Capital (WACC) method. Based on the latest available balance sheet, debt as a proportion of total capital makes up 27.0 percent and equity accounts for 73.0 percent:Exhibit 5 (continued)Capital sources Book ValuesDebtCurrent portion oflong-term debt $ 5.4Notes payable 855.3Long-term debt 435.9Î 27.0% of total capital$1,296.6Equity $3,494.5 Î 73.0% of total capitalCost of DebtMy estimate of Nike’s cost of debt is 4.3 percent. I arrived at this estimate by taking total interest expense for the year 2001 and dividing it by the company’s average debt balance.1 The rate is lower than Treasury yields but that is because Nike raised a portion of its funding needs through Japanese yen notes, which carry rates between 2.0 percent to 4.3 percent.After adjusting for tax, the cost of debt comes out to 2.7 percent. I used a tax rate of 38 percent, which I obtained by adding state taxes of 3 percent to the U.S. statutory tax rate. Historically, Nike’s state taxes have ranged from 2.5 percent to 3.5 percent.Cost of EquityI estimated the cost of equity using the Capital Asset Pricing Model (CAPM). Other methods such as the Dividend Discount Model (DDM) and the Earnings Capitalization Ratio can be used to estimate the cost of equity. However, in my opinion, CAPM is the superior method.My estimate of Nike’s cost of equity is 10.5 percent. I used the current yield on 20-year Treasury bonds as my risk-free rate, and the compound average premium of the market over Treasury bonds (5.9 percent) as my risk premium. For beta I took the average of Nike’s beta from 1996 to the present.Putting it All TogetherInputting all my assumptions into the WACC formula, my estimate of Nike’s cost of capital is 8.4 percent.WACC = K d (1-t) * D/(D+E) + K e * E/(D+E)= 2.7% * 27.0% + 10.5% * 73.0%=8.4%1 Debt balances as of May 31, 2000 and 2001 were $1,444.6 and $1,296.6 respectively.。

耐克公司案例中文版

耐克公司:资本成本2001年7月5日,KIMI FORD,NORTHPOINT 集团(实际是一家基金管理公司)的portforlio经理,仔细思考着分析人员关于耐克公司的积极评论。

耐克的股票价格从年初开始显著下跌。

FORD正在考虑为她管理的NORTHPOINT 大资本基金公司购买一些股份,这家基金公司主要投资财富杂志世界500强企业,其重点是价值投资。

它持有最多的股份包括埃克森公司、通用公司、麦当劳、3M及其它大企业,通常是经济历史悠久的股票。

虽然股票市场在过去18个月下跌,NORTHPOINT大资本基金公司却表现极好。

2000年,这家基金回报率20.7%,而S&P500甚至下跌了10.1%。

到2001年6月底,这家基金的YEAR-TO-DATE回报率为6.4%,而S&P500为7.3%。

一个星期前的2001年6月28日,耐克公司组织了分析人员会议,发布2001财政年度业绩(耐克的财务年度结束于每年5月份)。

不过,这次会议还有另外一个目的:耐克公司管理层希望沟通重振公司的战略。

1997年以来,耐克公司的总收入上升并稳定于90亿美元左右,而净收入从8亿美元左右下跌到5.8亿美元左右(见表一)。

耐克在美国运动鞋市场的市场份额从1997年的48%下降到2000年的42%。

此外,最近的供应链问题及美元升值的负面影响对收产生的负面影响。

会上,管理层公布了致力于既首先要关注增长,同时也注重经营成效的计划。

为了提高收入,公司将在中等价位产品类别内(这一类别的运动鞋每双售价为70-90美元)开发更多的运动鞋产品,而耐克公司近年来忽视了这一类别。

耐克公司也计划推动它的服装产品部门,这一部门在服装行业老将MINDY CROSSMAN (MINDY CROSSMAN在2000年9月加入耐克公司,她是JONES 服装集团的POLO牛崽裤部门的前任董事长及首席执行官)的领导下表现极佳。

在成本方面,耐克公司将在费用控制上作出更大努力。

资本成本的计算公式是什么?

资本成本的计算公式是什么?

资本成本是企业从外部融资获得资金所必须支付的费用,也可以被称为加权平均资本成本(WACC)。

它是企业用于投资项目的最低收益率,以保证投资项目的价值不会减少。

资本成本的计算公式涉及到多个因素,主要可以分为三个部分:权益成本、债务成本和税率。

权益成本是指企业的股东通过持有股票获得的资本回报率,也被称为股本成本。

它表示企业为了向股东支付股息和未来的资本收益所必须支付的成本。

计算权益成本的公式为:

权益成本 = 股息/股票价格 + 预期增长率

其中,股息是企业向股东支付的股息金额,股票价格是当时的市场价,预期增长率是企业预计股价将上涨的年均增长率。

债务成本是指企业通过发行债券融资所必须支付的利息费用。

它表示企业为了向债权人支付利息和偿还债务所必须支付的成本。

计算债务成本的公式为:

债务成本 = 债券利息/债券价格

其中,债券利息是企业向债权人支付的利息金额,债券价格是当时的市场价。

税率是企业在获得利润后需要向国家缴纳的税费比例。

计算税调整率的公式为:

税调整率 = 1 - 税率

综上所述,资本成本的计算公式为:

资本成本 = 权益成本 ×公式权益所占比例 + 债务成本 ×债务所占比例 ×税调整率

其中,权益所占比例是企业的权益市值与总市值之比,债务所占比例是企业的债务市值与总市值之比。

资本成本计算方法

资本成本计算方法资本成本是指企业为筹集资金而需要支付的成本,也被称为资本成本率或资本积累率。

它是企业决策和投资评估的重要指标,能够帮助企业评估投资项目的可行性,并确定投资回报率是否高于资本成本,从而决定是否进行投资。

在计算资本成本时,常用的方法有加权平均资本成本法和边际成本法。

加权平均资本成本法(WACC)是一个常用的方法,它考虑了企业所有权益和债务资本的权重,并根据其在总资本中的比例来计算资本成本。

该方法的基本公式为:WACC = (E/V) * Ke + (D/V) * Kd * (1 - Tc)其中,E表示企业的所有权益资本,V表示总资本,Ke表示所有权益资本的成本,D表示企业的债务资本,Kd表示债务资本的成本,Tc表示企业所得税率。

加权平均资本成本法的核心思想是根据企业的资本结构计算出资本的加权平均成本,以此作为企业投资项目的基准。

当投资回报率高于WACC时,该项目被认为是可行的。

另一种常用的方法是边际成本法(MC),它是指新增投资对资本成本的影响,用于评估单个投资项目的可行性。

边际成本法的核心思想是基于边际投资对应的资本成本来评估项目的可行性,在决策过程中会将边际成本与预期的现金流进行比较。

在使用边际成本法计算资本成本时,可以根据投资项目的规模和风险水平来确定适当的资本成本率。

这种方法适用于需要进行可行性分析的单个投资项目。

除了加权平均资本成本法和边际成本法,还有其他一些计算资本成本的方法,如目标资本成本法、实际成本法和市场成本法。

不同的方法适用于不同的情况和目的,企业可以根据自身的需求选择最合适的方法进行资本成本的计算。

总之,准确计算资本成本是企业决策和投资评估的关键步骤。

通过使用加权平均资本成本法和边际成本法等不同的计算方法,企业可以更好地评估投资项目的可行性,并做出明智的决策。

在实际操作中,企业还需要考虑不同投资项目的特点和需求,灵活运用不同的计算方法来满足自身的需求。

只有准确计算资本成本,企业才能有效管理资金,提高投资回报率,实现持续的发展。

Nike, Cost of Capital 资本成本分析案例 PPT

该内在价值高于股票现价42.09美元,因此,股票价格被低估。可以进行投资。

案例问题

3

• Joanna计算的WACC有哪些错误? • 正确的计算方法是什么? • 计算正确的WACC • 计算每股的内在价值

什么是WACC

4

加权平均资本成本:英文Weighted Average Cost of Capital的缩写。WACC代表公司整体平均资金 成本,

Joanna的错误有哪些?

正确的WACC算法

7

其中,T取38%,则可计算得: RWACC=90%*7.661%+10%*7.167%*(1-38%)=7.333%

每股内在价值

8

每股的内在价值需要先计算出公司的内在价值,扣除负债得到股东权益价值, 再通过股东权益价值除去流通股数量。 本案例报告使用现金流量法来估算NIKE公司的内在价值。

1 Nike,inc:cost of cApital

案例背景

2

NorthPoint集团是美国一家基金公司,主要投资 于财富杂志评出的世界500强企业。Kimi Rord是 NorthPoint集团的一名证券投资部经理, 正在考 虑是否投资Nike公司的股份。Joanna Cohen, 作 为Kimi的助理,向Kimi提交了她的资本成本评估 报告。

Nike 1964年由Philip H. Knight在奥勒冈州 (Beaverton,Oregon.)创立,是一家美国体育用 品生产商,主要生产运动鞋、运动服装、体育 用品,以自己的品牌销售,分销商遍布全球。 Nike成立以来发展迅速,已成为全球体育用品的 代表性品牌。但1997年-2001年以来,公司经营 业绩较差,因此部分投资者持观望态度。

耐克企业价值评估报告

耐克企业价值评估报告1. 背景介绍耐克(Nike, Inc.)是全球著名的运动鞋和运动服装制造商,总部位于美国俄勒冈州。

成立于1964年的耐克,通过设计、开发、生产和全球销售运动鞋、服装、配件及相关产品,为运动员提供高品质的运动装备。

耐克的标志性「Swoosh」商标广为人知,其产品在全球范围内享有盛誉。

本报告将对耐克企业的价值进行评估,通过分析其财务状况、品牌价值和市场竞争力等方面,来评判耐克的实际价值。

2. 公司财务状况评估2.1 资产负债表分析对耐克的资产负债表进行分析,可以看出公司拥有庞大的资产规模,并且负债相对较低。

公司的流动资产充足,净营运资本正常,这显示了耐克公司的良好运营能力和财务状况。

2.2 利润表分析通过对耐克的利润表进行分析,可以看出公司在过去几年的销售收入和净利润呈现稳定增长的趋势。

这表明耐克公司的销售策略和市场表现良好,能够持续增长。

2.3 现金流量表分析耐克的现金流量表显示,公司的经营活动现金流量为正值,表明公司的现金流动能力较好。

同时,公司还有充足的投资活动和筹资活动现金流。

综合上述分析,耐克公司的财务状况良好,具备稳定的盈利能力和现金流动能力,有能力持续发展和投资。

3. 品牌价值评估耐克作为全球知名品牌,其品牌价值对于公司的发展至关重要。

3.1 品牌知名度耐克作为全球顶级运动品牌,享有极高的品牌知名度。

其标志性「Swoosh」商标已成为全球运动界的象征之一,为公司赋予了巨大的市场竞争优势。

耐克的广告宣传和赞助活动也进一步提升了品牌知名度。

3.2 品牌忠诚度耐克以其优质的产品和卓越的品牌形象赢得了广大消费者的忠诚度。

许多运动明星和顶级运动队都成为耐克的品牌代言人和合作伙伴,使耐克的品牌影响力得到进一步拓展。

3.3 品牌市场份额耐克位居全球运动鞋和运动装备市场的领导者,具有较高的市场份额。

公司通过持续创新和不断推出新产品,满足消费者的需求,并在全球范围内建立了广泛而稳定的销售渠道。

耐克公司资本成本估算

投资组合案例1耐克公司资本成本估算陈润城(韦昭亦陈明)2014-10-28目录一、前言 (1)二、资本成本的计算 (2)2.1 计算权益资本成本 (2)2.2 计算债务资本成本 (2)三:资本结构中负债和权益占的比重计算 (3)3.1债务占的资本资产的比重 (3)3.2. 权益占资本资产的比重 (3)四:计算加权平均资本成本 (3)五:结论 (4)附录案例目标我们小组在本投资组合案例中先运用CAPM模型计算出权益资本成本,再加上计算得来的债务资本成本,从而估算出2001年耐克公司的资本成本WACC、八、亠一、刖言NIKE是全球著名的体育运动品牌,英文原意指希腊胜利女神,中文译为耐克。

公司总部位于美国俄勒冈州。

公司生产的体育用品包罗万象,例如服装,鞋类,运动器材等。

耐克商标图案是个小钩子。

耐克一直将激励全世界的每一位运动员并为其献上最好的产品视为光荣的任务。

耐克首创的气垫技术给体育界带来了一场革命。

运用这项技术制造出的运动鞋可以很好地保护运动员的膝盖,在其在作剧烈运动落地时减小对膝盖的影响。

耐克公司的销售收入从1997年开始一直在90亿美元左右徘徊,而净利润已经从8亿美元下降到5.8亿美元左右(见表1-3 )。

耐克在美国运动鞋市场的份额由1997年的48%F降到2000年的42%耐克公司于2001年6月28日召开了分析员会议,发布其2001年会计年度业绩(耐克公司的会计年度截止于每年5月份)。

耐克公司在这次会议的另外一个目的:耐克公司管理层希望在会上介绍公司重振雄风的战略。

在会议上,管理层披露了公司的最高产量增长计划和经营业绩预测。

为了增加销售收入,公司将在中档价位板块开发更多的运动鞋产品,还计划进一步开拓服装业务。

在成本方面,耐克公司将加强成本控制。

最后,公司高管重申了他们的长期销售收入增长目标是8%至10%利润增长目标在15鸠上。

当时,一份雷曼兄弟公司的报告建议福特“强力买入”,而瑞银华宝及瑞士信贷第一波士顿的分析员则表达了对公司的担忧,并建议她“按兵不动”,于是福特就决定自己进行计算预测来得出更加清晰的结论。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

投资组合案例1

耐克公司资本成本估算

陈润城(韦昭亦陈明)

2014—10—28

目录

一、前言 (1)

二、资本成本的计算 (2)

2.1计算权益资本成本 (2)

2.2计算债务资本成本 (2)

三:资本结构中负债和权益占的比重计算 (3)

3.1债务占的资本资产的比重 (3)

3.2。

权益占资本资产的比重 (3)

四:计算加权平均资本成本 (3)

五:结论 (4)

附录 (5)

案例目标

我们小组在本投资组合案例中先运用CAPM模型计算出权益资本成本,再加上计算得来的债务资本成本,从而估算出2001年耐克公司的资本成本WACC。

一、前言

NIKE是全球著名的体育运动品牌,英文原意指希腊胜利女神,中文译为耐克。

公司总部位于美国俄勒冈州。

公司生产的体育用品包罗万象,例如服装,鞋类,运动器材等.耐克商标图案是个小钩子。

耐克一直将激励全世界的每一位运动员并为其献上最好的产品视为光荣的任务。

耐克首创的气垫技术给体育界带来了一场革命。

运用这项技术制造出的运动鞋可以很好地保护运动员的膝盖,在其在作剧烈运动落地时减小对膝盖的影响。

耐克公司的销售收入从1997年开始一直在90亿美元左右徘徊,而净利润已经从8亿美元下降到5。

8亿美元左右(见表1-3).耐克在美国运动鞋市场的份额由1997年的48%下降到2000年的42%.耐克公司于2001年6月28日召开了分析员会议,发布其2001年会计年度业绩(耐克公司的会计年度截止于每年5月份)。

耐克公司在这次会议的另外一个目的:耐克公司管理层希望在会上介绍公司重振雄风的战略。

在会议上,管理层披露了公司的最高产量增长计划和经营业绩预测。

为了增加销售收入,公司将在中档价位板块开发更多的运动鞋产品,还计划进一步开拓服装业务。

在成本方面,耐克公司将加强成本控制。

最后,公司高管重申了他们的长期销售收入增长目标是8%至10%,利润增长目标在15%以上。

当时,一份雷曼兄弟公司的报告建议福特“强力买入”,而瑞银华宝及瑞士信贷第一波士顿的分析员则表达了对公司的担忧,并建议她“按兵不动",于是福特就决定自己进行计算预测来得出更加清晰的结论。

二、资本成本的计算

因为我们需要计算的是耐克公司的债务资本和权益资本,所以我们先需要知道耐克公司的资本结构中负债和权益的比重以及所得税率.

2.1计算权益资本成本

权益资本成本:是指企业通过发行普通股票获得资金而付出的代价,它等于股利收益率加资本利得收益率,是股东的必要收益率。

权益资本成本是股东要求的最低报酬率,是筹集普通股资金所需的成本。

按照资本资产定价模型,权益资本成本等于无风险利率加上风险溢价。

利用资本资产定价模型(CAPM)来计算公司的权益资本成本:

K

普通股股本 = R

f

+β(R

m

— R

f

)

其中:K

普通股股本

=公司的权益资本成本

R

f

= 无风险利率

R

m

= 吸引投资者持有市场风险资产组合的回报率

β = 某特定资产的相对风险

这里,我们小组采用十年期美国国债收益率作为无风险利率,通过表1-4我们可以得到美国国债十年期的收益率为5.39%,即是无风险利率为5.39%。

接着β系数的取值是耐克公司的历史贝塔值的平均数,股本风险溢价的数据则来源于历史风险股本溢价的算术平均值即7.50%,所以利用CAPM模型可得耐克公司的权益资本成本:

K

普通股股本 = R

f

+β(R

m

— R

f

)= 5.39% + 0.80×(7。

5%—5.39%) = 7.08%

2.2计算债务资本成本

债务资本成本:是指借款和发行债券的成本,包括借款或债券的利息和筹资费用。

债务资本成本是资本成本的一个重要内容,在筹资、投资、资本结构决策中均有广泛的应用.

K

债务

= 利息费用 / 负债合计

其中:利息费用取自表1—3

负债合计取自表1-1

K

= (利息费用 / 负债合计)×100% = [58。

7 / (855。

3 + 435。

9)]债务

×100%

= (58.7 / 1291。

2)×100% = 4.55%

三:资本结构中负债和权益占的比重计算

要计算出耐克公司的资本成本,我们计算完其公司的债务资本成本和权益

资本成本后,还得知道其债务和权益占资本资金的比重。

3。

1。

债务占的资本资产的比重

通过公司的附录表1—1的资产负债表,我们可以发现耐克公司的资本结构

如下:

应付票据 855.3,长期负债 435。

9

负债合计:

855.3+ 435.9=1291。

2

总资本总负债合计为:

3494。

5+855.3+435.9=4785.7

资本成本里面的债务资本应该就是公司用来支持经营和投资活动的资本.

根据这个基本原理,它应该是包括所有的带息负债,短期或长期的。

而不带利息

的负债,如应付账款、预收或应交项目都应该放到营运资本部分,不应计入债务

资本。

负债占资本结构的比重为:

W债务=1291。

2/4785.7×100%=27%

3.2。

权益占资本资产的比重

由表1—1,我们可以得到,耐克所有者权益净值总额为3494。

5,而 2.1

债务占资本成本的比重计算中,我们已经知道总资本总负债合计为4785.7。

所

以,权益占资本资产的比重为:

W

=3494。

5/4785.7×100%=73%

普通股股本

四、计算加权平均资本成本

加权平均资本成本:是指企业以各种资本在企业全部资本中所占的比重为权数,对各种长期资金的资本成本加权平均计算出来的资本总成本。

加权平均资本成本可用来确定具有平均风险投资项目所要求收益率.

公式:WACC = (W

债务(1-t)K

债务

)+(W

普通股股本

K

普通股股本

)

其中:K = 资本成本的要素成本

W = 每种资本要素的权重(即:占总资本的百分比)

t = 公司的边际税率

我们小组把公司的边际税率的取值定为表1-3的2001年的有效税率36%.而上述已经计算出负债占的比重为W债务为27%。

债务资本成本K债务为4。

55%。

权益占的比重为W普通股股本为73%。

权益资本成本为7.08%。

因此,耐克公司的加权平均资本成本为:

WACC =(W

债务(1—t)K

债务

)+(W

普通股股本

K

普通股股本

)

=27%×(1-36%)×4。

55%+73%×7。

08%

=5.95%

五、结论

1、通过以上我们小组的估算,耐克公司的资本成本是5.95%,也就是说,如果我们投资耐克公司的话,我们所期望的必要回报率是5.95 %.而通过表1-4我们知道当前股价是42。

09美元,其所对应的贴现率是9。

36 %,大于我们所期望的必要回报率是 5.95%。

所以,如果我们选择在这个时候投资耐克公司的话,也是有利可图的。

2、但是,根据表1-4我们知道耐克公司的每股股本价值是36.14美元,其所对应的贴现率是10%。

也就是说,当前市场是高估耐克公司的价值的.因此,如果想获得更高的汇报的话,此时不是一个最佳的投资时机。

附录:

表1-1 合并资产负债表(单位:百万美元)

2000 2001

负债及股东权益

流动负债

长期负债的到期部分50.1 5。

4 应付票据924。

2 855。

3 应付帐款543.8 432 应计负债621。

9 472.1 应付所得税21。

9 流动负债合计2140 1786。

7 长期债务470。

3 435.9 递延所得税及其他负债110。

3 102。

2 可赎回优先股0.3 0.3

股东权益

普通股,面值2。

8 2。

8 股本溢价369 459。

4 未兑现的股票薪酬 11.7 9.9 累计其他综合收益111。

1 152.1 留存收益2887 3194.3 股东权益合计3136 3494.5 负债与股东权益合计5856。

9 5819。

6

表1-2 资本市场和金融信息

表1—4。