厦门信达2020年上半年财务风险分析详细报告

信达地产2020年三季度经营风险报告

信达地产2020年三季度经营风险报告

一、经营风险分析

1、经营风险

信达地产2020年三季度盈亏平衡点的营业收入为179,181.96万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为11.16%,表示企业当期经营业务收入下降只要不超过22,506.87万元,企业仍然会有盈利。

从营业安全水平来看,企业有一定的承受销售下降打击的能力,但营业安全水平并不太高。

2、财务风险

从资本结构和资金成本来看,信达地产2020年三季度的带息负债为3,820,745.97万元,实际借款利率水平为0.7%,企业的财务风险系数为1.32。

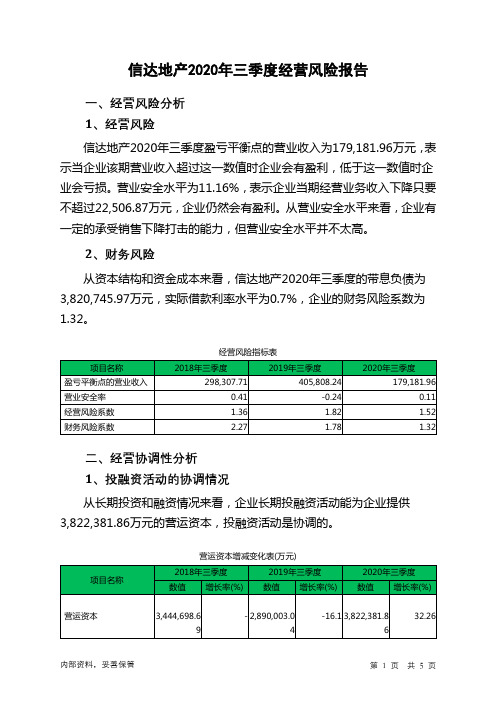

经营风险指标表

二、经营协调性分析

1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供3,822,381.86万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)

内部资料,妥善保管第1 页共5 页。

信达地产2020年一季度财务分析详细报告

内部资料,妥善保管

第 3 页 共 38 页

信达地产2020年一季度财务分析详细报告

其他非流动资产增加3,900.69万元,应收票据增加2,050.8万元,无形资产 增加907.92万元,商誉增加136.67万元,共计增加318,419.98万元;以下 项目的变动使资产总额减少:固定资产减少4.34万元,长期待摊费用减少 241.26万元,预付款项减少2,196.59万元,应收利息减少30,096.03万元, 其他流动资产减少141,669.01万元,其他应收款减少155,970.59万元,货 币资金减少290,324.84万元,存货减少788,379.76万元,共计减少 1,408,882.42万元。增加项与减少项相抵,使资产总额下降1,090,462.44 万元。

信达地产2020年一季度财务分析详细报告

信达地产2020年一季度财务分析详细报告

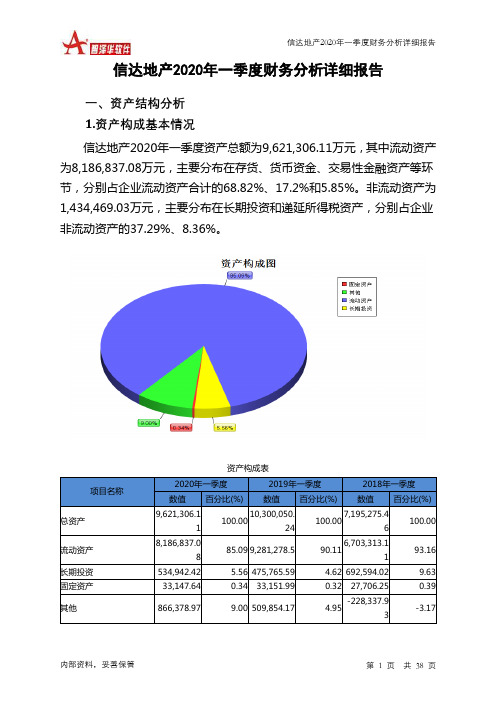

一、资产结构分析 1.资产构成基本情况 信达地产2020年一季度资产总额为9,621,306.11万元,其中流动资产 为8,186,837.08万元,主要分布在存货、货币资金、交易性金融资产等环 节,分别占企业流动资产合计的68.82%、17.2%和5.85%。非流动资产为 1,434,469.03万元,主要分布在长期投资和递延所得税资产,分别占企业 非流动资产的37.29%、8.36%。

1

100.00

5,634,001.1 9

6,422,380.9 68.82

4

4,336,321.3 69.20

7

64.69

29,188.61

0.36 22,939.25

0.25 10,519.21

0.16

0

0.00 155,970.59

1.68 89,024.99

000701厦门信达2023年上半年行业比较分析报告

厦门信达2023年上半年行业比较分析报告一、总评价得分43分,结论较差二、详细报告(一)盈利能力状况得分43分,结论较差厦门信达2023年上半年净资产收益率(%)为2.02%,低于行业较差值2.9%,高于行业极差值-6.3%。

总资产报酬率(%)为2.71%,低于行业平均值4.4%,高于行业较差值2.3%。

销售(营业)利润率(%)为0.14%,低于行业平均值2.1%,高于行业较差值-0.1%。

成本费用利润率(%)为0.14%,低于行业较差值1.1%,高于行业极差值-1.2%。

资本收益率(%)为11.51%,高于行业平均值11.4%,低于行业良好值13.9%。

盈利能力状况(二)营运能力状况得分79分,结论良好厦门信达2023年上半年总资产周转率(次)为4.14次,高于行业优秀值3.5次。

应收账款周转率(次)为25.21次,高于行业良好值18.5次,低于行业最优值26.9次。

流动资产周转率(次)为5.6次,高于行业优秀值4.9次。

资产现金回收率(%)为-4.45%,低于行业极差值-2.3%。

存货周转率(次)为22.96次,高于行业优秀值18.2次。

营运能力状况(三)偿债能力状况得分19分,结论极差厦门信达2023年上半年资产负债率(%)为79.23%,劣于行业较差值73.6%,优于行业极差值88.6%。

已获利息倍数为1.28,低于行业极差值2.0。

速动比率(%)为75.03%,低于行业平均值83.5%,高于行业较差值68.0%。

现金流动负债比率(%)为-3.1%,低于行业较差值-0.4%,高于行业极差值-5.4%。

带息负债比率(%)为71.02%,劣于行业极差值63.1%。

偿债能力状况(四)发展能力状况得分31分,结论较差厦门信达2023年上半年销售(营业)增长率(%)为-18.72%,低于行业较差值-2.4%,高于行业极差值-23.3%。

资本保值增值率(%)为119.74%,高于行业优秀值119.6%。

000701厦门信达2023年上半年决策水平分析报告

厦门信达2023年上半年决策水平报告一、实现利润分析2023年上半年利润总额为5,537.56万元,与2022年上半年的19,481.55万元相比有较大幅度下降,下降71.58%。

利润总额主要来自于内部经营业务。

2023年上半年营业利润为5,497.43万元,与2022年上半年的18,408.52万元相比有较大幅度下降,下降70.14%。

在营业收入大幅度下降的同时经营利润也大幅度下降,企业经营业务开展得很不理想。

二、成本费用分析厦门信达2023年上半年成本费用总额为3,856,637.47万元,其中:营业成本为3,789,379.21万元,占成本总额的98.26%;销售费用为21,057.5万元,占成本总额的0.55%;管理费用为21,284.55万元,占成本总额的0.55%;财务费用为18,130.55万元,占成本总额的0.47%;营业税金及附加为4,661.61万元,占成本总额的0.12%;研发费用为2,124.06万元,占成本总额的0.06%。

2023年上半年销售费用为21,057.5万元,与2022年上半年的17,712.11万元相比有较大增长,增长18.89%。

从销售费用占销售收入比例变化情况来看,2023年上半年尽管企业销售费用有较大幅度增长,但营业收入却出现了较大幅度的下降,企业市场销售活动开展得很不理想。

2023年上半年管理费用为21,284.55万元,与2022年上半年的17,807.97万元相比有较大增长,增长19.52%。

2023年上半年管理费用占营业收入的比例为0.56%,与2022年上半年的0.38%相比变化不大。

经营业务的盈利水平大幅度下降,管理费用控制有效,但经营形势迅速恶化。

三、资产结构分析厦门信达2023年上半年资产总额为2,101,130.29万元,其中流动资产为1,549,718.4万元,主要以存货、货币资金、应收账款为主,分别占流动资产的26.94%、23.64%和20.29%。

信达地产2020年三季度财务风险分析详细报告

信达地产2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为2,820,242.39万元,2020年三季度已经取得的短期带息负债为1,287,985.07万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供1,146,632.99万元的营运资本。

3.总资金需求

该企业的总资金需求为1,673,609.39万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为2,287,724.54万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是2,380,910.01万元,实际已经取得的短期带息负债为1,287,985.07万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为2,334,317.27万元,企业有能力在3年之内偿还的贷款总规模为2,357,613.64万元,在5年之内偿还的贷款总规模为2,404,206.38万元,当前实际的带息负债合计为3,820,745.97万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

该企业偿还全部有息负债大概需要64.69个分析期。

但负债率偏高,不过在下降。

如果经营形势发生逆转会存在一定风险。

资金链断裂风险等级为10级。

内部资料,妥善保管第1 页共5 页。

厦门信达2020年三季度财务分析详细报告

项目名称 总资产

流动资产 存货 应收账款

资产构成表(万元)

2018年三季度

2019年三季度

数值 百分比(%) 数值 百分比(%)

2020年三季度 数值 百分比(%)

2,366,910.0 2

100.00 2,892,980.5

100.00 2,436,839.7 9

100.00

1,979,502.3 9

518,946.7

83.63 2,401,916.7 1

21.93 676,779.16

27.62

83.03 1,904,038.7

23.39 618,873.54

24.44

78.14

25.40 14.43

内部资料,妥善保管

第 1 页 共 40 页

交易性金融资产 非流动资产

固定资产 长期股权投资 长期应收款

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2020年三季度应收账款所 占比例较高,存货所占比例过高。2020年三季度企业存货所占比例较大, 经营活动资金缺乏,资产结构并不合理。

内部资料,妥善保管

第 4 页 共 40 页

内

2020年三季度应收账款占营业收入的比例下降。其他应收款占收入的 比例下降。从流动资产与收入变化情况来看,流动资产下降快于营业收入 下降,与2019年三季度相比,资产结构趋于改善。

项目名称

资产主要项目变动情况表(万元)

2019年三季度

数值

差值 增长率(%) 数值

2020年三季度 差值 增长率(%)

总资产

532,801.08 5.46 159,084.7

4.58 128,889.06

1.58 70,787.37

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

厦门信达2020年上半年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为768,738.65万元,2020年上半年已经取得的短期带息负债为1,138,697.62万元。

2.长期资金需求

该企业长期资金需求为209,512.6万元,2020年上半年已有长期带息负债为197,489.58万元。

3.总资金需求

该企业的总资金需求为978,251.26万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为351,797.7万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是355,998.31万元,实际已经取得的短期带息负债为1,138,697.62万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为355,998.31万元,企业有能力在3年之内偿还的贷款总规模为358,098.61万元,在5年之内偿还的贷款总规模为362,299.21万元,当前实际的带息负债合计为1,336,187.2万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为638,880.79万元。

该资金缺口需要企业持续经营176.38个分析期之后才能填补。

与企业的资金缺口相比,企业的

内部资料,妥善保管第1 页共5 页。