第二讲作业—金融市场与金融工具(含答案)

金融市场与金融工具

第一章金融市场与金融工具一、单项选择题1. 中国人民银行作为最后贷款人,在商业银行资金不足时,向其发放贷款,因此是()。

A.银行的银行B.发行的银行C.结算的银行D.政府的银行[答案]:A[解析]:中央银行作为银行的银行,充当最后的贷款人。

2. 金融市场上主要的资金供应者是()。

A.企业B.家庭C.政府D.中央银行[答案]:B[解析]:家庭是金融市场上主要的资金供应者。

3. 证券回购是以证券为质押品而进行的短期资金融通,借款的利息等于()之差。

A.购回价格与买入价格B.购回价格与卖出价格C.证券面值与买入价格D.证券面值与卖出价格[答案]:B[解析]:本题考查对证券回购概念的理解。

证券回购是以证券为质押品而进行的短期资金融通。

证券的卖方以一定数量的证券为抵押进行短期借款,条件是在规定期限内再购回证券,且购回价格高于卖出价格,两者的差额即为借款的利息。

4. 对于看涨期权的买方来说,到期行使期权的条件是()。

A.市场价格低于执行价格B.市场价格高于执行价格C.市场价格上涨D.市场价格下跌[答案]:B[解析]:本题考查对看涨期权知识的理解。

对于看涨期权的买方来说,当市场价格高于合约的执行价格时,他会行使期权,取得收益。

5. 金融市场按交易标的物划分为()。

A.货币市场、资本市场、外汇市场、衍生品市场、保险市场和黄金市场B.直接金融市场和间接金融市场C.发行市场和流通市场D.传统金融市场和金融衍生品市场[答案]:A[解析]:按交易标的物的不同,金融市场划分为货币市场、资本市场、外汇市场、衍生品市场、保险市场和黄金市场。

6. 金融市场的功能不包括()。

A.资金积聚功能B.财富功能C.风险分散功能D.流通功能[答案]:D[解析]:金融市场的功能包括:资金积聚功能、财富功能、风险分散功能、交易功能、资源配置功能、反映功能、宏观调控功能。

7. 具有“准货币”特性的金融工具是()。

A.货币市场工具B.资本市场工具C.金融衍生品D.外汇市场工具[答案]:A[解析]:货币市场中交易的工具一般具有期限短、流动性强、对利率敏感等特点,具有“准货币”特性。

金融金融市场工具配套习题及答案

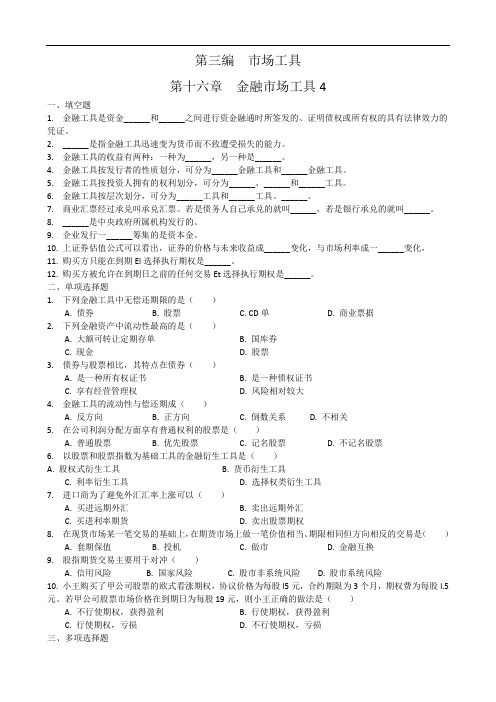

第三编市场工具第十六章金融市场工具4一、填空题1. 金融工具是资金______和______之间进行资金融通时所签发的、证明债权或所有权的具有法律效力的凭证。

2. ______是指金融工具迅速变为货币而不致遭受损失的能力。

3. 金融工具的收益有两种:一种为______,另一种是______。

4. 金融工具按发行者的性质划分,可分为______金融工具和______金融工具。

5. 金融工具按投资人拥有的权利划分,可分为______、______和______工具。

6. 金融工具按层次划分,可分为______工具和______工具。

______。

7. 商业汇票经过承兑叫承兑汇票。

若是债务人自己承兑的就叫______,若是银行承兑的就叫______。

8. ______是中央政府所属机构发行的。

9. 企业发行一______筹集的是资本金。

10. 上证券估值公式可以看出,证券的价格与未来收益成______变化,与市场利率成一______变化,11. 购买方只能在到期El选择执行期权是______。

12. 购买方被允许在到期日之前的任何交易Et选择执行期权是______。

二、单项选择题1. 下列金融工具中无偿还期限的是()A. 债券B. 股票C. CD单D. 商业票据2. 下列金融资产中流动性最高的是()A. 大额可转让定期存单B. 国库券C. 现金D. 股票3. 债券与股票相比,其特点在债券()A. 是一种所有权证书B. 是一种债权证书C. 享有经营管理权D. 风险相对较大4. 金融工具的流动性与偿还期成()A. 反方向B. 正方向C. 倒数关系D. 不相关5. 在公司利润分配方面享有普通权利的股票是()A. 普通股票B. 优先股票C. 记名股票D. 不记名股票6. 以股票和股票指数为基础工具的金融衍生工具是()A. 股权式衍生工具B. 货币衍生工具C. 利率衍生工具D. 选择权类衍生工具7. 进口商为了避免外汇汇率上涨可以()A. 买进远期外汇B. 卖出远期外汇C. 买进利率期货D. 卖出股票期权8. 在现货市场某一笔交易的基础上,在期货市场上做一笔价值相当、期限相同但方向相反的交易是()A. 套期保值B. 投机C. 做市D. 金融互换9. 股指期货交易主要用于对冲()A. 信用风险B. 国家风险C. 股市非系统风险D. 股市系统风险10. 小王购买了甲公司股票的欧式看涨期权,协议价格为每股l5元,合约期限为3个月,期权费为每股l.5元。

第二讲作业—金融市场与金融工具(含答案)

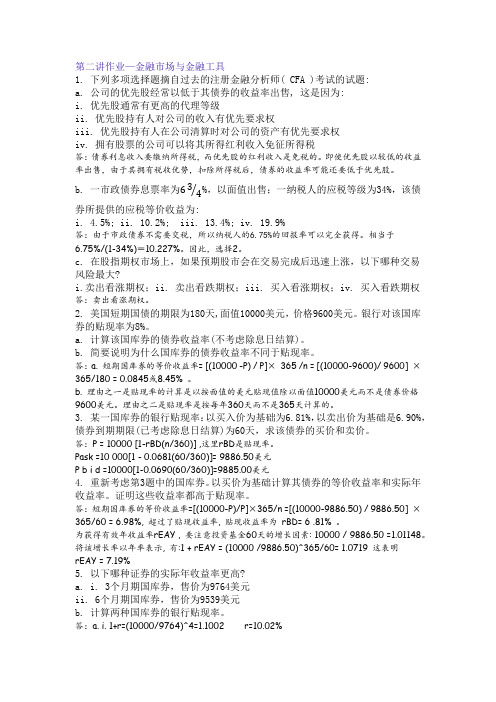

第二讲作业—金融市场与金融工具1. 下列多项选择题摘自过去的注册金融分析师( CFA )考试的试题:a. 公司的优先股经常以低于其债券的收益率出售, 这是因为:i. 优先股通常有更高的代理等级ii. 优先股持有人对公司的收入有优先要求权iii. 优先股持有人在公司清算时对公司的资产有优先要求权iv. 拥有股票的公司可以将其所得红利收入免征所得税答:债券利息收入要缴纳所得税,而优先股的红利收入是免税的。

即使优先股以较低的收益率出售,由于其拥有税收优势,扣除所得税后,债券的收益率可能还要低于优先股。

b. 一市政债券息票率为634⁄%,以面值出售;一纳税人的应税等级为34%,该债券所提供的应税等价收益为:i. 4.5%; ii. 10.2%; iii. 13.4%; iv. 19.9%答:由于市政债券不需要交税,所以纳税人的6.75%的回报率可以完全获得。

相当于6.75%/(1-34%)=10.227%。

因此,选择2。

c. 在股指期权市场上,如果预期股市会在交易完成后迅速上涨,以下哪种交易风险最大?i.卖出看涨期权;ii. 卖出看跌期权;iii. 买入看涨期权;iv. 买入看跌期权答:卖出看涨期权。

2. 美国短期国债的期限为180天,面值10000美元,价格9600美元。

银行对该国库券的贴现率为8%。

a. 计算该国库券的债券收益率(不考虑除息日结算)。

b. 简要说明为什么国库券的债券收益率不同于贴现率。

答:a. 短期国库券的等价收益率= [(10000 -P) / P]×365 /n = [(10000-9600)/ 9600] ×365/180 = 0.0845或8.45% 。

b. 理由之一是贴现率的计算是以按面值的美元贴现值除以面值10000美元而不是债券价格9600美元。

理由之二是贴现率是按每年360天而不是365天计算的。

3. 某一国库券的银行贴现率:以买入价为基础为6.81%,以卖出价为基础是6.90%,债券到期期限(已考虑除息日结算)为60天,求该债券的买价和卖价。

金融市场与工具课后思考题

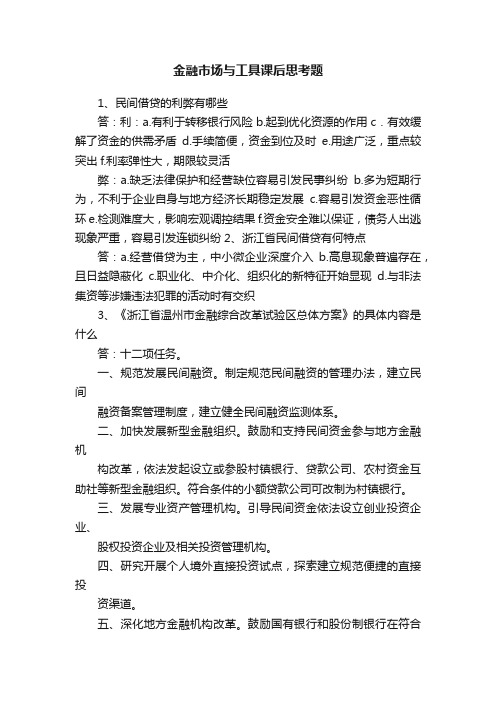

金融市场与工具课后思考题1、民间借贷的利弊有哪些答:利:a.有利于转移银行风险b.起到优化资源的作用c.有效缓解了资金的供需矛盾d.手续简便,资金到位及时e.用途广泛,重点较突出f.利率弹性大,期限较灵活弊:a.缺乏法律保护和经营缺位容易引发民事纠纷b.多为短期行为,不利于企业自身与地方经济长期稳定发展c.容易引发资金恶性循环e.检测难度大,影响宏观调控结果f.资金安全难以保证,债务人出逃现象严重,容易引发连锁纠纷2、浙江省民间借贷有何特点答:a.经营借贷为主,中小微企业深度介入b.高息现象普遍存在,且日益隐蔽化c.职业化、中介化、组织化的新特征开始显现d.与非法集资等涉嫌违法犯罪的活动时有交织3、《浙江省温州市金融综合改革试验区总体方案》的具体内容是什么答:十二项任务。

一、规范发展民间融资。

制定规范民间融资的管理办法,建立民间融资备案管理制度,建立健全民间融资监测体系。

二、加快发展新型金融组织。

鼓励和支持民间资金参与地方金融机构改革,依法发起设立或参股村镇银行、贷款公司、农村资金互助社等新型金融组织。

符合条件的小额贷款公司可改制为村镇银行。

三、发展专业资产管理机构。

引导民间资金依法设立创业投资企业、股权投资企业及相关投资管理机构。

四、研究开展个人境外直接投资试点,探索建立规范便捷的直接投资渠道。

五、深化地方金融机构改革。

鼓励国有银行和股份制银行在符合条件的前提下设立小企业信贷专营机构。

支持金融租赁公司等非银行金融机构开展业务。

推进农村合作金融机构股份制改造。

六、创新发展面向小微企业和“三农”的金融产品与服务,探索建立多层次金融服务体系。

鼓励温州辖区内各银行机构加大对小微企业的信贷支持。

支持发展面向小微企业和“三农”的融资租赁企业。

建立小微企业融资综合服务中心。

七、培育发展地方资本市场。

依法合规开展非上市公司股份转让及技术、文化等产权交易。

八、积极发展各类债券产品。

推动更多企业尤其是小微企业通过债券市场融资。

金融市场课后答案

第一章题号 1 2 3 4 5 6答案 C A B C D A题号 1 2 3 4 5 6答案 ACD ABCD BCD CD ABC AC1.什么是金融市场?其含义可包括几层含义?答:金融市场是指以金融资产为交易对象而形成的供求关系及其机制的总和。

它包括以下三层含义:首先,它是金融资产进行交易的一个有形或无形的场所;其次,它反映了金融资产的供应者和需求者之间所形成的供求关系;第三,它包含了金融资产交易过程中所产生的运行机制。

2.货币市场和资本市场的区别。

答:(1)期限的差别。

资本市场上交易的金融工具均为一年以上,最长者可达数十年,有些甚至无期限,如股票等。

而货币市场上一般交易的是一年以内的金融工具,最短的只有几日甚至几小时。

(2)作用的不同。

货币市场所融通的资金,大多用于工商企业的短期周转资金。

而在资本市场上所融通的资金,大多用于企业的创建、更新、扩充设备和储存原料,政府在资本市场上筹集长期资金则主要用于兴办公共事业和保持财政收支平衡。

(3)风险程度不同。

货币市场的信用工具,由于期限短,因此流动性高,价格不会发生剧烈变化,风险较小。

资本市场的信用工具,由于期限长,流动性较低,价格变动幅度较大,风险也较高。

3.如何理解金融市场是储蓄向投资转化的关键环节。

答:金融市场是储蓄者和投资者之间的传递机制。

它通过各种金融技术、金融工具和金融机构,把成千上万的储蓄组织起来,并把这些储蓄输送到投资者手中。

高度发达、影响广泛和运行灵活的金融市场在将储蓄资金转移到投资领域的过程中起着至关重要的作用。

一个有效的金融市场使得工商业能够对未来进行投资,通过资金的融通及时把握、利用每一个可能的获利机会,于是,投资规模的外在边界被极大扩展了,从而实体经济的发展也获得了一个极为广阔的空间。

另一方面,从储蓄者的角度来看,从金融资产获得的收益意味着明天更高的消费,一个有效的金融市场鼓励节俭,它允许个人通过延迟的当期消费以获取未来的更多的财富。

金融市场与金融机构答案中文

金融市场与金融机构答案中文【篇一:fabozzi_金融市场与金融机构基础课后答案】the u.s. federal reserveand the creation of moneycentral banks and their purposethe primary role of a central bank is to maintain the stability of the currency and money supply for a country or a group of countries. the role of central banks can be categorized as: (1) risk assessment, (2) risk reduction, (3) oversight of payment systems, (4) crisis management.one of the major ways a central bank accomplishes its goals is through monetary policy. for this reason, central banks are sometimes called monetary authority. in implementing monetary policy, central banks, acting as a reserve bank, require private banks to maintain and deposit the required reserves with the central bank. in times of financial crisis, central banks perform the role of lender of last resort for the banking system. countries throughout the world may have central banks. additionally, the european central bank is responsible for implementing monetary policy for the member countries of the european union.there is widespread agreement that central banks should be independent of the government so that decisions of the central bank will not be influenced for short-term political purposes such as pursuing a monetary policy to expand the economy but at the expense of inflation.in implementing monetary and economic policies, the united states is a member of an informal network of nations. this group started in 1976 as the group of 6, or g6: us, france, germany, uk, italy, and japan. thereafter, canada joined to for the g7. in 1998, russia joined to form the g8.the central bank of the united states: the federal reserve systemthe federal reserve system consists of 12 banking districts covering the entire country. created in 1913, the federal reserve is the government agency responsible for the management of the us monetary and banking systems. it is independent of the political branches of government. the fed ismanaged by a seven-member board of governors, who are appointed by the president and approved by congress.the fed’s tools for monetary management have been made more difficult by financial innovations. the public’s increasing acceptance of money market mutual funds has funneled a large amount of money into what are essentially interest-bearing checking accounts. securitization permits commercial banks to change what once were illiquid consumer loans of several varieties into securities. selling these securities gives the banks a source of funding that is outside the fed’s influence.instrument of monetary policy: how the fed influences the supply of moneythe fed has three instruments at its disposal to affect the level of reserves.under our fractional reserve banking system have to maintain specified fractional amounts of reserves against their deposits. the fed can raise or lower these required reserve ratios, thereby permitting banks to decrease or increase their lending and investment portfolios. a bank’s total reserves equal its required reserves plus any excess reserves.the fed’s most powerful instrument is its authority to conduct open market operation. it buys and sells in open debt markets government securities for its own accounts. the fed prefers to use treasury bills because it can make its substantial transactions without seriously disrupting the prices or yields of bills.the federal open market committee, or fomc, is the unit that decides on the general issues of changing the rate of growth in the money supply, by open market sales or purchases of securities. the implementation of policy through open market operations is the responsibility of the trading desk of the federal reserve bank of new york.the fed often employs variants of simple open market purchases and sales, these are called the repurchase agreement (or repo) and the reverse repo. in a repo, the fed buys a particular amount of securities from a seller that agrees to repurchase the same number of securities for a higher price at some future time. in a reverse repo, the fed sells securitiesand makes a commitment to buy them back at a higher price later.a bank borrowing from the fed is said to use the discount window. the discount rate is the rate charged to banks borrowing directly from the fed. raising the rate is designed to discourage such borrowing, while lowering should have the opposite effect.different kinds of moneymoney is that item which serves as a numeraire. in a basic sense money can be defined as anything that serves as a unit of account and medium of exchange. we measure prices in dollars and exchange dollars for goods. hence coins, currency, and any items readily exchanged into dollars (checking deposits or now accounts) constitute our money supply.money and monetary aggregatesmonetary aggregates measure the amount of money available to the economy at any time. the monetary base is defined as currency in circulation (coins and federal reserve notes) and reserves in the banking system. the instruments that serve as a medium of exchange can be narrowly defined as m1, which is currency and demand deposits. m2 is m1 plus time and savings accounts, and money market mutual funds. finally, m3 is m2 plus short-term treasury liabilities. while all three aggregates are watched and monitored, m1 is the most common form of the money supply, with its trait as being the most liquid. the ratio of the money supply to the economy’s income is known as the velocity of money.the money multipier: the expansion of the money supplythe money multiplier effect arises from the fact that a small change in reserves can produce a large change in the money supply. through our fractional reserve system, a small increase will allow an individual bank, to lend out the greater part of these additional funds. these loans subsequently become deposits in other banks allowing them to expand proportionately. so, while one bank can expand its loans (or deposits) by an amount 1% of reserves required, all banks in the system can do likewise. thus, in a simple format total change in deposits can be stated as change in reserves divided by the reserve requirement, which is also the formula for perpetuity. for example, if the change in the level ofreserves is $100 and the reserve requirement is 20%, the change in total deposits will be $500 for a multiplier of 5. of course, major assumptions are that banks will fully loan out their excess reserves and that depositors will not withdraw any of these extra reserves.the impact of interest rates on the money supplyhigh rates of interest may make keeping excess reserves costly, since unused funds represent loans not made and interest not earned. high rates of interest will also affect the pub lic’s demand for holding cash. if deposits pay competitive interest rates, customers will be more willing to hold such bank liabilities and less cash. therefore, a higher rate of interest can actually spur growth of the money supply. more likely, however, it will deter borrowing and slow monetary growth.the money supply process in an open economyin the modern era, almost every country has an open economy. foreign commercial and central banks hold dollar accounts in the united states. their purchases and sales of these deposits can affect exchange rates of the dollar against their own currency. the fed has responsibility for maintaining stability in exchange rates. a purchase of foreign exchange with dollars depreciates the dollar’s value, but it also adds dollars to the accounts of foreign banks in this country, thus adding to the u.s. monetary base. most central banks of large economies own or stand ready to own a large amount of each of the world’s major currencies, which are considered international reserves. sales of foreign exchange transactions have monetary base implication and hence consequences for the domestic money supply, emphasis is given to coordinating monetarypolicies among developed nations.answers to questions for chapter 4(questions are in bold print followed by answers.)1. what is the role of a central bank?the role of a central bank has several functions: risk assessment, risk reduction, oversight of payment systems, and crisis management. it can do this through monetary policies, and through the implementation of regulations.2. why is it argued that a central bank should be independent of the government?central banks should be independent of the short-term political interests and political influences generally in setting economic policies.3. identify each participant and its role in the process by which the money supply changes and monetary policy is implemented.the fed determines monetary policy and seeks to implement it through changes in reserves. it is up to the nation’s banking system to act on changes in reserves thereby affecting deposits, which constitute the greater part of the m1 definition of the money supply.4. describe the structure of the board of governors of the federal reserve system.the board of governors of the federal reserve system consists of 7 members who are appointed to staggered 14-year terms. the board reviews discount operations and sets legal reserve requirements. in addition, all 7 members of the board serve on the federal open market committee (fomc), which determines the direction and magnitude of open-market operations. such operations constitute the key instrument for implementing monetary policy.5.a. explain what is meant by the statement “the united states has a fractional reserve banking system.”b. how are these items related: total reserves, required reserves, and excess reserves?a. a fractional reserve system requires that a fraction or percent of a bank’s reserve be placed either in currency in vault or with the federal reserve system.b. total reserves are the amounts that banks hold in cash or at the fed. required reserves are amounts required by the fed to meet some specific or legal reserve ratio to deposits. excess reserves are bank reserves in currency and at the fed which are in excess of legal requirements. since these amounts are non-interest bearing, banks are often willing to lend these surplus funds to deficit banks at the fed funds rate.【篇二:米什金《金融市场与金融机构》课后习题及其答案】class=txt>345【篇三:金融市场习题及答案】>1.金融市场是一个包括许多子系统的大系统;子系统之间也并不是简单的并列关系。

《投资学》第2章 金融市场与金融工具

第2章金融市场与金融工具A. 多项选择题2.1 下面哪些不是货币市场工具的特征?a.流动性b.可销售性c.长期限d.股金变现e. c和d2.2 下面哪些不是货币市场工具()?a.短期国库券b.存款单c.商业票据d.长期国债e. 欧洲美元2.3 为筹集基金,美国短期国库券最初是由()发行的。

a. 商业银行b. 美国政府c. 地方政府或州政府d. 联邦政府机构e. b和d2.4 短期国库券在二级市场的出价是()。

a. 交易商愿意出售的价格b. 交易商愿意购买的价格c. 高于短期国库券的卖方报价d. 投资者的购买价格e. 不在财务压力下开价2.5 商业票据是由谁为筹资而发行的短期证券()?a. 联邦储备银行b. 商业银行c. 大型著名公司d. 纽约证券交易所e. 地方政府或州政府2.6 下面哪项内容最有效地阐述了欧洲美元的特点()?a. 存在欧洲银行的美元b. 存在美国的外国银行分行的美元c. 存在外国银行和在美国国土外的美国银行的美元d. 存在美国的美国银行的美元e. 和欧洲现金交易过的美元2.7 商业银行在联邦储备银行的存款叫()。

a.银行承兑汇票b.回购协议c.定期存款d.联邦基金e. 准备金要求2.8 为满足准备金要求,银行为在美联储借的隔夜的超额保证金所支付的利率是()。

a.优惠利率b.贴现利率c.联邦基金利率d.买入利率e. 货币市场利率2.9 下面哪些论述是正确的()?a. 中期国债期限可达10年b. 长期国债期限可达10年c. 中期国债期限可达10 ~ 30年d. 中期国债可随时支取e. 短期国库券期限可达10年2.10 关于市政债券,下例哪些说法是正确的()?I. 市政债券是州政府或地方政府发行的一种债券II. 市政债券是联邦政府发行的一种债券III. 由市政债券所得的利息收入可免缴联邦税I V. 由市政债券所得利息收入可免缴发行所在地的州政府税和地方政府税a. 只有I和I Ib. 只有I和I IIc. 只有I、II和IIId. 只有I、III和IVe. 上述各项均不准确2.11 关于公司债券,下面哪些说法是正确的()?a. 公司的提前赎回债券允许债券持有者按一定比例将债券转换成公司普通股b. 公司信用债券是经担保的债券c. 公司证券契约是经担保的债券d. 公司可转换债券允许债券持有者按一定比例将债券转换成公司普通股e. 公司债券持有者在公司有选举权2.12 在公司破产事件中()。

金融市场作业答案

金融市场作业答案一、金融市场概述金融市场是指各类金融工具在特定时期和特定地点进行交易的场所或渠道。

金融市场的主要功能包括资源配置、风险管理、信息传递和价格发现等。

金融市场可以分为货币市场和资本市场两大类。

1. 货币市场货币市场是指短期债务工具(一年以内到期)进行交易的市场。

货币市场的参与者主要是金融机构和非金融机构。

货币市场的主要功能是调节流动性、短期融资和风险管理。

典型的货币市场产品包括国库券、短期债券、银行承兑汇票等。

2. 资本市场资本市场是指长期债务工具和股权工具进行交易的市场。

资本市场的参与者主要有企业、个人和金融机构等。

资本市场的主要功能是为企业提供融资渠道、进行投资和风险管理。

资本市场可以分为股票市场和债券市场两大类。

二、金融市场的参与者金融市场的参与者主要包括金融机构、非金融机构和个人投资者等。

1. 金融机构金融机构是指从事金融中介业务的机构,包括商业银行、证券公司、保险公司、信托公司等。

金融机构在金融市场中发挥着重要的角色,提供融资、投资、风险管理和支付结算等服务。

2. 非金融机构非金融机构是指除金融机构以外的企业和机构,包括实体经济中的企业、政府部门、非营利组织等。

非金融机构通过金融市场获取融资、进行投资和风险管理等。

3. 个人投资者个人投资者是指个人在金融市场中进行投资和交易的参与者。

个人投资者可以通过证券市场购买股票、债券和基金等金融产品,也可以通过银行进行储蓄和投资。

三、金融市场的功能金融市场具有多种功能,主要包括资源配置、风险管理、信息传递和价格发现等。

1. 资源配置金融市场通过资金的流动,将资金从闲置的部门和个人转移到需要融资的企业和个人,实现资源的有效配置。

金融市场提供了融资渠道,为企业和个人提供了融资的机会,促进了经济的发展。

2. 风险管理金融市场提供了多种金融工具,可以用于风险管理。

企业和个人可以通过购买保险、期货、期权等金融产品来进行风险的转移和分散,降低经营和投资的风险。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第二讲作业—金融市场与金融工具1. 下列多项选择题摘自过去的注册金融分析师( CFA )考试的试题:a. 公司的优先股经常以低于其债券的收益率出售, 这是因为:i. 优先股通常有更高的代理等级ii. 优先股持有人对公司的收入有优先要求权iii. 优先股持有人在公司清算时对公司的资产有优先要求权iv. 拥有股票的公司可以将其所得红利收入免征所得税答:债券利息收入要缴纳所得税,而优先股的红利收入是免税的。

即使优先股以较低的收益率出售,由于其拥有税收优势,扣除所得税后,债券的收益率可能还要低于优先股。

b. 一市政债券息票率为634⁄%,以面值出售;一纳税人的应税等级为34%,该债券所提供的应税等价收益为:i. 4.5%; ii. 10.2%; iii. 13.4%; iv. 19.9%答:由于市政债券不需要交税,所以纳税人的6.75%的回报率可以完全获得。

相当于6.75%/(1-34%)=10.227%。

因此,选择2。

c. 在股指期权市场上,如果预期股市会在交易完成后迅速上涨,以下哪种交易风险最大?i.卖出看涨期权;ii. 卖出看跌期权;iii. 买入看涨期权;iv. 买入看跌期权答:卖出看涨期权。

2. 美国短期国债的期限为180天,面值10000美元,价格9600美元。

银行对该国库券的贴现率为8%。

a. 计算该国库券的债券收益率(不考虑除息日结算)。

b. 简要说明为什么国库券的债券收益率不同于贴现率。

答:a. 短期国库券的等价收益率= [(10000 -P) / P]×365 /n = [(10000-9600)/ 9600] ×365/180 = 0.0845或8.45% 。

b. 理由之一是贴现率的计算是以按面值的美元贴现值除以面值10000美元而不是债券价格9600美元。

理由之二是贴现率是按每年360天而不是365天计算的。

3. 某一国库券的银行贴现率:以买入价为基础为6.81%,以卖出价为基础是6.90%,债券到期期限(已考虑除息日结算)为60天,求该债券的买价和卖价。

答:P = 10000 [1-rBD(n/360)] ,这里rBD是贴现率。

Pask =10 000[1 - 0.0681(60/360)]= 9886.50美元P b i d =10000[1-0.0690(60/360)]=9885.00美元4. 重新考虑第3题中的国库券。

以买价为基础计算其债券的等价收益率和实际年收益率。

证明这些收益率都高于贴现率。

答:短期国库券的等价收益率=[(10000-P)/P]×365/n =[(10000-9886.50) / 9886.50] ×365/60 = 6.98%, 超过了贴现收益率, 贴现收益率为rBD= 6 .81% 。

为获得有效年收益率rEAY , 要注意投资基金60天的增长因素: 10000 / 9886.50 =1.01148。

将该增长率以年率表示, 有:1 + rEAY = (10000 /9886.50)^365/60= 1.0719 这表明rEAY = 7.19%5. 以下哪种证券的实际年收益率更高?a. i. 3个月期国库券,售价为9764美元ii. 6个月期国库券,售价为9539美元b. 计算两种国库券的银行贴现率。

答:a. i. 1+r=(10000/9764)^4=1.1002r=10.02%ii. 1+ r = (10000/9539)^2= 1.0990 r= 9.90% 三个月国库券提供了更高的有效年收益率。

b. i. rBD=[(10000-9764)/10000]×360/91= 0.0934ii. rBD=[(10000-9539)/10000]×360/182=0.09126. 国库券期限为90天,以银行贴现率为3%的价格售出。

a. 国库券价格是多少?b. 国库券的90天持有期收益率是多少?c. 国库券的债券等价收益率是多少?d. 国库券的实际年收益率是多少?答:a. 价格=10000美元×[ 1-0.03×(90/360)]=9925美元b. 90天收益率=(10000-9925)/9925=0.007557=0.7557%c . BEY = 0.7557%×365/90 = 3.065%d. 有效年收益率=1.007557^365/90 -1=0.0310=3.10%7. 6个月(182天)期的美国国库券,面值100000美元,银行贴现率9.18%,求其价格。

答:债券到期期限为1年半, 年贴现率为9.18%。

因此, 其面值的实际贴现百分率为9.18%×1/2=4.59%。

该债券售价为100000美元×(1-0.0459)=95410美元。

8. 一公司买入一优先股,价格为40美元,在年终以40美元售出,并获得4美元的年终红利。

公司的应税等级为30%,求公司税后收益。

答:税前总收入为4美元, 其中0.30×4美元=1.20美元是应税收入(在70%免税后,公司购买股利可享受优先股股利70%的免税政策) 。

因此应纳税额为0.30×1.20美元=0.36美元, 相当于税后收入为3.64美元, 收益率为9.1%。

9. 考虑下表中的三种股票。

Pt表示t时刻的价格,Qt表示t时刻的在外流通股,股票C在最后一期时1股拆为2股。

名称P0 Q0 P1 Q1 P2 Q2A 90 100 95 100 95 100B 50 200 45 200 45 200C 100 200 110 200 55 400a. 计算第一期(t=0到t=1 )三种股票价格加权指数的收益率。

b. 对第二年的价格加权指数,发生拆股的股票应怎样处理?c. 计算第二期的收益率(t=1到t=2 )。

答:a. t = 0时的指数为(90+50+100)/3=80。

t=1时的指数为250/3 = 83.333 ,收益率4 .167%。

b. 在不存在拆股的情况下, 股票C售价110, 指数为250/3 = 83.33。

在拆股后, 股票C售价55。

因此我们需要设定除数d, 使得83.33 = (95+45+55) / d, 即d = 2.34。

c. 收益为0。

指数保持不变, 也应该不变, 因为每支股票各自的收益率都等于0。

10. 使用第9题中的数据,计算三种股票以下几种指数的第二期收益率:a. 市场价值加权指数;b. 等权重指数;c. 几何平均指数答:a. t= 0时的市价总值为(9000+10000+20000) = 39000。

在t = 1时市场价值为(9500+9000+22000) =40500。

收益率=40500/39000 -1=3.85%。

b. 每只股票收益率如下:rA=95/90-1=0.0556 rB= 45/50-1=-0.10 rC=110/100-1=0.10等权重平均数为0.0185=1.85%c. 几何平均收益率为[(1.0556)(0.90)(1.10)]1/3-1 = 0.0148=1.48%11. 一投资者税收等级为28%,如果公司债券收益率为9%,则要使市政债券更吸引投资者,其收益率应为多少?答:公司债券的税后收益率为0.09×(1-0.28)= 0.0648。

因此, 市政债券至少必须支付6.48%的利率。

12. 短期市政债券当期收益率为4%,而同类应税债券的当期收益率为5%。

投资者的税收等级分别为以下数值时,哪一种给予投资者更高的税后收益?a. 零;b. 10%;c. 20%;d. 30%答:a. 应税债券。

因为零税等级, 它的税后收益率与税前的5%相同, 比市政债券高。

b. 应税债券。

其税后利率为5×(1-0.1)=4.5% 。

c. 你对两者无偏好。

应税债券的税后利率为5×(1-0.2)=4%, 与市政债券相同。

d. 市政债券向税收等级在20%以上的投资者提供了更高的税后利率。

13. 同前一题,税收等级分别为零、10%、20%、30%时,求市政债券的等价应税收益率。

答:等价应税收益率为: r = rm / ( 1 - t )。

a. 4%;b. 4.44%; c. 5%;d. 5.71%14. 一免税债券的息票率为5.6%,而应税债券为8%,都按面值出售。

要使投资者对两种债券感觉无差异,税收等级(边际税率)应为:a. 30.0%;b. 39.6%;c. 41.7%;d. 42.9%答:如果税后收益率相等, 则5.6%=8%×(1-t)。

这表明t=0.30, 因此正确答案为(a)。

15. 哪一种证券应以更高的价格出售?a. 10年期,息票率为9%的国债和10年期,息票率为10%的国债。

b. 3个月到期,执行价40美元的买入期权(看涨期权)和3个月到期,执行价35美元的买入期权。

c. 一股票的卖出期权,售价50美元和另一种股票的卖出期权,售价60美元(所有股票与期权的其他相应特性均相同)。

d. 贴现率为6.1%的3个月期国库券和贴现率为6.2%的3个月期国库券。

答:a. 息票率较高的债券。

b. 实施价格较低的看涨期权。

c. 定价较低的股票的看跌期权。

d. 贴现率较低的债券。

16. 为什么看涨期权的执行价格高于标的股票的价格,仍能以正的价格出售? 答:期权在到期前某一时点总会有可能处于实值状态。

因此投资者必须为这种正的收益的可能性支付一定的代价——此所谓期权的时间价值。

17. 一看涨期权与一看跌期权的标的股票都是XYZ;执行价格都是50美元,6个月到期。

6个月后股价为以下情况时,以4美元买入看涨期权的投资者的利润是多少?以6美元买入看跌期权的投资者呢?a. 40美元;b. 45美元;c. 50美元;d. 55美元;e. 60美元答:不考虑手续费,当到期后股票价格为45美圆时,看涨期权持有者亏损4美圆(不行权,亏损期权成本价格),看跌期权持有者亏损1美圆(行权赢利=50-45=5,期权成本价格=6,合计亏损1美圆).当到期后股票价格为60美圆时,看涨期权持有者赢利6美圆(行权赢利=60-50=10,期权成本4,10-4=6),看跌期权不行权,亏损期权成本6.当到期股票价格为50时,由于实际情况下行权还涉及到手续费,一般情况下不行权,所以亏损期权成本价格.股票到期价格为40,55时同理,不再赘言.18. 说明期货合约的空头头寸与看跌期权之间的差别。

答:看跌期权赋予了将标的资产按实施价格卖出的权力。

空头期货合约包含的则是按期货价格卖出标的资产的义务。

19. 说明期货合约的多头头寸与看涨期权之间的差别。

答:看涨期权赋予了将标的资产按实施价格买入的权利。

多头期货合约包含的则是按期货价格买入标的资产的义务。