信用评分卡模型监控模板

信用评分模型简介

信⽤评分模型简介1、信⽤评分模型出现的动机是什么? 我们去银⾏借款的时候,他们往往都会看我们的⼀些个⼈信息,⽐如,年龄,收⼊,家庭状况,⼯作单位,婚姻状况等,也会设置⼀些门槛,只有满⾜了⼀定的门槛才会贷款于你。

但是这种对单个指标设置的门槛会存在⼀些问题,⽐如:(1)有些借款⼈虽说⼀些条件不满⾜,但是其他条件都很好(2)如何利⽤零散、⾮结构化的信息整合成科学的核额体系是⼀个难题(3)贷后管理、资产质量分析和风险定价需要可量化的数字评价体系⽀持 这样,⼀种信⽤评分就应运⽽⽣,解决了以上难题。

具象的个体风险被标准化,分数的存在使得审批有了最简单易⽤的判断标准;整体的信贷资产质量也有了量化指标2、信⽤评分的业务定义 信⽤评分表⾯上是⼀个分数,实质上是⼀个模型。

模型只是我们解决问题的⼿段,解决业务问题才是我们的⽬的。

信⽤风险计量体系包含主体评级模型和债项评级模型,主体评级和债项评级均有⼀系列评级模型组成,其中主体评级模型可⽤“四张卡”来表⽰,分别是A卡、B卡、C卡和F卡;债项评级模型通常按照主体的融资⽤途,分为企业融资模型、现⾦流融资模型和项⽬融资模型等。

我们通常所接触到的评分⼤都⽤于信贷审批,即申请评分卡(A卡,Application scorecard)。

同时,业内还常⽤的有B卡(Behavior scorecard)和C卡(Collection scorecard),分别⽤于贷后管理及催收管理。

其中,它们的使⽤场景不同的:A卡⼜称为申请者评级模型,是使⽤最⼴泛的,⽤于贷前审批阶段对借款申请⼈的量化评估;B卡⼜称为⾏为评级模型,主要任务是通过借款⼈的还款及交易⾏为,结合其他维度的数据预测借款⼈未来的还款能⼒和意愿;C卡⼜催收评级模型,是在借款⼈当前还款状态为逾期的情况下,预测未来该笔贷款变为坏账的概率,由此衍⽣出滚动率、还款率、失联率等细分的模型;F卡有称为欺诈评级模型,主要应⽤于相关融资类业务中新客户可能存在的欺诈⾏为的预测管理。

银行信用风险内部评级模型监控体系

信用风险内部评级模型监控体系本文系统性梳理了信用风险内部评级监控体系的整体框架,具体阐述了监测体系的建设目标、监测内容和方法、监测结果的应用等内容,提出了银行内部评级模型监控体系下一步重点关注领域和解决思路。

20世纪50年代以来,随着银行业务复杂程度的提高,国际银行业采用了越来越多的风险计量模型来评估客户、产品、交易的风险。

近10年来,银行风险管理的技术方法取得了跨越式发展。

当前,国内商业银行已普遍建立内部评级体系,对客户交易等风险进行定量评估和计算。

本文系统性梳理了信用风险内部评级监控体系的整体框架,具体阐述了监测体系的建设目标、监测内容和方法、监测结果的应用等内容,提出了银行内部评级模型监控体系下一步重点关注领域和解决思路。

一、开展内部评级体系监测的目的商业银行内部评级体系是独立于外部评级的,基于本行内部信息对客户、交易等做出风险判断的过程。

内部评级体系的建设和实施,是商业银行风险管理现代化过程的一个重要标志,它把对客户、债项风险的判断从完全依赖专家判断的传统模式,转变成为基于大数据和专家经验的现代化工具方式,极大地提高了风险识别和计量的效率。

经过近些年的推广和深入应用,银行内部评级体系结果不仅应用于监管资本的计量,更广泛应用于银行内部的贷款审批、授信额度调整、经济资本计算与考核、行业限额制定、信贷政策制定等领域,成为银行风险管理的基础性工具之一。

但是,先进工具的使用也带来了潜在的模型风险,模型一旦设计、使用不当,将可能导致对客户风险判断的实质性偏离,并带来信贷风险。

因此,建立一套针对内部评级模型的全面、及时、准确的监测体系,及时发现模型使用过程中的问题,并建立问题诊断体系,已经成为银行业风险计量和风险管理领域的核心工作之一。

二、内部评级监测体系的设计目标商业银行建设内部评级监测体系的目标是,实现自动、及时、全面、自诊断地监测内部评级体系运行情况,包括监测内部评级体系中模型、模型支持体系运行情况,及时发现并诊断内部评级体系运行中存在的问题,为后续实施改进措施如深入验证、模型优化、应用流程修正等提供依据和支持。

评分卡模型

评分卡模型0 引言信用评分模型是消费信贷管理中的先进的技术手段,是银行、信用卡公司、个人消费信贷公司、电信公司、水电服务公司、保险公司等涉及消费信用的企业实体最核心的管理技术之一。

被广泛应用于信用卡生命周期管理、汽车贷款管理、住房贷款管理、个人贷款管理、其他消费信贷管理等领域,在市场营销、信贷审批、风险管理、账户管理、客户关系管理等各个方面都发挥十分重要的作用。

信用评分模型运用先进的数据挖掘技术和统计分析方法,通过对消费者的人口特征、信用历史记录、交易记录等大量数据进行系统的分析,挖掘数据中蕴含的行为模式、信用特征,捕捉历史信息和未来信用表现之间的关系,发展出预测性的模型,以一个信用评分来总和评估消费者未来的某种信用表现。

信用评分本质上是模式识别中的一类分类问题将企业或个体消费者划分为能够按期还本付息(即“好”客户)和违约(即“坏”客户)两类。

具体作法是根据历史上每个类别(如期还本付息、违约)的若干样本,从已知的数据中找出违约及不违约者的特征,从而总结出分类的规则,建立数学模型,用于测量借款人的违约风险(或违约概率),为消费信贷决策提供依据。

1 基于Logistic回归分析的客户信用评价卡模型本文将采用 Logistic 逻辑回归分析方法对小额贷款公司的客户信用进行评价。

首先,建立信用评价模型,给出客户信用评分卡模型,并对客户样本进行初步分类预测。

下面的理论基础和变量选择都以该小额贷款公司为例。

1.1 建模的准备1.1.1 目标变量的定义研究的目标变量为客户是否具有“违约”行为,本文是以客户逾期未归还贷款定义为“违约”行为(即“坏”客户)。

1.1.2 定量指标的筛选方法第一种定量指标的筛选方法:用随机森林法寻找自变量中对违约状态影响最显著的指标。

第二种定量指标的筛选方法:计算变量间的相对重要性,并通过相对重要性的排序,获取自变量中对违约状态影响最显著的指标。

第三种定量指标的筛选方法:通过自变量间的广义交叉验证法,获取自变量中对违约状态影响最显著的指标。

信用卡评分模型实例

信⽤卡评分模型实例数据准备⽬标:完成⼀个评分卡,通过预测某⼈在未来两年内将会经历财务危机的可能性来提⾼信⽤评分效果,帮助贷款⼈做出最好的决策准备:基于个⼈信贷的场景, 确定违约的定义:根据新的Basel II Capital Accord(巴塞尔⼆资本协议),规定逾期90天算作违约。

在判别指标上,选择使⽤历史最⼤违约天数。

数据的获取与整合数据描述数据属于个⼈消费类贷款,只考虑评分卡最终实施时能够使⽤到的数据应从如下⼀些⽅⾯获取数据:基本属性:包括了借贷⼈当时的年龄偿还能⼒:包括借贷⼈的⽉收⼊、负债⽐率信⽤往来:两年内35-59天逾期次数,两年内60-89天逾期次数,两年内90天或⾼于90天逾期次数。

财产状况:包括开放式信贷和贷款数量、不动产贷款或额度数量贷款属性:暂⽆其他因素:包括借贷⼈的家庭数量(不包括本⼈在内)原始变量变量名变量类型变量描述SeriousDlqin2yrs y/n超过90天或更糟糕的逾期拖⽋RevolvingUtilizationOfUnsecuredLines percentage⽆担保放款的循环利⽤:除了不动产和像车贷那样除以信⽤额度总和的⽆分期付款债务的信⽤卡和个⼈信⽤额度总额Age integer借款⼈当时的年龄NumberOfTime30-59DaysPastDueNotWorseinteger35-59天逾期但不糟糕的次数DebtRatio percentage负债⽐率MonthlyIncome real⽉收⼊NumberOfOpenCreditLinesAndLoans integer开放信贷和贷款数量,开放式贷款(分期付款如汽车贷款或抵押贷款)和信贷(如信⽤卡)的数量NumberOfTimes90DaysLate integer90天逾期次数:借款者有90天或更⾼逾期次数NumbeRealEstateLoansOrLines integer不动产贷款或额度数量:抵押贷款和不动产放款包括房屋净值信⽤额度NumberOfTime60-89DaysPastDueNotWorse integer60-89天逾期但不糟糕次数:借款⼈在过去两年内有60-89天逾期还款但不糟糕的次数NumberOfDependents integer家属数量:不包括本⼈在内的家属数量时间窗⼝:⾃变量的观察窗⼝为过去两年,因变量表现窗⼝为未来两年数据处理导⼊数据导⼊从kaggle下载cs-training.csv⽂件,去除原始变量中的顺序变量,即第⼀列的X变量。

贷中行为评分卡(B卡)模型

贷中行为评分卡(B卡)模型一、风控业务背景随着新客获客成本越来越高,贷中客户管理越来越重要,包括额度管理(提降额度)、利率调整、提单意愿预测、流失倾向预测、营销响应预测等。

行为评分卡(Behavior Scoring)是一种根据客户在账户使用期间所产生的各种行为,动态预测客户风险的评分模型。

其像是对客户过去一段时间的动态表现录像,然后与其在未来时间的一些状态照片对比。

本文以信用卡和小额信贷分期产品为例,介绍行为评分卡(B卡)的基本知识。

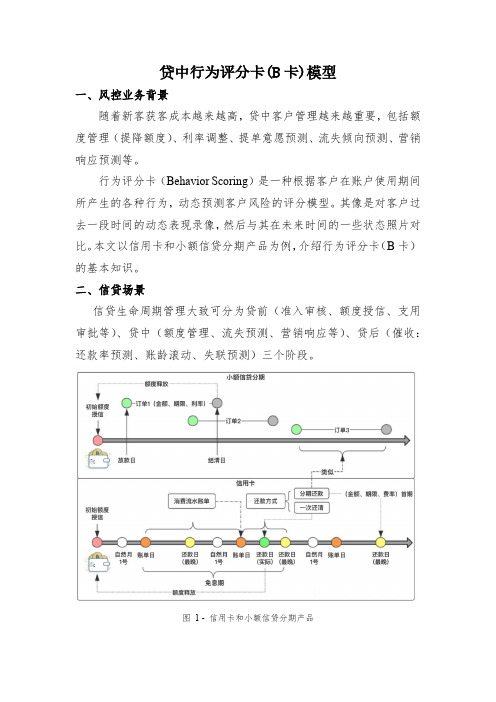

二、信贷场景信贷生命周期管理大致可分为贷前(准入审核、额度授信、支用审批等)、贷中(额度管理、流失预测、营销响应等)、贷后(催收:还款率预测、账龄滚动、失联预测)三个阶段。

图 1 - 信用卡和小额信贷分期产品如图1所示,我们以信用卡和小额信贷分期产品为例,分别介绍两者的特点:1. 信用卡信用卡在审批下卡前的阶段称为贷前,机构(银行、信用卡公司)会对客户风险综合评估,给予一个初始信用额度(如8000元)。

下卡并激活后,进入贷中阶段,期间客户可在信用额度范围内进行透支消费,每两个账单日之间的消费流水账单将在后一个账单日(例如每月8号)通知客户。

账单日至最晚还款日(例如每月26号)前,客户可以随时还款,期间免息。

还款方式一般支持一次性还清和分期还款。

分期还款将产生利息收入,因此对于机构而言,自然是希望客户分期,默认推荐项也就是这个(为提高转化率,UI设计时肯定在右手边)。

一旦客户逾期,那就进入贷后催收阶段。

2. 小额信贷分期在贷前阶段,小额信贷分期产品所产生的每笔支用订单都需审批,通过后才放款到客户手中。

放款后至结清的这段时间称为贷中。

订单具有金额、期限、利率等属性,其约定了出借人和借款人之间的契约。

与信用卡分期还款类似,小额信贷分期产品在每个还款日也必须偿还相应的本金和利息。

在客户发起支用申请订单后,将会生成一张还款计划表,如图2所示。

显然,该还款方式为等额本息,即:在还款期内,每月偿还同等数额的贷款(包括本金和利息)。

个人信用评分模型

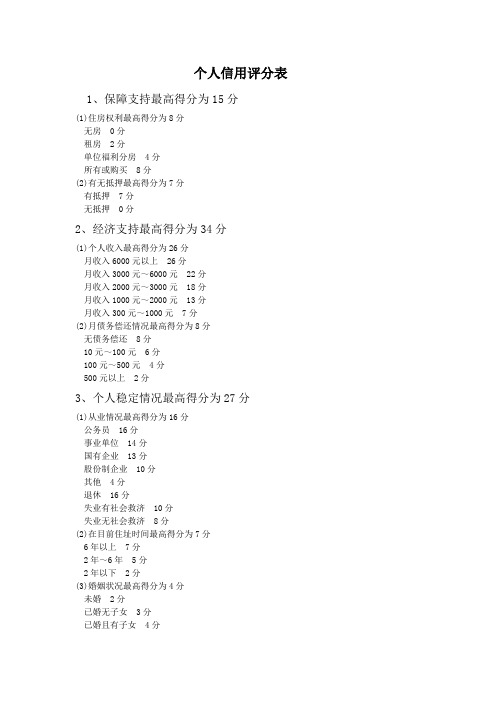

个人信用评分表 1、保障支持最高得分为15分(1)住房权利最高得分为8分无房 0分租房 2分单位福利分房 4分所有或购买 8分(2)有无抵押最高得分为7分有抵押 7分无抵押 0分2、经济支持最高得分为34分(1)个人收入最高得分为26分月收入6000元以上 26分月收入3000元~6000元 22分月收入2000元~3000元 18分月收入1000元~2000元 13分月收入300元~1000元 7分(2)月债务偿还情况最高得分为8分无债务偿还 8分10元~100元 6分100元~500元 4分500元以上 2分3、个人稳定情况最高得分为27分(1)从业情况最高得分为16分公务员 16分事业单位 14分国有企业 13分股份制企业 10分其他 4分退休 16分失业有社会救济 10分失业无社会救济 8分(2)在目前住址时间最高得分为7分6年以上 7分2年~6年 5分2年以下 2分(3)婚姻状况最高得分为4分未婚 2分已婚无子女 3分已婚且有子女 4分4、个人背景最高得分为24分(1)户籍情况最高得分为5分本地 5分外地 2分(2)文化程度最高得分为5分初中及以下 1分高中 2分中专 4分大学及以上 5分(3)年龄最高得分为5分女30岁以上 5分男30岁以上 4.5分女30岁以下 3分男30岁以下 2.5分(4)失信情况最高得分为9分未调查 0分无记录 0分一次失信 0分两次以上失信 -9分无失信 9分其他可参考的评分指标项目:1、工作年限(10分)5年以下:2分;6-10年:5分;11-20年:8分;20年以上:10分。

2、债务占资产比例(10分)0%:10分;<15%:5分;15%-50%:2分;>50%:-5分。

3、循环信用透支账户个数(5分)0:5分;1-2:3分;3个:0分;>5个:-5分。

4、信用额度使用率(5分)0-15%:5分;16-50%:3分;50%-80%:0分;>80%:-5分。

评分卡模型

评分卡模型0 引言信用评分模型是消费信贷管理中的先进的技术手段,是银行、信用卡公司、个人消费信贷公司、电信公司、水电服务公司、保险公司等涉及消费信用的企业实体最核心的管理技术之一。

被广泛应用于信用卡生命周期管理、汽车贷款管理、住房贷款管理、个人贷款管理、其他消费信贷管理等领域,在市场营销、信贷审批、风险管理、账户管理、客户关系管理等各个方面都发挥十分重要的作用。

信用评分模型运用先进的数据挖掘技术和统计分析方法,通过对消费者的人口特征、信用历史记录、交易记录等大量数据进行系统的分析,挖掘数据中蕴含的行为模式、信用特征,捕捉历史信息和未来信用表现之间的关系,发展出预测性的模型,以一个信用评分来总和评估消费者未来的某种信用表现。

信用评分本质上是模式识别中的一类分类问题将企业或个体消费者划分为能够按期还本付息(即“好”客户)和违约(即“坏”客户)两类。

具体作法是根据历史上每个类别(如期还本付息、违约)的若干样本,从已知的数据中找出违约及不违约者的特征,从而总结出分类的规则,建立数学模型,用于测量借款人的违约风险(或违约概率),为消费信贷决策提供依据。

1 基于Logistic回归分析的客户信用评价卡模型本文将采用 Logistic 逻辑回归分析方法对小额贷款公司的客户信用进行评价。

首先,建立信用评价模型,给出客户信用评分卡模型,并对客户样本进行初步分类预测。

下面的理论基础和变量选择都以该小额贷款公司为例。

1.1 建模的准备1.1.1 目标变量的定义研究的目标变量为客户是否具有“违约”行为,本文是以客户逾期未归还贷款定义为“违约”行为(即“坏”客户)。

1.1.2 定量指标的筛选方法第一种定量指标的筛选方法:用随机森林法寻找自变量中对违约状态影响最显着的指标。

第二种定量指标的筛选方法:计算变量间的相对重要性,并通过相对重要性的排序,获取自变量中对违约状态影响最显着的指标。

第三种定量指标的筛选方法:通过自变量间的广义交叉验证法,获取自变量中对违约状态影响最显着的指标。

python评分卡模型

python评分卡模型信⽤风险计量模型可以包括跟个⼈信⽤评级,企业信⽤评级和国家信⽤评级。

⼈信⽤评级有⼀系列评级模型组成,常见是A卡(申请评分卡)、B卡(⾏为模型)、C卡(催收模型)和F卡(反欺诈模型)。

今天我们展⽰的是个⼈信⽤评级模型的开发过程,数据采⽤kaggle上知名的give me some credit数据集。

⼀、建模流程典型的信⽤评分卡模型如图1-1所⽰。

信⽤风险评级模型的主要开发流程如下:(1) 获取数据,包括申请贷款客户的数据。

数据包括客户各个维度,包括年龄,性别,收⼊,职业,家⼈数量,住房情况,消费情况,债务等等。

(2) 数据预处理,主要⼯作包括数据清洗、缺失值处理、异常值处理、数据类型转换等等。

我们需要把原始数据层层转化为可建模数据。

(3) EDA探索性数据分析和描述性统计,包括统计总体数据量⼤⼩,好坏客户占⽐,数据类型有哪些,变量缺失率,变量频率分析直⽅图可视化,箱形图可视化,变量相关性可视化等。

(4) 变量选择,通过统计学和机器学习的⽅法,筛选出对违约状态影响最显著的变量。

常见变量选择⽅法很多,包括iv,feature importance,⽅差等等 。

另外缺失率太⾼的变量也建议删除。

⽆业务解释性变量且没有价值变量也建议删除。

(5) 模型开发,评分卡建模主要难点是woe分箱,分数拉伸,变量系数计算。

其中woe分箱是评分卡中难点中难点,需要丰富统计学知识和业务经验。

⽬前分箱算法多达50多种,没有统⼀⾦标准,⼀般是先机器⾃动分箱,然后再⼿动调整分箱,最后反复测试模型最后性能,择优选取最优分箱算法。

(6) 模型验证,核实模型的区分能⼒、预测能⼒、稳定性、排序能⼒等等,并形成模型评估报告,得出模型是否可以使⽤的结论。

模型验证不是⼀次性完成,⽽是当建模后,模型上线前,模型上线后定期验证。

模型开发和维护是⼀个循环周期,不是⼀次完成。

(7) 信⽤评分卡,根据逻辑回归的变量系数和WOE值来⽣成评分卡。