000999华润三九2023年上半年财务风险分析详细报告

华润三九2020年经营风险报告

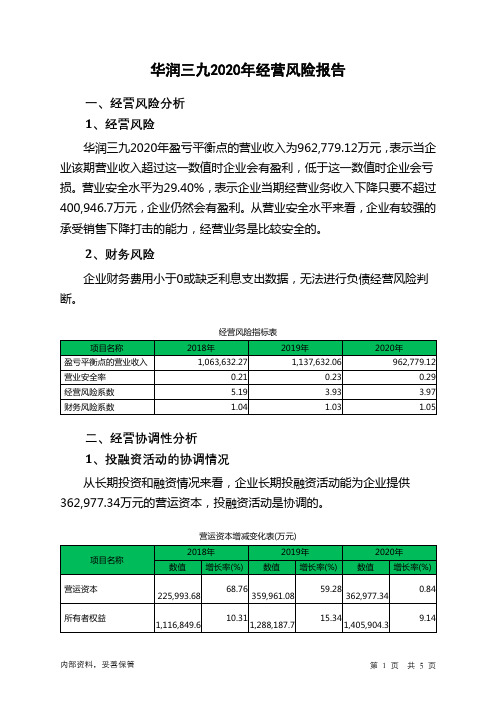

华润三九2020年经营风险报告一、经营风险分析1、经营风险华润三九2020年盈亏平衡点的营业收入为962,779.12万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为29.40%,表示企业当期经营业务收入下降只要不超过400,946.7万元,企业仍然会有盈利。

从营业安全水平来看,企业有较强的承受销售下降打击的能力,经营业务是比较安全的。

2、财务风险企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

经营风险指标表二、经营协调性分析1、投融资活动的协调情况从长期投资和融资情况来看,企业长期投融资活动能为企业提供362,977.34万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)9 9 9非流动负债54,488.01 -3.78 52,846.02 -3.01 65,562.82 24.06固定资产325,088.75 -0.61 321,954.4 -0.96347,969.248.08长期投资4,435.27 91.15 2,805.81 -36.74 3,010.41 7.292、营运资本变化情况2020年营运资本为362,977.34万元,与2019年的359,961.08万元相比有所增长,增长0.84%。

3、经营协调性及现金支付能力从企业经营业务的资金协调情况来看,企业经营业务正常开展,能够为企业带来9,057.69万元的流动资金,经营业务是协调的。

经营性资产增减变化表(万元)项目名称2018年2019年2020年数值增长率(%) 数值增长率(%) 数值增长率(%)存货153,341.85 38.75143,243.77-6.59176,159.5622.98应收账款231,488.88 26.83275,095.5218.84297,994.068.32其他应收款4,477.33 -19.63 67,983.36 1,418.39 5,702.32 -91.61 预付账款13,779.3 10.02 19,078.5 38.46 19,031.48 -0.25经营性负债增减变化表(万元)4、营运资金需求的变化2020年营运资金需求为负9,057.69万元,2019年营运资金需求为90,259.92万元。

华润三九公司2019年财务分析研究报告

华润三九公司2019年财务分析研究报告CONTENTS目录前言 (1)一、实现利润分析 (3)(一).利润总额 (3)(二).主营业务的盈利能力 (3)(三).利润真实性判断 (4)(四).结论 (4)二、成本费用分析 (4)(一).成本构成情况 (4)(二).销售费用变化及合理性评价 (5)(三).管理费用变化及合理性评价 (5)(四).财务费用的合理性评价 (6)三、资产结构分析 (6)(一).资产构成基本情况 (6)(二).流动资产构成特点 (7)(三).资产增减变化 (8)(四).总资产增减变化原因 (9)(五).资产结构的合理性评价 (9)(六).资产结构的变动情况 (9)四、负债及权益结构分析 (10)(一).负债及权益构成基本情况 (10)(二).流动负债构成情况 (11)(三).负债的增减变化 (12)(四).负债增减变化原因 (12)(五).权益的增减变化 (13)(六).权益变化原因 (13)五、偿债能力分析 (14)(一).支付能力 (14)(二).流动比率 (14)(三).速动比率 (14)(四).短期偿债能力变化情况 (15)(五).短期付息能力 (15)(六).长期付息能力 (16)(七).负债经营可行性 (16)六、盈利能力分析 (16)(一).盈利能力基本情况 (16)(二).内部资产的盈利能力 (17)(三).对外投资盈利能力 (17)(四).内外部盈利能力比较 (17)(五).净资产收益率变化情况 (17)(六).净资产收益率变化原因 (17)(七).资产报酬率变化情况 (18)(八).资产报酬率变化原因 (18)(九).成本费用利润率变化情况 (18)(十).成本费用利润率变化原因 (18)七、营运能力分析 (19)(一).存货周转天数 (19)(二).存货周转变化原因 (19)(三).应收账款周转天数 (19)(四).应收账款周转变化原因 (20)(五).应付账款周转天数 (20)(六).应付账款周转变化原因 (20)(七).现金周期 (20)(八).营业周期 (21)(九).营业周期结论 (21)(十).流动资产周转天数 (21)(十一).流动资产周转天数变化原因 (22)(十二).总资产周转天数 (22)(十三).总资产周转天数变化原因 (23)(十四).固定资产周转天数 (23)(十五).固定资产周转天数变化原因 (23)八、发展能力分析 (23)(一).可动用资金总额 (23)(二).挖潜发展能力 (24)九、经营协调分析 (24)(一).投融资活动的协调情况 (24)(二).营运资本变化情况 (25)(三).经营协调性及现金支付能力 (25)(四).营运资金需求的变化 (25)(五).现金支付情况 (26)(六).整体协调情况 (26)十、经营风险分析 (26)(一).经营风险 (26)(二).财务风险 (27)十一、现金流量分析 (27)(一).现金流入结构分析 (27)(二).现金流出结构分析 (28)(三).现金流动的协调性评价 (29)(四).现金流动的充足性评价 (30)(五).现金流动的有效性评价 (31)(六).自由现金流量分析 (32)十二、杜邦分析 (33)(一).杜邦分析图 (33)(二).资产净利率变化原因分析 (33)(三).权益乘数变化原因分析 (33)(四).净资产收益率变化原因分析 (34)声明 (35)前言华润三九公司2019年营业收入为147.02亿元,与2018年的134.28亿元相比有较大幅度增长,增长了9.49%。

000999华润三九2022年现金流量报告

华润三九2022年现金流量报告一、现金流入结构分析2022年现金流入为2,339,861.35万元,与2021年的2,081,555.18万元相比有较大增长,增长12.41%。

企业通过销售商品、提供劳务所收到的现金为1,757,791.71万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的75.12%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加300,637.5万元。

在当期的现金流入中,企业通过收回投资、变卖资产等大的结构性调整活动所取得的现金也占不小比重,占企业当期现金流入总额的17.5%。

表明企业正在进行投资结构调整。

企业投资结构的调整并没有对当期的经营活动带来负面影响。

二、现金流出结构分析2022年现金流出为2,344,689.15万元,与2021年的2,138,864.79万元相比有所增长,增长9.62%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的25.22%。

三、现金流动的稳定性分析2022年,营业收到的现金有较大幅度增加,企业经营活动现金流入的稳定性提高。

2022年,工资性支出有所增加,企业现金流出的刚性增加。

2022年,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;收回投资收到的现金;收到其他与经营活动有关的现金;取得借款收到的现金。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;投资支付的现金;支付的其他与经营活动有关的现金;支付给职工以及为职工支付的现金。

四、现金流动的协调性评价2022年华润三九投资活动需要资金247,920.03万元;经营活动创造资金300,637.5万元。

投资活动所需要的资金能够被企业经营活动所创造的现金净流量满足。

2022年华润三九筹资活动需要净支付资金57,545.27万元,总体来看,当期经营、投资、融资活动使企业的现金净流量减少。

五、现金流量的变化2022年现金及现金等价物净增加额为负4,192.98万元,与2021年负57,540.53万元相比现金净亏空有较大幅度减少,减少92.71%。

华润三九财务报表分析

04 现金流量表

1、现金流入分析 2、现金流出分析 3、经营活动现金流量质量分析 4、投资活动现金流量质量分析 5、筹资活动现金流量质量分析

1、现金流入分析

图1

从总流入结构来分析,经营活动产生的现金流入、投资活动 产生的现金流入和筹资活动产生的现金流入分别占了79.06%、20.55%和0.38% (如图1所示)。华润三九的现金流量结构从内部结构来看基本正常,总流入结构

ቤተ መጻሕፍቲ ባይዱ

2、现金流出分析

图5

2018年现金流量表从总流出结构分析,接近70%的现金流出是由投资活动所导致的。 经营活动现金流出量占68.68%,投资活动现金流出量占26%,筹资活动现金流出量占 5.31%(如图5所示),现金流出结构与上面的现金流入结构相类似。

2、现金流出分析

图6

2017年现金现金流量表从总流出结构分析,超过75%的现金流出是由投资活动所 导致的。经营活动现金流出量占75.25%,投资活动现金流出量占25.56%,筹资活动 现金流出量占2.19%(如图6所示),现金流出结构与上面的现金流入结构相类似。

2、资产负债表:2017-2018年分析

(1)总资产由2017年的16195463732.09元增长到2018年的18029932145.02元, 说明企业资产规模扩大。 (2)从权益总额上来看,这两年没有变化,表明企业筹资风险比较稳定 ,筹资 成本可能变化不太。 (3)留存收益(由盈余公积和未分配利润组成),没有发生变化,增加资产规 模并没有给企业本年带来亏损,表明企业筹资风险可能会下降。 (4)总资产上升这么多是由流动资产、非流动资产同时上升引起的,但流动资 产上升大于非流动资产,说明企业资产的流动性可能上升、经营风险可能下降、 获利能力 可能增强。 (5)在资产与权益两方面综合来看,年末流动负债小于年末流动资产,因此这 种资金结构属于比较稳健 。

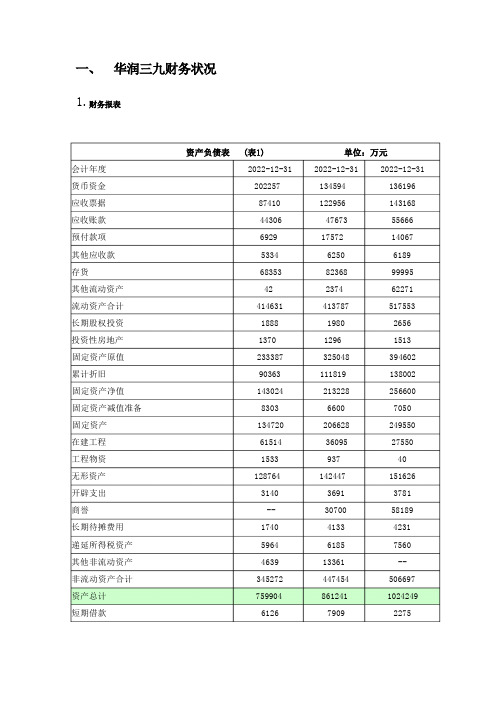

华润三九财务分析

1.会计年度 2022-12-31 2022-12-31 2022-12-31 货币资金 202257 134594 136196 应收票据 87410 122956 143168 应收账款 44306 47673 55666预付款项 6929 17572 14067其他应收款 5334 6250 6189存货 68353 82368 99995其他流动资产 42 2374 62271流动资产合计 414631 413787 517553 长期股权投资 1888 1980 2656投资性房地产 1370 1296 1513固定资产原值 233387 325048 394602 累计折旧 90363 111819 138002 固定资产净值 143024 213228 256600 固定资产减值准备 8303 6600 7050固定资产 134720 206628 249550 在建工程 61514 36095 27550工程物资 1533 937 40无形资产 128764 142447 151626 开辟支出 3140 3691 3781商誉 -- 30700 58189长期待摊费用 1740 4133 4231递延所得税资产 5964 6185 7560其他非流动资产 4639 13361 --非流动资产合计 345272 447454 506697 资产总计 759904 861241 1024249 短期借款 6126 7909 2275对付票据17593 13049 25122 对付账款62854 59080 78249 预收账款18884 35993 28859 对付职工薪酬25085 31285 38762 应交税费11269 22207 24854 对付利息----1476 对付股利--108 --其他对付款120591 99332 100568 递延收益------一年内到期的非流动负债----1420 其他流动负债1163 ----流动负债合计263565 268963 301586 长期借款426 2626 283 对付债券----49823 专项对付款299 1052 981 估计非流动负债--1095 1095 长期递延收益------递延所得税负债1798 3826 5303 其他非流动负债8759 26071 29075 非流动负债合计11282 34670 86560 负债合计274848 303633 388146 实收资本(或者股本) 97890 97890 97890 资本公积120708 119351 114931 赢余公积30359 36961 42793 未分配利润206329 277641 359950 外币报表折算差额-787-867-681归属于母公司股东权益合计454499 530977 614882 少数股东权益30557 26632 21221 所有者权益(或者股东权益)合计485056 557608 636103 负债和所有者权益(或者股东权益)总计759904 861241 1024249报告日期营业总收入营业收入营业总成本营业成本营业税金及附加销售费用管理费用财务费用资产减值损失投资收益对联营企业和合营企业的投资收益营业利润营业外收入营业外支出非流动资产处置损失利润总额所得税费用净利润归属于母公司所有者的净利润被合并方在合并前实现净利润少数股东损益基本每股收益稀释每股收益2022-12-31552522552522460062226739707817589550739-1569118022477926844205207868394811132998151376045102654680.780.782022-12-31689110689110562993267821900621992266710-1257790939212621196797612547012827820229108109101408--67011.041.042022-12-317801607801606393293089871076024102177988-5521125348-74141179393518164551432972183412146311811055133531.211.212.表3净资产收益率 2022--2022 年每年分别为 16.33%、19.45%、19.79%呈逐渐上升的趋势,且每年净资产收益率均高于同行业净资产收益率均值(2022--2022 年每年分别为 12.01%、10.30%、5.33%)。

华润三九公司战略分析

华润三九的企业战略分析摘要:公司战略是指企业为获得可持续性发展能力而进行的带有全局性或决定全局的重大谋划,并将企业目标、方针、政策和行动信号构成一个协调的整体结构和总体行动方案。

医药制造业是一个合传统文明和现代科技的高技术产业,也是直接关系到国计民生的工业部门。

在我国医药制造业的典型代表是中药产业,本文选取在中药产业中具有典型代表的华润三九集团,采用swot分析法,结合有关资料对华润三九集团进行战略分析,希望从中反射出我国部分医药企业的战略发展情况。

关键词:华润三九,swot分析,战略分析一引言凡事预则立,不预则废《礼记·中庸》。

没有事先的计划和准备,就不能在激烈的市场竞争中取得胜利。

中药产业是我国独具特色和优势的民族产业,长期以来, 世界上有近130个国家向我国进口中药原材料和成药。

中药产业中具有代表的一类企业品牌,像同仁堂、九芝堂、三九、东阿阿胶等等,代表着中华民族的几千年的文化积淀。

由于国家改革开放起步较晚,到目前为止,国外发达国家凭借在中药制品上的技术优势,即科技含量高,产品符合国际标准等,迅速打入中国市场,对国内市场产生了巨大的冲击。

国内医药制造业面临很大的竞争压力。

华润三九医药股份有限公司(“华润三九”)是大型国有控股医药上市公司,2008年,三九集团并入华润集团成为其全资子公司。

2010年,经深圳市市场监督管理局核准,公司名称正式变更为“华润三九医药股份有限公司”。

主营业务包括:从事药品的开发、生产、销售;以OTC(非处方药)、中药处方药、免煎中药、抗生素及普药为四大制药业务模块,公司核心产品999 感冒灵、999 皮炎平、正天丸、参附注射液、新泰林等,年销售额均超亿元,在国内药品市场上具有相当高的占有率和知名度,在中药行业具有一定的代表性。

因此对华润三九进行的战略分析研究, 可以一定程度上反映我国部分医药行业的发展现状,以此对投资者进行投资和管理者进行管理提出了相关建议。

000999华润三九2023年三季度决策水平分析报告

华润三九2023年三季度决策水平报告一、实现利润分析2023年三季度利润总额为75,429.63万元,与2022年三季度的61,237.28万元相比有较大增长,增长23.18%。

利润总额主要来自于内部经营业务。

2023年三季度营业利润为75,125.88万元,与2022年三季度的60,695.95万元相比有较大增长,增长23.77%。

在营业收入迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析华润三九2023年三季度成本费用总额为474,381.6万元,其中:营业成本为268,919.42万元,占成本总额的56.69%;销售费用为147,865万元,占成本总额的31.17%;管理费用为36,214.78万元,占成本总额的7.63%;财务费用为-733.44万元,占成本总额的-0.15%;营业税金及附加为5,792.64万元,占成本总额的1.22%;研发费用为16,323.21万元,占成本总额的3.44%。

2023年三季度销售费用为147,865万元,与2022年三季度的104,874.26万元相比有较大增长,增长40.99%。

从销售费用占销售收入比例变化情况来看,2023年三季度销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2023年三季度管理费用为36,214.78万元,与2022年三季度的22,656.45万元相比有较大增长,增长59.84%。

2023年三季度管理费用占营业收入的比例为6.63%,与2022年三季度的6.11%相比有所提高,提高0.52个百分点。

管理费用占营业收入的比例有所上升,与之同时,营业利润明显上升。

管理费用增长伴随着经济效益的大幅度提升,增长合理。

三、资产结构分析华润三九2023年三季度资产总额为3,869,806.06万元,其中流动资产为2,105,325.84万元,主要以货币资金、应收账款、存货为主,分别占流动资产的31.42%、28.86%和23.23%。

华润微公司2023年财务报表分析

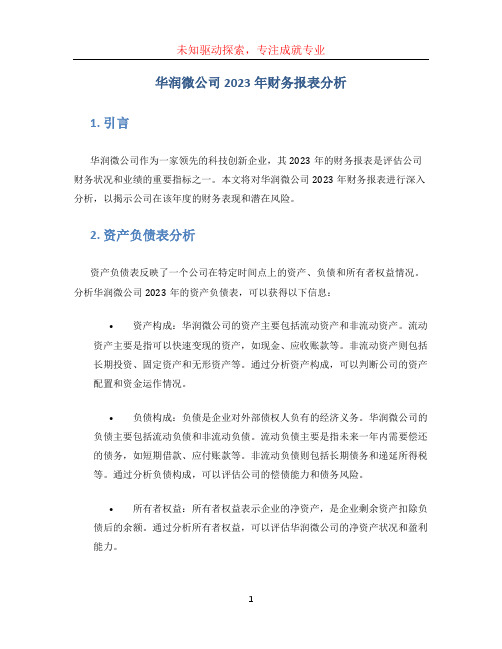

华润微公司2023年财务报表分析1. 引言华润微公司作为一家领先的科技创新企业,其2023年的财务报表是评估公司财务状况和业绩的重要指标之一。

本文将对华润微公司2023年财务报表进行深入分析,以揭示公司在该年度的财务表现和潜在风险。

2. 资产负债表分析资产负债表反映了一个公司在特定时间点上的资产、负债和所有者权益情况。

分析华润微公司2023年的资产负债表,可以获得以下信息:•资产构成:华润微公司的资产主要包括流动资产和非流动资产。

流动资产主要是指可以快速变现的资产,如现金、应收账款等。

非流动资产则包括长期投资、固定资产和无形资产等。

通过分析资产构成,可以判断公司的资产配置和资金运作情况。

•负债构成:负债是企业对外部债权人负有的经济义务。

华润微公司的负债主要包括流动负债和非流动负债。

流动负债主要是指未来一年内需要偿还的债务,如短期借款、应付账款等。

非流动负债则包括长期债务和递延所得税等。

通过分析负债构成,可以评估公司的偿债能力和债务风险。

•所有者权益:所有者权益表示企业的净资产,是企业剩余资产扣除负债后的余额。

通过分析所有者权益,可以评估华润微公司的净资产状况和盈利能力。

3. 利润表分析利润表是反映公司经营活动获利情况的财务报表。

分析华润微公司2023年的利润表,可以获得以下信息:•销售收入:销售收入是企业主营业务的收入来源。

通过分析销售收入的构成和增长情况,可以评估华润微公司的市场竞争力和业务拓展能力。

•费用构成:费用是企业经营活动中的支出,包括销售费用、管理费用和财务费用等。

通过分析费用构成和变动情况,可以评估华润微公司的成本控制和效益管理情况。

•利润总额:利润总额是企业在经营活动中的总体获利情况。

通过分析利润总额的增长情况,可以评估华润微公司的盈利能力和经营效益。

•净利润:净利润是企业在扣除各项费用后的实际盈利情况。

通过分析净利润的增长情况,可以评估华润微公司的盈利能力和财务健康状况。

4. 现金流量表分析现金流量表是反映公司现金流入和流出情况的财务报表。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

华润三九2023年上半年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为384,252.72万元,2023年上半年已经取得的短期带息负债为221,041万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供528,828.73万元的营运资本。

3.总资金需求

该企业资金富裕,富裕144,576.01万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为616,814.2万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是1,028,786.12万元,实际已经取得的短期带息负债为221,041万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为1,028,786.12万元,企业有能力在3年之内偿还的贷款总规模为1,234,772.08万元,在5年之内偿还的贷款总规模为1,646,744万元,当前实际的带息负债合计为390,425.48万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

企

业的负债率也不高,发生资金链断裂的风险较小。

资金链断裂风险等级为2级。

2.是否存在长期性资金缺口

该企业不存在长期性资金缺口,并且长期性融资活动为企业提供841,377.74万元的营运资金。

3.是否存在经营性资金缺口

该企业经营活动存在资金缺口,资金缺口为327,214.95万元。

这部分资金缺口已被长期性融资活动所满足。

其中:应收账款增加311,334.79万元,其他应收款增加12,043.87万元,预付款项增加27,165.23万元,存货增加219,734.86万元,一年内到期的非流动资产减少27.16万元,其他流动资产增加8,218.92万元,共计增加578,470.51万元。

应付账款增加97,401.95万元,应付职工薪酬增加29,071.71万元,应付股利减少78,072.94万元,应交税费增加1,954.5万元,其他应付款增加192,554.68万元,应付利息减少21.12万元,一年内到期的非流动负债增加48,230.46万元,其他流动负债增加11,280.67万元,共计增加302,399.91万元。

经营性资产增减变化表(万元)

经营性负债增减变化表(万元)

4.未来一年会不会出现资金问题

(1).未来保持当前盈利状况

本期营业利润为249,903.51万元,存货为457,650.49万元,应收账款为658,247.23万元,其他应收款为19,882.75万元,应付账款为234,617.8万元,货币资金为669,961.63万元。

如果经营形势不发生大的变化,企业一年内不会出现资金缺口。

(2).未来经营形势恶化

单方面恶化:

如果应收账款的平均收款期延长25%,则该企业可支配资金将会减少164,561.81万元,支付能力将会从514,162.79万元下降为349,600.98万元。

如果该企业存货增加25%,则该企业可支配资金将会减少114,412.62万元,支付能力将会从514,162.79万元下降为399,750.17万元。

多方面恶化:

如果经营形势恶化,导致存货、应收账款分别上升25%、25%,应付账款下降25%,则该企业的支付能力将从514,162.79万元下降为171,563.22万元。

(3).未来经营状况改善

单方面改善:

如果应收账款的平均收款期缩短25%,则该企业可支配资金将会增加

164,561.81万元,支付能力将会从514,162.79万元提高到678,724.6万元。

如果该企业存货减少25%,则该企业可支配资金将会增加114,412.62万元,支付能力将会从514,162.79万元上升到628,575.41万元。

多方面改善:

如果经营形势好转,存货、应收账款分别下降25%、25%,应付账款上升25%,则该企业的支付能力将从514,162.79万元提高为856,762.36万元。

三、偿债能力评价

1.现有短期债务能否偿还(基于流转性)

如果让该企业立即偿还其全部短期借款和一年内到期的非流动负债,该企业有能力实现。

2.现有长期债务能否偿还(EBIDTA)

按照当前经营状况,企业能够马上偿还其全部长短期有息负债。

3.是否有能力偿还部分债务

该企业有能力立即偿还50%的短期带息负债。

该企业在一年内可以偿还50%的短期带息负债和50%的非流动负债。

4.未来能否还债(全债务偿还的敏感性)

(1).注入新资金

该企业短期借款为102,651.41万元,非流动负债为312,549.01万元,资本金为98,834.6万元。

如果出资人增加20%的资本金,则营运资本将会增加19,766.92万元,企业偿债实力大大增强,并且目前能够实现全部长短期债务的偿还。

(2).提高盈利水平

该企业的营业利润为249,903.51万元,如果营业利润增长20%,则营运资本将会增加49,980.7万元。

利润目标实现之后,该企业偿债能力将会

大大增强,能够按期偿还全部长短期债务。

(3).加速资金周转

本期该企业存货为457,650.49万元。

如果该企业存货周转速度提高25%,则营运资本会增加176,888.5万元,该企业能够按期偿还全部长短期债务。

四、综合建议

1.贷款方面

该企业财务状况很好,资金实力很强,还债能力很强,如果期望其立即用货币性资产偿还其全部有息负债则完全有能力实现。

2.信用等级

CRD=1

(注:报告中使用的分析参数为2023年上半年行业分析参数)。