财务报表盈利预测与估值表(超级经典)

财务报表盈利预测与估值表(超级精华)

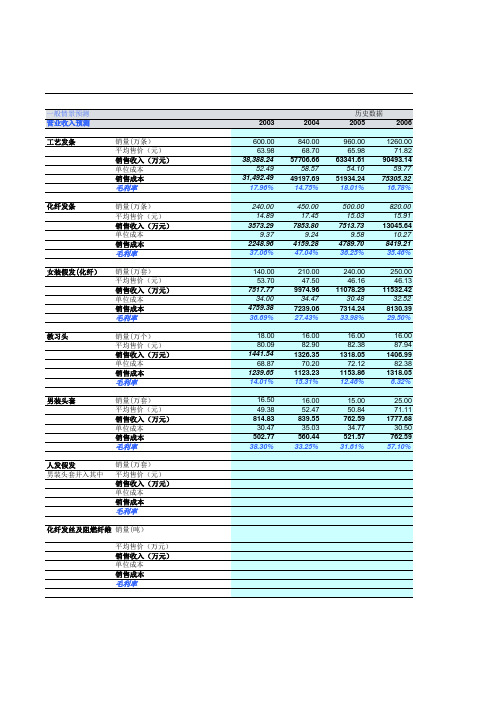

工艺发条

销量(万条) 平均售价(元) 销售收入(万元) 单位成本 销售成本 毛利率

化纤发条

销量(万条)

平均售价(元) 销售收入(万元) 单位成本 销售成本 毛利率

女装假发(化纤)

销量(万套) 平均售价(元) 销售收入(万元) 单位成本 销售成本 毛利率

教习头

销量(万个) 平均售价(元) 销售收入(万元) 单位成本 销售成本 毛利率

营业收入(万元) 营业收入增长率%

营业成本 毛利

综合毛利率

51735.67

40243.25 11492.42

22.21%

77701.32 50.19%

62279.70 15421.62

19.85%

84014.27 8.12%

65713.61 18300.66

21.78%

118255.87 40.76%

4789.70 36.25%

820.00 15.91

13045.64 10.27

8419.21 35.46%

240.00 46.16

11078.29 30.48

7314.24 33.98%

250.00 46.13

11532.42 32.52

8130.39 29.50%

16.00 82.38 1318.05 72.12 1153.86 12.46%

16.00 87.94 1406.99 82.38 1318.05 6.32%

15.00 50.84 762.59 34.77 521.57 31.61%

25.00 71.11 1777.68 30.50 762.59 57.10%

非洲大辫

其他业务收入 其他业务成本

20个财务报表模板

20个财务报表模板,助您轻松管理企业财务一、资产负债表模板1. 简易资产负债表模板:适用于小型企业,简洁明了,便于快速了解企业资产状况。

二、利润表模板3. 按项目利润表模板:详细展示各项收入、成本和费用,便于分析企业盈利来源。

4. 按功能利润表模板:将收入、成本和费用按功能分类,便于了解企业运营状况。

三、现金流量表模板5. 直接法现金流量表模板:直观展示企业经营活动、投资活动和筹资活动的现金流入和流出。

6. 间接法现金流量表模板:从净利润出发,调整不涉及现金变动的项目,得出经营活动产生的现金流量。

四、财务分析报表模板7. 财务比率分析表模板:包括流动比率、速动比率、资产负债率等,帮助企业评估财务风险。

8. 杜邦分析表模板:通过分解净资产收益率,分析企业盈利能力、资产周转率和权益乘数。

五、预算报表模板9. 年度预算表模板:帮助企业制定全年财务预算,指导经营决策。

10. 月度预算表模板:便于企业实时监控预算执行情况,调整经营策略。

六、税务报表模板11. 增值税申报表模板:简化税务申报流程,提高申报效率。

12. 企业所得税申报表模板:帮助企业准确计算企业所得税,降低税务风险。

七、其他财务报表模板13. 应收账款管理表模板:帮助企业监控应收账款情况,提高回款效率。

15. 存货管理表模板:帮助企业掌握存货状况,优化库存结构。

16. 固定资产管理表模板:便于企业了解固定资产状况,提高资产使用效率。

17. 费用报销管理表模板:规范企业费用报销流程,降低成本支出。

18. 薪资管理表模板:帮助企业合理制定薪资政策,激发员工积极性。

19. 投资项目管理表模板:监控投资项目进度,评估投资效益。

20. 融资管理表模板:帮助企业规划融资渠道,降低融资成本。

当然,让我们继续深入探讨这些财务报表模板的实用价值和应用场景。

九、内部管理报表模板21. 部门费用分析表模板:帮助企业管理层分析各职能部门费用支出情况,优化资源配置。

22. 成本控制报表模板:针对生产成本、销售成本等进行监控,为企业降本增效提供数据支持。

投资估算财务预测投资分析与企业估值EXCEL模版

投资估算财务预测投资分析与企业估值EXCEL模版投资估算、财务预测、投资分析与企业估值是对企业进行财务分析和评估的重要工具,其中包括了投资估算、财务预测、投资分析以及企业估值四个方面的内容。

通过这些工具,可以帮助投资者更好地了解和评估企业的财务状况和潜在回报。

在进行投资估算时,投资者需要对投资项目的相关成本进行估算。

这包括项目的初始投资、运营成本、项目周期内的现金流入和流出等。

这些成本的估算可以使用Excel模板来实现。

通过填写各项成本的信息,模板可以自动计算出整个项目的成本,并给出相应的指标和预测。

在进行财务预测时,投资者需要根据历史数据和市场趋势来预测企业的财务状况。

这包括营业收入、净利润、资产负债表、现金流量表等指标的预测。

通过使用Excel模板,可以方便地输入历史数据和市场预测,模板会自动计算出预测指标,并给出相应的图表和分析。

在进行投资分析时,投资者需要根据财务数据和其他相关信息来评估投资项目的可行性和风险。

这包括计算投资回报率、现金流量贴现率、内部收益率等指标,以及进行敏感性分析。

通过使用Excel模板,可以方便地计算出这些指标,并进行敏感性分析,以评估投资项目的风险和回报。

最后,在进行企业估值时,投资者需要基于企业的财务数据和市场情况来评估企业的价值。

这包括使用财务指标来计算企业的净资产价值、市净率、市盈率等指标,以及进行相应的比较和分析。

通过使用Excel模板,可以方便地计算出这些指标,并进行企业估值和风险评估。

总之,投资估算、财务预测、投资分析与企业估值是投资者进行投资决策和评估的重要工具。

通过使用Excel模板,可以方便地进行各项计算和分析,提高投资者的决策效率和准确性。

同时,敏感性分析也可以帮助投资者评估投资项目的风险和回报,为投资决策提供参考。

安科瑞分业务盈利预测及财务报表分析

盈利预测、估值与投资建议1.盈利预测1)用户端智能电力仪表销量方面,近年来公司持续扩张用户端智能电表产能,预计该趋势后续有望延续,预计未来3年用户端智能电表销量增速分别为40%/39%/38%。

单价方面,2020年公司用户端智能电表单价有所下降,预计主要系公司规模扩张中成本有所下降,同时降价也有利于市占率提升,我们预计后续单价可能延续较低价格趋势。

基于销量和单价可测算公司未来3年用户端智能电表业务营收分别为6.0/8.3/11.4亿元,同增38%/37%/37%。

毛利率方面,预计公司在全国区域市场扩张过程中毛利率将延续此前小幅下行趋势,预计未来3年毛利率分别为46.5%/46.3%/46.0%。

图表:用户端智能电力仪表业务盈利预测2)能效管理产品及系统销量方面,随着双碳发展目标持续推进,不仅政府对企业能耗监管需求提升,同时企业自身也有节能降耗内生动力,预计能效管理产品及系统业务成长性较为优异,未来3年销量增速分别达70%/58%/55%。

单价方面,近年来公司能效管理产品及系统单价连续下降,当前已降价至较低水平,我们预计后续单价可能延续当前价格。

基于销量和单价可测算公司未来3年能效管理产品及系统业务营收分别为2.2/3.4/5.2亿元,同增68%/57%/54%。

毛利率方面,能效管理产品及系统近年来毛利率有所回升,后续可能延续小幅回升趋势,预计未来3年毛利率分别为46.5%/46.7%/46.9%。

图表:能效管理产品及系统业务盈利预测3)消防产品销量方面,当前国内消防报警行业迎成长风口,其中智能疏散系统需求有望快速释放,在此背景下公司消防产品销量有望保持较高水平,预计未来3年均保持30%增长。

单价方面,2020年公司消防产品单价154元/台,尚无历史数据可比较,我们可预测未来3年消防产品单价维持在该水平。

基于销量和单价可测算公司未来3年消防产品业务营收分别为0.7/0.9/1.2亿元,均同增30%。

财务报表盈利预测与估值表(超级精华)

2017E 30.00%

2018E 30.00%

30.00 1.10%

30.00 1.10%

0.00 300.00

0.00 300.00

0.00

0.00

22.00 3.00% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

22.00 3.00% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

0.47% 70.64%

0.42% 3.02% 3.84% 10.86% 0.00% 17.57%

17.48% 73.28%

0.40% 3.50% 5.00% 20.00% 0.00% 30.00%

22.66% 68.67%

0.40% 3.50% 4.60% 20.00% 0.00% 35.00%

15.09% 66.86%

2008

2009E

2010E

2011E

2012E

2013E

2014E

2015E

2016E

27363.13 5134.80

0.00 6813.68

0.00

31112.03 7092.73 0.00 4000.00 1000.00 0.00

33986.48 9223.13 0.00 2000.00 1000.00 0.00

历史数据

2005

2006

8.12% 78.22%

0.39% 2.50% 3.60% 29.86% 0.00% 59.13%

40.76% 79.83%

0.41% 1.09% 3.42% 30.32% 0.02% 49.02%

2007

15.00% 73.78%

财务分析报告盈利估值(3篇)

第1篇一、前言随着我国经济的持续发展,企业之间的竞争日益激烈,投资者对企业的盈利能力和估值水平越来越关注。

本文通过对某企业的财务报表进行分析,对其盈利能力和估值水平进行评估,为投资者提供决策参考。

二、企业概况(一)企业简介某企业成立于20XX年,主要从事XX行业产品的研发、生产和销售。

经过多年的发展,企业已成为行业内的领军企业,市场份额逐年上升。

截至20XX年底,企业总资产达到XX亿元,员工人数XX人。

(二)行业分析XX行业属于国家战略性新兴产业,具有广阔的市场前景。

近年来,随着国家政策的扶持和市场需求的发展,行业整体规模不断扩大。

然而,行业竞争也日益激烈,企业需不断提升自身竞争力。

三、盈利能力分析(一)收入分析1.营业收入从企业财务报表可以看出,近年来企业的营业收入呈现出稳步增长的趋势。

20XX 年营业收入为XX亿元,同比增长XX%。

这主要得益于企业产品结构的优化和市场拓展力度的加大。

2.毛利率企业毛利率在过去几年中保持相对稳定,维持在XX%左右。

这表明企业在产品定价和成本控制方面具有较强能力。

(二)利润分析1.净利润企业净利润在过去几年中也呈现出稳步增长的趋势。

20XX年净利润为XX亿元,同比增长XX%。

这主要得益于企业收入增长和成本控制能力的提升。

2.净利润率企业净利润率在过去几年中相对稳定,维持在XX%左右。

这表明企业在盈利能力方面具有较强的竞争优势。

四、估值分析(一)市盈率估值根据企业20XX年的财务数据,我们可以计算出企业的市盈率。

假设企业20XX年净利润为XX亿元,股票价格为XX元,则市盈率为XX倍。

(二)市净率估值根据企业20XX年的财务数据,我们可以计算出企业的市净率。

假设企业20XX年净资产为XX亿元,股票价格为XX元,则市净率为XX倍。

(三)市销率估值根据企业20XX年的财务数据,我们可以计算出企业的市销率。

假设企业20XX年营业收入为XX亿元,股票价格为XX元,则市销率为XX倍。

利润与利润分配估算表

利润与利润分配估算表 单位:万元1营业收入3500450050002营业税金及其附加210.00270.00300.003增值税4总成本费用3150.004049.064497.805利润总额1-2-3-4140.00180.94202.206弥补以前年度亏损7应纳所得税额5-68所得税 25% 46.2059.7166.739净利润5-893.80121.23135.4710可供分配的利润11提取盈余公积金 10%0.000.0012应向投资者分配利润 50%0.000.0013未分配利润93.80121.23135.4714累计未分配利润15息税前利润(利润总额+利息支出)16息税折旧摊销前利润(息税前利润+折旧+摊销)还款能力532.46559.89574.13注盈余公积金累计利息支出折旧费3602.273602.273602.27摊销费384.2384.2384.2用于还本额8218.1114748.154859.77年平均息税前利润7137.99投资收益率10.27%年利税总额350.00450.94502.20年平均利税总额9246.9155589223.5822259193.519558投资利税率13.30%13.27%13.23%年平均利润总额7125.2460997115.9127667103.850099投资利润率10.25%10.24%10.22%年平均净利润额5334.7161755328.4628415320.380855资本金利润率22.90%22.87%22.84%利息备付率#DIV/0!偿债备付率0.330.220.47投产期序号项目达产期500050005000500050005000 300.00300.00300.00300.00300.00300.00 4496.314498.384500.004500.004500.004500.00 203.69201.62200.00200.00200.00200.0067.2266.5366.0066.0066.0066.00136.47135.09134.00134.00134.00134.0013.6513.5113.4013.4013.4013.4022.96121.58120.60120.60120.60120.6099.87538.52438.66438.66438.66438.66438.66 3602.273602.273602.273602.273602.273602.27 384.2384.2257257257257 503.69501.62500.00500.00500.00500.00 9160.0395589126.4602259093.0188919059.6855589026.35222513.18%13.13%13.08%13.03%12.99%7090.3700997076.7907667063.3494337050.0160997036.68276610.20%10.18%10.16%10.14%10.12%5311.3492555302.2511015293.2454085284.3120755275.37874122.80%22.76%22.72%22.68%22.64%#DIV/0!#DIV/0!#DIV/0!#DIV/0!#DIV/0!#DIV/0!77720777207772077720664.66664.66664.66664.666646.606646.606646.606646.6044121.1844121.1844121.1844121.1826287.5626287.5626287.5626287.5626287.5626287.5626287.5626287.566571.896571.896571.896571.8919715.6719715.6719715.6719715.6719715.6719715.6719715.6719715.671971.571971.571971.571971.579857.849857.849857.849857.847886.277886.277886.277886.277886.2715772.5423658.8031545.0726767.4626767.4626767.4626767.4630369.7330369.7330369.7330369.731971.573943.135914.707886.27479.90479.90479.90479.90 3602.273602.273602.273602.273602.273602.27 2570.000.0033598.8233598.8233598.8233598.82 #DIV/0!#DIV/0!16.4316.4316.4316.43。

公司盈利预测表

盈利预测表(预测期间:200Ⅹ-1-1至200Ⅹ-12-31)编制单位:×××××股份金额单位:万元法定代表人:主管会计工作的负责人:会计机构负责人:盈利预测表附注预测期间:200Ⅹ-1-1至200Ⅹ-12-31本公司盈利预测报告的编制遵循了谨慎性原则,但盈利预测所依据的各种假设具有不确定性,投资者进行投资决策时不应过分依赖该项资料。

第一部分盈利预测基准根据经具有证券相关业务许可证的注册会计师审计的本公司前3年实际经营业绩及公司200×年度的生产经营能力、投资计划和生产经营计划,在充分考虑了国市场变化趋势,本着实事,稳健性的原则,编制了本公司200×年度的盈利预测,编制所依据的会计政策及采用的计算方法同国家现行法律、法规、会计准则及公司一贯采用的会计政策一致。

本公司备考盈利预测报告是根据本公司与xxx公司签订的资产置换方案,假设资产置换方案完成后的公司架构自200×年1月1日已存在,并以业经xx会计师事务所有限责任公司审计的拟置入本公司的xx公司持有的xx有限责任公司、xx、xx的权益性资产近三年及200×年1月的经营业绩为基础,结合本公司与xx签订的资产置换协议置换后留下的资产、负债以及相关业务所产生的损益为编制基准,按可比性原则模拟编制的。

该盈利预测是以本公司对预测期间经营条件、经营环境、金融与税收政策和市场情况等方面的合理假设为前提,以公司预测期间已签订的销售合同、生产经营计划、营销计划、投资计划、原材料及工时消耗定额和费用预算等为依据,在充分考虑本公司的经营条件、经营环境、未来发展计划以及下列各项假设的前提下,采取较稳健的原则编制的。

编制所依据的会计政策与本公司实际采用的会计政策相一致。

第二部分盈利预测基本假设一、我国股份制企业的有关法律、法规、政策无重大变化。

二、公司所从事的行业和产品市场状况不发生重大变化。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2016E 11.41% 60.54% 0.40% 3.40% 4.20% 25.00% 0.00% 50.00%

2008 27.50%

2009E 30.00%

2010E 30.00%

2011E 30.00%

2012E 30.00%

2013E 30.00%

2014E 30.00%

2015E 30.00%

2004

2005

2006

2007

利率假设 a、最低货币资金为营业收入的 b、银行长期贷款利率为 c、短期贷款利率为 d、现金存款利率为 f、债券利率 e、可转债利率 15.00% 5.94% 5.30% 0.98%

5、估值参数相关假设

总股本 流通A股 A股股价 无风险利率Rf= 目标债务比率= Rm= 长期增长率 = β e(levered)= 税前Kd= 税后Kd=

0.00 256.29

0.00 134.69

0.00 176.74

应付票据周转天数(相对于营业成本)

0.00

0.00

0.00

应付帐款周转天数(相对于营业成本) 预付帐款增加 /营业成本 /营业收入

43.15 1.38% 0.10% -0.01% 0.00% 0.00% 0.00% 0.00%

8.82 2.46% 0.26% -0.05% 0.00% 0.00% 0.00% 3.53%

0.00 0.00

0.00 0.00

0.00 0.00

0.00 0.00

0.00 0.00

0.00 0.00

0.00 0.00

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

22.00 3.00% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

22.00 3.00% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

22.00 3.00% 0.50% 0.00% 0.00% 0.0% 0.00% 0.00% 0.00% 0.00% 5.00%

0.00 300.00

0.00 300.00

0.00 300.00

0.00 300.00

0.00 300.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

27.30 -4.59% 0.51% 0.00% 0.00% 0.00% 0.00% 11.83%

22.00 -0.50% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

2017E

2018E

47361.91 27420.67 0.00 1000.00 0.00 0.00

48611.42 30428.56 1.00 1000.00 1000.00 0.00

0 0 0 0 0

0 0 0 0 0

2017E

2018E

0.00

0.00

0.00 0.00

0.00 0.00

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

2017E 30.00%

2018E 30.00%

30.00 1.10%

30.00 1.10%

0.00 300.00

0.00 300.00

0.00

0.00

22.00 3.00% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

22.00 3.00% 0.50% 0.00% 0.00% 0.00% 0.00% 5.00%

43864.85 21644.76 0.00 2000.00 0.00 0.00

45862.89 24487.74 0.00 2000.00 1000.00 0.00

0 0 0 0 0

0 0 0 0 0

0 0 0 0 0

0 0 0 0 0

0 0 0 0 0

0 0 0 0 0

0 0 0 0 0

0 0 0 0 0

明确预测期 2010E 22.66% 68.67% 0.40% 3.50% 4.60% 20.00% 0.00% 35.00%

2011E 15.09% 66.86% 0.40% 3.40% 4.40% 20.00% 0.00% 40.00%

2012E 8.52% 64.90% 0.40% 3.40% 4.30% 25.00% 0.00% 42.00%

18.45 5.18% -0.13% 0.00% 0.00% 0.00% 0.00% 0.46%

预收帐款(负债)增加

预提费用增加 /营业收入 其他流动资产增加 /营业收入增加 其他流动负债增加 /营业收入增加 其他长期资产增加 /营业收入增加 其他长期负债增加 /营业收入增加 坏帐准备 /应收帐款 短期投资跌价准备

35923.70 11469.76 0.00 1000.00 1000.00 0.00

37892.32 13834.51 0.00 2000.00 0.00 0.00

39876.62 16318.32 0.00 2000.00 1000.00 0.00

41868.77 18921.66 0.00 2000.00 1000.00 0.00

2016E 30.00%

24.75 1.27%

30.00 1.10%

30.00 1.10%

30.00 1.10%

30.00 1.10%

30.00 1.10%

30.00 1.10%

30.00 1.10%

30.00 1.10%

0.00 360.75

0.00 300.00

0.00 300.00

0.00 300.00

2013E 10.40% 63.33% 0.40% 3.40% 4.20% 25.00% 0.00% 44.00%

2014E 10.16% 62.21% 0.40% 3.40% 4.20% 25.00% 0.00% 46.00%

长期预测期 2015E 5.95% 61.21% 0.40% 3.40% 4.20% 25.00% 0.00% 48.00%

2004

2005

2006

2007

3102.1

-678.7

22226.71 3948.94 0.00 619.90

年折旧率=

15 6.33% 6.00% 15 15 10 10

年

年 年 年 年

4、融资活动假设 贷款 银行长期贷款增加额 债券或短融 期初余额 债券发行数量 债券偿还 可转债 期初余额 可转换债当期发行/(赎回) 可转债当期转股 转股价格 转股股数 股票融资 发行股数 发行价格 发行费用所占比例

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

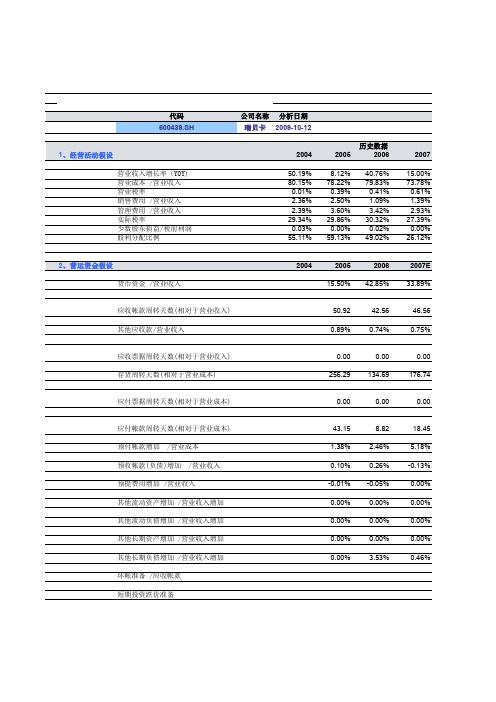

代码 600439.SH

公司名称 瑞贝卡

分析日期 2009-10-12 历史数据 2006 40.76% 79.83% 0.41% 1.09% 3.42% 30.32% 0.02% 49.02%

1、经营活动假设 营业收入增长率(YOY) 营业成本 /营业收入 营业税率 销售费用 /营业收入 管理费用 /营业收入 实际税率 少数股东损益/税前利润 股利分配比例

流通H股 H股股价 汇率 Ve= 561008 Vd= 50693 Ke= 12.0% Ku= 11.4% WACC= 8.06% 0.94 βu(ulevered)= 税率= 25%

期 2017E 6.11% 59.33% 0.40% 3.40% 4.20% 25.00% 0.00% 52.00% 2018E 7.72% 58.67% 0.40% 3.40% 4.20% 25.00% 0.00% 54.00%

2004 50.19% 80.15% 0.01% 2.36% 2.39% 29.34% 0.03% 55.11%

2005 8.12% 78.22% 0.39% 2.50% 3.60% 29.86% 0.00% 59.13%

2007 15.00% 73.78% 0.61% 1.39% 2.93% 27.39% 0.00% 26.12%

0 0 0 0 0

2008

2009E

2010E

2011E

2012E

2013E

2014E

2015E

2016E

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

2、营运资金假设 货币资金 /营业收入

2004

2005 15.50%

2006 42.85%

2007E 33.89%

应收帐款周转天数(相对于营业收入) 其他应收款/营业收入

50.92 0.89%

42.56 0.74%

46.56 0.75%

应收票据周转天数(相对于营业收入) 存货周转天数(相对于营业成本)

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00