宇通客车财务报表分析

宇通客车财务报表分析

宇通客车财务报表分析摘要:企业的财务报表反映了企业一定时期或某个时点的基本财务状况、经营成果和现金流量状况。

财务报表分析是以财务报告及其他相关资料为依据,采用一系列专门的分析技术和方法,对企业等经济组织过去和现在有关筹资活动、投资活动、经营活动、分配活动的盈利能力、营运能力、偿债能力和增长能力等状况进行分析与评价的经济管理活动。

正确理解和利用财务报表信息有助于企业认识过去、把握未来。

关键词:宇通客车;财务指标;报表分析;投资方案评价一、引言本文以公司财务管理和财务报表分析的有关理论和研究为依据,通过比较分析法,比率分析法,趋势分析法等多种方法来分析郑州宇通客车有限公司2010 年度的主要财务数据,找出郑州宇通客车有限公司各主要财务指标近年来的变化状况和变化趋势,探求变化的原因和内在的逻辑关系。

将郑州宇通客车有限公司近年来的各项指标与2010 年度的进行对比,以便更加深入地了解与评价郑州宇通客车有限公司的财务状况和经营成果,给出合理的投资建议。

二、研究的主要内容和方法内容:1.郑州宇通客车有限公司简介及行业分析2.根据郑州宇通客车有限公司年度财务报表对各类财务指标进行分析3.对郑州宇通客车有限公司进行综合分析4.分析郑州宇通客车有限公司的投资价值并给出建议方法:1.理论研究的方法2.结合案例研究的方法三、财务报表概述企业的财务报告主要包括资产负债表、利润表、现金流量表、所有者权益变动表以及财务状况说明书。

这些报表及财务状况说明书集中、概括地反映了企业财务状况、经营成果和现金流量情况等财务信息,对其进行财务分析,可以更加系统地揭示企业的偿债能力、资金营运能力、获利能力和成长能力。

下面主要介绍进行财务分析常用的三张基本会计报表:资产负债表、利润表和现金流量表[1]。

(1)资产负债表资产负债表是反映企业一定日期财务状况的会计报表。

它以“资产=负债+所有者权益”这一会计等式为依据,按照一定的分类标准和次序反映企业在某一个时点上资产、负债及所有者权益的基本状况[2]。

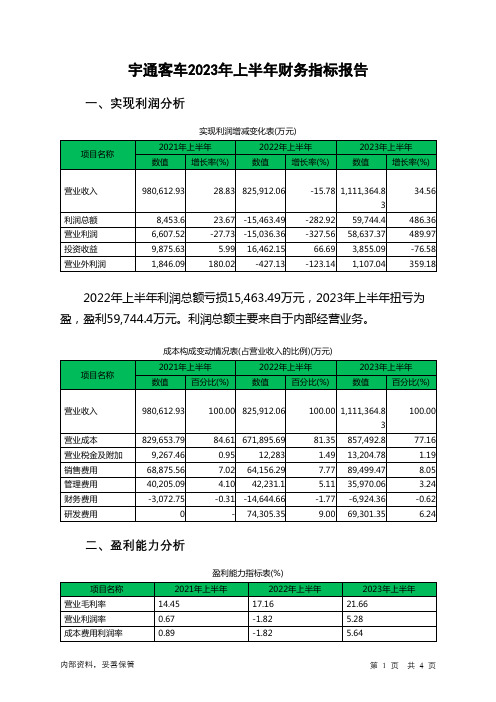

600066宇通客车2023年上半年财务指标报告

宇通客车2023年上半年财务指标报告一、实现利润分析实现利润增减变化表(万元)2022年上半年利润总额亏损15,463.49万元,2023年上半年扭亏为盈,盈利59,744.4万元。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)总资产报酬率0.32 -2.22 3.56净资产收益率 1.99 -0.99 7.41宇通客车2023年上半年的营业利润率为5.28%,总资产报酬率为3.56%,净资产收益率为7.41%,成本费用利润率为5.64%。

企业实际投入到企业自身经营业务的资产为2,720,572.63万元,经营资产的收益率为4.31%,而对外投资的收益率为7.01%。

2022年上半年营业利润亏损15,036.36万元,2023年上半年扭亏为盈,盈利58,637.37万元。

以下项目的变动使营业利润增加:信用减值损失增加5,785.95万元,公允价值变动收益增加5,727.33万元,资产处置收益增加3,081.85万元,管理费用减少6,261.04万元,研发费用减少5,004万元,共计增加25,860.17万元;以下项目的变动使营业利润减少:投资收益减少12,607.07万元,其他收益减少10,408.38万元,营业成本增加185,597.12万元,销售费用增加25,343.18万元,财务费用增加7,720.3万元,资产减值损失增加6,854.08万元,营业税金及附加增加921.79万元,共计减少249,451.91万元。

各项科目变化引起营业利润增加73,673.73万元。

三、偿债能力分析偿债能力指标表2023年上半年流动比率为1.34,与2022年上半年的1.52相比有所下降,下降了0.18。

2023年上半年流动比率比2022年上半年下降的主要原因是:2023年上半年流动资产为1,852,637.72万元,与2022年上半年的1,594,422.24万元相比有较大增长,增长16.19%。

600066宇通客车2023年上半年财务风险分析详细报告

宇通客车2023年上半年风险分析详细报告一、负债规模测算1.短期资金需求该企业经营活动的短期资金需求为36,982.52万元,2023年上半年已经取得的短期带息负债为270,010.07万元。

2.长期资金需求该企业长期投融资活动不存在资金缺口,并且可以提供175,333.93万元的营运资本。

3.总资金需求该企业资金富裕,富裕138,351.4万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为434,965.6万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是530,799.92万元,实际已经取得的短期带息负债为270,010.07万元。

5.长期负债规模按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为549,423.33万元,企业有能力在3年之内偿还的贷款总规模为597,340.49万元,在5年之内偿还的贷款总规模为693,174.8万元,当前实际的带息负债合计为270,010.07万元。

二、资金链监控1.会不会发生资金链断裂从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

只是负债率相对较高,如果经营形势发生逆转会存在一定风险。

资金链断裂风险等级为6级。

2.是否存在长期性资金缺口该企业不存在长期性资金缺口,并且长期性融资活动为企业提供471,235.96万元的营运资金。

3.是否存在经营性资金缺口该企业经营活动存在资金缺口,资金缺口为17,646.95万元。

这部分资金缺口已被长期性融资活动所满足。

其中:应收账款减少44,796.9万元,其他应收款减少34,688.8万元,预付款项增加31,744.61万元,存货减少99,383.05万元,一年内到期的非流动资产减少4,775.26万元,其他流动资产增加16,748.52万元,共计减少135,150.89万元。

宇通客车2020年三季度财务分析结论报告

宇通客车2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为9,350.59万元,与2019年三季度的69,861.96万元相比有较大幅度下降,下降86.62%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入大幅度下降的同时经营利润也大幅度下降,企业经营业务开展得很不理想。

二、成本费用分析2020年三季度营业成本为471,578.34万元,与2019年三季度的633,956.35万元相比有较大幅度下降,下降25.61%。

2020年三季度销售费用为49,722.44万元,与2019年三季度的65,518.78万元相比有较大幅度下降,下降24.11%。

从销售费用占销售收入比例变化情况来看,2020年三季度在销售费用大幅度下降的同时营业收入也出现了较大幅度的下降,企业市场销售形势迅速恶化,并引起盈利能力的下降,应当采取措施,调整销售力量和战略。

2020年三季度管理费用为18,345.35万元,与2019年三季度的19,278.24万元相比有所下降,下降4.84%。

2020年三季度管理费用占营业收入的比例为3.06%,与2019年三季度的2.31%相比有所提高,提高0.75个百分点。

这在营业收入大幅度下降情况下常常出现,但要采取措施遏止盈利水平的大幅度下降趋势。

2019年三季度理财活动带来收益2,938.81万元,2020年三季度融资活动由创造收益转化为支付费用,支付17,646.94万元。

三、资产结构分析2020年三季度存货占营业收入的比例出现不合理增长。

应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2019年三季度相比,资产结构偏差。

四、偿债能力分析内部资料,妥善保管第1 页共4 页。

宇通客车股份有限公司 战略财务报表分析

宇通客车股份有限公司战略财务报表分析姓名:李瑶班级:财管14—1班学号:1419106022宇通客车战略财务报表分析目录一、公司简介及行业简况11.1 公司简介11。

2 发展历程11。

3 业务范围21。

4 研发能力31。

4.1 研发方向31。

4。

2 研发成果31。

4。

3 研发人员数量与质量41.4。

4 专利数量41.5 产业配套状况51。

6 销售渠道51.6。

1 国内市场51。

6。

2 海外市场51。

7 行业简况61。

8 竞争对手概况81.8.1 主要数据对比81.8。

2 营业水平对比81。

8。

3 经营状况对比9二、公司战略分析92.1 宇通发展战略92。

2 波特五力模型分析102.3 SWOT分析11三、财务指标分析123。

1 投资与收益123。

2 盈利能力133。

3 偿债能力143。

4 经营能力143。

5 持续增长能力15四、财务综合分析154。

1 杜邦分析示意图154。

2 基于杜邦分析的发展战略研究164.2。

1 权益净利率的对比分析164.2。

2 售净利率影响因素的对比分析174.2。

3 资产周转率影响因素的对比分析174。

2。

4 宇通客车的发展战略分析17五、政策评价185。

1 资本结构政策185。

2 股利政策195。

3 营运资本政策19六、财务战略矩阵分析216.1 EVA值分析216。

2 财务矩阵21七、总结及建议217。

1 宇通财务分析总结217。

2 宇通财务管理存在的主要问题及原因237.2。

1 负债增加,财务风险加大237。

2。

2 资产利用效率低下237.2。

3 应收账款周转率低247。

2.4 部门划分不明确247。

2。

5 财务管理信息系统使用落后24 7。

3 宇通财务管理问题的建议247。

3.1 提高资金使用质量,减少负债247。

3.2 提高应收账款周转率257。

4 宇通客车战略及发展建议25附:宇通客车2016资产负债表、利润表、现金流量表26一、公司简介及行业简况1。

1 公司简介郑州宇通客车股份有限公司(简称“宇通客车”)是一家集客车产品研发、制造与销售为一体的大型现代化制造企业,日产整车达360台以上。

宇通客车公司年度财务报表的分析

2007-12-31

营业利润 665,344,000.00 643,373,000.00 630,185,000.00 590,109,000.00

投资收益 9,591,190.00 31,518,700.00 353,001,000.00 49,295,600.00

营业外收入 19,550,700.00 16,683,500.00 9,674,120.00 15,457,000.00

宇通集团下属企业有:客车行业龙头郑州宇通客车股份有限公司、中德合资猛狮客车有 限公司、郑州宇通重工有限公司、重庆客车有限公司、兰州宇通客车有限公司、洛阳宇通客 车有限公司、上海博皓实业有限公司、郑州科林车用空调有限公司等企业。

同时,客车是我国汽车产业里最具潜力的品种。与轿车业合资企业占尽优势的情况不同, 我国客车制造企业绝大多数都拥有自主知识产权,占据着国内市场的绝大部分份额。在出口 市场上,中国客车虽然价格低廉,但技术含量不低,国内自主品牌客车的质量已非常接近国际 先进企业,出口市场前景一片看好。

二.财务比率分析

首先,分析字通公司与利润及盈利能力有关的一些财务比率。我们选择了销售

净利率、销售毛利率、资产收益率、净资产收益率作为分析依据。

销售净利率是指净利润与销售收入的百分比,该指标反映每一元销售收入带来

的净利润的数量,表示销售收入的收益水平,其计算公式为:

销售净利率=(净利润÷销售收入)×100%

据+应收帐款净额)。反映企业长期偿债能力的比率是负债比率,它是指债务和资产、

净资产的关系。企业对长期债务负有两种责任:到期偿还本金和支付债务利息,分

析一个企业的长期偿债能力主要是为了确定该企业偿还债务和本金的能力,这类指

标主要有资产负债率、产权比率、有形净值债务率和已获利息倍数四项。资产负债

600066宇通客车2022年财务分析结论报告

宇通客车2022年财务分析综合报告一、实现利润分析2022年利润总额为70,775.96万元,与2021年的54,345.71万元相比有较大增长,增长30.23%。

利润总额主要来自于内部经营业务。

二、成本费用分析2022年营业成本为1,682,312.26万元,与2021年的1,890,101.44万元相比有较大幅度下降,下降10.99%。

2022年销售费用为163,900.05万元,与2021年的169,474.46万元相比有所下降,下降3.29%。

从销售费用占销售收入比例变化情况来看,2022年在销售费用下降的同时营业收入也有所下降,但企业的营业利润却不降反增,企业采取了紧缩成本费用支出、提高盈利水平的经营战略,并取得了一定成效,但要注意营业收入下降所带来的负面影响。

2022年管理费用为84,624.94万元,与2021年的89,359.33万元相比有较大幅度下降,下降5.3%。

2022年管理费用占营业收入的比例为3.88%,与2021年的3.85%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出水平正常。

本期财务费用为-7,824.3万元。

三、资产结构分析2022年企业资产不合理占用的数额较大,资产的盈利能力较低,资产结构不太合理。

2022年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产与营业收入都在下降,与2021年相比,资产结构没有明显的变化。

四、偿债能力分析从支付能力来看,宇通客车2022年是有现金支付能力的,其现金支付能力为499,751.35万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析宇通客车2022年的营业利润率为3.24%,总资产报酬率为2.28%,净资产收益率为5.13%,成本费用利润率为3.35%。

企业实际投入到企业自身经营业务的资产为2,864,272.76万元,经营资产的收益率为2.46%,而对外投资的收益率为14.21%。

宇通客车股份有限公司管理系统战略财务报表分析报告

宇通客车股份有限公司战略财务报表分析姓名:李瑶班级:财管14-1班学号:1419106022宇通客车战略财务报表分析目录一、公司简介及行业简况 (1)1.1 公司简介 (1)1.2 发展历程 (1)1.3 业务范围 (2)1.4 研发能力 (3)1.4.1 研发方向 (3)1.4.2 研发成果 (3)1.4.3 研发人员数量与质量 (4)1.4.4 专利数量 (4)1.5 产业配套状况 (4)1.6 销售渠道 (5)1.6.1 国内市场 (5)1.6.2 海外市场 (5)1.7 行业简况 (5)1.8 竞争对手概况 (7)1.8.1 主要数据对比 (8)1.8.2 营业水平对比 (9)1.8.3 经营状况对比 (9)二、公司战略分析 (10)2.1 宇通发展战略 (10)2.2 波特五力模型分析 (10)2.3 SWOT分析 (12)三、财务指标分析 (13)3.1 投资与收益 (13)3.2 盈利能力 (14)3.3 偿债能力 (15)3.4 经营能力 (17)3.5 持续增长能力 (18)四、财务综合分析 (18)4.1 杜邦分析示意图 (18)4.2 基于杜邦分析的发展战略研究 (19)4.2.1 权益净利率的对比分析 (19)4.2.2 售净利率影响因素的对比分析 (20)4.2.3 资产周转率影响因素的对比分析 (20)4.2.4 宇通客车的发展战略分析 (20)五、政策评价 (21)5.1 资本结构政策 (21)5.2 股利政策 (24)5.3 营运资本政策 (25)六、财务战略矩阵分析 (26)6.1 EV A值分析 (26)6.2 财务矩阵 (26)七、总结及建议 (27)7.1 宇通财务分析总结 (27)7.2 宇通财务管理存在的主要问题及原因 (28)7.2.1 负债增加,财务风险加大 (28)7.2.2 资产利用效率低下 (28)7.2.3 应收账款周转率低 (29)7.2.4 部门划分不明确 (29)7.2.5 财务管理信息系统使用落后 (29)7.3 宇通财务管理问题的建议 (30)7.3.1 提高资金使用质量,减少负债 (30)7.3.2 提高应收账款周转率 (30)7.4 宇通客车战略及发展建议 (30)附:宇通客车2016资产负债表、利润表、现金流量表 (31)一、公司简介及行业简况1.1 公司简介郑州宇通客车股份有限公司(简称“宇通客车”)是一家集客车产品研发、制造与销售为一体的大型现代化制造企业,日产整车达360台以上。

宇通客车财务分析报告基本面

劣势分析

宇通客车的品牌形象和市场占有率相对较低,与一些竞争对手相比,其市场推广和渠道建设有待加强。

宇通客车应注重产品差异化,通过技术创新和产品升级,提高产品的附加值和竞争力。

差异化竞争

宇通客车可以与产业链上下游企业合作,共同开发新产品和新技术,提高市场竞争力。

宇通客车注重产品品质和服务质量,为客户提供全方位的售前、售中和售后服务,包括技术支持、维修保养和配件供应等。

宇通客车的市场定位为中高端客车市场,致力于提供高品质、高性能的客车产品。

宇通客车注重品牌建设和技术创新,不断提升产品竞争力和市场地位,致力于成为全球领先的客车制造商之一。

市场定位

财务业绩

02

宇通客车将加强与上下游企业的合作,整合产业链资源,提升整体竞争力。

战略规划

总结和建议

05

宇通客车在财务状况方面表现良好,资产质量较高,流动比率和速动比率均超过行业平均水平,显示出较强的短期偿债能力。

宇通客车的营业收入和净利润在过去几年呈现稳步增长趋势,毛利率和净利率也保持在较高水平,这表明公司具有较强的盈利能力和经营效率。

宇通客车财务分析报告基本面

业务介绍 财务业绩 竞品分析 未来展望 总结和建议

业务介绍

01

01

02

业务构成

宇通客车在客车行业中具有较强的市场地位,产品线丰富,能够满足不同客户的需求。

宇通客车是一家专注于客车制造和销售的企业,其业务构成主要包括大中型客车、轻型客车以及新能源客车等。

产品与服务

宇通客车提供多种类型和规格的客车产品,包括大型和中型客车、新能源客车以及校车等。

宇通客车的财务分析报告(DOC 13页)

宇通客车的财务分析报告一、企业情况简介郑州宇通客车股份有限公司(简称"宇通客车")是1993年在郑州客车厂的基础上成立的一家股份制公司,目前已发展成为亚洲生产规模最大,工艺技术条件最先进的大中型客车生产企业.1、公司主要经济指标公司1997年在上海证券交易所上市。

2002年末,公司总股本1.36亿股,总资产17.33亿元,净资产9.58亿元。

公司主要经济指标连续9年平均以超过50%的速度增长,连续7年获得郑州市振兴杯奖,并被世界客车联盟授予2002年度最佳客车制造商称号,目前国内市场占有率为20%。

2002年,公司产销客车13500辆,销售收入33亿元,综合实力稳居国内同业首位。

2、公司主要技术资源:(1)基础设施从1994年起,公司就开始筹划改进公司的管理信息系统,经过8年不断努力公司已形成以千兆光纤为主干,百兆光纤到达楼层,信息点全面覆盖各部门的企业内部局域网。

(2)ERP的成功实施公司成功实施了业界最先进的ERP系统SAP R/3 ,使公司管理水平上升到了一个更高的层次。

(3)质量管理ISO/TS16949在通过ISO9001国际质量认证的基础上,开始采用ISO/TS16949(轿车行业体系)质量管理体系。

目前只有美国的三大汽车公司福特、通用、别克公司取得此认证;(4)中国强制认证3C认证通过了中国强制认证3C认证(“China Compulsory Certificat ion”),这一认证是由中国质量认证中心批准的,首批获此认证的只有两家;(另一家为“厦门金龙联合汽车工业有限公司”),这标志着“宇通客车”在产品设计、生产、检验全过程的质量控制规范正式与国际标准接轨,为宇通客车海外市场拓展增加了又一重要砝码;二、宇通客车近三年的财务报表分析1、公司报表资料(1)宇通公司近三年的资产负债表资料:【资产负债表】单位:元(人民币)年份2002年年报2001年年报2000年年报货币资金415,568,096.00387,694,688.00412,934,400.00短期投资061,783,500.0063,299,960.00短期投资000跌价准备短期投资061,783,500.0063,299,960.00净额应收票据10,496,000.009,504,750.002,806,000.00应收股利000应收利息000应收账款49,960,216.00117,325,616.0053,279,696.00其他应收55,517,376.0011,142,352.0028,939,176.00款坏账准备07,127,002.505,019,550.50应收账款105,477,592.00121,340,960.0077,199,320.00净额预付账款163,380,848.0079,304,408.00107,750,352.00应收补贴000款存货557,318,400.00329,773,312.00291,509,376.00存货跌价041,245,348.008,175,803.00准备存货变现000损失存货净额557,318,400.00288,527,968.00283,333,568.00待摊费用347,487.28716,793.69692,084.13一年内到期的长期000债权投资待处理流动资产损000失其他流动000资产流动资产1,252,588,416.00948,873,088.00948,015,680.00合计长期股权10,171,426.0000投资长期债权01,270.001,270.00投资长期投资10,171,426.001,270.001,270.00合计000减值准备合并价差000长期投资10,171,426.001,270.001,270.00净额固定资产574,087,488.00558,746,624.00528,701,664.00原值累计折旧164,826,928.00105,347,528.0075,238,664.00固定资产409,260,576.00453,399,104.00453,463,008.00净值固定资产000清理工程物资000在建工程41,106,828.001,368,812.254,810,348.50待处理固000定资产损失固定资产433,723,648.00436,160,256.00458,273,344.00合计无形资产36,795,888.0018,938,422.0019,490,656.00开办费000000费用递延资产000无形资产36,795,888.0018,938,422.0019,490,656.00及其他资产合计其他长期000资产递延税款000借项资产总计1,733,279,360.001,403,971,712.001,425,780,992.00短期借款20,000,000.0065,500,000.0030,000,000.00应付票据043,500,000.0051,300,000.00应付账款490,143,200.00216,546,144.00162,007,248.00预收账款155,242,768.0027,687,280.0095,839,824.00代销商品000款应付工资3,228,191.2519,601,464.0022,911,640.00应付福利28,918,270.0017,446,468.0012,502,867.00费应交税金8,224,759.009,837,618.0012,315,089.00其他应交6,424,439.006,426,675.00183,230.17款其他应付60,851,788.0025,785,120.0027,426,258.00款预提费用02,998,197.751,939,474.50一年内到033,000,000.0035,500,000.00期的流动负债其他流动000负债流动负债774,450,752.00550,363,200.00533,959,840.00合计长期借款043,000,000.0033,000,000.00应付债券000长期应付004,731,611.50款其他长期000负债住房周转00-14,135,233.00金长期负债300,000.0043,000,000.0023,596,378.00合计递延税款81,119.6100贷项负债合计774,831,872.00550,363,200.00557,556,224.00股本136,723,664.00136,723,664.00136,723,664.00资本公积640,555,264.00639,774,336.00639,218,816.00盈余公积69,048,032.0053,439,328.0043,409,956.00公益金20,186,052.0014,983,151.0011,640,026.00任意公积000金未分配利112,120,584.0023,671,276.0048,872,348.00润外币报表000折算差额股东权益958,447,552.00935,642,752.00868,224,768.00合计负债及股东权益总1,733,279,360.001,403,971,712.001,425,780,992.00计(2)宇通客车近三年的利润表资料:【利润分配表】单位:元(人民币)年份2002年年报2001年年报2000年年报主营业务收入2,685,049,344.001,579,515,264.001,198,968,320.00折扣与折让000主营业务收入2,685,049,344.001,579,515,264.001,198,968,320.00净额主营业务成本2,185,394,688.001,251,281,536.00954,991,680.00主营业务税金8,231,379.007,826,994.506,746,639.50及附加主营业务利润491,423,264.00320,406,784.00237,230,048.00其他业务利润11,755,740.006,932,407.502,041,512.13存货跌价准备004,934,929.00营业费用(销154,938,528.0064,709,100.0031,769,994.00售费用)管理费用157,493,024.00128,357,656.0089,813,728.00财务费用2,797,377.253,423,293.507,776,249.50进货费用000营业利润187,950,080.00130,849,144.00104,976,656.00投资收益840,242.505,477,613.000汇兑损益000补贴收入000营业外收入767,909.941,097,433.003,271,412.25营业外支出17,999,170.0015,069,489.002,800,214.25以前年度损益000调整利润总额171,559,072.00122,354,704.00105,447,856.00所得税67,501,056.0023,929,554.0018,376,212.00少数股东损益000所得税返还000分给外单位利000润净利润104,058,008.0098,425,144.0087,071,640.00盈余公积转入000数可供分配的利127,729,288.00120,469,240.00143,967,296.00润提取法定盈余10,405,801.009,842,515.008,707,164.00公积金提取法定公益5,202,900.504,921,257.504,353,582.00金提取职工奖励000福利基金可供股东分配112,120,584.00105,705,472.00130,906,544.00的利润提取任意盈余000公积转作股本的普000通股股利未分配利润112,120,584.0023,671,276.0048,872,348.00(3)宇通公司近三年的现金流量表:【现金流量表】单位:元(人民币)年份2002年年报2001年年报2000年年报销售商品,提供劳务收到的3,394,502,400.001,741,743,616.001,459,057,664.00现金收取的租金000收到的增值税022,832,604.000销项税额和退回的增值税款收到的除增值03,812,142.0030,614,700.00税以外的其他税费返还收到的其他与3,488,028.501,041,546.31634,936.19经营活动有关的现金(经营活动)现3,400,237,312.001,765,617,664.001,490,307,328.00金流入小计购买商品接收2,600,471,040.001,355,543,680.001,043,500,096.00劳务支付的现金经营租赁所支000付的现金支付给职工以146,949,904.0080,359,416.0067,794,488.00及为职工支付的现金支付的所得税0034,098,192.00款支付的除增值160,895,296.0052,012,672.006,760,711.00税,所得税以外的其他税费支付的其他与216,046,384.00101,596,328.0072,724,128.00经营活动有关的现金(经营活动)现3,126,609,408.001,667,819,008.001,271,224,960.00金流出小计经营活动产生的现金流量净273,627,904.0097,798,744.00219,082,464.00额收回投资所收62,852,316.007,095,341.5021,270.00到的现金分得股利或利07,000,000.000润所收到的现金取得债券利息000收入所收到的现金处置固定资产,无形资产105,253.0018,000.0039,858.94和其他长期资产收回的现金净额收到的其他与000投资活动有关的现金(投资活动)现62,957,568.007,095,341.5061,128.94金流入小计构建固定资产,无形资产133,920,336.0044,676,312.0051,915,144.00和其他长期资产所支付的现金权益性投资所10,400,000.00013,299,958.00支付的现金债权性投资所000支付的现金支付的其他与050,128,420.0050,000,000.00投资活动有关的现金(投资活动)现144,320,336.0044,676,312.00115,215,104.00金流出小计投资活动产生-81,362,768.00-37,580,968.00-115,153,976.00的现金流量净额吸收权益性投00223,917,376.00资所收到的现金发行债券所收000到的现金借款所收到的0033,000,000.00现金收到的其他与042,350.000筹资活动有关的现金(筹资活动)现042,350.00256,917,376.00金流入小计偿还债务所支78,500,000.0007,000,000.00付的现金发生筹资费用001,683,487.75所支付的现金分配股利或利润所支付的现86,119,072.0085,457,488.000金偿付利息所支007,758,233.00付的现金融资租赁所支000付的现金减少注册资本000所支付的现金支付的其他与筹资活动有关000的现金(筹资活动)现164,619,072.0085,457,488.0016,441,721.00金流出小计筹资活动产生的现金流量净-164,619,072.00-85,457,488.00240,475,648.00额汇率变动对现227,347.640-211.81金的影响现金及现金等27,873,398.00-25,239,714.00344,403,904.00价物净增加值以固定资产偿000还债务以投资偿还债000务以固定资产进000行长期投资以存货偿还债000务融资租赁固定000资产净利润104,058,008.0098,425,144.0087,071,640.00加:少数股东000损益加:计提的坏账准备或转销00518,617.56的坏账存货跌价损失000固定资产折旧78,900,232.0030,675,518.0030,419,064.00无形资产及其1,253,777.13552,234.50515,959.19他资产摊销待摊费用的摊369,306.38-24,709.552,639,675.00销处置固定资产15,885,571.0017,178,234.002,009,504.50无形资产和其他长期资产的损失(减收益)固定资产盘亏0397,123.750报废损失财务费用5,297,049.003,423,293.507,758,233.00投资损失(减-840,242.50-5,477,613.000收益)递延税款贷项000(减借项)存货的减少-290,467,392.00-38,263,956.00-27,825,038.00(减增加)经营性应收项-37,015,076.00-24,601,894.00-14,890,460.00目的减少(减增加)经营性应付项377,947,584.00-20,323,228.00125,930,328.00目的增加(减减少)增值税增加净000额(减减少)其他0-23,641,602.004,934,929.00经营活动产生273,627,904.0097,798,744.00219,082,464.00现金流量净额减:货币资金的期初余额387,694,688.00412,934,400.0068,530,488.00现金等价物的期末余额000减:现金等价物的期初余额000现金及现金等价物净增加额27,873,398.00-25,239,714.00344,403,904.00 2、报表分析(1)盈利能力分析财务指标2000年2001年2002年企业指标行业指标企业指标行业指标企业指标行业指标净资产收益率11.54 8.23 10.91 1.58 10.97 -69.79总资产收益率8.74 5.15 8.56 2.06 10.94 -0.23成本费用利润率8.03 9.88 6.8 -2.7 4.16 -3.86企业与行业盈利能力对照表-80-60-40-2020企业指标行业指标企业指标行业指标企业指标行业指标2000年2001年2002年%净资产收益率总资产收益率成本费用利润率分析:该企业盈利能力的各项指标均领先与同行业水平,其中净资产收益率指标,在02年行业水平急剧下滑的情况下,该企业还保持了持续增长。