海尔系整体资料上市资本运作历程概述

相关主题

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

洗衣机业务 10.35 亿港元,手机业务 4.69 亿港元,共计 15.04 亿港元。

支付方式:现金 0.5 亿港元;代价股份 11.94 亿港元;可换股票据 2.6 亿港 元,可换股票据不含利息。

本次收购属于股权收购,海尔系为了缩短整体资本运作的时间,先成立了两 家 BVI 公司,由这两家 BVI 先行收购洗衣机、手机业务股权,完成后再由海尔中 建进行收购。这种操作模式可以节约时间,因为外资公司收购国内公司股权涉及地 方政府、商务部、发改委等部门审批,BVI 先行收购后,再由海尔中建收购,将演 变成外资公司收购外资公司的行为,将繁琐的审批先行处理,效率大为提高。

制权。

2004 年 4 月 公布反向收 购方案,预 计 2004 年 6 月底完成整 体上市。

2004 年 6 月,宣布 白色家电 注资最后 期限推迟 到 8 月 31 日

宣布反向 收购延迟 至 2004 年 12 月 31 日。

宣布反向收 购已经于 2005 年 1 月 28 日完成, 公司更名为 海尔电器集 团有限公 司。

三、最终修订后的反向收购方案 (一)收购方案简述 1、目标权益 洗衣机业务:BVI-1、BVI-2 公司 100%的股权。 手机业务:飞马青岛 35.5%的股权。 BVI-1、BVI-2 公司分别持有 93.44%青岛海尔、80%合肥海尔、60%顺德海 尔、50%洗衣机销售公司的股权。 2、收购价格

境外上市公司(海尔中建)收购境内股权分解成两个步骤:

• 境外非上市公司(特定目的 BVI 公司)收购境内目标股权 • 境外上市公司(海尔中建)收购境外上市公司股权(特定目的 BVI 公司)

两次收购都通过换股收购完成,收购方发行非上市流通股作为支付对价,第一 个步骤涉及各项审批,难度较大,第二个步骤将十分简单。

整个操作过程可以分成两个阶段:麦绍棠时代、收购变更时代。

2001-2004 年 4 月 麦绍棠时代:麦绍棠是海尔中建董事会主席, 同时又是海尔中建第一大股东,大权在握。受 麦绍棠的阻挠,海尔系无所作为,整体上市一 度搁浅 3 年,2003 年香港廉政公署对麦绍棠 操纵股价、现金买奖等不法行为的调查,使麦

1993 年,海尔系旗下青岛海尔(600690.SH)上市,限于上市额度,海尔系仅 仅将其家用电器业务,主要是电冰箱产品,投入上市公司。

近年来海尔系快速成长,资产、业务整体上市的要求日渐强烈,2001 年开 始,海尔系运作整体上市。

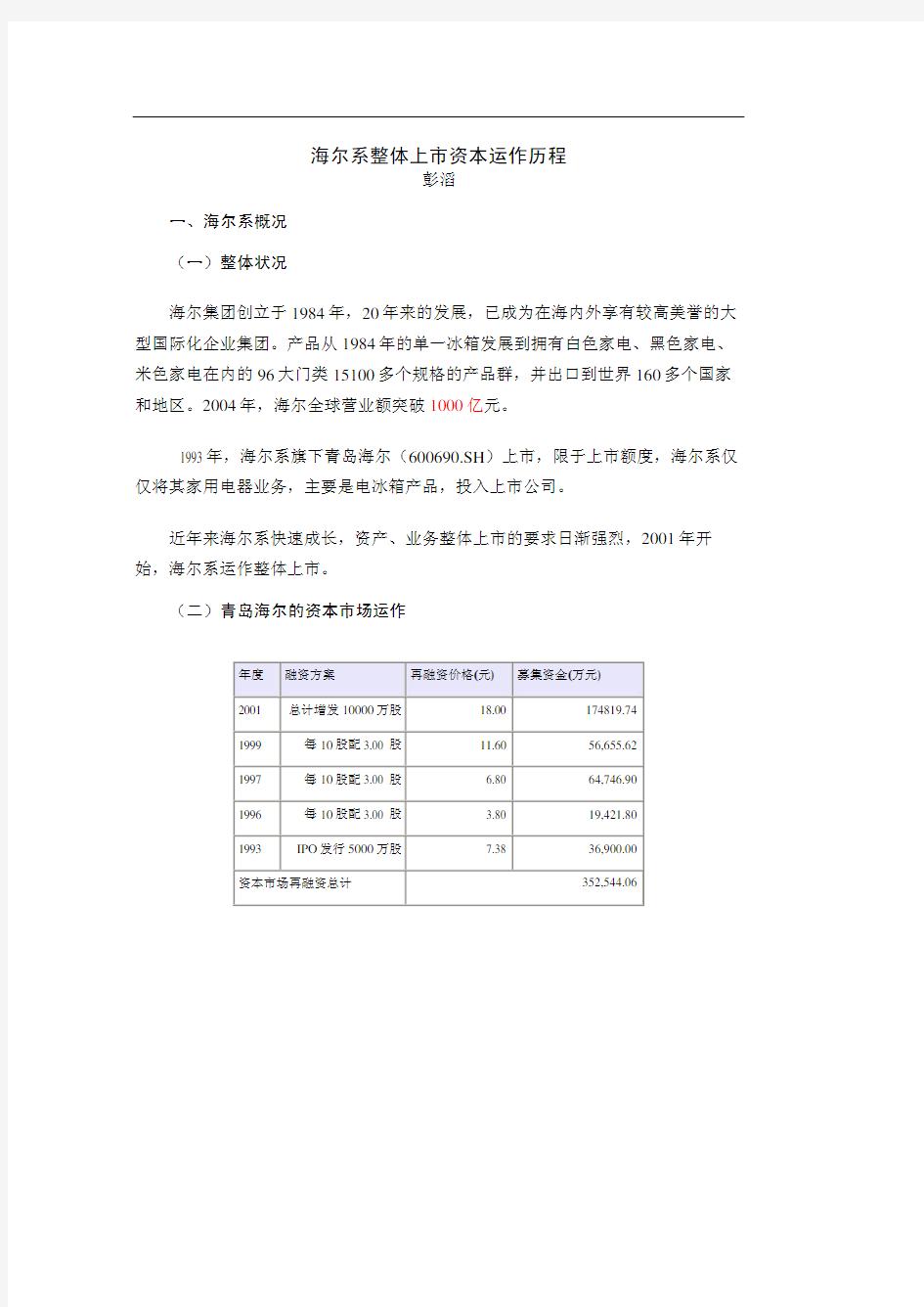

(二)青岛海尔的资本市场运作

年度 融资方案

再融资价格(元) 募集资金(万元)

绍棠最终转让控制权给海尔系。

2004 年 4 月-2005 年 1 月 28 日 收购变更时代:由于方案涉及非常重大收购、 反向收购、关联交易、重新上市申请、清洗豁 免、实际控制人披露等复杂问题,受朗咸平国 退民进过程中,关于国资流失的质疑,前后四 次变动实施日期,两次更改方案,历时 9 个 月,于 2005 年 1 月 28 日完成反向收购,麦绍 棠辞去海尔中建董事会主席职务。

由于最重要的步骤在第一个阶段,且不涉及上市公司,不会引起公众的关注, 容易进行审批,这种操作方式在悄无声息之中完成改天换日的工作,即使第二步收 购不能如期完成,也达到了资产转移至境外公司的目的。

(二)收购公司简介(海尔中建)

总资产(亿港元) 总负债(亿港元) 净资产(亿港元) 资产负债率(%) 股东应占盈利(亿港元)

资本市场再融资总计

352,544.06

青岛海尔累计融资 35.25 亿元,IPO 后的 11 年间,共进行了四次再融资,再融 资 31.56 亿元,基本上三年一次,平均再融资规模大于 IPO。实业经营获得了资本 运作的强有力支持,资本运作与实业水乳交融。

(三)青岛海尔财务简况

财务指标名称 每股收益(元) 每股净资产(元) 调整每股净资产(元) 净资产收益率(%) 资产负债率(%) 总资产(亿元) 总负债(亿元) 净资产(亿元)

2001 总计增发 10000 万股

wenku.baidu.com

18.00

174819.74

1999

每 10 股配 3.00 股

11.60

56,655.62

1997

每 10 股配 3.00 股

6.80

64,746.90

1996

每 10 股配 3.00 股

3.80

19,421.80

1993

IPO 发行 5000 万股

7.38

36,900.00

海尔系整体上市资本运作历程

彭滔 一、海尔系概况 (一)整体状况

海尔集团创立于 1984 年,20 年来的发展,已成为在海内外享有较高美誉的大 型国际化企业集团。产品从 1984 年的单一冰箱发展到拥有白色家电、黑色家电、 米色家电在内的 96 大门类 15100 多个规格的产品群,并出口到世界 160 多个国家 和地区。2004 年,海尔全球营业额突破 1000 亿元。

2004 前三季 0.238 4.71 4.7 5.05 15.87 72.21 11.42 60.79

青岛海尔的资产负债率较低,只有 15.87%,青岛海尔历次资本市场再融资, 保持了稳健的资本结构,成功地降低了资产负债率,使得上市公司拥有较高的负债 能力;青岛海尔的净资产收益率 5.05%,处于家电行业的中等水平。青岛海尔是海 尔集团的一个代表,一叶知秋,可以认为海尔系资产较好,收益较好。

二、整体上市运作

由于海尔系资产庞大,国内资本市场运作规定繁琐、苛刻,海尔系萌发海外借 壳上市的冲动。海尔系希望在香港资本市场先行收购一家公司,利用这家公司反向 收购集团资产,实现整体上市。

美好的梦想,在实施过程中却不如人意,充分展示了资本市场的凶险,值得项 目资本运作人员考虑,以免成为资本猎手的目标。

2001 年

2002 年

2003 年 2004 年 4 月

2004 年 6 月 2004 年 7 月 2004 年 11 月

海尔系获得 中建数码 21.93%股 权,随后中 建数码更名 为海尔中 建。

2002 年 8 月 海尔集团提 早行使部分 认购权,增 持海尔中建 股份至 29.94%。

舞影行动: 香港廉政公 署调查麦绍 棠不法经济 活动,麦绍 棠主动让出 海尔中建控