海尔外汇风险管理案例

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

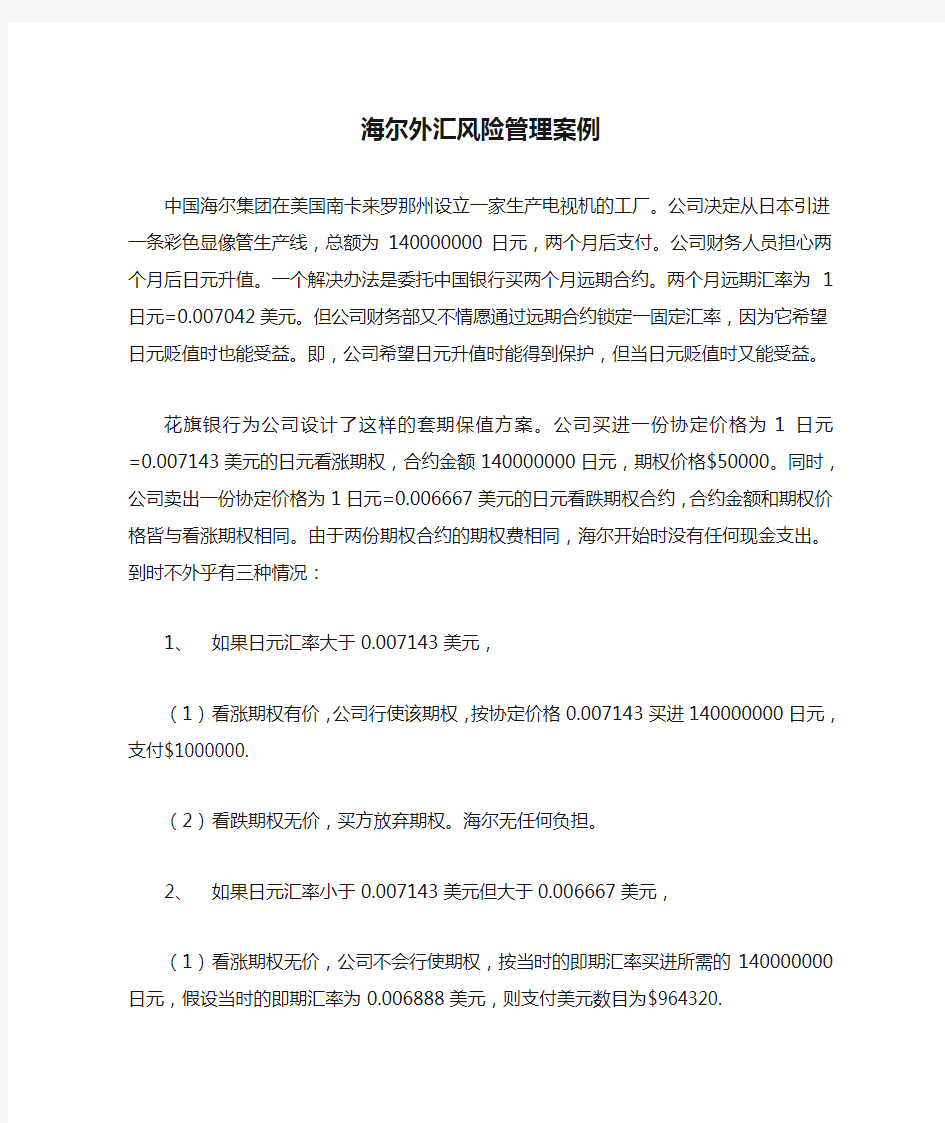

海尔外汇风险管理案例

中国海尔集团在美国南卡来罗那州设立一家生产电视机的工厂。公司决定从日本引进一条彩色显像管生产线,总额为140000000日元,两个月后支付。公司财务人员担心两个月后日元升值。一个解决办法是委托中国银行买两个月远期合约。两个月远期汇率为1日元=0.007042美元。但公司财务部又不情愿通过远期合约锁定一固定汇率,因为它希望日元贬值时也能受益。即,公司希望日元升值时能得到保护,但当日元贬值时又能受益。

花旗银行为公司设计了这样的套期保值方案。公司买进一份协定价格为1日元=0.007143美元的日元看涨期权,合约金额140000000日元,期权价格$50000。同时,公司卖出一份协定价格为1日元=0.006667美元的日元看跌期权合约,合约金额和期权价格皆与看涨期权相同。由于两份期权合约的期权费相同,海尔开始时没有任何现金支出。到时不外乎有三种情况:

1、如果日元汇率大于0.007143美元,

(1)看涨期权有价,公司行使该期权,按协定价格0.007143买进140000000日元,支付$1000000.

(2)看跌期权无价,买方放弃期权。海尔无任何负担。

2、如果日元汇率小于0.007143美元但大于0.006667美元,

(1)看涨期权无价,公司不会行使期权,按当时的即期汇率买进所需的140000000日元,假设当时的即期汇率为

0.006888美元,则支付美元数目为$964320.

(2)看跌期权无价,买方不会行使。海尔无任何负担。

3、如果日元汇率小于0.006667美元,

(1)看涨期权无价,公司放弃期权。

(2)看跌期权有价,买方决定行使。按0.006667美元卖给海尔140000000日元。海尔别无选择,只能按此价格买进这

笔日元,支付美元数目为$933333.

思考:

1、银行制定的这套期权组合策略为公司提供了何种保护和受

益机会?

2、银行制定的这套期权组合策略同远期和单一的期权策略相

比,有何优点?有何缺点?

3、什么情况下适合采用该种策略?

案例2

某公司有一笔应付澳元50000,想用期权套期保值,银行为它定做了下列期权组合。买入一份协定价格为$0.64,期权费为$0.019/A$的看涨期权,同时卖出一份协定价格为$0.65,期权费为0.015/A$看涨期权。来分析一下这个期权组合可能的收益或成本。

1、初期的期权费开支为$0.004/A$。

2、到期澳元升值到$0.64——$0.65之间,则

(1)第一份看涨期权有价,执行,按$0.64价格买入澳元(2)第二份看涨期权无价,买方不执行,公司无负担。

3、到期澳元升值到$0.65以上,则,

(1)第一份看涨期权有价,执行,按$0.64价格买入澳元(2)第二份看涨期权有价,买方执行,要从公司手里购买日元,则公司必须从市场上用高价购买日元用来履行这份期权。

4、到期澳元贬值到$0.64以下,则

(1)第一份期权无价,公司按照到期市场上的有利汇率买入澳元。(2)第二份期权无价。买方不会执行,公司无负担。

思考:

同是对应付外币的套期保值,分析这份期权组合和海尔公司的期权组合有何区别,对未来即期汇率的预期变化有何重要区别?