财务审批流程及风险防范

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

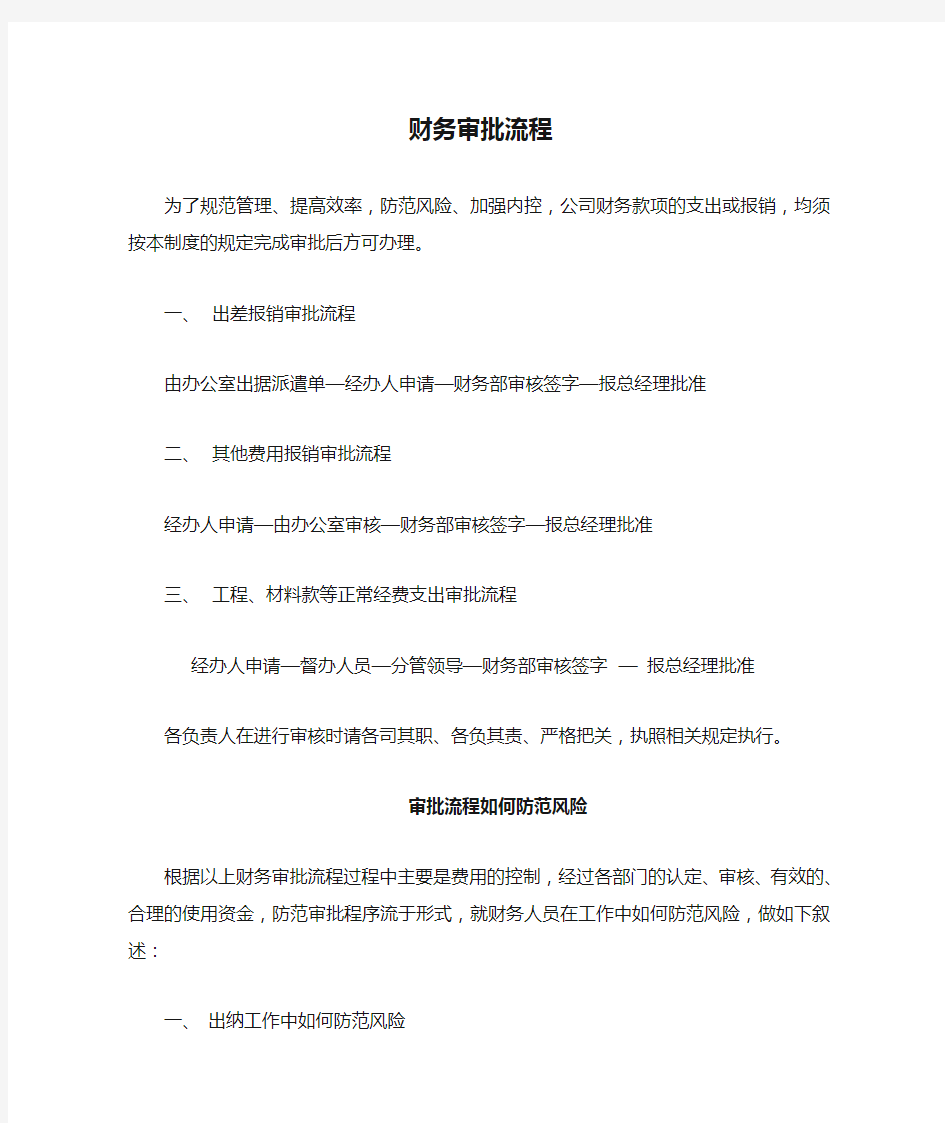

财务审批流程

为了规范管理、提高效率,防范风险、加强内控,公司财务款项的支出或报销,均须按本制度的规定完成审批后方可办理。

一、出差报销审批流程

由办公室出据派遣单—经办人申请—财务部审核签字—报总经理批准

二、其他费用报销审批流程

经办人申请—由办公室审核—财务部审核签字—报总经理批准

三、工程、材料款等正常经费支出审批流程

经办人申请—督办人员—分管领导—财务部审核签字—报总经理批准

各负责人在进行审核时请各司其职、各负其责、严格把关,执照相关规定执行。

审批流程如何防范风险

根据以上财务审批流程过程中主要是费用的控制,经过各部门的认定、审核、有效的、合理的使用资金,防范审批程序流于形式,就财务人员在工作中如何防范风险,做如下叙述:

一、出纳工作中如何防范风险

1.提高《会计法》的执行力度,以制度管人。

在工作中严格遵守会计法规及公司的规章制度,出纳人员要有较高的职业道德水准,支付的每笔款项要严格按财务审批制度执行,必须由经办人签字,会计审核,经理签字,明确了出纳工作的权限,作为出纳人员一定要认真执行,而单位领导也应该认真执行,按章办事。为了保证会计制度的落实,除《会计法》外,《现金管理暂行条例》也是出纳工作的重要指导法规,也要认真自觉地去贯彻执行。只有牢固树立起坚决按照法律法规办事的观念,才能确保单位财务收支的合法性和合规性,才能确保现金管理的准确无误,这是减少出纳工作风险的重要保证。

2.工作中要规范操作,堵塞资金管理漏洞,提高资金营运效益

出纳工作中的规范操作,是保证单位财务安全的重要条件。对此应引起重视。在出纳工作中应严格实行现金、存款内部控制,严格执行账款分管和内部牵制制度,出纳员不登记会计记录,非现金出纳人员一律不经手现金,同时建立健全收支和票证管理制度,现金收取使用统一规定的收款凭证,并及时全额入账,不坐支、不挪用、不公款私存,库存现金不得超过规定限额,注意加强票证管理;填写支票要认真,做到字迹清晰、数字规范,避免给坏人可乘之机;编制凭证要粘牢,以防脱落和丟失;领款、借款要严格履行手续,借款必须由借款人立据、签字并经分管财务领导审批。严格按照《现金管理制度》规定的现金开支范围,细心办理每一笔业务,主动接受会计人员的监督,定期做好现金盘存工作,平时对现金收支要做到“日清月结”。杜绝漏洞,盘活资金,才能保证本单位资金正常运转。

3.建立会计岗位轮换制度,提高会计人员业务素质,保证会计工作质量。

《会计基础工作规范》规定:“会计人员岗位应当有计划地进行轮换。”实行有计划的会计轮岗制度,有利于加强会计工作的内部监督,在会计机构内部形成换岗交接,一方面能够防微杜渐,防止腐败,起到内部检查和牵制机制,有效地防止贪污腐败行为的出现;另一方面通过岗位轮换提高会计人员专业素质,使他们能掌握多种岗位技能,促使本单

位会计管理水平提高,还有利于调动会计人员工作积极性和创造性,通过接触不同内容和形式的业务岗位实践操作,激发会计人员创造和提出业务工作的新思路、新思维,保证会计工作顺利进行。

二、会计工作中防范风险,使企业的财务风险减少到最低

1、树立风险意识。加强企业管理的基础设施建设,加强对企业管理人员的业务培训,增强他们在认识风险、分析风险和防范风险的能力,提高管理决策水平。基于财务人员在企业财务风险防范中的重要地位,对企业财务人员的培训不应只局限于会计继续教育,还要全面提高企业财务人员的素质,掌握企业风险管理理论,能够准确地分析企业的外部环境及其变化,时刻关注国家的经济政策调整,以便能够及时做出防范措施,以减少企业的财务风险。

2、建立财务风险预警系统。建立财务预警系统是财务管理制度创新的必然选择。在市场经济条件下,企业经营面临着巨大的风险与不确定性,经常有企业发生财务风险甚至破产。历史情况表明,财务风险并非在一朝一夕内形成,而有一个较长的潜伏时期,因此有必要建立财务危机预警系统,对企业的财务状况进行监测、信息反馈,在财务危机的萌芽状态预先发出危机警报,促使经营者及时采取有效对策,改善管理,防止企业陷入破产的境地,以保护各相关主体的利

益。

3、要理顺企业内部财务关系。为防范财务风险,企业必须理清内部各种财务关系。首先,要明确各部门在企业财务管理中的地位、作用及应承担的职责,并赋予其相应的权力,真正做到权责分明,各司其职;另外,在利益分配方面,应兼顾企业各方利益,以调动各方面参与企业财务管理的积极性,从而真正做到责、权、利相统一,使企业内部各种财务关系清晰明了

4、要建立合理的资本结构。财务风险本质是由于负债比例过高导致的,因此企业不但应该设计合理的资金结构,保持适当的负债、降低资金成本,而且还要控制负债的规模,保证谨慎的负债比率,避免到期无力偿债或资不抵债,从而来有效防范财务风险。只有这样才能使企业为自己创造了良好的融资环境,吸引各方投资。

四、总结

企业的财务风险是客观存在的,但是它在一定程度上也是可以预见和进行控制的。企业只有在对财务风险有了一定认识,在制定决策时考虑到财务风险,定期对企业各类财务信息加以对比分析,找出企业潜在的风险因素,建立起财务风险防范体系之后,才能够使企业最大限度地避免财务风险,实现最终的目标,获取更多的收益,健康持续地发展。