商业银行财务报表分析-精选

商业银行财务报表分析

将不同会计期间的财务报表数据进行比较,分析其绝对数和百分比的变化。

2

水平分析

将同一会计期间内的财务报表数据进行比较,分析其绝对数和百分比的变化。

3

比率分析

通过计算不同指标的比值,评估银行的盈利能力、偿债能力、流动性和运营效率。

案例分析和实际应用

案例分析

通过实际案例分析商业银行的财务报表,深入了解 分析方法和应用场景。

资产负债表

反映银行资产、负债和所有 者权益的状况。

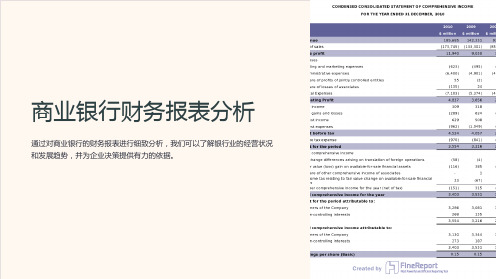

损益表

展示银行特定时期内的营业 收入、费用和净利润。

现金流量表

描述银行资金流动的来源和 运用情况。

资产负债表分析要点

1 流动性分析

关注银行的流动资产和流动负债,评估银行面临的偿债压力。

2 资本结构分析

研究银行的资本组成和资本结构,评估其偿付能力和抵御风险的能力。

3 风险控制分析

分析银行的风险资产和风险准备金,评估其风险控制能力。

损益表分析要点

1 净利润分析

关注银行的净利润和盈亏 情况,评估其经营的盈利 能力。

2 营业收入分析

3 成本费用分析

研究银行的主营业务收入, 评估其业务发展水平和收 入结构。

分析银行的成本和费用情 况,评估其成本控制和运 营效率。

现金流量表分析要点

商业银行财务报表分析

通过对商业银行的财务报表进行细致分析,我们可以了解银行业的经营状况 和发展趋势,并为企业决策提供有力的依据。

商业银行财务报表分析的意义

商业银行财务报表分析对于投资者、股东、管理层以及监管机构具有重要意义,能够评估银行的偿债能力、盈 利能力和风险管理水平。

商业银行财务报表的主要内容

1 经营活动现金流量分析

商业银行的财务报表分析方法

商业银行的财务报表分析方法一、引言随着商业银行业务的不断发展和规模的扩大,财务报表分析成为评估银行经营状况和风险的重要手段。

本文将介绍商业银行的财务报表分析方法,帮助读者更好地理解和应用这一工具。

二、资产负债表分析资产负债表是商业银行财务报表的核心,分析资产负债表能够揭示银行的资产负债结构、风险暴露和流动性状况。

以下是一些常用的资产负债表分析指标:1. 资产质量分析通过分析不良资产比例和损失准备金覆盖率等指标,可以评估银行的信贷风险。

高比例的不良资产和较低的准备金覆盖率表明银行可能面临较高的违约风险。

2. 流动性分析流动性是商业银行的核心竞争力之一,分析资产负债表中的流动性项目,如现金和存放中央银行的存款,可以评估银行的流动性风险。

较高的流动性比例表明银行具有较强的偿付能力。

三、利润表分析利润表反映了商业银行的经营收入和支出情况,分析利润表能够评估银行的盈利能力和经营效率。

以下是一些常用的利润表分析指标:1. 净利润率分析净利润率是衡量银行盈利能力的重要指标,通过净利润与营业收入的比例,可以评估银行的经营效率和盈利能力。

较高的净利润率表明银行在经营中具有较好的效益。

2. 不良贷款损失率分析不良贷款损失率表示银行所面临的不良贷款风险,通过净利润与不良贷款损失的比例,可以评估银行的违约风险承受能力。

较低的不良贷款损失率表明银行具有较强的风险管理能力。

四、现金流量表分析现金流量表是商业银行财务报表中反映现金流入流出情况的重要指标,分析现金流量表可以评估银行的现金流动性和经营稳定性。

以下是一些常用的现金流量表分析指标:1. 经营活动现金流量分析经营活动现金流量通过分析银行主要业务活动的现金流入流出情况,可以评估银行的现金流动性和经营稳定性。

较高的经营活动现金流量表明银行的主营业务健康发展。

2. 投资活动现金流量分析投资活动现金流量指的是银行的投资收益和支出情况,通过分析投资活动现金流入流出的规模和趋势,可以评估银行的战略投资和资产负债配置能力。

商业银行的财务报表分析

商业银行的财务报表分析财务报表是商业银行经营状况和财务表现的重要指标,通过对财务报表的分析,可以深入了解银行的资产、负债、收入和利润等关键信息。

本文将从资产负债表、利润表和现金流量表三个方面对商业银行的财务报表进行详细分析。

一、资产负债表分析资产负债表是反映商业银行在一定日期上的金融状况的主要报表。

通过对资产负债表的分析,可以了解到银行的资产构成、负债构成以及净资产的变化情况。

具体分析如下:1. 资产结构资产负债表中,银行的主要资产包括现金及存放中央银行资金、金融工具的投资、放款及垫款、应收款项等。

通过观察这些资产的占比变化,可以判断银行的资产配置策略和风险管理能力。

2. 负债结构商业银行的负债主要包括存款、向中央银行借款和发行债券等。

对负债结构的分析可以揭示银行筹集资金的方式和依赖程度,以及利息成本的压力情况。

3. 净资产变动净资产是商业银行的核心指标,其变动反映了银行的经营效益。

通过对净资产的分析,可以了解到银行盈利能力、持续增长能力以及风险承受能力。

二、利润表分析利润表是反映商业银行在一定时期内收入和费用情况的报表。

对利润表的分析可以揭示银行的盈利能力、经营效率以及风险管理情况。

具体分析如下:1. 收入结构商业银行的收入主要包括利息收入、手续费及佣金收入、投资收益等。

通过对收入结构的分析,可以了解到银行收入来源的多样性以及各项收入的贡献程度。

2. 费用控制商业银行的费用主要包括人力成本、经营费用和资产损失准备等。

对费用的分析可以判断银行的经营效率以及成本控制能力,以便进一步优化银行的运营模式。

3. 净利润变动净利润是商业银行核心业绩指标,其变动反映了银行的盈利水平。

通过对净利润的分析,可以判断银行的经营效益、风险控制以及竞争能力。

三、现金流量表分析现金流量表是反映商业银行现金流入流出情况的报表。

对现金流量表的分析可以了解到银行的现金流动性、资金运营情况以及现金管理能力。

具体分析如下:1. 经营活动现金流量经营活动现金流量主要包括与业务相关的现金流入和流出。

商业银行财务报表与财务分析

1 帮助做出决策

基于财务分析,银行可以 制定和实施适当的业务和 投资策略。

2 支持股东和投资者

银行财务分析可以为股东 和投资者提供如何评估银 行的价值和潜在风险的信 息。

3 监测银行的健康状况

银行财务分析可以帮助管 理层监测银行的健康状况, 并采取适当的措施来确保 银行的可持续发展。

改进银行财务绩效的策略

提高效率

通过减少成本和提高效率,银 行可以提高盈利能力。

拓展客户群体

大力扩展客户群,提高市场份 额,是提高银行收入的有效策 略。

管理风险

有效管理风险可以减少与债务 和投资相关的损失。

商业银行财务分析案例分析

案例介绍

通过分析ABC Bank的财务数据, 帮助银行决定如何改进其财务绩 效。

数据分析

解决方案

利润

银行的净收入为收入减去支出。 通过分析利润,可以了解银行 的盈利能力。

银行现金流量表

1 现金流入

现金流入包括客户存款增加、贷款赢得、投资收益等。

2 现金流出

现金流出包括客户取款减少、贷款损失、利息支出等。

3 现金流量净额

现金流量净额指的是银行现金流入减去现金流出的净额,是评估银行现金流情况的关键 指标。

出版社.

银行财务分析关键词词汇表

资产

负债

净值

资产负债表

银行财务分析

1

流动性比率

流动性比率反映银行的短期偿债能力,

偿债能力比率

2

包括库存现金、短期证券和其他流动资 产与短期负债的比率。

偿债能力比率反映银行长期债务的偿还

能力,包括长期借款与所有者权益的比

率。

3

盈利能力比率

盈利能力比率反映银行的盈利能力,包

银行的财务报告分析(3篇)

第1篇一、概述随着我国金融市场的不断发展,银行业作为金融体系的核心,其财务报告的分析显得尤为重要。

本报告以某商业银行的财务报告为基础,对其财务状况、经营成果和现金流量进行分析,旨在评估该银行的经营状况、风险状况以及未来发展潜力。

二、财务状况分析1. 资产状况根据该银行2021年度财务报告,截至2021年底,该银行的总资产为X亿元,较上一年度增长Y%。

其中,贷款总额为Z亿元,占比约为A%;存款总额为W亿元,占比约为B%。

(1)贷款质量分析:通过分析该银行的不良贷款率、拨备覆盖率等指标,可以看出该银行贷款质量较好。

不良贷款率较上一年度下降X个百分点,拨备覆盖率维持在合理水平。

(2)存款结构分析:该银行存款以活期存款为主,占比约为C%;定期存款占比约为D%。

存款结构稳定,有利于银行资金流动性管理。

2. 负债状况(1)负债成本分析:该银行负债成本率较上一年度略有上升,主要原因是存款利率上升以及同业负债成本上升。

但总体来看,负债成本仍在可控范围内。

(2)资本充足率分析:该银行资本充足率较上一年度有所下降,但仍满足监管要求。

主要原因是核心一级资本充足率下降,需要关注资本充足率的变化趋势。

3. 盈利能力分析(1)营业收入分析:该银行2021年度营业收入为Y亿元,较上一年度增长Z%。

营业收入增长主要得益于利息收入和非利息收入的增长。

(2)成本费用分析:该银行成本费用控制较好,成本费用利润率为X%,较上一年度略有上升。

(3)盈利能力指标分析:该银行净利率、净息差等指标均处于合理水平,盈利能力较强。

三、经营成果分析1. 资产质量该银行资产质量良好,不良贷款率持续下降,拨备覆盖率维持在合理水平。

这表明该银行在风险控制方面做得较好。

2. 业务发展该银行在贷款业务、存款业务、中间业务等方面均取得了较好的成绩。

特别是中间业务收入增长较快,表明该银行业务结构优化,盈利能力增强。

3. 创新能力该银行在金融科技、产品创新等方面持续投入,推出了一系列创新产品和服务,提升了客户体验和市场竞争力。

商业银行的财务报表解析

商业银行的财务报表解析商业银行的财务报表是反映其财务状况和经营成果的重要工具。

通过对财务报表的解析,可以帮助我们了解银行的盈利能力、偿债能力、经营效率等方面的情况,为我们评估银行的风险和价值提供参考。

本文将对商业银行的财务报表进行解析,并深入了解银行业的特点和指标的含义。

一、商业银行的财务报表商业银行的财务报表通常包括资产负债表、利润表、现金流量表和所有者权益变动表。

资产负债表展示了银行在特定日期的资产、负债和净资产的情况;利润表反映了银行在一定期间内的收入、费用和利润状况;现金流量表展示了银行在一定期间内的现金流入流出情况;所有者权益变动表则记录了银行在一定期间内所有者权益的变动情况。

二、资产负债表解析资产负债表是分析商业银行财务状况的重要工具。

在资产负债表中,主要关注以下几个方面的指标:1. 资产结构:主要包括现金及储备、存放中央银行款项、贷款和垫款、金融资产投资等。

其中,贷款和垫款是商业银行的核心业务之一,需关注其占比和质量情况。

2. 负债结构:主要包括存款、拆借及同业存款、债券发行等。

存款是商业银行的主要资金来源,需要关注其稳定性和结构情况。

3. 净资产:反映了商业银行的净值和所有者权益状况,也是评估银行偿债能力和风险承担能力的一个重要指标。

三、利润表解析利润表是分析商业银行经营成果的重要依据。

在利润表中,需要关注以下几个方面的指标:1. 利息净收入:反映了商业银行核心业务的盈利能力,包括贷款利息收入和存款利息支出。

2. 手续费及佣金净收入:反映了商业银行非利息业务的盈利能力,包括代理金融业务、信用卡刷卡手续费等。

3. 净息差和净息收入率:净息差是指商业银行获得的利息收入与支付的利息成本之间的差额,净息收入率则是净息差占平均资产的比例,是评估银行经营效率的重要指标。

四、现金流量表解析现金流量表反映了商业银行在一定期间内的现金流入和流出情况,帮助了解银行的现金管理能力和风险状况。

在现金流量表中,关注以下几个方面的指标:1. 经营活动现金流量:反映了商业银行核心业务产生的现金流量情况,包括存款利息及手续费净收入、贷款净增加额等。

财务报表分析商业银行利润表-2024鲜版(1)

•业务介绍•财务业绩•竞品分析目•未来展望•总结和建议录商业银行概述0102总资产详情数据市场份额与竞争态势市场份额竞争态势总营收详情数据经营现金流详情数据经营现金流经营活动现金流入01经营活动现金流出02经营活动产生的现金流量净额03合并净利润详情数据主要竞争对手概况竞争对手B竞争对手A国际知名银行,在全球范围内拥有广泛的业务和客户群体,具备强大的跨境金融服务能力。

竞争对手C业务对比与优劣势分析竞争对手A 的优势在于其广泛的客户基础和分支机构网络,能够提供全面的金融产品和服务;劣势在于其较为庞大的组织结构和可能存在的效率问题。

竞争对手B的优势在于其国际知名度和强大的跨境金融服务能力,能够吸引高端客户和国际业务;劣势在于其可能存在的文化差异和语言障碍。

竞争对手C的优势在于其在某一领域的专业知识和经验,能够提供更加专业和个性化的服务;劣势在于其客户基础相对较窄,业务范围有限。

市场份额与增长率对比竞争对手A在市场份额上占据主导地位,具有较高的市场占有率和稳定的客户群体,但近年来增长率略显疲态。

竞争对手B在市场份额上虽然不及A,但凭借其国际知名度和强大的跨境金融服务能力,在高端客户和国际业务市场上具有较高的增长率。

竞争对手C在市场份额上相对较小,但由于其专注于某一领域,能够提供更加专业和个性化的服务,因此在该领域内的增长率较高。

混业经营趋势随着金融市场的不断开放和监管政策的逐步放宽,商业银行将更多涉足证券、保险等领域,实现混业经营。

金融科技的应用随着金融科技的不断发展,商业银行将更加依赖先进的技术手段,如人工智能、大数据等,提高业务处理效率和风险管理水平。

国际化发展趋势随着全球化的深入发展,商业银行将积极拓展海外市场,提升国际化水平,以获取更广泛的客户资源和业务机会。

行业发展趋势预测商业银行战略规划与目标提升核心竞争力商业银行将致力于提升风险管理、产品创新、客户服务等核心竞争力,以在激烈的市场竞争中保持领先地位。

商业银行的财务报表解读

商业银行的财务报表解读财务报表是商业银行向外界展示其财务状况和业绩的重要工具。

正确解读财务报表能够帮助投资者、监管机构和其他利益相关者更好地了解银行的财务实力和盈利能力。

本文将从资产负债表、利润表和现金流量表三个方面解读商业银行的财务报表,以便更全面地理解银行的经营情况。

一、资产负债表解读资产负债表是一份展示银行资产、负债和所有者权益的报表。

通过分析资产负债表,投资者可以了解银行的资金来源和运用情况。

以下是一些常见的要素:1. 资产:商业银行的主要资产包括现金、储备、贷款和债券投资。

重点关注贷款和债券投资的比例,以及它们的质量。

较高比例的贷款可能会增加银行的风险,而较高比例的债券投资可能会减少银行的盈利能力。

2. 负债:主要负债包括存款和借款。

关注存款的稳定性和借款的成本。

高比例的存款可能意味着银行较为稳定,而高昂的借款成本可能会对银行的盈利能力产生负面影响。

3. 所有者权益:所有者权益代表银行的净资产。

关注所有者权益的规模和增长趋势。

较大的所有者权益可能意味着银行更为资本充足,从而降低风险。

二、利润表解读利润表展示了银行在一定期间内的收入和支出情况。

通过解读利润表,可以评估银行的盈利能力和经营效益。

以下是一些常见的要素:1. 净利润:净利润代表银行在一定期间内的盈利水平。

关注净利润的规模和增长趋势。

较高的净利润意味着银行盈利能力较强。

2. 利息净收入:利息净收入是银行最主要的收入来源之一,代表了银行从贷款和债券投资中获得的收益。

关注利息净收入的规模和比例。

较高的利息净收入可能意味着银行有较好的资产运营能力。

3. 非利息净收入:非利息净收入包括其他业务活动带来的收入,如手续费和佣金收入等。

关注非利息净收入的规模和比例。

较高的非利息净收入可能意味着银行有多元化的盈利能力。

三、现金流量表解读现金流量表反映了银行在一定期间内的现金流入和流出情况。

通过解读现金流量表,可以评估银行的现金支付能力和资金运用情况。