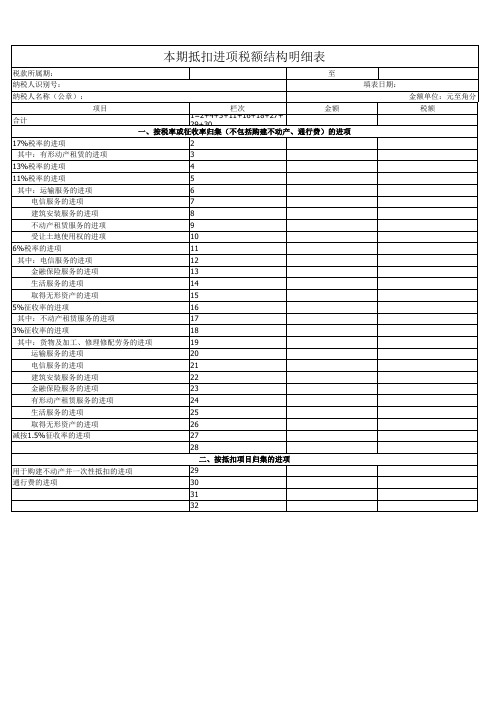

本期抵扣进项税额结构明细表

进项税额结构明细表

税款所属期: 纳税人识别号: 纳税人名称(公章): 项目 合计 17%税率的进项 其中:有形动产租赁的进项 13%税率的进项 11%税率的进项 其中:运输服务的进项 电信服务的进项 建筑安装服务的进项 不动产租赁服务的进项 受让土地使用权的进项 6%税率的进项 其中:电信服务的进项 金融保险服务的进项 生活服务的进项 取得无形资产的进项 5%征收率的进项 其中:不动产租赁服务的进项 3%征收率的进项 其中:货物及加工、修理修配劳务的进项 运输服务的进项 电信服务的进项 建筑安装服务的进项 金融保险服务的进项 有形动产租赁服务的进项 生活服务的进项 取得无形资产的进项 减按1.5%征收率的进项 栏次 金额 1=2+4+5+11+16+18+27+ 29+30 一、按税率或征收率归集(不包括购建不动产、通行费)的进项 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 二、按抵扣项目归集的进项 用于购建不动产并一次性抵扣的进项 通行费的进项 29 30 31 32 至 填表日期:

进项税额明细表

5、每次办理软件退税都要提供从年初至退税月份的所有进项税清单。每年最后 一次退税要提供12月份的申报表。

6、软件研 发:是指当 7、销售、软件研发、公用、不得抵扣,属于并列关系。即:销售+软件研发+公用+不得 抵扣=当期进项税合计。

月份 项目名称 金额

1

进项税额明细表

税额

元

销售

进项税额分类 软件研发 公用

单位:

不得抵扣转出

本月合计 2

本月合计 3

本月合计 4

本月合计 5

本月合计 6

本月合计 7

本月合计 8

本月合计 9

本月合计 10

本月合计 11

本月合计 12

本月合计

全年累 计

1、研发:计入软件研发成本的进项税额。①外包研发;②外聘专家做技术服务 、咨询、辅导;③研发人员专用的仪器仪表设备;④研发人员做软件测试实验用 的硬件;⑤软件著作权代办费、办理费等。

增值税纳税申报表附件资料(表二)(本期进项税额明细)

纳税人名称:(公章)

增值税纳税申报表附列资料(表二)

(本期进项税额明细)

税款所属时间:2020-07-01至2020-07-31

填表日期:金额单位:元至角分

一、申报抵扣的进项税额

项 目

栏 次

份 数

金 额

税 额

(一)认证相符的防伪税控

增值税专用发票

1=2+3

0

0.00

0.00

其中:本期认证相符且本期

申报抵扣

2

0

0.00

0.00

前期认证相符且本期申报抵

扣

3

0

0.00

0.00

(二)其他抵扣凭证

4=5+6+7+8a+8b

0

0.00

0.00

其中:海关进口增值税专用

缴款书

5

0

0.00

0.00

农产品收购发票或者销售发

票

6

0

0.00

0.00

代扣代缴税收缴款凭证

7

0

--

0.00

加计扣除农产品进项税额

8a

--

--

34

-

-

-

四、其他

项 目

栏 次

份 数

金 额

税 额

本期认证相符的税控增值税

专用发票

35

0

0.00

0.00

代扣代缴税额

36

--

--

0.00

0.00

其他

8b

0

0.00

0.00

(三)本期用于购建不动产

的扣税凭证

9

0

0.00

0.00

固定资产进项税额抵扣情况表

一、增值税转型概念及改革背景

所谓增值税转型,是指将增值税由现行的“生产型”转为 “消费型”,即:对增值税一般纳税人新购进的机器设备 等固定资产所含进项税额,准予从销项税额中计算抵扣。 增值税的三种类型:(1)生产型增值税;(2)收入型增值 税;(3)消费型增值税。 增值税转型改革的步骤:自2004年7月1日起,首先在东北三 省一市选择8个行业;自2007年7月1日起在中部六省26个 城市的8个行业;自2008年7月1日起,在内蒙古东部5个 盟市、四川地震严重的51个灾区先后开展扩大增值税抵扣 范围试点;自2009年1月1日起,在全国推开增值税转型 改革。 此次增值税转型改革的内容,除了允许纳税人抵扣新购进设 备所含增值税进项税额外,还同时取消进口设备免征增值 税和外商投资企业采购国产设备增值税退税政策,将小规 模纳税人的增值税征收率统一调低至3%,将矿产品增值 税适用税率恢复到17%。

固定资产的界定 固定资产抵扣凭证

不同政策对固定资产的界定

增值税转型

新《增值税暂行条例实施 细则》第二十一条所规定 的固定资产,即:使用期 限超过12个月的机器、机 械、运输工具以及其他与 生产经营有关的设备、工 具、器具等。纳税人外购 和自制的不动产不属于本 办法的抵扣范围。

增值税扩抵

原《增值税暂行条例实施 细则》第十九条所规定的 固定资产,即:(1)使用 期限超过一年的机器、机 械、运输工具以及其他与 生产、经营有关的设备、 工具、器具;(2)单位价 值在2000元以上,并且 使用年限超过两年的不属 于生产、经营主要设备的 物品。并不包括房屋、建 筑物等不动产。

本内容仅作参考,不作为执行依据。

增值税转型业务

安徽省国税局流转税处

文件依据

1、《中华人民共和国增值税暂行条例》(国 务院令第538号) 2、《增值税暂行条例实施细则》(财政部 国家税务总局令第50号) 3、《财政部 国家税务总局关于全国实施增 值税转型改革若干问题的通知》(财税 [2008]170号) 4、《国家税务总局关于推行机动车销售统一 发票税控系统有关工作的通知》(国税发 [2008]117号)

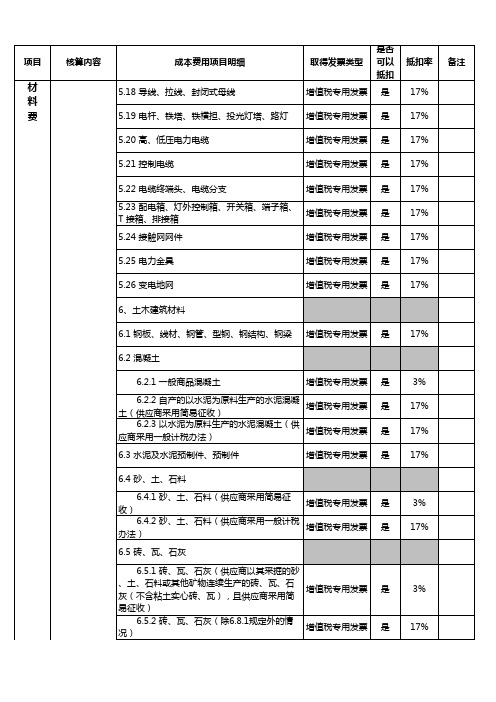

建筑业增值税进项税抵扣明细表

核算内容

成本费用项目明细 5.18 导线、拉线、封闭式母线 5.19 电杆、铁塔、铁横担、投光灯塔、路灯 5.20 高、低压电力电缆 5.21 控制电缆 5.22 电缆终端头、电缆分支 5.23 配电箱、灯外控制箱、开关箱、端子箱、 T 接箱、排接箱 5.24 接触网网件 5.25 电力金具 5.26 变电地网 6、土木建筑材料 6.1 钢板、线材、钢管、型钢、钢结构、钢梁 6.2 混凝土 6.2.1 一般商品混凝土

2、劳务分包(分包方为有建筑劳务资质的公 司) 5、劳务派遣费用

增值税专用发票 增值税专用发票

6、协作队伍劳务费

增值税专用发票

是

6%

机 械 使 用 费

工程施工过程中 2、外租机械设备(括吊车、挖掘机、装载机、 增值税专用发票 使用自有施工机 塔吊、扶墙电梯、运输车辆等) 械发生的机械使 增值税专用发票 用费和租用外单 3、外租机械设备进出场费 位施工机械发生 的租赁费以及施 工机械的安装、 拆卸和进出场费 用等。

是 是 是 是 是 是 是 是

3% 13% 17% 6% 6% 6% 11% 6%

间接费: 3、工程、设备及人员的保险费用 施工单位在组织 和管理施工生产 4、租赁费 活动中所发生的 费用。 4.1 房屋租赁 4.2 汽车租赁费 4.3 其他租赁费,如电脑、打印机等 5、会议费 6、交通费 7、车辆使用费 7.1 车辆修理费

1.4 原增值税一般纳税人,销售自己使用过的 2009年1月1日以前购进或者自制的固定资产

增值税专用发票

是

3%征收 率减按 2%,可 以放弃减 税按照简 易办法 3% 3%征收 率减按 2%,可 以放弃减 税按照简 易办法 3%

1.5 营改增一般纳税人,销售自己使用过的本地 增值税专用发票 区试点之日以前购进或者自制的固定资产

增值税成本费用进项税抵扣率明细表

实用文档

标准文案成本费用进项税抵扣率明细表

一、编写目的

增值税存在多档税率,不同的成本费用项目适用不同的税率,为便于公司各部门相关人员在进行成本、费用管理时,准确掌握各

项成本费用可抵扣进项税的适用税率,做到增值税进项税额准确抵扣,现以常规工程项目成本费用及期间费用构成为基准,对进项税

抵扣率进行整理,并编制本表供相关财务及业务人员在办理实际业务时使用。

二、主要内容

1.编码:为区分货物、服务的类别和名称,设置了相应的编码,对于同类别货物、服务编码前缀数字相同。

2.成本项目费用明细:所列内容为常规工程项目可能涉及的货物以及相关成本费用项目。

3.发票类型:主要包括增值税专用发票、机动车销售统一发票、农产品收购发票或销售发票以及其他类型发票。

4.抵扣率:系供应商为增值税一般纳税人时能提供的增值税专用发票的抵扣率,包括17%、13%、11%、6%、3%。

供应商为小规模纳税人时,可以取得3%抵扣率的增值税专用发票;供应商提供增值税普通发票时,不能抵扣进项税。

5.备注:对货物、劳务涉及的税收优惠政策及其他内容进行明确说明。

三、使用说明

表中“是否可抵扣”一列为“是”的项目,仅是通过其是否属于增值税应税范围进行的判断;具体能否抵扣还需根据企业采购该

项目后的用途做进一步判断。

本期抵扣进项税额结构明细表

本期抵扣进项税额结构明细表

税款所属时间: 年 纳税人名称:(公章) 月 日至 年 月 日 金额单位:元至角分

项目

栏次 1=2+4+5+11+16+18+ 27+29+30

金额

税额

税额栏说明

合计

《附列资料(二)》 1+4+9"税额"合计

一、按税率或征收率归集(不包括购建不动产、通行费)的进项 17%税率的进项 其中:有形动产租赁的进项 13%税率的进项 11%税率的进项 其中:运输服务的进项 电信服务的进项 建筑安装服务的进项 不动产租赁服务的进项 受让土地使用权的进项 6%税率的进项 其中:电信服务的进项 金融保险服务的进项 生活服务的进项 取得无形资产的进项 5%征收率的进项 其中:不动产租赁服务的进项 3%征收率的进项 运输服务的进项 电信服务的进项 建筑安装服务的进项 金融保险服务的进项 有形动产租赁服务的进项 生活服务的进项 取得无形资产的进项 2≥第3栏; 3 4 5≥第6栏+第7栏+第 8栏+第9栏+第10 栏; 6 7 8 9 10 11≥第12栏+第13栏 +第14栏+第15栏; 12 13 14 15 16≥第17栏; 17 18 20 21 22 23 24 25 26

其中:货物及加工、修理修配劳务的进项19

按税法规定符合 农产品核定扣除进项税 抵扣条件,在本 期申报抵扣的不 同税率(或征收 率)的进项税额 取得差额征税开票 功能开具的增值税 专用发票,按照实 际购买的服务、不 不包括用于购建 动产或无形资产对 不动产的允许一 应的税率或征收 次性抵扣和分期 率,将扣税凭证上 抵扣的进项税 注明的税额填入对 应栏次。 额,以及纳税人 支付的道路、桥 、闸通行费

成本费用进项税抵扣率明细表

成本费用进项税抵扣率明细表

一、编写目的

增值税存在多档税率,不同的成本费用项目适用不同的税率,为便于公司各部门相关人员在进行成本、费用管理时,准确掌握各项成本费用可抵扣进项税的适用税率,做到增值税进项税额准确抵扣,现以常规工程项目成本费用及期间费用构成为基准,对进项税抵扣率进行整理,并编制本表供相关财务及业务人员在办理实际业务时使用。

二、主要内容

1.编码:为区分货物、服务的类别和名称,设置了相应的编码,对于同类别货物、服务编码前缀数字相同。

2. 成本项目费用明细:所列内容为常规工程项目可能涉及的货物以及相关成本费用项目。

3.发票类型:主要包括增值税专用发票、机动车销售统一发票、农产品收购发票或销售发票以及其他类型发票。

4.抵扣率:系供应商为增值税一般纳税人时能提供的增值税专用发票的抵扣率,包括17%、13%、11%、6%、3%。

供应商为小规模纳税人时,可以取得3%抵扣率的增值税专用发票;供应商提供增值税普通发票时,不能抵扣进项税。

5.备注:对货物、劳务涉及的税收优惠政策及其他内容进行明确说明。

三、使用说明

表中“是否可抵扣”一列为“是”的项目,仅是通过其是否属于增值税应税范围进行的判断;具体能否抵扣还需根据企业采购该项目后的用途做进一步判断。

抵扣表明细。

固定资产进项税额抵扣情况表及填表说明

固定资产进项税额抵扣情况表及填表说明本表所称的固定资产是指新购进的要抵扣的所有固定资产。

(一)本表“纳税人识别号”栏,填写税务机关为纳税人确定的识别号,即:税务登记证号码。

(二) 本表“纳税人名称”栏,填写纳税人单位名称全称,不得填写简称。

(三) 本表“填表日期”指纳税人填写本表的具体日期。

(四)本表第3栏的合计必须是第1栏和第2栏之和,增值税专用发票栏填写当期认证并申报抵扣的进项税额(辅导期企业要比对相符并申报后在抵扣当月才能填入此表)。

海关进口增值税专用缴款书栏填写当期采集并申报抵扣的进项税额(辅导期企业要比对相符并申报后在抵扣当月才能填入此表)。

固定资产进项税额抵扣情况表纳税人识别号: 纳税人名称(公章):年月日金额单位:元至角分填表日期:项目栏次当期申报抵扣的当期申报抵扣的固定资产进项税固定资产进项税额额累计增值税专用发票 1海关进口增值税2专用缴款书合计 3=1+2注:本表一式二份,一份纳税人留存,一份主管税务机关留存。

下面是三个励志小故事,不需要的朋友可以下载后编辑删除谢谢~~~你可以哭泣,但不要忘了奔跑2012年,我背着大包小包踏上了去往北京的火车,开启了北漂生涯。

彼时,天气阴沉,不知何时会掉下雨滴,就像我未知的前方一样,让人担忧。

去北京的决定是突然而果决的,我在宿舍纠结了一天,然后在太阳逃离窗口的时候打电话告诉父母,我要到首都闯一闯。

消息发出去之后,并没有预料之中的强烈反对,父亲只给我回了一个字:好。

就这样看似毫无忧虑的我,欣喜地踏上了北上的路。

有些事情只有真正迈出第一步的时候,才会迎来恐惧。

当我踏上北上的列车时,才惊觉对于北京,除了天安门、央视大楼这些着名建筑,我知之甚少。

俗话说无知者无畏,可于我而言,这句话并不适用,因为在坐上火车那一刻,我就开始对未来胆战心惊,毫无底气。

火车开动之后,我的心情变得更加复杂而紧张,甚至一度心生退意。

人类果然是一个无解的方程式,看似无畏的勇气背后不知藏下了多少怯懦和犹豫。

增值税成本费用进项税抵扣率明细表

增值税成本费用进项税

抵扣率明细表

SANY GROUP system office room 【SANYUA16H-SANYHUASANYUA8Q8-SANYUA16

成本费用进项税抵扣率明细表

一、编写目的

增值税存在多档税率,不同的成本费用项目适用不同的税率,为便于公司各部门相关人员在进行成本、费用管理时,准确掌握各项成本费用可抵扣进项税的适用税率,做到增值税进项税额准确抵扣,现以常规工程项目成本费用及期间费用构成为基准,对进项税抵扣率进行整理,并编制本表供相关财务及业务人员在办理实际业务时使用。

二、主要内容

1.编码:为区分货物、服务的类别和名称,设置了相应的编码,对于同类别货物、服务编码前缀数字相同。

2.成本项目费用明细:所列内容为常规工程项目可能涉及的货物以及相关成本费用项目。

3.发票类型:主要包括增值税专用发票、机动车销售统一发票、农产品收购发票或销售发票以及其他类型发票。

4.抵扣率:系供应商为增值税一般纳税人时能提供的增值税专用发票的抵扣率,包括17%、13%、11%、6%、3%。

供应商为小规模纳税人时,可以取得3%抵扣率的增值税专用发票;供应商提供增值税普通发票时,不能抵扣进项税。

5.备注:对货物、劳务涉及的税收优惠政策及其他内容进行明确说明。

三、使用说明

表中“是否可抵扣”一列为“是”的项目,仅是通过其是否属于增值税应税范围进行的判断;具体能否抵扣还需根据企业采购该项目后的用途做进一步判断。

抵扣表明细。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

17%税率的进项

栏次 金额 税额 1=2+4+5+ 11+16+18 一、按税率或征收率归集(不包括购建不动产、通行费)的进项

2 其中:有形动产租赁的进项 3 13%税率的进项 4 11%税率的进项 5 其中:运输服务的进项 6 电信服务的进项 7 建筑安装服务的进项 8 不动产租赁服务的进项 9 受让土地使用权的进项 10 6%税率的进项 11 其中:电信服务的进项 12 金融保险服务的进项 13 生活服务的进项 14 取得无形资产的进项 15 5%征收率的进项 16 其中:不动产租赁服务的进项 17 3%征收率的进项 18 其中:货物及加工、修理修配劳务的进项 19 运输服务的进项 20 电信服务的进项 21 建筑安装服务的进项 22 金融保险服务的进项 23 有形动产租赁服务的进项 24 生活服务的进项 25 取得无形资产的进项 26 减按1.5%征收率的进项 27 28 二、按抵扣项目归集的进项 用于购建不动产并一次性抵扣的进项 29 通行费的进项 30 31 32

合计 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0

)的进项