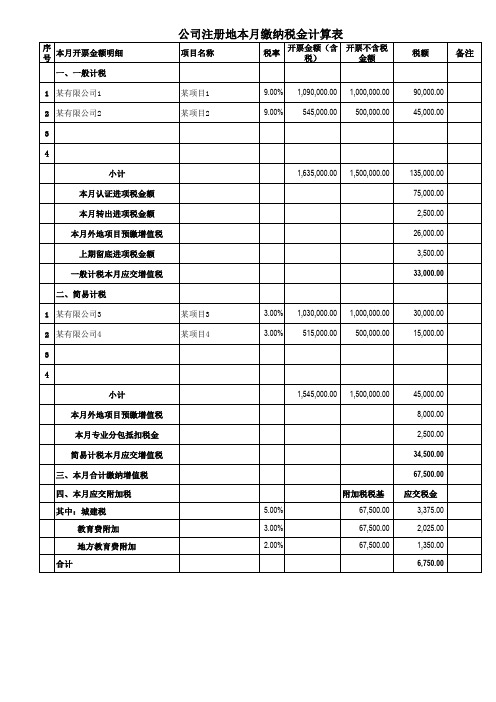

应交税金计算表

建筑公司税金计算表

本月开票金额明细

一、一般计税

1 某有限公司1

2 某有限公司2

3

4

小计

本月认证进项税金额

本月转出进项税金额

本月外地项目预缴增值税

上期留底进项税金额

一般计税本月应交增值税

二、简易计税

1 某有限公司3

2 某有限公司4

3

4

小计

本月外地项目预缴增值税

本月专业分包抵扣税金

简易计税本月应交增值税

三、本月合计缴纳增值税

四、本月应交附加税 其中:城建税

教育费附加 地方教育费附加 合计

公司注册地本月缴纳税金计算表

项目名称

税率

开票金额(含 税)

开票不含税 金额

某项目1 某项目2

9.00% 1,090,000.00 1,000,000.00 9.00% 545,000.00 500,000.00

1,635,000.00 1,500,% 1,030,000.00 1,000,000.00 3.00% 515,000.00 500,000.00

1,545,000.00 1,500,000.00

5.00% 3.00% 2.00%

附加税税基 67,500.00 67,500.00 67,500.00

税额

备注

90,000.00 45,000.00

135,000.00 75,000.00 2,500.00 26,000.00 3,500.00 33,000.00

30,000.00 15,000.00

45,000.00 8,000.00 2,500.00 34,500.00 67,500.00 应交税金 3,375.00 2,025.00 1,350.00 6,750.00

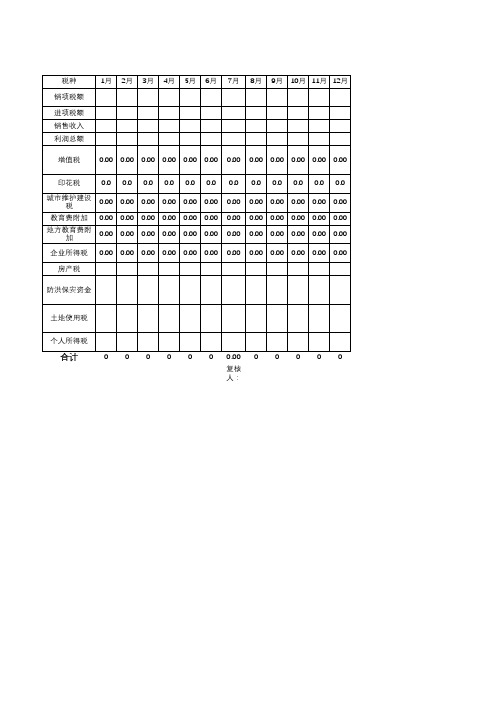

企业税费测算表

上年全年销售收入总额*0.001

税种 销项税额 进项税额 销售收入 利润总额

1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月

增值税

0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

印花税

0.0 0.0 0.0 0.0 0.0 0.0 0.0 0.0 0.0 0.0 0.0 0.0

城市维护建设 税

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

教育费附加 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

地方教育费附 加

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

企业所得税 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

房产税

防洪保安资金

土地使用税

个人所得税

合计

0 0 0 0 0 0 0.00 0 0 0 0 0

2018新个人所得税 税金计算表(起征点每月5000元)

2018版个税按月预交,年

终汇算(次年3月1日-6月

30日)

薪资计算月收入总计

25,000.00请输入年终奖

请输入扣减保险、住房公积金等 5,500.00请输入

扣减基数

5,000.00应税收入

14,500.00当月薪资所得税

435.00年终奖所得税

-工资实发数

19,065.00年终奖实发数

-本月实领收入

19,065.00最后月收入

年终奖月税年奖金税 19,500.00

- 435.00 -税率速算扣除数(元)3%10% 210.0020% 1,410.0025% 2,660.0030% 4,410.0035% 7,160.0045% 15,160.00全月应纳税所得额全月应纳税额不超过3000元

全月应纳税额超过3000元至12000元

全月应纳税额超过12000元至25000元全月应纳税额超过25000元至35000元全月应纳税额超过35000元至55000元全月应纳税额超过55000元至80000元全月应纳税额超过80000元

实发年终奖 - 0.02。

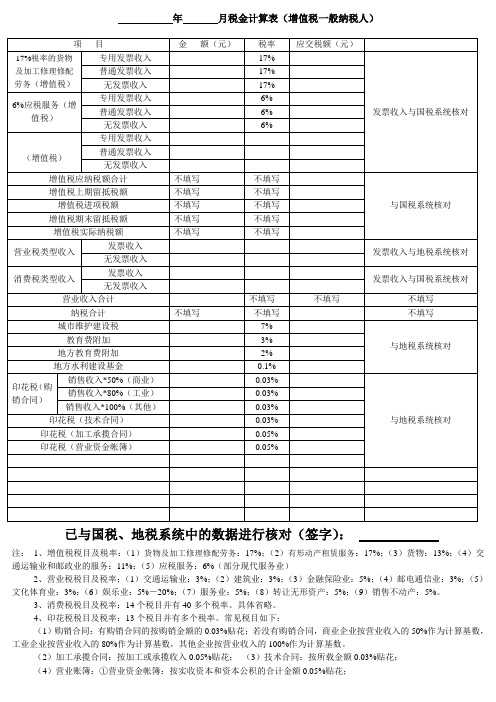

税金计算表(一般纳税人)

年月税金计算表(增值税一般纳税人)

已与国税、地税系统中的数据进行核对(签字):

注:1、增值税税目及税率:(1)货物及加工修理修配劳务:17%;(2)有形动产租赁服务:17%;(3)货物:13%;(4)交通运输业和邮政业的服务:11%;(5)应税服务:6%(部分现代服务业)

2、营业税税目及税率;(1)交通运输业:3%;(2)建筑业:3%;(3)金融保险业:5%;(4)邮电通信业:3%;(5)文化体育业:3%;(6)娱乐业:5%-20%;(7)服务业:5%;(8)转让无形资产:5%;(9)销售不动产:5%。

3、消费税税目及税率:14个税目并有40多个税率。

具体省略。

4、印花税税目及税率:13个税目并有多个税率。

常见税目如下:

(1)购销合同:有购销合同的按购销金额的0.03%贴花;若没有购销合同,商业企业按营业收入的50%作为计算基数,工业企业按营业收入的80%作为计算基数,其他企业按营业收入的100%作为计算基数。

(2)加工承揽合同:按加工或承揽收入0.05%贴花;(3)技术合同:按所载金额0.03%贴花;

(4)营业账簿:①营业资金帐簿:按实收资本和资本公积的合计金额0.05%贴花;。

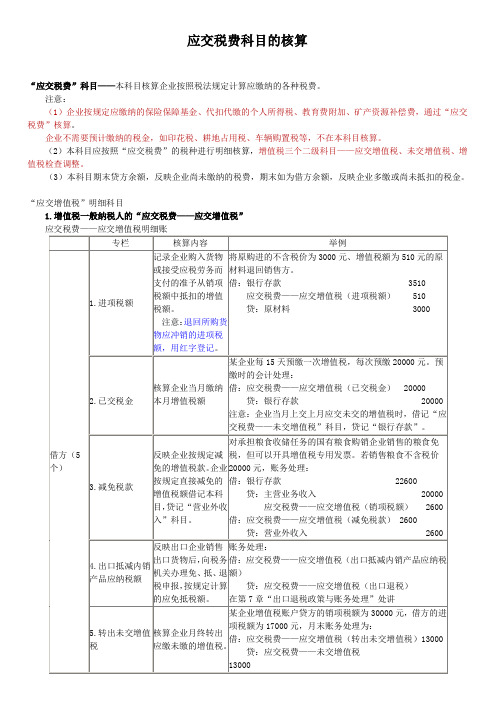

应交税费科目的核算

应交税费科目的核算“应交税费”科目——本科目核算企业按照税法规定计算应缴纳的各种税费。

注意:(1)企业按规定应缴纳的保险保障基金、代扣代缴的个人所得税、教育费附加、矿产资源补偿费,通过“应交税费”核算。

企业不需要预计缴纳的税金,如印花税、耕地占用税、车辆购置税等,不在本科目核算。

(2)本科目应按照“应交税费”的税种进行明细核算,增值税三个二级科目——应交增值税、未交增值税、增值税检查调整。

(3)本科目期末贷方余额,反映企业尚未缴纳的税费,期末如为借方余额,反映企业多缴或尚未抵扣的税金。

“应交增值税”明细科目1.增值税一般纳税人的“应交税费——应交增值税”栏。

借:银行存款贷:主营业务收入应交税费——应交增值税借:应交税费——应交增值税贷:银行存款(二)“未交增值税”明细科目1.核算一般纳税人月终时转入的应缴未缴增值税额(包括一般纳税人按征收率计算的应纳税款),转入多缴的增值税也在本明细科目核算。

借:应交税费——应交增值税(转出未交增值税)贷:应交增值税——未交增值税或者借:应交增值税——未交增值税贷:应交税费——应交增值税(转出多交增值税)2.一般纳税人按征收率计算的增值税记入“应交税费——未交增值税”,不通过“应交税费——应交增值税(销项税额)”核算某企业转让一台使用过的机器设备(假设已作为固定资产使用),该设备2003年8月购入,原价80万元,现以31.2万元售出。

① 取得转让收入时借:银行存款 312000贷:固定资产清理 300000(312000÷1.04)应交税费——未交增值税 12000(312000÷1.04×4%)②缴税时借:应交税费——未交增值税12000贷:营业外收入 6000银行存款 60003.企业当月缴纳上月应缴未缴的增值税时,借记“应交税费——未交增值税”科目,贷记“银行存款”科目。

4.月末,本科目的借方余额反映的是企业专用税票预缴等多缴的增值税款,贷方余额反映的是期末结转下期应缴的增值税。

增值税行业平均税负率参照表

增值税行业平均税负率参照表税负率=应交税金/销售收入=(销项税金-进项税金/销售收入)*%序号行业平均税负率1 农副食品加工 3.502 食品饮料 4.503 纺织品(化纤) 2.254 纺织服装皮革羽毛(绒)及制品 2.915 造纸及纸制品业 5.006 建材产品 4.987 化工产品 3.358 医药制造业8.509 卷烟加工12.5010 塑料制品业 3.5011 非金属矿物制品业 5.5012 金属制品业 2.2013 机械交通运输设备 3.7014 电子通信设备 2.6515 工艺品及其他制造业 3.5016 电气机械及器材 3.7017 电力、热力的生产和供应业 4.9518 商业批发0.9019 商业零售 2.5020 其他 3.50税负率是指增值税纳税义务人当期应纳增值税占当期应税销售收入的比例.(一)企业税收负担率的测算分析税负率差异幅度=[企业税负率-本地区同行业平均税负率(或上年同期税负率)]÷本地区同行业平均税负率(或上年同期税负率)×100% 将测算的企业税负率与上年同期、同行业平均税负率相比,如税负率差异幅度低于-30%,则该企业申报异常。

(二)企业销售额变动率的测算分析当月应税销售额变动率=(当月应税销售额-上月应税销售额)÷上月应税销售额×100%累计应税销售额变动率=(本期累计应税销售额-上年同期应税销售额)÷上年同期应税销售额×100%累计应税销售额变动率或当月应税销售额变动率超过50%或低于-50%,应将应税销售额和应纳税额进行配比分析,以确定该企业申报是否异常。

(三)企业销售成本变动率与销售额变动率的配比分析销售成本变动率=(本期累计销售成本-上年同期累计销售成本)÷上年同期累计销售成本×100%销售额变动率=(本期累计销售额-上年同期累计销售额)÷上年同期累计销售额×100%企业销售成本变动率与销售额变动率的差异额=销售成本变动率-销售额变动率如果企业销售成本变动率与销售额变动率的差异幅度超过各地设定的正常峰值,该企业申报异常。

2022个税excel计算公式

2022个税excel计算公式1. 怎么用excel表算个人所得税1.excel表计算个人所得税的公式假设A1单元格是要计算税金的工资数,B1单元格为税率,C1单元格为扣除数,D1单元格为应交税金税率的公式:=(IF(AND(A1>0,A1<=500),5%,IF(AND(A1>500,A1<=2000),10%, IF(AND(A1>2000,A1<=5000),15%,IF(AND(A1>5000,A1<=20000) ,20%,IF(AND(A1>20000,A1<=40000),25%,IF(AND(A1>40000,A1 <=60000),30%,IF(AND(A1>60000,A1<=80000),35%,0)))))))+I F(AND(A1>80000,A1<=100000),40%,IF(A1>100000,45%,0)))扣除数的公式:=IF(B1=5%,0,IF(B1=10%,25,IF(B1=15%,125,IF(B1=20%,375,I F(B1=25%,1375,IF(B1=30%,3375,IF(B1=35%,6375,IF(B1=40%, 10375,0))))))))+IF(B1=45%,15375,0)应交税金的公式:=round(A1*B1-C1,2)2.怎么在excel中计算个人所得税?方法/步骤计算个人所得税规则如下:起征点为3500 税率及速算扣除见下表创建表格基本统计数据,包括基本工资,起征额等数据。

见表选择D2单元格,在工具中输入公式 =IF(B2>3500,B2-C2,0) 按enter,得”应纳税所得额“ 选中E2,在公式编辑栏中输入公式 =IF(D2,0。

03,IF(D2,0。

1,IF(D2,0。

2,IF(D2,0。

25,IF(D2,0。

第六章 利润-应交所得税的计算

2015年全国会计专业技术初级资格考试内部资料初级会计实务第六章 利润知识点:应交所得税的计算● 详细描述:【例6 -11】甲公司2×12年度按企业会计准则计算的税前会计利润为19800 000元,所得税税率为25%。

甲公司全年实发工资、薪金为2 000 000无,职工福利费300 000元,工会经费50 000元,职工教育经费100 000元;经查,甲公司当年营业外支出中有120 000元为税收滞纳罚金。

假定甲公司全年无其他纳税调整因素。

税法规定,企业发生的合理的工资、薪金支出准予据实扣除;企业发生的职工福利费支出,不超过工资、薪金总额14%的部分准予扣除;企业拔缴的工会经费,不超过工资、薪金总额2%的部分准予扣除;除国务院财政、税务主管部门另有规定外,企业发生的职工教育经费支出,不超过工资、薪金总额2.5 %的部分准予扣除,超过部分准予结转以后纳税年度扣除。

本例中,按税法规定,企业在计算当期应纳税所得额时,可以扣除工资、薪金支出2 000 000元,扣除职工福利费支出280 000 (2 000000×14%)元,工会经费支出40 000 (2 000 000×2%)元,职工教育经费支出50 000 (2 000 000×2.5%)元。

甲公司有两种纳税调整因素,一是已计入1.应交所得税是指企业按照税法规定计算确定的针对当期发生的交易和事项,应交纳给税务部门的所得税金额,即当期应交所得税。

2.应纳税所得额是在企业税前会计利润(即利润总额)的基础上调整确定的,计算公式为: 应纳税所得额=税前会计利润+纳税调整增加额一纳税调整减少额 1纳税调整增加额主要包括税法规定允许扣除项目中,企业已计入当期费用但超 过税法规定扣除标准的金额(如超过税法规定标准的职工福利费、工会经费、职工教育经费、业务招待费、公益性捐赠支出、广告费和业务宣传费等),以及企业 已计入当期损失但税法规定不允许扣除项目的金额(如税收滞纳金、罚金、罚 款)。

小规模纳税人季末计提税金自动计算表(查账征收)

企业综合税收负担率=企业实际缴纳的各项税收总额 / 企业同期不含 税收入总额

增值税+附加税综合负税率

0.64%

企业综合负税率

5.73%

小规模纳税人季末计提税金自动计算表(查账征收)

税目

增值税

其他

专票 本季含税销售额

普票

本季不含税销售 专票

额

普票

计算金额

151500.00 101000.00 150000.00 100000.00

Hale Waihona Puke 计算方式税 率不含税销售额×税率 1%

税额

1500.00

单位:元

备注

公式已经设置好,可以分情况计算 ①季不含税销售小于等于30万只算专票 ②季不含税销售额大于30万计算专票加普 票的增值税税额。 ③小规模纳税人减按1%征收率征收增值 税,政策实施期限延长到2020年12月31日 。

工资总额×税率

2%

37.50 600.00

根据 财税〔2019〕13号对小规模纳税人 50%减征印花税(不含证券交易印花税)。 本通知执行期限为2019年1月1日至2021年 12月31日。 查看企业核定的税种,没有的话请删除本

行

企业所得税

本季度利润总额

301000.00

利润总额×适用税率 5%

15050.00

0.00 0.00 0.00

根据 财税〔2019〕13号对月销售额10万元 以下(含本数)的小规模纳税人免征①教 育费附加、②地方教育费附加、③水利建 设基金。本通知执行期限为2019年1月1日 至2021年12月31日。

印花税 工会经费

工资总额

250000.00 30000.00

不含税收入×税率 0.03%

关于建筑安装企业的应纳税种类

关于建筑安装企业的应纳税种类想请教关于建安企业都应交纳哪几个税种,税率各是多少,应交的企业所得税的税率是多少一、建筑安装企业的应纳税种类一般包括:1.营业税;2.城建税;3.教育费附加4.房产税5.城镇土地使用税6.车船使用税7.印花税8.所得税9.个人所得税二、税率1、营业税根据《营业税暂行条例》的规定建筑安装企业适用建筑业税目,按照3%的税率征收营业税。

2、城市维护建设税计税依据是按实际缴纳的营业税税额计算缴纳。

税率分别为7%(城区)、5%(郊区)、1%(农村)。

计算公式:应纳税额=营业税税额某税率。

3、教育费附加计税依据是按实际缴纳营业税的税额计算缴纳,附加税率为3%。

计算公式:应交教育费附加额=营业税税额某费率。

4、印花税:(1)财产租赁合同、仓储保管合同、财产保险合同,适用税率为千分之一;(2)加工承揽合同、建设工程勘察设计合同、货运运输合同、产权转移书据,税率为万分之五;(3)购销合同、建筑安装工程承包合同、技术合同,税率为万分之三;(4)借款合同,税率为万分之零点五;(5)对记录资金的帐薄,按“实收资本”和“资金公积”总额的万分之五贴花;(6)营业帐薄、权利、许可证照,按件定额贴花五元。

5、个人所得税:工资、薪金不含税收入适用税率表级数应纳税所得额(不含税)税率(%)速算扣除数(元)1不超过500元的部分502超过500元至2000元的部分10253超过2000元至5000元的部分151254超过5000元至20000元的部分203755超过20000元至40000元的部分2513756超过40000元至60000元的部分3033757超过60000元至80000元的部分3563758超过80000元至100000元的部分40103759超过100000元的部分45153756、所得税税率:2022年1月1日开始执行新所得税法,所得税税率为25%。

7、房产税依照房产余值计算缴纳的,税率为1.2%;依照房产租金收入计算缴纳的,税率为12%。