第3章 资产组合理论(2)

财务管理第3章投资组合

中兴 00063 0.13

假设 中兴 0.19

0.07348 0.07348 0.5652 0.3867

例:股票收益的方差

公司名称

联通 60050

中兴 000063

未来 状况 景气

不景 气 景气

不景 气

发生 概率

0.4 0.6

0.4 0.6

可能 期望 报酬 报酬 0.18 0.12 0.08

0.22 0.13 0.07

当两证券的收益率是完全正相关的时候投资组合的风险才 等于单个证券风险与其在组合中的比重的乘积,即投资组 合不具有分散风险的作用。

2、结论: 随着加入投资组合中的资产数量增 加,投资组合的方差不断下降,组合 中的资产相关性越小,则组合的风险 分散效果越好,相反资产收益相关性 越强,则组合的风险分散效果越差。

0.1

2

1/3

0.1

0.05

3

1/3

E rp

2 p

0.15 0.10 0.00167

0.30 0.15 0.01167

资产组合的收益与风险

年 概率

1 1/3

2 1/3

3 1/3

E rp

2 p

资产组合

1

1 A 1B 22

0.075

2

1 A 4B 55

0.09

0.075

0.06

0.225

0.27

0.125

➢ 历史数据是母集团从取出的样本,所以历史数 据的平均值和方差以及标准差的定义可以参照 前面的样本的情形下各自的定义。

➢二、资产组合的收益和风险的度量

➢对于资产组合,组合的收益率:

rp

n i 1

riWi

➢Wi是资产i的权重,即投资比例。

第三章资产组合理论

的风险,还要考虑资产收益率相互之间的关系。

例:某投资公司已将50%的资金投资于A公司的股票,剩下50%的投资,投资经理决定在A 公司、B公司股票和无风险资产(收益率为3%)之间选择其一,哪一种选择更有利?A、 B公司的收益分布如下表所示。

原料生产的正常年份 股市的牛市 概率 A公司 B公司 无风险资产 收益率(%) 收益率(%) 收益率(%) 0.5 20 2 3 股市的熊市 0.3 10 -10 3 0.2 -20 40 3 原料生产危机年份

资产1所占 资产2所占 比重(W1) 比重(W2) ρ=+1 ρ=0 ρ=-1

r

σ

r

σ

r

σ

1.00 0.65 0.50 0.25 0.00

0.00 0.35 0.50 0.75 1.00

5.00 5.75 6.50 7.25 8.00

4.00 5.50 7.00 8.50 10.0

5.00 5.75 6.50 7.25 8.00

在马克维茨的投资组合理论中,投资组合的风险用投资组合的方差来衡量。 由两种资产组成的投资组合的方差为:

2 2 2 2 2 Var A B A W W WAWBCOVAB B A A BB 2

式(3.8)

包含n种资产的投资组合的方差为:

2 Var RP P

14

3.3 资产组合的收益和风险

经计算,三种选择方案投资组合的预期收益率和风险如下表示:

资产组合 全部投资于A公司股票 A、B公司股票各投资50% 预期收益率(%) 9 7.5 方差 0.0229 0.002425

A公司股票与无风险资产各投资50%

6

0.005725

以上的例子说明,尽管B公司股票本身波动性很大,但根据均值—方差决 策准则,由A、B股票构成的资产组合显然比A与无风险资产构成的组合具有优 势,原因是显而易见的,A公司与B公司的收益率是呈反方向波动的。因此,度 量资产组合的风险必须要考虑到各资产收益间的关系。

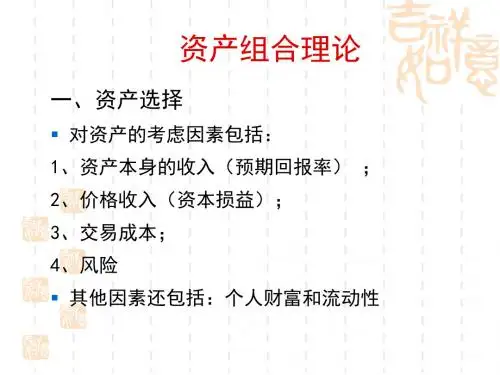

资产组合理论

资产组合理论投资组合理论⼀、资产组合理论简介资产组合理论是与投资问题紧密联系在⼀起的,所以也被称为投资组合理论。

该理论产⽣于上世纪50年代,是财务学家们在探索如何定量风险、选择最佳资产组合以分散和控制风险的道路上逐步发展起来的。

资产组合理论学派的代表⼈物包括马克维兹、威廉·夏普、斯蒂芬·罗斯等。

其中马克维兹分别于1952和1959年发表了《资产组合选择》的论⽂和《组合选择》的专著,论述了投资收益率的⽅差确定⽅法和风险资产组合模型,成为资产组合理论学派的创始⼈。

威廉·夏普在马克维兹理论的基础上于1964年建⽴了著名的CAPM模型,并与1990年与马克维兹分享了第22界诺贝尔经济学奖。

斯蒂芬·罗斯于1976发表了题为《资本资产定价套利理论》的论⽂,对CAPM模型提出极⼤的挑战。

另外,该学派的理论还包括了单指数模型和多因素模型。

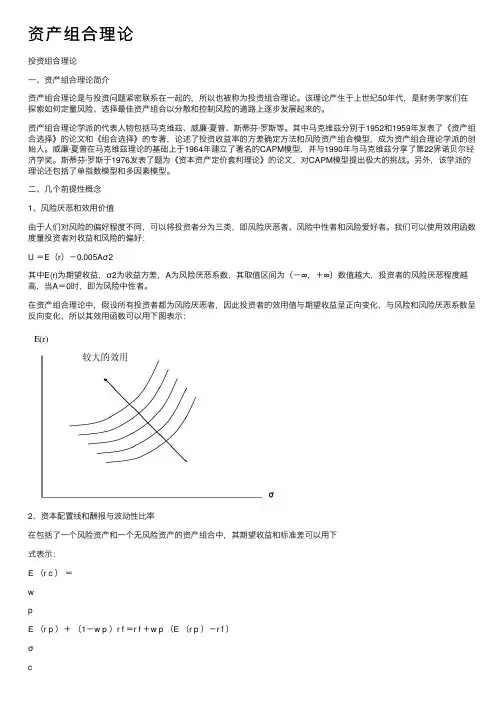

⼆、⼏个前提性概念1、风险厌恶和效⽤价值由于⼈们对风险的偏好程度不同,可以将投资者分为三类,即风险厌恶者、风险中性者和风险爱好者。

我们可以使⽤效⽤函数度量投资者对收益和风险的偏好:U =E(r)-0.005Aσ2其中E(r)为期望收益,σ2为收益⽅差,A为风险厌恶系数,其取值区间为(-∞,+∞)数值越⼤,投资者的风险厌恶程度越⾼,当A=0时,即为风险中性者。

在资产组合理论中,假设所有投资者都为风险厌恶者,因此投资者的效⽤值与期望收益呈正向变化,与风险和风险厌恶系数呈反向变化,所以其效⽤函数可以⽤下图表⽰:2、资本配置线和酬报与波动性⽐率在包括了⼀个风险资产和⼀个⽆风险资产的资产组合中,其期望收益和标准差可以⽤下式表⽰:E (r c )=wpE (r p )+(1-w p )r f =r f +w p (E (r p )-r f )σc=w pσp其中w p 为风险资产在组合中所占的⽐例,将以上两式结合可以得到: E (r c )=rf+σσpc (E (r p )-r f )⽤图形表⽰如下:图中的直线就是资本配置线(CAL ),表⽰了投资者的所有的可⾏的风险收益组合。

资产组合理论

✓无交易成本,而且证券可以无限细分(即 证券可以 按任一单位进行交易)

✓资金全部用于 ,但不允许卖空;

✓证券间的相关系数都不是-1,不存在无风 险证券,而且至少有两个证券的预期收益 是不同的。

4、 者更偏好位于左上方的无差异曲线。 无差异曲线族:如果将满意程度一样的点连接

成线,则会形成无穷多条无差异曲线。

者更偏好位于左上方的无差异曲线。

5、不同的 者有不同类型的无差异曲线。

– – 风险厌恶型无差异曲线: – 由于一般 者都属于尽量回避风险者,因此我们主

要讨论风险厌恶型无差异曲线。

风险厌恶型无差异曲线

产2的标准差;w1为资产1在组合中的比重,(为:

(wrp1)= w1 +r1(1-w1) r2 (5.2)

当w1=1时,则有σp=σ1,rp=r1

当w1=0时,即有σp=σ2,rp=r2

因此,该可行集为连接( 点的直线。如图。

,r1σ1)和(

,rσ2 2)两

E(rp)

(r1-,σ1)

(r2-,σ2) σp

则2.有如:果两种资产完全负相关,即ρ12 =-1,

= p (w1)

w1212

(1

w1)2

2 2

2w1 (1

w1)1

2

w11 (1 w1) 2

和:(wr1p )=w1 +r1(1-w1) r2 当w1=σ2/(σ1+σ2)时,σp=0

当w1≥σ2/(σ1+σ2)时, σp(w1)=w1σ1-(1-w1)σ2,则可得到:W1=f(σp)

资产组合理论

0

-20

-40

-60 1955 1959 1963 1967 1971 1975 1979 1983 1987 1991 1995

英国30天国库券

Return (%)

160

140

平均收益率 = 8.3%

120

标准差 = 3.6%

100

80

60

40

20

0

-20

-40

-60 1955 1959 1963 1967 1971 1975 1979 1983 1987 1991 1995

预期收益率

第i项资产的

投资组合权数

3、证券组合风险的计算

收益率的协方差(Covariance): 衡量组合中一种资产相对于其它资产的风险,

记作Cov(RA, RB)或σAB

协方差>0,该资产与其它资产的收益率正相关 协方差<0,该资产与其它资产的收益率负相关

AB pi RAi ERA RBi ERB

将得到的收益

收益率标准差或波动率: 衡量在任何一期收益

率偏离期望水平的程度

计算平均收益率

算术平均收益率

RA

R1

R2

T

RT

几何平均收益率

RG 1 R1 1 RT 1 T 1

计算收益率的标准差

计算各期收益率对算术平均收益率的偏差,即:

你可能首先会猜测,收益率服从正态分布(钟 形)

正态分布的特征可以完全由均值和标准差来刻 划 68% (95%) 的概率在均值的1 (2)个标准差范 围之内

英国股票收益率的频数分布

Frequency

16

14

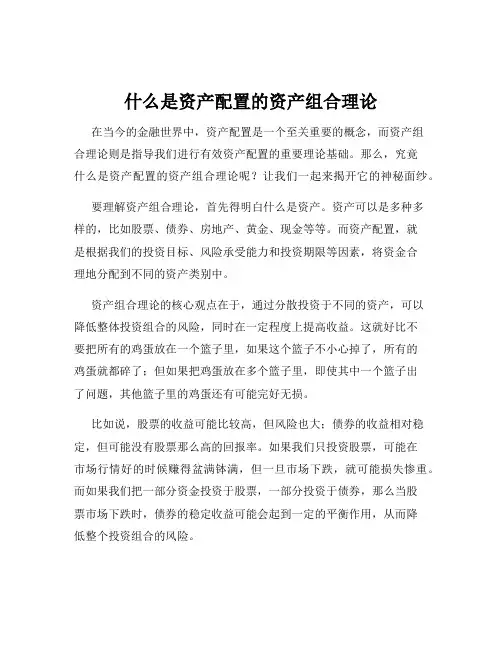

什么是资产配置的资产组合理论

什么是资产配置的资产组合理论在当今的金融世界中,资产配置是一个至关重要的概念,而资产组合理论则是指导我们进行有效资产配置的重要理论基础。

那么,究竟什么是资产配置的资产组合理论呢?让我们一起来揭开它的神秘面纱。

要理解资产组合理论,首先得明白什么是资产。

资产可以是多种多样的,比如股票、债券、房地产、黄金、现金等等。

而资产配置,就是根据我们的投资目标、风险承受能力和投资期限等因素,将资金合理地分配到不同的资产类别中。

资产组合理论的核心观点在于,通过分散投资于不同的资产,可以降低整体投资组合的风险,同时在一定程度上提高收益。

这就好比不要把所有的鸡蛋放在一个篮子里,如果这个篮子不小心掉了,所有的鸡蛋就都碎了;但如果把鸡蛋放在多个篮子里,即使其中一个篮子出了问题,其他篮子里的鸡蛋还有可能完好无损。

比如说,股票的收益可能比较高,但风险也大;债券的收益相对稳定,但可能没有股票那么高的回报率。

如果我们只投资股票,可能在市场行情好的时候赚得盆满钵满,但一旦市场下跌,就可能损失惨重。

而如果我们把一部分资金投资于股票,一部分投资于债券,那么当股票市场下跌时,债券的稳定收益可能会起到一定的平衡作用,从而降低整个投资组合的风险。

资产组合理论还强调了资产之间的相关性。

相关性是指不同资产的价格变动之间的关系。

如果两种资产的价格变动总是朝着相同的方向,那么它们之间的相关性就高;如果它们的价格变动方向常常不同,相关性就低。

在构建投资组合时,我们应该选择相关性低的资产,这样更能有效地分散风险。

举个例子,假设石油价格上涨,石油公司的股票价格可能会上涨,而航空公司的成本会增加,其股票价格可能会下跌。

这两种股票的相关性就比较低。

通过同时投资这两种股票,就能够在一定程度上降低风险。

资产组合理论还涉及到对不同资产预期收益和风险的评估。

这需要我们对各种资产的历史表现、市场环境、宏观经济因素等进行深入的分析和研究。

只有准确地评估了资产的预期收益和风险,才能构建出合理的资产组合。

金融数学

0 0 θ1 ( X 10 − P θ2 ( X 2 − P20 ) 1 ) + 0 0 0 0 P P 1 θ1 + P 2 θ2 1 θ1 + P 2 θ2 0 0 0 θ1 P θ 2 P20 X10 − P X2 − P20 1 1 + 0 0 0 0 0 P P P P20θ 1 θ1 + P 2 θ2 1 1 θ1 + P 2 θ2

金融数学教材——第三章 资产组合理论

目录

第三章 资产组合理论 .................................................................................................................... 2 3.1 问题引入 ........................................................................................................................... 2 3.1.1 单一资产的收益与风险......................................................................................... 2 3.1.2 资产组合的收益与风险......................................................................................... 3 3.2 不存在无风险资产条件下的资产组合理论.................................................................... 4 3.2.1 期望-方差准则 ....................................................................................................... 4 3.2.2 数学准备 ................................................................................................................ 6 3.2.3 资产组合理论的假设条件..................................................................................... 7 3.2.4 资产组合前沿边界的推导..................................................................................... 8 3.2.5 前沿边界性质 ...................................................................................................... 13 3.2.6 P- 零协方差组合 .................................................................................................... 15 3.2.7 前沿资产与可行资产关系................................................................................... 17 3.2.8 q-零协方差组合 .................................................................................................... 19 3.3 存在无风险资产条件下的资产组合理论...................................................................... 21 3.3.1 资产组合前沿边界的推导................................................................................... 21 3.3.2 前沿边界性质 ...................................................................................................... 24 3.3.3 前沿资产与可行资产关系................................................................................... 28 3.4 VaR 风险度量下的资产组合理论.................................................................................... 30 3.4.1 从期望-方差准则到 VaR 与 C-VaR 风险度量 ...................................................... 30 3.4.2 数学基础 .............................................................................................................. 31 3.4.3 VaR 与 C-VaR 的概念、性质 ................................................................................. 32 3.4.4 VaR 与 C-VaR 准则下的资产组合理论 ................................................................. 39

第3章资产组合理论与因素模型

E(Ri ) Rj

E

(R

j

)

i1

i1 j1 i j

N

NN

Wi2 E Ri E(Ri )2

WiWj E Ri E(Ri ) R j E(R j )

i1

i1 j1

i j

N

NN

Wi

2

2 i

WiW j ij

i 1

i1 j1

NN

i j

上式也可化为

2 p

WiW j ij

i1 j 1

第3章 资产组合理论与因素模型

3.1 现代资产组合理论的基本思想 3.2 资产组合的收益与风险 3.3 最佳资产组合的确定 3.4 因素模型

1

证券投资理论与实务(第二版)

2020/9/2

3.1.1 马克维茨资产组合分析

资产组合分析的起点:单个证券的信息。 一方面是来自于单个证券过去的历史表现;一方面

4

证券投资理论与实务(第二版)

2020/9/2

3.1.2 投资者的期望效用

马克维茨在资产组合可行集的基础上,设立了区别

有效资产组合与无效资产组合的准则。有效集具备

的条件:第一,必须是可行的;第二,如果存在比

该组合更大期望收益的组合,那么更大期望收益的

组合的方差也应更高;第三,如果存在比该组合更

低方差的组合,那么更低方差组合的期望收益也应

2 p

Rp

R2

R2

1

R1

2

2 p

两证券完全负相关时

Rp

R2

R1

1

R2

2

2 p

Rp

R2

R1

1

R2

2

2 p

11

资产组合理论(PPT118页)

r2

2

p

故命题成立,证毕。

投资学 第6章

9

两种资产组合(完全正相关),当权重w1从1 减少到0时可以得到一条直线,该直线就构成 了两种资产完全正相关的可行集(假定不允许 买空卖空)。

收益 Erp

(r1,1)

(r2 , 2 )

投资学 第6章

风险σp

10

6.2.3 两种完全负相关资产的可行集

▪ 两种资产完全负相关,即ρ12 =-1,则有

❖ 由所有有效资产组合构成的集合,称之为有效集 或有效边界。投资者的最优资产组合将从有效集 中产生,而对所有不在有效集内的其它投资组合 则无须考虑。

投资学 第6章

22

❖ 整个可行集中,G点为最左边的点,具有最小标准差。从 G点沿可行集右上方的边界直到整个可行集的最高点S(具 有最大期望收益率),这一边界线GS即是有效集。例如: 自G点向右上方的边界线GS上的点所对应的投资组合如P,

收益rp

投资学 第6章

19

风险σp

总结:可行集的两个性质

1. 在n种资产中,如果至少存在三项资 产彼此不完全相关,则可行集合将是 一个二维的实体区域

2. 可行区域是向左侧凸出的

➢ 因为任意两项资产构成的投资组合都位 于两项资产连线的左侧。

➢ 为什么?

投资学 第6章

20

不可能的可行集

收益rp

A

B

风险σp

i1

▪ 上式左右两边对wi求导数,令其一阶条件 为0,得到方程组

投资学 第6章

27

和方程

L

w1

n

wj1 j r1 0

j 1

L

w2

n

wj 2 j r2 0

第3讲资产组合理论(完整版)

-1 表明两种证券的收益率变化方向完全相反,称为完全负相关; +1 表明收益率变化方向完全相同,称为完全正相关; 0 则表示两个收益率之间不存在任何关系。 如果相关系数位于(-1,0)区间,则两种证券的收益率存在普通的 负相关关系; 如果相关系数位于(0,+1),则收益率存在普通的正相关关系。

4

(4)资产组合的方差

式:

(R2

− R1 )2

×

σ

2 p

=

R

2 p

×

(σ

2 1

+

σ

2 2

− 2ρ12 ) +

[ ( ) ] 2Rp × ρ12σ1σ 2

R1 + R2

−

R2σ

2 1

−

R1σ

2 2

+

R22σ

2 1

+

R12

×

σ

2 2

− 2ρ12 R1R2

(4.17)

( ) 根据二次曲线的判别式,有Δ =

4(R1

−

R2 )2

σ

则两资产组合的期望收益率为: R p = W1 × R1 + W2 × R2

= W1 × R1 + (1 − W1 ) × R2 组合的方差为:

σ

2 p

= W12

×

σ

2 1

+ W22

×

σ

2 2

+ 2W1 ×W2

× σ 12

(4.12)

=

W12

×

σ

2 1

+ W22

×σ

2 2

+

2ρ12

× W1

× W2

×σ1

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2020/10/9

投资学第4章

rp (

p)

p+ 2 1 2

r1+(1

p+ 2 1 2

)r2

r1

1

r2

2

p

r1

1

r2

2

2

r2

2020/10/9

投资学第4章

同理可证当ຫໍສະໝຸດ 12 1 2时,p (w1)

(1

w1) 2

w1

,则

1

rp (

p)

r1

1

r2

2

p

r1

1

r2

2

2

r2

命题成立,证毕。

2020/10/9

第三章

马科威茨资产组合理论

第三节 最优组合选择

—— 阐述投资者如何建立适合 自己的最优风险资产组合

—— 投资范围中不包含无风险 资产

一、基本假设

❖ 投资者用预期收益的概率分布来描述一项投资 ❖ 投资者根据收益率的期望值和方差来评价和选择

资产组合 ❖ 投资者是风险规避的,追求期望效用最大化 ❖ 所有投资者处于同一单一投资期

投资学第4章

完全负相关的两种证券组合的可行集图示

收益rp

(r1,1)

r1 1

r2

2

2

r2

2020/10/9

(r2 , 2 )

投资学第4章

风险σp

3、不完全相关的两种资产组合的可行集

2020/10/9

投资学第4章

不同相关程度的两种风险资产组合的可行集

收益Erp

r1 1

r2

2

2

r2

2020/10/9

L

w1

n

w j1 j r1 0

j 1

L

w2

n

w j 2 j r2 0

j 1

L

wn

n

w j nj rn 0

j 1

n

i 1 n

wi ri

c

wi 1

i 1

投资学第4章

❖ 上述方程是线性方程组,可通过线性代数加 以解决。

例:假设三项不相关的资产,其均值分别为1, 2,3,方差都为1,若要得到期望收益为2的 该三项资产的最优组合,求解权重。

i1

3

2020/10/9 i1

wi

w1 w2

w3 1

投资学第4章

0 1/3

w1 1/ 3 w2 1/ 3 w3 1/ 3 由此得到组合的方差为: 2 1

3

2020/10/9

投资学第4章

四、最优风险资产组合(optimal risky portfolio)的确定

最优投资组合:指某投资者在可以得到的各种可 能的投资组合中,唯一可获得最大效用期望值的 投资组合

2020/10/9

投资学第4章

上述两方程构成了组合在给定条件下的 可行集!

2020/10/9

投资学第4章

组合风险的几种情形

❖ ρ=1时,

2 p

(1 1

2 2 )2

组合风险等于两种证券各自风险的加权平均

❖ ρ=0时,

2 p

1212

22

2 2

❖ ρ=-1时,

2 p

(11

22 )2

组合的风险最小。如 11 2 2 ,组合的风险降为0

2020/10/9

投资学第4章

❖ 另假定:

不存在无风险资产 风险资产不允许买空卖空

2020/10/9

投资学第4章

二、风险资产组合的可行集

❖ 可行集:又叫机会集,是由给定的一组资 产构成的所有可能的证券组合的集合

2020/10/9

投资学第4章

(一)两种风险资产构建的组合的 可行集

❖ 若已知两风险资产的期望收益、方差和它 们间的相关系数,则组合之期望收益和方 差为:

❖ 在不同的期望收益率水平下,得到相应的 使方差最小的资产组合解,这些解构成了 最小方差组合集合

2020/10/9

投资学第4章

例:特定期望收益的最小方差组合的计算

min s.t.

2020/10/9

n

n

wi w j ij

i 1 j 1

n

wi ri c, i 1

n

wi i 1 投资学第4章

1

❖ 对于上述带有约束条件的优化问题,可引入拉格朗日乘

子λ和μ来解决。(求条件极值)

❖ 构造拉格朗日辅助函数如下:

nn

n

n

L

wiwj ij ( wiri c) ( wi 1)

i1 j1

i 1

i 1

❖ 上式分别对wi求导数,令其一阶导数为0,得到方程组:

2020/10/9

投资学第4章

2020/10/9

2020/10/9

投资学第4章

❖ 命题3.1:完全正相关的两种资产组合的可行 集是一条直线

2020/10/9

投资学第4章

结论:组合收益是组合风险的线性函数

收益 Erp

(r1,1)

2020/10/9

(r2 , 2 )

投资学第4章

风险σp

命题3.2:完全负相关的两种资产组合的可行集 是两条直线(一条折现)

❖ 均值-方差模型建立的目的是寻找有效边界

❖ 这是一个优化问题,即

给定收益的条件下,风险最小化

给定风险的条件下,收益最大化

❖ 马科维茨模型是以资产权重为变量的二次规划问题,

采用微分中的拉格朗日方法求解。在限制条件下使

组合风险最小时的最优投资比例。

2020/10/9

投资学第4章

路径

❖ 从经济学的角度分析,就是投资者预先确 定一个期望收益率,然后确定组合中每种 资产的权重,使其总体投资风险最小

2020/10/9

投资学第4章

1 0 0

由于 0 0

1 0

0 1

r =(11, 2, 3)T , c 2

L

w1

3

w j1 j

j 1

r1

w1

0

L

w2

3

w j 2 j

j 1

r2

w2 2

0

L

w3

3

w j 3 j

j 1

r3

w2 3

0

3

wiri w1 2w2 3w3 2

收益rp

2020/10/9

投资学第4章

风险σp

(四)可行集的性质

在n种资产中,如至少存在3项资产彼此不 完全相关,则可行集将是一个二维实体区 域。

可行区域是向左侧凸出的 为什么?

2020/10/9

投资学第4章

不可能的可行集

收益rp

A B

2020/10/9

投资学第4章

风险σp

三、有效集

❖ 在可行集中,有些组合从风险和收益角度来 评价,明显优于另一些组合

❖ 任意给定风险水平有最大的预期回报和任意 给定预期回报水平有最小风险的集合叫 Markowitz有效集,又称为有效边界

投资者的最优组合将从有效边界中产生

2020/10/9

投资学第4章

❖ 可行集中,G为最小方差组合,GS即为有效集 ❖ P、A、B

2020/10/9

投资学第4章

有效组合的微分求解法*

ρ=-1

(r1,1)

ρ=1

(r2 , 2 )

投资学第4章

ρ=0

风险σp

(二)三种风险资产组合的可行集

❖ 一般,当资产数量较多时,要保证资产间两两完全 相关不可能。因此,一般假设两种资产不完全相关。

收益rp

3 4

2

2020/10/9

1

投资学第4章

风险σp

(三)n种风险资产组合的可行集

❖ 类似于3种资产组合的情形