中级财务管理公式助记表

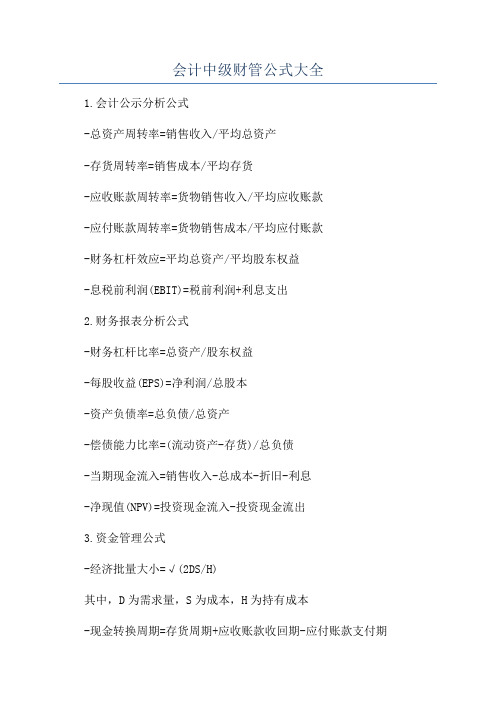

会计中级财管公式大全

会计中级财管公式大全

1.会计公示分析公式

-总资产周转率=销售收入/平均总资产

-存货周转率=销售成本/平均存货

-应收账款周转率=货物销售收入/平均应收账款

-应付账款周转率=货物销售成本/平均应付账款

-财务杠杆效应=平均总资产/平均股东权益

-息税前利润(EBIT)=税前利润+利息支出

2.财务报表分析公式

-财务杠杆比率=总资产/股东权益

-每股收益(EPS)=净利润/总股本

-资产负债率=总负债/总资产

-偿债能力比率=(流动资产-存货)/总负债

-当期现金流入=销售收入-总成本-折旧-利息

-净现值(NPV)=投资现金流入-投资现金流出

3.资金管理公式

-经济批量大小=√(2DS/H)

其中,D为需求量,S为成本,H为持有成本

-现金转换周期=存货周期+应收账款收回期-应付账款支付期

-现金需求预测=预计销售额×预计毛利率/预计销售额×预计成本率-现金流量比率=现金流入/现金流出

-资本成本率=无风险利率+市场风险溢价×资本结构的权益比例

4.投资分析公式

-内部回报率(IRR)=净现金流入/投资额

-净现值(NPV)=∑(现金流量/(1+折现率)^n)-初始投资额

-投资回收期=初始投资额/每年净现金流入

-收益率=销售收入/成本

-单位成本=成本/产量。

中级财务管理公式快速记忆方法

资金需要量预测 2、 流动负债资金需用额=应付账款需用额+预收账款需用额

四章、投资管理

五章、营运资金 1、周转信贷协定:信贷承诺费=周转信贷额度-实际信贷金额承诺费率

管理

2、补偿性余额:借款实际利率=借款额年利率/实际可动用额=利率/1-补偿性余

额率

3、贴现法计息:借款实际利率=借款额利率/实际可动用额=利率/1-利率

D 存货年需要量、Q 五章、营运资金 2、在产品资金需用额=年外购原材料费用+年外购燃料动力费用+年职工薪酬+年

每次进货量、K 每

管理

修理费+年其他制造费用/在产品的最多周转次数

次订货的变动成

3、存货资金需用额=外购原材料需用额+外购燃料动力需用额+其他材料费用需

本、TCa 取得成本、

用额+在产品需用额+产成品需用额

序 项目 号

1 货币

财管字母表示

Y、a、b

财务管理公式快速记忆法

资产负债表

相关章节

相关公式

三章:筹资管理 1、 Y=a+bxa:固定资金、b:变动资金、Y:资金占用量 b=n∑XXiYi/n∑X∑Xi

资金

H 最高控制线、 资金需要量预测 2、 现金周转期=存货周转期+应收账款周转期-应付账款周转期

R 回归线、L 最低控 四章、投资管理 3、 因素分析法:资金需要量=基期资金平均占用额-不合理资金占用额 1±预测

运杂费

1 进口从属费=进口关税+外贸手续费+结汇银行财务费用

进口关税=以人

民币标价的进口设备到岸价进口关税税率

3、形成固定资产的费用=设备购置费+建筑工程费+安装工程费+其他费用管理

《中级财务管理》公式助记表

第二章预算管理一、目标利润预算方法1.量本利分析法:目标利润 = 预计产品产销数量×(单位产品售价一单位产品变动成本)一固定成本费用2.比例预算法:= 产品销售收入一变动成本一固定成本费用(1)销售收入利润率法:目标利润=预计销售收入×测算的销售利润率(2)成本利润率法:目标利润=预计营业成本费用×核定的成本费用利润率(3)投资资本回报率法:目标利润=预计投资资本平均总额×核定的投资资本回报率(4)利润增长百分比法:目标利润=上期利润总额×(1+利润增长百分比)3.上加法:目标利润=净利润/(1-所得税率)净利润 = 盈余公积+股利分配+未分配利润=净利润×盈余公积提取比率+股利分配+未分配利润净利润 =(股利分配+未分配利润)/(1-盈余公积提取比率)预期目标利润=预测可实现销售×(预期产品售价-预期产品单位成本)-期间费用二、主要预算的编制1. 销售预算编制:现金收入=本期应当收现 + 收回以前赊销(从后往前推)2. 生产预算的编制:预计生产量=预计销售量+预计期末结存量-预计期初结存量期未结存量 = 期初结存(上期期末结存)+ 本期增加–本期减少3. 材料采购预算编制:某种材料采购量=某种材料耗用量+该种材料期末结存量-该种材料期初结存量某种材料耗用量(生产需要量)=产品预计生产量×单位产品定额耗用量材料采购支出 = 当期现购支出+支付前期赊购4. 直接人工预算:直接人工小时数=预计生产量(件)×单耗工时(小时)单耗工时(小时=直接人工小时数×单位工时工资率5. 制造费用预算:=变动制造费用 + 固定制造费用6. 单位生产成本预算:编制基础→生产预算、直接材料消耗及采购预算、直接人工预算和制造费用预算。

7. 销售及管理费用预算:=变动制造费用 + 固定制造费用-不付现费用(折旧费用)8. 专门决策预算:(资本性支出项目,跨年度)9. 现金预算:以业务预算和专门决策预算为依据编制1.可运用现金合计=期初现金余额+经营现金收入2.现金支出合计=经营性现金支出+资本性现金支出3.现金余缺=可运用现金合计-现金支出合计=期初现金余额+经营现金收入-经营性现金支出-资本性现金支出4.期末现金余额=现金余缺±现金的筹集及运用10. 预计利润表的编制:依据是各业务预算、专门决策预算和现金预算11. 预计资产负债表:以计划期开始日的资产负债表为基础,然后结合计划期间业务预算、专门决策预算、现金预算和预计利润表进行编制。

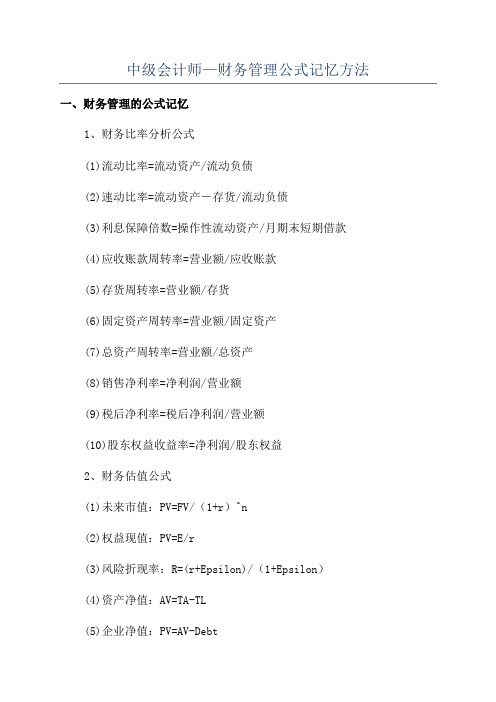

中级会计师—财务管理公式记忆方法

中级会计师—财务管理公式记忆方法

一、财务管理的公式记忆

1、财务比率分析公式

(1)流动比率=流动资产/流动负债

(2)速动比率=流动资产-存货/流动负债

(3)利息保障倍数=操作性流动资产/月期末短期借款

(4)应收账款周转率=营业额/应收账款

(5)存货周转率=营业额/存货

(6)固定资产周转率=营业额/固定资产

(7)总资产周转率=营业额/总资产

(8)销售净利率=净利润/营业额

(9)税后净利率=税后净利润/营业额

(10)股东权益收益率=净利润/股东权益

2、财务估值公式

(1)未来市值:PV=FV/(1+r)^n

(2)权益现值:PV=E/r

(3)风险折现率:R=(r+Epsilon)/(1+Epsilon)

(4)资产净值:AV=TA-TL

(5)企业净值:PV=AV-Debt

(6)单位净值:UPR=Equity/企业净值

3、财务决策公式

(1)投资回报率:IR=NPV/投资总额

(2)复合年增长率:CAGR=(1+r)^n-1

(3)资本成本:K=WACC-g

(4)贴现现值:PV=C/(1+r)^n

(5)内部收益率:IRR=(1+r)^n-1

二、财务管理公式的记忆方法

1、通过动手练习掌握普通公式的意义

记忆财务管理的公式,不能只停留在书本上,要动手实践,练习才能掌握普通公式的意义,同时提高对财务管理公式的理解能力。

2、结合生活场景记忆公。

2020年中级会计《财务管理》必备公式

2020年中级会计《财务管理》必备公式短期偿债看流动,各种比率除流动负债流动比率=流动资产/流动负债速动比率=速动资产/流动负债现金比率=(货币资金+交易性金融资产)/流动负债营运资金“资”减“负”营运资金=流动资产-流动负债长期偿债“母”比“子”,单独记忆是关键“母”比“子”:资产负债率=负债总额/资产总额单独记忆:1.利息保障倍数=息税前利润/应付利息2.产权比率=负债总额/股东权益3.权益乘数=资产总额/股东权益营运比率是周转,营业收入做分子(注:存货周转营业成本做分子)某资产周转次数(率)=营业收入某资产平均余额盈利能力母子率,公式分解需记忆营业净利率=净利润营业收入总资产净利率=净利润/平均总资产权益净利率=净利润/平均股东权益总资产净利率=净利润/平均总资产=(净利润/营业收入)×(营业收入/平均总资产)=营业净利率×总资产周转率权益净利率=净利润/平均净资产=(净利润/平均总资产)×(平均总资产/平均净资产)=总资产净利率×权益乘数市盈、市净同分子(每股市价),分母对应盈和净分母:盈:每股收益=归属于普通股股东的净利润/发行在外普通股加权平均股数净:每股净资产=期末普通股净资产/期末发行在外普通股股数市盈率=每股市价/每股收益市净率=每股市价/每股净资产权益净利记杜邦,乘数来乘“总资净”权益净利率=营业净利率×总资产周转率×权益乘数=总资产净利率×权益乘数求复利现值找终值,终值乘以“现值系”P=F×(P/F,i,n)F=P×(F/P,i,n)求年金现值找年金,年金乘以“年现系”P=A×(P/A,i,n)递延年金看个数,是否考虑递延期,终值现值来决定终值不考虑递延期:F=A×(F/A,i,n),n表示A的个数现值考虑递延期:P=A×(P/A,i,n)×(P/F,i,m),n表示A 的个数,m表示递延期计息期要除次数,“实际年利”要减一计息期利率=名义利率/每年复利次数实际年利率=(1+名义利率/一年计息次数)一年计息次数-1必要报酬来“定价”,无风险加附加率必要报酬率=无风险报酬率+风险附加率已知实际求名义,勿忘通货膨胀率1+r名义=(1+r实际)×(1+通货膨胀率)股利增长模型法,股权成本要r S=D1/[P0(1-f)]+g加“g”,股利要取下一期D1—预计下年股利额(尚未发放股利额)杠杆效应三公式,简化公式要记忆经营杠杆系数=基期边际贡献/基期息税前利润财务杠杆系数=基期息税前利润/基期利润总额总杠杆系数=经营杠杆系数×财务杠杆系数=基期边际贡献/基期利润总额未来流入减流出,要把净现值来求净现值=未来现金净流量现值-原始投资额现值现值指数是辅助,净现值中“减”变“除”现值指数=未来现金净流量现值/原始投资额现值来算投资回收期,原始投资比“净流”每年现金净流入量相等时的回收期=原始投资额每年现金净流入量年金净流量很容易,“净现值”来除“年现系”年金净流量=净现值/(P/A,i,n)利息加上本金“现”,债券价值很容易V d=利息×(P/A,r d,n)+本金×(P/F,r d,n)固定增长求价值,股利来把“利率”除固定增长股票的价值P=D0(1+g)/(R s-g)=D1/(R s-g)普通股来求期望,股利收益加增长固定增长股票期望报酬率=股利收益率+股利增长率(资本利得收益率)放弃折扣有成本,公式需要单独记放弃折扣的信用成本率=折扣%/(1-折扣%)×360天/(付款期-折扣期)量本利公式多,通用公式要记忆(注:其他公式都可以通过通用公式推导)利润=销售量×单价-销售量×单位变动成本-固定成本公式不孤单,关系你来看边际贡献率+变动成本率=1保本作业率+安全边际率=1权益乘数=1/(1-资产负债率)=1+产权比率财管公式虽复杂,公式巧记也不难。

中级财务管理各章节主要公式总结

最新中级财务管理各章节主要公式总结第一章利率=纯利率+通货膨胀补偿率+风险收益率第二章风险收益率=风险价值系数(b)×标准离差率(V)必要收益率=无风险收益率+b×V=无风险收益率+β×(市场组合平均收益率-无风险收益率)第三章1.复利现值系数与终值系数F×(P/F,i,n)=(1+i)^(-n)P×(F/P,i,n)=(1+i)^n2.普通年金现值系数与资本回收系数(P/A ,i n)=[1-(P/F,i,n)]/i(A/P ,i n)=1/(P/A ,i n)3.普通年金终值系数与偿债基金系数(F/A, i n)=[(F/P,i,n)-1]/i(A/F,i n)=1/(F/A, i n)4.即付年金现值系数和终值系数即付年金现值系数=(1+i)×普通年金现值系数即付年金终值系数=(1+i)×普通年金终值系数2.gif (13.74 KB)2008-3-5 10:56第四章1.项目计算期=建设期+运营期2.固定资产原值=固定资产投资+建设期资本化借款利息3.本年流动资金投资额(垫支数)=本年流动资金需用数-截止上年的流动资金投资额本年流动资金需用数=该年流动资金需用数-该年流动负债可用数4.某年经营成本=该年外购原材料、燃料和动力费十该年工资及福利费+该年修理费+该年其他费用5.运营期所得税后净现金流量=息税前利润×(1-所得税税率)+折旧+摊销+回收额=营业收入-经营成本-营业税金及附加-所得税6.包括建设期的投资回收期=最后一项为负值的累计净现金流量对应的年数+最后一项为负值的累计净现金流量绝对值/下年净现金流量7.投资利润率=年息税前利润或年均息税前利润/投资总额×100%8.净现值=求和符号(第t年的净现金流量×t年的复利现值系数)9.净现值率=项目的净现值/原始投资的现值合计×100%10.获利指数=投产后各年净现金流量的现值合计/原始投资的现值合计=1+净现值率11.内部收益率IRR:求和符号[第t年的净现金流量×(P/F,IRR,t)]=0第五章1.基金单位净值=基金净资产价值总额/基金单位总份额基金净资产价值总额=基金资产总额-基金负债总额2.基金认购价=基金单位净值+首次认购费基金赎回价=基金单位净值-基金赎回费3.基金收益率=(年末持有份数-基金单位净值年末数-年初持有份数×基金单位净值年初数)/(年初持有份数×基金单位净值年初数)4.认股权证的理论价值=max[(P-E)×N,O]5.附权优先认股权的价值:Ml-(R×N+S)=R除权优先认股权的价值:M2-(R×N+S)=06.转换比率=债券面值/转换价格=股票数/可转换债券数第六章3.gif (15.49 KB)2008-3-5 10:563.普通股资金成本的计算(留存收益仅是不考虑筹资费用)每年股利固定:普通股筹资成本=每年固定股利/[普通股筹资金额×(1-普通股筹资费率)]×100%股利增长率固定:普通股筹资成本=第一年预期股利/[普通股筹资金额×(1-普通股筹资费率)]×100%+股利固定增长率资本资产定价模型:Kc=Rf+β×(Rm-Rf)无风险利率加风险溢价法:Kc=Rf+Rp4.债务筹资成本=年利息×(1-所得税税率)/[负债筹资总额×(1-筹资费率)]×100%5.短期借款实际利率(1)补偿性余额:实际利率=名义借款金额×名义利率/[名义借款金额×(1-补偿性余额比例)]=名义利率/(1-补偿性余额比例)(2)贴现法付息:实际利率=利息/(贷款金额-利息)×100%6.放弃现金折扣的成本=折扣百分比/(1-折扣百分比)×360/(信用期-折扣期)第八章1.加权平均资金成本=∑(某种资金占总资金的比重×该种资金的成本)2.边际贡献=销售收入-变动成本=(销售单价一单位变动成本)×产销量=单位边际贡献×产销量3.息税前利润=销售收入总额-变动成本总额-固定成本=(销售单价-单位变动成本)×产销量-固定成本=边际贡献总额-固定成本4.经营杠杆经营杠杆系数=息税前利润变动率/产销量变动率=基期边际贡献/基期息税前利润5.财务杠杆经营杠杆系数=普通股每股利润变动率/息税前利润变动率=基期息税前利润/(基期息税前利润-基期利息)6.复合杠杆复合杠杆系数=普通股每股利润变动率/产销量变动率=经营杠杆系数×财务杠杆系数=基期边际贡献/(基期息税前利润-基期利息-基期融资租赁租金)7.每股利润无差别点处的息税前利润解方程:(EBIT-I1)×(1-T)/N1=(EBIT-I2)×(1-T)/N28.公司价值分析法股票市场价值=[(息税前利润-利息)×(1-所得税税率)]/普通股筹资成本第十章1.销售预算某期经营现金收入=该期现销含税收入+该期回收以前期应收账款=本期销售收入(含销项税)+期初应收账款-期末应收账款2.生产预算某种产品预计生产量=预计销售量+预计期末存货量-预计期初存货量3.直接材料预算本期采购付现金额=本期采购金额(含进项税)+期初应付账款-期末应付账款=该期现购材料现金之处+该期支付以前期的应付账款4.应交税金及附加预算应交税金及附加=销售税金及附加+应交增值税销售税金及附加=应交营业税+应交消费税+应交资源税+应交城市维护建设税+应交教育费及附加第十一章1.成本中心成本(费用)变动额=实际责任成本(费用)-预算责任成本(费用)成本(费用)变动率=成本(费用)变动额/预算责任成本(费用)×100% 2.利润中心利润中心边际贡献总额=该利润中心销售收入总额-该利润中心变动成本总额利润中心负责人可控制利润总额=该利润中心边际贡献总额-该利润中心负责人可控固定成本利润中心可控利润总额=该利润中心负责人可控制利润总额-该利润中心负责人不可控固定成本3.投资中心投资收益率=利润/投资额×100%剩余收益=利润-投资额(或资产占用额)×规定的(或预期的)最低投资报酬率=息税前利润-总资产占用额×预期的总资产息税前利润率4.标准工资率=标准工资总额÷标准总工时制造费用分配率标准=标准制造费用总额÷标准总工时用量差异=标准价格×(实际用量-标准用量)价格差异=(实际价格-标准价格)×实际用量直接材料用量差异=(实际产量下实际用量-实际产量下标准用量)×标准价格直接材料价格差异=(实际价格-标准价格)×实际用量直接人工效率差异=(实际产量下实际人工工时-实际产量下标准人工工时)×标准工资率直接人工工资率差异=(实际工资率-标准工资率)×实际产量下实际人工工时变动制造费用效率差异=(实际产量下实际工时-实际产量下标准工时)×变动制造费用标准分配率变动制造费用耗费差异=(变动制造费用实际分配率-变动制造费用标准分配率)×实际产量下实际工时固定制造费用耗费差异=实际固定制造费用-预算产量标准工时×标准分配率固定制造费用能量差异=(预算产量下的标准工时-实际产量下的标准工时)×标准分配率固定制造费用产量差异=(预算产量下的标准工时-实际产量下的实际工时)×标准分配率固定制造费用效率差异=(实际产量下的实际工时-实际产量下的标准工时)×标准分配率第十二章1.流动比率=流动资产/流动负债×100%2.速动比率=速动资产/流动负债×100%3.现金流动负债比率=年经营现金净流量/年末流动负债×100%4.资产负债率=负债总额/资产总额×100%5.产权比率=负债总额/所有者权益总额×100%6.或有负债比率=或有负债总额/所有者权益总额×100%7.已获利息倍数=息税前利润总额/利息支出息税前利润总额=利润总额+利息支出8.带息负债比率=带息负债总额/负债总额×100%9.应收账款(流动资产、固定资产、总资产)周转率=营业收入/平均应收账款(流动资产、固定资产、总资产)应收账款(流动资产、固定资产、总资产)周转天数=360/应收账款(流动资产、固定资产、总资产)周转率其中:固定资产使用固定资产净值计算。

中级财务管理计算公式汇总

中级财务管理计算公式汇总

1.企业价值计算公式:

企业价值=净资产+(1-债务置换税率)*非经营性资产-净负债

2.投资回报率计算公式:

投资回报率=(投资收益-投资成本)/投资成本

3.资产负债率计算公式:

资产负债率=总负债/总资产

4.流动比率计算公式:

流动比率=流动资产/流动负债

5.速动比率计算公式:

速动比率=(流动资产-存货)/流动负债

6.应收账款周转率计算公式:

应收账款周转率=营业收入/平均应收账款余额

7.存货周转率计算公式:

存货周转率=营业成本/平均存货余额

8.资本成本计算公式(加权平均资本成本):

资本成本=(权益资本的市场价值/总资本的市场价值)*权益资本的预期回报率+(债务资本的市场价值/总资本的市场价值)*债务资本的预期回报率*(1-债务置换税率)

9.净现值计算公式:

净现值=投资现金流的现值-投资成本

10.内部收益率计算公式:

将净现值公式中的净现值设为0,解方程得到的根即为内部收益率

11.股息支付比率计算公式:

股息支付比率=现金股利/净利润

12.ROE(净资产收益率)计算公式:

ROE=净利润/净资产

13.ROA(总资产收益率)计算公式:

ROA=净利润/总资产

14.EPS(每股收益)计算公式:

EPS=净利润/总股本

15.PE(市盈率)计算公式:

PE=市价/EPS

16.成本效益比(C/B)计算公式:

成本效益比=投资成本/年度收益

17.等额本金还款计算公式:

每期还款本金=总贷款金额/还款期数

每期还款利息=剩余本金*年利率/还款期数

每期还款金额=每期还款本金+每期还款利息。

中级财务管理公式快速记忆方法

3、存货资金需用额=外购原材料需用额+外购燃料动力需用额+其他材料费用需用额+在产品需用额+产成品需用额

4、订货成本=F+ K TCa=F1+ K+DU TCc=F+K* =储存固定成本+储存变动成本* TC= TCa+ TCc+ TCs

四章、投资管理

1、外部事融资需求量=A/S1*△S-B/S1*△S-P*E*S2

2、流动负债资金需用额=应付账款需用额+预收账款需用额

短期借款

五章、营运资金管理

1、周转信贷协定:信贷承诺费=(周转信贷额度-实际信贷金额)*承诺费率

2、补偿性余额:借款实际利率=(借款额*年利率)/实际可动用额=利率/(1-补偿性余额率)

11

每股净利润

EPS

三章、筹资管理

财务杠杆

1、EPS=[(EBIT-I)*(1-T)]/N

2、财务杠杆:DFL=(△EPS/EPS)/(△EBIT/EBIT)=EBIT/(EBIT-I)

3、贴现法计息:借款实际利率=(借款额*利率)/实际可动用额=利率/(1-利率)

应付债券

三章、筹资管理

1、可转换债券:转换比率=债券面值/转换价格

负债合计

三章、筹资管理

1、公司价值:V=S+B

利润留存率

E

三章:筹资管理

资金需要量预测

1、外部事融资需求量=A/S1*△S-B/S1*△S-P*E*S2

所有者权益

(2)某一流动项目的资金需用额=该项目的周转额/该项目的最多周转次数 如:产成品需用额=(年经营成本-年销售费用)/产成品的最多周转次数 应收账款需用额=年经营成本/应收账款的最多周转次数 1年最多周转次数=360/最低周转天数

2024年中级财务管理公式汇总

●资产负债表指标公式:

总资产=流动资产+非流动资产

流动资产=货币资金+应收账款+存货+其他流动资产

非流动资产=固定资产+无形资产+其他非流动资产

总负债=流动负债+非流动负债

流动负债=短期借款+应付账款+短期应付职工薪酬+税费应付+其他流动负债

非流动负债=长期借款+长期应付账款+递延所得税负债+其他非流动负债

●损益表指标公式:

营业收入=销售收入+其他业务收入

营业成本=销售成本+管理费用+财务费用

税前利润=营业收入-营业成本-营业税金及附加

净利润=税前利润-所得税费用

●现金流量表指标公式:

经营活动产生的现金流量=经营活动现金流入-经营活动现金流出

经营活动现金流入=经营活动净收益+资产减值损失+无形资产和其他资产支出+债务负债支出+税费支出

经营活动现金流出=存货支出+账款支出+职工薪酬支出+其他支出

投资活动产生的现金流量=投资活动现金流入-投资活动现金流出投资活动现金流入=投资活动净收益+固定资产解质支出。

2024中级财务管理公式快速记忆方法

2024中级财务管理公式快速记忆方法

一、财务计划:

1、财务计划=收入计划+费用计划-资金计划

2、营运现金流量表=收入-营业成本-营业税金及附加-销售费用-管理费用-财务费用+其他收益

3、利润表=营业收入-营业成本-营业税金及附加-销售费用-管理费用-财务费用-营业利润+投资收益

二、成本核算:

1、基本成本=材料成本+人工成本+费用成本

2、全部成本=基本成本+制造费用+物流费用+开发费用

3、成本期望=期望成本=标准成本*实际用量

4、售价核算=计算成本=材料成本+人工成本+费用成本+制造费用+物流费用+开发费用;定价期望=实际成本/实际售价

三、投资核算:

1、财务投资核算=投资资金+投资利息-盈余投资收回

2、投资收益=投资收益率×投资成本

3、投资效益测算=预期投资收益/预期投资成本

4、成本效益分析=实际投资收益-实际投资成本

四、风险管理:

1、风险评估:用于识别影响组织目标达成的风险,并准备应对计划。

2、风险预防/预警:是指通过对未发生的风险变量进行研究,从而在

发生前做出预防和预警。

3、风险控制:是指采取措施控制或管理风险,通过改进组织的运作

流程。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第二章预算管理一、目标利润预算方法1.量本利分析法:目标利润 = 预计产品产销数量×(单位产品售价一单位产品变动成本)一固定成本费用2.比例预算法:= 产品销售收入一变动成本一固定成本费用(1)销售收入利润率法:目标利润=预计销售收入×测算的销售利润率(2)成本利润率法:目标利润=预计营业成本费用×核定的成本费用利润率(3)投资资本回报率法:目标利润=预计投资资本平均总额×核定的投资资本回报率(4)利润增长百分比法:目标利润=上期利润总额×(1+利润增长百分比)3.上加法:目标利润=净利润/(1-所得税率)净利润 = 盈余公积+股利分配+未分配利润=净利润×盈余公积提取比率+股利分配+未分配利润净利润 =(股利分配+未分配利润)/(1-盈余公积提取比率)预期目标利润=预测可实现销售×(预期产品售价-预期产品单位成本)-期间费用二、主要预算的编制1. 销售预算编制:现金收入=本期应当收现 + 收回以前赊销(从后往前推)2. 生产预算的编制:预计生产量=预计销售量+预计期末结存量-预计期初结存量期未结存量 = 期初结存(上期期末结存)+ 本期增加–本期减少3. 材料采购预算编制:某种材料采购量=某种材料耗用量+该种材料期末结存量-该种材料期初结存量某种材料耗用量(生产需要量)=产品预计生产量×单位产品定额耗用量材料采购支出 = 当期现购支出+支付前期赊购4. 直接人工预算:直接人工小时数=预计生产量(件)×单耗工时(小时)单耗工时(小时=直接人工小时数×单位工时工资率5. 制造费用预算:=变动制造费用 + 固定制造费用6. 单位生产成本预算:编制基础→生产预算、直接材料消耗及采购预算、直接人工预算和制造费用预算。

7. 销售及管理费用预算:=变动制造费用 + 固定制造费用-不付现费用(折旧费用)8. 专门决策预算:(资本性支出项目,跨年度)9. 现金预算:以业务预算和专门决策预算为依据编制1.可运用现金合计=期初现金余额+经营现金收入2.现金支出合计=经营性现金支出+资本性现金支出3.现金余缺=可运用现金合计-现金支出合计=期初现金余额+经营现金收入-经营性现金支出-资本性现金支出4.期末现金余额=现金余缺±现金的筹集及运用10. 预计利润表的编制:依据是各业务预算、专门决策预算和现金预算11. 预计资产负债表:以计划期开始日的资产负债表为基础,然后结合计划期间业务预算、专门决策预算、现金预算和预计利润表进行编制。

它是编制全面预算的终点。

第三章筹资管理一、租金的计算:多采用等额年金法折现率=利率+租赁手续费率每年租金=[设备价款-殘值×(P/F,10%,6)]/(P/A,10%,6)二、可转换债券的转换(股数)比率=债券面值÷转换价格。

三、资金需要量预侧:1.因素分析法:资金需要量=(基期资金平均占用额-不合理资金占用额)×(1±预测期销售增减率)×(1 ± 预测期资金周转速度变动率)(加快是减,减速是加)2.销售百分比法:外部融资需求量=增加的营运资金-增加的留存收益+ 新增固定资产金额=增加的资产-增加的负债-增加的留存收益+ 新增固定资产金额A.增加的资产=增量收入×基期敏感资产占基期销售额的百分比+非敏感资产的调整数=基期敏感负债×预计销售收入增长率B.增加的负债=增量收入×基期敏感负债占基期销售额的百分比(=流动负债占销售收入的百分比)=基期敏感负债×预计销售收入增长率增量(增加的销售)收入=基期销售收入×预计销售收入增长率C.增加的留存收益=预计销售收入×销售净利率×利润留存率A为随销售变化的资产(敏感资产)(流动资产); B为随销售变化的负债(敏感负债)(流动负债);S1:为基期销售额; S2:为预测期销售额;△S:为销售的变动额; P:为销售净利率;E:为利润留存比率; A/S1:为敏感资产占基期销售额的百分比;B/ S2为敏感负债占基期销售额的百分比注:敏感资产(和敏感负债)是随销售收入同比例变化3.资金习性预测法:(1)根据资金占用总额与产销量的关系来预测(以回归直线法为例)总资金直线方程:资金总额(需要量)(y )=不变资金(a )+变动资金(bx ) a 为不变资金;b 为单位产销量所需变动资金。

X 为产销量 Y 为资金占用量 a=∑∑-∑∑∑∑-2)(22i x i x n iy i x i x i y i x ∑∑+=x b na yb=∑∑-∑∑∑-2)(2i x i x n i y i x i y i x n ∑∑∑⨯+=2x b x a xy (2)采用先分项后汇总的方法预测(以高低点法为例)A :分项目确定每一项目的a 、b 。

(货币资金(现金)、应收账款、存货、固定资产、流动负债、应付账款等a 、b )某项目单位变动资金(b )= (多半为现金)某项目不变资金总额(a )=最高收入期资金占用量-b ×最高销售收入或=最低收入期资金占用量-b ×最低销售收入B :汇总计算得到总资金的a 、b 。

a =(a1+a2+…+am )(资产项目不变(流动+固定)资金)-(am +1+…+an )(负债项目不变资金 )b =(b1+b2+…+bm )(资产项目变动资金)-(bm +1+…+bn )(负债项目变动资金 )四、个别资本成本的计算:投资者要求的报酬率=无风险报酬率+风险报酬率=纯利率+通货膨胀率+风险报酬率(1)一般模式:(2)贴现模式:筹资净额现值-未来资本清偿额现金流量现值=0得:资本成本率 = 所采用的贴现率【提示】A:能使现金流入现值与现金流出现值相等的贴现率,即为资本成本。

B:该模式为通用模式。

(3)银行借款资本成本:银行借款资金成本率贴现模式:根据“现金流入现值-现金流出现值=0”求解贴现率。

采用内插法长期借款筹资总额=长期借款筹资净额/(1-长期借款筹资费率)(4)公司债券资本成本:年利息:根据面值和票面利率计算的,筹资总额:根据债券发行价格计算的。

贴现模式:根据“现金流入现值-现金流出现值=0”求解贴现率。

采用内插法(5)融资租赁资本成本:只能采用贴现模式现金流入现值(租赁设备原值)=现金流出现值(各期租金现值+残值现值)(6)普通股资本成本第一种方法——股利增长模型法普通股资本成本:Do :某股票本期支付的股利,g :预期股利年增长率, Po :股票目前市场价格,F :筹资费用率每年股利固定的情况下:普通股成本=)1(普通股筹资率普通股金额每年固定股利-⨯ 第二种方法——资本资产定价模型法:(7)留存收益资本成本:与普通股成本相同但不考虑筹资费用【总结】对于个别资本成本,是用来比较个别筹资方式的资本成本高低的,个别资本成本的从低到高排序:长期借款<债券<留存收益<普通股五、平均资本成本:权数可以有三种选择:即账面价值权数、市场价值权数和目标价值权数w K :综合资本成本;j K :第j 种个别资本成本;j W :第j 种个别资本在全部资本中的比重。

六、边际资本成本:筹资方案组合时,边际资本成本的权数采用目标价值权数七、杠杆效应:息税前利润EBIT =边际贡献M -固定成本F边际贡献M =销售收入S -变动成本V =单位边际贡献* 销售量Q=销售额S×边际贡献率=息税前利润EBIT +固定成本F边际贡献率=单位边际贡献/ 单价 = 边际贡献 / 销售收入变动成本率=单位变动成本/单价=变动成本/销售收入=1-边际贡献率单位边际贡献=销售单价P -单位变动成本V C 变动成本率+边际贡献率=1(1)经营杠杆系数(DOL ):定义公式:产销变动率息税前利润变动率=∆∆=Q Q EBIT EBIT DOL /(简化)计算公式:基期息税前利润基期边际贡献=+=-=EBIT F EBIT F M M DOL【提示】采用简化公式计算某一年的经营杠杆系数,应用的是上一年的数据。

【结论】只要企业存在固定性经营成本,就存在经营杠杆效应。

1经营杠杆系数越大,企业经营风险越大。

2在企业不发生经营亏损、息税前利润为正的情况下,经营杠杆系数最低为1,不会为负数。

3只要有固定性经营成本存在,经营杠杆系数总是大于1。

4经营杠杆系数的影响因素:单价、单位变动成本、销售量、固定成本。

(2)财务杠杆系数(DFL ):定义公式:DFL EBIT EBIT EPS EPS //∆∆==息税前利润变动率每股收益变动率(简华)计算公式:【结论】财务杠杆系数越大,财务风险越大,在企业有正的普通股盈余的情况下,财务杠杆系数最低位1,不会为负数;只要有固定性资本成本存在,财务杠杆系数总是大于1。

影响财务杠杆的因素:债务资本比重;普通股盈余水平;所得税税率水平。

财务杠杆放大了资产报酬变化对普通股收益的影响,财务杠杆系数越高,表明普通股收益的波动程度越大,财务风险也就越大。

(3)总杠杆效应(DTL):应用之一:(1)固定资产比重较大的资本密集型企业,经营杠杆系数高,经营风险大,企业筹资主要依靠权益资本以保持较小的财务杠杆系数和财务风险;(2)变动成本比重较大的劳动密集型企业,经营杠杆系数较低,经营风险小,企业筹资主要依靠债务资本,保持较大的财务杠杆系数和财务风险。

应用之二:(1)企业处于初创阶段,产销业务量小,经营杠杆系数大,此时企业筹资主要依靠权益资本,在较低程度上使用财务杠杆;(2)企业处于扩张成熟期,产销业务量大,经营杠杆系数小,此时资本结构中可扩大债务资本,在较高程度上使用财务杠杆。

八、资本结构优化方法:(1) 每股收益分析法:每股收益每股收益无差别点:就是不同筹资方式下每股收益都 相等时的息税前利润或业务量水平,无论采用债务筹资还是股权筹资每股收益都 是相等的 计算公式:11N )T 1)(I EBIT (--=22N )T 1)(I EBIT (-- 【决策原则】(1)对负债筹资方式和权益筹资方式比较:如果预期的息税前利润大于每股收益无差别点的息税前利润,则运用负债筹资方式; 如果预期的息税前利润小于每股收益无差别点的息税前利润,则运用权益筹资方式。

(2)对于复合筹资方式进行比较时,需要画图进行分析。

(2)平均资本成本比较法:通过计算和比较各种可能的筹资组合方案的平均资本成本,选择平均资本成本率最低的方案。

(3)公司价值分析法:能够提升公司价值的资本结构,则是合理的资本结构A :公司市场总价值(V )=权益资本的市场价值S + 债务资本的市场价值B (已知)B :假设公司各期的EBIT 保持不变,债务资本的市场价值 = 其面值 权益资本(股票)的市场价值s K T I EBIT S )1)((--==净利润 / K s其中:K s =R s =R f +β(R m -R f ) I =债务的市场价值*利率 T :所得税税率C :债券市场价值通常采用简化做法,按账面价值确定;D:平均资本成本=税后K债×W债+K权×W权税后债务资本成本=税前债务资本成本K s×(1-所得税率T)Kb:为税前债务资本成本(已知)。