国际结算中的票据..

国际结算第二章票据

我国票据法第96条:“中华人民共和国缔 结或者参加得国际条约同本法有不同规 定得,适用国际条约得规定。但就是,中华 人民共和国申明保留得条款除外。本法 与中华共和国缔结或者参加得国际条约 没有规定得,可以适用国际惯例。”

这充分体现了“国际条约优于国内法” 得原则:涉外票据首先适用国际条约,然后 才适用我国票据法;如果国际条约与我国 票据法都没有规定得,则按国际惯例办事。

(二)大陆法系——

日内瓦统一票据法

1930、1931年国际联盟两次在日内瓦召 开票据法统一会议,有法、德等30多个国 家参加,形成了:

《Convention Providing a Uniform Law for Bill of Exchange and Promissory Notes》 (汇票与本票统一法公约)与《 Convention Providing a Uniform Law for Cheques》(支 票统一法公约)。

4、无因性——无条件支付性。

“因”就是指产生票据权利义务关系得 原因,票据就是一种不要过问原因得证券。

大家学习辛苦了,还是要坚持

继续保持安静

票据原因就是票据得基本关系,包括:

资金关系

对价关系

票据就是否成立以及票据当事人得权利 义务,不受票据原因得影响。

因此说,票据就是一种要“式”不要 “因”得流通证券。

票款得人;又称为受票人(Drawee),就是票 据开给得当事人。

☞远期汇票付款人对汇票作承兑后就成 为承兑人。

(三)收款人

收款人(Payee)就是出票人指定得收取 票款之人。就是第一个持票人。

(四)背书人(转让人) 背书人(Endorser)就是以转让票据权利为

目得在票据背面签章并交付给受让人得 人。 (五)被背书人(受让人)

国际结算知识点归纳

国际结算知识点归纳 TYYGROUP system office room 【TYYUA16H-TYY-TYYYUA8Q8-国际结算第三章国际结算中的票据一.名词解释1.票据:票据有广义和狭义之分。

广义的票据是指商业上的权利凭证。

狭义的票据则是指以支付金钱为目的的特种证券,是由出票人签名于票据上,无条件地约定由自己或由他人支付一定金额的、可以流通转让的证券。

2.汇票:汇票是由出票人向另一人签发的,要求即期、定期或在可以确定的将来的时间,向某人或其指定人或来人无条件地支付一定金额的书面命令。

3.付对价持票人:是指持票者本人或前手持票人因付出对价而取得票据。

4.正当持票人:是指在汇票流通的合理时间内,在付给对价的情况下,成为一张表面合格、完整,无任何所有权缺陷的汇票的持票人。

5.承兑人:指在票据的正面签署承诺到期支付票款的付款人。

6.背书人:指在票据的背面签署,意即将票据上的权利转让给后手的持票人。

7.承兑:指付款人在票据的正面签署,承诺到期履行支付票款之者的票据行为。

8.背书:是指转让意志的表示。

由背书人在汇票背面签署。

意即将票据上的权利转让给后手的票据行为。

9.记名式背书:即将票据背书给某一特定人或特定人的指示人的背书。

10.空白背书:是指背书人只在票据背后签名,而不注明付给某一特定人或特定人的指示人的背书。

11.限制背书:是指禁止票据继续转让或仅表明票据授权的背书。

12.贴现:指银行或贴现公司买进未到期票据,从票面金额中扣取贴现日至到期日的利息后,将余额付给持票人的一种业务。

13.提示:持票人将票据提交付款人要求承兑或付款的行为。

14.追索权:是指票据遭到拒付,持票人对前手(出票人、承兑人、背书人以及其它债务人)有请求偿还票据金额(原额,利息)及费用(作成退票证书,拒绝证书和其它必要的费用)的权力。

15.跟单汇票:凡汇票后附随货运单据的称为跟单汇票。

16.光票:凡汇票不附带装运单据的,称为光票。

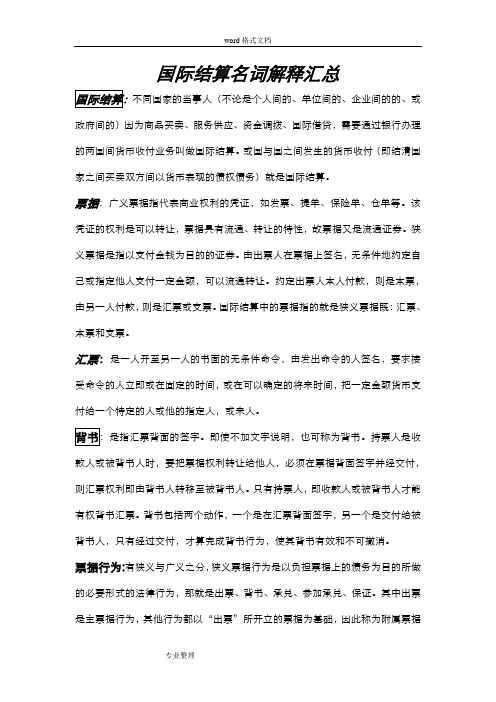

国际结算名词解释汇总

国际结算名词解释汇总国际结算:不同国家的当事人(不论是个人间的、单位间的、企业间的的、或政府间的)因为商品买卖、服务供应、资金调拨、国际借贷,需要通过银行办理的两国间货币收付业务叫做国际结算。

或国与国之间发生的货币收付(即结清国家之间买卖双方间以货币表现的债权债务)就是国际结算。

票据:广义票据指代表商业权利的凭证,如发票、提单、保险单、仓单等。

该凭证的权利是可以转让,票据具有流通、转让的特性,故票据又是流通证券。

狭义票据是指以支付金钱为目的的证券。

由出票人在票据上签名,无条件地约定自己或指定他人支付一定金额,可以流通转让。

约定出票人本人付款,则是本票,由另一人付款,则是汇票或支票。

国际结算中的票据指的就是狭义票据既:汇票、本票和支票。

汇票:是一人开至另一人的书面的无条件命令,由发出命令的人签名,要求接受命令的人立即或在固定的时间,或在可以确定的将来时间,把一定金额货币支付给一个特定的人或他的指定人,或来人。

背书:是指汇票背面的签字。

即使不加文字说明,也可称为背书。

持票人是收款人或被背书人时,要把票据权利转让给他人,必须在票据背面签字并经交付,则汇票权利即由背书人转移至被背书人。

只有持票人,即收款人或被背书人才能有权背书汇票。

背书包括两个动作,一个是在汇票背面签字,另一个是交付给被背书人,只有经过交付,才算完成背书行为,使其背书有效和不可撤消。

票据行为:有狭义与广义之分,狭义票据行为是以负担票据上的债务为目的所做的必要形式的法律行为,那就是出票、背书、承兑、参加承兑、保证。

其中出票是主票据行为,其他行为都以“出票”所开立的票据为基础,因此称为附属票据行为。

广义的票据行为除了上述狭义的票据行为以外,还要包括处理票据中有专门规定的行为,如提示、付款、参加付款、退票、行使追索权等行为。

票据开出是要式的,票据行为也是要式的,因此要符合票据法的规定。

承兑:远期汇票的付款人签名表示同意按照出票人命令而付款的票据行为。

第二讲 国际结算中的票据

(1)过户转让--股票、债券

(2)交付转让--提单、仓单、栈单 (3)流通转让---汇票、本票、支票

二、票据的特性

设权性 无因性 文义性 要式性 流通性 货币性 债权性 提示性 返还性 可追索性

1、设权性

票据发行的目的是设定票据上的权利和义务,

以便票据能代替现金执行支付手段的功能。 票据权利因为票据的开立而存在,无法提示票 据就无法实现票据权利。票据的主要功能不是 证明权利义务关系存在。这是票据与其他有价 证券的重要区别之一。

10、可追索性

票据遭到拒付,正当持票人可以向票据

债务人追索,要求取得票据权利。

三 票据的功能

结算作用(汇兑、支付)

信用作用

流通作用

融资作用

四、票据的关系人

基本关系人: 出票人(drawer) 付款人(drawee) 收款人(payee) 其他关系人: 背书人(indorser) 承兑人(acceptor) 持票人(holder) 保证人(guarantor)

付款人

审查支票是否合格;付款。 收款人

在有效期内提示

五、种类

按抬头人不同:记名支票和无记名支票

有无付款限制:一般支票和划线支票

可否提现:现金支票和转帐支票

保兑支票

银行支票

第四节:票据间的区别

性质和内容上的区别 1、性质:支付命令或支付承诺 2、当事人之间关系: 3、主债务人 4、出票份数 5、付款人责任 6、付款期限 7、票据行为 使用上的区别 1、作用:结算工具、信贷工具 2、使用范围:汇票广泛使用;支票国内使用多;本票使用少,多为 融资工具。

2.空白背书:无记名背书,不记载被背书人的名称,只有背书人的签字。被背书人可继续转让。 (1)签名后转让,会被追索。可在被背书人一栏记名,也可不记名。 (2)不签名,直接交付转让,不会被追索。可在被背书人一栏记名,也可不记名。

国际结算中的票据

❖ 出票人是个人,如果代理他的委托人字,而委托人是公司、 单位、银行、团体时,应在公司名称前写上“For” 或”On behalf of”字样,并在个人签字

后面写上他的职务名称。如:For ABC Co,London.

John Smith Manager

.

22

9.票据号码————任何一张票据都有号码即汇票号码

stated date) 如:At Bills payable

60 days after 1st May ,2006 pay to……

.

17

必要项目

B.到期日算法:“算头不算尾,若干天后的最后一天是到期日, 若遇法定休息日、节假日顺延。(p11)

3)固定将来日期付款汇票(Bills payable on a fixed future date)此种汇票称为板期付款汇票,须提示要求 承兑,以明确承兑人的付款责任。如:On 30th dec.fixed pay to …

hundred and eighty seven only.

Drawn under Bank of Atlantic,London L/C No.1162/200x

dated 21 Jan., 200x

To Bank of Atlantic

For China National Animal

.

15

必要项目

4 ..付款时间(Time of payment)或付款期限(Tenor)

有四种:(区别于国际结算的四种付款时间)

1)即期付款汇票(Bills payable at sight/on demand/on presentation)又称即期汇票。提示汇票

的当天即为到期日。无须承兑。若汇票没有明确表示 付款期限的,视为见票即付的汇票。

课件《国际结算》第二章_国际结算中的票据

要式性( form) 2. 要式性(Requisite in form):票据是否成立,

只问书面形式要件 形式要件是否符合一定的规范,而不问原因。 形式要件 要式: 要式:特定的形式、必备的要件。

第一节 票据概述

二、票据的特性

3. 流通性(Negotiability):票据最基本的特征。票 流通性(Negotiability)

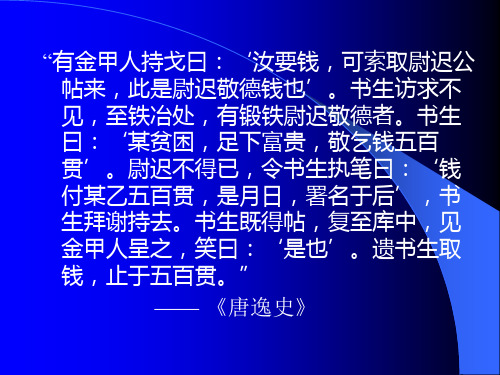

“有金甲人持戈曰:‘汝要钱,可索取尉迟公 帖来,此是尉迟敬德钱也’。书生访求不 见,至铁冶处,有锻铁尉迟敬德者。书生 曰:‘某贫困,足下富贵,敬乞钱五百 贯’。尉迟不得已,令书生执笔曰:‘钱 付某乙五百贯,是月日,署名于后’,书 生拜谢持去。书生既得帖,复至库中,见 金甲人呈之,笑曰:‘是也’。遗书生取 钱,止于五百贯。” —— 《唐逸史》

第三节

汇票

(1) (5) (3) Exchange for GBP5000.00 Beijing, 5th April, 20(4) (7) At 90 days after sight pay to C Co. or order (5) the sum of five thousand pounds (2) (6) To B Company, London For A Company, Beijing (8) signature

若干天后付款的计算方法:“算尾不算头,若干天的最后一天是到期日, 遇假日顺延。” 若干月后付款的计算方法:“应付款之月的相应日期,如没有,则以该 月最后一日为到期日。”

第三节

二、汇票的必要记载项目

汇票

付款时间( Payment,Tenor) (四)付款时间(Time of Payment,Tenor)

“宁宗以钱少,复禁用铜器,时商贾至京师,委 托诸道进奏院及诸军、诸使、富户以轻装趋 四方,合券乃取之,号曰飞钱。” —— 《新唐书食货志》 “初蜀氏以钱重,私为券,谓之交子,以便 贸易。” —— 《续资治通鉴

第二章 国际结算中的票据

• 所谓要式,是指票据的文字记载必须符合法定的 形式要求。票据法规定的必要项目,票据上面必 须齐全,各项必要项目还必须符合规定,否则就 不能产生票据的效力。

第二章 国际结算中的票据

三、票据的作用

结算作用

票据的作 用

信用作用 流通作用

在非现金结算条件下,票据就是一 种能起到货币支付功能和结算作用

第二章 国际结算中的票据

汇票样式1

第二章 国际结算中的票据

二、汇票的必要项目

1 • 写明其为“汇票”的字样 2 • 无条件的支付命令 3 • 出票地点和日期 4 • 付款期限 5 • 一定金额货币 6 • 付款人名称和付款地点 7 • 收款人名称 8 • 出票人名称和签字

第二章 国际结算中的票据

• 汇票样式2

ACCEPTED

①

⑤③

12th April,2005 Exchange for GBP5000.00பைடு நூலகம்Beijing,5th April,2005

④

②

⑦

At 90 days after sight pay to C Co. or Order

Due On

⑤

11th July,2005 The sum of Great British pounds five thousand only ⑥

的支付工具。

票据是建立在信用基础上的支付凭证。由 于票据的无因性和流通性,票据上所体现 的债权债务关系稳定而且单纯,因而它成

为一种相当好的信用保障凭证。

票据可以仅凭交付或适当背书后即可转让, 受让人背书后还可再转让,而且背书的次 数越多,该票据的付款担保性就越强。

国际结算第四版课件第二章国际结算中的票据

汇票

汇票抬头有以下几种写法:

(1)限制性抬头 (Restrictive Order)。

(2)指示性抬头(Indicative Order)。又称记名抬头, 是较常见的一种汇票抬头。 指示性抬头的汇票可经背书转让。 (3) 执票来人抬头(Payable to Bearer)。又称无记 名式。

汇票

(三)需注意的几个问题 除以上八个必要项目外,还应注意:

参加承兑人(Acceptor for Honour) 是指在票据提示后,遭到拒绝承兑或无法获得承 兑时,非票据债务人作成参加承兑行为,其即为 参加承兑人。

票据概述

背书人 A

转让人

第一被背书人 第二背书人 第二被背书人

B

受让人 转让人

C 受让人

票据概述

保证人(Guarantor) 是指非票据债务人对于出票人、背书人、承兑人或 参加承兑人作成保证行为,该非票据债务人即为保 证人。

票据概述

二、票据当事人之间的关系

票据当事人之间的关系可分为票据关系和基础 关系。票据关系指有关各方的以票据为根据的权 利和义务。基础关系包括两方面:出票人与付款 人之间的资金关系(如资金的存放、透支等);出票 人与收款人以及票据的背书人和被背书人之间的 对价关系(由于商品买卖、劳务的提供而付出报酬 或代价)。

7.汇票金额 (1)英美法、大陆法都认为,如果大小写金额出现不

一致,应以大写金额为准。 (2)意大利、瑞士本国法律认为,应以金额较小者为

准。 (3)我国票据法认为,如果大小写金额出现不一致,

汇票无效。

汇票

8.收款人名称 收款人,又称受款人或汇票抬头。英美法认为

付与来人的无记名式汇票可以生效。大陆法则不 承认无记名式汇票。

02章—本票和支票-(庞红国际结算第五版)

第二章 国际结算中的票据

第三节 本票

四、本票的种类

(二)银行本票 银行本票(cashier’s order/check):指由银行签发的

本票,多为即期本票,即上柜台即可取现。

远期本票相对较为少见,我国规定远期本票付款期限 最长不超过2个月,多用于融资。

纸币,本质就是一种不记名的即期本票,由中央银行 发行的不记名的、给持票来人的、小额的定额银行本票。 纸币往往表明:凭此票即付来人。

8. 付款期限(未载明期限者为见票即付的即期本票。我国的《票 据法》只承认即期本票,相对必要记载项目);

9. 付款地点(未载明期限者,出票地视为付款地,相对必要记载 项目)

第二章 国际结算中的票据

第三节 本票

(1)本票字样;(2)无条件支付承诺;(3)收款人; (4)出票人签字;(5)出票地点和日期;(6)付款期 限;(7)确定的金额。

就是存款银行发给存款人的一张卡片,以证明持卡 人签发的支票是可靠的,在银行账户上有足够的存 款,不会遭到退票。

▪ 简而言之,支票是以银行为付款人的即期汇票。

▪ 详细地说,支票是银行存款户对银行签发的授权银行对 某人或其指示人或执票来人即期无条件支付一定金额的 书面命令。

第二章 国际结算中的票据

第四节 支票

一、支票的法律定义

▪ 我国《票据法》关于支票的定义是:支票式出票人签发 的,委托办理支票存款业务的银行或者其他金融机构在 见票时无条件支付确定的金额给收款人或其持票人的票 据。

第二章 国际结算中的票据

第四节 支票

五、支票的种类

划线支票

第二章 国际结算中的票据

第四节 支票

五、支票的种类

(二)保付支票与非保付支票

▪ 保付支票(certified cheque)即由付款行在支票上 加盖“保付(CERTIFIED)”戳记并签字的支票。

国际结算中的票据

国际结算中的票据国际结算中常用票据包括汇票、本票和支票,通常称为金融票据。

一些国际贸易结算为了避免印花税,不使用金融票据,凭商业单据结算。

票据票据(draft)是指那些反映债权债务关系、以支付货币为目的、可流通转让的付款凭证,又称金融票据。

它由出票人或制票人签发,命令受票人(付款人)或向收款人承诺在票据到期日向持票人支付票面金额。

国际结算使用的票据通常是可流通票据。

票据的流通性取决于票据上收款人的写法。

根据《英国票据法》第8条规定:除非票据上写有“禁止转让”字样,或是表示不可流通之意,所有票据无论采用何种形式支付票款给持票人,该持票人有权将票据转让给他人。

转让时需履行背书手续。

来人票(to bearer)不需背书,仅凭交付就可转让。

(一)汇票英国票据法的汇票(bill of exchange)定义是:“汇票是由一人向另一人签发的书面无条件支付命令。

发出命令的人签名,要求接受命令的人即期或定期或在可以确定的将来时间,将一定金额货币支付给一个特定人,或其指定人或来人。

”汇票上通常有下述内容:(1)“汇票”字样;(2)无条件支付命令;(3)出票地点和日期;(4)付款期限;(5)一定金额货币;(6)付款人名称和付款地点;(7)收款人名称;(8)出票人名称和签字。

国际贸易中使用的汇票与国内异地结算时所使用的银行汇票不同。

前者是“卖方开给买方的付款命令(order)”,而国内使用的银行汇票则是用于异地付款的,属于本票性质。

汇票的基本当事人包括:出票人(drawer)、受票人(付款人)(drawee/payer)和收款人(payee /beneficiary)。

出票人和收款人可以是同一人。

收款人也可以是第三方,例如卖方的供货商或融资银行。

汇票期限分为即期汇票(sight/demand draft)和远期汇票(usance/time draft),在使用中,常用draft替代bill of exchange。

汇票分即期汇票和远期汇票。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

据文义所载明让

C

收款人

受让人

D

对价关系 原因关系

B

付款人

出票人

资金关系

A

3、文义性

票据上权利的内容,完全依据票据上所记载的

.

汇票式样三

Exchange for USD1000 13th Dec.,2008 Shanghai At thirty days sight of this First of exchange (Second of the same tenor and date being unpaid) Pay to the order of B Co. the sum of one thousand US dollars . Drawn under Bank of Europe Irrevocable L/C No.205581 dated 20th Nov.,2008 To:Bank of Europe For A Co.,Shanghai signature

4)支付命令连接着付款人可以借记某帐户的表示, 则是无条件的,可以接受。

如:Pay to ABC bank or order the sum of ten thousand

US dollars and debit same to applicant’s account maintained with you.

本章研究的票据是指狭义票据,即汇票、本票和支票。

第二节 票据的基本特征

1.设权性

2.无因性

3.文义性

4.要式性

5.流通性

1、设权性

票据一经设立并交付出去,票据的权利和义务便

随之确立。

票据发行的目的,不在于证明已经存在的权利, 而是设定票据上的权利。

2、无因性

票据原因:票据权利与义务关系存在的原因。 无因性:票据一旦作成,票据权利和义务的执行就与票

在索款要求时立即,或在固定时间,或在可以确

定的将来时间,把一定金额的货币支付给一个特 定的人,或他的指定人,或来人(受款人)。

汇票式样一

Exchange for GBP5000.00 Beijing , 5 April ,2005 At 90 days after sight pay to A Co. or order the sum of five thousand pounds. To Bank of Europe, London. For B Company Beijing signature

定义:通过直接交付或背书后交付完成转让。 特点:

1)票据转让不必通知债务人; 2)票据受让人获得全部票据权利,能以自己名义提出起诉; 3)正当持票人的权利不受前手票据权利缺陷的影响。

当事人:票据债务人A

票据债权人B(转让人)——》受让人C ——》D

第三节 票据的类型※

一、汇票※

二、本票

Draft for USD18320.00

2.无条件的支付命令

1)必须使用英语的祈使句,以动词开头,作为 命令式语句。 2)支付命令必须是无条件的,凡附带条件的支付 命令无效。

如果,假如

如:Pay to ABC Co. providing the goods they supply are complied with contract the sum of ten thousand US dollars. ——无效汇票

或on the condition that 字样

3)使用一种特殊资金去支付的命令,仍是带有条件 的支付命令,不能接受。

如:Pay from our No.2 account to ABC Co. the sum of

one thousand US dollars. ——无效汇票

2号账户

从我们的2号账户存款中支付给ABC公司1000美元

三、支票

汇票 (Bill of exchange;draft)

一、汇票的含义

二、汇票的内容:主要记载项目和任意记载项目

三、汇票的当事人及其权利、责任

四、汇票的类型

一、汇票的含义

根据英国《票据法》,汇票是由一人开至另

一人的书面的无条件命令,由发出命令的人

(出票人)签名,要求接受命令的人(受票人)

第二章

国际结算工具-票据

第一节 第二节 第三节 第四节

票据的含义 票据的基本特征 票据的类型※ 票据行为※

第一节

票据的含义

1)广义的票据:是指商业上使用的各种权利 单据,如提单、仓单、保单、股票、债券等。 2)狭义的票据:是以支付金钱为目的的证券, 由出票人签名于票据上,无条件地约定自己或 另一人支付一定金额,可以流通转让。

借记相同的金额入 申请人账户

支付给ABC银行或其指定人金额10000美元,并将此金额 借记申请人开设在你行的账户。

内容确定,不能进行任意解释或根据票据以外的其他

文件来确定。

4、要式性

票据的形式必须符合法律规定,票据上的记载项目 必须齐全并符合规定。 a.票据的存在不重视其原因,但却非常强调其形式和内容。 b.只有形式和内容都符合法律规定的票据,才是合格的票据。

5、流通性(流通转让)与过户转让和交付转让不同

二、汇票的内容

(一)主要记载项目

1. “汇票”字样;

2.无条件的支付命令; 4.付款时间; 6.付款人名称和地点; 8.出票人名称和签字.

3.出票地点和日期; 5.一定金额的货币; 7.收款人名称;

1.写明“汇票”字样

(Bill of exchange;draft;exchange)

如: Exchange for GBP1250.00

汇票式样二

Bill of Exchange

.

No. Dated Exchange for . At sight of this FIRST of exchange (Second of exchange being unpaid) pay to the Order of . the sum of . Drawn underL/C No. Dated Issued by . Value received . To .