信用证惯例的新发展共14页

论信用证法律适用的发展新趋势——以司法判例为视角

单 证业务 , 还是视 作 贸易公 司的国际 贸易支付方式 , 信 用证法 律关系 均属 于国际 民商 事法律关 系 。

根据 国际私 法 中 当事 人 意思 自治 原则 , 用证 信

的当事 人 , 即信 用 证 开证 行②与信 用证 受 益人③, 有 权通 过各种合 法 的方 式 , 调 整信 用 证 纠纷 所适 用 对

C aeMaht nB n , . ,4 .up 3 13 3一 4 ( . . . ,9 2 ;o sl a dAu iu op vB n fV .54 F S p 8 ,9 h n aa ak N A.55F S p .0 ,0 o S D N Y 18 ) C noi t lm nm C r.. ako a ,4 . up3 6 33—9 s t de 5 ( Md 18 ) D. .9 2 . ② “s e”i df e s“ ako te esnta i us t r f rdt”U C C I ur s enda abn r hr r ts e lt e i s i o p o h s a ee o c . . . .§5—12 a ( )(9 5 .nohr od ,rv e e 0 ( ) 9 19 ) I t rspoi dt ew d h

势。 而美国《 统一 商法典 ( 用证篇 ) 第 5—16 b 将信 用证履 行地界 定为信 用证 开证行 所在 地 , 信 》 1( ) 并规 定适

用信 用证 开证 行所在 地 国家的法律 , 一步佐证 了这种新 趋势 。 进

关 键词 : 用证 ; 信 法律 适 用 ; 新趋 势; C 6 0 统一 商法典 U P0 ;

F 2 9 ,0 0 5hCr17 ) V nzlsS A vC aeMaht nB n ,2 . d4 14 4—6 2 . i 17 ) V et li n’ opv . d5 86 1— 2( t i 99 ; ei o ,. .. hs n aa ak4 5F 2 6 ,6 . e t 5( d Cr 9 0 ; os—Apn Itl r.. . e C

(完整版)国际结算习题集5-10章+答案(重新排版,14页)

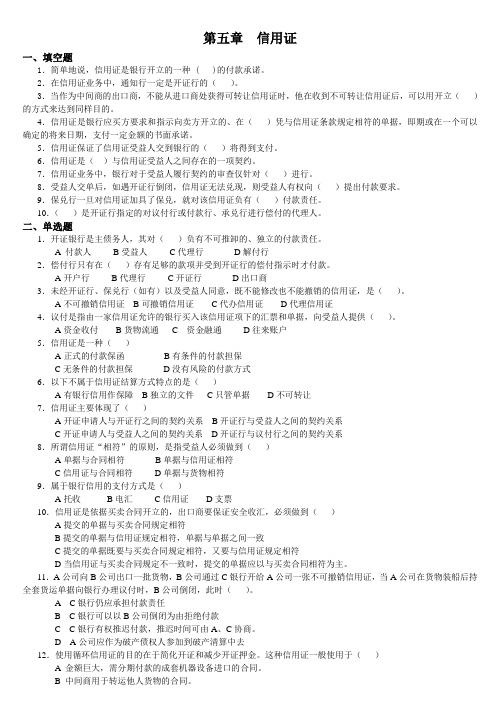

第五章信用证一、填空题1.简单地说,信用证是银行开立的一种 ( )的付款承诺。

2.在信用证业务中,通知行一定是开证行的()。

3.当作为中间商的出口商,不能从进口商处获得可转让信用证时,他在收到不可转让信用证后,可以用开立()的方式来达到同样目的。

4.信用证是银行应买方要求和指示向卖方开立的、在()凭与信用证条款规定相符的单据,即期或在一个可以确定的将来日期,支付一定金额的书面承诺。

5.信用证保证了信用证受益人交到银行的()将得到支付。

6.信用证是()与信用证受益人之间存在的一项契约。

7.信用证业务中,银行对于受益人履行契约的审查仅针对()进行。

8.受益人交单后,如遇开证行倒闭,信用证无法兑现,则受益人有权向()提出付款要求。

9.保兑行一旦对信用证加具了保兑,就对该信用证负有()付款责任。

10.()是开证行指定的对议付行或付款行、承兑行进行偿付的代理人。

二、单选题1.开证银行是主债务人,其对()负有不可推卸的、独立的付款责任。

A 付款人B受益人C代理行D解付行2.偿付行只有在()存有足够的款项并受到开证行的偿付指示时才付款。

A开户行B代理行C开证行D出口商3.未经开证行、保兑行(如有)以及受益人同意,既不能修改也不能撤销的信用证,是()。

A不可撤销信用证B可撤销信用证C代办信用证D代理信用证4.议付是指由一家信用证允许的银行买入该信用证项下的汇票和单据,向受益人提供()。

A资金收付B货物流通 C 资金融通D往来账户5.信用证是一种()A正式的付款保函B有条件的付款担保C无条件的付款担保D没有风险的付款方式6.以下不属于信用证结算方式特点的是()A有银行信用作保障B独立的文件C只管单据D不可转让7.信用证主要体现了()A开证申请人与开证行之间的契约关系B开证行与受益人之间的契约关系C开证申请人与受益人之间的契约关系D开证行与议付行之间的契约关系8.所谓信用证“相符”的原则,是指受益人必须做到()A单据与合同相符B单据与信用证相符C信用证与合同相符D单据与货物相符9.属于银行信用的支付方式是()A托收B电汇C信用证D支票10.信用证是依据买卖合同开立的,出口商要保证安全收汇,必须做到()A提交的单据与买卖合同规定相符B提交的单据与信用证规定相符,单据与单据之间一致C提交的单据既要与买卖合同规定相符,又要与信用证规定相符D当信用证与买卖合同规定不一致时,提交的单据应以与买卖合同相符为主。

国内信用证现状及发展初探

国内信用证现状及发展初探文件编码(GHTU-UITID-GGBKT-POIU-WUUI-8968)国内信用证现状及发展初探摘要:目前我国国内结算中绝大多数金融产品是建立在商业信用基础之上的,由于多数企业融资能力弱、资信能力差,给企业间造成了大量的三角债,为保持市场经济的健康发展,将信用证引入国内贸易结算。

现国内信用证在我国还处于萌芽阶段,由于诸多原因使此业务的开展受到限制。

本文对其原因作了详细的分析,并展望了国内信用证的广阔前景。

关键词:国内信用证;国内结算中图分类号:F832.63 文献标识码:A 文章编号:1001-828X(2011)05-0174-02随着我国国内贸易的日益发展,为促进商品大流通,规范社会信用,改变企业间相互拖欠,减少困扰经济发展的三角债问题,保持我国社会主义市场经济的健康发展,1997年中国人民银行制定颁布了《国内信用证结算办法》,正式将信用证引入国内贸易结算。

国内信用证是借鉴国际贸易的做法,但与庞大的国际信用证业务量相比,它只是处于起步阶段,本文就国内信用证业务发展中的问题进行探讨分析,为该项业务的发展做出有益的探索。

一、国内信用证现状从《国内信用证结算办法》颁布之后,国内信用证就在制度的保证之下正式的为一些有需要的企业所用。

2002年我国的商业银行才把此业务逐步开展起来,迄今为止,国内信用证的业务量在所有结算业务中也只能占很小的比例。

国内信用证虽具有国际信用证的所有特点,但在具体操作中由于经济、法律、技术等方面的原因,仍有诸多差异。

但为什么在国际上成为盛行的信用证在我国国内却得不到同样的偏爱呢?(一)受传统观念的影响由于人们在办理结算业务时都有习惯性的支付方式,对于操作程序和相关的一些规定都有所了解。

虽说商业信用有相当的不可靠性,但这些建立在商业信用上的支付结算方式仍然为普遍企业所接受的。

国内信用证是一种较新的结算方式,操作起来技术性很强,因而对大部分企事业单位来说在较短的时间内不容易被接受而宁愿使用他们熟悉的结算方式办理结算业务。

跟单信用证统一惯例

单据签字伪造

伪造单据签字,导致单证不一致。

单据遗失或延误

由于运输或人为原因,单据未能及 时送达银行或丢失,导致单证不符。

交单延误风险

运输延误

缺乏有效管理

货物运输过程中出现延误,导致单据 无法按时提交。

贸易流程管理不善,导致交单延误。

信息传递延误

贸易双方信息传递不畅,导致交单延 误。

兑付风险

银行破产风险

跟单信用证统一惯例的历史与发展

历史

UCP的历史可以追溯到1930年代,当时国际商会意识到需要一套统一的规则来规范跟单信用证交易。经过多年 的努力,UCP的第一版于1933年发布,并随后进行了多次修订和完善。

发展

随着国际贸易的不断发展和金融技术的不断创新,UCP也在不断更新和完善。目前最新的版本是UCP600,于 2007年修订并发布。UCP600简化了操作程序,提高了交易效率,并进一步保障了交易的安全性。未来,随着国 际贸易格局的变化和金融技术的进步,UCP还将继续发展和完善,以适应不断变化的商业环境。

跟单信用证统一惯例

目录

• 跟单信用证统一惯例简介 • 跟单信用证统一惯例的核心条款 • 跟单信用证统一惯例的风险与防范

目录

• 跟单信用证统一惯例的实践应用 • 跟单信用证统一惯例的未来发展

01

跟单信用证统一惯例简介

定义与特点

定义

跟单信用证统一惯例(UCP)是国际商会(ICC)制定的一套关于跟单信用证交易的 准则,旨在规范全球范围内跟单信用证业务的操作,保障交易的公平、透明和高效。

02

跟单信用证统一惯例的核 心条款

信用证的开立与通知

信用证的开立

开证行根据申请人提交的申请书 和相关单据,开立信用证并交付 给受益人。

国内信用证业务

2013-7-28

1

国内信用证业务的起源及发展

2013-7-28

1、信用证起初是国际贸易中的重要结算方式,是有条件的银行担保,这 种结算方式使买卖双方在履行合同时处于同等地位,在一定程度上使买 卖双方重新找回了"一手交钱,一手交货"的现场交易所具有的安全感, 解决了双方互不信任的矛盾。 2、国内信用证起初在我国国内贸易中的应用差强人意。改革开放之初, 由于国内信用证不适应当时国内信用和经济发展环境,中国人民银行 1989年颁布的《银行结算办法》中没有将国内信用证定为结算工具。 3、1997年人民银行颁布的《国内信用证结算办法》明确将国内信用证定 为结算工具,但仍遭遇市场的冷落。 4、进入21世纪,中国银行与招商银行开始推广国内信用证业务,招商银 行于2001年将国内信用证与网上银行相结合,首创了网上电开国内信用 证,国内信用证业务得到了市场的初步认可,但该业务一直在同行系统 内循环,即开证行、通知行和议付行均为该行的分支机构,没有形成联 行间的市场。 5、2007年下半年,为防止通胀与国民经济过快增长,中国人民银行实行 紧缩的货币政策,对商业银行的表内信贷规模实施额度控制,国内信用 证业务呼之欲出,由该业务衍生出的国内信用证买方融资、银行间代付 得到了大力发展,从而拉开了该业务在现阶段发展的序幕。

随着金融改革发展,传统信贷市场竞争日趋饱和,贸易融 资成为中外资银行争相切入的市场热点,谁能尽快抢占这 一新兴市场,就能取得未来业务发展的竞争优势。 同业情况

中行: “市场领导者”战略,着力实现“两个延伸”

建行:“战略思想、组织架构、产品创新” 招行:“电子供应链金融” 汇丰、渣打等外资银行:以贸易融资为市场切入点

论UCP规则的最新发展及主要影响(一)

论UCP规则的最新发展及主要影响(一)关键词:UCP600信用证新审单标准最新发展主要影响内容提要:UCP600是目前信用证领域最具影响力的一套国际贸易支付规则,它的许多新规定反映了信用证支付领域发展的重要成果,它对信用证当事人的权利义务和各国信用证立法均产生了极大的影响。

本文通过比较分析阐述UCP600的若干重要发展及其对实践与立法的主要影响,为信用证当事人理解与适用该惯例提供参考。

尽管各国对UCP1]规则的性质有不同的看法,但其实际适用并没有因此而受到影响,几乎所有国家的所有银行都明确在其开出的信用证中规定适用UCP规则。

2]UCP规则自1933年通过至今,已经历了七次修订,共有八个不同版本。

3]为当今贸易界、银行界和法律界所熟知的近期的三个版本是UCP600、UCP500和UCP400号版本。

最新版本UCP600为2007年修订本,于2007年7月1日起正式取代被国际贸易界普遍适用13年之久的UCP500号版本。

UCP600是信用证领域最新最重要的国际贸易惯例,其许多内容反映了国际贸易惯例发展的新趋向。

一、UCP600的国际惯例任意法性质更为凸显国际惯例与国家立法在效力上的最大区别正是其任意法性质,这就决定了当事人具有对惯例的选择适用权、修改权和排除适用权。

其实,UCP400第1条就已规定:“本条适用于一切跟单信用证,……除非信用证另有约定,……”。

UCP500第1条规定:“本条适用于在信用证纳入本惯例的所有跟单信用证,除非信用证另有明显规定,……”。

UCP600第1条规定:“本惯例适用于任何在正文中明确表明按本惯例办理的跟单信用证,除非信用证明确修改或排除(Unlessexpresslymodifiedorexcludedbythecredit),……”。

惯例的这一任意法性质虽然在UCP400和UCP500中就已得到了确认,且其内容与UCP600大致相同,但在措词上有重要的调整,如用“修改或排除”取代“除非另有规定”,这虽然是对“另有规定”范围的具体化,解决了长期以来对“另有规定”含糊不清的认识,为实践中当事人选择适用惯例增强了可操作性。

论信用证在我国的发展状况及改进建议

论信用证在我国的发展状况及改进建议朱琳本钢集团国际经济贸易有限公司进口处【摘要】随着我国市场经济迅速发展,银行传统的支付结算服务已经难以满足企业与国际接轨的高度要求。

尤其是在经济比较发达的沿海地区,在一些企业的贸易往来中,对使用人民币信用证结算的需求越来越多。

国内人民币信用证可以为交易提供更大的保障,并有利于企业进行融资进而提升资金的使用效率,同时,通过与国际接轨,也可以提升我国企业在国际贸易往来业务中的公信力。

本文通过对国内信用证的概念的阐述和将国内与国际信用证之间的异同进行比较,来说明信用证业务目前的发展状况并提出相应建议,仅供参考。

【关键词】国内信用证发展状况建议一、国内信用证概述1.国内信用证概念。

根据UCp600第二条则定义:信用证意指无论其如何命名或描述的一项约定,该约定不可撤销并由此相当于开证行对于相符提示予以付款的明确承诺。

相符提示意指与信用证条款。

本惯例中所适用的规定及国际标准银行实务相一致的提示。

此定义明确强调了信用证的不可撤销性,同时在学界首次提出“相符提示”,既体现了信用证单据审核的严格性,又规定了其的明确性,从而增强信用证在使用过程中的可操作性。

2.国内信用证与国外信用证的异同。

2.1国内信用证与国外信用证的相同点。

(1)概念的一致性。

根据中国人民银行制定的《国内信用证结算办法》,本办法所称信用证,是指开证行依照申请人的申请开出的,凭符合信用证条款的单据支付的付款承诺,前款规定的信用证为不可撤销、不可转让的跟单信用证。

本办法适用于国内企业之间商品交易的信用证结算。

与前文所指的UC。

600标准下的信用证基本的内涵是一致的,都是一种付款保证。

(2)涉及相同的基本当事人。

国内信用证和国际信用证都必须有四个基本当事人,即①开证申请人,②开证行,买方银行,③受益人,④)通知行。

(3)一致的审核单据原则。

银行在对信用证进行审核时,其审核标准都符合以下原则:单证表面相符原则;单证严格相符原则;单据一致原则;合理谨慎原则。

信用证培训教程

THANKS FOR WATCHING

感谢您的观看

提交给银行。

审核单据

银行对出口商提交的单据进行审 核,确保单据符合信用证要求。

付款流程

审核通过后,开证行按照信用证 约定向出口商支付货款。如为远

期信用证,则到期日付款。

03 信用证风险与防范

信用证欺诈风险

信用证欺诈是指利用信用证的机 制漏洞,通过伪造单据、虚假贸 易等手段骗取货物或货款的违法

行为。

开立信用证所需资料

申请人需提供身份证明、企业资质证 明、贸易合同等相关资料。

审核信用证

审核信用证内容

核对信用证的金额、币种、 付款方式、交货期限等条 款是否与贸易合同一致。

审核信用证条款

检查信用证中是否存在不 利于出口商的条款,如有 需及时与进口商协商修改。

审核信用证真伪

通过银行渠道核实信用证 的真实性,确保信用证的 有效性。

修改信用证

修改信用证流程

当信用证内容需要修改时,出口 商需向开证行提交修改申请书,

并缴纳相关费用。

修改信用证内容

修改申请书中需注明需要修改的条 款,以及修改后的条款内容。

与进口商沟通

在修改信用证之前,应与进口商沟 通并达成一致,确保修改后的条款 符合双方利益。

交单与付款

交单流程

出口商按照信用证要求准备单据, 包括发票、装箱单、提单等,并

促进国际贸易发展

为国际贸易提供了一种可 靠的支付方式,促进了国 际贸易的发展。

提高交易效率

通过信用证的标准化流程, 简化了交易流程,提高了 交易效率。

02 信用证操作流程

开立信用证

信用证开立方式

通过银行柜台、网上银行或银行提供 的电子平台进行开立。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

孙晓琴广东外语外贸大学国际经贸学院副院长、副教授第四部分国际贸易中信用证惯例的新发展——UCP600与出口企业跟单信用证统一惯例(Uniform customs and Practice for Documentary Credits 简称UCP)是国际上公认的最广泛应用的非官方条例,对企业界、银行界、法律、司法、船运以及保险界等都有着深远的影响。

随着经济全球化的发展,银行、保险、运输等行业发生了翻天覆地的变化,自1994年开始适用的跟单信用证统一惯例(UCP500)越来越不适应现在经济的发展需求和实际业务的操作情况,高比例、高频率发生的信用证拒付现象日益危机信用证在国际结算中的地位。

同时由于UCP500在条款设置及措词方面存在一定不足,一些条款被错误地解释和应用,国际商会对UCP500条款进行了修订。

那么2019年7月1日即将生效的UCP600将会有哪些新的发展,对进出口实际业务操作会带来什么新的变化,又有可能出现哪些新的问题?本文从出口企业的角度出发加以阐释。

重要概念的新界定与UCP500不同,UCP600把原本散落在各个条款中的解释定义归集在一起,在第二个条款便集中给出了14个概念和词语在本惯例下的特定解释,其中出口商应该尤其关注以下几个重要的概念:1、相符交单(Complying Presentation)。

UCP600规定“相符交单”,意为受益人所提交的单据须与信用证条款、适用的惯例条款以及国际银行标准实务相符合。

这一对“相符”的界定,隐含了符合信用证条款的优先性,不再仅局限于人们熟知的“单证相符,单单一致”的相对机械和表面的信用证付款条件,可能会减少实务中对于单据不符点的争议,但对于出口商来说却需要注意了解有关惯例和国际银行标准实务的规定。

事实上,这已在实际业务中有所体现。

2、信用证(Credit)。

即使是信用证的概念,UCP600也给以更明确的定义:“Credit means any arrangement, however named or described, that is irrevocable and thereby constitutes a definite undertaking of the issuing bank to honor a complying presentation. ”值得注意的是,信用证的概念中已清楚地写明信用证是开证银行对于相符交单的不可撤销的付款保证,即今后不再存在“可撤销信用证”这一做法,而信用证中也就无需标明“Irrevocable”字样,所以UCP600也就自然地删除了UCP500中的“可撤销和不可撤销信用证”这一条款。

3、兑付(honor)。

这一概念取代了UCP500中的“payment”一词,概括了开证行、保兑行、指定银行在信用证下除议付以外的与支付相关的行为,即对即期和远期信用证的付款承诺,及对承兑信用证项下受益人出具商业汇票的承兑和到期支付。

强调了付款人的终局性付款责任,没有追索权。

4、议付(Negotiation)。

在新的定义中[Negotiation means the purchase by the nominated bank of drafts(drawn on a bank other than the nominated bank)and/or documents under a complying presentation, by advancing or agreeing to advance funds to the beneficiary on or before the banking day on which reimbursement is due to the nominatedbank],意指被指定银行在其应获得偿付的银行日或在此之前,通过向受益人预付或者同意向受益人预付款项的方式购买相符提示项下的汇票(汇票付款人为被指定银行以外的银行)及/或单据。

Negotiation在UCP500中被称为“Giving the value”(给予对价),在新条款中却被称为Purchase,因而又回到了俗称的“买单”之说法,强调的是对单据(汇票)的买入行为,明确可以垫付或同意垫付给受益人,对于议付这个概念的解释一直存在着各种不一的理解,现在的规定尽管可能仍难以在所有银行中达成统一意见,但对于受益人来说,能够获得支付或融资,在这一点上的明确规定对受益人是有益的。

对出口企业的利益保护1、开证行付款责任的进一步明确。

在UCP600第35条中增加了开证行的付款责任条款如下:如果指定银行认为单据相符并寄交开证行或保兑行,不管指定银行是否已付款或议付,即使单据在由指定银行到开证行、保兑行或保兑行和开证行之间的寄送过程中遗失,开证行、保兑行也必须付款(If a nominated bank determines that a presentation is complying and forwards the documents to the issuing bank or confirming bank, whether or not the nominated bank has honored or negotiated, an issuing bank or confirming bank must honor or negotiate, or reimburse that nominated bank, even when the documents have been lost in transit between the nominated bank and the issuing bank or confirming bank, or between the confirming bank and the issuing bank.)2、严格相符原则的适当放松。

UCP600第3条规定:“For the purpose of these rules:where applicable, words in the singular include the plural and in the plural include the singular.”即在适用的条款中词汇的单复数同义,使得在实际应用中对于一些比较模糊的规则有了比较明确的理解,也就避免了出口商交单时由于用词单复数不符而被拒绝的案例发生。

与此同时,第14条规定,出口商所交单据不一定要完全与信用证相同,只需不相抵触即可(Data in a document, when read in context with the credit, the document itself and international standard banking practice, need not be identical to, but must not conflict with, data in that document, any other stipulated document or the credit.);除发票以外,其余单据上对货物名称的表达只要求使用与信用证不相矛盾的统称(In documents other than the commercial invoice, the description of the goods, services or performance, if stated, may be in general terms not conflicting with their description in the credit.);受益人和开证申请人的名称和地址,只要求与信用证规定的地址同属一个国家,而不要求单据与信用证相符、单据与单据一致,相关的联系方式银行也不关心,只是当开证申请人作为运输单据中的收货人和通知方时需要与信用证一致。

(When the addresses of the beneficiary and the applicant appear in any stipulated document, they need not be the same as those stated in the credit or in any other stipulated document, but must be within the same country as the respectiveaddresses mentioned in the credit. Contact details (telefax, telephone, email and the like) stated as part of the beneficiary’s and the applicant’s address will be disregarded. However, when the address and contact details of the applicant appear as part of the consignee or notify party details on a transport document subject to articles 19, 20, 21, 22, 23, 24 or 25, they must be as stated in the credit.)一出口企业收到信用证中受益人名称为“ABC Enterprises”,而该企业的正确名称为“ABC Enterprise”,由于审证不慎,至装船期将届时才发现,联系修改信用证为时已晚,该出口企业便想方设法将各单据上企业名称均适用本是错误的名称“ABC Enterprises”才得以按期交单结汇。

如按UCP600惯例的规定,出口商无需如此麻烦。

对出口商的融资许可。

除了在议付的定义中明确了其预付性质以外,UCP600还明确了开证行对于指定行进行承兑、做出延期付款承诺的授权,同时包含允许指定行进行提前买入的授权,(By nominating a bank to accept a draft or incur a deferred payment undertaking an issuing bank authorizes that nominated bank to prepay or purchase a draft accepted or deferred payment undertaking incurred by that nominated bank(art.12 of ucp600))。