国际结算审单实务

国际结算实务(第八章)

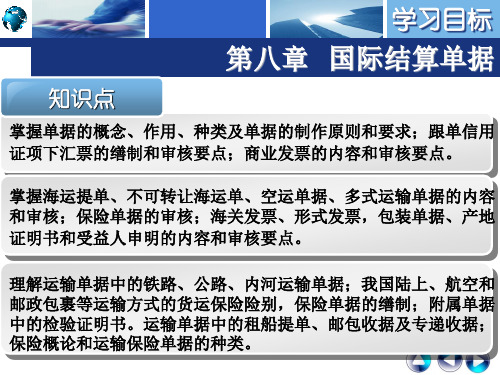

学习目标

第八章 国际结算单据

能力点

会审核本章学习的所有单据 会填写跟单信用证项下汇票、商业发票、海运提单、 保险单、包装单据、产地证明书等。

学习目标

第八章 国际结算单据

知识点

掌握单据的概念、作用、种类及单据的制作原则和要求;跟单信用 证项下汇票的缮制和审核要点;商业发票的内容和审核要点。

掌握海运提单、不可转让海运单、空运单据、多式运输单据的内容 和审核;保险单据的审核;海关发票、形式发票,包装单据、产地 证明书和受益人申明的内容和审核要点。

一跟单信用证项下的汇票跟单信用证项下的汇票第八章第八章第八章第八章第二节第二节第二节第二节对跟单信用证项下汇票的审核要点对跟单信用证项下汇票的审核要点?是否需要汇票?汇票出票日期和地点是否与信用证规定相符?汇票的付款期限是否符合信用证的规定?核查汇票金额与信用证和发票金额是否相符?核查汇票金额与信用证和发票金额是否相符?核查汇票上大小写金额及货币币别是否一致且规范?核查汇票是否按信用证的规定以指定银行作为付款人?核查汇票的出票人是否是信用证的受益人是否有拼写上的不同?核查汇票上是否列明信用证号码该号码是否正确?核查汇票上出票人是否签章?核查汇票上是否应该有利息条款?在银行作为收款人时核查汇票背面是否由出票人背书背书是否正确?核查信用证中是否有关于汇票的其它条款二跟单信用证项下的汇票跟单信用证项下的汇票第八章第八章第八章第八章第二节第二节第二节第二节案例讨论81

它是买卖双方收、付款记账的依据

它是进出口商进出口报关、缴纳关税的重要依据 它是供出口商计算和支付佣金的依据 它是出口商缮制其他单据的依据

国际结算第五讲信用证结算实务

国际结算第五讲信用证结算实务

常见的“软条款”

A、 开证申请人(买方)通知船公司、船名、装船日期、目的 港、验货人等,受益人才能装船。此条款使卖方装船完全由买方控 制。

B、信用证开出后暂不生效,待进口许可证签发后通知生效,或 待货样经申请人确认后生效。此类条款使出口货物能否装运,完全取 决于进口商,出口商则处于被动地位,生产难安排、装期紧迫、出运 困难。

国际结算第五讲信用证结算实务

获批授权书后信用证方能生效

THIS CREDIT WILL BECOME OPERATIVE PROVIDED THAT THE NECESSARY AUTHORIZATION WILL BE OBTAINED FROM EXCHANGE AUTHORITY, WE SHALL INFORM YOU AS SOON AS THE AUTHORIZATION OBTAINED.

如果申请人作风不良,可能会从单据上故意挑剔,要求开证行提 出不符点,拒付退单,如果到了退单的地步,开证行只能退回2/3正本 提单,受益人将遭受货物被提取,而没有收到货款的风险,所以受益人 不应该接受一张正本提单直接寄给申请人的条件。

国际结算第五讲信用证结算实务 Nhomakorabea出口商审证案例

我国某出口企业对外出口产品一批, 销售合同中规定商品装于木箱 之中(to be packed in wooden cases), 而对方所开来的信用证则显示商 品装于标准出口纸箱中(to be packed in standard export cartons)。由于 卖方同时拥有两种包装的产品,而且船期临近,且双方有长期的业务合 作,卖方便在信用证中所规定的装运期前将装于标准出口纸箱的产品装 运并取得相应的单据。 此后卖方收到信用证的修改通知书, 对方表示 由于工作疏忽将包装条款打错,希望信用证中的相关条款与合同条款保 持一致,即以木箱进行包装,卖方由于已经装运,所以拒绝修改。

《国际结算实务》课件

汇款

汇款定义

汇款是最简单的国际结算方式,是指进口商 直接将货款汇至出口商的银行账户。

汇款特点

汇款方式简单快捷,但相对于其他结算方式而言风 险较大,因为银行不参与交易双方的信用担保。

汇款流程

汇款流程相对简单,主要包括汇款申请、审 核、汇款和收款等步骤,每一步都有相应的 操作要求和注意事项。

04

国际结算风险管理

本票

总结词

本票是一种由个人或企业签发的书面承诺,承诺在未来的特定日期 支付一定金额给持票人。

详细描述

本票与汇票的主要区别在于,本票的签发人通常是个人或企业,而 汇票通常由银行签发。本票的承兑和流通方式与汇票类似。

注意事项

本票在使用过程中同样需要注意票据的真伪、背书是否连续、票据是 否在有效期内等问题。

操作风险

总结词

操作风险是指因内部流程、人员或系统不完善或失效而导致的风险。

详细描述

操作风险在国际结算中也很常见,涉及贸易单据的丢失、错误或延迟处理,以及资金转账过程中的技术故障或人 为错误。为了降低操作风险,银行和贸易商需要建立严格的内部控制流程,并定期进行审计和检查。

法律风险

总结词

法律风险是指因法律制度差异、法规变化或 合同条款不明确而导致的风险。

总结词

涉及单证不符、欺诈行为

详细描述

某出口商通过信用证方式与国外进口 商进行交易,由于单证不符导致银行 拒付。同时,进口商涉嫌欺诈行为, 如伪造单据、虚假合同等,导致出口 商遭受损失。

案例一:信用证欺诈案

总结词

涉及单证不符、欺诈行为

详细描述

某出口商通过信用证方式与国外进口 商进行交易,由于单证不符导致银行 拒付。同时,进口商涉嫌欺诈行为, 如伪造单据、虚假合同等,导致出口 商遭受损失。

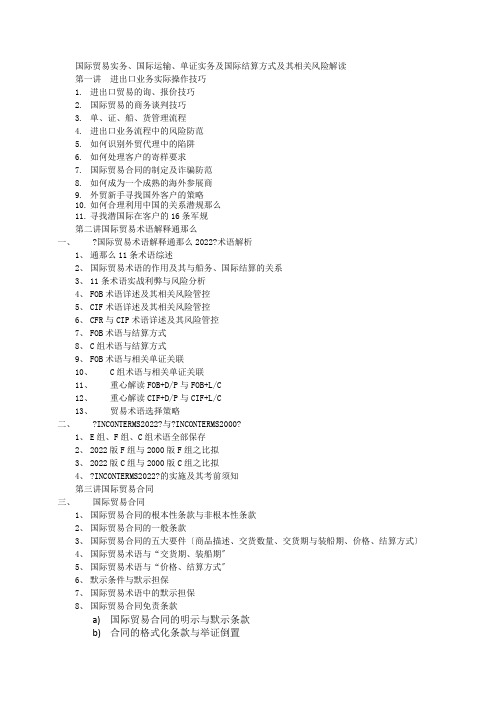

国际贸易实务国际运输单证实务及国际结算方式及其相关风险解读

国际贸易实务、国际运输、单证实务及国际结算方式及其相关风险解读第一讲进出口业务实际操作技巧1.进出口贸易的询、报价技巧2.国际贸易的商务谈判技巧3.单、证、船、货管理流程4.进出口业务流程中的风险防范5.如何识别外贸代理中的陷阱6.如何处理客户的寄样要求7.国际贸易合同的制定及诈骗防范8.如何成为一个成熟的海外参展商9.外贸新手寻找国外客户的策略10.如何合理利用中国的关系潜规那么11.寻找潜国际在客户的16条军规第二讲国际贸易术语解释通那么一、?国际贸易术语解释通那么2022?术语解析1、通那么11条术语综述2、国际贸易术语的作用及其与船务、国际结算的关系3、11条术语实战利弊与风险分析4、FOB术语详述及其相关风险管控5、CIF术语详述及其相关风险管控6、CFR与CIP术语详述及其风险管控7、FOB术语与结算方式8、C组术语与结算方式9、FOB术语与相关单证关联10、C组术语与相关单证关联11、重心解读FOB+D/P与FOB+L/C12、重心解读CIF+D/P与CIF+L/C13、贸易术语选择策略二、?INCONTERMS2022?与?INCONTERMS2000?1、E组、F组、C组术语全部保存2、2022版F组与2000版F组之比拟3、2022版C组与2000版C组之比拟4、?INCONTERMS2022?的实施及其考前须知第三讲国际贸易合同三、国际贸易合同1、国际贸易合同的根本性条款与非根本性条款2、国际贸易合同的一般条款3、国际贸易合同的五大要件〔商品描述、交货数量、交货期与装船期、价格、结算方式〕4、国际贸易术语与“交货期、装船期〞5、国际贸易术语与“价格、结算方式〞6、默示条件与默示担保7、国际贸易术语中的默示担保8、国际贸易合同免责条款a)国际贸易合同的明示与默示条款b)合同的格式化条款与举证倒置c)国际合同的过失责任与非过失责任d)产品的商销性与国际合同产品责任条款e)“情势变迁〞、“合同落空〞与“不可抗力〞第四讲运输、船务与单证1、进出口业务操作流程与进出口业务单证1)进出口业务操作流程2)单证船货的管理流程3)商业发票、海关发票、领事发票4)装箱单5)集装箱装运十联单操作玄机6)海关监管单证7)进出口通关与报关单制作2、船务流程与船务风险分析与风险躲避1)船务流程分析2)船务风险分析3)F组术语与C组术语对买卖双方的利弊分析和相应的风险躲避4)如何在谈判中选择与己有利的贸易术语5)选择货运代理的四项原那么3、船务单证与单证风险分析与风险躲避1)提单2)海运单3)航空运单4)电放5)一单三放4、海运费用分析1)运费分析〔尺码吨〕2)集装箱的包柜运费与拼箱运费3)船杂费4)港杂费5)货运代理费6)短途费5、空运费用分析1)航空运费运价表2)协议运价3)指定运价4)体积重量第五讲国际贸易融资与结算支付方式选择1、国际贸易融资与跨国经营1)短期融资2)中长期融资3)海外新建与直接投资的利弊分析4)并购与融资租赁2、传统结算方式1)O/A结算的特点及使用O/A应注意的问题2)O/A的竞争性优势与O/A的风险防范机制3)T/T结算的特点和应用范围4)WEST UNION结算的特点和应用范围5)国际汇付业务的风险防范6)D/P结算的特点和应用范围7)托收业务的风险防范8)T/T+D/P9)T/T+L/G10)D/P+L/G3、新型结算方式1)商业托收2)信用担保3)保理4)福费廷与国际贸易远期与分期的按揭结算业务5)银行保函与传统业务累加第六讲国际信用证业务一、不同信用证的使用实战和操作要点〔均附案例讲解〕1、信用证业务操作流程及相应的要点分析2、保兑信用证操作策略与信用证担保的差异性3、可转让信用证的操作技巧与实战操作中应注意的问题4、即期信用证操作技巧与信用证押汇业务办理5、有关议付信用证实战操作中的考前须知6、备用信用证与信用证担保业务7、几种特殊的信用证操作指南〔红条款、对背、现金、条件、凭收据付款、环银电协、循环、假远期〕二、信用证修改操作技巧及相应的风险防范措施1、信用证的修改函与信用证修改操作技巧2、有关信用证修改应注意的事项3、信用证修改中的风险意识与信用证修改通知书的法律地位4、信用证修改案例评点三、信用证四大特点及单证审核与风险防范1、如何认识信用证的单据业务特性2、如何认识信用证的付款对象和银行付款后的追索权问题3、如何理解收单保付与拒收单据4、信用证当事人与合同当事人的差异对信用证风险的影响5、如何理解信用证是自足文件6、如何理解信用证“完全外表〞一致的现实与实战意义7、审证技巧与信用证审单业务8、如何真实理解信用证不符点对结算的影响9、银行承兑电不符点接受10、进口商承诺在信用证业务中的法律地位11、案例点评信用证单证审核四、国际信用证诈骗与诈骗风险防范1、信开信用证与电开信用证之比照2、国际信用证诈欺案例分析与点评3、信用证诈欺的特点4、信用证诈欺的应对策略与诈欺防范机制五、信用证欺诈例外与国际信用证法律禁付令1、国际信用证诈欺“例外〞2、各国对信用证诈欺的不同理解和因此而产生的结算风险3、禁付令4、目前我国信用证实战中存在的问题及相应的应对措施5、案例点评信用证诈欺例外与信用证独立性的冲突六、信用证软条款及其危害分析1、什么是信用证软条款2、信用证软条款种类及特征分析3、信用证软条款的危害性分析4、如何识别信用证软条款5、信用证软条款案例点评七、UCP500操作实战1、UCP500综述2、信用证有关当事人的权利与责任3、信用证有关银行的权利与责任4、单据惯例与信用证跟单操作5、信用证对商品属性、交货义务和支付问题的标准6、什么是UCP电子交单7、信用证电子交单业务的操作实战八、信用证案例综合点评与学员问题解析第七讲结售汇管理、外汇核销与出口退税一、我国的进出口结售汇制度1、相关政策综述2、结售汇的办理中银行所扮演的角色3、银行水单与银行费用扣减4、结售汇的单据审核与准备二、出口外汇核销1、外汇核销单与我国的外汇核销管理2、外汇核销单的申领制度与核销单管理3、出口外汇核销所必备的单据4、外汇核销的利弊分析三、出口退税1、我国出口业务的税收免抵退制度2、出口退税的“三单两票〞3、出口退税的计算方式4、一般贸易的出口退税核算5、外贸代理的出口退税核算6、外贸买断经营的出口退税核算7、离岸贸易状况下的出口退税核算8、进料加工贸易的出口退税核算9、进料加工中结转退税核算10、零关税下的料件进口加工复出口的退税核算11、通过出口退税比拟,慎重选择贸易方式。

国际结算审单实务

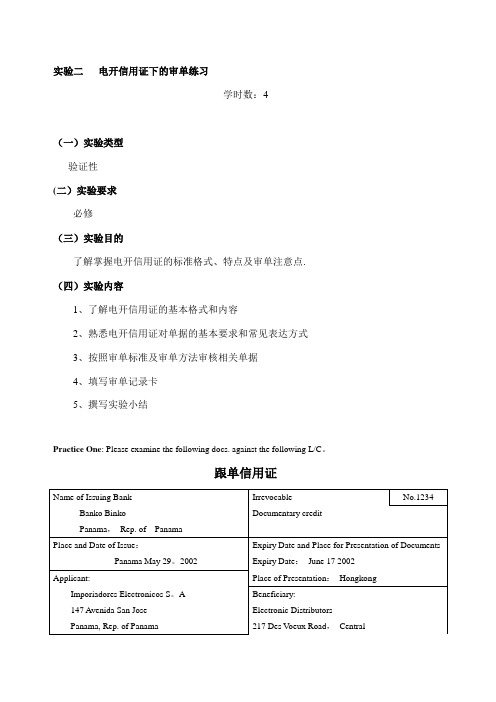

实验二电开信用证下的审单练习学时数:4(一)实验类型验证性(二)实验要求必修(三)实验目的了解掌握电开信用证的标准格式、特点及审单注意点. (四)实验内容1、了解电开信用证的基本格式和内容2、熟悉电开信用证对单据的基本要求和常见表达方式3、按照审单标准及审单方法审核相关单据4、填写审单记录卡5、撰写实验小结Practice One: Please examine the following docs. against the following L/C。

跟单信用证Documents required:Signed Commercial InvoiceCertificate of originFull set of clean “on board" ocean bills of lading consigned to transitarios Panama。

Covering:Televisions, VCRS,Video Recorder and spare parts of Japanese origin and 10,000 VHs cassettes of Chinese origin as per purchase order 1714-X CFR Puerto Armuelles,Panama,Incoterms 2000.Drafts to be mar ked “Drawn under Banko Binko, Panama,Documentary Credit No。

1234。

Issued on May 29 2002 ”。

Documents to be presented within □days after the date of shipment but within the validity of L/CWe hereby issue…SignatureBanko BinkoPanama,Rep。

国际结算 信用证审单实务

(5)保费和费率 通常事先印就“AS ARRANGED(按约 定)”字样,除非L/C另有规定,两者在保单 上可以不具体显示。保险费(PREMIUM) 通常占货价的比例为0.1%~0.3%左右。险 别不同,费率(RATE)不一(平安险的 费率约相当于一切险的1/3,水渍险约相当 于一切险的1/2)。

6.按信用证规定的价格条件,注明“运费 按信用证规定的价格条件,注明“ 按信用证规定的价格条件 已付” 运费已预付” 运费待付” 已付”、“运费已预付”、“运费待付” (“freight paid”、“freight prepaid”、 ” must appear on B/L in accordance with price term specified in the credit.) ) 7.提示的提单,必须是全套正本。 提示的提单,必须是全套正本。 提示的提单

APPLICANT:

AMOUNT:

CURRENCY USD AMOUNT 6000.00 (U.S. DOLLARS SIX THOUSAND ONLY) AVAILABLE WITH/BY: 41D: WITH THE BANK OF NEW YORK, NEW YORK, N.Y. BY PAYMENT DRAFTS AT… 42C: 60DAYS SIGHT DRAWEE: 42A: ADVISING BANK

4.其他: 信用证规定记载“DRAWING CLAUSE” 时,其开证行名称、信用证号码及开证 日期均应于信用证一致。 如果汇票要背书,应正确背书,一般不 能作限制性背书; 除非信用证授权,否则,不应开立 “无追索权”的汇票。

(二)发票审核要点 1.发票须有信用证的受益人开出 发票须有信用证的受益人开出 根据《 根据《UCP600》的规定,发票无需签字, 》的规定,发票无需签字, 但须表明是由受益人出具的发票。 但须表明是由受益人出具的发票。实务 发票一般由出票人加具正式签章。 中,发票一般由出票人加具正式签章。 若受益人要求“ 若受益人要求“MANUALLY SIGNED”, , 则必须手签, 则必须手签,签章位置通常在发票的右 下角, 下角,若证中规定须由贸促会等机构证 实,则证实机构的签章通常在发票的左 上角。 上角。

国际结算业务常见单据(2)[会计实务-会计实操]

![国际结算业务常见单据(2)[会计实务-会计实操]](https://img.taocdn.com/s3/m/c8ee4f95d05abe23482fb4daa58da0116c171fea.png)

国际结算业务常见单据(2)[会计实务,会计实操]2.国际贸易结算方式(1)信用证(L/C)。

信用证(Letter of Credit)是由银行向出口商提供付款保证的支付方式。

在采用信用证支付方式时,银行付款是以出口商提交信用证规定的单据为条件的,因此国际贸易结算中使用的信用证基本上都是跟单信用证。

对于信用证,最主要的是把握住一点,即信用证是一家银行对信用证受益人有条件的付款承诺,这个条伴就是受益人提交完全符合信用证所规定的单据。

从这一点出发,一个出口商(一般是信用证的受益人)若想安全及时获得信用证款项,必须完全按信用证规定办,而不能依照有关贸易或商务合同办,尽管信用证可能是根据有关合同开立的。

反过来说。

一个进口商(一般是信用证申请人)若想保护自己的权益,亦只能按信用证规定办。

这里所说的“信用证规定”仍然是信用证所规定的单据。

进一步说,判断受益人在信用证项下支取款项的要求是否成立,就是判断受益人提交的单据是否完全充分地体现了信用证所规定的每一条件得到满足,银行术语称之为是否“单证相符”。

信用证可能涉及的当事人有开证行、受益人、开证申请人。

开证行(Issuing Bank Opening Bank)是作出信用证项下付款承诺的银行,通常与开证申请人位于一地。

在开立信用证时,开证行必须按照开证人提交的申请书办理,由此可见开证申请书是开证行与开证申请人之间的合同。

开证行最主要的权利是可要求开证申请人提供质押品。

这种质押品可以是物品,可以是现金(保证金),也可能是质押或保证文件。

开证申请人(Applicant)为贸易或商务合同的买方。

申请人与开证行之间以开证申请书作为合同;申请人与受益人(即出口商)之间受贸易或商务合同制约。

受益人(beneficiary)是信用证的权利拥有者,这个权利即为可凭与信用证规定相符的单据向开证行支取贷款。

除此之外信用证还涉及通知行(AdvisingBank)、议付行(Negotiating Bank)、保兑行(Con firming Bank)、付款行(Paying Bank)、偿付行(Reimbursing Bank)等。

国际结算实务课件学习情境五通知和审核信用证

三、通知信用证的注意事项

(一)关于Acknowlegement of L/C (二)重复开证,通知和出运 (三)信用证的正副本内容必须一致 (四)第二通知行

四、审核信用证的依据

(一)外贸合同 (二)UCP600 (三)业务实际情况

五、审证步骤

六、审核信用证的注意事项

(一)银行审证 1.开证行资信的审查 2.对受益人的审查 3.对信用证付款责任的审查 4.对信用证使用货币的审查 5.对信用证偿付方式的审查。 6.对信用证生效性的审查。 7.对信用证装运期、有效到期日和有效到期地的审查 8.对保兑条款的审查 9.对信用证项下银行费用的审查 10.信用证其他条款

二、信用证通知书的内容

信用证通知书的内容 1.信用证的通知行 2.通知日期 3.受益人 4.业务编号 5.开证行 6.转递行 7.信用证号 8.开证日期 9.信用证的有效地点

信用证通知书的内容 10.信用证的有效期限 11.未付费用 12.费用承担人 13.来证方式 14.信用证是否生效 15.印押是否相符 16.是否保兑行 17.通知行签章

六、审核信用证的注意事项

(二)受益人审证 1.信用证当事人 2.信用证的类型 3.信用证的生效性 4.信用证金额 5.货物描述 6.货物数量、重量 7.价格条件 8.装运港和目的港 9.装运期和有效期 10.分批装运 11.对船只和转船证通知书的内容 2.掌握审核信用证的方法和原则

一、通知行通知信用证的步骤

出口商所在地的联行或代理行收到开证行送达的信用证,应在1~2个工作日内核对 密押及印鉴,确保准确无误后即使通知出口商,以利于出口商提前备货,在信用证 效期内完成规定工作。

如果是信开信用证,通知行一般以正本通知出口商,将副本存档;对于全电本,通 知行将其复制后以复制本通知出口商,原件存档。电开信用证或修改(包括修改通 知)中的密押(SWIFT信用证无密押)需涂抹后再行通知。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

实验二电开信用证下的审单练习学时数:4(一)实验类型验证性(二)实验要求必修(三)实验目的了解掌握电开信用证的标准格式、特点及审单注意点。

(四)实验内容1、了解电开信用证的基本格式和内容2、熟悉电开信用证对单据的基本要求和常见表达方式3、按照审单标准及审单方法审核相关单据4、填写审单记录卡5、撰写实验小结Practice One: Please examine the following docs. against the following L/C.跟单信用证Documents required:Signed Commercial InvoiceCertificate of originFull set of clean “on board”ocean bills of lading consigned to transitarios Panama. Covering:Televisions, VCRS, Video Recorder and spare parts of Japanese origin and 10,000 VHs cassettes of Chinese origin as per purchase order 1714-X CFR Puerto Armuelles, Panama, Incoterms 2000.Drafts to be marked “Drawn under Banko Binko, Panama, Documentary Credit No.1234. Issued on May 29 2002 ”.Documents to be presented within □days after the date of shipment but within the validity of L/CWe hereby issue…SignatureBanko Binko Panama, Rep. of PanamaElectronic Distributing AssociatedInvoiceSold to: Importadora Electronisca S.A June 17.2002 Panama. Rep. of Panama Terms: Documentary Credit Invoice No.741 purchase order No.1741 Packing Description Price1 Container Televisions, VCRs, VideoRecorders USD 100,000.---VHs cassettes USD 5,500.---FOB Factory USD 105,500.---Handling USD 150.---Freight USD 16.850.---Total C&F Panama USD 122,500.---SignatureElectronic Distributing AssociatesHongkong Consolicators Inc. as agents原产地证明Item, number, marks, number and type of packages, description of goods:ContainerContaining Televisions, VCRs, Video Recorders and spare parts and100,000 VHs cassettes as per purchase order 1714The undersigned authority certifies that the goods described above originate in the country shown above.Panamanian-----Hongkong Chamber of CommercePlace and Date of Issue, name and signature of competent authority:June 9,2002 HongkongSignature×××Panamanian-Hong KongChamber of Commerce海运提单For multimodal transport or port to port shipmentContainer No. No. and type of packagesGross weight(kg) Measurements(cbm)Marks and No. description of goods 1 Container TVs, VCRs, Spare partsand CassettesAbove particulars as declared by shippersPractice Two: Please examine the following docs against the following L/CFROM: ROYAL BANK OF CANADA, PAYMENTS CENTRE, MONTREALTO: BANK OF CHINA, JIANGSU BR. NANJING CHUNGKUOMT700 ISSUE OF A DOCUMENTARY CREDIT27/ SEQUENCE OF TOTAL: 1/140A/ FORM OF DOCUMENTARY CREDIT: IRREVOCABLE20/ DOCUMENTARY CREDIT NUMBER:178460M0550131C/ DATE OF ISSUE 02/08/3031D/ DATE AND PLACE OF EXPIRY: 02/10/15 THE PR OF CHINA50/ APPLICANT:EMVAL CREATION INC.55 MOLIERE ST.MONTREAL, QUEBECH2R IN759/ BENEFICIARY:CHINA JIANGSU TEXTILES IMPORT AND EXPORT CORP.23 MAFU STREETNANJING, THE PR OF CHINA 21000232B/ AMOUNT AND CURRENCY:17280,00 CANADLAN DOLLAR39B/ MAXIMUM CREDIT AMOUNT: MAXIMUM41D/ AVAILABLE WITH…BY…ANY BANK BY NEGOTIATION42D/ DRAWEE: ROYAL BANK OF CANADATRADE SERVICE CENTRETORONTO MONTREAL M5J 1J543P/ PARTIAL SHIPMENT: PERMITTED43T/ TRANSHIPMENT: PERMITTED44A/ LOAD ON BOARD/DISPATCH/TAKING IN CHARGE AT/FROM:THE PR OF CHINA44B/ FOR TRANSPORTATION TO…MONTREAL QUEBEC CANADA44C/ LATEST DATE OF SHIPMENT: 02093045A/ DESCRIPTION OF GOODS:S/C 02JC044 PRINTED FLANNELETTE 90CM 16000 METERS ASSORTED PRINTS, PRINTS AS PER SALES CONTRACT AT CAD 1,08 PER METERCOST, INSURANCE+FREIGHT MONTREAL QUEBEC CANADA46A/ DOCUMENTS REQUIRED:+FULL SET CLEAN “ON BOARD”MARINE BILL OF LADING DATED NO LATER THAN SEPTEMBER 30 2002 MAEKED ‘FREIGH PREPAID’MADE OUT TO THE ORDER OF ROYAL BANK OF CANADA AND NOTIFY EMVAL CREATIONS INC 55 MOLIERE ST.MONTREAL QUEBEC H2R IN7 AND EVIDENCING SHIPMENT VIA WEST COAST VESSEL ONLY+ ORIGINAL AND 2 COPIES OF MARINE INSURANCE POLICY OR CERTIFICATECOVERING ALL RISKS INCLUDING WAR RISKS AS PER CIC. DATED JAN. 1/81FOR CIF VALUE PLUS 10PCT IN NEGOTIABLE FORM WITH LOSS PAYABLETO ROYAL BANK OF CANADA IN MONTREAL CANADA+ COMMERCIAL INVOICE+ CANADA CUSTOMS INVOICE+ PACKING LIST+ COPY OF INSURANCE PREMIUM RECEIPT+ COPY OF FREIGHT RECEIPT+ BENEFICIARY’S CERTIFICATE STATING THAT ONE COPY OF INVOICE HASBEEN SENT TO GORDON PACIFIC ENIERPRISES INC.+ORIGINAL OF EXPORT LICENCE47/ ADDITIONAL CONDITONS:CONTAINER SHIPMENT PERMITTED.DOCUMENTS TO BE SENT BY COURIER OR REGISTERED AIRMAIL TO US.A DISCRIPANCY FEE OF CAD 50.00 IS PAYABLE BY THE BENEFICIARY FOR EACHDRAWING PRESENTED WITCH DOCS NOT STRICTLY COMPLY WLTH THE TERMS OF THIS LETTER OF CREDIT.48/ RERIOD FOR PRESENTATION:DOCUMENTS MUST BE PRESENTED WITHIN 15 DAYS AFITER DATE OF TRANSPORT DOCUMENTS BUT BEFORE EXPIRY DATE OF CREDIT.72/ SENDER TO RECEIVER INFORMATION:PLEASE ADVISE BENEFICIARY IMMEDIATELY.THE PEOPLE’S INSURANCE COMPANY OF CHINA Head Office: BEIJING Established in 1949INSURANCE POLICYNVOICE NO. SU154427-6 ORIGINAL POLICY NO. NK08/02095576THIS POLICY OF INSURANCE WITNESSES TRAT THE PEOPLE’S INSURANCE COMPANY OF CHINA(HEREINAFTER CALLED THE COMPANY)AT THE REQUEST OF CHINA JIANGSU TEXTILES IMPORT AND EXPORT CORP. TO THE ORDER OF ROYAL BANK OF CANADA HEREINAFTER CALLED “THE INSURED”AND IN CONSIDERATION OF THE AGREED PREMIRM PAID TO THE COMPANY BY THE INSURED UNDERTAKES TO INSURE THE UNDERMENTIONED GOODS IN TRANSPORTATION SUBJECT TO THE CONDITIONS OF THIS POLICY AS PER THE CLAUSED PRINTED OVERLEAF AND OTHER SPECIAL CLAUSES ATTACHED HEREONTOTAL AMOUNT INSURED:CANADIAN DOLLARS NINETEEN THOUSAND ONLY. PREMIUM AS ARRANGED RATE AS ARRANGED PER CONVEYANCE S.S GANG JI 8189 SLG ON OR ABT as per B/L FROM CHINA PORT TO MONTREA, QUEBEC, CANADACONDITIONS:COVERING ALL RISKS AS PER OCEAN MARINE CARGO CLAUSES(1/1/1981)OF THE PEOPLE’S INSURANCE COMPANY OF CHINA.(ABBREVIATED AS I.C.C ALL RISKS).(WAREHOUSE TO WAREHOUSE CLAUSE IS INCLUDED)NUMBER OF ORIGINAL: ONEIN THE EVENT OF ACCIDENT WHEREBY LOSS OR DAMAGE MAY RESULT IN A CLAIM UNDER THIS POLICY IMMEDIATE NOTICE APPLYING FOR SURVEY MUST BE GIVEN TO THE COMPANY’S AGENT AS MENTIONED HEREUNDER:TOPLIS AND HARDING OF CANADA LID.2190 BOULEVARO RENE LEVESQUE QUESTMONTREAL QUEBEC H3H JR6 CANADATel : (514) 933-3848Telex: 05-25335 THE PEOPLE’S INSURANCE CO.OF CHINA CLAIM PAYABLE AT CHINA JIANGSU BRANCHDATE: SEP.30.2002 NANJING signRAN-STAR INERNATIONAL CARGO SERVICE CO.LTDFREIGHT RECEIPTshipperPARTICULARS FURNISHED BY SHIPPER审单记录卡国际结算审单实务总结。