永辉超市利润分析表

永辉超市2019年上半年财务分析结论报告

永辉超市2019年上半年财务分析综合报告永辉超市2019年上半年财务分析综合报告一、实现利润分析2019年上半年实现利润为158,784.31万元,与2018年上半年的100,451.36万元相比有较大增长,增长58.07%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2019年上半年营业成本为3,218,441.25万元,与2018年上半年的2,668,730.04万元相比有较大增长,增长20.6%。

2019年上半年销售费用为625,571.76万元,与2018年上半年的547,213.87万元相比有较大增长,增长14.32%。

2019年上半年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2019年上半年管理费用为109,430.3万元,与2018年上半年的138,957.14万元相比有较大幅度下降,下降21.25%。

2019年上半年管理费用占营业收入的比例为2.66%,与2018年上半年的4.04%相比有所降低,降低1.38个百分点。

营业利润有所提高,管理费用支出控制较好。

2019年上半年财务费用为15,109.15万元,与2018年上半年的4,545.21万元相比成倍增长,增长2.32倍。

三、资产结构分析从流动资产与收入变化情况来看,与2018年上半年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,永辉超市2019年上半年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析永辉超市2019年上半年的营业利润率为3.60%,总资产报酬率为内部资料,妥善保管第1 页共3 页。

永辉超市财务报表分析

2013 3,054,281.67 2,468,191.08 493,549.60

80,125.12 21,665.30 94,546.22

2014 3,672,680.30

20.25% 2,950,688.88

19.55% 619,604.16

25.54% 105,584.12

31.77% 21,751.16

资产负债表分析

通过永辉超市年报披露的信息可知,无论是固定资产还是无形资产 的增加,均是企业为应对快速增长的需求所采取的行动:扩大产品供给, 加快开店速度,购买土地使用权等。

资产负债表分析

负债结构分析

2013

2014

2015

2016

2017

流动负债合计(万元) 693,361.87

889,323.41

利润表分析

2017年主营业务构成

2013-2017年永辉超市的营业 收入构成以国内营业收入为 主,国内营业收入所占比例 均在90%以上,近三年来略有 下降。

生鲜及加工为特色的经营模式继 续保持国内唯一实现全国化布局 的超市,公司当前所处的经营状 况和竞争环境空前良好。由此可 见,永辉超市的主要业务和未来 发展趋势较为明朗,发展状况较 为乐观。

16.82% 3,929,192.70

16.30% 837,957.62

14.45% 149,759.58

96.86% 29,939.46

-8.25% 155,649.00

95.21%

2017 5,859,134.34

19.01% 4,638,279.53

18.05% 1,014,992.57

21.13% 194,064.50

增长率(%)ห้องสมุดไป่ตู้

案例分析:永辉超市

生鲜

全国采购 与区域直 采相结合

基地采购 验丰富的生鲜 买手组成的研发中心; 能够突破区域流通体制 700多人的生产采购 限制。 队伍

食品 用品

区域采购 为主,全 国采购为 辅

80%以上通过升 级品牌代理商批 与传统超市的采购模 发采购; 式相同 少量向上游厂商 直接采购。 男女正装、休闲 装实行全国范围 内包销的“买手 制度; 自营模式、定制包销 鞋帽皮具、童装、 内衣以区域采购 为主

辅 信息化:所有门店联网网,可降低成本的信息系统 助 人力资源:强调效率和技能薪酬制度,突出成本取向 的人人力力资源开发。 活 动 组织结构:直线职能制,管理扁平化,简单报告关系。

采购供应 产地—采购员 生产运作 自营直采 外部物流 营销管理 服务 密集布点

基 本 活 动

农超对接 营采分离 全国联采 “融合共享” “田间定制” “订单农业”

案例分析 永辉超市:一招鲜 吃遍天

永辉成长路径示意图

创 业 企 业 !张松轩 成 !福州屏西永辉超 长 市

!农改超 !生生鲜 !低价

成 长

快速成长

!根植福建,走走向全国 !2010.10,A股上市 !2004年入入重庆 !2008年入入北京 !2009年入入安徽 !全国连锁30强 !生生鲜经营技术 !规模快速增长 !一一定的品牌知名度 !扩张陕西、江苏、四 川、贵州、黑黑龙江、 广广东等 !成本控制 !资金金? !人人才? !2014年500亿营收

永辉超市财务报表分析

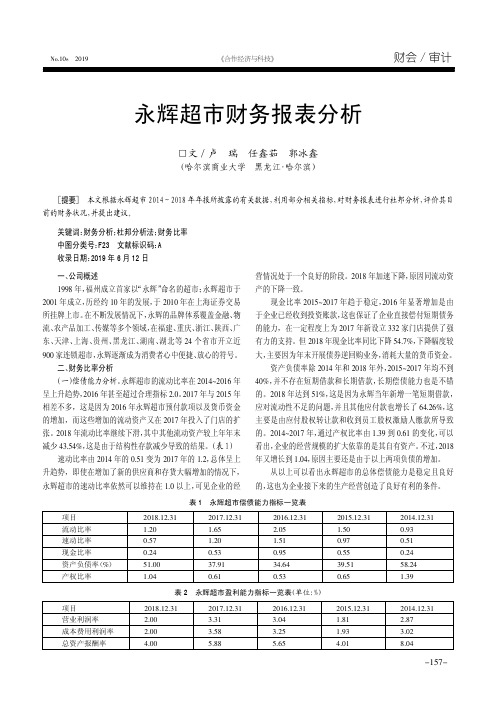

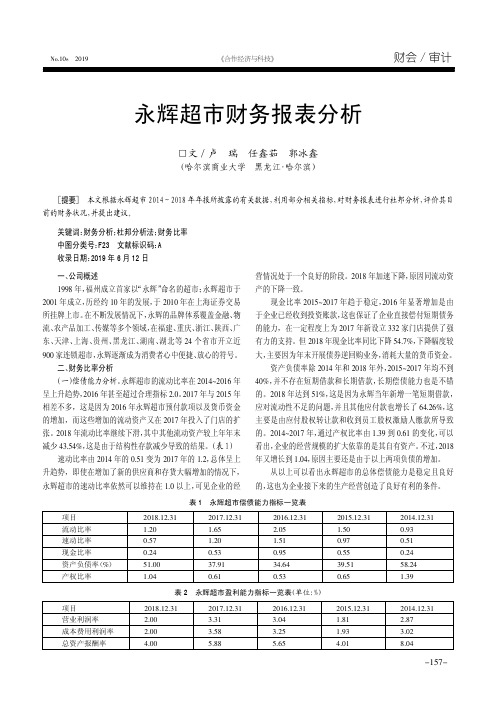

项目流动比率速动比率现金比率资产负债率(%)产权比率2018.12.311.200.570.2451.001.042017.12.311.651.200.5337.910.612016.12.312.051.510.9534.640.532015.12.311.500.970.5539.510.652014.12.310.930.510.2458.241.39表1永辉超市偿债能力指标一览表项目营业利润率成本费用利润率总资产报酬率2018.12.312.002.004.002017.12.313.313.585.882016.12.313.043.255.652015.12.311.811.934.012014.12.312.873.028.04表2永辉超市盈利能力指标一览表(单位:%)一、公司概述1998年,福州成立首家以“永辉”命名的超市;永辉超市于2001年成立,历经约10年的发展,于2010年在上海证券交易所挂牌上市。

在不断发展情况下,永辉的品牌体系覆盖金融、物流、农产品加工、传媒等多个领域,在福建、重庆、浙江、陕西、广东、天津、上海、贵州、黑龙江、湖南、湖北等24个省市开立近900家连锁超市,永辉逐渐成为消费者心中便捷、放心的符号。

二、财务比率分析(一)偿债能力分析。

永辉超市的流动比率在2014~2016年呈上升趋势,2016年甚至超过合理指标2.0。

2017年与2015年相差不多,这是因为2016年永辉超市预付款项以及货币资金的增加,而这些增加的流动资产又在2017年投入了门店的扩张。

2018年流动比率继续下滑,其中其他流动资产较上年年末减少43.54%,这是由于结构性存款减少导致的结果。

(表1)速动比率由2014年的0.51变为2017年的1.2,总体呈上升趋势,即使在增加了新的供应商和存货大幅增加的情况下,永辉超市的速动比率依然可以维持在1.0以上,可见企业的经营情况处于一个良好的阶段。

永辉超市财务报告分析

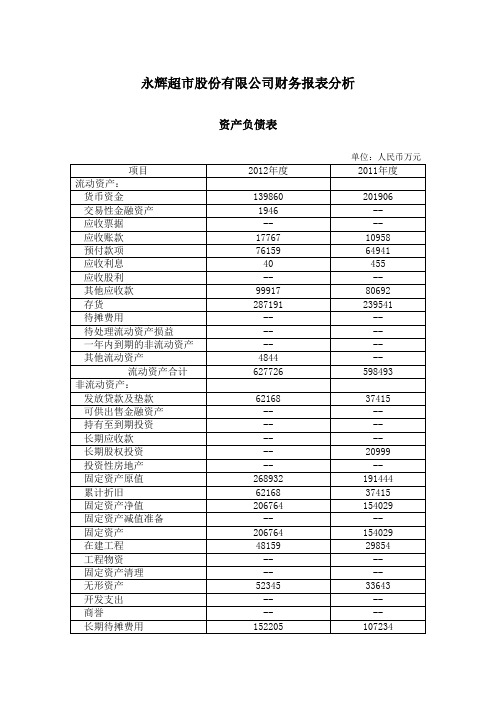

永辉超市股份有限公司财务报表分析

资产负债表

单位:人民币万元

一、短期偿债能力分析

二、长期偿债能力分析

三、营运能力分析

资产结构分析表

21.23%,2012年为12.82%,呈下降趋势,下降8.41%,货币资金比重下降,

说明该公司的变现能力、偿债能力以及抵抗风险能力减弱,但也可能是该公司能有效利用货币资金资源,这样才会造成该公司的盈利能力上升。

2.从应收账款比重的角度分析。

2011年该公司的资产结构中应收账款比重为

1.16%,2012年为1.63%,呈上升趋势,说明该公司的应收账款的占用增加了,

公司应加大应收账款的回收力度。

3.从固定资比重的角度分析。

2011年,该公司的资产结构中固定资产的比重为

16.27%,2012年为18.96%,呈上升趋势,该公司在固定资产中的投资比重增

加,说明未来的生产能力和产品质量会有一定的改善。

4.从无形资产比重的角度分析。

2011年,该公司的资产结构中无形资产的比重

为32.55%,2012年为4.8%,呈明显下降趋势。

但是,随着科技进步和社会经济发展,尤其是伴随知识经济时代的到来,无形资产比重应该越来越高。

负债结构分析表

所有者权益结构分析表

从所有者权益结构分析表有关数据可以看出,该公司2012年的实收资本没有发生变化,权益资本中的资本公积、盈余公积的构成也没有发生变化。

因此公司抵御风险的能力不变。

利润表

单位:人民币万元。

永辉超市财务报表分析

项目流动比率速动比率现金比率资产负债率(%)产权比率2018.12.311.200.570.2451.001.042017.12.311.651.200.5337.910.612016.12.312.051.510.9534.640.532015.12.311.500.970.5539.510.652014.12.310.930.510.2458.241.39表1永辉超市偿债能力指标一览表项目营业利润率成本费用利润率总资产报酬率2018.12.312.002.004.002017.12.313.313.585.882016.12.313.043.255.652015.12.311.811.934.012014.12.312.873.028.04表2永辉超市盈利能力指标一览表(单位:%)一、公司概述1998年,福州成立首家以“永辉”命名的超市;永辉超市于2001年成立,历经约10年的发展,于2010年在上海证券交易所挂牌上市。

在不断发展情况下,永辉的品牌体系覆盖金融、物流、农产品加工、传媒等多个领域,在福建、重庆、浙江、陕西、广东、天津、上海、贵州、黑龙江、湖南、湖北等24个省市开立近900家连锁超市,永辉逐渐成为消费者心中便捷、放心的符号。

二、财务比率分析(一)偿债能力分析。

永辉超市的流动比率在2014~2016年呈上升趋势,2016年甚至超过合理指标2.0。

2017年与2015年相差不多,这是因为2016年永辉超市预付款项以及货币资金的增加,而这些增加的流动资产又在2017年投入了门店的扩张。

2018年流动比率继续下滑,其中其他流动资产较上年年末减少43.54%,这是由于结构性存款减少导致的结果。

(表1)速动比率由2014年的0.51变为2017年的1.2,总体呈上升趋势,即使在增加了新的供应商和存货大幅增加的情况下,永辉超市的速动比率依然可以维持在1.0以上,可见企业的经营情况处于一个良好的阶段。

601933永辉超市2022年财务分析报告-银行版

永辉超市2022年财务分析报告一、总体概述永辉超市2022年资产总计为6,214,321.61万元,比2021年有较大幅度的下降,下降12.86%。

而2021年企业资产总计比2020年增长26.98%。

从这三期情况看,企业资产总计并不稳定。

永辉超市2022年负债总计为5,448,631.62万元,比2021年下降9.54%。

而2021年企业负债总计比2020年增长68.42%。

从这三期情况看,企业负债总计不太稳定。

从这三期来看,永辉超市营业收入持续下降。

2021年营业收入为9,106,189.43万元,比2020年下降2.29%,而2022年营业收入为9,009,081.94万元,比2021年又下降了1.07%。

永辉超市2022年是在2021年亏损371.87%的基础上,继续亏损33.26%。

从这三期来看,企业仍然亏损运转。

三期资产负债率分别为63.69%、84.47%、87.68%。

经营性现金净流量三期分别为613,970.99万元、582,692.09万元、586,408.03万元。

关键财务指标表二、资产规模增长匹配度2022年资产增长率与负债增长率差距不大,资产增长率为-12.86%,负债增长率为-9.54%。

收入与资产变化不匹配,收入下降1.07%,资产下降12.86%。

净利润与资产变化不匹配,净利润增长33.26%,资产下降12.86%。

资产总额大幅度下降,营业收入也有所下降,亏损在减少。

资产规模增长匹配情况表三、负债规模增长从三期数据来看,总负债分别为3,576,478.12万元、6,023,423.81万元、5,448,631.62万元,2022年较2021年下降了9.54%,主要是由于交易性金融负债等科目减少所至。

从三期数据来看,营业收入呈持续下降趋势。

营业收入分别为9,319,910.77万元、9,106,189.43万元、9,009,081.94万元,2022年较2021年下降了1.07%。

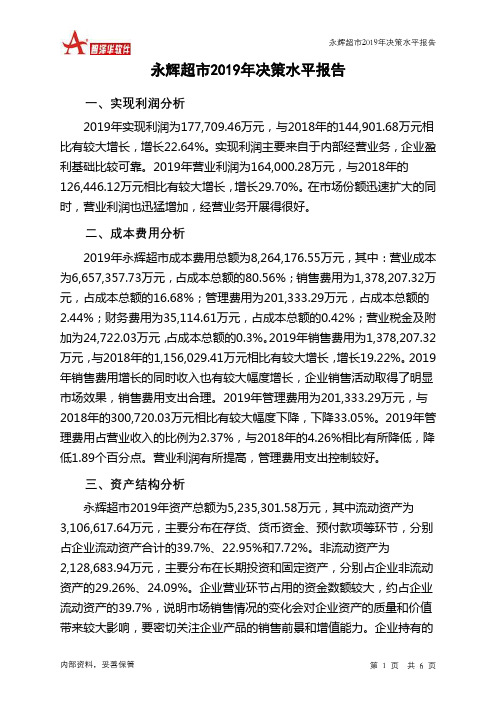

永辉超市2019年决策水平分析报告

项目名称 流动比率 速动比率 利息保障倍数 资产负债率

偿债能力指标表

2019年

0.99

2018年

0.59 6.06

0.61

1.2 0.79 10.82 0.51

2017年

1.65 1.2 0

0.38

六、盈利能力分析

永辉超市2019年的营业利润率为1.93%,总资产报酬率为4.63%,净 资产收益率为7.28%,成本费用利润率为2.14%。企业实际投入到企业自 身经营业务的资产为4,119,226.6万元,经营资产的收益率为3.98%,而对 外投资的收益率为-1.10%。

三、资产结构分析

永辉超市2019年资产总额为5,235,301.58万元,其中流动资产为 3,106,617.64万元,主要分布在存货、货币资金、预付款项等环节,分别 占企业流动资产合计的39.7%、22.95%和7.72%。非流动资产为 2,128,683.94万元,主要分布在长期投资和固定资产,分别占企业非流动 资产的29.26%、24.09%。企业营业环节占用的资金数额较大,约占企业 流动资产的39.7%,说明市场销售情况的变化会对企业资产的质量和价值 带来较大影响,要密切关注企业产品的销售前景和增值能力。企业持有的

0

-0.77 324,134.89

0

五、偿债能力分析

从支付能力来看,永辉超市2019年的经营活动的正常开展,在一定程 度上还要依赖于短期债务融资活动的支持。企业短期偿债压力增加。从短 期来看,企业经营活动的资金主要依靠短期借款,短期来看全部偿还短期 债务本息会有一定困难。从盈利情况来看,企业盈利对利息的保障倍数为 6.06倍。从实现利润和利息的关系来看,企业盈利能力较强,利息支付有 保证。

四、负债及权益结构分析

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

1、净利润或税后利润分析。

永辉超市2012年实现净利润50212万元,比上年增长了3548万元,增长率为8%,增长稳定。

从水平分析表来看,公司净利润的增长主要是由于利润总额比上年增长了6083万元引起的;由于所得税费用比上年增长了2535万元,二者相抵,导致净利润增长了3548万元。

净利润是企业所有者最终取得的财务成果,或可供企业所有者分配或者使用的财务成果。

本年度企业的净利润比上年增长了3548万元,说明企业的盈利能力加强。

2、利润总额分析。

永辉超市利润总额增长了6083万元,关键原因是永辉超市的营业外收入的增加。

营业外收入增加了9048万元,

上升了251%;虽然营业利润减少了2038万元,增长率为-3%,但是减少的不多,造成的影响不大。

同时,营业外支出增加了926万元,增长率为43%。

综合作用的影响,导致利润总额增加了6083万元。

利润总额是反映企业全部财务成果的指标,不仅反映了企业的营业利润,还反映了企业的营业外收支情况。

本年的企业的营业外收入增加较多,需要引起重视。

3、营业利润分析。

永辉超市利润的减少主要是营业成本、销售费用、管理费用的增加所致,营业成本比上年增加了554082万元,增长率为39%。

销售费用比上年增加了103463万元,增长率为45%。

管理费用比上年增加了24028万元,增长率为60%。

根据该公司的年报,其营业成本、管理费用、销售费用的大幅增长,主要原因在于永辉超市继续保证发展市场规模,2012年在全国范围内新开了47家分店,在增开分店的同时也增加了营业成本,管理费用和销售费用。

营业成本、管理费用、销售费用的增加是导致营业利润下降的直接因素,而本年财务费用比上年增加了9856万元,增长率为200%;资产减值损失比上年增加了798万元,增长率为50%,也在一定程度上使得营业利润下降。

在2012年,营业收入比上年增加了695276万元,增长率为39%,使增减相抵之后营业利润减少了2038万元,下降了3%。

从永辉超市利润垂直分析表中可以看出该公司2012年度各项财务成果的构成情况。

其中营业利润占营业收入的比重为2%;本年度净利润的构成为2.04%,比上年的2.64%下降了0.6%。

可见,从利润的构成上看,永辉公司的盈利能力基本维持原状。

永辉超市各项财务成果结构变化的原因,从营业利润结构看,主要是营业成本、销售费用、投资收益的下降所致,说明营业成本、销售费用、投资收益是减低营业利润构成的根本原因。

而利润总额维持不变,主要原因是营业外收入的增加,从上一年度的0.2%上升到本年度的1%。

其他项目,比如资产减值损失,营业税金及附加基本维持原本水平。