安琪酵母经营分析报告

600298安琪酵母2022年经营风险报告

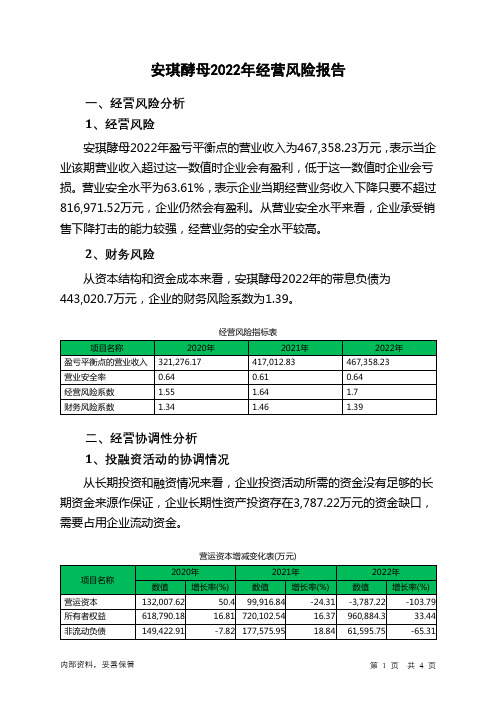

安琪酵母2022年经营风险报告一、经营风险分析1、经营风险安琪酵母2022年盈亏平衡点的营业收入为467,358.23万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为63.61%,表示企业当期经营业务收入下降只要不超过816,971.52万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险从资本结构和资金成本来看,安琪酵母2022年的带息负债为443,020.7万元,企业的财务风险系数为1.39。

经营风险指标表二、经营协调性分析1、投融资活动的协调情况从长期投资和融资情况来看,企业投资活动所需的资金没有足够的长期资金来源作保证,企业长期性资产投资存在3,787.22万元的资金缺口,需要占用企业流动资金。

营运资本增减变化表(万元)固定资产520,382.52 0.17 565,910.43 8.75 706,614.44 24.86 长期投资26,070.45 311.72 40,533.51 55.48 75,929.61 87.332、营运资本变化情况2022年营运资本为-3,787.22万元,与2021年的99,916.84万元相比下降了103.79%。

3、经营协调性及现金支付能力从企业经营业务的资金协调情况来看,企业经营业务正常开展,需要企业提供134,060.34万元的流动资金。

经营性资产增减变化表(万元)项目名称2020年2021年2022年数值增长率(%) 数值增长率(%) 数值增长率(%)存货199,306.78 0.05 225,100.81 12.94 300,710.91 33.59 应收账款79,901.41 -1.79 112,348.65 40.61 158,305.04 40.91 其他应收款0 -100 3,289.48 - 2,509.42 -23.71 预付账款17,919.65 41.23 27,872.7 55.54 23,348.17 -16.23 其他经营性资产36,674.41 54.53 48,575.76 32.45 52,771.55 8.64 合计333,802.25 4.24 417,187.4 24.98 537,645.09 28.87经营性负债增减变化表(万元)项目名称2020年2021年2022年数值增长率(%) 数值增长率(%) 数值增长率(%)应付账款108,827.51 18.57 131,716.74 21.03 176,915.39 34.32 其他应付款5,025.34 23.67 27,257.4 442.4 27,519.49 0.96 预收货款0 -100 0 - 0 - 应付职工薪酬22,395.55 26.66 22,849.42 2.03 24,770.31 8.41 应付股利589.71 118.41 980.13 66.21 599.99 -38.78 应交税金15,370.75 99.25 10,117.92 -34.17 14,034.49 38.71 其他经营性负债36,770.31 -36.32 34,412.37 -6.41 159,745.07 364.21 合计188,979.18 -1.27 227,333.99 20.3 403,584.75 77.534、营运资金需求的变化2022年营运资金需求为134,060.34万元,与2021年的189,853.41万元相比有较大幅度下降,下降29.39%。

安琪酵母调查报告

目录一、国内酵母龙头主业突出 (4)二、主营业务专一酵母前景广阔 (5)(一)酵母业务将受益于下游烘焙文化兴起 (6)(二)YE业务前景广阔新建产能有望缓解供不应求局面 (7)(三)技术支持增加客户粘性 (8)(四)动物营养制剂、酶制剂等其他衍生物发展空间大 (9)三、管理效率提升净利率有望持续上行 (10)(一)糖蜜成本呈现下行趋势 (10)(二)以净利润为最终导向期间费用压缩显著 (11)(三)提价接受度高技术推进减少环保支出 (12)四、业务发展全球化跨国布局思路合理 (12)五、投资策略13一、国内酵母龙头主业突出安琪酵母成立于1986年,主要从事酵母、酵母衍生物及相关生物制品的生产、经营业务,是酵母行业唯一的高科技上市公司。

公司主导产品包括面包酵母、酿酒酵母、酵母抽提物、营养健康产品、生物饲料添加剂等,产品广泛应用于烘焙食品、发酵面食、酿酒及酒精工业、食品调味、医药及营养保健、动物营养等领域。

公司在国内市场份额保持在30 之上,国内在湖北、内蒙、广西等省市、国外在埃及和俄罗斯等地建立了15个控股公司,在新疆参股1家公司。

全球共有11条酵母生产线,4条YE生产线,酵母及其衍生产品总产能达到21 万吨,YE产能达到4.5万吨。

公司销售网络遍布全国,产品远销至国外等一百多个国家和地区,已经成为亚洲第一、全球第三大酵母公司,全球市场份额仅次于法国乐斯福和AB马利,并成为全球最大的干酵母供应商。

图1:安琪酵母参股、控股子公司公司股权结构较为简单,第一大股东为湖北安琪生物集团有限公司,持有公司39.98的股份,为公司控股股东。

前十大股东中除了湖北日升科技有限公司(8.89,第二大股东)以外,均为社保基金、保险资金等资产管理机构。

宜昌市国资委持有湖北安琪生物100 股权,宜昌市国资委为公司实际控制人。

由于公司股权结构单一,能够更好的进行酵母主业生产经营决策。

公司为宜昌市国资委旗下上市公司,在税收优惠、政府补贴等政策方面将得到一定的支持。

600298安琪酵母2023年三季度行业比较分析报告

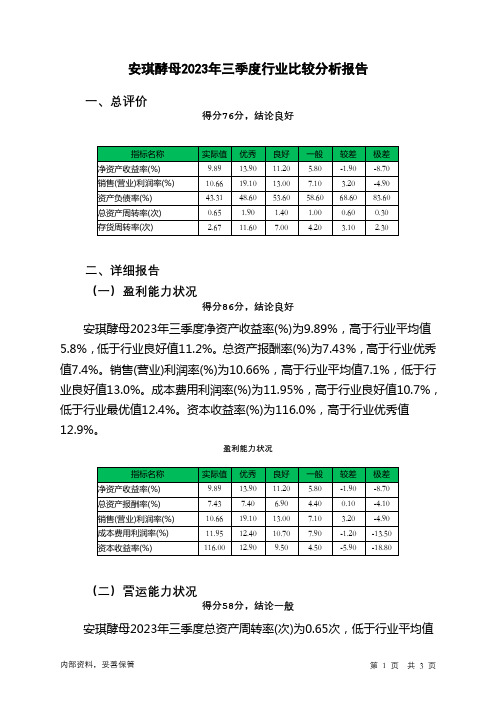

安琪酵母2023年三季度行业比较分析报告一、总评价得分76分,结论良好二、详细报告(一)盈利能力状况得分86分,结论良好安琪酵母2023年三季度净资产收益率(%)为9.89%,高于行业平均值5.8%,低于行业良好值11.2%。

总资产报酬率(%)为7.43%,高于行业优秀值7.4%。

销售(营业)利润率(%)为10.66%,高于行业平均值7.1%,低于行业良好值13.0%。

成本费用利润率(%)为11.95%,高于行业良好值10.7%,低于行业最优值12.4%。

资本收益率(%)为116.0%,高于行业优秀值12.9%。

盈利能力状况(二)营运能力状况得分58分,结论一般安琪酵母2023年三季度总资产周转率(次)为0.65次,低于行业平均值1.0次,高于行业较差值0.6次。

应收账款周转率(次)为8.17次,高于行业平均值7.9次,低于行业良好值12.4次。

流动资产周转率(次)为1.67次,低于行业平均值1.8次,高于行业较差值0.8次。

资产现金回收率(%)为18.31%,高于行业优秀值14.5%。

存货周转率(次)为2.67次,低于行业较差值3.1次,高于行业极差值2.3次。

营运能力状况(三)偿债能力状况得分77分,结论良好安琪酵母2023年三季度资产负债率(%)为43.31%,优于行业优秀值48.6%。

已获利息倍数为19.18,高于行业优秀值4.7。

速动比率(%)为69.96%,低于行业平均值73.0%,高于行业较差值47.4%。

现金流动负债比率(%)为15.54%,高于行业平均值12.4%,低于行业良好值18.5%。

带息负债比率(%)为65.73%,劣于行业较差值54.2%,优于行业极差值67.5%。

偿债能力状况(四)发展能力状况得分84分,结论良好安琪酵母2023年三季度销售(营业)增长率(%)为1.62%,低于行业平均值2.9%,高于行业较差值-8.8%。

资本保值增值率(%)为113.3%,高于行业优秀值113.0%。

安琪酵母深度报告

湖北日升科技有限公司,原名宜昌日升投资发展有限公司,由裕东公司、裕宏公 司、裕华公司于2006年6月20日共同出资设立,成立时注册地址为宜昌市中南路24 号,注册资本4,000万元,其中裕东公司出资2,263万元,占注册资本56.575%,裕 宏公司出资898万元,占注册资本22.45%,裕华公司出资839万元,占注册资本 20.975%。裕宏公司成立于2006 年5 月29 日,注册资本902 万元;裕华公司成立 于2006 年5 月29 日,注册资本843 万元。该两公司的股东均为安琪集团和安琪酵 母中层管理人员和科技骨干,其中裕宏公司174 名股东,裕华公司193 名股东。 这些股东中最多投资18 万元,最少投资2 万元,用于出资的资金均为自有资金。 简单说就是裕东的股东是公司高层,裕华和裕宏是公司中层和科技骨干。裕华、 裕宏的自然人股东分别为174和193名。而裕东只有13人

产能

行业产业链

行业供给

全球酵母市场容量折干后大约为120万吨。生产酵母的企业约300 家,产能集 中在法国LESAFFRE、英国AB MAURI、安琪酵母和加拿大LALLEMAND 四家 企业。 国内干酵母产能达到20 万吨,其中安琪酵母、英国ABMAURI 和法国 LESAFFRE 是主要的生产商,三家在中国的市场份额接近70%,其余30%的市 场份额基本是生产规模在5000 吨以下的10余家小型酵母生产企业。

行业内的集中度?

目前全国干酵母产能达到20 万吨,其中安琪酵母、英国 ABMAURI 和法国LESAFFRE 是主要的生产商,三家在中 国的市场份额接近70%

行业的盈利能力

进入壁垒

新产能进入壁垒较高,从国内情况来看,虽然酵母行业的盈利情况好(毛利率在 30%以上),但是新进入者存在资金壁垒和技术壁垒。资金壁垒来看,酵母的产 能建设和流动资金投入在3 万/吨左右;技术壁垒方面,菌种培育是酵母企业的核 心竞争力,菌种质量在很大程度上限定了目标蛋白的表达活性和表达丰度,很多 企业试图进入都因为酵母培育不达标而放弃。其中表达活性决定了这个蛋白是否 有效,而表达丰度决定了该蛋白是否可以工业化生产,国内外均有过大型企业试 图进入酵母工业化生产行列,但是最终都因为酵母培育不达标而放弃,所以规模 化生产高品质酵母并非可以一蹴而就,而是需要长期科研投入和资金投入的,所 以短期内不可能存在市场高度竞争情况,从而能保证公司获得较好的盈利能力。

安琪酵母2020年一季度经营风险报告

安琪酵母2020年一季度经营风险报告内部资料,妥善保管 第 1 页 共 4 页安琪酵母2020年一季度经营风险报告一、经营风险分析 1、经营风险安琪酵母2020年一季度盈亏平衡点的营业收入为89,190.78万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为56.50%,表示企业当期经营业务收入下降只要不超过115,844.6万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险从资本结构和资金成本来看,安琪酵母2020年一季度的付息负债为336,930.42万元,实际借款利率水平为1.04%,企业的财务风险系数为1.48。

经营风险指标表项目名称2020年一季度 2019年一季度 2018年一季度 数值 增长率(%)数值增长率(%)数值增长率(%)盈亏平衡点 89,190.7810.66 80,600.72 -3.67 83,671.640 营业安全率 0.56 1.43 0.56 14.44 0.49 0 经营风险系数 1.71 -7.77 1.85 5.45 1.76 0 财务风险系数1.37-7.991.493.91.43二、经营协调性分析 1、投融资活动的协调情况从长期投资和融资情况来看,企业长期投融资活动能为企业提供57,259.37万元的营运资本,投融资活动是协调的。

营运资本增减变化表项目名称2020年一季度 2019年一季度 2018年一季度 数值 增长率(%)数值增长率(%)数值增长率(%)营运资本 57,259.37 9.97 52,067.47-13.11 59,921.71 0 所有者权益545,729.6512.72 484,146.4711.71 433,394.3。

安琪酵母2020年三季度决策水平分析报告

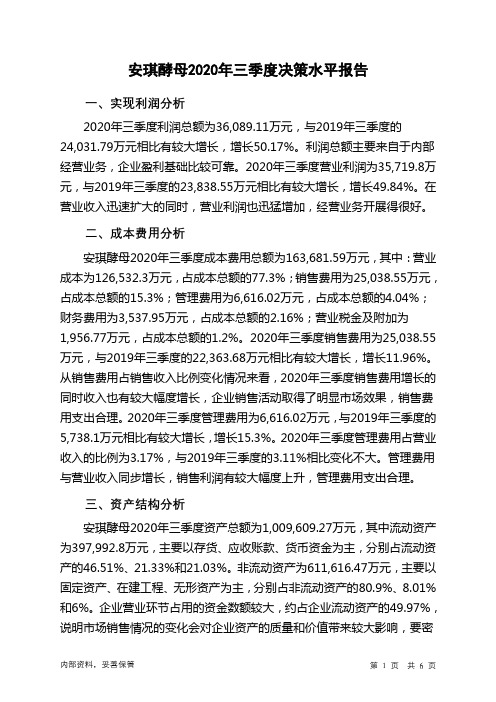

安琪酵母2020年三季度决策水平报告一、实现利润分析2020年三季度利润总额为36,089.11万元,与2019年三季度的24,031.79万元相比有较大增长,增长50.17%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2020年三季度营业利润为35,719.8万元,与2019年三季度的23,838.55万元相比有较大增长,增长49.84%。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析安琪酵母2020年三季度成本费用总额为163,681.59万元,其中:营业成本为126,532.3万元,占成本总额的77.3%;销售费用为25,038.55万元,占成本总额的15.3%;管理费用为6,616.02万元,占成本总额的4.04%;财务费用为3,537.95万元,占成本总额的2.16%;营业税金及附加为1,956.77万元,占成本总额的1.2%。

2020年三季度销售费用为25,038.55万元,与2019年三季度的22,363.68万元相比有较大增长,增长11.96%。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2020年三季度管理费用为6,616.02万元,与2019年三季度的5,738.1万元相比有较大增长,增长15.3%。

2020年三季度管理费用占营业收入的比例为3.17%,与2019年三季度的3.11%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

三、资产结构分析安琪酵母2020年三季度资产总额为1,009,609.27万元,其中流动资产为397,992.8万元,主要以存货、应收账款、货币资金为主,分别占流动资产的46.51%、21.33%和21.03%。

非流动资产为611,616.47万元,主要以固定资产、在建工程、无形资产为主,分别占非流动资产的80.9%、8.01%和6%。

600298安琪酵母2023年三季度决策水平分析报告

安琪酵母2023年三季度决策水平报告一、实现利润分析2023年三季度利润总额为31,947.38万元,与2022年三季度的26,902.02万元相比有较大增长,增长18.75%。

利润总额主要来自于内部经营业务。

2023年三季度营业利润为31,341.73万元,与2022年三季度的26,394.58万元相比有较大增长,增长18.74%。

在营业收入增长的同时,营业利润大幅度的增长,经营业务开展得很好。

二、成本费用分析安琪酵母2023年三季度成本费用总额为267,236.99万元,其中:营业成本为220,526.15万元,占成本总额的82.52%;销售费用为16,717.4万元,占成本总额的6.26%;管理费用为11,543.67万元,占成本总额的4.32%;财务费用为1,957.56万元,占成本总额的0.73%;营业税金及附加为1,990.6万元,占成本总额的0.74%;研发费用为14,501.6万元,占成本总额的5.43%。

2023年三季度销售费用为16,717.4万元,与2022年三季度的17,174.93万元相比有所下降,下降2.66%。

从销售费用占销售收入比例变化情况来看,2023年三季度在销售费用下降情况下营业收入却获得了一定程度的增长,企业销售政策得当,措施得力,销售业务的管理水平明显提高。

2023年三季度管理费用为11,543.67万元,与2022年三季度的11,165.88万元相比有所增长,增长3.38%。

2023年三季度管理费用占营业收入的比例为3.93%,与2022年三季度的3.86%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

三、资产结构分析安琪酵母2023年三季度资产总额为1,830,788.89万元,其中流动资产为708,943.58万元,主要以存货、货币资金、应收账款为主,分别占流动资产的46.76%、23%和17.42%。

非流动资产为1,121,845.3万元,主要以长期应收款、无形资产、其他非流动资产为主,分别占非流动资产的8.59%、5.67%和2.1%。

安琪酵母的趋势分析

安琪酵母的趋势分析安琪酵母是一家在中国有着70年历史的酵母生产企业,是全球酵母行业的领军企业之一。

通过对安琪酵母的趋势分析,可以了解到该企业的发展趋势、行业竞争力以及未来的发展方向。

首先,从安琪酵母的市场规模来看,酵母产品是食品、饮料、酿酒、面点等行业的基础原料。

随着人们生活水平的提高和饮食结构的改变,对高品质、安全健康的食品需求越来越高。

因此,酵母产品市场有很大的发展潜力。

由于安琪酵母具有技术实力、品质保证和广泛的应用领域,未来酵母产品市场规模将继续扩大,安琪酵母有望保持市场占有率的稳定增长。

其次,安琪酵母在研发创新方面具备较强的实力。

企业致力于引进和消化国外酵母科技,不断提升产品质量和技术含量。

同时,安琪酵母重视技术创新和产品研发,不断推出符合市场需求的新产品。

例如,开发了无糖酵母、高温酵母、低温发酵酵母等多种新品种,满足了不同行业的需求。

这种持续的研发创新将有助于安琪酵母提升产品竞争力,进一步拓宽市场份额。

再次,安琪酵母在国内外市场的布局也是其发展的重要策略之一。

除了在中国市场拓展外,安琪酵母还积极拓展国际市场。

目前,安琪酵母已经拥有自己的出口生产基地,并在国际市场上建立了良好的品牌声誉。

未来,随着中国产品走向世界和国际交流合作的深入发展,安琪酵母有望进一步扩大国际市场份额,提高品牌在全球市场中的知名度和影响力。

另外,随着消费者对食品安全和品质的关注加深,安琪酵母在品质控制方面的提升也是其发展的重要趋势之一。

企业在原材料采购、生产工艺、质量检测等环节都严格把关,保证产品的安全和稳定性。

此外,安琪酵母还积极引入国际先进的质量管理系统,加强对品质的控制和监管。

这种注重品质的经营理念将进一步提升安琪酵母产品的竞争力和市场声誉。

最后,随着社会人口结构的变化和生活方式的改变,安琪酵母在创新应用领域的拓展也是未来发展的重要策略。

例如,随着中国老龄化社会的到来,老年保健品市场需求逐渐增加,安琪酵母可以开发高功能酵母产品,满足老年人保健需求。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

Hale Waihona Puke 2021 年 1 月2目录 1 酵母行业:技术壁垒高,应用领域发展潜力大 ............................................. 5

1.1 小酵母,大用途 ....................................................................................................................................... 6 1.2 酵母行业全球竞争格局:高度集中,安琪位列第三............................................................................ 8 2 传统酵母远未到天花板,海外和国内市场空间大 ........................................... 8 2.1 全球市场:亚非拉市场蓝海,安琪布局占优........................................................................................ 8

2.1.1 烘焙食品消费与人口增速/经济增速相关性高 ...................................... 8 2.1.2 安琪的产能与烘焙市场的增长潜力市场更加匹配 .................................. 10 2.2 中国机会:酵母行业持续受益于下游烘焙食品行业的发展.............................................................. 12 2.2.1 总量上:面包等西式烘焙食品渗透率持续提升 .................................... 12 2.2.2 短保烘焙食品的快速发展推动工业酵母需求 ...................................... 13 2.2.3 冷冻面团应用的发展,带来酵母技术需求的提升 .................................. 14 2.2.4 中式发酵面食领域:健康安全是大方向 .......................................... 16 3 品类扩张空间大,酵母衍生物发展迅速 .................................................. 17 3.1 YE:最先进的鲜味调节剂,抗吸潮产品进一步拓展应用领域.......................................................... 17 3.2 动物营养受益于养殖行业的规模化趋势.............................................................................................. 21 3.3 人体健康营养业务:产品力强,独立运营后将有更大施展空间...................................................... 23 3.3.1 三低四优的理想营养源,安全高效的生物转化器 .................................. 23 3.3.2 安琪纽特保健品品质过硬,品牌力有天然背书 .................................... 24 3.3.3 成立独立公司运营,给予更多自主权 ............................................ 26 4 回望来时路:筚路蓝缕,玉汝于成 ...................................................... 27 4.1 1986-2000:打破体制枷锁,探索创业之路........................................................................................ 29 4.2 2001-2010:登陆资本市场,快速扩张,抓住市场发展的黄金期 .................................................... 30 4.3 2011-2014:产能密集投放期,战略偏离,多重负面因素集中爆发 ................................................ 31 4.4 2014-2017:走出低谷,再创辉煌,三年净利润增长近五倍 ............................................................ 33 4.5 2018-2019:产能瓶颈又一次凸显........................................................................................................ 34 5 公司发展翻开新篇章 .................................................................. 37 5.1 产能密集投放期之后,净利润率将明显提升...................................................................................... 37 5.2 新董事长上任,更关注业绩的稳定性 ................................................................................................. 41 5.3 疫情受益,小包装酵母渗透率提升,出口业务逢良机...................................................................... 43 5.4 新激励方案出台,助力公司新一轮发展.............................................................................................. 44 6 分析建议 ............................................................................ 46