期货投机交易案例 投机交易举例

期货故事经典案例

期货故事经典案例在期货市场上,总是充满了各种曲折离奇的故事,这些故事或许能够给我们一些启示,也能够让我们更加深入地了解期货市场的运作规律。

下面就让我们来看看一些期货市场中的经典案例。

第一则案例是关于一位名叫杰克的期货投资者。

杰克是一位资深的期货交易员,他曾经在期货市场上经历了一次巨大的亏损。

当时,市场上的某种商品价格出现了异常波动,杰克认为这是一个绝佳的投资机会,于是毅然决定大举进场。

然而,事与愿违,市场行情并没有按照他的预期发展,反而出现了剧烈的逆转,导致杰克的投资账户遭受了巨大的损失。

这次惨痛的教训让杰克深刻地认识到了市场风险的重要性,从此之后,他更加注重风险控制,避免了类似的错误。

第二则案例是关于一家贸易公司的故事。

这家公司在期货市场上进行大宗商品的交易,曾经因为市场行情的变化而遭受了重大的损失。

然而,这家公司并没有因此而沮丧,反而通过不断地总结经验教训,建立了更加严密的风险管理体系,加强了内部控制,提高了交易员的风险意识和应对能力。

最终,这家公司成功地走出了困境,成为了市场上的佼佼者。

第三则案例是关于一位名叫莉莉的期货投资新手的故事。

莉莉在刚开始接触期货市场的时候,曾经因为缺乏经验而频繁地犯错,导致了一系列的亏损。

然而,莉莉并没有气馁,她通过不断地学习和实践,逐渐积累了丰富的交易经验,提高了自己的分析能力和判断水平。

最终,她成功地找到了适合自己的交易策略,取得了稳定的盈利。

这些故事告诉我们,期货市场充满了风险和机遇,投资者需要具备丰富的经验和深刻的市场洞察力,才能够在市场中立于不败之地。

同时,风险管理和资金保障也是非常重要的,投资者需要时刻警惕市场的波动,及时调整自己的交易策略,防范市场风险,保护自己的投资收益。

总的来说,期货市场中的经典案例给我们提供了很多有益的启示,希望每一位投资者都能够从中汲取经验教训,不断提升自己的交易技能和风险意识,取得更加稳健和长久的投资收益。

期货成功案例

期货成功案例在期货市场中,成功案例的出现总是能够给人以启发和鼓舞。

下面,我们就来看一些真实的期货成功案例,希望能够给大家带来一些启示。

首先,我们要介绍的是一位名叫李先生的期货投资者。

李先生在期货市场上有着丰富的经验,他擅长利用技术分析和基本面分析相结合的方法进行投资。

在一次大豆期货交易中,他发现了市场上的一个利好因素,即国际大豆供应减少,价格有望上涨。

于是,他果断地做多了大豆期货,最终获得了丰厚的利润。

这个案例告诉我们,要想在期货市场上取得成功,不仅需要具备良好的分析能力,还需要有足够的勇气和果断性。

其次,我们要介绍的是一位名叫王女士的期货投资者。

王女士是一位热爱学习的人,她经常关注国内外的宏观经济形势和政策动向。

在一次原油期货交易中,她准确地预测到了国际原油市场供应过剩的情况,因此果断地做空了原油期货。

最终,她成功地赚取了丰厚的利润。

这个案例告诉我们,要想在期货市场上取得成功,除了要有敏锐的市场洞察力,还需要有持续学习和积累知识的精神。

最后,我们要介绍的是一位名叫张先生的期货投资者。

张先生是一位坚定的价值投资者,他善于发现市场中的低估值资产,并且有着长期的投资眼光。

在一次黄金期货交易中,他发现了国际政治局势的不稳定因素,预测到了黄金价格有望上涨。

于是,他果断地做多了黄金期货,并且坚定地持有了一段时间。

最终,他获得了丰厚的回报。

这个案例告诉我们,要想在期货市场上取得成功,需要有足够的耐心和毅力,不要被市场的短期波动所干扰,要有长期的投资眼光。

通过以上的案例,我们不难发现,要想在期货市场上取得成功,需要具备良好的分析能力、敏锐的市场洞察力、持续学习和积累知识的精神,以及足够的耐心和毅力。

当然,成功也离不开勇气和果断性。

希望以上的案例能够给大家带来一些启示,帮助大家在期货市场上取得更好的投资收益。

期货投机交易模拟实验报告

期货投机交易模拟实验报告

一、实验名称:金字塔投机买入策略

二、实验目的:通过模拟实践,了解理性投机,掌握期货投机的技巧与方法,并熟悉操作。

三、实验方法:

a)使用软件:“金博士”模拟期货客户端

b)使用方法:金字塔买入策略

四、实验内容;

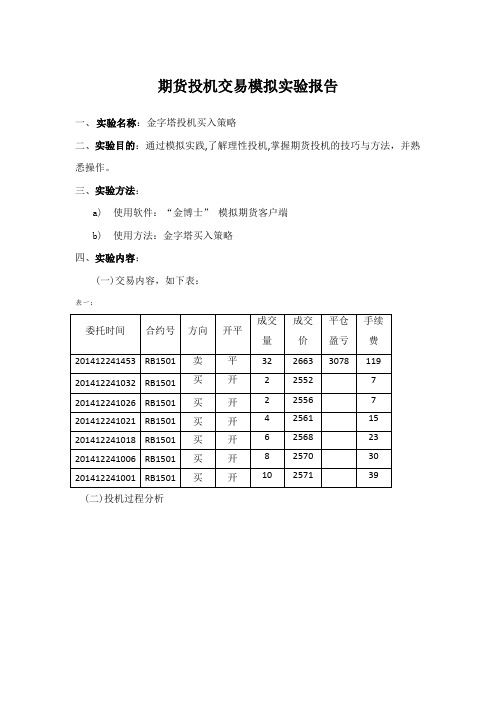

(一)交易内容,如下表:

表一:

(二)投机过程分析

图(一)

图(二)

1、分析螺纹钢期货价格趋势(如图一、图二),22日螺纹钢价格大幅度下跌,23日下跌幅度缩小,实体短影线长,价格波动剧烈,价格有望回升。

且前期多阳线,资金持续入注,回升势头大。

决定在24日买入。

2、24日10时上线,价格如预期,上升趋势明显,买入10手RB1501合约,成交价2571元/手。

3、后期价格持续下跌,依照金字塔投机买入策略,不断减量买低,拉低平均成本,扩大收益空间。

后期交易内容如表一所示,求得平均成本2566.81元/手。

保持持仓,等待价格上升。

4、30日价格大幅度上升,超出阻力线,有价格回落风险,出售全部持仓32手,单价2663元/手,获得盈利3078元,减去手续费240元,净盈利2838元。

五、实验结果及分析:

此次模拟实验获利3078元,净盈利2838元,实验成功!在实验执行过程中,通过BOLL分析法等多种技术分析法,得以正确估计期货价格走势。

灵活运用金字塔买入策略,在价格下跌时减量增仓,增加获利空间,及时买入卖出,获取收益。

因预期走势与实际行情一致,所以获得较多。

即使在行情逆转时由于平均买价较低所以仍有较充分的时间处理持仓。

期货交易实务(案例分析)

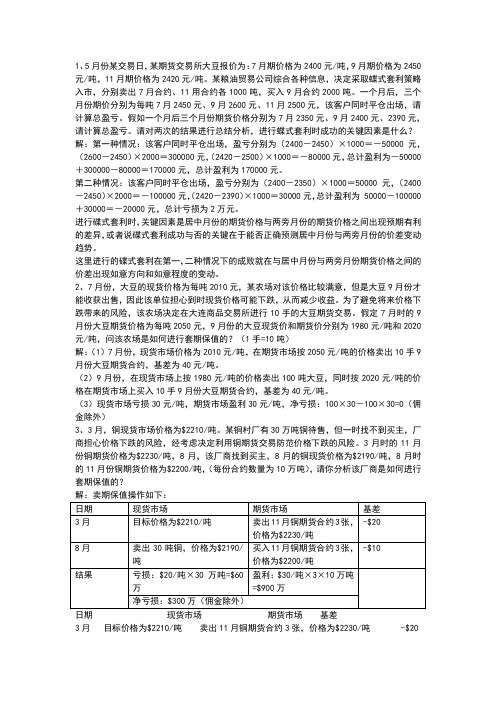

1、5月份某交易日,某期货交易所大豆报价为:7月期价格为2400元/吨,9月期价格为2450元/吨,11月期价格为2420元/吨。

某粮油贸易公司综合各种信息,决定采取蝶式套利策略入市,分别卖出7月合约、11用合约各1000吨,买入9月合约2000吨。

一个月后,三个月份期价分别为每吨7月2450元、9月2600元、11月2500元,该客户同时平仓出场,请计算总盈亏。

假如一个月后三个月份期货价格分别为7月2350元、9月2400元、2390元,请计算总盈亏。

请对两次的结果进行总结分析,进行蝶式套利时成功的关键因素是什么?解:第一种情况:该客户同时平仓出场,盈亏分别为(2400-2450)×1000=-50000元,(2600-2450)×2000=300000元,(2420-2500)×1000=-80000元,总计盈利为-50000+300000-80000=170000元,总计盈利为170000元。

第二种情况:该客户同时平仓出场,盈亏分别为(2400-2350)×1000=50000元,(2400-2450)×2000=-100000元,(2420-2390)×1000=30000元,总计盈利为 50000-100000+30000=-20000元,总计亏损为2万元。

进行碟式套利时,关键因素是居中月份的期货价格与两旁月份的期货价格之间出现预期有利的差异,或者说碟式套利成功与否的关键在于能否正确预测居中月份与两旁月份的价差变动趋势。

这里进行的碟式套利在第一,二种情况下的成败就在与居中月份与两旁月份期货价格之间的价差出现如意方向和如意程度的变动。

2、7月份,大豆的现货价格为每吨2010元,某农场对该价格比较满意,但是大豆9月份才能收获出售,因此该单位担心到时现货价格可能下跌,从而减少收益。

为了避免将来价格下跌带来的风险,该农场决定在大连商品交易所进行10手的大豆期货交易。

期货交易的案例分析与实战经验

期货交易的案例分析与实战经验期货交易是一种金融衍生品交易方式,市场的波动性和杠杆作用使其具有较高的风险和回报。

本文将通过分析几个实际案例,总结出一些期货交易的实战经验,并对其进行深入探讨。

一、案例一:农产品期货交易在农产品期货交易中,我们可以以可能发生的天气变化和其对农产品价格的影响作为决策的依据。

例如,如果预测到一个地区即将出现大幅度的降雨,我们可以合理地判断该地区的农产品价格将受到影响,因此可以通过买入或卖出相应的农产品期货合约来进行套期保值或投机。

然而,需要注意的是,天气预测并非百分之百准确,因此我们在决策时需要对风险进行充分的评估。

此外,投资者在进行农产品期货交易时,还需要关注全球市场的农产品供求关系、政策变化等因素,以制定更合理的投资策略。

二、案例二:金属期货交易金属期货交易是广泛参与的一类期货品种,主要包括黄金、银、铜等。

在金属期货交易中,因为金属市场的波动性较大,投资者需要密切关注全球经济形势、地缘政治风险等因素。

以黄金为例,其作为避险资产的属性使得其价格常常受到投资者情绪和市场情绪的影响。

在分析黄金期货交易时,我们需要关注全球金融市场的动态,如股市和货币市场的变化,以及热点事件对金融市场的影响。

对于金属期货交易,技术分析也是一种常用的分析方法。

通过研究历史价格走势、成交量和其他市场指标,可以帮助我们制定更明智的交易策略。

三、案例三:能源期货交易能源期货交易主要包括原油、天然气等品种。

在能源期货交易中,投资者需要关注石油产量、供应和需求的变化,以及地缘政治风险、市场情绪等因素。

以原油期货交易为例,全球原油市场的供求关系和地缘政治紧张局势是影响价格波动的主要因素。

在分析原油期货交易时,我们可以通过跟踪国际能源机构发布的相关报告,关注石油生产国的政策变化和石油需求的预测,以制定相应的投资策略。

此外,技术分析在能源期货交易中同样扮演着重要角色。

通过分析历史价格走势、技术指标等,可以辅助我们进行决策。

期货投机交易案例

期货投机交易案例期货市场投机交易是指利用期货交易所价格的波动预测未来销售菜种产品能够盈利而从事期货合约买入或卖出的行为。

期货投机交易及其风险监管制度是期货法规制的重点内容。

以下是为大家整理的关于期货投机交易案例,欢迎大家前来观看!期货投机交易案例篇1上世纪九十年代,日本住友公司出了一个震惊投资界的人物,他就是有色金属交易部首席交易员滨中泰男,他以铜期货交易闻名于世,人送绰号“百分五先生”,意思是他可以控制铜期货市场上百分之五的头寸。

1994~1996年,滨中泰男主演了一场史诗般的经典战役,过程之戏剧、结局之惨烈,令亲历者刻骨铭心。

1987年初滨中泰男开始在伦敦期货市场建立多铜头寸,当时伦敦铜价为1300美元每吨。

到1988年中,铜价涨至2500美元。

滨中为公司赚得丰厚的利润,这时,一切都很美好。

盛誉之下,滨中有些飘飘然,他把投机的规模进一步扩大。

幸运之神再一次眷顾了他,1993年底到1995年初,伦敦铜价从1650美元飙升至3075美元,滨中一跃成为铜期货的投机之神。

滨中春风得意,忘乎所以。

他不知道的是,国际游资已经如鲨鱼一般围了过来,虎视眈眈地盯着这个鲜肥的猎物。

这其中包括乔治;索罗斯的量子基金、罗宾逊老虎基金,加拿大金属贸易商HerbertBlack,美国基金DeanWitter以及欧洲一些大型金属贸易商。

他们开始跟滨中对赌,在伦敦期货市场建立了相应的空铜头寸。

双方几次交锋,不分上下。

然而伦敦铜价的异常波动引起了监管者的注意。

1996年初,美国商品期货交易委员会和伦敦金属交易所先后宣布将对期货市场的投机行为进行调查。

消息传出,市场风声鹤唳,滨中的对手们借势反扑,铜价应声而跌,一个月内就下跌了1000美元。

6月24日,住友宣布解雇滨中泰男,市场立刻出现了恐慌性抛盘。

据传住友在此次风波中的损失高达40亿美元。

然而这还不算完,英美机构投资者认为滨中的投机行为给市场带来了巨大的损害,纷纷要求向住友公司索赔。

第五章 期货投机与套利交易-跨市套利及案例

2015年期货从业资格考试内部资料期货市场教程第五章 期货投机与套利交易知识点:跨市套利及案例● 定义:跨市套利的计算● 详细描述:在期货市场上,许多交易所都交易相同或相似的期货商品,如芝加哥期货交易所、大连商品交易所、东京谷物交易所都进行玉米、大豆期货交易;伦敦金属交易所、上海期货交易所、纽约商业交易所都进行铜、铝等有色金属交易。

例如7月1日,堪萨斯市交易所(简称堪所)12月份小麦期货合约价格为730美分/蒲式耳,同日芝加哥交易所(简称芝所)12月份小麦期货合约价格为740美分/蒲式耳。

套利者认为,虽然堪萨斯市交易所的合约价格较低,但和正常情况相比仍稍高,预测两交易所12月份合约的价差将扩大。

据此分析,套利者决定卖出20手(1手为5 000蒲式耳)堪萨斯市交易所12月份小麦合约,同时买入20手芝加哥交易所12月份小麦合约,以期未来某个有利时机同时平仓获取利润。

交易情况每蒲式耳盈利5美分例题:1.以下选项属于跨市套利的是()。

A.买入1手LME3月份铜期货合约,同时卖出1手3月份上海期货交易所铜期货堪所12月合约(20手)芝所12月合约(20手)差价开仓卖出,730美分/蒲式耳买入,740美分/蒲式耳10美分/蒲式耳平仓买入,720美分/蒲式耳卖出,735美分/蒲式耳15美分/蒲式耳盈亏盈利10美分/蒲式耳亏损5美分/蒲式耳扩大合约B.买入5手CBOT5月份大豆期货合约,同时卖出5手大连商品交易所5月份大豆期货合约C.卖出1手LME3月份铜期货合约,同时卖出1手CBOT5月份大豆期货合约D.卖出3手3月份上海期货交易所铜期货合约,同时买入1手3月份大连商品交易所大豆期货合约正确答案:A,B解析:考核跨市套利的含义。

2.跨市套利时,应()。

A.买入相对价格较低的合约B.卖出相对价格较低的合约C.买入相对价格较高的合约D.卖出相对价格较高的合约正确答案:A,D解析:考察跨市套利操作的知识。

3.以下操作中属于跨市套利的是( )。

期货交易实务(案例分析)

1、5月份某交易日,某期货交易所大豆报价为:7月期价格为2400元/吨,9月期价格为2450元/吨,11月期价格为2420元/吨。

某粮油贸易公司综合各种信息,决定采取蝶式套利策略入市,分别卖出7月合约、11用合约各1000吨,买入9月合约2000吨。

一个月后,三个月份期价分别为每吨7月2450元、9月2600元、11月2500元,该客户同时平仓出场,请计算总盈亏。

假如一个月后三个月份期货价格分别为7月2350元、9月2400元、2390元,请计算总盈亏。

请对两次的结果进行总结分析,进行蝶式套利时成功的关键因素是什么?解:第一种情况:该客户同时平仓出场,盈亏分别为(2400-2450)×1000=-50000元,(2600-2450)×2000=300000元,(2420-2500)×1000=-80000元,总计盈利为-50000+300000-80000=170000元,总计盈利为170000元。

第二种情况:该客户同时平仓出场,盈亏分别为(2400-2350)×1000=50000元,(2400-2450)×2000=-100000元,(2420-2390)×1000=30000元,总计盈利为 50000-100000+30000=-20000元,总计亏损为2万元。

进行碟式套利时,关键因素是居中月份的期货价格与两旁月份的期货价格之间出现预期有利的差异,或者说碟式套利成功与否的关键在于能否正确预测居中月份与两旁月份的价差变动趋势。

这里进行的碟式套利在第一,二种情况下的成败就在与居中月份与两旁月份期货价格之间的价差出现如意方向和如意程度的变动。

2、7月份,大豆的现货价格为每吨2010元,某农场对该价格比较满意,但是大豆9月份才能收获出售,因此该单位担心到时现货价格可能下跌,从而减少收益。

为了避免将来价格下跌带来的风险,该农场决定在大连商品交易所进行10手的大豆期货交易。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

期货投机交易案例投机交易举例

以下是一个期货投机交易案例的示例:

假设某投资者预测未来某商品的价格将上涨,因此决定进行期货投机交易。

他购买了

该商品的期货合约,每个合约代表1000吨该商品。

合约价格为每吨100美元,总共

花费10万美元购买10个合约。

他相信该商品的价格将在未来几个月内上涨至少10%。

几个月后,该商品的价格上涨了15%,期货合约的价格也随之上涨。

在目前的市场价位下,该投资者决定进行平仓操作,即出售所有的合约。

每吨商品的期货合约价格为115美元,他卖出了10个合约,总计收入11.5万美元。

由于该投资者在购买合约时只花费了10万美元,他的投资获得了1.5万美元的利润。

这是通过买入期货合约来进行投机交易的典型案例。

投机者在预测市场走势方向后,

通过买入或卖出期货合约来追求利润。

如果他的预测是正确的,他将获得利润;如果

预测错误,他将承担亏损。