第11章 收益和风险:资本资产定价模型

管理学投资学PPT第章资本资产定价模型

❖若某一个股票未包含在最优资产组合中,

会怎样?

2024/6/29

21

图 9.1 The Efficient Frontier and the

Capital Market Line

2024/6/29

22

9.1.2 消极策略的有效性

理由:

❖市场的有效性

❖投资于市场投资组合指数这样一个消极策略是有

26

▪ β系数。美国经济学家威廉·夏普提出的风险衡量

指标。

▪

用它反映资产组合波动性与市场波动性关系(

在一般情况下,将某个具有一定权威性的股指(

市场组合)作为测量股票β值的基准)。

▪ 如果β值为1.1,表明该股票波动性要比市场大盘

高10 %,说明该股票的风险大于整个市场的风险

,当然它的收益也应该大于市场收益,因此是进

则其收益 - 风险比率为:

wGE [ E (rGE ) rf ] E (rGE ) r f

wGE Cov(rGE , rM ) Cov(rGE , rM )

2024/6/29

25

9.1.4 单个证券的期望收益

市场组合M与CML相切,其收益风险比率为:

E (rM ) rf

2

M

(风险的市场价格)

率应该增加的数量。

▪ 在金融世界里,任何资产组合都不可能超越CML

。由于单个资产一般来说,并不是最优的资产组

合,因此,单个资产也位于该直线的下方。

2024/6/29

14

证券市场线

▪ 资本市场线描述了有效组合的预期收益率和标准

差之间的均衡关系―有效资产组合定价模型。

▪ 问题:

▪ (1) 单个风险资产的预期收益率和标准差之间

资本资产定价模型

资本资产定价模型

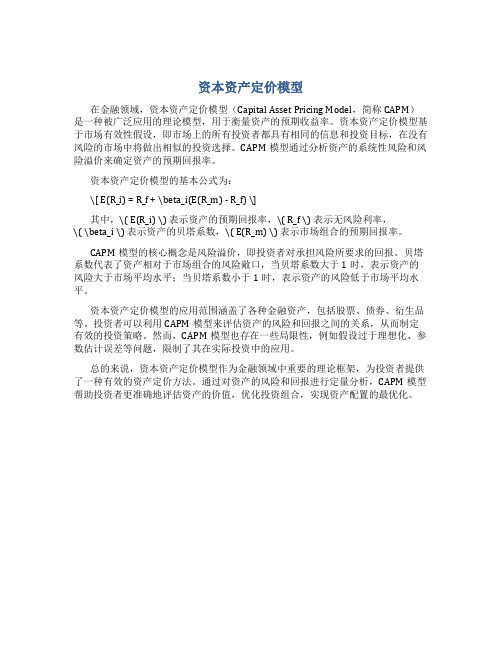

在金融领域,资本资产定价模型(Capital Asset Pricing Model,简称CAPM)是一种被广泛应用的理论模型,用于衡量资产的预期收益率。

资本资产定价模型基于市场有效性假设,即市场上的所有投资者都具有相同的信息和投资目标,在没有风险的市场中将做出相似的投资选择。

CAPM模型通过分析资产的系统性风险和风险溢价来确定资产的预期回报率。

资本资产定价模型的基本公式为:

\[ E(R_i) = R_f + \beta_i(E(R_m) - R_f) \]

其中,\( E(R_i) \) 表示资产的预期回报率,\( R_f \) 表示无风险利率,

\( \beta_i \) 表示资产的贝塔系数,\( E(R_m) \) 表示市场组合的预期回报率。

CAPM模型的核心概念是风险溢价,即投资者对承担风险所要求的回报。

贝塔系数代表了资产相对于市场组合的风险敞口,当贝塔系数大于1时,表示资产的风险大于市场平均水平;当贝塔系数小于1时,表示资产的风险低于市场平均水平。

资本资产定价模型的应用范围涵盖了各种金融资产,包括股票、债券、衍生品等。

投资者可以利用CAPM模型来评估资产的风险和回报之间的关系,从而制定有效的投资策略。

然而,CAPM模型也存在一些局限性,例如假设过于理想化、参数估计误差等问题,限制了其在实际投资中的应用。

总的来说,资本资产定价模型作为金融领域中重要的理论框架,为投资者提供了一种有效的资产定价方法。

通过对资产的风险和回报进行定量分析,CAPM模型帮助投资者更准确地评估资产的价值,优化投资组合,实现资产配置的最优化。

第十一章 资本资产定价模型

1 假设你现在有30000元,可以投资下列四种证 券,构成证券组合,情况如下: 证券 金额 β A 5000 0.75 B 10000 1.10 C 8000 1.36 D 7000 1.88

现在市场上无风险利率4%,市场组合收益率 15%,请依据CAPM,计算这个组合的期望收益

2 假设现在市场上无风险收益率为6.3%,市场 组合期望收益率为14.8%,市场组合的方差为 0.0121。现有一个证券组合A,它与市场相关 系数为0.45,方差为0.0169,请依据CAPM计算 证券组合A的期望收益率

(3)对方程的解释 rF 无风险收益率 时间的价格 rm-rf 市场证券组合的预期收益率与无风险利率之 差,度量了持有市场证券组合所需要的风险升水 σm 组合的风险 斜率:承受每一单位风险的报酬,单位风险的价 格,决定了每一单位风险变化所需要的额外收益 率 升水=风险市场价格×用标准差表示的风险数量 ∴CML方程表示的是证券组合的预期收益率等于无 风险利率加上风险的升水

i 1 n

rp

β=1 rp=rm β>1 rp>rm β<1 rp<rm

rm

M

rf

1.0

p

证券市场线的经济含义:

期望收益有两部分组成: 一部分是无风险利率,是对放弃即期消费的补 偿; 另一部分是对承担风险的补偿,称为风险溢价

注意区分CML和SML

CML:描述无风险资产与有效率的风险资产 组合再组合后的有效风险资产组合的收益和风 险的关系 SML:描述任何一种资产或资产组合的收益和 风险之间的关系

4 应用 (1)资产估值 SML线上的各点,是市场处于均衡状态时的价格, 这一价格与资产的内在价值是一致的 可利用CAPM计算的内在收益率,发现高估或低 估进而投资 (2)资源配置 根据不同的投资策略(风险偏好)选择不同的组合 消极组合:组合中有无风险资产,组合不轻易改 变 积极组合:根据市场走势,调整资产组合的结构

罗斯《公司理财》(第11版)笔记和课后习题详解

读书笔记模板

01 思维导图

03 读书笔记 05 作者介绍

目录

02 内容摘要 04 目录分析 06 精彩摘录

思维导图

本书关键字分析思维导图

习题

笔记

经典 书

第章

风险

预算

笔记

教材

习题 复习

收益

第版

笔记

市场

习题

定价

资本

期权

内容摘要

内容摘要

本书是罗斯的《公司理财》(第11版)(机械工业出版社)的学习辅导电子书。本书遵循该教材的章目编排, 包括8篇,共分31章,每章由两部分组成:第一部分为复习笔记;第二部分为课(章)后习题详解。本书具有以 下几个方面的特点:(1)浓缩内容精华,整理名校笔记。本书每章的复习笔记对本章的重难点进行了整理,并参 考了国内名校名师讲授罗斯的《公司理财》的课堂笔记,因此,本书的内容几乎浓缩了经典教材的知识精华。(2) 选编考研真题,强化知识考点。部分考研涉及到的重点章节,选编经典真题,并对相关重要知识点进行了延伸和 归纳。(3)解析课后习题,提供详尽答案。国内外教材一般没有提供课(章)后习题答案或者答案很简单,本书 参考国外教材的英文答案和相关资料对每章的习题进行了详细的分析。(4)补充相关要点,强化专业知识。一般 来说,国外英文教材的中译本不太符合中国学生的思维习惯,有些语言的表述不清或条理性不强而给学习带来了 不便,因此,对每章复习笔记的一些重要知识点和一些习题的解答,我们在不违背原书原意的基础上结合其他相 关经典教材进行了必要的整理和分析。

12.1复习笔记 12.2课后习题详解

第13章风险、资本成本和估值

13.1复习笔记 13.2课后习题详解

资本资产定价模型

均值?

国家风险溢价 隐含的股票风险溢价

15

历史风险溢价

历史时期(年)

1928-2011 1962-2011 2002-2011

美国市场风险溢价历史数据

股票-短期政府债券

股票-长期政府债券

算术平均数(%) 几何平均数(%) 算术平均数(%) 几何平均数(%)

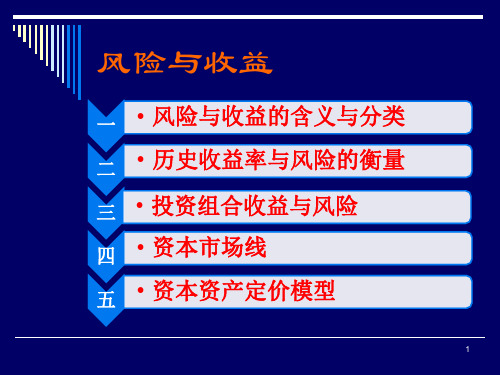

风险与收益

一 • 风险与收益的含义与分类 二 • 历史收益率与风险的衡量 三 • 投资组合收益与风险 四 • 资本市场线 五 • 资本资产定价模型

1

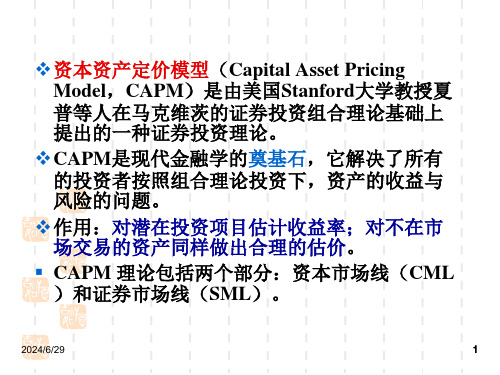

资本资产定价模型

1. 基本假设 2. 证券市场线 3. 无风险利率与风险溢价 4. β系数 5. 资产定价多因素模型

2

基本假设

① 所有的投资者都追求单期最终财富的效用最大化, 他们根据投资组合预期收益率和标准差来选择优化 投资组合

COV ( rmrm ) = Var( rm )

市场投资组合的β系数(或者说市场投资组合里的平均资产的β系数)等 于1 ;风险水平超过平均资产(按这种风险衡量方法)的资产的β系数大 于1,反之则小于1

无风险资产的β系数等于0。

7

Continue

任何一项资产自身的协方差就等于它的方差,市 场组合与自身的协方差等于市场组合收益率的方 差,即

7.55% 5.38% 3.12%

5.62% 4.02% 1.08%

5.79% 3.36% -1.92%

4.10% 2.35% -3.61%

几何平均数一般小于算术平均数

算术平均数与几何平均数的差别取决于所求平均数收益率的波动情况,收益率 波动越大,两种平均数的差距就越大。

对于一个给定的样本期间,算术平均数取决于每一期的长短,每一期的时间越 短,算术平均数就越大;但几何平均数与每期的长度无关

金融学院-公司金融课件-第11章资本资产定价模型

12.0%

100%

11.0%

股票

10.0%

9.0%

8.0%

100%

7.0%

债券

6.0%

5.0%

0.0%

5.0%

10.0%

15.0%

20.0%

Portfolio Risk (standard deviation)

除了50%股票50%债券的投 资组合外,我们还可考虑其 他的权重组合。

11-14

两类资产组合的有效集

投资组合的收益率是组合中股票收益率与债券收益率的 加权平均值:

rP wBrB wS rS

5% 50% (7%) 50% (17%)

11-10

投资组合

经济状况 萧条 正常 繁荣

股票

-7% 12% 28%

收益率 债券

17% 7% -3%

组合

5.0% 9.5% 12.5%

离差平方

0.0016 0.0000 0.0012

收益

7.0% 7.2% 7.4% 7.6% 7.8% 8.0% 8.2% 8.4% 8.6% 8.8% 9.00% 9.2% 9.4% 9.6% 9.8% 10.0% 10.2% 10.4% 10.6% 10.8% 11.0%

Portfolio Return

Portfolo Risk and Return Combinations

11-13

11.4 两类资产组合的有效集

投资于股票的 %

0% 5% 10% 15% 20% 25% 30% 35% 40% 45% 50.00% 55% 60% 65% 70% 75% 80% 85% 90% 95% 100%

风险

8.2% 7.0% 5.9% 4.8% 3.7% 2.6% 1.4% 0.4% 0.9% 2.0% 3.08% 4.2% 5.3% 6.4% 7.6% 8.7% 9.8% 10.9% 12.1% 13.2% 14.3%

证券投资学习题第11章 资本资产定价模型

第11章 资本资产定价模型 选择:1、零贝塔证券的预期收益率是什么?(d ) a. 市场收益率 b. 零收益率 c. 负收益率 d. 无风险收益率2、CAPM 模型认为资产组合收益可以由( c )得到最好的解释。

a. 经济因素 b. 特有风险 c. 系统风险 d. 分散化3、根据C A P M 模型,贝塔值为1 . 0,阿尔法值为0的资产组合的预期收益率为(d ): a. 在M r 和F r 之间 b. 无风险利率F r c. (M r -F r ) d. 市场预期收益率M r简答:1、市场上存在着许多类型的基金,如增长型基金和稳健型基金等。

这与分离定理矛盾吗?为什么?2、以下说法是对还是错?a. Beta 值为零的股票的预期收益率为零。

b. CAPM 模型表明如果要投资者持有高风险的证券,相应地也要求更高的回报率。

c. 通过将0 . 7 5的投资预算投入到国库券,其余投入到市场资产组合,可以构建Beta 值为0 . 7 5的资产组合。

计算 1、已知股票A 、B 收益率的标准差分别为0.25和0.3,与市场的相关系数分别为0.5和0.3,市场期望收益率与标准差分别为0.12和0.1,无风险利率为0.05。

(1)计算A 、B 及A 、B 的等权数组合的Beta 值;(2)利用CAPM ,计算A 、B 及A 、B 的等权数组合的期望收益率。

(2) 给出CML 和SML 的具体形式。

(3) 上述5个组合中存在有效组合吗?为什么?3、已知无风险利率为5%,市场证券组合的期望收益率和标准差分别为12.0%与12.0%。

股票A 的期望收益率和标准差分别为15.5%和20.0%,股票B 的期望收益率和标准差分别为9.2%与9.0%,股票A 、B 与市场证券组合收益率的相关系数为0.9和0.8。

(1)画出SML ;(2)求股票A 、B 的 值;(3)在SML 上描出股票A 和B 。

第十一章资本资产定价模型

第十一章资本资产定价模型在金融领域,资本资产定价模型(Capital Asset Pricing Model,简称 CAPM)是一个具有重要地位的理论模型。

它为投资者理解资产的预期收益与风险之间的关系提供了关键的框架。

首先,我们来了解一下什么是资本资产定价模型。

简单来说,CAPM 试图解释在均衡市场中,资产的预期收益率是如何由其系统性风险所决定的。

这里的系统性风险,通常用贝塔(β)系数来衡量。

贝塔系数反映了一项资产相对于整个市场的波动程度。

如果一项资产的贝塔系数大于 1,意味着它的波动幅度比市场平均水平大,属于高风险高收益的资产;反之,如果贝塔系数小于 1,则其波动相对较小,风险也较低。

而当贝塔系数等于 1 时,该资产的风险和收益与市场平均水平相当。

那么,资本资产定价模型是如何得出的呢?它基于一系列的假设条件。

比如说,投资者是理性的,他们追求风险调整后的最大收益;市场是完美的,不存在交易成本、税收等因素的干扰;信息是完全对称的,所有投资者都能同时获得相同的信息。

在实际应用中,资本资产定价模型具有多方面的用途。

对于投资者而言,它可以帮助评估不同资产的预期收益,从而做出更明智的投资决策。

比如,通过计算资产的贝塔系数,结合无风险利率和市场预期收益率,投资者能够大致估计该资产的合理预期回报。

如果实际预期收益高于模型计算出的结果,那么可能意味着这是一个值得投资的机会;反之,如果低于计算结果,则可能需要重新考虑投资策略。

对于企业来说,CAPM 也有重要意义。

在进行项目评估和资本预算时,企业可以利用该模型确定项目所需的最低回报率,从而判断项目是否具有经济可行性。

此外,它还可以帮助企业确定合理的资本成本,为融资决策提供依据。

然而,资本资产定价模型也并非完美无缺。

它的假设条件在现实中往往难以完全满足。

例如,投资者并不总是完全理性的,市场也并非完全有效,信息不对称的情况时有发生。

而且,贝塔系数的计算可能会受到市场波动和数据选取的影响,从而导致结果的不确定性。

资产评估师考试-组合的风险与收益、资本资产定价模型知识点复习

知识点四:风险的分类

(一)系统风险与非系统风险

类别

含义

产生因素

与收益的关系

影响所有公司的 系统风险

因素引起的风险, 宏观经济因素,如战争、经 (不可分散

不同公司受影响 济衰退、通货膨胀、高利率 风险、市场

程度不同,用β衡 等非预期的变动 风险)

量

投资者必须承担的风 险,并因此获得风险 补偿(风险溢价), 决定资产的期望报酬 率

(3)当 r1,2 小于 1,即不完全正相关时:

由此可见,只要两种证券期望报酬率的相关系数小于 1,证券组合期望报酬率的标准差就小 于各证券期望报酬率标准差的加权平均数。

【例题﹒多项选择题】市场上有两种有风险证券 X 和 Y,下列情况下,两种证券组成的投资组 合风险低于二者加权平均风险的有()。 A.X 和 Y 期望报酬率的相关系数是 0 B.X 和 Y 期望报酬率的相关系数是-1 C.X 和 Y 期望报酬率的相关系数是 0.5 D.X 和 Y 期望报酬率的相关系数是 1 E.X 和 Y 期望报酬率的相关系数是 0.8 『正确答案』ABCE 『答案解析』当相关系数为 1 时,两种证券的投资组合的风险等于二者的加权平均数。

【拓展】β系数与标准差的比较联系:都是衡量风险的指标。 区别:标准差用于衡量整体风险,β系数仅用于衡量整体风险中的系统风险。由于市场组合

的风险中只包括系统风险,所以市场组合的风险既可以用标准差衡量,也可以用β系数衡量。

2.投资组合的β系数——组合内各资产β系数的加权平均值,权数为各资产的投资比重

含义

计算投资于 A 和 B 的组合报酬率以及组合标准差。 『正确答案』 组合报酬率=加权平均的报酬率=10%×0.5+18%×0.5=14% 组合标准差

罗斯公司理财第九版第十一章课后答案对应版

第十一章:收益和风险:资本资产定价模型1.系统性风险通常是不可分散的,而非系统性风险是可分散的。

但是,系统风险是可以控制的,这需要很大的降低投资者的期望收益。

2.(1)系统性风险(2)非系统性风险(3)都有,但大多数是系统性风险(4)非系统性风险(5)非系统性风险(6)系统性风险3.否,应在两者之间4.错误,单个资产的方差是对总风险的衡量。

5.是的,组合标准差会比组合中各种资产的标准差小,但是投资组合的贝塔系数不会小于最小的贝塔值。

6. 可能为0,因为当贝塔值为0 时,贝塔值为0 的风险资产收益=无风险资产的收益,也可能存在负的贝塔值,此时风险资产收益小于无风险资产收益。

7.因为协方差可以衡量一种证券与组合中其他证券方差之间的关系。

8. 如果我们假设,在过去3 年市场并没有停留不变,那么南方公司的股价价格缺乏变化表明该股票要么有一个标准差或贝塔值非常接近零。

德州仪器的股票价格变动大并不意味着该公司的贝塔值高,只能说德州仪器总风险很高。

9. 石油股票价格的大幅度波动并不表明这些股票是一个很差的投资。

如果购买的石油股票是作为一个充分多元化的产品组合的一部分,它仅仅对整个投资组合做出了贡献。

这种贡献是系统风险或β来衡量的。

所以,是不恰当的。

10. The statement is false. If a security has a negative beta, investors would want to hold the asset to reduce the variability of their portfolios. Those assets will have expected returns that are lower than the risk-free rate. To see this, examine the Capital Asset Pricing Model:E(R S) = R f + S[E(R M) – R f] If S < 0, then the E(R S) < R f11. Total value = 95($53) + 120($29) = $8,515The portfolio weight for each stock is:WeightA = 95($53)/$8,515 = .5913 WeightB = 120($29)/$8,515 = .4087 12.Total value = $1,900 + 2,300 = $4,200So, the expected return of this portfolio is:E(R p) = ($1,900/$4,200)(0.10) + ($2,300/$4,200)(0.15) = .1274 or 12.74%13. E(R p) = .40(.11) + .35(.17) + .25(.14) = .1385 or 13.85%14. Here we are given the expected return of the portfolio and the expected return of each asset in the portfolio and are asked to find the weight of each asset. We can use the equation for the expected return of a portfolio to solve this problem. Since the total weight of a portfolio must equal 1 (100%), the weight of Stock Y must be one minus the weight of Stock X. Mathematically speaking, this means:E(R p) = .129 = .16w X + .10(1 –w X)We can now solve this equation for the weight of Stock X as:.129 = .16w X + .10 – .10w X w X = 0.4833So, the dollar amount invested in Stock X is the weight of Stock X times the total portfolio value, or: Investment in X = 0.4833($10,000) = $4,833.33And the dollar amount invested in Stock Y is:Investment in Y = (1 – 0.4833)($10,000) = $5,166.6715. E(R) = .2(–.09) + .5(.11) + .3(.23) = .1060 or 10.60%16. E(RA) = .15(.06) + .65(.07) + .20(.11) = .0765 or 7.65%E(RB) = .15(–.2) + .65(.13) + .20(.33) = .1205 or 12.05%17. E(R A) = .10(–.045) + .25 (.044) + .45(.12) + .20(.207) = .1019 or 10.19%方差=.10(–.045 – .1019)⌒2 + .25(.044 – .1019)⌒2 + .45(.12 – .1019)⌒2 + .20(.207 – .1019)⌒2 = .00535标准差= (.00535)1/2 = .0732 or 7.32%18. E(R p) = .15(.08) + .65(.15) + .20(.24) = .1575 or 15.75%If we own this portfolio, we would expect to get a return of 15.75 percent.19. a.Boom: E(R p) = (.07 + .15 + .33)/3 = .1833 or 18.33%Bust: E(R p) = (.13 + .03 .06)/3 = .0333 or 3.33%E(Rp) = .80(.1833) + .20(.0333) = .1533 or 15.33%b. Boom: E(R p)=.20(.07) +.20(.15) + .60(.33) =.2420 or 24.20%Bust: E(R p) =.20(.13) +.20(.03) + .60( .06) = –.0040 or –0.40%E(R p) = .80(.2420) + .20( .004) = .1928 or 19.28%P的方差= .80(.2420 – .1928)⌒2 + .20( .0040 – .1928)⌒2 = .0096820.a.Boom: E(R p) = .30(.3) + .40(.45) + .30(.33) = .3690 or 36.90%Good: E(R p) = .30(.12) + .40(.10) + .30(.15) = .1210 or 12.10%Poor: E(R p) = .30(.01) + .40(–.15) + .30(–.05) = –.0720 or –7.20%Bust: E(R p) = .30(–.06) + .40(–.30) + .30(–.09) = –.1650 or –16.50%E(R p) = .20(.3690) + .35(.1210) + .30(–.0720) + .15(–.1650) = .0698 or 6.98%b. p⌒2 = .20(.3690 – .0698)⌒2 + .35(.1210 – .0698)⌒2 + .30(–.0720 – .0698)⌒2 + .15(–.1650 – .0698)⌒2 = .03312p的标准差= (.03312)⌒1/2 = .1820 or 18.20%21. β= .25(.75) + .20(1.90) + .15(1.38) + .40(1.16) = 1.2422.βp = 1.0 = 1/3(0) + 1/3(1.85) + 1/3(βX) βX = 1.1523.E(R i) = R f + [E(R M) – R f] ×βiE(R i) = .05 + (.12 – .05)(1.25) = .1375 or 13.75%24. We are given the values for the CAPM except for the of the stock. We need to substitute these values into the CAPM, and solve for the of the stock. One important thing we need to realize is that we are given the market risk premium. The market risk premium is the expected return of the market minus the risk-free rate. We must be careful not to use this value as the expected return of the market. Using the CAPM, we find:E(R i) = .142 = .04 + .07βi 则βi = 1.4625. E(R i) = .105 = .055 + [E(R M) – .055](.73) 则E(R M) = .1235 or 12.35%26. E(R i) = .162 = R f + (.11 – R f)(1.75).162 = R f + .1925 – 1.75R f则R f = .0407 or 4.07%27. a. E(R p) = (.103 + .05)/2 = .0765 or 7.65%b. We need to find the portfolio weights that result in a portfolio with a of 0.50. We know the 贝塔of the risk-free asset is zero. We also know the weight of the risk-free asset is one minus the weight of the stock since the portfolio weights must sum to one, or 100 percent. So:c. We need to find the portfolio weights that result in a portfolio with an expected return of 9 percent. We also know the weight of the risk-free asset is one minus the weight of the stock since the portfolio weights must sum to one, or 100 percent. So:d. Solving for the of the portfolio as we did in part a, we find:18. ßp = w W(1.3) + (1 –w W)(0) = 1.3w WSo, to find the βof the portfolio for any weight of the stock, we simply multiply the weight of the stock times its β.Even though we are solving for the and expected return of a portfolio of one stock and the risk-free asset for different portfolio weights, we are really solving for the SML. Any combination of this stock and the risk-free asset will fall on the SML. For that matter, a portfolio of any stock and the risk-free asset, or any portfolio of stocks, will fall on the SML. We know the slope of the SML line is the market risk premium, so using the CAPM and the information concerning this stock, the market risk premium is:E(R W) = .138 = .05 + MRP(1.30)MRP = .088/1.3 = .0677 or 6.77%So, now we know the CAPM equation for any stock is:E(R p) = .05 + .0677*贝塔p29. E(R Y) = .055 + .068(1.35) = .1468 or 14.68%E(R Z) = .055 + .068(0.85) = .1128 or 11.28%Reward-to-risk ratio Y = (.14 – .055) / 1.35 = .0630Reward-to-risk ratio Z = (.115 – .055) / .85 = .070630. (.14 – R f)/1.35 = (.115 – R f)/0.85We can cross multiply to get: 0.85(.14 – R f) = 1.35(.115 – R f)Solving for the risk-free rate, we find:0.119 – 0.85R f = 0.15525 – 1.35R f R f = .0725 or 7.25%31.32. [E(R A) – R f]/ A = [E(R B) – R f]/ßBRP A/β A = RP B/β B βB/βA = RP B/RP A33. Boom: E(R p) = .4(.20) + .4(.35) + .2(.60) = .3400 or 34.00%Normal: E(R p) = .4(.15) + .4(.12) + .2(.05) = .1180 or 11.80%Bust: E(R p) = .4(.01) + .4(–.25) + .2(–.50) = –.1960 or –19.60%E(R p) = .35(.34) + .40(.118) + .25(–.196) = .1172 or 11.72%σp⌒2= .35(.34 – .1172)2 + .40(.118 – .1172)2 + .25(–.196 – .1172)2 = .04190σp= (.04190)1/2 = .2047 or 20.47%b. RP i = E(R p) – R f = .1172 – .038 = .0792 or 7.92%c.Approximate expected real return = .1172 – .035 = .0822 or 8.22%1 + E(R i) = (1 + h)[1 + e(r i)]1.1172 = (1.0350)[1 + e(r i)]e(r i) = (1.1172/1.035) – 1 = .0794 or 7.94%Approximate expected real risk premium = .0792 – .035 = .0442 or 4.42%Exact expected real risk premium = (1.0792/1.035) – 1 = .0427 or 4.27%34. w A = $180,000 / $1,000,000 = .18 w B = $290,000/$1,000,000 = .29βp = 1.0 = w A(.75) + w B(1.30) + w C(1.45) + w Rf(0) w C = .33655172Invest in Stock C = .33655172($1,000,000) = $336,551.721 = w A + w B + w C + w Rf 1 = .18 + .29 + .33655172 + w Rf w Rf = .19344828Invest in risk-free asset = .19344828($1,000,000) = $193,448.28w X(.172) + w Y(.0875) + (1 –w X –w Y)(.055)35. E(R p) = .1070 =βp = .8 = w X(1.8) + w Y(0.50) + (1 –w X – w Y)(0)w X = –0.11111 w Y = 2.00000 w Rf = –0.88889Investment in stock X = –0.11111($100,000) = –$11,111.1136. E(R A) = .33(.082) + .33(.095) + .33(.063) = .0800 or 8.00%E(R B) = .33(–.065) + .33(.124) + .33(.185) = .0813 or 8.13%股票A:方差=.33(.082 – .0800)⌒2 + .33(.095 – .0800)⌒2 + .33(.063 – .0800)⌒2 = .00017 标准差=(.00017)⌒1/2 = .0131 or 1.31%股票B:方差=.33(–.065 – .0813)⌒2 + .33(.124 – .0813)⌒2 + .33(.185 – .0813)⌒2 = .01133 标准差= (.01133)1/2 = .1064 or 1064%Cov(A,B) = .33(.092 – .0800)(–.065 – .0813) + .33(.095 – .0800)(.124 – .0813) + .33(.063– .0800)(.185 – .0813) = –.000472ρA,B = Cov(A,B) / (标准差A 标准差B)= –.000472 / (.0131)(.1064) = –.337337. E(R A) = .30(–.020) + .50(.138) + .20(.218) = .1066 or 10.66%E(R B) = .30(.034) + .50(.062) + .20(.092) = .0596 or 5.96%A的方差 =.30(–.020 – .1066)⌒2 + .50(.138 – .1066)⌒2 + .20(.218 – .1066)⌒2 = .00778 2 A的标准差= (.00778)⌒1/2 = .0882 or 8.82%B的方差=.30(.034 – .0596)⌒2 + .50(.062 – .0596)⌒2 + .20(.092 – .0596)⌒2 = .00041B的标准差= (.00041)⌒1/2 = .0202 or 2.02%Cov(A,B) = .30(–.020 – .1066)(.034 – .0596) + .50(.138 – .1066)(.062 – .0596)+ .20(.218 – .1066)(.092 – .0596) = .001732ρA,B = Cov(A,B) / A的标准差*B的标准差= .001732 / (.0882)(.0202) = .970138. a. E(R P) = w F E(R F) + w G E(R G)E(R P) = .30(.10) + .70(.17) = .1490 or 14.90%b. The variance of a portfolio of two assets can be expressed as:标准差= (.18675)⌒1/2 = .4322 or 43.22%39. a. The expected return of the portfolio is the sum of the weight of each asset times the expected return of each asset, so:E(R P) = w A E(R A) + w B E(R B) = .45(.13) + .55(.19) = .1630 or 16.30%c. As Stock A and Stock B become less correlated, or more negatively correlated, the standard deviation of the portfolio decreases.40.(iv) The market has a correlation of 1 with itself.(v) The beta of the market is 1.(vi) The risk-free asset has zero standard deviation.(vii) The risk-free asset has zero correlation with the market portfolio.(viii) The beta of the risk-free asset is 0.b. Firm A: E(R A) = R f + βA[E(R M) – R f]E(R A) = 0.05 + 0.85(0.12 – 0.05) = .1095 or 10.95%Firm B: E(R B) = R f +βB[E(R M) – R f]E(R B) = 0.05 + 1.5(0.12 – 0.05) = .1550 or 15.50%Firm C: E(R C) = R f + βC[E(R M) – R f]E(R C) = 0.05 + 1.23(0.12 – 0.05) = .1358 or 13.58%According to the CAPM, the expected return on Firm C‘s stock should be 13.58 percent. However, the expected return on Firm C‘s stock given in the table is 17 percent. Therefor e, Firm C‘s stock is underpriced, and you should buy it.43. First, we need to find the standard deviation of the market and the portfolio, which are:M的标准差= (.0429)⌒1/2 = .2071 or 20.71%Z 的标准差= (.1783)⌒1/2 = .4223 or 42.23%Now we can use the equation for beta to find the beta of the portfolio, which is:βZ = (相关系数Z,M)*(标准差Z) / 标准差M = (.39)(.4223) / .2071 = .80Now, we can use the CAPM to find the expected return of the portfolio, which is:E(R Z) = R f + βZ[E(R M) – R f] = .048 + .80(.114 – .048) = .1005 or 10.05%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

0% 5% 10% 15% 20% 25% 30% 35% 40% 45% 50.00% 55% 60% 65% 70% 75% 80% 85% 90% 95% 100%

风险

8.2% 7.0% 5.9% 4.8% 3.7% 2.6% 1.4% 0.4% 0.9% 2.0% 3.08% 4.2% 5.3% 6.4% 7.6% 8.7% 9.8% 10.9% 12.1% 13.2% 14.3%

方差

标准差 协方差

6.68

25.84

1.32

11.49 -0.4875

σ 12 =0.19-1.09-2.19+1.14/4=-0.4875

12 =-0.004875/(0.2584×0.1149)=-0.1641

Portfolio Risk

2 2 2 Portfolio Variance x1 σ 1 x2 σ σ 2) 2 2 2( x1x 2ρ 12σ 1

2015-6-13

11.2单项资产的风险与收益

2. 计算预期收益率

两家公司的预期收益 率分别为多少?

2015-6-13

11.2单项资产的风险与收益

3. 计算标准差

(1)计算预期收益率 (3)计算方差

(2)计算离差

(4) 计算标准差

两家公司的标准差分别为多少?

2015-6-13

11.2单项资产的风险与收益

2015-6-13

11.3投资组合的风险与收益

从以上两张图可以看出,当股票收益完全 负相关时,所有风险都能被分散掉;而当 股票收益完全正相关时,风险无法分散。 若投资组合包含的股票多于两只,通常情 况下,投资组合的风险将随所包含股票的 数量的增加而降低。

2015-6-13

11.4 两类资产组合的有效集

St ock1 St ock1 St ock 2

2 2 x1 σ1

St ock 2 x 1x 2σ 12 x 1x 2ρ 12σ 1σ 2

2 x2 σ 2 2

x 1x 2σ 12 x 1x 2ρ 12σ 1σ 2

Portfolio Risk

Example

假定你组合投资60% 在 Campbell Soup(金宝汤国 际知名浓汤品牌)和 40% 在 Boeing (波音公司) . Campbell Soup股票期望报酬率为3.1%, Boeing为 9.5%. 组合期望报酬率为:

第11章 收益和风险:资本资产定价模型

本章大纲

11.1 单个证券 11.2 期望收益、方差与协方差 11.3 投资组合的收益与风险 11.4 两种资产组合的有效集 11.5 多种资产组合的有效集 11.6 投资多元化 11.7 无风险借贷(简要) 11.8 市场均衡 11.9 期望收益与风险之间的关系(资本资产定价模型)

Portfolo Risk and Return Combinations

100% 股票

Portfolio Return

100% 债券

5.0% 10.0% 15.0% 20.0%

Portfolio Risk (standard deviation) 除 了 50% 股 票 50% 债券

的投资组 合外 ,我 们还可 考虑其他的权重组合。

2 1 2 1 2 2 2 2

式中, 12 是股票收益分布与债券收益分布之间的相 关系数。

σ σ 12是协方差 , 12= 12 × σ1 σ 2

协方差

经济状况 萧条 衰退 正常 繁荣 期望收益率 概率(%) 25 25 25 25 股票1 收益率(%) 离差(%) -20 10 30 50 17.5 -37.5 -7.5 12.5 32.5 股票2 收益率(%) 离差(%) 5 20 -12 9 5.5 -0.50 14.5 -17.5 3.50 两个离差乘积 (%) 0.19 -1.09 -2.19 1.14

繁荣

25

50

9

期望收益与方差

股票1 收益率(%)

-20 10 30

经济状况

萧条 衰退 正常

概率(%)

25 25 25

股票2 收益率(%)

5 20 -12

离差平方(%)

14.06 0.56 1.56

离差平方(%)

0.0 2.10 3.06

繁荣 期望收益率

方差 标准差

25

50 17.5

10.56

9 5.5

11.1 单个证券

对单个证券投资,我们所关心的是:

期望收益 方差与标准差 协方差和(与另一证券或指数的)相关系数

11.2 单项资产的风险与收益

从表中可以看出,市场需求旺盛的概率为30%,此时两家公司的股东都将 获得很高的收益率。市场需求正常的概率为40%,此时股票收益适中。而 市场需求低迷的概率为30%,此时两家公司的股东都将获得低收益,西京 公司的股东甚至会遭受损失。

0.12

6.68 25.84

1.32 11.49

11.3投资组合的风险与收益

1. 证券组合的收益 2. 证券组合的风险 3. 证券组合的风险与收益

证券的投资组合——同时投资于多种证券的方式, 会减少风险,收益率高的证券会抵消收益率低的证 券带来的负面影响。

2015-6-13

11.3投资组合的风险与收益

Portfolio Risk

Example

收益标准差分别为15.8% 和 23.7%, 假设相关系数

(correlation coefficient)为1.0, 组合方差为:

2 2 Portfolio Variance [(.60) x(15.8) ] 2 2 [(.40) x(23.7) ] 2(.40x.60x 15.8x23.7) 359.5

3、预期值

报酬率的预期值k=∑pi × ki

预期报酬率(A)

=0.3×90%+0.4×15%+0.3 ×(-60%)

=15%

预期报酬率(B)

=0.3×20%+0.4×15%+0.3×10% =15%

11.2单项资产的风险与收益

4、离散程度 方差(б2)=∑(ki-k)2 × pi 标准差(б)=√б2 离差率(V)= б/ k 方差(A)=3375 × 10-4 方差(B)=15 × 10-4 标准差(A)=58.09% 标准差(B)=3.87%

11.3投资组合的风险与收益

经济状况

萧条 衰退 正常 繁荣 期望收益率 方差 标准差

概率(%)

25 25 25 25

股票1

股票2

收益率(%)

-20 10 30 50 17.5

离差平方(%)

14.06 0.56 1.56 10.56

收益率(%)

5 20 -12 9 5.5

离差平方(%)

0.0 2.10 3.06 0.12

Portfolio Risk (standard deviation)

11.4不同相关系数的投资组合

收益

= -1.0

100% 股票

= 1.0

100% 债券

= 0.2

相关系数在发挥着影响 -1.0 < < +1.0 如果 = +1.0, 不可能减少风险 如果 = –1.0, 可能减少全部的风险

1. 证券组合的收益 证券组合的预期收益,是指组合中单项证券预期收益的加权 平均值,权重为整个组合中投入各项证券的资金占总投资额 的比重。

ˆp w1r ˆ ˆ2 wn r ˆn r 1 w2 r ˆi wi r

i 1 n

2015-6-13

11.3投资组合的风险与收益

Standard Deviation 359.5 19.0%

11.3投资组合的风险与收益

完全负相关股票及组合的收益率分布情况

2015-6-13

11.3投资组合的风险与收益

完全正相关股票及组合的收益率分布情况

2015-6-13

11.3投资组合的风险与收益

部分相关股票及组合的收益率分布情况

6.68 25.84

1.32 11.49

投资组合的收益率是组合中股票收益率与债券收益率 的加权平均值:

rP w1r1 w2 r2

12.7% 60% (17.5%) 40% (5.5%)

投资组合

对由两类资产所组成的投资组合,其收益率的方差为:

Portfolio Variance x σ x σ 2(x1x 2ρ 12σ 1σ 2 )

ExpectedReturn (.60 3.1) (.40 9.5) 5.7%

Portfolio Risk

Example

收益标准差分别为15.8% 和 23.7%, 假设相关系数

(correlation coefficient)为1.0, 组合方差为:

CampbellSoup CampbellSoup Boeing

组合方差=(60% × 0.2584)2+(40%×0.1149) 2

+2 ×60% ×40% ×-0.004875

=0.0240+0.0021-0.0023 =0.0238

标准差= 15.44%

Portfolio Risk

2 2 2 Portfolio Variance x1 σ 1 x2 σ σ 2) 2 2 2( x1x 2ρ 12σ 1

收益

7.0% 7.2% 7.4% 7.6% 12.0% 7.8% 11.0% 8.0% 10.0% 8.2% 9.0% 8.4% 8.6% 8.0% 8.8% 7.0% 9.0% 6.0% 9.2% 5.0% 9.4% 0.0% 9.6% 9.8% 10.0% 10.2% 10.4% 10.6% 10.8% 11.0%