正邦科技2020年三季度财务指标报告

北京时代正邦科技股份有限公司_企业报告(供应商版)

报告时间:

2023-08-22

报告解读:本报告数据来源于各政府采购、公共资源交易中心、企事业单位等网站公开的招标采购 项目信息,基于招标采购大数据挖掘分析整理。报告从目标企业的投标业绩表现、竞争能力、竞争 对手、服务客户和信用风险 5 个维度对其投标行为全方位分析,为目标企业投标管理、市场拓展 和风险预警提供决策参考;为目标企业相关方包括但不限于业主单位、竞争对手、中介机构、金融 机构等快速了解目标企业的投标实力、竞争能力、服务能力和风险水平,以辅助其做出与目标企业 相关的决策。 报告声明:本数据报告基于公开数据整理,各数据指标不代表任何权威观点,报告仅供参考!

五、信用风险

守信红名单(0) 严重违法(0) 失信信息(0)

经营异常(0) 股权出质(0) 被执行人(0)

法律诉讼(3) 动产抵押(0) 行政处罚(0)

法院公告(0) 欠税公告(0)

▌法律诉讼 ( 3 )

序 日期

号

案件名称

案由

案件身份

案号

上海永达融资租赁有

原告-上海永达融资租赁有

限公司与北京时代正

近 1 年北京时代正邦科技股份有限公司中标项目主要分布于北京等省份,项目数量分布为 1 个,占比 企业近 1 年项目总数的 100%。从中标金额来看,北京的中标总金额较高,表现出较高的地区集中度。

分地区主要项目

(1)北京(1)

序号

项目名称

本报告于 2023 年 08 月 22 日 生成

招标单位 3 / 12

本报告于 2023 年 08 月 22 日 生成

2 / 12

1.3.2 重点项目

重点项目

项目名称

招标单位

正邦科技财务分析报告(3篇)

第1篇一、前言正邦科技(股票代码:002157)是一家集研发、生产、销售为一体的高新技术企业,主要从事农业生物科技产品的研发、生产和销售。

本文将从正邦科技的财务报表出发,对其财务状况、经营成果和现金流量进行分析,以评估其财务健康状况和未来发展潜力。

二、财务报表分析1. 资产负债表分析(1)资产结构分析根据正邦科技2021年的资产负债表,我们可以看到其资产总额为XX亿元,其中流动资产占比XX%,非流动资产占比XX%。

流动资产主要包括货币资金、应收账款、存货等,非流动资产主要包括固定资产、无形资产等。

- 货币资金:正邦科技的货币资金充足,表明公司具有较强的短期偿债能力。

- 应收账款:应收账款占比较高,需关注其回收风险。

- 存货:存货占比较高,可能与公司的生产和销售模式有关,需关注其周转率。

(2)负债结构分析正邦科技的负债总额为XX亿元,其中流动负债占比XX%,非流动负债占比XX%。

流动负债主要包括短期借款、应付账款等,非流动负债主要包括长期借款、长期应付款等。

- 短期借款:短期借款占比较高,需关注公司短期偿债压力。

- 应付账款:应付账款占比较高,可能与公司的采购策略有关。

(3)所有者权益分析正邦科技的所有者权益为XX亿元,表明公司具有较强的资本实力。

2. 利润表分析(1)营业收入分析正邦科技的营业收入在近年来呈现稳定增长的趋势,2021年营业收入为XX亿元,同比增长XX%。

(2)毛利率分析正邦科技的毛利率在近年来保持稳定,2021年毛利率为XX%,表明公司产品具有较高的附加值。

(3)净利润分析正邦科技的净利润在近年来呈现波动,2021年净利润为XX亿元,同比增长XX%。

需关注公司净利润的波动原因。

3. 现金流量表分析(1)经营活动现金流量分析正邦科技的经营活动现金流量净额为XX亿元,表明公司经营活动产生的现金流量较为稳定。

(2)投资活动现金流量分析正邦科技的投资活动现金流量净额为XX亿元,主要由于公司购置固定资产和无形资产等。

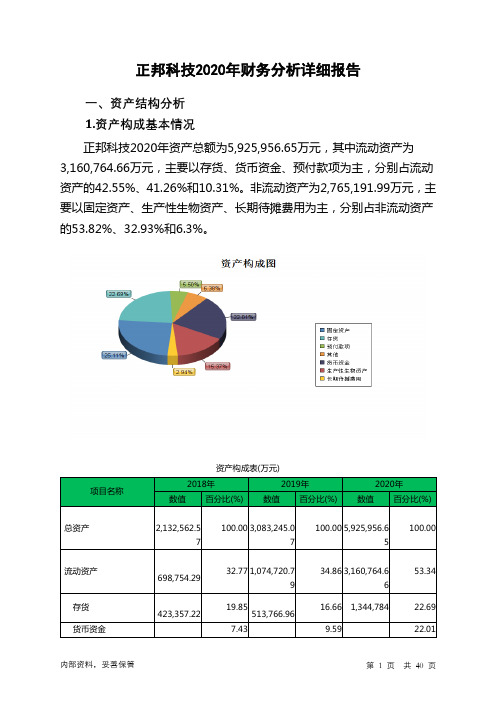

正邦科技2020年财务分析详细报告

项目名称 总资产

流动资产 存货 货币资金

资产构成表(万元)

2018年

2019年

数值 百分比(%) 数值 百分比(%)

2020年 数值 百分比(%)

2,132,562.5 7

100.00 3,083,245.0 7

100.00 5,925,956.6 5

100.00

698,754.29 423,357.22

2019年

数值

差值 增长率(%) 数值

20200,682.51

7

44.58 5,925,956.6 2,842,711.5

5

8

92.2

1,074,720.7 375,966.5 9

53.81 3,160,764.6 2,086,043.8

6

8

194.1

内部资料,妥善保管

第 3 页 共 40 页

4.资产的增减变化原因

以下项目的变动使资产总额增加:货币资金增加1,008,733.85万元, 存货增加831,017.04万元,固定资产增加498,543.59万元,生产性生物资 产增加401,051.64万元,预付款项增加235,534.29万元,长期待摊费用增 加97,263.46万元,其他流动资产增加37,204.23万元,应收账款增加 7,600.15万元,其他非流动资产增加6,186.28万元,长期股权投资增加 2,375.24万元,无形资产增加1,651.45万元,递延所得税资产增加163.05 万元,共计增加3,127,324.27万元;以下项目的变动使资产总额减少:应 收票据减少13万元,应收股利减少9,642.04万元,其他应收款减少 24,390.63万元,在建工程减少250,567.01万元,共计减少284,612.69万 元。各项科目变化引起资产总额增加2,842,711.58万元。

正邦科技2020年三季度现金流量报告

正邦科技2020年三季度现金流量报告

一、现金流入结构分析

2020年三季度现金流入为2,312,493.11万元,与2019年三季度的1,092,596.95万元相比成倍增长,增长1.12倍。

企业通过销售商品、提供劳务所收到的现金为1599909.71万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的69.19%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加473384.53万元。

企业通过增加负债所取得的现金也占不小比重,占企业当期现金流入总额的19.66%。

这部分新增借款有76.29%用于偿还旧债。

这部分新增借款95.87%用于长期性投资活动。

二、现金流出结构分析

2020年三季度现金流出为2,167,163.71万元,与2019年三季度的1,184,764.6万元相比有较大增长,增长82.92%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的48.13%。

内部资料,妥善保管第1 页共4 页。

上市公司偿债能力分析—以江西正邦科技股份有限公司为例

摘要企业如要想健康平稳发展,获得更高的经济利益,向外界借款是必不可少的。

文章以上市公司江西正邦科技股份有限公司为例,运用公司近五年的相关数据进行研究分析,对相关指标进行计算并得出近几年的发展趋势,然后结合实际对可能出现的问题进行综合分析和总结并且针对问题提出相应的处理措施和建议。

最后得出结论,公司的盈利能力不足,存货占用过多和公司内部的资本结构不合理是导致企业偿债能力不是很强的重要原因,建议该公司提高盈利能力,降低存货数量并优化资本结构,同时,领导者也应提高对财务数据的重视程度。

通过分析可以帮助企业了解公司现状,及时发现问题并解决,从而促使企业又好又快的向前发展。

关键词:偿债能力;上市公司;江西正邦科技股份有限公司AbstractIf enterprises want to develop healthily and stably and obtain higher economic benefits, it is necessary to borrow money from the outside world. Taking Jiangxi Zhengbang Technology Co., Ltd. as an example, this paper studies and analyzes the company's annual relevant data in recent five years, calculates the relevant indicators and obtains the development trend in recent years, then comprehensively analyzes and summarizes the possible problems combined with the actual situation, and puts forward corresponding treatment measures and suggestions. Finally, the conclusion is drawn that the company's insufficient profitability, excessive inventory occupation and unreasonable capital structure are the important reasons for the company's weak solvency. It is suggested that the company should improve its profitability, reduce the number of inventory and optimize its capital structure. At the same time, the leaders should also pay more attention to the financial data. Through the analysis, we can help enterprises understand the current situation of the company, find and solve problems in time, so as to promote the sound and rapid development of the enterprise.Key words: Debt-paying ability;The listed company;Jiangxi Zhengbang Technology Co., Ltd.如今,经济发展水平迅速提高,企业中财务工作对生产经营发展的帮助也越来越大。

正邦科技公司2020年财务分析研究报告

正邦科技公司2020年财务分析研究报告CONTENTS目录CONTENTS目录 (1)前言 (1)一、正邦科技公司实现利润分析 (3)(一)、公司利润总额分析 (3)(二)、主营业务的盈利能力 (3)(三)、利润真实性判断 (4)(四)、利润总结分析 (4)二、正邦科技公司成本费用分析 (6)(一)、成本构成情况 (6)(二)、销售费用变化及合理化评判 (7)(三)、管理费用变化及合理化评判 (7)(四)、财务费用的合理化评判 (8)三、正邦科技公司资产结构分析 (9)(一)、资产构成基本情况 (9)(二)、流动资产构成特点 (10)(三)、资产增减变化 (12)(四)、总资产增减变化原因 (12)(五)、资产结构的合理化评判 (12)(六)、资产结构的变动情况 (12)四、正邦科技公司负债及权益结构分析 (14)(一)、负债及权益构成基本情况 (14)(二)、流动负债构成情况 (15)(三)、负债的增减变化 (15)(四)、负债增减变化原因 (16)(五)、权益的增减变化 (17)(六)、权益变化原因 (17)五、正邦科技公司偿债能力分析 (18)(一)、支付能力 (18)(二)、流动比率 (18)(三)、速动比率 (19)(四)、短期偿债能力变化情况 (19)(五)、短期付息能力 (19)(六)、长期付息能力 (20)(七)、负债经营可行性 (20)六、正邦科技公司盈利能力分析 (21)(一)、盈利能力基本情况 (21)(二)、内部资产的盈利能力 (22)(三)、对外投资盈利能力 (22)(四)、内外部盈利能力比较 (22)(五)、净资产收益率变化情况 (22)(六)、净资产收益率变化原因 (23)(七)、资产报酬率变化情况 (23)(八)、资产报酬率变化原因 (23)(九)、成本费用利润率变化情况 (23)(十)、成本费用利润率变化原因 (24)七、正邦科技公司营运能力分析 (25)(一)、存货周转天数 (25)(二)、存货周转变化原因 (25)(三)、应收账款周转天数 (25)(四)、应收账款周转变化原因 (26)(五)、应付账款周转天数 (26)(六)、应付账款周转变化原因 (26)(七)、现金周期 (26)(八)、营业周期 (27)(九)、营业周期结论 (27)(十)、流动资产周转天数 (27)(十一)、流动资产周转天数变化原因 (27)(十二)、总资产周转天数 (28)(十三)、总资产周转天数变化原因 (28)(十四)、固定资产周转天数 (29)(十五)、固定资产周转天数变化原因 (29)八、正邦科技公司发展能力分析 (30)(一)、可动用资金总额 (30)(二)、挖潜发展能力 (31)九、正邦科技公司经营协调分析 (32)(一)、投融资活动的协调情况 (32)(二)、营运资本变化情况 (33)(三)、经营协调性及现金支付能力 (33)(四)、营运资金需求的变化 (33)(五)、现金支付情况 (33)(六)、整体协调情况 (34)十、正邦科技公司经营风险分析 (35)(一)、经营风险 (35)(二)、财务风险 (35)十一、正邦科技公司现金流量分析 (37)(一)、现金流入结构分析 (37)(二)、现金流出结构分析 (38)(三)、现金流动的协调性评价 (39)(四)、现金流动的充足性评价 (40)(五)、现金流动的有效性评价 (40)(六)、自由现金流量分析 (42)十二、正邦科技公司杜邦分析 (43)(一)、资产净利率变化原因分析 (43)(二)、权益乘数变化原因分析 (43)(三)、净资产收益率变化原因分析 (43)声明 (44)前言正邦科技公司2020年营业收入为4,916,630.54万元,与2019年的2,451,777.05万元相比成倍增长,增长了1.01倍。

002157ST正邦2023年三季度财务分析结论报告

*ST正邦2023年三季度财务分析综合报告一、实现利润分析2023年三季度利润总额为负83,996.96万元,与2022年三季度负350,853.59万元相比亏损有较大幅度减少,下降76.06%。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

营业收入有所下降,亏损也相应地下降,企业所采取的减亏政策取得了一定效果,但却带来了营业收入下降的不利影响。

二、成本费用分析2023年三季度营业成本为176,273.35万元,与2022年三季度的544,904.66万元相比有较大幅度下降,下降67.65%。

2023年三季度销售费用为1,252.79万元,与2022年三季度的3,653.11万元相比有较大幅度下降,下降65.71%。

从销售费用占销售收入比例变化情况来看,2023年三季度在销售费用大幅度下降的同时营业收入也出现了较大幅度的下降,但企业的营业利润却没有下降,表明企业采取了紧缩成本费用支出、提高盈利水平的经营战略,并取得了明显成效。

2023年三季度管理费用为34,735.81万元,与2022年三季度的68,203.77万元相比有较大幅度下降,下降49.07%。

2023年三季度管理费用占营业收入的比例为21.27%,与2022年三季度的20.68%相比有所提高,提高0.59个百分点。

2023年三季度财务费用为24,051.69万元,与2022年三季度的27,049.58万元相比有较大幅度下降,下降11.08%。

三、资产结构分析2023年三季度企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

2023年三季度预付货款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2022年三季度相比,资产结构偏差。

四、偿债能力分析从支付能力来看,*ST正邦2023年三季度经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业净利润为负,负债经营是否可行,取决于能否扭亏为盈。

300736百邦科技2023年三季度财务指标报告

百邦科技2023年三季度财务指标报告一、实现利润分析实现利润增减变化表(万元)2022年三季度利润总额亏损961.47万元,2023年三季度扭亏为盈,盈利262.56万元。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)百邦科技2023年三季度的营业利润率为1.22%,总资产报酬率为6.29%,净资产收益率为10.73%,成本费用利润率为1.11%。

企业实际投入到企业自身经营业务的资产为14,547.62万元,经营资产的收益率为7.96%。

2022年三季度营业利润亏损995.77万元,2023年三季度扭亏为盈,盈利289.65万元。

以下项目的变动使营业利润增加:公允价值变动收益增加393.51万元,资产处置收益增加2.45万元,共计增加395.96万元;以下项目的变动使营业利润减少:信用减值损失减少12.09万元,其他收益减少3.81万元,投资收益减少2.93万元,营业成本增加14,677.21万元,研发费用增加230.75万元,资产减值损失增加205.45万元,销售费用增加136.69万元,管理费用增加52.06万元,财务费用增加6.56万元,营业税金及附加增加1.54万元,共计减少15,329.09万元。

各项科目变化引起营业利润增加1,285.42万元。

三、偿债能力分析偿债能力指标表项目2021年三季度2022年三季度2023年三季度行业均值流动比率 3.72 2.16 2.35 -速动比率 3.35 1.95 2.05 -2023年三季度流动比率为2.35,与2022年三季度的2.16相比有所增长,增长了0.19。

2023年三季度流动比率比2022年三季度提高的主要原因是:2023年三季度流动资产为12,832.46万元,与2022年三季度的15,579.84万元相比有较大幅度下降,下降17.63%。

2023年三季度流动负债为5,467.45万元,与2022年三季度的7,217.55万元相比有较大幅度下降,下降24.25%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

内部资料,妥善保管

第3页 共4页

项目名称 存货周转天数 应收账款周转天数 应付账款周转天数 营业周期

营运能力指标表

2018年三季度

2019年三季度

70.93 11.46

99.04 9.78

16.39 82.38

40.58 108.82

2020年三季度 94

2.31 29.52 96.31

正邦科技2020年三季度营业周期为96.31天,2019年三季度为108.82 天,2020年三季度比2019年三季度缩短12.51天。

正邦科技2020年三季度财务指标报告

一、实现利润分析

项目名称

实现利润增减变化表(万元)

2018年三季度 数值 增长率(%)

2019年三季度 数值 增长率(%)

2020年三季度 数值 增长率(%)

营业收入

利润总额 营业利润 投资收益 营业外利润

536,322.9

24,354.89 25,460.06

0 -1,105.17

从存货、应收账款、应付账款三者占用资金数量及其周转速度的关系 来看,企业经营活动的资金占用有较大幅度的下降,营运能力明显提高。

五、发展能力分析 从这三季度来看,正邦科技的营业收入持续快速增长。2020年三季度 营业收入为1,605,468.15万元,比2019年三季度增长159.46%,这一增长 速度是在2019年三季度取得了较大幅度增长的基础上取得的。说明营业收 入的增长是有基础的。

2020年三季度利润总额为305,888.41万元,与2019年三季度的 32,450.36万元相比成倍增长,增长8.43倍。利润总额主要来自于内部经营 业务,企业盈利基础比较可靠。

项目名称

成本构成变动情况表(占营业收入的比例)(万元)

2018年三季度

2019年三季度

数值 百分比(%) 数值 百分比(%)

正邦科技2020年三季度的营业利润率为20.27%,总资产报酬率为 25.69%,净资产收益率为73.99%,成本费用利润率为23.97%。企业实际 投入到企业自身经营业务的资产为4,593,157.94万元,经营资产的收益率 为28.33%,而对外投资的收益率为24.84%。

2020年三季度营业利润为325,367.06万元,与2019年三季度的 36,157.98万元相比成倍增长,增长8倍。以下项目的变动使营业利润增加: 资产减值损失增加2,869.52万元,投资收益增加684.36万元,共计增加 3,553.88万元;以下项目的变动使营业利润减少:营业成本增加651,148.45 万元,管理费用增加39,839.67万元,财务费用增加7,416.39万元,销售费 用增加574.58万元,营业税金及附加增加251.97万元,共计减少 699,231.06万元。各项科目变化引起营业利润增加289,209.08万元。

从盈利情况来看,企业盈利对利息的保障倍数为16.12倍。从实现利润 和利息的关系来看,企业盈利能力较强,利息支付有保证。

四、营运能力分析

项目名称 总资产周转天数 固定资产周转天数 流动资产周转天数 现金周转天数

资产周转速度表

2018年三季度

2019年三季度

327.35 116.95

377.49 135.58

85.90 514,946.34

0.11 690.36

3.67 19,757.82

-1.27 28,434.98

1.83 12,816.22

-

0

83.22 1,166,

3.19 20,332.4

4.60 68,274.65

2.07 20,232.61

-

0

72.63

0.06 1.27 4.25 1.26

112.49 66

144.8 68.24

2020年三季度 284.7 64.71

135.98 66.8

正邦科技2020年三季度总资产周转次数为1.26次,比2019年三季度周 转速度加快,周转天数从377.49天缩短到284.70天。企业在资产规模增长 的同时,营业收入有较大幅度增长,表明企业经营业务有较大幅度的扩张, 总资产周转速度有较大幅度的提高。

2020年三季度 数值 百分比(%)

营业收入

536,322.9

100.00 618,763.93

100.00 1,605,468.1 5

100.00

营业成本

营业税金及附加 销售费用 管理费用 财务费用 研发费用

460,675.8

584.17 19,662.03 -6,785.71

9,803.34 0

-

二、盈利能力分析

内部资料,妥善保管

第1页 共4页

项目名称 营业毛利率 营业利润率 成本费用利润率 总资产报酬率 净资产收益率

盈利能力指标表(%)

2018年三季度

2019年三季度

14 4.75

16.67 5.84

5.03 7

5.63 6.98

14.54

16.55

2020年三季度 27.31 20.27 23.97 25.69 73.99

内部资料,妥善保管

第2页 共4页

三、偿债能力分析

项目名称 流动比率 速动比率 利息保障倍数 资产负债率(%)

偿债能力指标表

2018年三季度

2019年三季度

0.75

0.72

0.33 3.48

0.31 3.53

66.77

69.8

2020年三季度 0.92 0.46

16.12 67.51

2020年三季度流动比率为0.92,与2019年三季度的0.72相比有所增 长,增长了0.2。2020年三季度流动比率比2019年三季度提高的主要原因 是:2020年三季度流动资产为2,425,760.9万元,与2019年三季度的 995,518.98万元相比成倍增长,增长1.44倍。2020年三季度流动负债为 2,631,685.34万元,与2019年三季度的1,376,317.96万元相比有较大增 长,增长91.21%。流动资产增长速度快于流动负债的增长速度,致使流动 比率提高。当期流动比率过低,如果经营形势没有大的变化,偿还流动负 债比较困难。

618,763.93

- 32,450.36

- 36,157.98 - 118.08 - -3,707.62

15.37 1,605,468.1 5

33.24 305,888.41

42.02 325,367.06

- 802.44 -235.48 -19,478.65

159.46

842.63 799.85 579.58 -425.37