国际保理业务通用规则

国际保理业务管理规则标准最新版

国际保理业务惯例规则(国际保理商联合会制定)1998年6月最新版总则第一条参与国际保理业务的各当事人为:卖方:对所供应的货物或所提供的服务出具发票的一方,其应收账款交由出口保理商叙做保理的当事人。

债务人:对由所供应的货物或所提供的服务而产生的应收账款负有付款责任的当事人。

出口保理商:根据有关协议对卖方的应收账款叙做保理业务的当事人。

进口保理商:同意代收以卖方出具的发票表示的并转让给出口保理商的应收账款的一方。

根据本惯例,进口保理商对转让给他的并已承担信用风险的应收账款必须付款。

第二条1、倘若在申请仲裁时双方均为国际保理联合会成员,出口保理商和进口保理商之间发生的国际保理有关业务的一切争端均应按照国际保理商联合会颁布的《国际保理商联合会仲裁规则》进行解决。

2、倘若在提出仲裁申请时仅有一方为国际保理商联合会成员,而另一方亦接受上述仲裁规则,则双方之间的一切争端也可如此解决。

3、该仲裁裁决将是终局的和具有约束力的。

第三条出口保理商同意尽最大努力保证卖方就其所涉及的业务方面协助履行本惯例规则。

第四条本规则所包括的业务范围应限于与出口保理商签有协议的卖方以信用方式向债务人销售货物或提供服务所产生的应收账款。

该债务人所在国应有进口保理商提供保理服务。

以信用证(不包括备用信用证)、凭单付现或任何现金交易为基础的销售除外。

第五条出口保理商与进口保理商之间的书面协议在某方面与本规则的条款发生抵触、不符合或超出本规则条款的范围时,该协议将在该方面优先于并取代本规则中相关的任何不同或相反的条件、条款或规定,但在其它所有方面,该协议仍应从属于本规则并视本规则的组成部分。

信用风险的承担第六条信用风险承担申请可以是要求核准单笔订单或核准信用证额度,该申请载有能使进口保理商进行信用风险评估的信息。

进口保理商收到申请后14天内毫无延误地将其决定通知出口保理商。

如果进口保理商在上述期限内不能做出决定,他必须在此期限内进快将此情况通知出口保理商,并尽可能地进一步说明其决定所要依据的事实和可以做出决定的时间。

商业保理八大业务模式

商业保理八大业务模式解读商业保理指由非银行金融机构开展的保理。

具体是指销售商将其与买方订立的货物销售(服务)合同所产生的应收账款转让给保理公司,由保理公司为其提供贸易融资、应收账款管理与催收等综合性商贸服务。

本文重点为您讲解商业保理的八大业务模式。

双保理业务模式01国际保理通常为双保理。

在双保理模式下,由出口商与出口国所在地的保理商签署协议,出口保理商与进口保理商双方也签署协议,相互委托代理业务,出口保理商根据出口商的需要提供保理服务。

FCI发布的《国际保理业务通用规则》(General Rules For International Factoring,简称GRIF)详细介绍了国际保理业务处理的规则。

国内保理商可以通过加入FCI或IFG成为会员,开展国际保理业务。

同出口企业签署保理协议后,保理公司向进口保理商申请核准进口商信用额度。

进口保理商一旦核准进口商信用额度,在核准额度内的有效应收账款的信用风险由进口保理商承担,保理公司可以据此对出口商融资。

但是,保理公司并不是就高枕无忧了。

根据GRIF规定,进口保理商有反转让应收账款的权利,进口保理商可以将已受让的应收账款再次转让回来,并解除其对反转让应收账款的所有义务。

在双保理模式下,即使已核准应收账款,也不能保证进口保理商承担信用风险。

因此,保理公司不能因为双保理而放松应收账款审查。

为了降低由此带来的风险,保理公司应了解贸易双方,确保出口商的履约能力,避免因货物质量问题而使进口商提出抗辩,还应了解进口商的资信和支付能力。

反向保理业务模式02世界银行的Leora Klapper在《反向保理在中小企业供应链融资中的作用》(The Role of “Reverse Factoring” in Supplier Financing of Small and Medium Sized Enterprises)详细阐述了反向保理的机制。

同普通保理不同,反向保理模式中,保理公司选择信用良好的企业作为核心企业,同核心企业签署合作协议,对其供应商提供保理融资服务。

国际保理出口商面临的法律风险及防范对策

国际保理出口商面临的法律风险及防范对策李洁沁【摘要】国际保理是以债权人转让其应收账款为前提,集融资、应收账款催收、管理及坏账担保于一体的综合性金融服务。

对于出口商而言,国际保理具有手续简便、降低风险、促进销售等优势,但也存在款项被索回与反转让的风险、保理商的信用风险、信用额度被缩减或取消的风险。

防范这些风险,应采取如下措施:严拟合同条款;多方面了解进口商的诚信指数;事先明确纠纷解决方式;全面履行合同条款;约定排除或限制保理商的缩减或撤销信用额度的权利;添加不安抗辩权条款和所有权保留条款;选择信誉优良、经验丰富的保理商;提高从业人员专业素质等。

%International Factoring is an integrated financial service premised by the creditor transIernng his accounts receivable. It contains financing, accounts receivable collection, management and bad debt se- cured. For exporters, international factoring has some advantages such as simplifying procedures, reducing risk, promoting sales, etc. However, risks also exists, including the risk of reclaiming funds or anti - transfer the funds, the credit risk of the factoring business, and the risk of reducing or canceling the credit line. To prevent these risks, the bellowed measures should be followed: develop the terms of the contract strictly; get the integrity index of the importer; clarify the dispute resolution in advance ; perform the terms of the contract fully ; make a convention of excluding thefactors'rights to reducing or canceling the credit line ; Add disturbed right of defense clause and the retention of title clause ; select a factor withexcellent reputation and enough ex- perience ; improve the employees" professional quality, etc.【期刊名称】《泰山学院学报》【年(卷),期】2012(000)005【总页数】5页(P129-133)【关键词】国际保理;出口商;风险;风险防范【作者】李洁沁【作者单位】苏州大学王健法学院,江苏苏州215100【正文语种】中文【中图分类】D99620世纪80年代以来,国际贸易得到迅猛发展,国际市场竞争日益激烈,国际贸易买方市场逐渐形成。

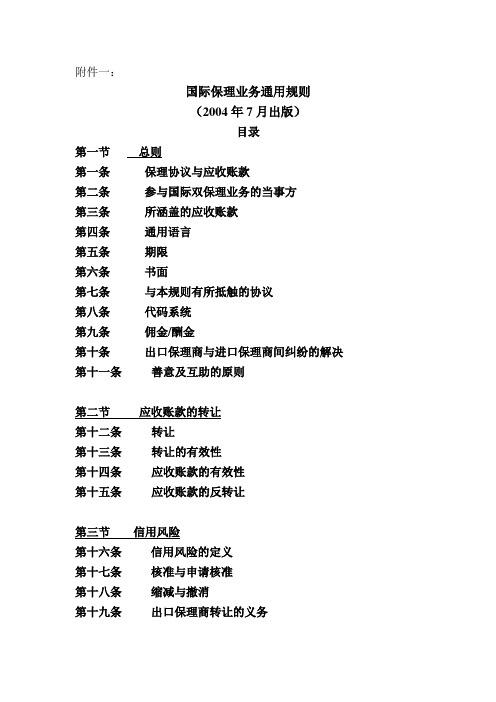

国际保理业务通用规则(中文)

附件一:国际保理业务通用规则(2004年7月出版)目录第一节总则第一条保理协议与应收账款第二条参与国际双保理业务的当事方第三条所涵盖的应收账款第四条通用语言第五条期限第六条书面第七条与本规则有所抵触的协议第八条代码系统第九条佣金/酬金第十条出口保理商与进口保理商间纠纷的解决第十一条善意及互助的原则第二节应收账款的转让第十二条转让第十三条转让的有效性第十四条应收账款的有效性第十五条应收账款的反转让第三节信用风险第十六条信用风险的定义第十七条核准与申请核准第十八条缩减与撤消第十九条出口保理商转让的义务第四节应收账款的催收第二十条进口保理商的权利第二十一条催收第二十二条未核准应收账款第五节资金的划拨第二十三条付款的划拨第二十四条担保付款第二十五条禁止转让第二十六条迟付第六节争议第二十七条争议第七节陈述、保证与承诺第二十八条陈述、保证与承诺第八节杂项第二十九条通讯与电子数据交换第三十条账务与报告第三十一条补偿第三十二条对本规则条款的违犯第一节总则第一条保理协议与应收账款保理协议意指供应商与保理商间存在的一种契约关系,根据该契约,供应商可能或将要将应收账款(本规则中亦称为“账款”,该词视上下文不同,有时亦指应收账款的部分)转让给保理商,其目的可能为获取融资,或为获得保理商提供的下述服务中的至少一种:—分户账管理—账款催收—坏账担保第二条参与国际双保理业务的当事方参与国际双保理业务的当事方为:(i)供应商(通常亦称客户或供应商):对所供应的货物或所提供的服务出具发票的一方;(ii)债务人(通常亦称买方或顾客):对由所供应的货物或所提供的服务而产生的应收账款负有付款责任的一方;(iii)出口保理商:根据保理协议接受供应商转让账款的一方;(iv)进口保理商:根据本规则接受出口保理商转让账款的一方。

第三条所涵盖的账款本规则所涵盖的账款应限于与出口保理商签有协议的供应商以信用方式向债务人销售货物或提供服务所产生的应收账款。

国际保理业务惯例规则

附件一:国际保理业务惯例规则(国际保理商联合会制订)2000年6月最新版本总则第1条 参与国际保理业务的各方为:卖方:对所供应的货物或所提供的服务出具发票的一方,其应收帐款交由出口保理商叙作保理业务。

债务人:对由所供应的货物或所提供的服务而产生的应收帐款负有付款责任的一方。

出口保理商:根据有关协议对卖方的应收帐款叙作保理业务的一方。

进口保理商:同意代收以卖方出具的发票表示的并转让给出口保理商的应收帐款的一方。

根据本惯例,进口保理商对转让给他的并已承担信用风险的应收帐款必须付款。

第2条 a)出口保理商与进口保理商之间产生的与国际保理业务有 关的一切争议均应按照《国际保理商联合会仲裁规则》 进行解决,只要在相关交易开始时双方均为国际保理商 联合会的成员。

b) 如果在提出仲裁申请时仅有一方为国际保理商联合会成员,但另一方同意时,双方之间的争议也可如此解决。

c) 该仲裁结果应是终局性的并具有约束力。

第3条 出口保理商同意尽最大努力以保证卖方在涉及其业务时协助本惯例规则的实行。

第4条 本规则所包括的业务范围应限于与出口保理商签有协议的卖方以信用方式向债务人销售货物或提供服务所产生的应收帐款。

该债务人所在国应有进口保理商提供保理服务。

以信用证(不包括备用信用证)、凭单付现或任何现金交易为基础的销售除外。

第5条 当出口保理商与进口保理商之间的书面协议在某方面与本规则的条款发生抵触、不符合或超出本规则条款的范围时,该协议将在该方面优先于并取代本规则中相关的任何不同或相反的条件、条款或规定,但在其它所有方面,该协议仍应从属于本规则并视为本规则的组成部分。

信用风险的承担第6条 信用风险承担申请可以是要求核准单笔订单或核准信用额度,该申请载有能使进口保理商进行信用风险评估的信息。

进口保理商必须于收到申请后14天内毫无延误地将其决定通知出口保理商。

如果进口保理商在上述期限内不能做出决定,他必须在此期限内尽快将此情况通知出口保理商,并尽可能地进一步说明其决定所要依据的事实和可以做出决定的时间。

2023国家保理业务相关政策

2023国家保理业务相关政策一、政策背景与目标随着全球经济一体化的深入发展,保理业务在全球范围内发挥着越来越重要的作用。

保理业务的发展可以促进企业销售和贸易的顺利进行,同时也可以提高金融机构的资产质量和盈利能力。

为了规范保理业务的开展,加强风险管理和监管,推动保理行业的健康发展,我国政府制定了一系列保理业务相关政策。

二、保理业务定义与范围保理业务是指卖方将其现在或将来的基于其与买方订立的货物销售/服务合同所产生的应收账款转让给保理商,由保理商向其提供资金融通、买方资信评估、销售账户管理、信用风险担保、账款催收等一系列服务的综合性金融服务。

本政策适用于国内保理业务和国际保理业务。

三、监管机构与职责保理业务的监管机构为中国银行业监督管理委员会(简称“银监会”),负责制定保理业务的监管政策和相关规章制度,并对保理业务的风险进行监管和指导。

各级银行机构应建立健全保理业务的内部监管制度,明确保理业务的监管范围和风险控制要求,确保保理业务的合规性和风险可控性。

四、申请与审批流程申请开展保理业务的金融机构需要向银监会提交以下材料:(1)申请书;(2)公司治理结构、组织架构和内部控制制度等;(3)财务报表和相关财务资料;(4)业务发展规划和风险管理计划等;(5)其他必要材料。

银监会将对申请材料进行审核,并在规定时间内做出是否批准的决定。

如果获得批准,金融机构需在规定时间内向银监会提交业务开展计划和实施方案等相关资料,并按照要求开展保理业务。

五、业务运营规则1. 金融机构开展保理业务时,应当严格遵守国家法律法规和银监会的有关规定,遵循公平、公正、公允的原则,不得损害客户利益和破坏市场秩序。

2. 金融机构应当根据不同的业务类型和风险状况,制定科学合理的收费标准和收费方式,明确收费依据和收费标准,不得以不合理的收费标准或者变相降低费率等方式恶性竞争。

3. 金融机构应当建立健全保理业务的内部风险管理体系,加强对客户资信评估和管理,防范和控制应收账款风险。

国际保理业务惯例规则

国际保理业务惯例规则总则第一条参加国际保付代理业务的有关方为:供应商:对所提供的货物或服务出具发票的一方,其应收账款已被出口保理公司叙作保理业务。

业务人:对由提供货物或服务所产生的应收账款负有付款责任的一方。

出口保理商:在类似意图的协议下对供应商的应收账款叙作保理业务的一方。

进口保理商:同意代收供应商以发票表示的并过户给出口保理商之应收账款的一方,根据本惯例,进口保理商对过户给他的并已承担信用风险的应收账款必须付款。

第二条(1)倘若在申请仲裁时双方均为国际保理商联合会的成员,则在出口保理商和进口保理商之间产生的与国际保理业务有关的一切争端均应按照国际保理商联合会仲裁规则进行解决。

(2)如在申请仲裁时仅一方为国际保理商联合会成员,但另一方无异议时,一切争端也可如此解决。

(3)该裁决将是终局性的和具有约束力的。

第三条出口保理商同意尽最大的努力以保证供应商就其业务方面协助履行本惯例规则。

第四条本规则所包括的业务范围仅限于与出口保理商签有协议的供应商以信用方式向债务人销售货物或提供服务所产生的应收账款,该债务人所在国应有进口保理商提供保理服务。

以信用证、付款交单或任何现金交易为基础的销售将排除在外。

第五条出口保理商与进口保理商之间的书面协议和本规则的条款发生抵触、不符或超出范围时将优先并取代于本规则相关的任何不同或相反的条件、条款或规定,但在所有其他方面,仍应从属于本规则并作为其部分进行论述。

信用风险的承担第六条含有能使进口保理商评估信用风险信息的核准申请可以涉及单笔交易或现行交易的限额。

进口保理商必须于收到申请后的十四天内毫无延误地将其决定通知出口保理商。

如进口保理商不能在上述期限内作出决定,他必须在期限内尽早通知出口保理商,并尽可能进一步说明决定将依据的事实和可以作出决定的时间。

第七条进口保理商对转让给他的应收账款的信用风险承担取决于他对该应收账款的核准。

每一该类核准均应以电报或电话(任何-一种形式都应随后以书面确认)或电传或信函通知。

第四节国际保理业务

收费结构

出口保理商佣金: 发票金额的0.1--0.4% 进口保理商佣金: 发票金额的0.4--1% 银行费用: 约30美元 单据处理费: 10美元/单 (或有)

第三章 国际贸易结算方式

第三章 国际贸易结算方式

不同点

forfaiting

购买的为可流通凭证 100%货款融资 180天以上中期融资 可有选择性地叙作 信用证结算方式 无追索权

factoring

不可流通应收帐 约80%货款融资 180天以内短期融资 出售所有合格应收帐 O/A或D/A方式 有/无追索权

第三章 国际贸易结算方式

核心:通过收购债权方式提供出口融资

第三章 国际贸易结算方式

二、保理业务的功能

1

2

3

4

信

用

风 险 控 制 与 坏 账

收 取 应 收 帐 款

销 售 帐 务 处 理

出 口 贸 易 融 资

担

保

第三章 国际贸易结算方式

三、国际保理的特性

其优势主要是源于它对风险的分担能力,对支付 程序的简化功能和对支付费用节省的效能等方面 的原因。

进 口 商

进 口 保 理 商

出单与融资

出 口 商

出 口 保 理 商

5 7

8 6

第三章 国际贸易结算方式

进 口 商

进 口 保 理 商

催收与结算

出 口 商

第三章 国际贸易结算方式

进 口 商

9 10

11 11 12

出

口

保

理

商

‘

进 口 保 理 商

第三章 国际贸易结算方式

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

http://www.fci.nl国际保理业务通用规则FCI General Rules For International FactoringFCI2010/6/1第一节总则 (3)第一条保理协议与应收账款 (3)第二条参与国际双保理业务的当事方 (3)第三条所涵盖的账款 (3)第四条通用语言 (3)第五条期限 (3)第六条书面信息 (3)第七条与本规则有所抵触的协议 (3)第八条代码系统 (4)第九条佣金/酬金 (4)第十条出口保理商与进口保理商间纠纷的解决 (4)第十一条善意与互助的原则 (4)第二节应收账款的转让 (4)第十二条转让 (4)第十三条转让的有效性 (4)第十四条账款的有效性 (5)第十五条应收账款的反转让 (5)第三节信用风险 (5)第十六条信用风险的定义 (5)第十七条核准与申请核准 (5)第十八条缩减或撤消 (6)第十九条出口保理商转让的义务 (7)第四节账款的催收 (7)第二十条进口保理商的权利 (7)第二十一条催收 (7)第二十二条未核准应收账款 (8)第五节资金的划拨 (8)第二十三条付款的划拨 (8)第二十四条担保付款 (8)第二十五条禁止转让 (9)第二十六条迟付 (9)第六节争议 (9)第二十七条争议 (9)第七节陈述,保证与承诺 (10)第二十八条陈述,保证与承诺 (10)第八节杂项 (11)第二十九条通讯与电子数据交换 (11)第三十一条补偿 (11)第三十二条对规则的违犯 (12)国际保理业务通用规则第一节总则第一条保理协议与应收账款保理协议意指供应商与保理商间存在的一种契约关系,根据该契约,供应商将可能或将要的应收账款(本规则中亦称为“账款”,该词视上下文不同,有时亦指应收账款的部分)转让给保理商,其目的可能为获取融资,或为获得保理商提供的下述服务中的至少一种:—分户帐管理—账款催收—坏帐担保第二条参与国际双保理业务的当事方参与国际双保理业务的当事方为:(i)供应商(通常亦称客户或供应商):对所供应的货物或所提供的服务出具发票的一方;(ii)债务人(通常亦称买方或顾客):对由所供应的货物或所提供的服务而产生的应收账款负有付款责任的一方;(iii)出口保理商:根据保理协议接受供应商转让账款的一方;(iv)进口保理商:根据本规则接受出口保理商转让账款的一方。

第三条所涵盖的账款本规则所涵盖的账款应限于与出口保理商签有协议的供应商以信用方式向债务人销售货物或提供服务所产生的应收账款。

该债务人所在国应有进口保理商提供保理服务。

以信用证(不包括备用信用证)、凭单即付或任何种类的现金交易为基础的销售除外。

第四条通用语言进口保理商与出口保理商间联络的通用语言为英语。

如以其他语言提供信息,则必须附加英语翻译。

第五条期限除非另有说明,本规则所表述的期限应理解为公历日。

当期限于出口保理商或进口保理商的非工作日或任何公布的公共假日到期时,该期限应顺延至有关保理商的下一个工作日。

第六条书面信息“书面信息”意味着任何可永久记录一次信息交流的方式,该信息交流在出现后可被复制,并在任何时间被引述。

如书面信息需要签字,则只要通过成员们认可的方式,书面信息验证了信息发出者的身份,并表明了签字人对其中内容的认可,就可认定已满足了签字要求。

第七条与本规则有所抵触的协议当出口保理商与进口保理商之间的书面协议(并已由双方签署)在某方面与本规则的条款发生抵触、不符合或超出本规则条款的范围时,该协议将在该方面优先于并取代本规则中相关的任何不同或相反的条件、条款或规定,但在其它所有方面,该协议仍应从属于本规则并视为本规则的组成部分。

第八条代码系统为准确识别所有的供应商、债务人、进口保理商及出口保理商,在出口保理商与进口保理商之间必须建立一套适当的代码系统。

第九条佣金/酬金(i)以有关管辖机构经常公布的费率结构及收费条件为基础,进口保理商有权就其服务收取佣金和/或费用。

(ii)这些佣金和/或费用必须根据付款条件以事先商定的货币支付。

根据第二十六条的规定,迟付一方必须负担因迟付而产生的利息及汇价损失。

(iii)即使应收账款被反转让,进口保理商仍有权收取佣金或费用。

第十条出口保理商与进口保理商间纠纷的解决(i)出口保理商与进口保理商之间产生的与国际保理业务有关的一切争议均应按照《国际保理商联合会仲裁规则》进行解决,只要在相关交易开始时双方均为国际保理商联合会的成员。

(ii)如果在提出仲裁申请时仅有一方为国际保理商联合会成员,但另一方同意时,双方之间的争议也可如此解决。

(iii)该仲裁结果应是终局性的并具有约束力。

第十一条善意与互助的原则本规则中所有的权利和义务均应本着善意的原则得以行使及履行。

出口保理商及进口保理商将采取一切方式保障对方的权益,并尽各自所能在任何时间协助对方获取任何有助于其履行义务及/或保护自身利益的文件。

出口保理商及进口保理商承诺将立即通知对方自己所注意到的可能对账款催收及债务人资信产生负面影响的任何事实或情况。

第二节应收账款的转让第十二条转让(i)账款的转让意味着并构成通过各种方式的对与账款相关的所有权利、权益及所有权的让度。

根据本定义,以账款作为抵押亦被视作账款的转让。

(ii)所有的账款转让必须通过书面形式。

第十三条转让的有效性(i)进口保理商有义务根据债务人所在国法律的要求向出口保理商说明:a)转让通知的措辞及形式;及b)任何在转让中为保护出口保理商免受第三方索偿而必有的因素。

进口保理商保证其说明的有效性。

(ii)在根据本条(i)款依赖进口保理商有关债务人所在国法律规定的说明的同时,出口保理商将保证供应商对其转让及其对进口保理商的转让是有效的,该转让不受第三方索偿的影响,在供应商破产时依然有效。

(iii)如果出口保理商要求一特殊转让可针对第三方实施,进口保理商有责任在适用法律许可的范围内遵照执行,费用由出口保理商负担。

(iv)如转让需特殊文件或书面确认方能生效和实施,则出口保理商应进口保理商请求,必须提供有关文件及/或以指定形式确认。

(v)如出口保理商在收到进口保理商请求后30日内未向进口保理商提供有关文件或进行确认,则进口保理商有权反转让有关账款。

第十四条账款的有效性(i)进口保理商应毫无延误地收到与转让给他的任何账款有关的发票及贷项清单细节,最迟不得超过账款到期日。

(ii)进口保理商可以要求由他转递包括可转让运输单据及/或保险单在内的证明所有权的正本单据。

(iii)在进口保理商的要求下,如确属账款催收所需,出口保理商必须立即(最迟不得超过下述规定期限)提供下述任何一种或全部单据:a)在收到请求后10天内,向债务人签发的发票副本;b)在收到请求后30天内:1)装船证明;2)履行销售合同及/或服务合同的证明(如有);3)任何其他装船前要求提供的单据。

(iv)如出口保理商在规定的时间内未能a)提供本条(iii)所述的单据;或b)说明延迟提供单据的原因及提出延期提供的要求,且该说明和要求为进口保理商所接受;则进口保理商有权反转让相关账款。

(v)进口保理商要求出口保理商提供上述单据的有效期限为账款到期日后270天内。

第十五条应收账款的反转让(i)进口保理商根据第十三条(v)或第十四条(iv)反转让账款必须在其首次要求提供相关单据后的60天内或其同意延展的期限到期日之前作出。

(ii)如进口保理商根据本规则反转让有关账款,则其对反转让账款的所有义务被一并解除,并可从出口保理商处索回原先已就该账款支付的款项。

(iii)上述每一次反转让必须通过书面形式。

第三节信用风险第十六条信用风险的定义(i)信用风险意指债务人出于争议以外的原因在账款到期日后90天内未能全额付款的风险。

(ii)进口保理商对受让账款承担信用风险是以其书面核准该账款为前提条件的。

第十七条核准与申请核准(i)出口保理商请求进口保理商承担信用风险的申请必须是书面的,并包含所有进口保理商评估信用风险所需的必要信息以及正常的付款条件信息。

(ii)如进口保理商对申请涉及的债务人的确切身份无法确认,他可以在回复中更改有关债务人细节。

任何核准只对进口保理商核准时认定的债务人有效。

(iii)进口保理商必须毫无延误且最迟不超过收到申请后10天内书面通知出口保理商其决定。

如果在10天之内无法作出决定,则进口保理商必须尽可能早地(最迟在10天结束前)如此通知出口保理商。

(iv)核准对债务人所欠的下述账款有效(以不超过核准金额为限):a)在核准之日进口保理商已记录在案的账款;b)自提出申请之日前30天内的发货或提供的服务而产生的账款;并以进口保理商根据第十四条规定收到所需的发票细节及单据为前提条件。

(v)进口保理商核准信用额度,意味着其必须承担额度取消或失效前供应商发货所产生账款的受核准金额部分的信用风险。

发货指货物由专业承运人或债务人或供应商自己的运输工具运往债务人或其指定人。

(vi)信用额度意味着对某一供应商对某一债务人的账款的循环核准(以不超过额度最高金额为限)。

循环意味着,在信用额度保持有效期间,超出限额的应收账款(或其部分)将补足限额内已被债务人或进口保理商偿还的或贷记债务人帐的金额。

这些应收账款(或其部分)的替补将按它们付款到期日的顺序进行并始终仅限于当时已偿还或已贷记的金额。

(vii)所有的核准都以应收账款的付款条件与凭以核准应收账款的相关信息中所述的付款条件一致为基础(允许不超过100%或45天的偶尔变更,以期限短者为准)。

(viii)核准币种应与申请币种一致。

然而,信用额度不仅对以核准币种记价的发票有效,同样也对以其他币种记价的发票有效;但无论如何,进口保理商承担的风险将不超过最初核准时的金额。

(ix)同一供应商对任何一个债务人只有一个信用额度。

任何新的信用额度,无论以何币种表达,将撤消及替代同一供应商对同一债务人以前的所有信用额度。

(x)如进口保理商得知债务人对自己所欠的账款惯常禁止转让,则其在核准时应将此告知出口保理商。

如进口保理商后来得知该情况,亦应立即告知出口保理商。

第十八条缩减或撤消(i)进口保理商有权视情况缩减或撤消信用额度。

撤消(在此亦包含减额)必须通过书面形式或通过电话(随后以书面确认)。

在收到撤消通知后,出口保理商应立即通知供应商,此撤消对供应商收到通知后的发货有效。

在向出口保理商发送撤消通知的同时或之后,进口保理商亦有权向供应商直接发送此通知,但其必须将自己此行动告知出口保理商。

出口保理商应配合及确保供应商配合进口保理商停运任何在途货物,以最大程度地减小进口保理商的损失。

出口保理商承诺在此情况下给予进口保理商一切必要的援助。

(ii)出口保理商与供应商间的保理协议终止之日,所有信用额度即告撤消,无须通知,但对终止之日前的发货或服务所产生的账款依然有效,只要有关账款在撤消之日起30天内转让给进口保理商。