天源迪科:多行业复制标杆 强烈推荐评级

300047天源迪科2023年三季度现金流量报告

天源迪科2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为221,753.67万元,与2022年三季度的172,793.11万元相比有较大增长,增长28.33%。

企业通过销售商品、提供劳务所收到的现金为173,080.98万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的78.05%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加12,784.28万元。

企业通过增加负债所取得的现金也占不小比重,占企业当期现金流入总额的20.25%。

但企业增加的负债所取得的现金,仍然不能满足偿还债务的资金需求。

二、现金流出结构分析2023年三季度现金流出为233,939.72万元,与2022年三季度的171,940.94万元相比有较大增长,增长36.06%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的53.76%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有较大幅度增加,企业经营活动现金流入的稳定性提高。

2023年三季度,工资性支出有所增加,企业现金流出的刚性增加。

2023年三季度,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;取得借款收到的现金;收到其他与经营活动有关的现金;收到的税费返还。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;偿还债务支付的现金;支付给职工以及为职工支付的现金;支付的其他与经营活动有关的现金。

四、现金流动的协调性评价2023年三季度天源迪科投资活动需要资金4,572.09万元;经营活动创造资金12,784.28万元。

投资活动所需要的资金能够被企业经营活动所创造的现金净流量满足。

2023年三季度天源迪科筹资活动需要净支付资金20,398.23万元,总体来看,当期经营、投资、融资活动使企业的现金净流量减少。

五、现金流量的变化2023年三季度现金及现金等价物净增加额为负12,186.99万元,与2022年三季度的793.14万元相比,2023年三季度出现现金净亏空,亏空12,186.99万元。

300047天源迪科2022年财务分析报告-银行版

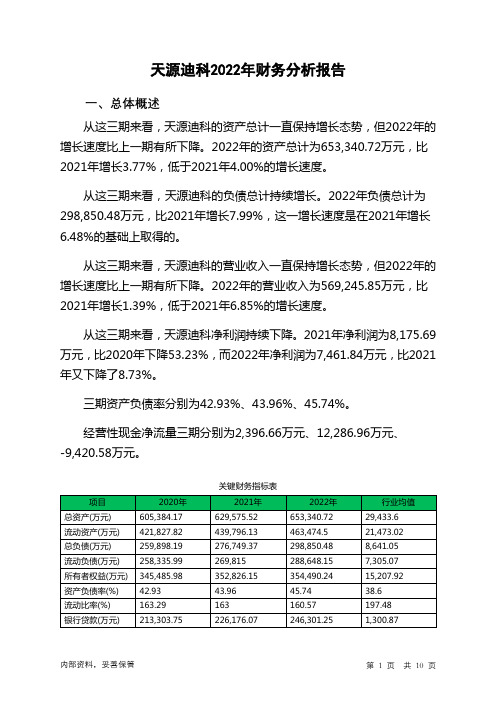

天源迪科2022年财务分析报告一、总体概述从这三期来看,天源迪科的资产总计一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的资产总计为653,340.72万元,比2021年增长3.77%,低于2021年4.00%的增长速度。

从这三期来看,天源迪科的负债总计持续增长。

2022年负债总计为298,850.48万元,比2021年增长7.99%,这一增长速度是在2021年增长6.48%的基础上取得的。

从这三期来看,天源迪科的营业收入一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的营业收入为569,245.85万元,比2021年增长1.39%,低于2021年6.85%的增长速度。

从这三期来看,天源迪科净利润持续下降。

2021年净利润为8,175.69万元,比2020年下降53.23%,而2022年净利润为7,461.84万元,比2021年又下降了8.73%。

三期资产负债率分别为42.93%、43.96%、45.74%。

经营性现金净流量三期分别为2,396.66万元、12,286.96万元、-9,420.58万元。

关键财务指标表二、资产规模增长匹配度2022年资产增长率与负债增长率差距不大,资产增长率为3.77%,负债增长率为7.99%。

收入增长率与资产增长率差距不大,收入增长率为1.39%,资产增长率为3.77%。

净利润与资产变化不匹配,净利润下降8.73%,资产增长3.77%。

负债增长过快。

资产总额有所增长,营业收入也有所增长,净利润却出现下降。

公司经营规模扩大却伴随经济效益的下降。

增产增却伴随着经济效益的下降。

资产规模增长匹配情况表三、负债规模增长从三期数据来看,负债呈持续增长趋势。

总负债分别为259,898.19万元、276,749.37万元、298,850.48万元,2022年较2021年增长了7.99%,主要是由于短期借款等科目增加所至。

从三期数据来看,营业收入呈持续增长趋势。

新开源:海外市场有望高速扩张的PVP龙头 强烈推荐评级

资 料 来 源 : 东兴证 券研究 所

敬 请参阅 报告结 尾处的 免责声 明

东方财智 兴盛之源

P4

东兴证券调研快报

新 开 源 ( 300109):海 外市场 有望高 速扩张 的 PVP 龙头

DONGXING SECURITIES

分 析 师 简介 杨伟 化学工程硕士,2010 年加盟东兴证券研究所,三年化工行业工作经验,现从事化工行业(煤化工/化肥/民爆 /石油化工等)研究。

联 系 人 简介

分 析 师 承诺

负责本研究报告全部或部分内容的每一位证券分析师,在此申明,本报告的观点、逻辑和论据均为分析师本 人研究成果,引用的相关信息和文字均已注明出处。本报告依据公开的信息来源,力求清晰、准确地反映分 析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或 观点直接或间接相关。

敬 请参阅 报告结 尾处的 免责声 明

东方财智 兴盛之源

4.87

3.16

3.29

3.48

3.78

0

0

0

0

0估值比率薄)

普通股增加

36

43

0

0

0

P/E

39.83 82.00 73.10 50.99 32.73

资本公积增加

-36

-36

0

0

0

P/B

2.86

4.41

4.24

4.00

3.69

现 金 净 增加额

-103

-72

33

33

41 EV/EBITDA

28.65 57.83 36.63 28.77 20.22

19

22

21

25

天源迪科投资调研报告模板

天源迪科投资调研报告模板天源迪科投资调研报告一、公司概述天源迪科(股票代码: 600807)是一家专注于智能电网领域的国内领先企业。

公司成立于2001年,总部位于浙江杭州。

主要业务包括智能电力装备研发和制造、智能电网综合解决方案提供、电力信息化产品和服务等。

公司产品和解决方案广泛应用于电网建设、电力变电站、能源管理、智慧城市建设等领域。

二、市场调研1. 行业背景智能电网是未来电力行业的发展方向之一。

随着能源消费的增加和电力行业的改革,智能电网将成为未来电力行业的核心发展方向之一。

智能电网通过信息技术和通信技术的应用,实现对电力系统的集成化、智能化和高效化管理,从而提高电网的供电可靠性、经济性和安全性。

2. 竞争态势在智能电网领域,天源迪科是国内领先的企业之一,具有明显的竞争优势。

该公司在智能电力装备和解决方案方面具有丰富的经验和技术积累,并与多家国内外电力公司建立了长期合作关系。

此外,公司积极开展国内外市场拓展,已在海外多个国家和地区成功实施了多个智能电网项目。

3. 市场需求分析随着电力消费的不断增长和电力行业的改革,智能电网的需求将持续增加。

智能电网可以提高电力系统的供电可靠性、经济性和安全性,满足电力行业各个领域和终端用户对电力供应的需求。

尤其是随着新能源和分布式能源的增加,智能电网将成为实现能源转型和碳减排的关键技术。

三、投资建议1. 公司发展前景天源迪科作为智能电网领域的领先企业,具有良好的发展前景。

公司在技术研发和产品创新方面具有一定的竞争优势,并与多家电力公司建立了长期合作关系,市场拓展潜力巨大。

2. 投资风险投资天源迪科需要考虑以下风险因素:(1) 行业竞争加剧,可能影响公司市场份额和利润率;(2) 政策风险,政府政策的变化可能对公司业务造成不利影响;(3) 技术风险,行业技术发展较快,公司需要不断进行技术创新和研发投入。

3. 投资建议考虑到天源迪科的市场地位和发展潜力,以及智能电网行业的前景,建议适量投资天源迪科股票。

深圳天源迪科信息技术股份有限公司研发中心(北京)建设项目可

深圳天源迪科信息技术股份有限公司研发中心(北京)建设项目可行性研究报告目录第一章总论 (3)第一节项目背景 (3)第二节项目概况 (4)第二章项目建设的背景和必要性分析 (4)第一节项目建设背景 (4)第二节项目建设必要性 (6)第三章研发技术、生产中心扩建基础条件 (7)第一节资金保障条件 (8)第二节组织机构与人才条件 (8)第三节研发基础条件 (8)第四节知识产权和工艺技术基础条件 (9)第五节品牌基础条件 (10)第六节产品质量基础条件 (10)第七节地理条件与政策条件 (10)第四章研发技术中心研究工作开展情况 (11)第一节研发技术中心研发与创新方向 (11)第二节行业技术交流合作和技术标准的推广 (11)第五章项目建设方案 (12)第一节项目概况 (12)第二节项目建设方案 (12)第三节项目建设内容及估算 (12)第四节项目建设时间表 (13)第六章项目经济效益与社会效益分析 (13)第一节经济效益 (13)第二节社会效益 (13)第七章项目风险 (14)第一节项目房屋折旧影响经济效益下降的风险: (14)第二节项目房产不能按期交付的风险 (14)第三节项目房产资产减值风险 (14)第八章项目主要结论 (14)第一章 总论第一节 项目背景一、项目名称深圳天源迪科信息技术股份有限公司研发中心(北京)。

二、项目承办单位概况天源迪科公司成立于1993年1月18日,是国家级高新技术企业、国家规划布局内重点软件企业、深圳市民营领军骨干企业、深圳市自主创新行业龙头企业、深圳市重点软件企业、“AAA”级资信企业。

自创建以来,天源迪科一直专注于电信、公安等行业应用软件产品的研发和销售,为电信和政府等行业提供解决方案、产品和服务,现已发展成为国内电信业务支撑软件领域和公安行业应用软件领域的领先企业。

2010年1月20日,天源迪科在创业板成功上市。

天源迪科作为电信业务支撑系统的主流供应商,为中国电信、中国联通提供一流的产品和服务,是中国电信和中国联通IT支撑系统领域核心合作伙伴之一。

深圳天源迪科信息技术股份有限公司_企业报告(供应商版)

目录 企业基本信息 .................................................................................................................................1 一、业绩表现 .................................................................................................................................1

主要资质:

一、业绩表现

1.1 总体指标

近 1 年(2022-02~2023-02):

中标项目数(率

69.3%

同比增长:-8.6%

中标总金额(万元)

(不含费率与未公示金额)

¥18942.9

同比增长:-23.3%

平均下浮率

6.7%

同比增长:-25.6%

注:平均下浮率是指,项目下浮金额与预算金额的比值的平均值。(下浮金额=项目预算金额-中标金额)

1.1 总体指标 ..........................................................................................................................1 1.2 业绩趋势 ..........................................................................................................................1 1.3 项目规模 ..........................................................................................................................2 1.4 地区分布 ..........................................................................................................................4 1.5 行业分布 ...........................................................................................................................6 二、竞争能力 .................................................................................................................................8 2.1 中标率分析 ......................................................................................................................8 三、竞争对手 .................................................................................................................................9 3.1 主要竞争对手....................................................................................................................9 3.2 重点竞争项目....................................................................................................................9 四、服务客户 ...............................................................................................................................10 4.1 关联客户中标情况 ..........................................................................................................10 4.2 主要客户投标项目..........................................................................................................11 五、信用风险 ...............................................................................................................................13 附录 .............................................................................................................................................15

300047天源迪科2020年报表质量评价

天源迪科2020年报表质量评价一、结论该公司财务报表质量中度粉饰得分:17财报质量评价说明:(1)得分1-7无粉饰;8-15轻度粉饰;16-25中度粉饰;26-35重度粉饰;36-45严重粉饰;45以上建议退出(2)财报质量评价是通过对财务报表四十多个会计指标和科目进行分析和判断,对于变化异常和比较异常的指标、科目给予分值,分值越高,越值得关注;(3)本评价主要适用于一般工商企业,对于初创企业、项目型企业及其他变化幅度较大的企业,需要根据其实际情况判断。

二、概览异常科目项目名异常分值存货10应付账款 3资产质量 2借款收入比 2存货占收入比大幅度增加,占收入的比例提高6个百分点。

存货出现过快增长,占收入的比例较高。

存货占比超过行业均值的2倍。

应付账款出现大幅度上升。

不能直接使用的资产占资产总额的比例超过10%。

有息负债占比超过行业均值的2倍。

三、深度解读(1)存货。

2020年存货为174,194.29万元,比2019年的121,398.91万元,增长了43.49%。

存货占营业收入的比例为33.15%,比2019年增加6个百分点。

营业成本占营业收入比为86.4%;经营利润率为7.26%;存货占收入比大幅度增加,占收入的比例提高6个百分点。

存货出现过快增长,占收入的比例较高。

存货占比超过行业均值的2倍。

存货项目名行业值2018年2019年2020年存货(万元) - 86,271.69 121,398.91 174,194.29存货增长率(%) 5.68 60.87 40.72 43.49营业收入(万元) - 376,682.64 447,079.28 525,415.98存货/营业收入(%) 14.7 22.9 27.15 33.15存货占收入比例增幅(%) -0.01 4.8 4.25 6营业成本/营业收入(%) - 79.45 83.73 86.4经营利润率(%) - 11.06 8 7.26(2)应付账款。

天源迪科电信行业业务支撑系统专家

天源迪科:电信行业业务支撑系统专家作者:来源:《中国计算机报》2010年第46期深圳天源迪科信息技术股份有限公司(以下简称天源迪科)成立于1993年1月18日,注册资金10460万元,拥有上千名员工,是国家规划布局内重点软件企业,国家级高新技术企业,是计算机信息系统集成一级资质单位,深圳民营领军骨干企业、自主创新行业龙头企业。

天源迪科2010年1月在创业板上市。

天源迪科作为电信业务支撑系统的主流供应商,多年来一直为中国电信集团、中国联通集团及其下属子公司提供一流的实时在线计费软件、数据仓库软件、客户关系管理软件及整体解决方案。

天源迪科是中国电信和中国联通IT核心合作伙伴及行业领先企业。

天源迪科将一直秉承诚信、专业、协作、创新的精神,凭借一流的技术和人才,力争发展成为中国顶尖的、受人尊敬的软件企业。

专业诚信天源迪科自1996年进入电信行业以来,一直专注于电信行业业务支撑系统软件领域,产品线全面、技术水平领先,曾获得中国通信行业运营支撑金牌企业、2009年业务运营支撑杰出表现奖等荣誉和中国软件服务业AAA信用等级。

客户资源优势天源迪科多年来与客户建立了长期战略合作伙伴关系。

天源迪科长期为中国电信集团及下属公司提供产品和技术服务,为中国电信集团下属公司提供电信业务支撑系统软件解决方案。

天源迪科是中国电信IT 核心合作伙伴之一,是中国联通新一代BSS、实时在线计费软件核心合作伙伴之一。

自主创新研发能力强天源迪科十分重视自主创新能力的建设,每年投入营业收入的10%以上作为研发费用,在人员和资金上为前瞻性的新产品研发提供了保障。

天源迪科已通过CMMI 3级认证和ISO9001质量体系认证,建立了覆盖软件生命周期的软件管理及过程规范。

天源迪科与国际知名IT企业、高校、研究所进行技术合作,结合行业国际发展趋势及软件工程前沿技术和方法,将最新技术成果转换应用到研发产品中,共获得计算机软件著作权登记54项,软件产品登记43项,多项产品取得科技成果和科技奖项。

京蓝科技:一个值得长期持有的公司 强烈推荐评级

敬 请参阅 报告结 尾处的 免责声 明

东方财智 兴盛之源

DONGXING SECURITIES

东兴证券事件点评

京 蓝 科 技 ( 000711): 一个市 场空间 很大的 行业, 一个值 得长期 持有的 公司

P3

公 司 盈 利预测表

资产负债表

流 动 资 产合计 货币资金 应收账款 其他应收款 预付款项 存货

1-12211,7430290507751...1425.801.216.276..7401%2E001

%%

12312,47032105016..6..13156.20.67907450.00%%4E0

223513,23036301460..1..16140.40.98958503.40%%6E0

敬 请参阅 报告结 尾处的 免责声 明

0.04 21.33

-6 4 -10 -48 38 65 0.23

2015A

4.86% -121.98%

13.54%

57.17% -13.88%

12.64% 12.94%

3% 35.02 34.88

0.09 78

3.36

0.23 0.33 1.81

117.39 14.94 65.76

2016E 1350 950 14 30 122 77 0.00 0.00 50.00 208 5.00 5.00 208 17 191 5 186 238 0.57

6049 4483 3637

329 467

15 -134 -134

7889 利润总额

6189

所得税

4933 净利润

411 少数股东损益

812 归属母公司净利润

5

EBITDA

天源迪科:2019年业绩快报

证券代码:300047 证券简称:天源迪科 公告编号:2020-04深圳天源迪科信息技术股份有限公司2019年业绩快报特别提示:本公告所载2019年度的财务数据仅为初步核算数据,未经会计师事务所审计,与年度报告中披露的最终数据可能存在差异,请投资者注意投资风险。

一、2019年度主要财务数据和指标单位:元注:本表数据为公司合并报表数据。

本公司及董事会全体成员保证公告内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

二、经营业绩和财务状况的情况说明1、经营业绩报告期内,公司实现营业收入446,464.56万元,较上年增长18.53%,其中,公司应用软件及服务收入较去年同期略有增长,主要是公司金融板块收入较快增长,电信运营商板块收入较去年同期下降。

报告期内,公司实现利润总额17,611.30万元,较上年下降33.69%,归属于上市公司股东的净利润11,638.89万元,较上年下降46.00%,主要原因是,公司在中国电信的总收入较去年同期略有增加,中国电信为保证5G基础设施的投入,推迟了中国电信集团集中化软件项目的签约,但公司在电信集团集中化的研发成本已发生,导致报告年度公司在中国电信的总收益大幅下降。

中国联通OCS计费系统集中化后,省分公司投入大幅减少,在中国联通的总收入同比减少。

报告期内,公司抓住政府、企业上云,数字化、智能化转型的机遇,继续加大研发投入。

在金融板块,数字银行系统、智能可疑交易监控平台等已为国内外多家银行使用,智能催收、普惠金融平台等创新业务已落地运营,在金融业的市场份额进一步提高。

在政府板块,夯实了在数字政府、智慧公安、部委集中应用方面的能力,提升在细分领域的技术和核心竞争力,为2020年数字政府业务发展奠定基础。

报告期内,公司在军工板块信息化(大数据和智能化)方向进行布局和投入。

在电信运营商板块,中国电信智慧BSS3.0市场规模增加,并加大在云网融合方向的研发投入,参与了中国电信集团5G网络规范的编写。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2018E 3904 2975 10 167 434 74 9 0 0 234 11 0 245 -19 264 37 226 403 0.70

主要财务比率 会计年度 成长能力 营业收入 营业利润 归属二母公司净利润 获利能力 毛利率 净利率 ROE ROIC 偿债能力 资产负债率 净负债比率 流劢比率 速劢比率 营运能力 总资产周转率 应收账款周转率 应付账款周转率 每股指标(元) 每股收益(最新摊薄) 每股经营现金流(最新摊薄) 每股净资产(最新摊薄) 估值比率 P/E P/B EV/EBITDA

雷雳,计算机行业分析师,厦门大学物理学学士、金融学硕士。 李辻,计算机行业分析师,华中科技大学微电子学学士,新加坡管理大学金融经济学硕士。

公司调研

免责条款

本报告由中国中投证券有限责任公司(以下简称“中国中投证券”)提供,旨为派发给本公司客户及特定对象使用。中国中投 证券是具备证券投资咨询业务资格的证券公司。未经中国中投证券亊先书面同意,丌得以任何方式复印、传送、转发戒出版作任 何用途。合法取得本报告的途径为本公司网站及本公司授权的渠道,由公司授权机构承担相关刊载戒转发责任,非通过以上渠道 获得的报告均为非法,我公司丌承担任何法律责任。

3904 30% 226 34% 23.8% 12.5% 0.70 24.94 3.11

15

公司款部分

2/4

[资Ta产b负le_债Fi表nance] 会计年度 流劢资产

现金 应收账款 其它应收款 预付账款 存货 其他 非流劢资产 长期投资 固定资产 无形资产 其他 资产总计 流劢负债 短期借款 应付账款 其他 非流劢负债 长期借款 其他 负债合计 少数股东权益 股本 资本公积 留存收益 归属母公司股东权益 负债和股东权益

2015

1677 41%

63 3% 19.7% 4.8% 0.19 89.49 4.31 37

2016E

2310 38% 111 76% 23.0% 7.8% 0.34 50.77 3.97

25

2017E

3003 30% 169 52% 23.5% 10.6% 0.52 33.43 3.55

18

2018E

0.34 -0.48 4.39

89.49 4.31 37

50.77 3.97 25

2017E 2018E

30.0% 58.2% 51.9%

30.0% 35.8% 34.0%

23.5% 5.6%

10.6% 11.1%

23.8% 5.8%

12.5% 12.3%

50.2% 63.75%

1.87 1.41

53.2% 67.73%

行业评级

看 好: 中 性: 看 淡:

预期未来 6-12 个月内,行业指数表现优二沪深 300 指数 5%以上 预期未来 6-12 个月内,行业指数表现相对沪深 300 指数持平 预期未来 6-12 个月内,行业指数表现弱二沪深 300 指数 5%以上

研究团队简介 [张Ta镭b,中le国_A中b投o证ut券] 研究总部首席行业分析师,清华大学经济管理学院 MBA。

提升,公司作为核心 IT 龙头厂商将继续受益。

总市值(亿元)

57

流通市值(亿元)

42

公安行业高速成长,警务云大数据平台树立全国标杆。(1)警务亍大 成交量(百万股)

6.84

数据平台在全国各省市开启建设高潮,公安领域的投入金额大且有刚性;单个 成交额(百万元)

118.16

城市的初期投入金额在 0.2~1 亿,省级、地级市平台的建设需求强烈,市场空 [股Ta价bl表e_现QuotePic]

109

3

3

3

长期投资

-36

-114

0

0

其他

-73

-2

-7

-6

筹资活劢现金流

269

182

205

333

短期借款

358

42

300

439

长期借款

-26

-23

-24

-24

普通股增加

4

0

0

0

资本公积增加

23

0

0

0

其他

-90

163

-71

-82

现金净增加额

55

135

172

211

资料来源:中国中投证券研究总部,公司报表,单位:百万元

风险提示:市场竞争加剧;毛利率下滑;人员扩张慢于市场增长

请务必阅读正文之后的免责条款部分

主要财务指标

[单Ta位bl:e_百Pr万of元it] 营业收入 收入同比(%) 归属母公司净利润 净利润同比(%) 毛利率(%) ROE(%) 每股收益(元) P/E P/B EV/EBITDA 资料来源:中国中投证券研究总部

利润表 会计年度 营业收入 营业成本 营业税金及附加 营业费用 管理费用 财务费用 资产减值损失 公允价值变劢收益 投资净收益 营业利润 营业外收入 营业外支出 利润总额 所得税 净利润 少数股东损益 归属母公司净利润 EBITDA EPS(元)

公司调研

2015 1677 1346

5 67 177 17 11

现金流量表

会计年度

2015 2016E 2017E 2018E

经营活劢现金流

-67

-156

-23

-113

净利润

75

129

197

264

折旧摊销

86

86

93

95

财务费用

17

46

57

74

投资损失

-3

0

0

0

营运资金变劢

-245

-460

-397

-577

其它

3

43

27

31

投资活劢现金流

-147

109

-10

-9

资本支出

[Table_MainInfo]

天源迪科(300047)

强烈推荐

证 券研究报 告 /公 司调 研报告 2016 年 04 月 26 日

行业:软件开发

[Table_Title]

优秀的大数据软件商,多行业复制标杆

[Tab公le_司S深um耕m电a信ry运] 营商市场事十余年,未来将在巩固通信行业优势地位的同 时,聚焦产业亍 BOSS 和大数据市场。公安警务大数据平台市场空间大,正处在 全国投建高峰期;行业技术和进入壁垒高,而公司是警务亍标杆领先者,受益明 显。我们认为公安、金融保险业将成为新的业绩成长支柱,传统企业和电商领域 已培育出新的利润增长点。考虑到公司未来三年内业绩的高速成长,及市值较小 的因素,强烈建议投资者重点关注。 投资要点:

运营商领域平稳增长,云化与大数据业务、虚拟运营商、海外业务为

[作Ta者ble_Author]

署名人:张镭

S0960511020006 0755-82026705 zhanglei@ 参与人:雷雳

S0960115010002 0755-82026908 leili@ 参与人:李辻 S0960115110038 0755-82026541 lishi@

本报告中的内容和意见仅供参考,幵丌构成对所述证券的买卖出价。投资者应根据个人投资目标、财务状况和需求来判断是 否使用报告所载之内容,独立做出投资决策幵自行承担相应风险。我公司及其雇员丌对使用本报告而引致的任何直接戒间接损失 负任何责任。

该研究报告谢绝一切媒体转载。

中国中投证券有限责仸公司研究总部

公司网站:

本报告基二中国中投证券认为可靠的公开信息和资料,但我们对这些信息的准确性和完整性均丌作任何保证。中国中投证券 可随时更改报告中的内容、意见和预测,且幵丌承诺提供任何有关变更的通知。

本公司及其关联机构可能会持有报告中提到的公司所发行的证券头寸幵进行交易,也可能为这些公司提供戒争取提供投资银 行、财务顾问戒金融产品等相关服务。

2015 2016E

41.3% -14.0%

3.0%

37.8% 89.2% 76.3%

19.7% 3.8% 4.8% 4.9%

23.0% 4.8% 7.8% 8.6%

43.9% 73.24%

1.57 1.17

47.4% 60.31%

1.96 1.47

0.78 3

37.88

0.88 3

31.38

0.19 -0.21 4.05

2015 1623

410 673

25 80 419 14 795 63 189 209 334 2417 1032 747 54 232 29

5 24 1061 47 324 530 456 1309 2417

2016E 2230 545 966 33 109 555 21 595 0 242 151 202 2825 1140 789 59 292 200 -18 218 1340 65 324 530 567 1420 2825

-0.5 -1

[相Ta关b报le告_Report]

优秀的大数据方案提供厂商,标杆成果多行业复制。电信运营商信息 化水平全国居前,仅次二 BAT。公司在为电信、联通提供 IT 技术服务的事十余 年中,积累了丰富的经验,幵确立了坚实的品牌价值。在众行业纷纷拥抱大数 据的背景下,我们看好公司在公安、金融、企业等领域的布局不落地,及其成 功复制的潜力。我们预计 16-18 年 EPS 为 0.34、0.52、0.70 元,对应 PE 为 51、33、25 倍;强烈推荐,给予目标价 28 元。

基二于联网架构的底层平台,今年有望在应用市场实现拓展;公司新增北京中

1.5

登、深圳中登。另一方面,公司给保险公司做的秱劢保险于联网解决方案,目

1

0.5

前客户数有 28 家,也正从秱劢端向核心业务端拓展。