上海家化资产负债表分析

上海家化2020年财务状况报告

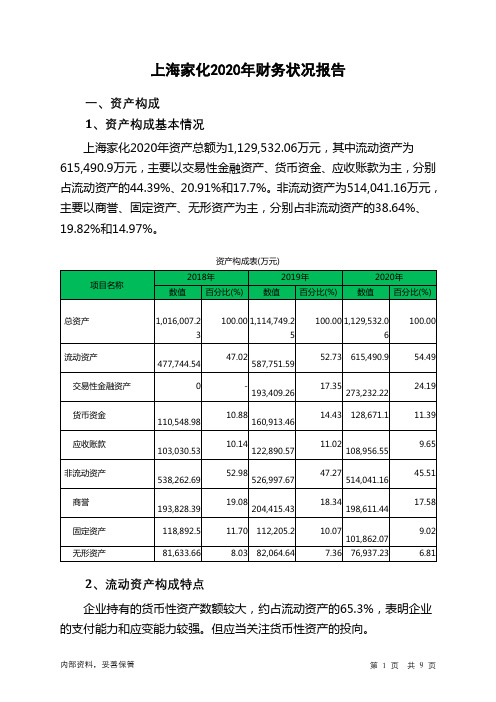

上海家化2020年财务状况报告一、资产构成1、资产构成基本情况上海家化2020年资产总额为1,129,532.06万元,其中流动资产为615,490.9万元,主要以交易性金融资产、货币资金、应收账款为主,分别占流动资产的44.39%、20.91%和17.7%。

非流动资产为514,041.16万元,主要以商誉、固定资产、无形资产为主,分别占非流动资产的38.64%、19.82%和14.97%。

资产构成表(万元)2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的65.3%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产477,744.54 100.00587,751.59100.00 615,490.9 100.00交易性金融资产0 -193,409.26 32.91273,232.2244.39货币资金110,548.98 23.14160,913.4627.38 128,671.1 20.91应收账款103,030.53 21.57122,890.5720.91108,956.5517.70存货87,482.42 18.31 92,516.8 15.74 86,650.56 14.08 其他应收款3,477.25 0.73 4,699.45 0.80 8,723.96 1.42 预付款项7,826.31 1.64 6,393.07 1.09 4,697.2 0.76其他流动资产165,264.3834.59 4,989.82 0.85 4,559.31 0.743、资产的增减变化2020年总资产为1,129,532.06万元,与2019年的1,114,749.25万元相比有所增长,增长1.33%。

4、资产的增减变化原因以下项目的变动使资产总额增加:交易性金融资产增加79,822.96万元,其他非流动资产增加16,775.73万元,长期股权投资增加8,414.96万元,其他应收款增加4,024.5万元,递延所得税资产增加1,797.27万元,在建工程增加48.44万元,共计增加110,883.86万元;以下项目的变动使资产总额减少:开发支出减少145.7万元,其他流动资产减少430.5万元,预付款项减少1,695.87万元,应收利息减少1,932.05万元,长期待摊费用减少3,840.08万元,无形资产减少5,127.42万元,商誉减少5,803.99万元,存货减少5,866.24万元,固定资产减少10,343.12万元,应收账款减少13,934.02万元,货币资金减少32,242.36万元,共计减少81,361.36万元。

上海家化股份有限公司财务调研报告

目录[摘要]: (2)关键词: (2)引言 (2)1.公司的经营状况分析 (2)1.1上海家化主要业务销量情况 (2)1.2上海家化公司资产结构情况 (3)1.3上海家化公司利润表情况分析 (4)1.4上海家化公司营运能力分析 (5)1.5上海家化公司盈利能力分析 (6)1.6上海家化公司偿债能力分析 (6)2.上海家化公司存在的财务问题及改进措施 (7)2.1偿债能力方面 (7)2.2资产管理方面 (7)2.3盈利能力方面 (8)参考文献: (8)上海家化联合股份有限公司财务调研报告[摘要]:随着国家有关企业财务管理方面的理论和制度不断的完善,国内上市公司也不断发展的过程中逐渐重视企业财务报表的重要性,开始由专门的部门和人员对企业的财物报告进行评估和一定的分析,尤其是涉及到企业的财务状况、盈利能力、资产状况等问题时,需要非常慎重地对其进行分析和总结。

本文在实证调研的基础上,对上海家化联合股份有限公司的财务状况进行了分析,并提出相应的对策。

关键词:财务报表;运营能力;资产状况引言上海家化联合股份有限公司是上海市政府早年批准的以日用品为主要经营范围的一家企业,旗下有包括“六神”“高夫”等在全国范围内都具有相当名声的品牌和产品,经过多年间的发展和壮大,公司于2001年在上海股票交易所进行上市。

近年来,上海家化联合股份有限公司(以下简称“上海家化”)紧紧把握时代潮流,抓住了创新这个发展的核心要素,不断加大研发领域方面的投入,促进公司的持续健康快速发展,并且通过和多方进行合作着力提升公司的综合竞争实力,其营业收入已经从2004年的16.7亿元增长至2015年的58.46亿元,此外根据上海家化联合股份有限公司在2016年间发布的财务报告来看,上海家化的财务报告主要体现出公司本身总资产占用规模持续增长、资本性投入相对有限、盈利水平总体保持较高速度增长等主要特征,因为近些年来,上海家化将大部分精力都集中在了提高管理创新的能力方面,这方面的成果主要体现在了对于毛利率的控制上。

上海家化资产负债表分析

二、总体分析所有者权益内部结构●企业的负债增加16.88%,所有者权益增加25。

68%,说明企业资产的增加的大部分资金来源于所有者权益,而所有者权益中主要是由实收资本增加224,092,737.00,资本公积增加183,038,680.34,未分配利润增加184,074,697。

11引起,资产增加了854383256。

86,留存收益增加了262133519.7元,说明企业盈利水平较好.三.具体项目分析—流动资产1、流动资产●企业中的货币资金的增长幅度30.45%小于流动资产的增长幅度31。

21%,说明企业应对市场变化的能力良好;●企业中的信用资产(应收账款)增长幅度0。

16%小于流动资产的增长幅度,说明企业的货款回收理想;预付账款增长55.03%,本集团的预付款项主要包括预付租金、预付广告费及预付货款,而且主要是在上海家化进出口有限公司和浙江淘宝网络有限公司,说明企业资金流动性强,且有利用预付账款虚增资产或转移资金等问题的嫌疑。

其他应收款减少38.55%,是因为以前年度已全额计提坏账准备、或计提坏账准备的比例较大,但在本年度全额收回或转回、或在本年度收回或转回比例较大。

●存货资产的增长幅度10。

11%小于流动资产的增长幅度,说明企业存货增长占用资金较少,市场风险在可控范围。

2、非流动资产●该企业的可供出售金融资产下降了75.47%,下降的原因是减去了列示于其他流动资产的可供出售金融资产;长期投资上涨了24.83%,上涨部分主要是存在于联营企业。

●该企业的在建工程增加了36,092,834。

79元,比上年上升364.42%,主要是在专柜制作及其他零星改造,待安装设备,海南新工厂项目,说明企业在扩大销售规模● 3.递延所得税资产增加88。

15%,主要是由限制性股票、会员积分递延收益、运单未达销售造成。

● 4. 其他非流动资产减少100%是因为于2012年12月31日,其他非流动资产为本公司的子公司上海家化海南日用化学品有限公司为建设花露水新工厂项目而支付的土地定金,该土地定金于2013年度转入无形资产。

600315上海家化2023年上半年决策水平分析报告

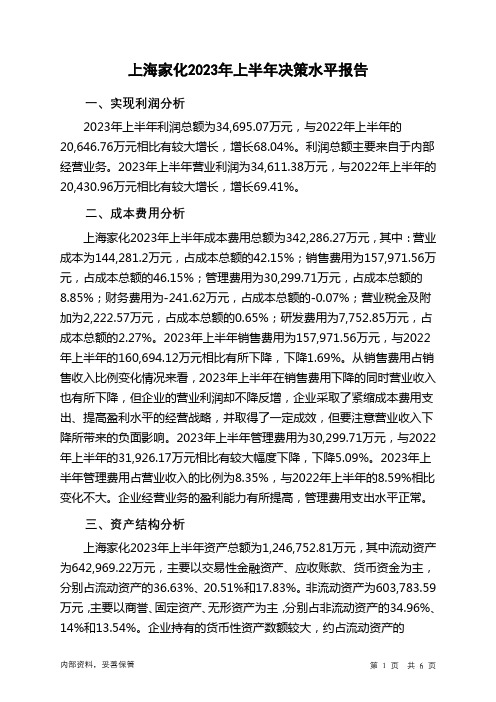

上海家化2023年上半年决策水平报告一、实现利润分析2023年上半年利润总额为34,695.07万元,与2022年上半年的20,646.76万元相比有较大增长,增长68.04%。

利润总额主要来自于内部经营业务。

2023年上半年营业利润为34,611.38万元,与2022年上半年的20,430.96万元相比有较大增长,增长69.41%。

二、成本费用分析上海家化2023年上半年成本费用总额为342,286.27万元,其中:营业成本为144,281.2万元,占成本总额的42.15%;销售费用为157,971.56万元,占成本总额的46.15%;管理费用为30,299.71万元,占成本总额的8.85%;财务费用为-241.62万元,占成本总额的-0.07%;营业税金及附加为2,222.57万元,占成本总额的0.65%;研发费用为7,752.85万元,占成本总额的2.27%。

2023年上半年销售费用为157,971.56万元,与2022年上半年的160,694.12万元相比有所下降,下降1.69%。

从销售费用占销售收入比例变化情况来看,2023年上半年在销售费用下降的同时营业收入也有所下降,但企业的营业利润却不降反增,企业采取了紧缩成本费用支出、提高盈利水平的经营战略,并取得了一定成效,但要注意营业收入下降所带来的负面影响。

2023年上半年管理费用为30,299.71万元,与2022年上半年的31,926.17万元相比有较大幅度下降,下降5.09%。

2023年上半年管理费用占营业收入的比例为8.35%,与2022年上半年的8.59%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出水平正常。

三、资产结构分析上海家化2023年上半年资产总额为1,246,752.81万元,其中流动资产为642,969.22万元,主要以交易性金融资产、应收账款、货币资金为主,分别占流动资产的36.63%、20.51%和17.83%。

上海家化 财务分析报告

湖北经济学院会计学院2007级中期论文整合资源占领细分市场创新科技振兴民族品牌———上海家化财务报告分析专业:会计学(注册会计师方向)班级:注会Q0744学号:070402164姓名:李颖指导教师:张庆完成时间:2010 年9月12日摘要本文选取上海家化联合股份有限公司这一具有代表性的国内日化企业为分析对象,首先简要阐述了我国日化行业的发展现状和前景。

再通过对其2007年至2010年上半年会计报表中的重要财务指标进行对比分析,从企业的偿债能力、营运能力、盈利能力及发展能力作出较为全面、合理的财务分析预测。

最后,结合国内外日化市场,总结了上海家化公司的成功经验、未来风险及发展方向,就如何改革制度,创新技术,发展民族品牌作出了深入探讨。

关键词:财务分析,偿债能力,营运能力,盈利能力,日化行业一、公司简介一百一十多年前,上海家化的前身——广生行旷世而生。

从此,一个新的时尚地标渐露璀璨光华,一朵民族奇葩就此开始她披风沥雨、波澜壮阔的传奇历程,并一路见证了中华民族化妆品行业的百年变迁。

一百多年来,由于各种原因,上海家化其实并没有太多的时间可以真正地用于发展,但是就在短暂的有效发展时间里,上海家化珍惜机遇,克服困难,励精图治,终于以较快的速度成长为一个引领中国风尚、承载民族梦想的时尚企业之一。

作为国内化妆品行业首家上市企业,上海家化拥有国家级科研中心,吸纳了一百多名跨越不同学科的高端人才,并与国内外尖端科研机构展开战略合作关系,研发成果和专利申请数量居于国内行业的领先水平,在中草药个人护理领域居于全球领先地位;她拥有国内同行中最大的生产能力,产品涵盖护肤、彩妆、香氛、家用等各领域;她是中国最早通过国际质量认证ISO9000:1994的化妆品企业,更是中国化妆品行业诸多国家标准的参与制定者之一。

在与国际巨头竞争的中国化妆品市场上,上海家化采取差异化的品牌经营战略,创造了“佰草集”、“六神”、“美加净”、“高夫”、“清妃”等诸多中国著名品牌,在众多细分市场上建立了领导地位。

上海家化2020年三季度决策水平分析报告

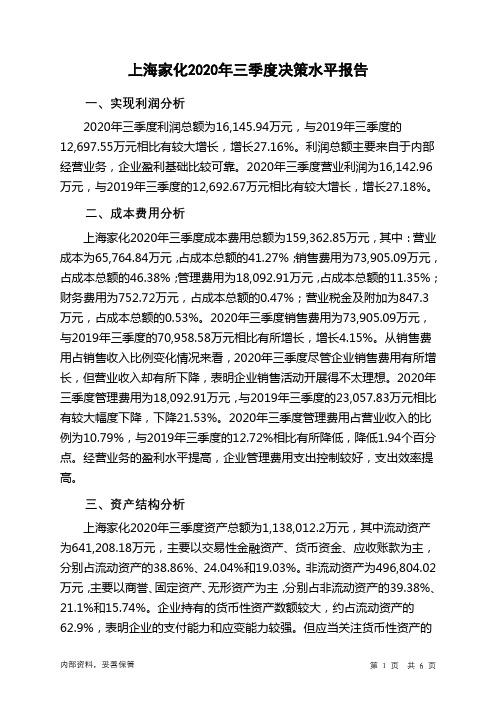

上海家化2020年三季度决策水平报告一、实现利润分析2020年三季度利润总额为16,145.94万元,与2019年三季度的12,697.55万元相比有较大增长,增长27.16%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2020年三季度营业利润为16,142.96万元,与2019年三季度的12,692.67万元相比有较大增长,增长27.18%。

二、成本费用分析上海家化2020年三季度成本费用总额为159,362.85万元,其中:营业成本为65,764.84万元,占成本总额的41.27%;销售费用为73,905.09万元,占成本总额的46.38%;管理费用为18,092.91万元,占成本总额的11.35%;财务费用为752.72万元,占成本总额的0.47%;营业税金及附加为847.3万元,占成本总额的0.53%。

2020年三季度销售费用为73,905.09万元,与2019年三季度的70,958.58万元相比有所增长,增长4.15%。

从销售费用占销售收入比例变化情况来看,2020年三季度尽管企业销售费用有所增长,但营业收入却有所下降,表明企业销售活动开展得不太理想。

2020年三季度管理费用为18,092.91万元,与2019年三季度的23,057.83万元相比有较大幅度下降,下降21.53%。

2020年三季度管理费用占营业收入的比例为10.79%,与2019年三季度的12.72%相比有所降低,降低1.94个百分点。

经营业务的盈利水平提高,企业管理费用支出控制较好,支出效率提高。

三、资产结构分析上海家化2020年三季度资产总额为1,138,012.2万元,其中流动资产为641,208.18万元,主要以交易性金融资产、货币资金、应收账款为主,分别占流动资产的38.86%、24.04%和19.03%。

非流动资产为496,804.02万元,主要以商誉、固定资产、无形资产为主,分别占非流动资产的39.38%、21.1%和15.74%。

上海家化2020年一季度财务风险分析详细报告

上海家化2020年一季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供67,106.24万元的资金供长期使用。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供128,468.41万元的营运资本。

3.总资金需求

该企业资金富裕,富裕195,574.65万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为383,659.8万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是431,355.94万元,实际已经取得的短期贷款金额为0万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为407,507.87万元,企业有能力在3年之内偿还的贷款总规模为419,431.91万元,在5年之内偿还的贷款总规模为443,279.98万元,当前实际的长短期借款合计为103,637.57万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

企

内部资料,妥善保管第页共1 页。

上海家化2020年一季度财务分析详细报告

上海家化2020年⼀季度财务分析详细报告上海家化2020年⼀季度财务分析详细报告⼀、资产结构分析1.资产构成基本情况上海家化2020年⼀季度资产总额为1,116,783.12万元,其中流动资产为612,231.6万元,主要分布在交易性⾦融资产、货币资⾦、应收账款等环节,分别占企业流动资产合计的33.15%、29.51%和18.37%。

⾮流动资产为504,551.52万元,主要分布在商誉和固定资产,分别占企业⾮流动资产的38.79%、21.67%。

资产构成表项⽬名称2020年⼀季度2019年⼀季度2018年⼀季度数值百分⽐(%) 数值百分⽐(%) 数值百分⽐(%)总资产1,116,783.12100.00 1,065,590.5 100.00 960,395.91 100.00流动资产612,231.6 54.82 527,176.27 49.47 451,853.01 47.05 长期投资38,061.92 3.41 32,314.72 3.03 75,565.55 7.87 固定资产109,359.4 9.79 116,732.36 10.95 29,706.29 3.09 其他357,130.2 31.98 389,367.15 36.54 403,271.05 41.992.流动资产构成特点企业持有的货币性资产数额较⼤,约占流动资产的62.67%,表明企业的⽀付能⼒和应变能⼒较强。

但应当关注货币性资产的投向。

流动资产构成表项⽬名称2020年⼀季度2019年⼀季度2018年⼀季度数值百分⽐(%) 数值百分⽐(%) 数值百分⽐(%)流动资产612,231.6 100.00 527,176.27 100.00 451,853.01 100.00 存货98,794.84 16.14 91,690.01 17.39 86,834.13 19.22 应收账款112,467.15 18.37 109,732.8 20.82 103,946.27 23.00 其他应收款0 0.00 0 0.00 5,356.53 1.19 交易性⾦融资产202,982.02 33.15 130,986.15 24.85 0 0.00 应收票据0 0.00 0 0.00 784.31 0.17 货币资⾦180,677.78 29.51 173,310.92 32.88 120,309.98 26.63 其他17,309.81 2.83 21,456.39 4.07 134,621.79 29.793.资产的增减变化2020年⼀季度总资产为1,116,783.12万元,与2019年⼀季度的1,065,590.5万元相⽐有所增长,增长4.8%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

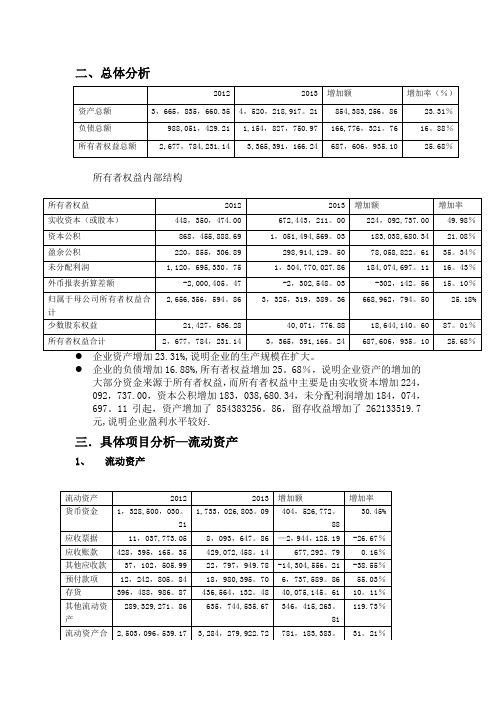

二、总体分析20122013 增加额增加率(%)资产总额 3,665,835,660.35 4,520,218,917.21 854,383,256.86 23.31% 负债总额 988,051,429.21 1,154,827,750.97 166,776,321.76 16.88% 所有者权益总额2,677,784,231.143,365,391,166.24687,606,935.1025.68%所有者权益内部结构● 企业资产增加23.31%,说明企业的生产规模在扩大。

● 企业的负债增加16.88%,所有者权益增加25.68%,说明企业资产的增加的大部分资金来源于所有者权益,而所有者权益中主要是由实收资本增加224,092,737.00,资本公积增加183,038,680.34,未分配利润增加184,074,697.11引起,资产增加了854383256.86,留存收益增加了262133519.7元,说明企业盈利水平较好。

三.具体项目分析-流动资产1、 流动资产所有者权益20122013 增加额增加率实收资本(或股本) 448,350,474.00 672,443,211.00 224,092,737.00 49.98% 资本公积 868,455,888.69 1,051,494,569.03 183,038,680.34 21.08% 盈余公积 220,855,306.89 298,914,129.50 78,058,822.61 35.34% 未分配利润 1,120,695,330.751,304,770,027.86184,074,697.1116.43% 外币报表折算差额 -2,000,405.47 -2,302,548.03 -302,142.56 15.10% 归属于母公司所有者权益合计2,656,356,594.863,325,319,389.36668,962,794.5025.18%少数股东权益 21,427,636.28 40,071,776.88 18,644,140.60 87.01% 所有者权益合计2,677,784,231.143,365,391,166.24687,606,935.1025.68%流动资产 20122013 增加额增加率 货币资金 1,328,500,030.211,733,026,803.09404,526,772.88 30.45% 应收票据 11,037,773.05 8,093,647.86 -2,944,125.19-26.67% 应收账款 428,395,165.35 429,072,458.14 677,292.79 0.16% 其他应收款 37,102,505.99 22,797,949.78 -14,304,556.21 -38.55% 预付款项 12,242,805.84 18,980,395.70 6,737,589.86 55.03% 存货 396,488,986.87 436,564,132.48 40,075,145.61 10.11% 其他流动资产 289,329,271.86635,744,535.67346,415,263.81119.73%流动资产合计2,503,096,539.173,284,279,922.72781,183,383.5531.21%●企业中的货币资金的增长幅度30.45%小于流动资产的增长幅度31.21%,说明企业应对市场变化的能力良好;●企业中的信用资产(应收账款)增长幅度0.16%小于流动资产的增长幅度,说明企业的货款回收理想;预付账款增长55.03%,本集团的预付款项主要包括预付租金、预付广告费及预付货款,而且主要是在上海家化进出口有限公司和浙江淘宝网络有限公司,说明企业资金流动性强,且有利用预付账款虚增资产或转移资金等问题的嫌疑。

其他应收款减少38.55%,是因为以前年度已全额计提坏账准备、或计提坏账准备的比例较大,但在本年度全额收回或转回、或在本年度收回或转回比例较大。

●存货资产的增长幅度10.11%小于流动资产的增长幅度,说明企业存货增长占用资金较少,市场风险在可控范围。

2、非流动资产非流动资产2012 2013 增加额增加率可供出售金融资产202,255,185.80 49,618,592.35 -152,636,593.45-75.47%长期股权投资507,798,192.56 633,868,921.78 126,070,729.2224.83%固定资产217,467,104.56 216,466,934.61 -1,000,169.95 -0.46%在建工程9,904,261.57 45,997,096.36 36,092,834.79 364.42%固定资产清理0.00 141,605.47 141,605.47 100.00%无形资产115,357,637.83 136,559,113.96 21,201,476.13 18.38%长期待摊费用54,774,691.41 64,515,985.72 9,741,294.31 17.78%递延所得税资产47,182,047.45 88,770,744.24 41,588,696.79 88.15%其他非流动资产8,000,000.00 -8,000,000.00 -100.00%非流动资产合计1,162,739,121.18 1,235,938,994.49 73,199,873.31 6.30%●该企业的可供出售金融资产下降了75.47%,下降的原因是减去了列示于其他流动资产的可供出售金融资产;长期投资上涨了24.83%,上涨部分主要是存在于联营企业。

●该企业的在建工程增加了36,092,834.79元,比上年上升364.42%,主要是在专柜制作及其他零星改造,待安装设备,海南新工厂项目,说明企业在扩大销售规模● 3.递延所得税资产增加88.15%,主要是由限制性股票、会员积分递延收益、运单未达销售造成。

● 4. 其他非流动资产减少100%是因为于2012年12月31日,其他非流动资产为本公司的子公司上海家化海南日用化学品有限公司为建设花露水新工厂项目而支付的土地定金,该土地定金于2013年度转入无形资产。

3、流动负债流动负债:2012 2013 增加额增加率应付账款333,567,608.26 372,896,753.17 39,329,144.91 11.79%预收款项67,909,348.22 88,255,114.85 20,345,766.63 29.96%应付职工薪酬33,186,661.74 34,745,259.47 1,558,597.73 4.70%应交税费120,100,595.09 119,213,427.01 -887,168.08 -0.74%应付股利10,140,000.00 16,694,700.00 6,554,700.00 64.64%其他应付款412,434,948.40 441,540,057.29 29,105,108.89 7.06%其他流动负债0.00 56,167,287.91 56,167,287.91 100.00%流动负债合计977,339,161.71 1,129,512,599.70 152,173,437.99 15.57%●企业总体的流动负债是上升的,上升152,173,437.99,15.57%,这种上升主要是由预付账款和应付股利造成。

预付账款增加了29.96%,应付股利增加了64.64%。

于 2013 年12 月31 日,账龄超过一年的预收款项主要为美容院预收服务的款项可见企业的信用度较好。

4、非流动负债非流动负债:2012 2013 增加额增加率递延所得税负债8,073,937.50 10,153,406.70 2,079,469.20 25.76% 其他非流动负债2,638,330.00 15,161,744.57 12,523,414.57 474.67% 非流动负债合计10,712,267.50 25,315,151.27 14,602,883.77 136.32%●非流动负债增加了136.32%,主要增加在其他非流动负债,增长了474.67%,主要是由政府补助子公司拆迁补偿费造成。

5、所有者权益所有者权益2012 2013 增加额增加率实收资本(或股本)448,350,474.00 672,443,211.00 224,092,737.00 49.98% 资本公积868,455,888.69 1,051,494,569.03 183,038,680.34 21.08% 盈余公积220,855,306.89 298,914,129.50 78,058,822.61 35.34% 未分配利润1,120,695,330.75 1,304,770,027.86 184,074,697.11 16.43% 外币报表折算差额-2,000,405.47 -2,302,548.03 -302,142.56 15.10%2,656,356,594.86 3,325,319,389.36 668,962,794.50 25.18% 归属于母公司所有者权益合计少数股东权益21,427,636.28 40,071,776.88 18,644,140.60 87.01% 所有者权益合计2,677,784,231.14 3,365,391,166.24 687,606,935.10 25.68%●所有者权益总体增加687,606,935.10,增长25,68%。

主要来自实收资本增加的224,092,737,说明企业从投资者那里获得了新的资金,是一种外源性的融资。

●资本公积增加183,038,680.34,增长21.08%,主要是2013 年度,公司资本公积中股本溢价增加●盈余公积增加78,058,822.61,增长35.34%,说明公司盈利水平很高。

●未分配利润上升了184,074,697.11,上升了16.43%;说明公司盈利状况较好。