【资料】买卖看涨期权与看跌期权的例子

外汇期权案例

(折算为7265美元)。如果在到期日时或之前的市场汇率SX时,则投资

者将20放21弃/10/行10 使权利,让该期权过期,其损失为1万美元。

17

• *期权的损益图

• 1、买进看涨期权的损益图

•

损益

•

0

•

•

•

F

• F:期权费 • S:协议价格 • B:盈亏平衡点

2021/10/10

S

●

●

B

市场价格

18

5

• 假定到期日的即期汇率用x表示,则该公司包括期 权费在内的瑞士

法郎净支出成本c表示如下:

(1)c=10 000 000÷1.3900+181 560=7 375 805美元

当x<1.39时。该公司行使期权,按协定汇价买 入瑞士法郎,得以保值。

(2)c=10 000 000÷x+181 560 美元

2021/10/10

10

3.买入看跌外汇期权交易分析

• 交易员认为近期内美元对日元汇率有可能下跌,于是买入一项美 元的看跌期权,金额为1 000万美元,执行价格为110.00,有效期为 一个月,期权价格为1.7%。

分析: ①当美元市场汇率高于协定价格110.00时,交易员不会执行该项 权,因此其亏损就是购买期权时支出的期权费17万美元。 ②当美元市场汇率低于110.00时,交易员将执行期权。 例如市场汇率为:USD1=JPY107.00,行使期权获得收益:

(2)外汇看涨期权的协议价格加保险费是买卖双方的盈 亏平衡点。

(3)只要即期汇率上升到协议价格加保险费以上,购买 外汇看涨期限权就有利可图,上升越多获利越多,从理论上 说,购买外汇看涨期限权的最大利润是无限的。

期权交易的盈亏分析案例

期权交易的盈亏分析(一)看涨期权的盈亏分析:假设A预期M公司的股票将上涨,而B则认为不会上涨。

他们达成看涨期权合约,A作为买方,B 作为卖方。

期权的有效期3个月,协议价格(X)为20元/股,期权费(c)为3元/股,合约规定股票数量为100股。

在未来3个月中,A、B双方的盈亏分布可分为以下几种情况(1) M公司股票市价等于或小于20元/股,则买方的最大亏损为支付的期权费总额,即100股´3元/股=300元,卖方的盈利则为300元。

(2) M公司股价大于20元/股,却小于、等于23元/股(20 + 3 = 23),即协议价格加上期权费,买方将行使权利,其亏损介于0~300元之间,而卖方的赢利在0~300元间。

(3) M公司股价大于23元/股,则买方将行使权利,且将盈利,此时卖方将亏损。

❖该看涨期权买方和卖方的盈亏分布图如图11-1所示。

从上述分析可以看出,看涨期权买方的亏损是有限的,盈利在理论上却是无限的;看涨期权卖方的盈利是有限的,亏损在理论上却是无限的。

如果不考虑时间因素,期权价值(即盈亏)取决于标的资产市价(S)与协议价格(X)的差距。

对于看涨期权来说,为了表达标的资产市价与协议价格的关系,我们把S大于X时的看涨期权称为实值期权,把S=X时的看涨期权称为平价期权,把S小于X时的看涨期权称为虚值期权。

(二)看跌期权的盈亏分析假设A预期M公司的股票将下跌,而B则认为不会下跌。

他们达成看跌期权合约,A作为买方,B作为卖方。

期权的有效期为3个月,协议价格(X)20元/股,期权费(c)为3元/股,合约规定股票数量为100股。

在未来3个月中,双方的盈亏分布可分为以下几种情况(见表11-6)。

(1) M公司股票市价大于或等于20元/股,则买方的最大亏损为支付的期权费,即100股´3元/股=300元,卖方的盈利则为300元。

(2) M公司股价小于20元/股,却大于、等于17元/股(20-3 = 17),即协议价格减期权费,买方将行使权利,其亏损介于0~300元之间,而卖方的赢利在0~300元间。

购入看涨期权和购入看跌期权的会计处理

购入看涨期权和购入看跌期权的会计处理购入看涨期权2016年2月1日,甲公司与乙公司签订一项《协议》,甲公司向乙公司支付权利金购入一项看涨期权。

合同签订日:2016年2月1日行权日:2016年1月31日行权的权利持有者:甲公司2016年2月1日每股市价:100元2016年12月31日每股市价:104元2016年1月31日每股市价:104元2016年1月31日应该支付的固定行权价格:102元期权合同中的股票数量:1000股2016年2月1日期权的公允价值:5000元2016年12月31日期权的公允价值:3000元2016年1月31日期权的公允价值:2000元说明:2016年2月1日,甲公司与乙公司签订协议,,使甲公司享有了一项2016年1月31日可以购买自身股票的合同权利(但无必须购买的合同义务),乙公司承担了一项2016年1月31日必须出售其持有的甲公司股票的合同义务。

分为现金净额结算、股票净额结算、股票总额结算三种结算方式。

1.以现金净额结算合同约定以现金净额进行结算,即如果甲公司在2016年1月31日行使期权权利,其将向乙公司收取相当于1000股自身股票于当日公允价值的现金,并将按固定行权价格向乙公司支付现金。

乙公司方向相反。

甲公司的会计处理2016年2月1日甲公司确认购入的看涨期权:借:衍生工具——看涨期权5000贷:现金5000甲公司向乙公司支付期权费5000元,此时,标的股票每股价格100元,低于行权价,期权没有内在价值,只有时间价值。

2016年12月31日甲公司记录看涨期权公允价值的减少:借:衍生工具——看涨期权-2000贷:公允价值变动损益-2000看涨期权的公允价值减少到3000元【其中,期权的内在价值为2000元×1000),剩余时间价值为1000元】。

2016年1月31日甲公司记录看涨期权公允价值的减少:贷:公允价值变动损益-1000甲公司股票每股市价仍为104元,看涨期权的公允价值减少到2000元,全部为内在价值【×1000】,没有剩余的时间价值。

第二节 期权实例交易分析

提要 期权买卖是为了保值增值或投机,要达到⽬的的⼿法多种多样,以下通过案例⼀⼀介绍期权合约的操作,以分析投资者在不同的价位采⽤不同策略的效应结果。

主要内容 例1 某⼈买⼊⼀份看涨期权,有效期3个⽉。

当时该品种市价20元,合约规定他有权在3个⽉中任何⼀天可按协定价格每股21元购⼊该品种100股,期权费每股2元。

如若⼲天后,⾏情上升到25元,与此同时,期权费也上升到5元。

请判断投资者如何操作才能获利? 假定⼀,他当初并未买什么期权,⽽是直接买⼀⼿股票,那么,现在账⾯盈利500元,投资收益率达25%。

假定⼆,如案例所说,他现在决定执⾏合约,扣除成本共盈利200元,投资收益达100%。

假定三,他决定直接出售权利,获得300元,投资收益率达150%。

从这三种假定看,以直接出售期权得益率,属上策。

当然,该投资者可以继续等待股价或期权价格的继续上扬,不不定期,这种等待是要承担风险的,万⼀⾏情反转,将有可能亏损。

现继续假定,如股价果然下跌到19元,那投资者只能放弃⾃⼰的权利,因市价低于合约协定价格,再执⾏权利已毫⽆意义,他损失的上限就是当初⽀付的200元期权费。

从这⼀案例中看出,股资者购买期权,既可以从期权费投资中获利,⼜可在股价上升时候执⾏权利获利,两利相⽐取其⼤,这以投资得益百分⽐⽐较,⽽不是以绝对数值来⽐较。

⼈们买⼊期权并⾮是买了股票,也还不是股东,公司分红派息是没有份的。

例2 某⼈以10元价格买⼊⼀⼿股票,成本1000元,他准备长期投资,⼜恐⾏情下跌遭受损失,于是卖出⼀份同品种的看涨期权,合约协定价10元,期权费1凶。

这样,该投资者尽管什么也没有拿出,却凭空获得⼀笔期权费收⼊。

现假定若⼲天后,该股⾏情有未变,仍是10元,那这合约的买⼊⽅因⽆利可图,⼀般均放弃权利,于是,这位权利卖⽅便⼼安理得收⼊100元。

反之,⾏情上升到13元,这合约的买⼊⽅肯定会来要求履约,这位卖主则不得不将⼿中⼀⼿股票以协定价出售,履约结果亏损300元,扣除期权费收⼊,实际亏损200元。

期权交易案例分析(最新整理)

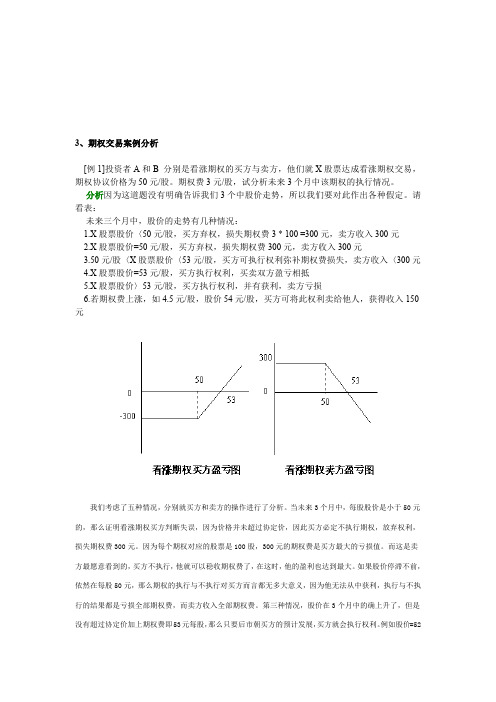

3、期权交易案例分析[例1]投资者A和B 分别是看涨期权的买方与卖方,他们就X股票达成看涨期权交易,期权协议价格为50元/股。

期权费3元/股,试分析未来3个月中该期权的执行情况。

分析因为这道题没有明确告诉我们3个中股价走势,所以我们要对此作出各种假定。

请看表:未来三个月中,股价的走势有几种情况:1.X股票股价〈50元/股,买方弃权,损失期权费3 * 100 =300元,卖方收入300元2.X股票股价=50元/股,买方弃权,损失期权费300元,卖方收入300元3.50元/股〈X股票股价〈53元/股,买方可执行权利弥补期权费损失,卖方收入〈300元4.X股票股价=53元/股,买方执行权利,买卖双方盈亏相抵5.X股票股价〉53元/股,买方执行权利,并有获利,卖方亏损6.若期权费上涨,如4.5元/股,股价54元/股,买方可将此权利卖给他人,获得收入150元我们考虑了五种情况,分别就买方和卖方的操作进行了分析。

当未来3个月中,每股股价是小于50元的,那么证明看涨期权买方判断失误,因为价格并未超过协定价,因此买方必定不执行期权,放弃权利,损失期权费300元。

因为每个期权对应的股票是100股,300元的期权费是买方最大的亏损值。

而这是卖方最愿意看到的,买方不执行,他就可以稳收期权费了,在这时,他的盈利也达到最大。

如果股价停滞不前,依然在每股50元,那么期权的执行与不执行对买方而言都无多大意义,因为他无法从中获利,执行与不执行的结果都是亏损全部期权费,而卖方收入全部期权费。

第三种情况,股价在3个月中的确上升了,但是没有超过协定价加上期权费即53元每股,那么只要后市朝买方的预计发展,买方就会执行权利。

例如股价=52元每股,买方先以协定价50元/股的价格向卖方买入股票,然后再到股票市场以52元/股的市价出售,获得200元的赢利,除去期权费300元,亏损缩小到100元,也就是买方行使权利可以部分弥补期权费损失。

对应在图上我们可以看到,从50到53的价位,买方的盈亏线有了上倾的斜率,也就是说买方的亏损在这个区域内,随着价格的上升而不断缩小。

股票买入卖出看跌看涨期权实例损益分析

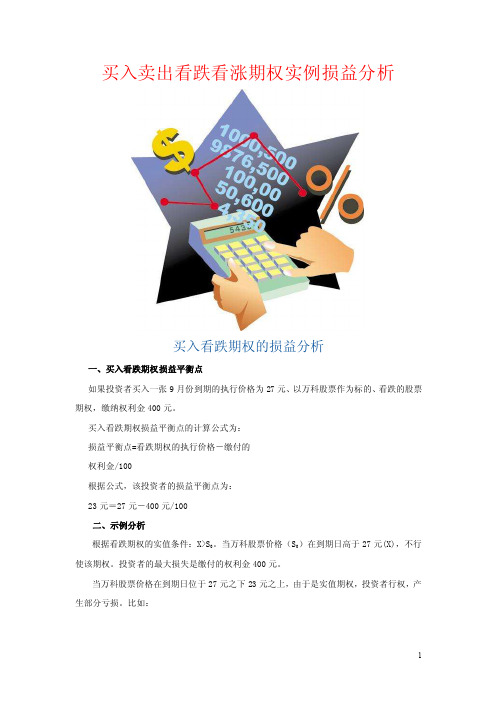

买入卖出看跌看涨期权实例损益分析买入看跌期权的损益分析一、买入看跌期权损益平衡点如果投资者买入一张9月份到期的执行价格为27元、以万科股票作为标的、看跌的股票期权,缴纳权利金400元。

买入看跌期权损益平衡点的计算公式为:损益平衡点=看跌期权的执行价格-缴付的权利金/100根据公式,该投资者的损益平衡点为:23元=27元-400元/100二、示例分析根据看跌期权的实值条件:X>S0。

当万科股票价格(S)在到期日高于27元(X),不行使该期权。

投资者的最大损失是缴付的权利金400元。

当万科股票价格在到期日位于27元之下23元之上,由于是实值期权,投资者行权,产生部分亏损。

比如:在到期日,万科股票价格为26元,由于为实值期权,投资者行使合约,投资者的收益为(27元-26元)×100-400元=-300元。

当万科股票价格在到期日位于23元之下,投资者行使期权后,获得利润,且万科股票价格越低,获得的利润越大,有获得无限利润的机会。

三、损益图上述情况如图所示。

由以上分析可得,此种策略的潜在利润是无限的,潜在亏损有限。

买入看涨期权的损益分析如果投资者买入了一张7月份到期的执行价格为27元、以万科股票作为标的、看涨的股票期权,缴纳权利金30元。

假设深交所规定每一张期权合约中合约单位为100股万科股票。

一、买入看涨期权损益平衡点买入看涨期权损益平衡点的计算公式为:损益平衡点=看涨期权的执行价格+缴付的权利金/100根据公式,该投资者的损益平衡点为:27.3元=27元+30元/100二、示例分析根据看涨买入期权的实值条件:S0>X。

当万科股票价格(S0)高于损益平衡点27.3元(X)时,投资者开始盈利(实值),可选择在到期日行使期权合约。

在到期日,万科股票价格为27.5元,那么行使期权合约,投资者赚得的资金为(27.5元-27元)×100-30元=20元。

当万科股票价格在到期日位于27.3元之下27元之上,由于为实值期权,行使合约,投资者有部分损失。

期权案例计算

看涨期权买方盈亏图

损益

0 -0.02

协定价格=0.8050源自市场即期汇率盈亏平衡点=0.8050+0.02

看跌期权案例

例5 某公司6月上旬向英国出口了一批商品,125000英镑 的货款要到3个月后才能收到。因担心3个月后英镑对美元 的汇率出现下跌而减少美元创汇收入。公司便在IMM买进2 份9月份英镑看跌期权。 已知:6月上旬市场即期汇率为1英镑=1.8825美元,9月份 英镑看跌期权协定价格为1英镑=1.8830美元,期权费为1 英镑=0.02美元。 问(1)假设3个月后市场即期汇率为1英镑=1.8640美元, 公司可收入多少美元? (2)假设3个月后市场即期汇率为1英镑=1.8980美元,公 司可收入多少美元?

解: (1)在1英镑=1.8640美元的情况下,公司执行看跌期权,按1英镑 =1.8830美元的协定价格出售125000英镑: • 收入美元:125000*1.8830=235375(美元) • 支付期权费:125000*0.02=2500(美元) • 美元净收入:235375-2500=232875(美元) (2)在1英镑=1.8980美元的情况下,公司放弃看跌期权,将125000英 镑在市场上出售 • 收入美元:125000*1.8980=237250(美元) • 损失期权费:125000*0.02=2500(美元) • 美元净收入:237250-2500=234750(美元)

看跌期权买方盈亏图

损益

0 -0.02

协定价格=1.8830

市场即期汇率

盈亏平衡点=1.8830-0.02

解:

(1)1美元=1.2020瑞士法郎的情况下,瑞士法郎即期汇率高于期 权的协定价格,公司便可执行期权,按1瑞士法郎=0.8050美元 的协定价格买进500000瑞士法郎: • 支付美元:500000*0.8050=402500(美元) • 支付期权费:500000*0.02=10000(美元) • 支付美元总额:402500+10000=412500(美元) (2)1美元=1.2750瑞士法郎的情况下,瑞士法郎即期汇率低于期 权的协定价格,公司便可放弃期权,而从市场上买进500000瑞 士法郎: • 支付美元:500000/1.2750=392157(美元) • 损失期权费:500000*0.02=10000(美元) • 看涨美元总额:392157+10000=402157(美元)

21 期权案例

• 12、股票现价为$40。已知在一个月后股价 为$42或$38。无风险年利率为8%(连续复 利)。执行价格为$39的1个月期欧式看涨 期权的价值为多少?

15

• 13、计算基于无红利支付股票的欧式看跌 期权价格,其中执行价格为$50,现价为 $50,有效期3个月期,无风险年收益率为 10%,波动率为每年30%。 • 14、 若在两个月后预期支付的红利为$ 1.50,则上题中计算会有何变化?

10

前面讲过:有收益资产欧式期权

• 组合A:一份欧式看跌期权加上金额为 D+Xe-r(T-t) 的现金 • 组合B:一份有效期和协议价格与看涨期权 相同的欧式看跌期权;加上一单位标的资 产 • 同前,可推导出有收益资产欧式看跌期权 和看涨期权的平价关系: • c+D+Xe-r(T-t) =p+S

11

8

• 价格为$29, 2个月后和5个月后分红利$0.50。期限结构 为水平,无风险利率为10%。执行价格为 $30,6个月后到期的欧式看跌期权的价格 为多少? • 9、在上题中,如果欧式看跌期权的价格为 $3,请说明存在什么样的套利机会。

9

• 2007考研试题:某一协议价格为25元,有 效期6个月的欧式看涨期权价格为2元,标 的股票价格为24元,该股票预计在2个月和 5个月后各支付0.50元股息,所有期限的无 风险连续复利年利率为8%,请问该股票协 议价格为25元,有效期6个月的欧式看跌期 权价格等于多少?简要说明欧式看跌期权 和美式看跌期权的区别。

5

• 5、一位投资者购买了一个执行价格为X的 看涨期权并出售了一个相同执行价格的看 跌期权。请描述他的头寸情况。

6

•

6、基于无红利支付股票的看涨期权,期 限为4个月,执行价格为$25,股票价格为 $28,无风险利率为8%。该看涨期权价格 下限为多少?

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

买卖看涨期权与看跌期权的例子

【篇一:买卖看涨期权与看跌期权的例子】

1.看涨期权。

指期权买入方按照一定的价格,在规定的期限内享有

向期权卖方购入某种商品或期货合约的权利,但不负担必须买进的

义务。

看涨期权又称“多头期权”、“延买权”、“买权”。

投资者一般看好黄金价格上升时购入看涨期权,而卖出者预期价格会下跌。

按照期权相关合约的买进和卖出性质划分,期权可以划分为看涨期

权、看跌期权和双向期权。

1.看涨期权。

指期权买入方按照一定的价格,在规定的期限内享有

向期权卖方购入某种商品或期货合约的权利,但不负担必须买进的

义务。

看涨期权又称“多头期权”、“延买权”、“买权”。

投资者一般看好黄金价格上升时购入看涨期权,而卖出者预期价格会下跌。

2.看跌期权。

指期权买方按照一定的价格,在规定的期限内享有向

期权卖方出售商品或期货的权利,但不负担必须卖出的义务。

看跌

期权又称“空头期权”、“卖权”和“延卖权”。

在看跌期权买卖中,买

入看跌的投资者是看好价格将会下降,所以买入看跌期权;而卖出

看跌期权方则预计价格会上升或不会下跌。

3.双向期权,又称“双重期权”。

指期权购买方在向期权卖方支付一定的权利金后,获得在未来一定期限

内根据合同约定的价格买进或卖出商品、期货的权利。

投资者在同一时期内既买了看涨期权,又买了看

跌期权,这种情况是在对未来价格确定不准时,而采取的一种投资策略。

对于买入双向期权者来说,只

要价格有波动,就可以从中行使权利获利。

但一般而言,这种期权的卖出者坚信价格变化不会很大,所

以才愿意卖出这种权利,获得一定的权利金收益。

【篇二:买卖看涨期权与看跌期权的例子】

看涨期权和看跌期权不容易理解,大家可以从定义和具体的例子理

解一下,总结如下:

1、看涨期权是指期权的购买者拥有在期权合约有效期内按执行价格

买进一定数量标的物的权利。

看涨期权是这样一种合约:它给合约

持有者(即买方)按照约定的价格从对手手中购买特定数量之特定交易

标的物的权利。

比如说,甲将一份看涨期权卖给乙,期权标的物为股票,三个月到

期,执行价格为100元,三个月后市价上涨到120元,那么甲也要以100元卖一股股票给乙。

再例如甲出售一份看涨期权给乙,该看涨期权价格为2元,1年后到期,执行价格为10元,甲之所以会出售是因为它预期未来标的股票

的价格不会上涨,这样它就可以获得期权的出售价格。

但是如果1

年后到期日股票价格涨了,变成每股市场价格15元,此时乙作为持有人有权利要求行权,由于甲承担履行期权的义务,所以他只好支

付给乙5元的差额,乙的期权净收入为5元,而甲的期权净收入则

为-5元。

2、看跌期权又称卖权选择权、卖方期权、卖权、延卖期权或敲出。

看跌期权是指期权的购买者拥有在期权合约有效期内按执行价格卖

出一定数量标的物的权利,但不负担必须卖出的义务。

比如,一个人

认为某支股票下跌,那他买入看跌期权,比如现在股价10元,他认为会下跌,那么他找到期权公司,给期权公司500元,约定一个月后以10价格卖出1000股。

如果一个月以后,股价下跌到8元,那他每股可得2元,期权公司应给他2000元。

如果一个月以后,股价上涨到12元,他不行权了,那付出的500就打水漂了,期权公司赚了他500。

【篇三:买卖看涨期权与看跌期权的例子】

预期未来标的物的价格将上涨期货合约持有人会卖出看跌期权收取

一定的保证金因为期权买方如果不会行权期权的卖方就活得权利金卖出看跌还是看涨最主要期权卖方持有期货合约为多头还是空头如果是多头就是看涨期权空头就是看跌期权如果期权的买方就是买进看xx期权是卖方就是卖出xx期权比如你现在是9月份的合约空头合约价格是3000元每吨你预期未来的价格上涨你就会卖出看跌期权你就是期权的卖方我预期未来合约会下降我就愿意付你50每吨的的权利金来买你的大豆期货合约我就是期权的买方过了一段时间 9月份大豆期货合约涨到3110元每吨如果我行权我将会是期货上的空头我会亏损110元每吨所以我不行权损失50元每顿的权力金你赚了我的权利金然后你平仓一共亏损60元每顿能够减少你的损失你现在是9月份的大豆期货合约的多头合约价格是3000元每吨你预期未来大豆期货的价格下降你就会卖出看涨期权你就是期权的卖方我预期未来大豆期货合约会上涨我就愿意付你50每吨的的权利金来买你的大豆期货合约我就是期权的买方过了一段时间 9月份大豆期货合约涨到3890 元每吨如果我行权我将会是期货上的多头我会亏... 预期未来标的物的价格将上涨期货合约持有人会卖出看跌期权收取一定的保证金因为期权买方如果不会行权期权的卖方就活得权利金

卖出看跌还是看涨最主要期权卖方持有期货合约为多头还是空头如果是多头就是看涨期权空头就是看跌期权如果期权的买方就是买进看xx期权是卖方就是卖出xx期权

比如你现在是9月份的大豆期货合约空头合约价格是3000元每吨你预期未来大豆期货的价格上涨你就会卖出看跌期权你就是期权的卖方我预期未来大豆期货合约会下降我就愿意付你50每吨的的权利金来买你的大豆期货合约我就是期权的买方过了一段时间 9月份大豆期货合约涨到3110元每吨如果我行权我将会是期货上的空头我会亏损110元每吨所以我不行权损失50元每顿的权力金你赚了我的权利金然后你平仓一共亏损60元每顿能够减少你的损失。