期权期货及其他衍生品8版25章

期货期权及其衍生品配套(全34章)Ch01PPT课件

期货交易是一种衍生品交易,其基础资产可以是商品、外汇或股票等。交易双方 通过签订期货合约的方式,约定在未来某一特定时间和价格上交割指定数量的基 础资产。期货交易的主要目的是为了规避风险或进行套期保值。

期货交易规则与流程

总结词

期货交易具有严格的交易规则和流程, 包括保证金制度、逐日盯市、交割制度 等。

卖出看跌期权策略

当预期标的资产价格下跌时,卖出看 跌期权获得赚取收益的权利,但获得 权利金。

组合策略

跨式期权组合策略

同时买入相同行权价格的看涨和看跌 期权,以获得赚取收益的权利,但需 支付权利金。

宽跨式期权组合策略

同时买入不同行权价格的看涨和看跌 期权,以获得赚取收益的权利,但需 支付权利金。

06

04

Theta

衡量期权价格对Rho

衡量期权价格对无风险利率的敏感度。

风险度量与控制

风险度量

通过计算期权价格的敏感性指标,如Delta、 Gamma、Theta、Vega和Rho等,来评估 期权的风险敞口。

风险控制

通过设置止损点、动态调整持仓结构、使用 对冲策略等方式,降低或消除期权交易的风 险敞口。

期权风险管理

希腊字母及其应用

希腊字母

包括Delta、Gamma、Theta、Vega和Rho等, 用于描述期权价格变动与标的资产价格、波动

率、剩余到期时间等变量的敏感性。

01

Gamma

衡量Delta对标的资产价格的敏感度。

03

Vega

衡量期权价格对波动率的敏感度。

05

02

Delta

衡量标的资产价格变动对期权价格的影响程 度。

期货期权及其衍生品配套(全34章 )ch01ppt课件

期权,期货与其他金融衍生品-PPT精品文档

3

How Derivatives Are Traded

On exchanges such as the Chicago Board Options Exchange In the over-the-counter (OTC) market where traders working for banks, fund managers and corporate treasurers contact each other directly

Options, Futures, and Other Derivatives, 8th Edition, Copyright © John C. Hull 2019

6

How Derivatives are Used

To hedge risks To speculate (take a view on the future direction of the market) To lock in an arbitrage profit To change the nature of a liability To change the nature of an investment without incurring the costs of selling one portfolio and buying another

Options, Futures, and Other Derivatives, 8th Edition, Copyright © John C. Hull 2019

赫尔《期权、期货及其他衍生产品》复习笔记及课后习题详解(利率期货)【圣才出品】

赫尔《期权、期货及其他衍⽣产品》复习笔记及课后习题详解(利率期货)【圣才出品】第6章利率期货6.1 复习笔记1.天数计算和报价惯例天数计算常表⽰为X/Y,计算两个⽇期间获得的利息时,X定义了两个⽇期间天数计算的⽅式,Y定义了参照期内总天数计算的⽅式。

两个⽇期间获得的利息为:(两个⽇期之间的天数/参考期限的总天数)×参考期限内所得利息在美国常⽤的三种天数计算惯例为:①实际天数/实际天数;②30/360;③实际天数/360。

(1)美国短期债券的报价货币市场的产品报价采⽤贴现率⽅式,该贴现率对应于所得利息作为最终⾯值的百分⽐⽽不是最初所付出价格的百分⽐。

⼀般来讲,美国短期国债的现⾦价格与报价的关系式为:P=360(100-Y)/n其中,P为报价,Y为现⾦价格,n为短期债券期限内以⽇历天数所计算的剩余天数。

(2)美国长期国债美国长期国债是以美元和美元的1/32为单位报出的。

所报价格是相对于⾯值100美元的债券。

报价被交易员称为纯净价,它与现⾦价有所不同,交易员将现⾦价称为带息价格。

⼀般来讲,有以下关系式:现⾦价格=报价(即纯净价)+从上⼀个付息⽇以来的累计利息2.美国国债期货(1)报价超级国债和超级国债期货合约的报价与长期国债本⾝在即期市场的报价⽅式相同。

(2)转换因⼦当交割某⼀特定债券时,⼀个名为转换因⼦的参数定义了空头⽅的债券交割价格。

债券的报价等于转换因⼦与最新成交期货价格的乘积。

将累计利息考虑在内,对应于交割100美元⾯值的债券收⼊的现⾦价格为:最新的期货成交价格×转换因⼦+累计利息(3)最便宜可交割债券在交割⽉份的任意时刻,许多债券可以⽤于长期国债期货合约的交割,这些可交割债券有各式各样的券息率及期限。

空头⽅可以从这些债券中选出最便宜的可交割债券⽤于交割。

因为空头⽅收到的现⾦量为:最新成交价格×转换因⼦+累计利息买⼊债券费⽤为:债券报价+累计利息因此最便宜交割债券是使得:债券报价-期货的最新报价×转换因⼦达到最⼩的债券。

约翰.赫尔,期权期货和其他衍生品(third edition)习题答案

8.14 执行价格为$60 的看涨期权成本为$6,相同执行价格和到期日的看跌期权成

本为$4,制表说明跨式期权损益状况。请问:股票价格在什么范围内时,

跨式期权将导致损失呢?

解:可通过同时购买看涨看跌期权构造跨式期权:max( ST -60,0)+max(60

- ST )-(6+4),其损益状况为:

股价 ST

解:(a)该组合等价于一份固定收益债券多头,其损益V = C ,不随股票价格变化。 (V 为组合损益,C 为期权费,下同)如图 8.2: (b)该组合等价于一份股票多头与一份固定收益债券多头,其损益V = ST + C , 与股价同向同幅度变动。( ST 为最终股票价格,下同)如图 8.3 (c)该组合等价于一份固定收益债券多头与一份看涨期权空头,其损益为

8.18 盒式价差期权是执行价格为 X 1 和 X 2 的牛市价差期权和相同执行价格的熊 市看跌价差期权的组合。所有期权的到期日相同。盒式价差期权有什么样的 特征?

解:牛市价差期权由 1 份执行价格为 X 1 欧式看涨期权多头与 1 份执行价格为 X 2 的欧式看涨期权空头构成( X 1 < X 2 ),熊市价差期权由 1 份执行价格为 X 2 的 欧式看跌期权多头与 1 份执行价格为 X 1 的看跌期权空头构成,则盒式价差

8.17 运用期权如何构造出具有确定交割价格和交割日期的股票远期合约? 解:假定交割价格为 K,交割日期为 T。远期合约可由买入 1 份欧式看涨期权,

同时卖空 1 份欧式看跌期权,要求两份期权有相同执行价格 K 及到期日 T。 可见,该组合的损益为 ST -K,在任何情形下,其中 ST 为 T 时股票价格。 假定 F 为远期合约价格,若 K=F,则远期合约价值为 0。这表明,当执行价 格为 K 时,看涨期权与看跌期权价格相等。

约翰.赫尔_期权期货和其他衍生品第八版部分课后思考题

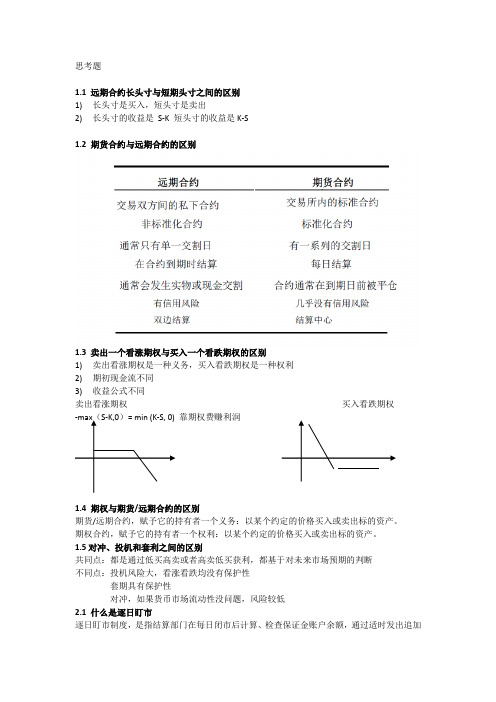

思考题1.1 远期合约长头寸与短期头寸之间的区别1)长头寸是买入,短头寸是卖出2)长头寸的收益是S-K 短头寸的收益是K-S1.2 期货合约与远期合约的区别1.3 卖出一个看涨期权与买入一个看跌期权的区别1)卖出看涨期权是一种义务,买入看跌期权是一种权利2)期初现金流不同3)收益公式不同卖出看涨期权买入看跌期权靠期权费赚利润1.4 期权与期货/远期合约的区别期货/远期合约,赋予它的持有者一个义务:以某个约定的价格买入或卖出标的资产。

期权合约,赋予它的持有者一个权利:以某个约定的价格买入或卖出标的资产。

1.5对冲、投机和套利之间的区别共同点:都是通过低买高卖或者高卖低买获利,都基于对未来市场预期的判断不同点:投机风险大,看涨看跌均没有保护性套期具有保护性对冲,如果货币市场流动性没问题,风险较低2.1 什么是逐日盯市逐日盯市制度,是指结算部门在每日闭市后计算、检查保证金账户余额,通过适时发出追加保证金通知,使保证金余额维持在一定水平之上,防止负债现象发生的结算制度。

2.2 保证金制度如何可以保证投资者免受违约风险?为了保证投资者保证金账户的资金余额在任何情况下都不为负值,设置了维持保证金,若保证金账户的余额低于维持保证金,投资者就会收到保证金催付,这部分资金称为变动保证金。

如果投资者未提供变动保证金,经纪人将出售该合约来平仓。

2.3一个交易的完成,会对未平仓合约数量产生什么样的影响?若交易是开仓,数量增加,若交易是平仓,则是减少2.4一天内发生的交易数量可以超过交易结束时未平仓合约的数量吗?交易数量包括开仓数量和平仓数量,若开仓=平仓,就会使未平仓数量为02.5设计一个新的期货合约时需要考虑哪几个重要方面?选择期货合约的标的资产、合约规模、交割月份3.1对冲的本质是什么?定义:为了减低另一项投资的风险而进行的投资。

目的:选择期货头寸,从而使得自身整体的投资风险尽量呈中性。

方法:用于对冲的期货交易,与需对冲的资产交易相比,头寸相等,在将来确定的时刻,操作方向相反。

期权期货及其衍生产品,约翰赫尔官方课件

Options, Futures, and Other Derivatives, 8th Edition,

Copyright © John C. Hull 2012

14

Final Tree; Fig 33.2

E 44.35

J 45.68

B 30.49

F 31.37

K 32.30

A 20.00

C 21.56

Options, Futures, and Other Derivatives, 8th Edition,

Copyright © John C. Hull 2012

2

Metals

Gold, silver, platinum, palladium, copper, tin, lead, zinc, nickel, aluminium, etc No seasonality; weather unimportant Investment vs consumption metals Some mean reversion (It can become uneconomic to extract a metal) Recycling

Options, Futures, and Other Derivatives, 8th Edition,

Copyright © John C. Hull 2012

9

Electricity Derivatives continued

A typical contract allows one side to receive a specified number of megawatt hours for a specified price at a specified location during a particular month Types of contracts:

赫尔《期权期货及其他衍生产品》第1章(第八版)讲述

期权、期货及其他衍生产品(第八版) Copyright © John C. Hull 2012

32

对冲基金( 见业界事例1-2,p8)

• 对冲基金受到的约束与共同基金不同,一般不对外公 布持有的证券组合。

• 共同基金必须

– 披露投资策略 – 在任意时刻允许份额赎回 – 杠杆率受到限制 – 不能持有空头头寸

20

2. 石油:另外一种套利机会?

假定:

- 石油的即期价格为95美元 - 1年期原油期货的标价为80美元 - 1年期的美元利率为 5% - 原油的储存成本为每年2%

是否存在套利机会?

期权、期货及其他衍生产品(第八版) Copyright © John C. Hull 2012

21

期权

• 看涨期权:其持有者有权在将来某一特定时间 以某一确定价格( 执行价格)买入某种资产。

卖出价 1.4411 1.4413 1.4415 1.4422

期权、期货及其他衍生产品(第八版) Copyright © John C. Hull 2012

8

远期价格

• 合约的远期价格是今天约定的合约支付价 格(使合约价值为零的支付价格);

• 对不同期限的远期合约而言,远期价格也 不同(如表1-1所示) 。

期权、期货及其他衍生产品(第八版) Copyright © John C. Hull 2012

34

期权、期货及其他衍生产品(第八版) Copyright © John C. Hull 2012

23

表1-2 谷歌股票看涨期权在2010年6月15日的价格

(P6)

执行 2010年7月

价格

买入价

2010年7月 卖出价

2010年9月 买入价

期权期货及其他衍生品第八版25章奇异期权课件

PPT学习交流

6

25.2非标准美式期权

• 标准美式期权的特点:在有效期内任 何时间均可行使期权且执行价格总是 相同的。

• OTC市场交易的非标准美式期权:

• 有一种非标准美式期权称为Bermuda期权, 这种期权提前行使只限于期权有效期内特 定日期。

• 提前行使只限于期权有效期内的某个待定 区间。

• 假定S1为T1时刻的股票价格,K为执行价 格,T2为期权到期日,r 为无风险利率。 则看跌期权一看涨期权之间的平价关系 式意味着:

mc ,a p )x m ( c ,a c x K (r(T e 2 T 1) S 1 e q (T 2 T ))

c e q (T 2 T )m0 ,a K x (r e q ) (T (2 T 1) S 1 )

PPT学习交流

16

• 运用类似的符号,欧式看跌-看涨期权 价格:

K 2 e r 2 M T ( a 2 , b 2 ; T 1 T 2 ) S 0 e q 2 M ( T a 1 , b 1 ; T 1 T 2 ) e r 1 K 1 T N ( a 2 )

• 欧式看涨-看跌期权价格:

• 期权执行价格在期权有效期内可以改变。

PPT学习交流

7

25.2非标准美式期权

• 通常可以利用二叉树估值非标准美式 期权。在每个节点上,根据期权的特 殊条款检验提前执行的情况。

PPT学习交流

8

缺

口

期

• 缺口看涨期权收益:当ST > K2 ,ST −

权

K1 • 缺口看跌期权收益:当 ST < K2 K1 −

• 25.6复合期权

• 25.7选择人期权

• 25.8障碍期权

• 25.9二元式期权

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

Options, Futures, and Other Derivatives, 8th Edition, Copyright © John C. Hull 2012

1

Types of Exotics

Package Nonstandard American options Gap options Forward start options Cliquet options Compound options Chooser options Barrier options Binary options Lookback options Shout options Asian options Options to exchange one asset for another Options involving several assets Volatility and Variance swaps

Options, Futures, and Other Derivatives, 8th Edition, Copyright © John C. Hull 2012

3

Non-Standard American Options

(page 575)

Exercisable only on specific dates (Bermudans) Early exercise allowed during only part of life (initial “lock out” period) Strike price changes over the life (warrants, convertibles)

14

Decomposition of a Call Option

Long: Asset-or-Nothing option Short: Cash-or-Nothing option where payoff is K Value = S0e-qT N(d1) – e–rT KN(d2)

Options, Futures, and Other Derivatives, 8th Edition, Copyright © John C. Hull 2012

11

Barrier Options (continued)

Stock price must hit barrier from below

„Up‟ options

Stock price must hit barrier from above

„Down‟ options

Option may be a put or a call Eight possible combinations

Options, Futures, and Other Derivatives, 8th Edition, Copyright © John C. Hull 2012

12

Parity Relations

c = cui + cuo c = cdi + cdo p = pui + puo p = pdi + pdo

Options, Futures, and Other Derivatives, 8th Edition, Copyright © John C. Hull 2012

13

Binary Options

Value = e–rT Q N(d2)

(page 581)

Cash-or-nothing: pays Q if ST > K, otherwise pays nothing.

1

Options, Futures, and Other Derivatives, 8th Edition, Copyright © John C. Hull 2012

6

Cliquet Option

A series of call or put options with rules determining how the strike price is determined For example, a cliquet might consist of 20 atthe-money three-month options. The total life would then be five years When one option expires a new similar atthe-money is comes into existence

Asset-or-nothing: pays ST if ST > K, otherwise pays nothing.

Value = S0e-qT N(d1)

Options, Futures, and Other Derivatives, 8th Edition, Copyright © John C. Hull 2012

Usual option payoff, max(ST – K, 0), or Intrinsic value at time of shout, St – K

Payoff: max(ST – St , 0) + St – K Similar to lookback option but cheaper

„In‟ options

Option dies if stock price hits barrier before option maturity

„Out‟ options

Options, Futures, and Other Derivatives, 8th Edition, Copyright © John C. Hull 2012

Chooser Option “As You Like It”

(page 578)

Option starts at time 0, matures at T2 At T1 (0 < T1 < T2) buyer chooses whether it is a put or call This is a package!

2

Options, Futures, and Other Derivatives, 8th Edition, Copyright © John C. Hull 2012

Packages (page 574)

Portfolios of standard options Examples from Chapter 11: bull spreads, bear spreads, straddles, etc Often structured to have zero cost One popular package is a range forward contract (see Chapter 16)

5

Forward Start Options (page 576)

Option starts at a future time, T1 Implicit in employee stock option plans Often structured so that strike price equals asset price at time T1 Value is then e qT times the value of similar option starting today

15

Lookback Options (page 582-84)

Floating lookback call pays ST – Smin at time T (Allows buyer to buy stock at lowest observed price in some interval of time) Floating lookback put pays Smax– ST at time T (Allows buyer to sell stock at highest observed price in some interval of time) Fixed lookback call pays max(Smax−K, 0) Fixed lookback put pays max(K −Smin, 0) Analytic valuation for all types

Options, Futures, and Other Derivatives, 8th Edition, Copyright © John C. Hull 2012 7

Compound Option (page 577)

Option to buy or sell an option

Call on call Put on call Call on put Put on put

Options, Futures, and Other Derivatives, 8th Edition, Copyright © John C. Hull 2012 16

Shout Options (page 584)

Buyer can „shout‟ once during option life Final payoff is either

Options, Futures, and Other Derivatives, 8th Edition, Copyright © John C. Hull 2012

4

Gap Options

Gap call pays ST − K1 when ST > K2 Gap put pays off K1 − ST when ST < K2 Can be valued with a small modification to BSM

Options, Futures, and Other Derivatives, 8th Edition, Copyright © John C. Hull 2012