印度尼西亚煤炭工业介绍

印尼煤炭公司简介.ppt

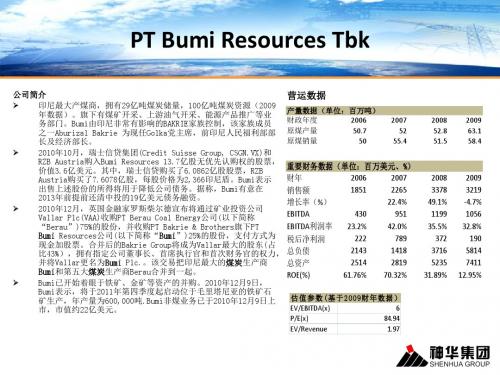

营运数据

产量数据(单位:百万吨) 财政年度 2006 原煤产量 50.7 原煤销量 50 2007 52 55.4 2008 52.8 51.5 2009 63.1 58.4

重要财务数据(单位:百万美元、%) 2006 2007 财年 1851 2265 销售额 22.4% 增长率(%) EBITDA 430 951 23.2% 42.0% EBITDA利润率 222 789 税后净利润 2143 1418 总负债 2514 2819 总资产 ROE(%) 61.76% 70.32%

82.13%

市场表现

PT Adaro Energy Tbk

公司简介 印尼市值最大的煤炭企业,第二大动力煤生 产商。产能5500万吨,计划2011年产量增加 至4700万吨。拥有8.89亿吨储量,35亿吨资 源量。 2010年5月,PT Adaro Energi Tbk( “Adaro”) 与BHP Billiton 成立合 资企业,发展其印尼焦煤及动力煤资产。 Adaro 拥有Maruwai 项目25%权益,预计于 12 个月内开始生产。Adaro 计划2014 年前 将其产量提高至8,000 万吨/年。其燃料码 头计划于2010 年竣工,而其煤驳船和浮吊 船以及采矿设备的扩充计划拟于2014 年前 完成 2010年9月,公司宣布计划购买PT Bhakti Energi Persada。Bhakti煤矿是Adaro的创 始人之一,该并购将于2010年底完成。 2011年2月,公司宣布其承包商PT Saptaindra Sejati从13家银行获得共计4亿 美元的设备贷款。 营运数据 (2011.3.1:1印尼盾=0.0001美元)

公司简介 该公司2007年在印尼上市,为泰国 Banpu Public Company Limited在印 尼的子公司。公司拥有16.5亿吨资源 量以及2.94亿吨储量。2009年实际现 金成本约为48美元/吨。 2011年2月23日,公司宣布其2010年净 利润比上年下降超过39%,主要原因在 于其高额的融资费用以及衍生交易损 失。 2011年初,公司发布2011年业绩预 期,预计收入将达21.1亿美元,低于 分析师预计的22.2亿美元。公司预计 将产量由2010年的2300万吨提高到 2011年的2500万吨。

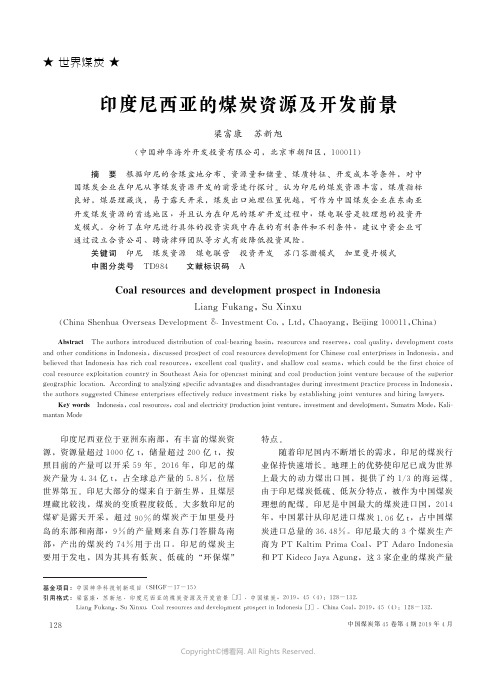

印度尼西亚的煤炭资源及开发前景

467

89

6

04

1280

82

1767

54

1354

76

585

61

1940

37

190

84

1508

66

243

00

173

20

2115

70

0

00

19909

99

10970

04

10321

10

5883

94

47085

07

9289

01

253

00

9542

01

20153

72

16

14635

97

18014

53

0

00

0

00

8

11

0

00

0

00

0

00

6

65

468

95

14396

27

42

72

0

08

42

12

197

58

0

00

0

00

3

39

951

86

17

33

62

30

0

00

2

09

0

00

732

16

198

65

106

95

13

31

0

08

2

09

印尼的煤炭探明储量为255

98 亿t,占全世界煤炭

探明储量的 2

2% ,储产比为 49.其中,无烟煤和

烟煤的储量为173

26 亿t,次烟煤和褐煤的储量为

82

47 亿t.根 据 印 尼 煤 炭 工 业 协 会 的 统 计, 印 尼

印度尼西亚煤炭工业介绍共16页word资料

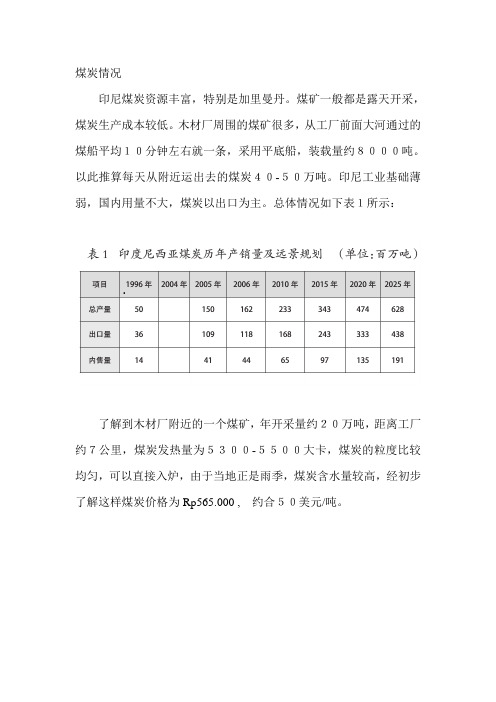

印度尼西亚煤炭工业介绍前言从2009年以来,国际煤炭市场与中国煤炭市场联动性逐渐增强,中国从国际市场大量进口煤炭,从规模上来看,目前进口量仅次于日本,东南部沿海进口煤消费占比增高,故对国际煤炭市场,尤其是亚太区煤炭市场,做供需结构分析就显得十分必要。

总体上,主要煤炭进口国,印度、中国的需求不断上升,日韩台的需求仍稳中有升,而煤炭出口国,澳大利亚虽然出口潜力巨大,但其产业政策(如矿业资源暴利税、碳排放等)一定程度上制约了采矿业产能投资,制约了其在国际市场上的竞争能力,也成为推升国际煤价的主要原因。

其他煤炭出口国,如加拿大、美国、俄罗斯、南非等国短期难以大规模出口,未来国际市场将呈现相对紧平衡态势。

因此,印尼能否持续地扩大出口将是稳定整体亚太煤炭市场的关键。

印度尼西亚众所周知,印尼目前已跃居世界第一大动力煤出口国,在亚太地区煤炭贸易市场有着举足轻重的地位。

本报告的目的是为了深入研究印尼的煤炭工业状况,揭示未来印尼动力煤出口发展趋势对亚太市场动力煤市场的影响。

研究得出,印尼的煤炭出口量或将迎来顶点,当前的煤炭出口存在透支未来的情形:首先,印尼的煤炭储量并不丰富,根据BP2011能源统计,储采比仅为17;其次,印尼工业化相对落后,未来随着经济的发展,对能源(煤炭)的需求越来越大;第三,随印尼新矿业法规的颁布,加大了对森林、绿地等环境的保护,未来将在煤炭开采方面影响煤炭产量。

另一方面,从印尼的石油工业的发展来看,亦可以作为未来煤炭工业的“前车之鉴”。

根据 BP统计,曾经一度印尼是石油生产大国,但随着石油开采后劲不足,印尼的石油工业面临产出不足的尴尬局面,从2003年起原油自给不足,被迫在2008年退出OPEC组织,前后地位角色的转变让人感叹。

从中也可以看出,对国家来讲,制定一个稳定长远的战略是非常重要。

印尼的煤炭工业显然是逐步接受了石油工业的教训,煤炭工业过去过度开发的状况有望扭转,这将在未来对印尼煤炭的生产、出口供应产生一定影响。

关于印尼煤的介绍

关于印尼煤的介绍印尼煤炭资源非常丰富,据印尼能矿部统计,印尼煤炭资源储量为580亿吨,已探明储量193亿吨,其中54亿吨为商业可开采储量。

由于很多地区尚未探明储量,印尼政府估计煤炭资源总储量或达900亿吨以上。

据美国能源署统计,印尼是世界第四大煤炭储藏国;据BP能源统计,印尼已探明煤炭储量43.2亿吨,居世界第15位。

分布:印尼已探明煤炭储量主要分布在苏门答腊和加里曼丹两岛,特别是集中在苏门答腊岛的中部和南部,以及加里曼丹岛的中部、东部和南部。

印尼的煤矿多为露天矿,开采条件较好。

但随着近年来开采量增加,露天煤矿的面积逐渐缩小,未来开采深度和难度将逐渐增加。

构成:印尼无烟煤占总储量的0.36%,烟煤占14.38%,次烟煤占26.63%,褐煤58.63%。

印尼的煤炭多具有高水分、低灰分、低硫分、高挥发等特性。

次烟煤热值为5700—7200kcal/kg,挥发份为37%—42.15%,低硫0.1%—0.85%;褐煤热值为4345—5830kcal/kg,挥发分24.1%—48.8%,硫分0.1%—0.75%。

产量和出口量:近年来,随着国内外煤炭需求迅速增长和市场价格不断走高,印尼的煤炭产量和出口量逐年增加。

据印尼矿能部统计,2006年至2008年,印尼的煤炭产量分别为1.83亿吨、2.15亿吨和2.4亿吨;2009年进一步升至2.54亿吨,居世界第七位,其中78%的产量(近2亿吨)用于出口,使印尼成为世界第一大煤炭出口国。

亚洲占印尼煤炭出口量的70%以上,其次为欧洲和美洲。

在亚洲的主要出口对象是印度、日本、中国等,近年来对中国煤炭出口逐年递增。

印尼政府认为,其煤炭产量仍有提升潜力,预计2010年至2014年的煤炭产量将分别达到2.5亿吨、2.8亿吨、2.9亿吨、2.97亿吨和3.09亿吨。

2010年上半年,印尼煤炭产量达1.24亿吨,其中的79.4%(0.96亿吨)出口到海外市场。

2010年上半年印尼煤炭企业业绩普遍下滑布米资源上半年净利润下降30%8月31日,印尼最大的煤炭生产企业---印尼布米资源(PTBumiResources)公布了2010年上半年公司业绩。

印尼煤炭情况

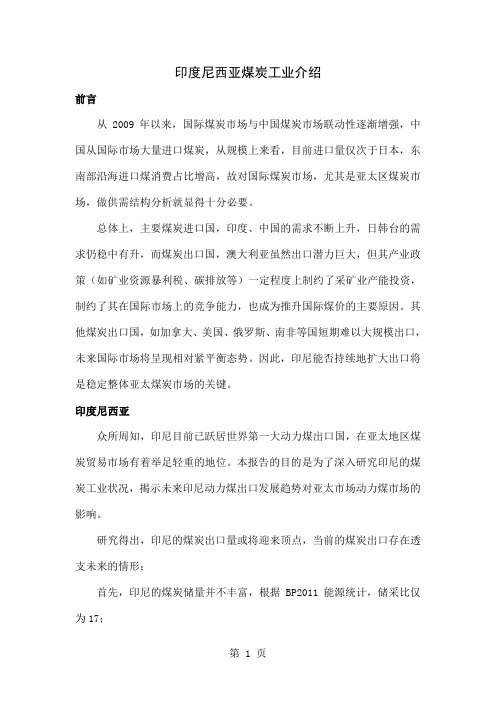

煤炭情况

印尼煤炭资源丰富,特别是加里曼丹。

煤矿一般都是露天开采,煤炭生产成本较低。

木材厂周围的煤矿很多,从工厂前面大河通过的煤船平均10分钟左右就一条,采用平底船,装载量约8000吨。

以此推算每天从附近运出去的煤炭40-50万吨。

印尼工业基础薄弱,国内用量不大,煤炭以出口为主。

总体情况如下表1所示:

了解到木材厂附近的一个煤矿,年开采量约20万吨,距离工厂约7公里,煤炭发热量为5300-5500大卡,煤炭的粒度比较均匀,可以直接入炉,由于当地正是雨季,煤炭含水量较高,经初步了解这样煤炭价格为Rp565.000 ,约合50美元/吨。

帕鲁 石炭 位置

帕鲁石炭位置全文共四篇示例,供读者参考第一篇示例:帕鲁石炭是一种高质量的煤炭,其存在于印度尼西亚的西加里曼丹省帕鲁地区。

帕鲁地区以其丰富的煤矿资源而闻名,帕鲁石炭是当地重要的经济支柱之一。

在这篇文章中,我们将详细介绍帕鲁石炭的位置、特点、开采过程以及对当地经济和环境的影响。

帕鲁石炭的位置帕鲁石炭主要分布在帕鲁地区的几个煤矿,包括博东煤矿、卡吉利亚煤矿和马罗煤矿等。

这些煤矿位于西加里曼丹省内陆地区,地理位置优越,交通便利。

帕鲁地区属于印度尼西亚的主要煤炭采矿区之一,其煤矿资源丰富,品质优良,因此备受关注。

帕鲁石炭是一种优质的热能煤,具有高热值和低硫含量的特点。

其燃烧效率高,灰熔点低,适合用于发电、冶金和化工等领域。

帕鲁石炭还具有很高的挥发分和灰分含量,燃烧时产生的灰渣较少,对环境污染较小。

帕鲁石炭在国际市场上备受青睐,成为印度尼西亚主要的煤炭出口品种之一。

帕鲁地区的煤矿多采用露天开采的方式,即通过采掘机和卡车等设备将煤矿从地下开采出来,然后进行破碎、筛分和清洗等处理,最终装载运输到目的地。

这种开采方式效率高,成本低,但同时也对环境造成了一定的影响。

露天开采会导致土地破坏、水资源污染和空气污染等问题,因此需要加强环保管理和监控措施,保护当地的生态环境。

帕鲁石炭对当地经济的影响帕鲁石炭作为当地重要的经济支柱之一,对帕鲁地区的经济发展起到了重要的推动作用。

煤炭开采带来了就业机会、税收和经济增长,提高了当地居民的生活水平。

煤炭的出口也为印度尼西亚创造了大量外汇收入,促进了国家经济的发展。

煤炭开采过程中也存在一些负面影响,如土地破坏、水资源受损和空气污染等问题,需要引起足够的重视和关注。

帕鲁石炭的开采和燃烧过程会对环境产生一定的影响,主要表现在以下几个方面:1. 土地破坏:露天煤矿开采会带来土地破坏和生态环境破坏等问题,影响当地的生态平衡和生物多样性。

2. 水资源污染:开采和处理煤炭会产生废水,其中含有大量的重金属和有毒物质,可能会导致水资源受损和水污染等问题。

关于印尼煤的介绍

关于印尼煤的介绍印尼煤是指位于印度尼西亚境内的煤矿资源。

印尼是世界上最大的煤炭出口国之一,煤矿资源丰富,具有高热值、低硫和低灰分等特点。

以下是对印尼煤的详细介绍。

1.煤炭资源和分布印尼煤炭储量庞大,据估计约为36亿吨,分布在全国各地,主要集中在苏拉威西、婆罗洲、苏门答腊和巴厘岛等地。

其中,苏门答腊是印尼最大的煤炭生产地区,占全国产量的70%以上。

2.煤质特点印尼煤炭的煤质特点是热值高、低硫和低灰分。

平均热值在5000-7000大卡/千克之间,高热值使其成为优质热能燃料,具有良好的燃烧性能。

此外,印尼煤的硫含量通常在0.1-1%之间,相对较低,有助于减少燃烧过程中产生的硫化物排放。

灰分含量一般在5-15%之间,较低的灰分有助于减少燃烧后产生的灰尘和污染物。

3.应用领域4.出口情况印尼是世界上最大的煤炭出口国之一,煤炭出口占其总产量的三分之一以上。

中国是印尼煤炭的主要进口国,尤其是在能源结构调整和环境保护政策推动下,中国对印尼煤炭的需求呈增长趋势。

此外,印尼还向其他国家如印度、日本和韩国等出口煤炭。

5.煤矿开发和环境问题印尼煤炭的开采通常以露天开采为主,这种开采方式对环境造成了一定的破坏。

大规模的露天开采导致土地退化、水资源污染和森林覆盖减少等问题。

此外,印尼还存在煤矿安全管理不到位、劳动条件恶劣以及矿工工资低等问题。

近年来,印尼政府已经加强了相关监管和环保措施,以改善矿山开采的环境和劳动条件。

6.未来发展趋势印尼煤炭产业在全球煤炭市场中具有重要地位,其丰富的煤炭资源和高热值的特点使其具有较大的竞争优势。

未来,随着全球对清洁能源需求的增加,印尼煤炭产业需要加强技术创新,提高煤炭的清洁利用效率,减少煤炭燃烧带来的环境污染。

此外,印尼还有望通过增加对煤炭的附加值改善出口结构,提高其在国际市场的竞争力。

总结:印尼煤是指位于印度尼西亚境内的煤矿资源,具有高热值、低硫和低灰分等特点。

印尼煤主要用于发电、钢铁和水泥等工业领域,是印尼的主要出口商品之一、然而,煤炭开采对环境和劳动条件存在一定的负面影响。

印度尼西亚煤炭工业发展趋势

不大,且矿井瓦斯相对涌出量较低 (有些矿井无瓦

斯),煤层 较 硬, 顶 底 板 相 对 较 软 [4]. 目 前, 印 尼

煤炭生产绝大多数为露天开采.

2 煤炭在能源结构中的地位和作用

2

1 煤炭在一次能源生产中的比重达到高峰

印尼是能源大国,煤炭、石油、天然气、水能

等主要能源储量均非常丰富.随着印尼本国经济发

图 2 2014-2019 年印尼一次能源消费比重变化趋势

资料来源:国家能源局 “一带一路能源合作网”

图 3 2019-2028 年印尼发电结构规划

3 煤炭生产

3

1 煤炭产量保持波动增长

印尼 在 世 界 煤 炭 生 产 中 具 有 非 常 重 要 的 地

位.2019 年印尼煤炭 产 量 为 610 Mt, 约 占 世 界 煤

天

然

气

生产所占比

39%

重则从 2008 年 的 20

81% 和 26

76% 下 降 到 2019

年的 9

45% 和 14

19% ,如图 1 所示.

资料来源:«

BP 世界能源统计年鉴»,2020

图 1 2008-2019 年印尼一次能源产量比重变化趋势

2

2 煤炭在一次能源消费中的比例略有波动

高度重视,其中,太阳能因开发成本较高,印尼政

印尼煤炭需求在中长期内仍占有较大份额,以保证

府暂缓对其进行支持投入,重点对水能、地热能和

新能源发展过程中整体能源供应的稳定.虽然印尼

生物质能进行扶持,以提高这些新能源在能源结构

规划在 2025 年前将燃煤发电的比例降低 10 个百分

中的 占 比.目 标 是 2025 年 将 可 再 生 能 源 在 发 电 结

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

印度尼西亚煤炭工业介绍前言从2009年以来,国际煤炭市场与中国煤炭市场联动性逐渐增强,中国从国际市场大量进口煤炭,从规模上来看,目前进口量仅次于日本,东南部沿海进口煤消费占比增高,故对国际煤炭市场,尤其是亚太区煤炭市场,做供需结构分析就显得十分必要。

总体上,主要煤炭进口国,印度、中国的需求不断上升,日韩台的需求仍稳中有升,而煤炭出口国,澳大利亚虽然出口潜力巨大,但其产业政策(如矿业资源暴利税、碳排放等)一定程度上制约了采矿业产能投资,制约了其在国际市场上的竞争能力,也成为推升国际煤价的主要原因。

其他煤炭出口国,如加拿大、美国、俄罗斯、南非等国短期难以大规模出口,未来国际市场将呈现相对紧平衡态势。

因此,印尼能否持续地扩大出口将是稳定整体亚太煤炭市场的关键。

印度尼西亚众所周知,印尼目前已跃居世界第一大动力煤出口国,在亚太地区煤炭贸易市场有着举足轻重的地位。

本报告的目的是为了深入研究印尼的煤炭工业状况,揭示未来印尼动力煤出口发展趋势对亚太市场动力煤市场的影响。

研究得出,印尼的煤炭出口量或将迎来顶点,当前的煤炭出口存在透支未来的情形:首先,印尼的煤炭储量并不丰富,根据BP2011能源统计,储采比仅为17;其次,印尼工业化相对落后,未来随着经济的发展,对能源(煤炭)的需求越来越大;第三,随印尼新矿业法规的颁布,加大了对森林、绿地等环境的保护,未来将在煤炭开采方面影响煤炭产量。

另一方面,从印尼的石油工业的发展来看,亦可以作为未来煤炭工业的“前车之鉴”。

根据BP统计,曾经一度印尼是石油生产大国,但随着石油开采后劲不足,印尼的石油工业面临产出不足的尴尬局面,从2003年起原油自给不足,被迫在2008年退出OPEC组织,前后地位角色的转变让人感叹。

从中也可以看出,对国家来讲,制定一个稳定长远的战略是非常重要。

印尼的煤炭工业显然是逐步接受了石油工业的教训,煤炭工业过去过度开发的状况有望扭转,这将在未来对印尼煤炭的生产、出口供应产生一定影响。

总体判断,煤炭出口的高点已经出现,未来出口量将逐步趋稳。

一、印度尼西亚煤炭概况⏹煤质以低灰、低硫次烟煤为主印度尼西亚地处东南亚洲,横跨赤道,矿产资源丰富。

煤炭以相对洁净的低灰、低硫次烟煤为主。

煤矿煤层厚,埋藏浅,煤质较硬,低热值和高水份,挥发份少、低硫,其在国际市场上大量出口,广泛被使用。

印尼大部分煤矿目前均为露天开采,但随着地面煤矿被不断开采,其未来也面临着枯竭的忧虑。

但是印度尼西亚的煤炭出口从1990年开始以来,一直位居世界前列,并于2005年首次超越澳大利亚,成为第一大动力煤出口国。

单根据BP2011年能源统计,印度尼西亚探明的煤炭储量位列世界第16位,煤炭总储量不高,仅占到世界总储量的0.6%,印尼以仅占世界0.6%的煤炭资源,生产世界5%的煤炭,但其中大部分又用来供给他国,国内消费仅占世界的1.1%。

⏹印度尼西亚煤炭资源探明储量有限,潜在储量尚未探明根据BP世界能源2010年统计,印度尼西亚已探明的煤炭储量为43.28亿吨,煤炭质量优质。

其中含无烟煤和烟煤17.21亿吨,次烟煤和褐煤26.07亿吨。

目前R/Pratio仅为17,即其按照目前的速度开采已探明储量仅可以维持17年,远低于世界120的储采比水平。

但随着勘探技术的改进,将有更多的煤炭被勘探出来。

印度尼西亚政府估计其潜在的煤炭资源储量仍有900亿吨左右。

煤炭储量集中在卡里曼丹岛、苏门答腊岛印度尼西亚共有30个一级行政区,探明煤炭资源的区域相对比较集中,主要分布在加里曼丹岛(Kalimantan)和苏门答腊岛(Sumatra),其余地在爪哇岛(Java)、苏拉威西(Sulwesi)、马鲁古(Malaku)和巴布亚省(Papua)也有零星分部。

其中以东卡里曼丹岛出产的煤销量较好,这里的煤矿煤层厚,品质高。

苏门答腊岛出产的煤炭大部分是用来满足国内需求的,因其靠近人口密集的爪哇岛,爪哇岛分布着大型电力设备。

这一集中的煤炭资源分布情况能够形成规模效应,有利于煤炭公司集中开采,集中运输。

这也节约了煤炭运输基础设施的建设费用,形成了极大优势。

二、印度尼西亚煤炭生产供应2.1 煤炭产量在过去15年翻了三翻,复合增长率为13.9%煤炭产量集中在Kalimantan岛和Sumatra岛煤炭行业作为印尼的支柱产业之一,伴随着煤炭市场价格不断走高和国内外煤炭需求迅速增长,印度尼西亚近年来的煤炭生产量、消费量和出口量都出现了的一定幅度的增长。

据印尼能矿部统计,2006年至2008年,印尼的煤炭产量分别为1.83亿吨、2.15亿吨和2.40亿吨;2009年进一步升至2.54亿吨,其中78%的产量(近2亿吨)用于出口;2010年印尼生产了3.25亿吨煤炭,其中2.65亿吨用于出口,6000万吨用作国内消费;2011年印尼煤炭产量预计为3.35-3.50亿吨,而出口预测将达到2.70-2.85亿吨。

从1996-2010年的15年间,印尼煤炭产量翻了近三翻,平均增速达15.03%,复合增长速度达13.9%,增长势头明显。

2.2印尼煤炭生产集中度较高:主要煤炭公司生产占比较高印度尼西亚的煤炭公司总量有一百多家。

主要分三种类型:国有煤炭公司、国内私营煤炭公司以及国外煤炭公司,分别有1家、63家以及18家。

在印尼,煤炭生产需要有政府授予的牌照,政府发放两种类型的牌照,Mining Authorization Holder(MA)以及Coal Contract of Work(CCoW)。

拥有MA牌照的公司一共有442家,其中169家公司已经处于生产阶段,还有余下的273家仍处于调研与勘探阶段;拥有CCoW牌照的公司共有81家,其中35家公司已经进入生产阶段,余下46家公司仍旧在调研勘探或者建设阶段。

一些新的煤炭企业也陆续成立,企业总量的增加有助于印尼煤炭产量的进一步提高。

印尼煤炭的大部分产量是由持煤矿开采授权(CCoW牌照)的企业生产出来的,其产量占到了国内总产量的五分之四,国有资本控制着印尼煤炭生产的命脉。

且印尼国有的能源企业普遍存在内部人控制、一股独大和公司治理结构不规范等问题。

不过,印尼政府已经在着手进行国有能源企业的产权制度改革,加快发展混合所有制经济。

印尼煤炭生产集中度较高,国内煤炭企业总体呈现一定的垄断行业特征,少数几家大的煤炭公司控制着印尼国内的煤炭产出总体情况。

目前大型煤炭公司有布米(Bumi)资源公司、阿达罗(Adaro)公司、基泰扩加瓦阿贡(KidecoJayaAgung)公司、班普(Banpu)公司和国营(PTBA)煤炭公司,这5家公司的煤炭产量占印度尼西亚总产量的75%,印度尼西亚的10大煤炭生产企业占据着57.19%的煤炭出口量。

2.3 印尼煤炭运输:水运为主,基础设施不足印度尼西亚的煤矿几乎都是露天开采,并广泛使用分包公司来承包采掘、拖拉和运输。

印尼国内河流众多,水系发达,正在开采的煤炭,大部分位于内陆水系地区、沿海地区或者其周边,方便装运。

开采出的煤矿一般经由专用的托运路线从矿区运向堆场、内河码头,然后再经驳船装载转运到装煤码头或者锚地,由大船装载运往销售目的地。

印尼目前在卡里曼丹岛(Kalimantan)拥有6大深水港口,年处理容量为2.68亿吨,可容纳6到18万DWT(载重吨)的载重货轮装载。

苏门答腊也有不错的煤炭运输能力,有许多为小型船舶设计的离岸装卸设施。

此外,全国有10多条运煤终端,年运载能力有0.8~1亿吨。

并且印尼在国内近年来加快了其煤炭运输系统的建设,在卡里曼丹岛和苏门答腊岛南部这两大产煤区,建立起了煤矿开采地和运输终端的链接,使得运力有所提升。

巨大的装载能力意味着更强劲的出口机会。

目前,印尼国内已经建立起了一套内陆河流与海岸港口相连接的交通运输系统。

长期看来,印尼的出口持续增长还依赖于远离海岸的一些诸如铁路之类的交通基础设施的进一步改善。

三、煤炭需求:国际市场占据主导地位3.1国内煤炭消费量占比不足总量的1/3印度尼西亚目前处于发展中国家行列,近十年来,印尼GDP平均增速保持在5.3%的水平,这为煤炭消费提供了增长基础。

虽然印尼国内煤炭消费增长较快,自1996年以来,国内煤炭消费量增长了近5倍,复合增长率12.04%,增速较快。

但煤炭消费量相对其产量而言一直不高,煤炭消费占比一直在30%以下的水平,且从2010年来看,消费占比进一步下滑为18.5%。

这与印尼国内经济的发展状况以及其能源政策有较大的关系。

印尼能源消费结构,石油消费主导印尼国内的能源消费目前以石油为主导,石油消费占到了国内能源消费的一半以上。

煤炭消费占到了国内能源消费的将近六分之一。

但是随着印尼国内政策的向煤炭消费的倾向以及大量火电设备的建设投产,印尼国内的煤炭消费的比例将进一步地扩大。

国内煤炭消费主要用于以下几个产业:发电、水泥、冶金、纸浆、纺织和煤饼制造等。

发电所消耗的煤炭占据了印尼国内煤炭消费的主要部分,且未来印尼政府将加大国内火力电厂的建设,发电占煤炭消费的比例在未来的趋势将不断加大。

3.2 煤炭出口:世界最大的动力煤出口国印尼主要生产与出口的煤炭为动力煤,其动力煤出口量位居世界第一,以2010年为例,出口量达到了2.65亿吨,占世界动力煤总出口量的四分之一以上,在全球动力煤市场供应中起着举足轻重的作用。

印尼煤炭出口总量位居全球第二,紧随澳大利亚之后。

印度尼西亚煤炭出口历史较短,但增长十分迅速。

印尼煤炭出口在1990年仅为500万吨,2006年迅速攀升至1.45亿吨,首次超过澳大利亚成为全球动力煤第一大出口国,并保持至今。

由于国内煤炭消费有限,印尼煤炭生产绝大部分用于出口。

煤炭出口量占本国煤炭生产量的比重一直维持在高位,占比达到了70%以上,2009年更是高达80.37%。

以2010年为例,印尼共出口煤炭2.65亿吨,较09年增加0.35亿吨,同比增长15.2%。

印尼煤炭大量出口主导了国内煤炭产量。

近15年,印尼煤炭产量的年复合增长率达到了14.8%,国内煤炭消费的年复合增长率达到了13.8%,煤炭出口的年复合增长率高达15.12%,有效拉动了国内煤炭生产。

⏹中国已超过日本成为印尼煤炭第一大煤炭进口国印尼周边亚洲国家对煤炭的需求量巨大,成为印度尼西亚的主要煤炭消费国,共吸收了印尼煤炭出口总量的70%以上,其次为欧洲和美洲。

印尼煤炭在亚洲的主要出口对象是印度、日本、中国、韩国和台湾等,2008年之前,日本一直以来是印度尼西亚昀大的煤炭进口国,之后,中国煤炭进口逐年递增,取代日本跃居成为印度尼西亚的第一大煤炭进口国,印度维持其第二位煤炭进口国的地位,日本目前为印度尼西亚的第三大煤炭出口消费国。

中国煤炭消费以国内自给为主,国际进口为补充,并以现货煤为主,注重进口价格优势。

中国华南地区经济发达但是煤炭资源匮乏,长期以来一直依赖国内铁路调入,运输成本较高且受运输瓶颈制约,北煤南运成本高企。