基于哈佛分析框架的三安光电财务报表分析_赵团结_王改英

三安光电财务分析报告

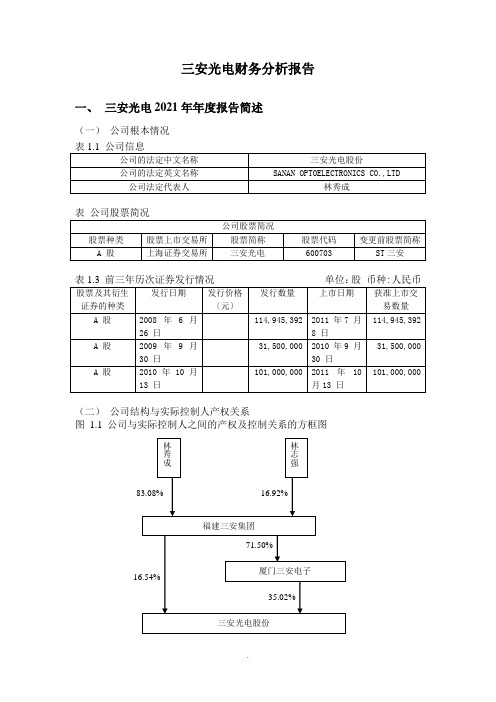

三安光电财务分析报告一、三安光电2021年年度报告简述(一)公司根本情况(二)公司结构与实际控制人产权关系图1.1 公司与实际控制人之间的产权及控制关系的方框图(三)公司主营业务范围公司主要从事全色系超高亮度LED外延片、芯片、LED 液晶背光,高倍聚光太阳能发电系统、PIN光电探测器芯片等的研发、生产与销售。

LED 是一种半导体固体发光器件,能发出红、黄、蓝、绿、青、橙、紫、白色〔加荧光粉〕的光,具有节能、环保、寿命长等特点,无论从节约电能、降低温室气体排放的角度,还是从减少环境污染的角度,LED 作为新型照明光源具有替代传统照明光源的极大潜力。

由于开展时间短,市场需求大,产能明显缺乏,LED 行业将面临极大的开展机遇。

表1.4 主营业务分行业、产品情况表单位:元币种:人民币表1.5 主营业务分地区情况单位:元币种:人民币二、三安光电财务分析——资产负债表垂直分析表2.1 三安光电公司资产负债表垂直分析表金额单位:元〔一〕资产负债表结构变动情况的分析评价1. 资产结构的分析评价从表2.1可以看出:〔1〕从静态分析方面分析。

就一般意义而言,企业的流动资产变现能力强,其资产风险较小;非流动资产变现能力较差,其资产风险较大。

所以,流动资产比重较大时,企业资产的流动性强二风险小,非流动资产比重较高时,企业资产弹性较差,不利于企业灵活调动资金,风险较大。

三安光电公司的本期流动资产比重为43.15%,非流动资产比重为56.58%。

但从资产负债表的明细来看,本期的非流动资产比重较大的原因是公司的在建工程一栏由2021的239,595,765〔元〕剧增至2021年的2,027,892,069〔元〕,可以认为的是该公司的资产的流动性较弱,资产风险偏大。

〔2〕从动态方面分析。

本期该公司流动资产比重下降19.93%,非流动资产上升了19.93%,结合各资产工程的结构变动情况来看,货币资金的比重下降了较大幅度17.73%,而与此相对的,在建工程上升了较大幅度为22.07%,可以看出,三安光电公司在2021年大幅增大了工程工程建设的投资,也一定程度上导致了货币资金比重的下降。

基于哈佛分析框架的财务报表分析及其实例

基于哈佛分析框架的财务报表分析及其实例摘要:财务报表分析是掌握企业经营状况、做出正确财务决策的一项重要工作.文章基于哈佛分析框架阐述企业财务报表分析的四个维度,并以JC公司为研究对象进行案例分析,期望对提高企业财务分析质量有所帮助.关键词:企业; 财务报表分析; 分析框架;1 引言在财务报表分析中,传统的分析方法局限于财务指标的定量分析,难以全面揭示企业的财务状况、经营业绩和发展前景.哈佛分析框架是由哈佛大学三位学者提出的综合性评价体系,结合运用了定量分析与定性分析方法,并且基于战略层面对企业战略、会计、财务和前景四个维度做出客观、全面的分析评价,有效弥补了传统财务报表分析方法的不足.为此,有必要将哈佛分析框架应用到企业财务报表分析中,不断提高企业财务分析水平.2 基于哈佛分析框架的财务报表分析2.1 战略分析在哈佛分析框架中,战略分析是重要前提,以企业战略作为立足点,对企业未来一段时期的发展方向进行分析.从性质上看,战略分析并不属于财务定量分析的范畴,而是非财务定性分析,通过战略分析能够反映出企业的经营管理状况,从而为财务报表的使用者提供有价值的决策信息.企业进行战略分析时,比较常用的方法为五力模型,具体包括同行业内竞争者的竞争能力、潜在竞争者进入的能力、替代品的替代能力、供应商及购买者讨价还价的能力.战略分析是哈佛分析框架的起始点,它能够为后续的分析提供思路.2.2 会计分析在哈佛分析框架中,会计分析至关重要,这是因为会计信息的真实性、完整性及可靠性直接关系到财务报表的准确性,对使用者的正确决策具有一定影响.在企业的财务报表当中,除了包含会计信息之外,还包括非财务信息,通过对这些信息的合理利用,能够衡量企业对会计政策的运用情况.会计分析需要考虑的因素较多,如宏观环境、行业发展趋势、同行业之间的竞争状况等,这样才能保证财务报表中披露信息的准确性.同时,会计分析要将一些虚假的会计信息进行剔除,这样才能使会计信息的真实性得到保障,也才能保证企业对外提供的财务报表的可靠性.2.3 财务分析在哈佛分析框架当中,财务分析是较为重要的一个步骤,其分析依据为财务报表中的会计数据,通过财务分析能够获悉企业当前的经营成果和财务状况,由此可对企业的持续发展潜力进行评价.在财务分析过程中,必须保证会计信息的真实性、完整性及可靠性,这是确保分析结果准确性的重要前提.在企业财务报表中,比较常用的财务分析方法有以下几种:营运能力分析、盈利能力分析、偿债能力分析等.在哈佛分析框架下的财务分析除了可以运用上述分析方法之外,还要在分析的过程中,对企业的发展战略进行有机结合,对非财务信息的影响予以充分考虑.2.4 前景分析在哈佛分析框架中,前景分析是最终步骤,所关注的是企业未来的发展前景,是对企业发展趋势的科学预测.企业的发展前景与诸多因素有关,如外部环境、内部运营与管理水平、人力资源、资金等.财务报表中的会计数据是否对使用者的决策有利用价值,取决于企业未来发展前景的预测是否合理,这就要求企业在财务报表分析中,综合考虑静态信息与动态信息,以此来确保发展趋势的预测结果足够准确.3 案例:JC公司的财务报表分析框架3.1 JC公司的战略分析JC公司的战略分析包括以下方面:其一,业务分析.公司在河南创建了多个高端楼盘产品系列,在业务拓展中,整合利用绿色基地、商业、教育等资源,开展私人订制业务,为公司向新型服务企业转型发展打下了基础;其二,外部环境分析.采用PEST分析法对外部环境进行分析,公司处于国家和地方政府调控房价的政策环境中,融资难度增大的经济环境中,居民迫切想要提高居住水平的社会环境中以及智能化、节能化项目开发的技术环境中;其三,内部环境分析.采用SWOT分析法对内部环境进行分析,公司的优势在于资金使用成本低、净资产规模大、土地储备良好,劣势在于品牌形象有待增强、管理能力欠缺、成本控制水平不高,机会在于城市化进程加快、人均可支配收入增加、存款利率和贷款利率下调,威胁在于投资成本增加、土地价格上涨.3.2 JC公司的会计分析根据JC公司对外披露的财务报表信息,分析公司采用的会计政策和会计估计方法,评价公司会计信息质量.具体包括以下方面:其一,资产质量分析.公司2016年的存货周转率为0.43,高于同行业平均水平0.40,说明公司存货周转速度较快.公司采用余额百分比法计提坏账准备,2014-2016年,公司1年内的应收账款比例逐年下降,平均应收账款保持在5000万元,说明公司应收账款管理较为合理.2014-2016年,公司固定资产净值占总资产比重为7.19%、7.30%和6.82%,资产结构较为稳定;其二,盈利质量分析.公司主营利润率、资金净利润率呈逐年下降趋势,销售利润率保持在30%左右,整体盈利能力有所下降;其三,现金流量质量.公司现金流量三年来保持正数增长,2016年增长率创新高,为47.9%,说明公司现金流量充足,但是投资活动的现金流量净值为负数,说明公司投资盈利能力较差.3.3 JC公司的财务分析财务分析以偿债能力、获利能力、营运能力分析为主,揭示JC公司的财务状况和经营业绩.其一,偿债能力分析.2016年,公司的速动比率为0.65,流动比率为1.39,资产负债率为48.53%,现金流动负债比率为0.09,说明公司资产具备较高的流动性,资产负债结构较为合理,经营活动现金流量净额对流动负债的偿付能力较高;其二,盈利能力分析.公司主营业务收入利润率、成本费用利润率、营业利润率、总资产净利率、资产息税前利润率逐年下降,但是各项财务指标又略高于同行业平均水平,究其根本原因在于公司经营受宏观政策和经济环境层面的影响程度较高,导致公司盈利能力有所下降;其三,营运能力分析.公司2015年、2016年的净利润同比分别减少24.67%和49.74%,说明公司主营业务营运能力水平不高.2016年公司总资产周转率为5.45%,高于同行业平均值,说明公司资产营运能力较强.3.4 JC公司的前景分析在前景分析中以财务预测为重点,下面对JC公司的筹资、投资、成本和收入活动进行预测:其一,筹资预测.公司处于稳步扩展阶段,预计未来的筹资成本不低于3亿元,成本利润率接近于50%;其二,投资预测.公司投资活动的现金流量出现逐年回暖,但是仍然未能摆脱高负值,所以公司需进一步优化投资决策,向房屋出租、股权投资、物业服务等多领域拓展;其三,成本预测.公司持续强化成本控制,将主营业务成本率降至5.5%以下;其四,收入预测.受购房限购政策、土地价格上涨、保障性住房增多等宏观环境因素影响,企业的公司营业收入、净利润、股东权益利润率还会出现下降趋势,对企业战略发展带来一定冲击.企业要将财务报表分析提升到战略管理高度,并将财务分析结果有效应用于企业战略决策中,不断提高财务分析工作的价值.在财务报表分析中,企业要引入先进理论方法,尝试应用哈佛分析框架,借助科学的分析工具,构建起综合性的财务分析体系,对企业战略、财务、会计和前景进行定性和定量分析,作出更为全面客观的评价.[1]张根平.企业财务报表分析在财务管理中的作用[J].中国国际财经(中英文),2017(14).[2]赫新.浅谈企业财务报表分析局限性问题及对策[J].财经界(学术版),2017(19).[3]吕波.浅谈企业财务报表分析[J].现代营销(学苑版),2012(4).[4]吴剑.财务报表分析局限性及其对策[J].财经界(学术版),2009(10).。

从应收账款分析企业的利润质量——以三安光电为例

从应收账款分析企业的利润质量——以三安光电为例彭爱武【摘要】Accounts receivable is an important asset in the enterprise's current assets, we can make a deep analysis of the change of the accounts receivable in the enterprise, so the investors can understand the profit quality of the enterprises, and can distinguish the business situation and the investment value, so as to make rational investment.%应收账款是企业流动资产里一项很重要的资产,我们可以对企业中的应收账款这个项目其年度之间的增减情况进行深度剖析,这样投资者在很大程度上能了解企业的利润质量情况,能够分辨出企业的经营情况以及投资价值,从而进行理性投资.【期刊名称】《湖南商学院学报》【年(卷),期】2015(022)005【总页数】4页(P76-79)【关键词】应收账款;投资价值【作者】彭爱武【作者单位】湖南商学院财政金融学院, 湖南长沙410205【正文语种】中文【中图分类】F275在分析企业财务报表的时候,我们经常会重视企业的应收账款的分析、企业利润的分析以及现金流的分析。

那么如何通过分析企业的应收账款来分析企业利润的质量,本文将进行详细分析。

(1)信用交易的需要。

由于市场竞争的激烈,抢占市场份额,采取信用交易的方式进行销售产品。

也就是说应收账款大幅上升是商业竞争的必然结果。

其尽管产生了可观的账面利润,却形成许多的应收账款。

(2)企业利润质量操纵的首选。

由于财经法律法规不够完善,使得企业在财务管理方面经常出现财务造假的现象,特别利用操纵应收账款来影响财务质量。

600703三安光电2023年上半年决策水平分析报告

三安光电2023年上半年决策水平报告一、实现利润分析2023年上半年利润总额为21,046.96万元,与2022年上半年的105,564.97万元相比有较大幅度下降,下降80.06%。

利润总额主要来自于内部经营业务。

2023年上半年营业利润为21,504.31万元,与2022年上半年的103,449.69万元相比有较大幅度下降,下降79.21%。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析三安光电2023年上半年成本费用总额为661,854.86万元,其中:营业成本为559,248.78万元,占成本总额的84.5%;销售费用为8,270.65万元,占成本总额的1.25%;管理费用为40,590.78万元,占成本总额的6.13%;财务费用为14,780.53万元,占成本总额的2.23%;营业税金及附加为7,284.36万元,占成本总额的1.1%;研发费用为31,679.77万元,占成本总额的4.79%。

2023年上半年销售费用为8,270.65万元,与2022年上半年的7,359.69万元相比有较大增长,增长12.38%。

从销售费用占销售收入比例变化情况来看,2023年上半年尽管销售费用大幅度增长,但营业收入却呈下降趋势,表明企业市场销售形势不太理想。

2023年上半年管理费用为40,590.78万元,与2022年上半年的37,394万元相比有较大增长,增长8.55%。

2023年上半年管理费用占营业收入的比例为6.27%,与2022年上半年的5.53%相比有所提高,提高0.74个百分点。

而企业的营业利润却有所下降,企业管理费用增长并没有带来经济效益的增长,应当关注支出的合理性。

三、资产结构分析三安光电2023年上半年资产总额为5,759,549.58万元,其中流动资产为2,121,421.08万元,主要以货币资金、存货、应收账款为主,分别占流动资产的41.71%、26.5%和15.4%。

课题研究论文:哈佛框架下的上市公司财务报表分析

129162 公司研究论文哈佛框架下的上市公司财务报表分析近年来,国家对智能制造装备产业的政策支持力度不断加大。

作为全球第五家液晶玻璃基板生产商,东旭光电拥有平板显示玻璃基板整套工艺设备及制造技术。

对东旭光电进行财务分析,分析企业的经营状况、财务状况,为投资者投资决策提供帮助显得尤为重要。

哈佛框架下的财务分析涉及战略、财务、前景等方面,是一种较为全面的企业财务分析的工具。

一、战略分析东旭光电作为我国平板显示玻璃基板行业的龙头企业,拥有着自主知识产权的全套核心技术。

自20xx年完成重组以来,东旭光电已经形成了液晶玻璃基板、高端装备及技术服务、建筑安装等三大主业板块,同时积极部署战略新兴材料领域,研发出石墨烯基锂电池,开创了公司发展的一个新方向。

SWOT分析是公司战略综合分析的一个有效工具。

1.优势东旭光电拥有较强的自主研发能力。

拥有液晶玻璃基板等相关的自主知识产权1000余项,是国内唯一一家同时掌握两种玻璃基板工艺的企业,多次获得国家级技术专利,技术达到国际领先水平。

同时公司拥有四大液晶玻璃基板生产基地,多条生产线,产能稳居国内第一、全球第四,市场占有率逐渐提升,树立了行业领先地位。

2.劣势玻璃基板生产线投资建设周期长,投资金额大。

公司年报显示,公司预计建设多条玻璃基板生产线,可能存在占用大量资金导致企业现金流短缺,以及不可预测的行业风险等问题。

由于石墨烯基电池的前景有待市场考验,公司对于石墨烯的开发存在着不可预测的风险。

3.机会平板显示行业是国家产业政策鼓励发展的方向,也是我国战略性新兴产业重点发展的内容之一,国家在政策上的鼓励和引导为企业的发展提供了动力。

同时,我国经济持续增长,消费者对于平板显示产品的需求持续增加,为公司的发展提供了强大的需求。

4.威胁在全球玻璃基板行业中,平板显示玻璃基板的生产技术被康宁、旭硝子、电气硝子、安翰斯特等国际企业垄断,东旭光电作为第五个掌握此项技术的企业,市场占有率远不及上述四家企业,面临激烈的竞争。

《基于哈佛分析框架的A新能源汽车公司财务综合分析》

《基于哈佛分析框架的A新能源汽车公司财务综合分析》篇一一、引言随着全球对环境保护和可持续发展的日益重视,新能源汽车行业蓬勃发展。

A新能源汽车公司作为行业内的领军企业,其财务状况直接关系到公司的运营效率和未来发展。

本文将基于哈佛分析框架,对A新能源汽车公司的财务状况进行综合分析,以期为投资者和决策者提供有价值的参考。

二、财务分析1. 财务报表分析通过对A新能源汽车公司最近几年的财务报表进行分析,可以发现公司的营业收入、净利润等主要财务指标呈现稳步增长的趋势。

同时,公司的资产规模也在不断扩大,负债水平保持在一个合理的范围内。

这些数据表明,A新能源汽车公司的财务状况良好,具有较强的盈利能力。

2. 比率分析通过对比率的分析,我们可以更深入地了解A新能源汽车公司的财务状况。

例如,公司的流动比率和速动比率较高,表明公司具有较好的短期偿债能力。

此外,公司的资产周转率和存货周转率也较高,说明公司的资产运营效率较高。

然而,公司的权益乘数较高,表明公司的财务杠杆较高,需要关注财务风险的控制。

三、战略分析1. 行业分析新能源汽车行业处于快速发展阶段,政策支持和市场需求为行业带来了广阔的发展空间。

A新能源汽车公司作为行业内的领军企业,具有较强的市场地位和竞争优势。

同时,公司不断创新,推出了多款具有竞争力的新产品。

2. 竞争地位分析A新能源汽车公司在竞争激烈的新能源汽车市场中具有较高的市场份额。

公司通过技术创新和产品升级,不断提高产品质量和降低成本,以保持竞争优势。

此外,公司还积极拓展国际市场,提高品牌知名度。

四、前景分析1. 市场需求与趋势随着全球环保意识的提高和政策的支持,新能源汽车市场需求将持续增长。

未来,A新能源汽车公司应继续加大研发投入,推动技术创新,以满足市场需求。

同时,公司还应关注国际市场,拓展海外市场。

2. 风险与机遇在面临市场机遇的同时,A新能源汽车公司也需关注潜在的风险。

首先,行业竞争激烈,公司需持续创新以保持竞争优势。

基于哈佛分析框架的三安光电财务报表分析_赵团结_王改英

现金比率

(货 币 资 金 + 有 价 证 1.55 3.13 11.90 8.96

券)/ 流动负债

四、长期偿债能力分析

资产负债比率(%)

负债总额 / 资产总额 45.95 37.22 18.41 29.14

产权比率(%)

负债总额 / 所有者权益 85.02 59.30 22.57 41.13

总额

五、资产管理效果分析

91.08

112.21 175.19 -18.58

4.41 68.31 158.72

三、扣除非经常性损益后归属于公司普通股股东的加权平均净资产收益率(%)

士兰微

-2.81

7.50

20.4967

5.14 -0.13

7.68

乾照光电

5.20

9.39

16.37

34.44

华灿光电

1.67

总资产周转率(%%)

产品营业收入净额 / 平 31.95 22.65 21.35 32.18

均资产总额

固定资产周转率(%)

产品营业收入净额 / 固 97.85 103.75 134.56 123.04

定资产平均净值

流动资产周转率(%)

产品销售成本净额 / 流 58.39 32.17 23.29 31.37

动资产平均占用额

应收账款周转率

行业基本上分为四种市场结构:完全竞争、不完全竞争(或垄断竞 争)、寡头垄断、完全垄断。据此,国家对 LED 行业的定位主要是完 全竞争行业。从 2009 年开始,受益于国家产业政策的支持,LED 行业得以快速发展。

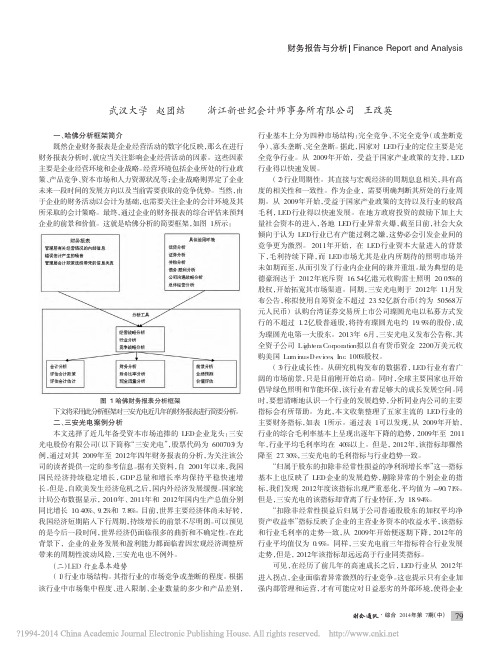

(2)行业周期性。其直接与宏观经济的周期息息相关,具有高 度的相关性和一致性。作为企业,需要明确判断其所处的行业周 期。从 2009 年开始,受益于国家产业政策的支持以及行业的较高 毛利,LED 行业得以快速发展。在地方政府投资的鼓励下加上大 量社会资本的进入,各地 LED 行业异常火爆,截至目前,社会大众 倾向于认为 LED 行业已有产能过剩之嫌,这势必会引发企业间的 竞争更为激烈。2011 年开始,在 LED 行业资本大量进入的背景 下,毛利持续下降,而 LED 市场尤其是业内所期待的照明市场并 未如期而至,从而引发了行业内企业间的兼并重组。最为典型的是 德豪润达于 2012 年底斥资 16.54 亿港元收购雷士照明 20.05%的 股权,开始拓宽其市场渠道。同期,三安光电则于 2012 年 11 月发 布公告,称拟使用自筹资金不超过 23.52 亿新台币(约为 50568 万 元人民币) 认购台湾证券交易所上市公司璨圆光电以私募方式发 行的不超过 1.2 亿股普通股,将持有璨圆光电约 19.9%的股份,成 为璨圆光电第一大股东。2013 年 6 月,三安光电又发布公告称,其 全资子公司 Lightera Corporation 拟以自有货币资金 2200 万美元收 购美国 Luminus Devices, Inc. 100%股权。

600703三安光电2022年财务分析报告-银行版

三安光电2022年财务分析报告一、总体概述从这三期来看,三安光电的资产总计持续快速增长。

2022年资产总计为5,838,928.78万元,比2021年增长22.87%,这一增长速度是在2021年取得了较大幅度增长的基础上取得的。

说明资产总计的增长是有基础的。

从这三期来看,三安光电的负债总计一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的负债总计为2,044,273.3万元,比2021年增长19.78%,低于2021年83.45%的增长速度。

从这三期来看,三安光电的营业收入一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的营业收入为1,322,231.61万元,比2021年增长5.17%,低于2021年48.71%的增长速度。

三安光电2022年净利润为68,505.69万元,比2021年有较大幅度的下降,下降47.83%。

而2021年企业净利润比2020年增长29.20%。

从这三期情况看,企业净利润并不稳定。

三期资产负债率分别为23.87%、35.91%、35.01%。

经营性现金净流量三期分别为193,454.19万元、160,778.54万元、79,997.63万元。

关键财务指标表二、资产规模增长匹配度2022年资产增长率与负债增长率差距不大,资产增长率为22.87%,负债增长率为19.78%。

收入与资产变化不匹配,收入增长5.17%,资产增长22.87%。

净利润与资产变化不匹配,净利润下降47.83%,资产增长22.87%。

资产总额大幅度增长,营业收入也有所增长,但净利润却有所下降。

公司资产、收入和净利润的变化不匹配。

出现了资产增收却不增利的情况。

资产规模增长匹配情况表三、负债规模增长从三期数据来看,负债呈持续增长趋势。

总负债分别为930,338.93万元、1,706,713.16万元、2,044,273.3万元,2022年较2021年增长了19.78%,主要是由于短期借款等科目增加所至。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

万元,营业收入年均增幅接近 100%。由于其产品毛利率相对较高,

体现为销售净利率相对较高,四年间归属于上市公司股东的净利润

也随着营业收入的增长而大幅增加,从 2009 年的 18015 万元增加

到 2011 年度的 93617 万元,2012 年度则有所降低,该指标为 81004

万元。不可否认,三安光电主营业务收入的增长确实带来了赢利。但

16.70

18.43

14.96

国星光电

1.12

5.16

13.27

29.78

平均值

0.90

8.78

13.69

17.55

三安光电

9.45

8.8

9.91 16.25

注:资料来源于相关公司招股说明书及定期报告。

健康地生存和发展下去。

(三)三安光电的财报分析 为了全面分析三安光电的财务报

表,整理了该公司 2009 年至 2012 年度的相关数据,并计算了其主

归属于上市公司股东的净利润

81004 93617 41926 18015

归属于上市公司股东的扣除非

54943 46195 23938 12528

经常性损益的净利润

经营活动产生的现金流量净额

40464 86067 30231 2383

归属于上市公司股东的净资产

604172 566483 485993 146106

销售利润率(%)

利润总额 / 营业收入 30.17 78.21 63.17 43.52

销售净利率(%)

净利润 / 营业收入

24.35 60.67 49.92 38.31

营业利润 / (销售成本

成本费用利润率

+ 管理费用 + 财务费 1.27 2.43 2.62 3.40

用 + 资产减值损失)

根据中国证监会《公开

46.00

52.22

国星光电(股票代码 002449) 24.62

22.70

30.72

平均值

27.30

40.55

44.36

三安光电

26.75

42.31

47.39

2009 年

40.45 38.77 58.95 41.43 33.43 42.61 42.01

二、归属于股东的扣除非经常性损益的净利润增长率(%)

同行业可比公司主要财务指标

项目

2012 年 2011 年 2010460)

5.7

35.65

48.06

德豪润达(股票代码 002005) 33.83

38.40

29.58

乾照光电(股票代码 300102) 41.59

59.98

61.24

华灿光电(股票代码 300323) 30.76

动资产平均占用额

应收账款周转率

总资产周转率(%%)

产品营业收入净额 / 平 31.95 22.65 21.35 32.18

均资产总额

固定资产周转率(%)

产品营业收入净额 / 固 97.85 103.75 134.56 123.04

定资产平均净值

流动资产周转率(%)

产品销售成本净额 / 流 58.39 32.17 23.29 31.37

91.08

112.21 175.19 -18.58

4.41 68.31 158.72

三、扣除非经常性损益后归属于公司普通股股东的加权平均净资产收益率(%)

士兰微

-2.81

7.50

20.49

0.91

德豪润达

-0.67

5.14 -0.13

7.68

乾照光电

5.20

9.39

16.37

34.44

华灿光电

1.67

现金比率

(货 币 资 金 + 有 价 证 1.55 3.13 11.90 8.96

券)/ 流动负债

四、长期偿债能力分析

资产负债比率(%)

负债总额 / 资产总额 45.95 37.22 18.41 29.14

产权比率(%)

负债总额 / 所有者权益 85.02 59.30 22.57 41.13

总额

五、资产管理效果分析

可见,在经历了前几年的高速成长之后,LED 行业从 2012 年 进入拐点,企业面临着异常激烈的行业竞争。这也提示只有企业加 强内部管理和运营,才有可能应对日益恶劣的外部环境,使得企业

·综合 2014 年第 7 期(中) 79

财务报告与分析 Finance Report and Analysis

表1

要的财务指标,这些财务指标涵盖了获利能力、偿债能力、资产管

理效果、现金流量及其他相关指标,这些主要数据见表 2。将在分

析这些主要数据的基础上试着推测该公司的发展前景。

(1)盈利质量分析。从表 2 可知,三安光电的营业收入近四年来

高速增长,2009 年仅仅为 47029 万元,到 2012 年已经高达 336316

总资产

1164215 940977 601865 206199

当期研发支出

20333 17799 4032 未披露

二、获利能力分析

营业收入增长比率(%)

同期营业收入增长额 / 92.48 102.56 83.42 120.63

同期营业收入

毛利率(%)

毛利润 / 营业收入

26.75 42.31 47.39 42.01

40.54%。可见,三安光电的盈利虽然在 2012 年度有所减少,但仍然

取得了地方政府的大力支持。当然,高额的政府补助和各地的招商

引资政策息息相关。由于本文重点关注三安光电的财务报分析,对

此问题不予延伸分析。二是其他业务利润。2010 年至 2012 年,三安

光电披露的其他业务收入分别为 4840 万元、11975 万元和 26881

(3)行业成长性。从研究机构发布的数据看,LED 行业有着广 阔的市场前景,只是目前刚开始启动。同时,全球主要国家也开始 倡导绿色照明和节能环保,该行业有着足够大的成长发展空间。同 时,要想清晰地认识一个行业的发展趋势,分析同业内公司的主要 指标会有所帮助。为此,本文收集整理了五家主流的 LED 行业的 主要财务指标,如表 1 所示。通过表 1 可以发现,从 2009 年开始, 行业的综合毛利率基本上呈现出逐年下降的趋势,2009 年至 2011 年,行业平均毛利率均在 40%以上。但是,2012 年,该指标却骤然 降至 27.30%,三安光电的毛利指标与行业趋势一致。

行业基本上分为四种市场结构:完全竞争、不完全竞争(或垄断竞 争)、寡头垄断、完全垄断。据此,国家对 LED 行业的定位主要是完 全竞争行业。从 2009 年开始,受益于国家产业政策的支持,LED 行业得以快速发展。

(2)行业周期性。其直接与宏观经济的周期息息相关,具有高 度的相关性和一致性。作为企业,需要明确判断其所处的行业周 期。从 2009 年开始,受益于国家产业政策的支持以及行业的较高 毛利,LED 行业得以快速发展。在地方政府投资的鼓励下加上大 量社会资本的进入,各地 LED 行业异常火爆,截至目前,社会大众 倾向于认为 LED 行业已有产能过剩之嫌,这势必会引发企业间的 竞争更为激烈。2011 年开始,在 LED 行业资本大量进入的背景 下,毛利持续下降,而 LED 市场尤其是业内所期待的照明市场并 未如期而至,从而引发了行业内企业间的兼并重组。最为典型的是 德豪润达于 2012 年底斥资 16.54 亿港元收购雷士照明 20.05%的 股权,开始拓宽其市场渠道。同期,三安光电则于 2012 年 11 月发 布公告,称拟使用自筹资金不超过 23.52 亿新台币(约为 50568 万 元人民币) 认购台湾证券交易所上市公司璨圆光电以私募方式发 行的不超过 1.2 亿股普通股,将持有璨圆光电约 19.9%的股份,成 为璨圆光电第一大股东。2013 年 6 月,三安光电又发布公告称,其 全资子公司 Lightera Corporation 拟以自有货币资金 2200 万美元收 购美国 Luminus Devices, Inc. 100%股权。

发行证券的公司信息

加权平均净资产收益率(%) 披露编报规则第 9 号 13.93 17.83 17.36 23.36

-- 净资产收益率和每

股收益的计算及披露》

计算

三、短期偿债能力分析

流动比率

流动资产 / 流动负债 3.43 7.32 15.82 11.12

速动比率

速动资产 / 流动负债 2.77 5.49 13.93 10.42

士兰微

-137.54 -43.23 3095.89

德豪润达