利率市场化背景下商业银行利率风险管理_朱霞

利率市场化条件下的商业银行利率风险管理

浅析利率市场化条件下的商业银行利率风险管理摘要:利率市场化条件下,商业银行面临的风险比传统的利率风险更加突出,因而管理方法也不仅仅是采用久期模型的缺口分析方法。

随着金融市场改革的加剧,需要利用金融衍生工具——资产负债表、远期利率协议和利率上限期权等进行商业银行的利率风险管理。

关键词:利率市场化商业银行风险管理期权传统的久期模型的缺口分析方法虽然对商业银行的利率风险管理具有一定的针对性,特别是经过修订的久期缺口和凸度缺口模型,适应于商业银行资产和负债波动的实际情况。

但是,随着市场经济的不断发展,金融市场面临的风险越来越多,远期利率协议和期权的出现,导致了利率风险更加突出,需要金融衍生工具进行有针对性的管理。

一、商业银行在利率市场化条件下面临的利率风险风险随着现代市场经济的发展,利率市场化的进场加快是商业银行的利率风险逐步的凸显出来,从巴塞尔协议来看,我国商业银行当前面临的利率风险主要是重新定价风险、选择权风险和基差风险等。

重新定价风险是指商业银行的资产利率和负债不匹配的情况下,也就是商业银行成熟期的不匹配风险,银行风险利率随着净利差的变动而变动;而选择权的风险,是商业银行在利率变动中,客户根据选择前进行定期存款的支取,或者提前归还贷款而引发的净利息收入浮动,当利率升高时,存款人提前进行定期存款的提取,以高利率再存,当利率下降的时候,借款人提前还款,再以低利率再借,也就是说市场化条件下,商业银行面临的是不同程度的选择权风险;基差风险,也是当前商业银行的利率风险之一,随着利率的市场化发展,商业银行的存款贷款利差收入不断缩小,蛋利率的变动方向和幅度差异能够引起商业银行的净利息收入变动。

二、商业银行风险管理办法现状分析随着现代市场化的不断深化,商业银行的利率风险随之逐渐凸现,更加需要利率衍生产品进行管理。

在还没有利率衍生产品进行有针对性的利率风险管理情况下,主要的风险管理措施有:资产和负债之间相匹配、调整浮动利率债券和固定利率债券之间的比例、提高发行利、回收低利率债务、加大浮动利率比重、或者减少长期债或者将债券资产的长期调整为中期。

利率市场化下的商业银行风险管理

利率市场化下的商业银行风险管理本文从网络收集而来,上传到平台为了帮到更多的人,如果您需要使用本文档,请点击下载按钮下载本文档(有偿下载),另外祝您生活愉快,工作顺利,万事如意!一、利率市场化介绍及影响利率市场化是指利率由市场供求来决定,包括利率决定、利率传导、利率结构和利率管理的市场化。

中国人民银行在2002年发布的“中国货币政策执行报告”中公布了我国利率市场化改革的总体思路:先外币、后本币;先贷款、后存款;先长期、大额,后短期、小额。

沿着这个思路,十几年来我国一直稳步推进着利率市场化的进程,到目前为止,我国已经完成了利率市场化改革的大部分内容,基本只剩下“存款利率的完全放开”这一步骤,现在已经到了利率改革的最后时刻。

利率市场化的益处是显而易见的。

利率放开之后,各家银行为了争夺业务,必然会降低贷款利率。

从长远来看,不仅促进了实体经济的发展,也推动了经济结构的转型。

利率市场化会收窄银行利差,传统依赖存贷款的盈利模式会面临巨大压力,银行被迫寻求业务转型,加速了银行业务向更高一级盈利模式的转变。

但是,利率市场化对金融机构,尤其对商业银行的负面影响也是巨大的。

众多中小银行由于缺乏必要的利率定价能力,又不能推出具有吸引力的产品,很容易在利率改革的浪潮中失去竞争能力而破产。

二、利率模型的估计从上文的介绍可以看出,利率市场化很可能会给商业银行带来巨大的利率风险,那么,进行必要的利率风险管理就显得很重要了。

由于对市场利率的准确预测是商业银行利率风险管理的关键,故而本文通过对30天银行间同业拆借利率进行估计,为风险管理提供依据。

商业银行季度末都有各项指标考核的压力,每逢季末,利率都会产生异常波动,比如2016年度银行间同业拆借利率的最高值%就发生于6月20日,故而本文选取2016/10/1至2016/12/20的30天银行间同业拆借利率,共55个数据,尽量避免季末因素的干扰。

30天银行间同业拆借利率M的自相关和偏自相关函数都是截尾的,自相关函数衰减很快,因此M是平稳序列。

利率市场化条件下商业银行如何管理利率风险

利率市场化条件下商业银行如何管理利率风险随着利率市场化进程的加快,商业银行面临的利率风险逐渐增大,迫切需要选择合适的方法来测度和管理利率风险。

标签:利率市场化商业银行利率风险一、引言1986年以来中国开始了利率市场化的进程,经过二十几年的改革,中国的利率市场化改革已经取得了一系列的进展。

尤其是2004年央行宣布放开贷款利率上限和存款利率下限以来,中国的利率市场化改革进程逐渐加快。

在这个过程中,各个市场主体面临很多挑战,尤其是作为金融市场中介的银行,更是面临着彻底的改革。

我国是一个资金短缺的国家,在利率市场化之后必然面临着利率的升高这使得银行的筹资成本增加,而且目前我国的商业银行盈利仍然主要依靠利息收入,利率市场化必然使得存贷利差减少,减少银行的赢利点。

我国金融机构之前的分业经营背景,再加上政府和中央银行对商业银行存贷款利率的严格监管,商业银行的自主性很差。

随着利率市场化进程的加快,以及外资银行不断进入的竞争压力,商业银行如果不改变状态提高自主管理的水平很可能面临着破产的压力。

另外,在不断加快的利率市场化进程中,各商业银行也会出现片面追求利息利润而忽略风险的逆向选择问题。

因此各商业银行迫切需要建立自主定价机制和利率风险管理机制。

那么银行应该如何选择利率风险的识别、衡量及管理方法以应对不断变化的利率呢。

从国内外的情况来看,利率风险的管理也是必然的趋势。

从1997 年底开始,巴塞尔委员会制定的资本要求将把银行业务的利率风险包括进去。

在西方发达国家已经形成了系统的利率风险衡量管理的理论,实践上,从美国银行业利率风险管理实践来看,各个银行已经逐步形成了以资产负债管理委员会(ALCO )为核心的利率风险管理体制,对利率风险的衡量从早期的缺口分析发展到今天以收入模拟分析为主,对利率风险敞口的管理也从早期的表内项目管理发展到今天对金融衍生产品的广泛运用。

国内的研究则主要借鉴西方的理论,实践中虽然已经有了利率风险管理的意识,但是没有形成系统独到的利率风险管理的方法,利率风险的管理还缺乏经验。

利率市场化背景下的商业银行利率风险管理研究

利率市场化背景下的商业银行利率风险管理研究【摘要】本文以商业银行利率风险管理为研究对象,探讨了在利率市场化背景下商业银行如何应对利率波动带来的风险。

首先分析了当前商业银行利率市场化的趋势,然后探讨了利率风险管理的理论基础,并结合实际案例进行了深入分析。

在此基础上提出了针对商业银行利率风险管理的对策和建议,指出了需要加强监管和内控体系建设。

最后对商业银行利率风险管理的未来展望进行了探讨,强调了需不断创新和提升管理水平。

通过对商业银行利率风险管理的研究,可以为银行业在利率市场化的大背景下更好地应对风险提供重要参考。

【关键词】商业银行、利率市场化、利率风险管理、风险管理理论、风险管理实践、对策与建议、研究总结、未来展望、研究背景、研究目的、研究意义、商业银行利率市场化趋势分析、展望、研究启示。

1. 引言1.1 研究背景在利率市场化背景下,商业银行利率风险管理成为当今金融领域的热点问题。

随着我国金融市场的逐步开放和市场经济的不断发展,商业银行利率风险管理面临着前所未有的挑战和机遇。

研究商业银行利率风险管理的背景主要包括以下几个方面:随着金融市场的不断改革和开放,我国商业银行的竞争日益激烈。

利率市场化的推进使得市场上的利率波动更加频繁和剧烈,商业银行在经营过程中面临着更加复杂的利率风险。

随着国际金融市场的不断变化和金融危机的频发,商业银行的利率风险管理面临更大的挑战。

国际市场的利率变动对我国市场的影响越来越大,商业银行需要加强对利率风险的管理,以防范市场波动对企业经营的不利影响。

利率市场化的背景下,商业银行利率风险管理的重要性日益凸显。

利率是商业银行收益的主要来源,对利率波动的敏感度直接影响着银行的盈利水平和风险暴露度。

研究商业银行利率风险管理的背景具有重要的实践意义和理论价值。

1.2 研究目的研究目的是探讨在利率市场化背景下,商业银行面临的利率风险管理挑战,分析其具体表现及影响因素,旨在深入了解商业银行利率风险管理的现状与问题,并提出相应的解决方案和建议。

利率市场化下我国商业银行的利率风险管理—以中国建设银行为例

利率市场化下我国商业银行的利率风险管理—以中国建设银行为例摘要本文以中国建设银行为研究对象,探讨了利率市场化下商业银行的利率风险管理。

首先,本文分析了利率市场化的背景和推动因素,以及商业银行利率风险管理的重要性。

随后,本文系统地介绍了利率风险管理的相关概念、方法和工具,包括应根据风险敞口和期限匹配原则对存贷款进行分类、使用利率衍生品进行风险对冲、设立利率风险管理委员会等。

最后,本文以中国建设银行为例,分析了其利率风险管理的具体实践情况,包括风险管理策略、机构设置、内部控制等方面。

总之,本文认为,在利率市场化背景下,商业银行需要加强对利率风险的管理和控制,确保稳健经营和风险可控。

关键词:利率市场化,商业银行,利率风险管理,风险敞口,利率衍生品,中国建设银行AbstractThis paper focuses on the interest rate risk management of commercial banks under the background of interest rate marketization, taking China Construction Bank as an example. Firstly, this paper analyzes the background and driving factors of interest rate marketization, as well as the importance of interest rate risk management for commercial banks. Secondly, this paper systematically introduces the related concepts, methods and tools of interest rate risk management, including the classification of deposits and loans based on risk exposure and matching principle of term, risk hedging using interest rate derivatives, establishment of interest rate risk management committee, etc. Finally,this paper analyzes the specific practice of interest rate risk management of China Construction Bank, including risk management strategy, organizational structure, internal control, etc. In summary, this paper argues that, under the background of interest rate marketization, commercial banks need to strengthen the management and control of interest rate risk, ensure stable operation and risk control.Keywords: interest rate marketization, commercial bank, interest rate risk management, risk exposure, interest rate derivatives, China Construction Bank第一部分利率市场化背景下商业银行的利率风险管理一、利率市场化的背景和推动因素中国的利率市场化进程具有大胆和深远的意义,这是我国金融体制改革的重要方向之一。

利率市场化背景下商业银行利率风险管理

会使商业银行 的利率变动幅度非常大 , 利率

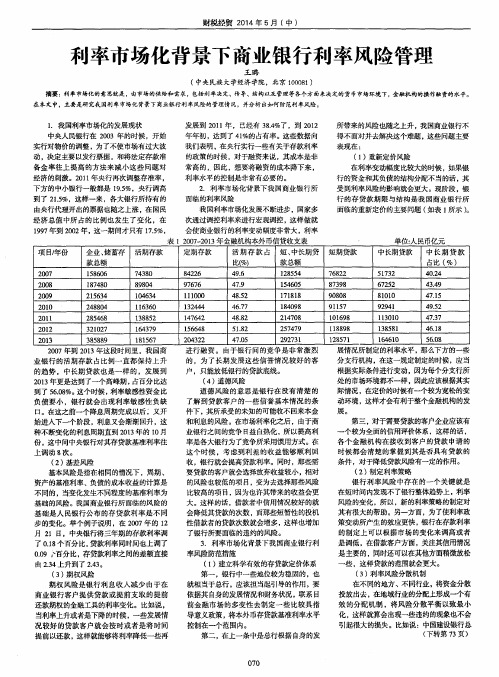

单位 : 人民币亿元 中长期 贷款

5 1 73 2 6 7 25 2 8 1 01 0 9 2 9 4 1 1 1 3 0 1 0 1 3 8 5 8 1 1 6 4 6 1 O

表 1 2 0 0 7 — 2 0 1 3 年金融机构本外币信贷 收支表 企业 、 储蓄存 活期存款 款总额

表现 在 :

实行 对物价 的调整 , 为了不使市场有过大波 动, 决定主要以发行票据 。和将法定存款 准

我们表 明, 在央行实行 一些有关于存款利率

的政策 的时候 , 对 于融资来说 , 其成本是非

( 1 )重新定价风险

备金率往 上提 高的方法 来减 小这些 问题对 经济的刺激 。2 0 1 1 年央行再次调整存准率 , 下 方的中小银行一般都是 1 9 . 5 %,央行调高

常高 的 , . 因此 ,想要将融资 的成本降下来 , 利率水平的控制是非常有必要 的。 2 .利率市 场化背景下我 国商业银 行所

面临的利率风险 我 国利率市场化发展不断进步 ,国家多 次通过调控利率来进行宏观调控 , 这样做就

在利率变动 幅度比较大的时候 , 如果银

行的资金和其负债 的结构分配不 当的话 , 其 受到利率风险的影 响就会更大。现阶段 , 银 行 的存 贷款期 限与结 构是我 国商业银 行所 面临的重新定价的主要 问题 ( 如表 1 所示 ) 。

中长 期 贷 款 占比 ( %)

4 0 . 2 4 4 3 . 4 9 4 7 . 1 5 4 9 . 5 2 4 7 . 3 7 4 6 . 1 8 5 6 . O 8

2 0 0 7 年到 2 0 1 3 年这段时间里 ,我国商 业银 行 的活期存款 占比例 一直都 保持 上升

论利率市场化背景下商业银行的利率风险管理

论利率市场化背景下商业银行的利率风险管理在利率市场化的背景下,商业银行面临着更大的利率风险。

利率风险是指银行在资金融通和资产配置过程中,由于市场利率的变动而导致的风险。

由于利率是金融市场最核心的价格,其变动将直接影响银行的收益和风险。

市场化利率制度的推出和发展,使得资金定价和银行业务更加市场化、灵活化。

一方面,市场利率决定了银行融资成本,银行必须根据市场利率的变动来调整存贷款利率,以维护其利差收入。

另一方面,市场利率的波动将直接影响银行的资产价值和市场价格,从而使得银行资产负债表所承受的市场价值风险增加。

为了管理利率风险,商业银行需要制定有效的利率风险管理策略。

首先,银行需要完善利率风险测量体系,通过利率敏感性测试和压力测试等手段,评估银行资产负债表在不同利率环境下的敏感性和容忍度。

其次,银行应该建立利率风险管理框架,包括设立风险管理委员会和风险管理部门,制定利率风险管理政策和流程,并建立适当的监控和报告机制。

此外,银行还需要加强内外部信息披露,向投资者和监管机构及时披露其利率风险管理状况,提高信息透明度和风险识别能力。

商业银行还可以通过利率套期保值等工具来对冲利率风险。

利率套期保值是指银行通过交易利率衍生品,如利率互换和利率期货等,来锁定或转移利率变动的风险。

通过合理配置利率衍生品组合,银行可以有效降低其利率敏感性和市场价值风险。

总之,随着利率市场化的深入发展,商业银行面临着更大的利率风险。

为了管理利率风险,商业银行需要建立完善的利率风险管理体系,包括测量、管理和对冲等方面的措施。

通过有效的利率风险管理,商业银行可以降低利率波动对其盈利能力和资产负债平衡的影响,提高风险管理水平和经营稳定性。

在利率市场化背景下,商业银行需要面对更为复杂的利率风险管理挑战。

利率市场化使得市场力量在资金定价中起着决定性作用,银行的资产负债利差更加敏感于利率波动,银行的收益和风险受到更多的利率变动影响。

因此,商业银行需要加强其利率风险管理,以保护其财务稳定性。

利率市场化背景下的商业银行利率风险管理研究

利率市场化背景下的商业银行利率风险管理研究【摘要】随着利率市场化的推进,商业银行利率风险管理变得愈发重要。

本文首先分析了商业银行利率风险管理的现状,指出存在的问题包括利率波动带来的风险压力、利率风险管理工具不足以满足需求等。

然后提出了应对这些问题的对策和建议,包括引入多元化的利率风险管理工具、加强对利率风险敞口的监控等。

接着介绍了商业银行利率风险管理的方法和工具,包括利率敞口测算模型、利率互换等。

最后展望了商业银行利率风险管理的发展趋势,指出未来将更加注重风险管理的精细化和自动化。

通过本文的研究,可以更好地帮助商业银行应对利率市场化带来的挑战,提高风险管理水平。

【关键词】商业银行、利率市场化、利率风险管理、风险管理对策、利率风险管理方法、发展趋势、研究背景、研究意义、研究目的、现状分析、存在问题、建议、结论、展望1. 引言1.1 研究背景商业银行利率风险管理是金融领域的重要课题,随着利率市场化的推进,商业银行利率风险管理面临着新的挑战和机遇。

利率市场化改革的深化使得商业银行所面临的利率风险更加复杂多变,加大了利率敞口管理的难度。

在市场竞争不断加剧的背景下,商业银行需要更加有效地管理利率风险,以保护自身利润和稳健经营。

随着金融市场的不断发展和完善,商业银行利率风险管理已成为保障金融安全和稳定的核心内容。

深入研究商业银行利率风险管理的现状及存在的问题,提出科学合理的对策和建议,探讨利率风险管理的方法和工具,以及分析其发展趋势,对于提升商业银行的风险管理水平,提高金融市场的稳定性和健康发展具有重要意义。

部分对商业银行利率风险管理的现状和挑战进行了介绍,为后续更深入的研究提供了基础。

1.2 研究意义商业银行利率风险管理是商业银行在利率市场化背景下面临的重要问题之一。

研究商业银行利率风险管理的意义在于可以帮助银行更好地应对市场风险,提高风险管理水平,保护金融系统的稳定性。

随着市场化进程的不断推进,商业银行的经营环境发生了巨大变化,利率市场化使得市场利率波动更加频繁和剧烈,加大了商业银行利率风险的暴露程度。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

差由 2.43%下降到 2.34%。

为零缺口或资产与负债匹配。 △NIR 的绝对值越大

(三)期权风险

说明银行的利率敏感性缺口越大, 在利率发生波动

是指由于利率变化商业银行客户凭借所持金融 的情况下,所受的损益也越大,这也是 ISG 可以用来

工具中的内含期权提前偿还贷款或提前提取存款而 测度利率风险的原因。 银行风险管理人员可以结合

行面临的基差风险大多是由人民银行公布的存贷款

△NIR=ISG×△R

基准利率不同步变化所导致。 例如2007 年 12 月 21

当利率敏感性资产大于利率敏感性负债时即

日中央银行上调了存贷款基准利率, 三年期存款利 ISG>0 时,称缺口为正缺口或资产敏感型。 当 ISG<0

率上调了 0.18%,贷款利率仅上调了 0.09%,存贷利 时,称缺口为负缺口或负债敏感型。 当 ISG=0 时,称

又称期限结构风险,是指随着经济周期的不同,

临的利率风险。而在 2008 年的 4 次下调利率则是受 收益率曲线表现出不同的形状, 当其发生非平行移

美国次贷危机的影响, 为刺激经济所采取的宽松货 动时带给银行的风险。非平行移动有两种表现形式,

币政策。

一种是上升型收益率曲线变得平坦或向下倾斜,即

表 1 2002-2008 年金融机构本外币信贷收支 短期利率水平高于中长期利率水平; 另一种是收益

势在于它把全部资产组合的风险高度概括为一个数 字,这为投资者、金融机构提供了简单直接地量化风 险的指标,符合银行全面风险管理的发展。VaR 与后

其中 D 为持续期,ct 为 t 时的现金流 ,r 为 到 期 收益率,n 为到期前的时期数,t 为收到现金 流 的 时

向检验、压力测试等方法形成了风险管理的 VaR 体 系。 VaR 值的计算方法主要有三种:历史模拟法、蒙

表

单位:人民币亿元 率曲线的短端和长端变化不一致和长期利率上升幅

项目 企业、储蓄 活期 定期 活期存款 短、中长期 短期 中长期 中长期贷 年份 存款总额 存款 存款 占比(%) 贷款总额 贷款 贷款 款占比(%)

2002 158606 74380 84226 46.9 128554 76822 51732 40.24 2003 187480 89804 97676 47.9 154650 87398 67252 43.49 2004 215634 104634 111000 48.52 171818 90808 81010 47.15 2005 248804 116360 132444 46.77 184098 91157 92941 49.52 2006 285468 137825 147642 48.28 214708 101698 113010 47.37 2007 321027 164379 156648 51.2 257479 118898 138581 46.18 2008 385889 181567 204322 47.05 292731 128571 164160 56.08

变大。 利率风险正上升成为我国商业银行经营管理 中面临的主要风险。 在利率市场化背景下我国商业 银行的利率风险具体表现为:

(一)重新定价风险 又称期限错配风险, 是指由于银行资产负债或 表外业务到期日的不同或重新定价时间的不同而产 生的风险。 由于商业银行的利息收入和利息支出取 决于资产和负债的数额、结构以及期限,致使商业银 行资产和负债的价值易受利率波动的影响。 在利率 波动频繁时,若银行资产与负债的期限结构不对称, 则遭受的利率风险更大。目前,我国商业银行的重新 定价风险主要源于存款期限结构的短期化和贷款期 限结构的长期化(见表 1)。 从 2002 年到 2008 年间 活期存款占比几乎一路攀升, 中长期贷款占比亦如 此,2008 年更是高达 56.08%。 此时,利率敏感性负 债大于利率敏感性资产, 银行具有利率敏感性负缺

法经历了一个由简单到复杂,由定性到定量,由低级

到高级的过程。 下面就典型的三种方法进行讨论。

(一)利率敏感性缺口法

利率敏感性资产(负债)是指在剩余到期日内按

图 1 1991-2008 年的三年期存(贷)款基准利率的变化曲线 市场利率重新定价的资产(负债)。 利率敏感性缺口

数据来源:中国人民银行

(Interest -Sensitive Gap ,ISG) 是 利 率 敏 感 性 资 产

日, 其间中央银行 8 次上调了存贷款基准利率。 从 还本金,以较低的利率再融资。由于银行间的竞争激

1991 年到 2008 年的三年期存(贷)款基准利率的变 烈,为了不失去优质客户只能重新发放贷款。

化曲线图如图 1 所示。 在存短贷长的资产负债结

(四)收益率曲线风险

构下利率的不断上升更是加大了我国商业银行所面

(二)ห้องสมุดไป่ตู้差风险

(ISA)和利率敏感性负债(ISL)之间的差额,即

是指在期限一致的情况下, 计算资产收益和负

ISG=ISA-ISL

债成本时采用不同的基准利率, 而当基准利率发生

在存贷款利率变动一致的情况下银行净利息收

不同幅度的变化时就产生了基差风险。 我国商业银 入(Net Interest Revenue, NIR)的变化为

对(1)式两边求导得

dP dr

=-

1 r+1

[

c1 1+r

+

2c2 (1+r)2

+…+

ncn (1+r)n

]=-

P 1+r

·D

可以对交易账户进行利率风险的度量。 在计算利率 风险 VaR 值时,波动率 σ 的估计是关键,通常需要 对同业拆借利率样本时间序列进行分析。 目前用的

有时把

D*=

D 1+r

称为修正持续期,从而有

度远远大于短期利率上升幅度。 (五)道德风险 是指银行由于无法准确了解贷款企业或项目的

资信情况和风险程度所面临的不能收回预期贷款本 息的风险。在利率市场化之后,商业银行之间的竞争 日益激烈,银行通常采取提高利率的手段吸收存款。 在此情况下,为了保证利差收益,银行必然会提高贷 款利率。与此同时,企业自然会放弃低风险低收益的

数据来源:中国人民银行

项目,转而选择高风险高收益的项目。这样会使信用

程度较好的借款者减少贷款, 而投机级的借款者增

多从而对银行而言客户违约的可能性增加。 这便是

信贷市场上的逆向选择和贷款人的道德风险。

二、利率风险的度量

商业银行对利率风险的管理包括风险识别、风

险度量和风险控制等方面。 对于利率风险的度量方

一、 利率市场化背景下我国商业银行所面临的 利率风险

利率市场化是指中央银行逐步放松和消除对利 率的管制, 遵循市场价值规律, 由市场自主决定利 率。我国的利率市场化是从上世纪 90 年代中后期按 照 《中国货币政策执行报告》(2005)“先外币、 后本 币;先贷款、后存款;先长期、大额,后短期、小额”的 步骤逐步展开的。 1996 年 6 月开放同业拆借利率标 志着利率市场化的开始。在利率市场化的条件下,利 率水平将受到市场资金供求、政治、国际经济环境等 因素的影响而表现出多变性和不确定性。 这种波动 将使得金融市场上的各经济主体承受着较大的利率 风险, 即由于利率市场波动而导致的银行净利息收 入或市场价值偏离预期值的不确定性。 随着我国利 率市场化进程的不断加快, 利用利率进行宏观调控 的日趋频繁, 使得商业银行经营的利率环境波动性

收 稿 日 期 :2009-12

基 金 项 目 :本 文 为 中 南 财 经 政 法 大 学 研 究 生 创 新 基 金 (2008BJJ51)阶 段 成 果 。

作 者 简 介 :朱 霞 (1980-),女 ,湖 北 武 汉 人 ,经 济 学 博 士 ,中 南 财 经 政 法 大 学 信 息 学 院 讲 师 ;刘 松 林 (1980- ),男 ,河 南 南 阳 人 ,经 济

法, 其缺陷是仅估计了利率变动对银行净利息收入 过对资产和负债结构的调整实现银行正的权益净

的影响,而忽略了银行股东权益的变化。

值。

(二)持续期分析法

(三)VaR 度量法

持续期也称“久期”,是由美国经济学家麦考莱

VaR 方法最早由 J.P. 摩根银行在 1994 年提出

(F.R.Macaulay)在 1938 年提出来的。 相对于利率敏 的,其最初目的在于量化市场风险,后来逐渐用于量

学博士,中南财经政法大学武汉学院讲师。

金融理论与实践

40

2010 年第 2 期(总第 367 期)

【金融改革】

口。 而在结束了此前的降息周期之后,从 2004 年 10 存款客户可能提前取出存款再以更高的利率存入;

月开始进入了一个升息周期, 直到 2008 年 10 月 9 而利率下降时, 经营状况较好的贷款客户会提前偿

感性缺口法, 持续期分析法的优点在于能更有效地 化信用风险、操作风险等。VaR 指的是在正常的市场

揭示利率变动对银行资产和负债的市场价值的影 环境中,在给定的期限和置信水平下,某一金融资产

响。 麦考莱持续期公式为

或证券组合可能发生的最大损失。 此方法的最大优

Σn

ct t ·t

D=

t

=

1

(1+r) P

间,P 为债券的现值等于其所有未来现金流的现 值 特卡洛模拟法和参数法。 参数法的 VaR 公式一般为

之和,即

Σn

P=

ct

t

t = 1 (1+r)

VaR=ασ 姨△t 其 中 α 为 给 定 置 信 水 平 ,△t 为 给 定 的 期 限 ,σ (1) 是利率风险因子的波动率。我国进行利率市场化后,

【金融改革】

利率市场化背景下商业银行 利率风险管理

朱 霞,刘松林