期货基础计算题真题解析

期货基础计算题真题解析

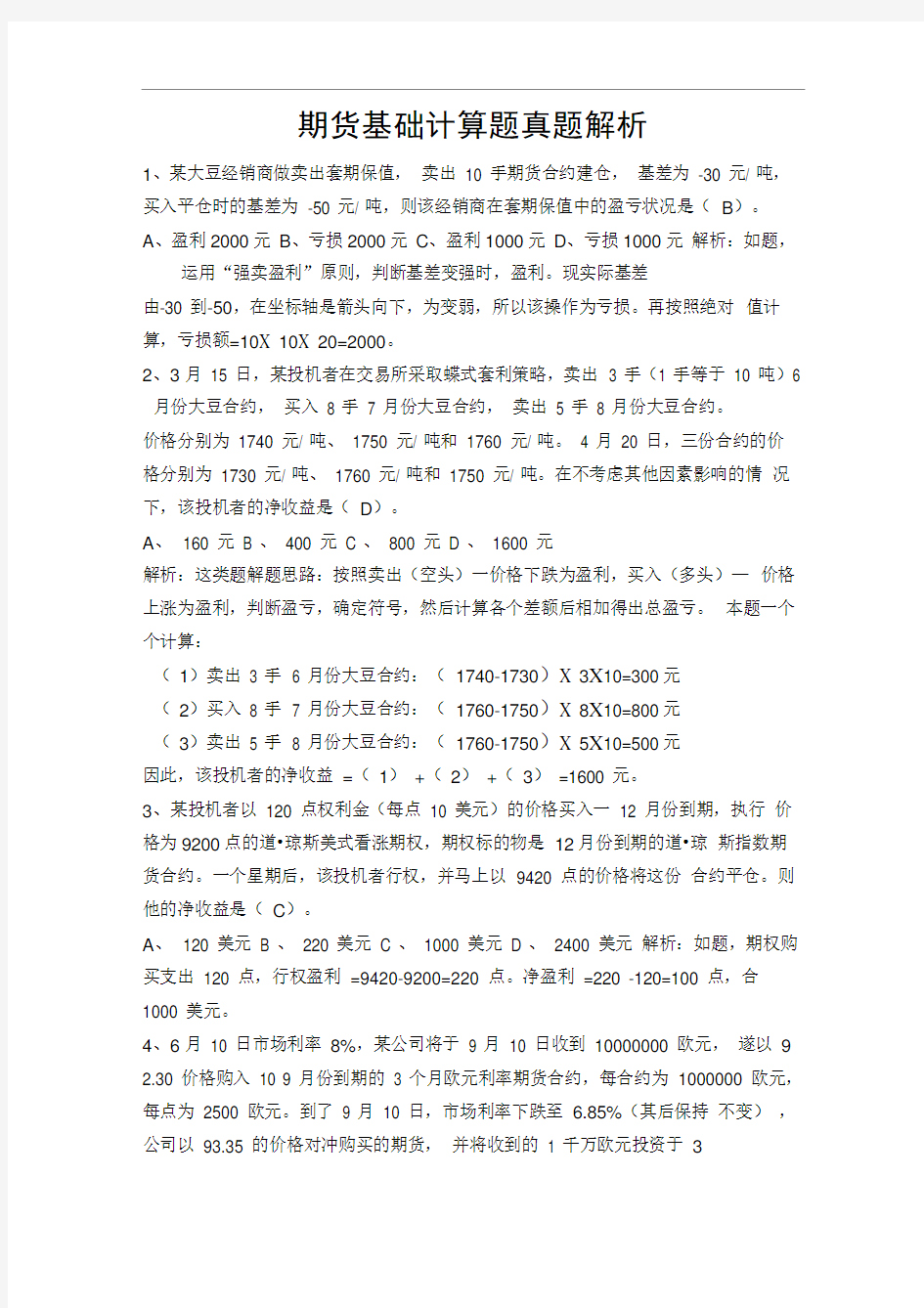

1、某大豆经销商做卖出套期保值,卖出10 手期货合约建仓,基差为-30 元/ 吨,买入平仓时的基差为-50 元/ 吨,则该经销商在套期保值中的盈亏状况是(B)。

A、盈利2000元

B、亏损2000元

C、盈利1000元

D、亏损1000元解析:如题,

运用“强卖盈利”原则,判断基差变强时,盈利。现实际基差

由-30 到-50,在坐标轴是箭头向下,为变弱,所以该操作为亏损。再按照绝对值计算,亏损额=10X 10X 20=2000。

2、3月15 日,某投机者在交易所采取蝶式套利策略,卖出3 手(1 手等于10 吨)6 月份大豆合约,买入8 手7 月份大豆合约,卖出 5 手8 月份大豆合约。

价格分别为1740 元/ 吨、1750 元/ 吨和1760 元/ 吨。 4 月20 日,三份合约的价

格分别为1730 元/ 吨、1760 元/ 吨和1750 元/ 吨。在不考虑其他因素影响的情况下,该投机者的净收益是(D)。

A、160 元B 、400 元C 、800 元D 、1600 元

解析:这类题解题思路:按照卖出(空头)一价格下跌为盈利,买入(多头)—价格上涨为盈利,判断盈亏,确定符号,然后计算各个差额后相加得出总盈亏。本题一个个计算:

(1)卖出 3 手 6 月份大豆合约:(1740-1730)X 3X10=300 元

(2)买入8 手7 月份大豆合约:(1760-1750)X 8X10=800 元

(3)卖出 5 手8 月份大豆合约:(1760-1750)X 5X10=500 元

因此,该投机者的净收益=(1)+(2)+(3)=1600 元。

3、某投机者以120 点权利金(每点10 美元)的价格买入一12 月份到期,执行价格为9200点的道?琼斯美式看涨期权,期权标的物是12月份到期的道?琼斯指数期

货合约。一个星期后,该投机者行权,并马上以9420 点的价格将这份合约平仓。则他的净收益是(C)。

A、120 美元B 、220 美元C 、1000 美元D 、2400 美元解析:如题,期权购买支出120 点,行权盈利=9420-9200=220 点。净盈利=220 -120=100 点,合

1000 美元。

4、6月10 日市场利率8%,某公司将于9 月10 日收到10000000 欧元,遂以9 2.30 价格购入10 9 月份到期的3 个月欧元利率期货合约,每合约为1000000 欧元,每点为2500 欧元。到了9 月10 日,市场利率下跌至 6.85%(其后保持不变),公司以93.35 的价格对冲购买的期货,并将收到的 1 千万欧元投资于3

个月的定期存款,到12 月10 日收回本利和。其期间收益为( D)。

A、145000 B 、153875 C 、173875 D 、197500

解析:如题,期货市场的收益=(93.35-92.3 )X 2500X 10=26250 利息收入

=(10000000X 6.85%) /4=171250 因此,总收益=26250+171250=197500。

5、某投资者在2 月份以500 点的权利金买进一执行价格为13000 点的5 月恒指看涨期权,同时又以300 点的权利金买入一执行价格为13000 点的 5 月恒指看跌期权。当恒指跌破(C)点或恒指上涨()点时该投资者可以盈利。

A、12800 点,13200 点 B 、12700 点,13500点

C、12200 点,13800点 D 、12500 点,13300 点

解析:本题两次购买期权支出500+300=800 点,该投资者持有的都是买权,当对自己不利,可以选择不行权,因此其最大亏损额不会超过购买期权的支出。平衡点时,期权的盈利就是为了弥补这800 点的支出。

对第一份看涨期权,价格上涨,行权盈利:13000+800=13800,对第二份看跌期权,价格下跌,行权盈利:13000-800=12200。

6、在小麦期货市场,甲为买方,建仓价格为1100 元/吨,乙为卖方,建仓价格为1300 元/ 吨,小麦搬运、储存、利息等交割成本为60 元/ 吨,双方商定为平仓价格为1240 元/ 吨,商定的交收小麦价格比平仓价低40 元/ 吨,即1200 元/ 吨。请问期货转现货后节约的费用总和是(),甲方节约(),乙方节约()。答案:C

A、20 40 60 B 、40 20 60 C 、60 40 20 D 、60 20 40

解析:由题知,期转现后,甲实际购入小麦价格=1200-(1240-1100) =1060元/ 吨,乙实际购入小麦价格=1200+ ( 1300-1240 ) =1260元/ 吨,如果双方不进行期转现而在期货合约到期时交割,则甲、乙实际销售小麦价格分别为1100 和130 0 元/ 吨。期转现节约费用总和为60 元/ 吨,由于商定平仓价格比商定交货价格高40 元/ 吨,因此甲实际购买价格比建仓价格低40 元/ 吨,乙实际销售价格也比建仓价格少40 元/ 吨,但节约了交割和利息等费用60 元/ 吨(是乙节约的,注意!)。故与交割相比,期转现,甲方节约40 元/吨,乙方节约20 元/ 吨,甲、乙双方节约的费用总和是60 元/ 吨,因此期转现对双方都有利。

7、某交易者在3 月20 日卖出1 手7 月份大豆合约,价格为1840 元/ 吨,同时买入 1 手9 月份大豆合约价格为1890 元/ 吨,5 月20 日,该交易者买入 1 手7 月份大豆合约,价格为1810 元/ 吨,同时卖出 1 手9 月份大豆合约,价格为1875元/吨,(注:交易所规定1手=10吨),请计算套利的净盈亏(B)。

A、亏损150元

B、获利150元

C、亏损160元

D、获利150元

解析:如题,5月份合约盈亏情况:1840-1810=30,获利30元/吨

7月份合约盈亏情况:1875-1890=-15,亏损15元/吨

因此,套利结果:(30-15)X 10=150元,获利150元。

8、某公司于3月10日投资证券市场300万美元,购买了A、B、C三种股票分别花费100万美元,三只股票与S&P500的贝塔系数分别为0.9、1.5、2.1。此时的

S&P500现指为1430点。因担心股票下跌造成损失,公司决定做套期保值。

6月份到期的S&P500指数合约的期指为1450点,合约乘数为250美元,公司需要卖出(C)合约才能达到保值效果。

A、7 个S&P500期货 B 、10 个S&P500 期货

C、13 个S&P500期货 D 、16 个S&P500 期货

解析:如题,首先计算三只股票组合的贝塔系数=(0.9+1.5+2.1 )/3=1.5,应该

买进的合约数=(300X 10000X 1.5 )/ (1450X 250)=13。

9、假定年利率r为8%年指数股息d为1.5%, 6月30日是6月指数期合约的交割日。4月1日的现货指数为1600点。又假定买卖期货合约的手续费为0.

2个指数点,市场冲击成本为0.2个指数点;买卖股票的手续费为成交金额的

0.5%,买卖股票的市场冲击成本为0.6%;投资者是贷款购买,借贷利率为成交金额的0.5%,则4月1日时的无套利区间是()。

A、[1606,1646] B 、[1600,1640]

C、[1616,1656] D 、[1620,1660] 答案:A

解析:如题,F=1600X [1+ (8%-1.5%X 3/12 )=1626

TC=0.2+0.2+1600X 0.5%+1600X 0.6%+1600X 0.5%X 3/12=20

因此,无套利区间为:[1626-20,1626+20]=[1606,1646]。

10、某加工商在2004年3月1日,打算购买CBOTE米看跌期权合约。他首先买入敲定价格为250美分的看跌期权,权利金为11美元,同时他又卖出敲定价格为280美分的看跌期权,权利金为14美元,则该投资者买卖玉米看跌期权组合的盈亏平衡点为()。

A、250 B 、277 C 、280 D、253 答案:B

解析:此题为牛市看跌期权垂直套利。最大收益为:14-11=3,最大风险为280-250-3=27,所以盈亏平衡点为:250+27=280-3=277。

11、1 月5 日,商品交易所黄大豆1 号3月份期货合约的结算价是2800 元/吨,该合约下一交易日跌停板价格正常是(A)元/吨。

A、2688 B 、2720 C 、2884 D 、2912

解析:本题考察的是期货合约涨跌幅的变化围。下一交易日的交易围=上一交易

日的结算价±涨跌幅。本题中,上一交易日的结算价为2800 元/吨, 黄大豆1

号期货合约的涨跌幅为土4%故一下一交易日的价格围为[2800-2800 X 4% 28

00+2800X 4%],即[2688 , 2912]。

12、某投资者在7 月2 日买入期货交易所铝9 月期货合约一手,价格1 5050元/ 吨,该合约当天的结算价格为15000 元/吨。一般情况下该客户在7 月3 日,最高可以按照()元/吨价格将该合约卖出。

A、16500 B 、15450 C 、15750 D 、15600 答案:D

解析:本题考点在于计算下一交易日的价格围,只与当日的结算价有关,而和合约购买价格无关。铝的涨跌幅为± 4%,7 月2日结算价为15000,因此7 月3 日的价格围为[15000X(1-4%),15000X(1+4%)],即[14440,15600],因此最高可按15600 元将该合约卖出。

13、6 月5 日,某投资者在商品交易所开仓卖出玉米期货合约40 手,成交价为2220 元/吨,当日结算价格为2230 元/吨,交易保证金比例为5%,则该客户当天须缴纳的保证金为()。

A、44600 元B 、22200 元C 、44400 元D 、22300 元答案:A 解析:期货交易所实行每日无负债结算制度,当天缴纳的保证金按当天的结算价计算收取,与成交价无关,此题同时还考查了玉米期货合约的报价单位(需记忆)。保证金=40手X 10吨/手X 2230元/吨X 5%=44600元。

14、 6 月5 日,某投资者在商品交易所开仓买进7 月份玉米期货合约20 手,成交价格2220元/吨,当天平仓10 手合约,成交价格2230 元/吨,当日结算价格2215 元/吨,交易保证金比例为5%,则该客户当天的平仓盈亏、持仓盈亏和当日交易保证金分别是(B)。

A:、500 元-1000 元11075 元 B 、1000 元-500 元11075 元

C、-500 元-1000 元11100 元 D 、1000 元500 元22150 元

解析:(1)买进20手,价2220元/吨,平仓10手,价2230元/吨一平仓盈亏

10 手X 10 吨/ 手X(2230-2220 )元/ 吨=1000 元

(2)剩余10手,结算价2215元/吨—持仓盈亏10手X 10吨/手X(22

15-2220)元/吨=-500 元

(3)保证金=10手X 2215元/吨X 10吨/手X 5%=11075元。

15、某公司购入500吨小麦,价格为1300 元/吨,为避免价格风险,该公司以1

330元/吨价格在期货交易所做套期保值交易,小麦3 个月后交割的期货合约上做卖出保值并成交。 2 个月后,该公司以1260 元/吨的价格将该批小麦卖出,同时以1270元/吨的成交价格将持有的期货合约平仓。该公司该笔保值交易的结果(其他费用忽略)为()。

A、-50000 元B 、10000 元C 、-3000 元D 、20000 元答案:B 解析:(1)确定盈亏:按照“强卖赢利”原则,本题是:卖出保值,记为+;基差情况:现在(1300-1330) = -30 , 2个月后(1260-1270) = -10 ,基差变强,记为+,所以保值为赢利。(2)确定数额:500 X(30-10 )= 10000。

16、7 月1 日,大豆现货价格为2020元/吨,某加工商对该价格比较满意,希望能以此价格在一个月后买进200 吨大豆。为了避免将来现货价格可能上涨,从而提高原材料成本,决定在商品交易所进行套期保值。7 月 1 日买进20 手9

月份大豆合约,成交价格2050 元/吨。8 月1 日当该加工商在现货市场买进大豆的同时,卖出20 手9 月大豆合约平仓,成交价格2060元。请问在不考虑佣金和手续费等费用的情况下,8 月 1 日对冲平仓时基差应为()元/吨能使该加工商实现有净盈利的套期保值。

A、>-30 B 、v -30 C 、v 30 D 、>30 答案:B

解析:如题,(1)数量判断:期货合约是20X 10 = 200吨,数量上符合保值要求;(2)盈亏判断:根据“强卖赢利”原则,本题为买入套期保值,记为-;基差情况:7 月 1 日是(2020-2050) = -30 ,按负负得正原理,基差变弱,才能保证有净盈利。因此8月1日基差应V -30。

17、假定某期货投资基金的预期收益率为10%,市场预期收益率为20%,无风险

收益率4%,这个期货投资基金的贝塔系数为()。

A、2.5% B 、5% C 、20.5% D 、37.5% 答案:D 解析:本题关键是明白贝塔系数的涵义。在教材上有公式:(10%-4%)/(20%-4%) =37.5%。

18、6月5日某投机者以95.45的价格买进10 9月份到期的3个月欧元利率(E URIBOR期货合约,6月20日该投机者以95.40的价格将手中的合约平仓。在不考虑其他成本因素的情况下,该投机者的净收益是(B)。

A、1250 欧元B 、-1250 欧元C 、12500 欧元D 、-12500 欧元

解析:95.45<95.40 ,表明买进期货合约后下跌,因此交易亏损。(95.40-95.45)X 100X 25X 10=-1250。(注意:短期利率期货是省略百分号进行报价的,因此计算时要乘个100;美国的 3 个月期货国库券期货和 3 个月欧元利率期货合约的变动价值都是百分之一点代表25 美元(10000000/100/100/4=25 ,第一个100 指省略的

百分号,第二个100 指指数的百分之一点, 4 指将年利率转换为 3 个月的利率)。

19、假设4 月1 日现货指数为1500 点,市场利率为5%,交易成本总计为15 点,年指数股息率为 1 %,则(ABD)。

A、若不考虑交易成本,6月30日的期货理论价格为1515点

B、若考虑交易成本,6月30日的期货价格在1530以上才存在正向套利机会

C、若考虑交易成本,6月30日的期货价格在1530以下才存在正向套利机会

D若考虑交易成本,6月30日的期货价格在1500以下才存在反向套利机会解析:期货价格=现货价格+期间成本(主要是资金成本)- 期间收益不考虑交易成本, 6 月30 日的理论价格=1500+5%/4X 1500-1%/4X 1500=1515;当投资者需要套利时,必须考虑到交易成本,本题的无套利区间是[1530,1500] ,即正向套利理论价格上移到1530,只有当实际期货价高于1530 时,正向套利才能进行;同理,反向套利理论价格下移到1500。

20、7 月1 日,某投资者以100 点的权利金买入一9 月份到期,执行价格为1 0200 点的恒生指数看跌期权,同时,他又以120 点的权利金卖出一9 月份到期,

执行价格为10000 点的恒生指数看跌期权。那么该投资者的最大可能盈利(不考虑其他费用)是()。

A、200 点B 、180 点C 、220 点D 、20 点答案:C 解析:期权的投资收益来自于两部分:权利金收益和期权履约收益。

(1)权利金收益=-100+120=20;(2)买入看跌期权,价越低赢利越多,即102 00 以下;卖出看跌期权的最大收益为权利金,低于10000 点会被动履约。两者综合,价格为10000 点时,投资者有最大可能赢利。期权履约收益=10200-1000

0=200,因此合计收益=20+200=220。

21、某投资者买进执行价格为280 美分/蒲式耳的7 月小麦看涨期权,权利金为15 美分/ 蒲式耳,卖出执行价格为290 美分/ 蒲式耳的小麦看涨期权,权利金为

11 美分/ 蒲式耳。则其损益平衡点为()美分/ 蒲式耳。

A、290 B 、284 C 、280 D 、276 答案:B

解析:如题,期权的投资收益来自于两部分:权利金收益和期权履约收益。在损益平衡点处,两个收益正好相抵。

(1)权利金收益=-15+11=-4 ,因此期权履约收益为 4 (2)买入看涨期权,价越高赢利越多,即280 以上;卖出看涨期权,最大收益

为权利金,高于290 会被动履约,将出现亏损。两者综合,在280-290 之间,将有期权履约收益。而期权履约收益为4,因此损益平衡点为280+4=284。

22、某投资者在5 月2 日以20 美元/ 吨的权利金买入9 月份到期的执行价格为140 美元/ 吨的小麦看涨期权合约。同时以10 美元/ 吨的权利金买入一9 月份到期执行价格为130 美元/ 吨的小麦看跌期权。9 月时,相关期货合约价格为150 美元/ 吨,请计算该投资人的投资结果(每合约 1 吨标的物,其他费用不计)A、-30 美元/ 吨

B 、-20 美元/ 吨

C 、10 美元/ 吨

D 、-40 美元/ 吨答案:B 解析:如题,期权的投资收益来自于两部分:权利金收益和期权履约收益。在损益平衡点处,两个收益正好相抵。

(1)权利金收益=-20-10=-30 ;(2)买入看涨期权,当现市场价格150>执行价格140,履行期权有利可图(以较低价格买到现价很高的商品),履约盈利=150 -140=10;买入看跌期权,当现市场价格150>执行价格130,履约不合算,放弃行权。因此总收益=-30+10=-20 。

23、某投资者在某期货经纪公司开户,存入保证金20 万元,按经纪公司规定,

最低保证金比例为10%。该客户买入100 手(假定每手10 吨)开仓大豆期货合

约,成交价为每吨2800 元,当日该客户又以每吨2850 的价格卖出40 手大豆期货合约。当日大豆结算价为每吨2840 元。当日结算准备金余额为()。A、44000

B 、73600

C 、170400

D 、117600 答案:B 解析:(1 平当日仓盈亏=(2850-2800)X 40X 10=20000元

当日开仓持仓盈亏=(2840-2800 )X(100-40 )X 10=24000 元当日盈亏

=20000+24000=44000元以上若按总公式计算:当日盈亏=(2850-2840)X 40X 10+(2840-2800)X 100 X 10=44000 元

(2)当日交易保证金=2840X 60X 10X 10%=170400元

(3)当日结算准备金余额=200000-170400+44000=73600 元。

24、某交易者在5 月30日买入1 手9 月份铜合约,价格为17520 元/ 吨,同时卖出 1 手11 月份铜合约,价格为17570 元/ 吨,该交易者卖出 1 手9 月份铜合

约,价格为17540 元/ 吨,同时以较高价格买入 1 手11 月份铜合约,已知其在整个套利过程中净亏损100 元,且假定交易所规定 1 手=5 吨,试推算7 月30

日的11 月份铜合约价格()

A、17600 B 、17610 C 、17620 D 、17630 答案:B

解析:本题可用假设法代入求解,设7 月30 日的11 月份铜合约价格为X 如题,9 月份合约盈亏情况为:17540-17520=20 元/ 吨

10 月份合约盈亏情况为:17570-X

总盈亏为:5X20+5X( 17570-X) =-100,求解得X=17610

期货计算题

期货计算题

————————————————————————————————作者: ————————————————————————————————日期: ?

问题:1月5日,大连商品交易所黄大豆1号3月份期货合约的结算价是2800元/吨,该合约下一交易日跌停板价格正常是()元/吨。?A: 2688 ?B: 2720 C: 2884 D: 2880 问题:某客户在7月2日买入上海期货交易所铝9月期货合约一手,价格15050元/吨,该合约当天的结算价格为15000元/吨。一般情况下该客户在7月3日,最高可以按照( )元/吨价格将该合约卖出。?A: 16500 ?B: 15450 C:15750 D: 15600 问题:6月5日,某客户在大连商品交易所开仓卖出玉米期货合约40手,成交价为2220元/吨,当日结算价格为2230元/吨,交易保证金比例为5%,则该客户当天须缴纳的保证金为( )。 A: 44600元 B: 22200元 C: 44400元 D: 22300元 问题:某加工商为了避免玉米现货价格风险,在大连商品交易所做买入套期保值,买入10手期货合约建仓,基差为-20元/吨,卖出平仓时的基差为-50元/吨,该加工商在套期保值中的盈亏状况是( )。?A: 盈利3000元 B: 亏损3000元?C: 盈利1500元?D:亏损1500元 问题: 6月5日,某客户在大连商品交易所开仓买进7月份玉米期货合约20手,成交价格2220元/吨,当天平仓10手合约,成交价格2230元/吨,当日结算价格2215元/吨,交易保证金比例为5%,则该客户当天的平仓盈亏、持仓盈亏和当日交易保证金分别是( )。 A: 500元,-1000元,11075元 B: 1000元,-500元,11075元 C: -500元,-1000元,11100元 D: 1000元,500元,22150元 问题:良楚公司购入500吨小麦,价格为1300元/吨,为避免价格风险,该公司以1330元/吨价格在郑州小麦3个月后交割的期货合约上做卖出保值并成交。2个月后,该公司以1260元/吨的价格将该批小麦卖出,同时以1270元/吨的成交价格将持有的期货合约平仓。该公司该笔保值交易的结果(其他费用忽略)为( )。?A: -50000元?B: 10000元?C:-3000元 D: 20000元 问题:假定某期货投资基金的预期收益率为10%,市场预期收益率为20%,无风险收益率4%,这个期货投资基金的贝塔系数为()。 A: 2.5% B: 5% C: 20.5% ?D:37.5% 问题:7月1日,大豆现货价格为2020元/吨,某加工商对该价格比较满意,希望能以此价格在一个月后买进200吨大豆。为了避免将来现货价格可能上涨,从而提高原材料成本,决定在大连/中大网校整理/商品交易所进行套期保值。7月1日买进20手9月份大豆合约,成交价格2050元/吨。8月1日当该加工商在现货市场买进大豆的同时,卖出20手9月大豆合约平仓,成交价格2060元。请问在不考虑佣金和手续费等费用的情况下,8月1日对冲平仓时基差应为( )元/吨能使该加工商实现有净盈利的套期保值。?A: >-30 B: <-30 ?C: <30 ?D:>30

单选题期货市场基础计算题附复习资料和解析

单选题期货市场基础计算题(附答案和解析) [单选]1、某投资者购买了沪深300股指期货合约,合约价值为150万元,则其最低交易保证金为( )万元。 A、7.5 B、15 C、18 D、30 答案:C 解析:沪深300 股指期货合约规定,最低交易保证金为合约价值的12%,故本题中最低交易保证金=150×12%=18(万元)。故C 选项正确。 [单选]2、若沪深300股指期货于2010年6月3日(周四)已开始交易,则当日中国金融期货交易所可供交易的沪深300股指期货合约应该有() A、IF1006,IF1007,IF1008,IF1009 B、IF1006,IF1007,IF1009,IF1012 C、IF1006,IF1009,IF1010,IF1012 D、IF1006,IF1009,IF1012,IF1103 答案:B 解析:沪深300 股指期货合约规定,合约月份为当月、下月及随后两个季月。故B 选项正确。 [单选]3、短期国债采用指数报价法,某一面值为10万美元的3个月短期国债,当日成交价为92。报价指数92是以100减去不带百分号的( )方式报价的。 A、月利率 B、季度利率 C、半年利率 D、年利率 答案:D 解析:P235 [单选]4、假定年利率为8%,年指数股息率d为1.5%,6月30日是6月指数期货合约的交割日。4月15日的现货指数为1450点,则4月15日的指数期货理论价格是( )点。 A、1459.64 B、1460.64 C、1469.64 D、1470.64 答案:C [单选]5、买入1手3月份敲定价格为2100元/吨的大豆看涨期权,权利金为10元/吨,同时买入1手3月份敲定价格为2100元/吨的大豆看跌期权,权利金为20元/吨,则该期权投资组合的损益平衡点为( ) A、2070,2130 B、2110,2120 C、2200,1900 D、2200,2300 答案:A 解析:该投资策略为买入跨式套利,低平衡点=2100-30=2070,高平衡点=2100+30=2130。 [单选]6、某生产企业在5月份以15000元/吨卖出4手(1手25吨)9月份交割的铜期货合约,为了防止价格上涨,于是以500影吨的权利金,买入9月份执行价格为14800元/吨的铜看涨期权合约4手。当9月份期权到期前一天,期货价格涨到16000元/吨。该企业若执行期权后并以16000元/吨的价格卖出平仓4手9月份的期货合约,最后再完成4手期货合约的交割,该企业实际卖出铜的价格是( )元/吨。(忽略佣金成本) A、15000 B、15500 C、15700 D、16000 答案:C 解析:期权合约的获利为:(16000-14800)×4 ×25-500 ×4 ×25=70000(元);每吨期权合约的获利为:70000/100=700(元);企业实际卖出的铜价为:15000+700=15700(元)。 [单选]7、某投机者卖出2张9月份到期的日元期货合约,每张金额为12500000日元,成交价为0.006835美元/日元,半个月后,该投机者将2张合约买入对冲平仓,成交价为0.007030美元/日元。该笔投机的结果是( ) A、盈利4875美元 B、亏损4875美元 C、盈利5560美元 D、亏损5560美元 答案:B 解析:期货合约上涨(7030-6835)=195个点,该投资者亏损195×12.5×2=4875(美元)。 [单选]8、某日,我国银行公布的外汇牌价为1美元兑8.32元人民币,这种外汇标价方法为( ) A、直接标价法 B、间接标价法 C、固定标价法 D、浮动标价法 答案:A 解析:用1个单位或100个单位的外国货币作为标准,折算为一定数额的本国货币,称为直接标价法。

期货市场基础模拟题1

期货市场基础模拟题1

《期货市场基础》模拟题1 一、单项选择题(本题共60道小题,每道小题 0.5分,共30分。以下备选项中只有一项最符合题目要求,不选、错选均不得分) 1.()实行每日无负债结算制度。 A.现货交易 B.远期交易 C.分期付款交易 D.期货交易 2.NYMEX是()的简称。 A.芝加哥期货交易所 B.伦敦金属交易所 C.法国国际期货期权交易所 D.纽约商业交易所 3.在我国,批准设立期货公司的机构是()。 A.期货交易所 B.期货结算部门 C.中国人民银行 D.国务院期货监督管理机构 4.期货市场上套期保值规避风险的基本原理是()。

A.现货市场上的价格波动频繁 B.期货市场上的价格波动频繁 C.期货市场比现货价格变动得更频繁 D.同种商品的期货价格和现货价格走势一致 5.()是在期货市场和现货市场之间建立一种盈亏对冲的机制。 A.套期保值 B.保证金制度 C.实物交割 D.发现价格 6.某投资者买入一份看涨期权,在某一时点,该期权的标的资产市场价格大于期权的执行价格,则在此时该期权是一份()。 A.实值期权 B.虚值期权 C.平值期权 D.零值期权 7.()交易所首先适用公司法的规定,只有在公司法未规定的情况下,才适用民法的一般规定. A.合伙制

B.合作制 C.会员制 D.公司制 8.关于期货市场价格发现功能的论述,不正确的是()。 A.期货价格与现货价格的走势基本一致并逐渐趋同 B.期货价格成为世界各地现货成交价的基础参考价格 C.期货价格克服了分散、局部的市场价格在时间上和空间上的局限性,具有公开性、连续性、预期性的特点 D.期货价格时时刻刻都能准确地反映市场的供求关系 9.股票指数期货是为适应人们管理股市风险,尤其是()的需要而产生的。 A.系统风险 B.非系统风险 C.信用风险 D.财务风险 10.对于商品期货来说,期货交易所在制定合约标的物的质量等级时,常常采用()为

期货衍生品基础计算题

161.7月30日,11月份小麦期货合约价格为7.75美元/蒲式耳,而11月份玉米期货合约的价格为2.25 美元/蒲式耳。某投机者认为两种合约价差小于正常年份水平,于是他买人1手(1手=5000蒲式耳)11月份小麦期货合约,同时卖出1手11月份玉米期货合约。9月 1 日,11 月份小麦期货合约价格为7.90 美元/蒲式耳,11 月份玉米期货合约价格为2.20 美元/蒲式耳。那么此时该投机者将两份合约同时平仓,则收益为( )美元。 A.500B.800C.1000D.2000 162.6 月3 日,某交易者卖出10 张9月份到期的日元期货合约,成交价为0.007230 美元/日元,每张合约的金额为1250万日元。7月3 日,该交易者将合约平仓,成交价为0.007210 美元/日元。在不考虑其他费用的情况下,该交易者的净收益是( )美元。 A.250B.500C.2500D.5000 163.6 月5 目,大豆现货价格为2020 元/吨,某农场对该价格比较满意,但大豆9 月份才能收获出售,由于该农场担心大豆收获出售时现货市场价格下跌,从而减少收益。为了避免将来价格下跌带来的风险,该农场决定在大连商品交易所进行大豆套期保值。如果6月513 该农场卖出10手9月份大豆合约,成交价格2040元/吨,9月份在现货市场实际出售大豆时,买人10 手9 月份大豆合约平仓,成交价格2010 元/吨。在不考虑佣金和手续费等费用的情况下,9 月对冲平仓时基差应为( )元/吨能使该农场实现有净盈利的套期保值。 A.>-20B.<-20C.<20D.>20 164.3月10日,某交易所5月份小麦期货合约的价格为7.65美元/蒲式耳,7月份小麦合约的价格为7.50 美元/蒲式耳。某交易者如果此时人市,采用熊市套利策略(不考虑佣 金成本),那么下面选项中能使其亏损最大的是 5 月份小麦合约的价格( )。 A. 涨至7. 70 美元/蒲式耳,7 月份小麦合约的价格跌至7. 45 美元/蒲式耳 B. 跌至7. 60 美元/蒲式耳,7 月份小麦合约的价格跌至7. 40 美元/蒲式耳 C. 涨至7. 70 美元/蒲式耳,7 月份小麦合约的价格涨至7. 65 美元/蒲式耳 D. 跌至7. 60 美元/蒲式耳,7 月份小麦合约的价格涨至7. 55 美元/蒲式耳 165.某交易者在5 月3013 买人1 手9 月份铜合约,价格为17520 元/吨,同时卖出1 手11 月份铜合约,价格为17570 元/吨,7 月30 日,该交易者卖出 1 手9 月份铜合约,价格为17540 元/吨,同时以较高价格买人 1 手11 月份铜合约,已知其在整个套利过程中净亏损100 元,且交易所规定 1 手=5 吨,则7 月3013 的11月份铜合约价格为( )元/吨。 A.17610B.17620C.17630D.17640 166.标准普尔500 指数期货合约的最小变动价位为0.01 个指数点,或者2.50 美元。4 月20 日,某投机者在CME 买入lO 张9 月份标准普尔500 指数期货合约,成交价为1300 点,同时卖出10张12月份标准普尔500指数期货合约,价格为1280点。如果5月20日9 月份期货合约的价位是1290 点,而12 月份期货合约的价位是1260 点,该交易者以这两个价位同时将两份合约平仓,则其净收益是( ) 美元。 A.-75000B.-25000C.25000D.75000 167.某公司现有资金1000 万元,决定投资于A 、B、C、D 四只股票。四只股票与S&P500 的B 系数分别为0. 8、1、1. 5、2。公司决定投资A股票100万元,B股票200万元,C 股票300万元,D股票400万元。则此投资组合与S&P500的B系数为()。 A. 0. 81 B. 1. 32 C. 1. 53 D. 2. 44 168. 6 月5 日,买卖双方签订一份3 个月后交割一篮子股票组合的远期合约。该一篮子股票组合与恒生指数构成完全对应。此时的恒生指数为15000 点,恒生指数的合约乘数为50 港元,市场年利率为8%。该股票组合在8 月5 日可收到10000 港元的红利。则此远期合约的合理价格为( )港元。 A. 152140 B. 752000 C. 753856 D. 754933 169. 某投资者于

2014年期货基础知识真题:期货交易制度(一)答案详解

2014年期货基础知识真题:期货交易制度(一)答案详解单项选择题(以下各小题所给出的4个选项中,只有1项最符合题目要求,请将正确选项的代码填入括号内) 1.我国期货交易所实行的强制减仓制度,根据的是()。 A.结算价 B.涨跌停板价 C.平均价 D.开盘价 【解析】强制减仓制度是交易所将当日以涨跌停板价申报的未成交平仓报单,以当日涨跌停板价与该合约净持仓盈利客户(包括非期货公司会员)按持仓比例自动撮合成交。 2.目前在我茵,某一品种某一月份合约的限仓数额规定描述正确的是()。 A;P艮仓数额根据价格变动情况而定 B.限仓数额与交割月份远近无关 C.交割月份越远的合约限仓数额越小 D.进入交割月份的合约限仓数额最小 【解析】一般持仓限额与距离交割月份远近有关。距离交割月份越近,限仓数额越小。 3.()是结算会员参与交易所结算交割业务必须缴纳的最低结算担保金数额。 A.基础结算担保金 B.风险结算担保金 C.变动结算担保金 D.交易结算担保金 【解析】《期货交易管理条例》规定,实行会员分级结算制度的期货交易所应当建立结算担保金制度。结算担保金包括:基础结算担保金和变动结算担保金。基础结算担保金是指结算会员参与交易所结算交割业务必须缴纳的最低结算担保金数额;变动结算担保金是指结算会员结算担保金中超出基础结算

担保金的部分,随结算会员业务量的变化而调整。 4.期货交易所实行当日无负债结算制度,应当在()及时将结算结果通知会员。 A.三个交易日内 B.两个交易日内 C.下一交易日开市前 D.当日 【解析】《期货交易管理条例》规定,期货交易的结算由期货交易所统一组织进行。期货交易所实行当日无负债结算制度,应当在当日及时将结算结果通知会员。期货公司根据期货交易所的结算结果对客户进行结算,并应当将结算结果按照与客户约定的方式及时通知客户。 5.在我国,期货交易所一般应当按照手续费收入的()的比例提取风险准备金。 A.30% B.25% C.20% D.15% 【解析】《期货交易所管理办法》规定,期货交易所应当按照手续费收入的20%的比例提取风险准备金,风险准备金应当单独核算,专户存储。 6.有价证券充抵保证金的金额不得髙于以下哪项标准中的较低值?() A.有价证券基准计算价值的70%;会员在期货交易所专用结算账户的实有货币资金的3倍 B.有价证券基准计算价值的80%;会员在期货交易所专用结算账户的实有货币资金的3倍 C.有价证券基准计算价值的70%;会员在期货交易所专用结算账户的实有货币资金的4倍 D.有价证券基准计算价值的80%;会员在期货交易所专用结算账户的实有货币资金的4倍 【解析】期货交易所应建立保证金制度,期货交易所可接受有价证券充抵保证金,并根据市场情况对用于充抵保证金的有价证券的基准计算价值进行调整。但有价证券充抵保证金的金额不得高于以下标准中的较低值:有价证券基准计算价值的80%;会员在期货交易所专用结算账户中的实有货币资金的4倍。

期货从业资格考试计算题重点公式

期货从业资格考试计算题重点公式总结 1.有关期转现的计算(期转现与到期交割的盈亏比较): 首先,期转现通过“平仓价”(一般题目会告知双方的“建仓价”)在期货市场对冲平仓。此过程中,买方及卖方(交易可不是在这二者之间进行的哦!)会产生一定的盈亏。 第二步,双方以“交收价”进行现货市场内的现货交易。 则最终,买方的(实际)购入价=交收价-期货市场盈亏---------------在期转现方式下; 卖方的(实际)销售价=交收价+期货市场盈亏--------------在期转现方式下; 另外,在到期交割中,卖方还存在一个“交割和利息等费用”的计算,即,对于卖方来说,如果“到期交割”,那么他的销售成本为:实际销售成本=建仓价-交割成本------------------在到期交割方式下; 而买方则不存在交割成本。 2.有关期货买卖盈亏及持仓盈亏的计算: 细心一些,分清当日盈亏与当日开仓或当日持仓盈亏的关系: 当日盈亏=平仓盈亏+持仓盈亏=平历史仓盈亏+平当日仓盈亏+历史持仓盈亏+当日开仓持仓盈亏 3.有关基差交易的计算: A弄清楚基差交易的定义; B买方叫价方式一般与卖期保值配合;卖方叫价方式一般与买期保值配合; C最终的盈亏计算可用基差方式表示、演算。 4.将来值、现值的计算:(金融期货一章的内容):将来值=现值*(1+年利率*年数) A. 一般题目中会告知票面金额与票面利率,则以这两个条件即可计算出: 将来值=票面金额*(1+票面利率)----假设为1年期 B. 因短期凭证一般为3个月期,计算中会涉及到1年的利率与3个月(1/4年)的利率的折算 5.中长期国债的现值计算:针对5、10、30年国债,以复利计算 P=(MR/2)*[1-.............................(书上有公式,自己拿手抄写吧,实在是不好打啊,偷个懒); M为票面金额,R为票面利率(半年支付一次),市场半年利率为r,预留计息期为n次。 6.转换因子的计算:针对30年期国债 合约交割价为X,(即标准交割品,可理解为它的转换因子为1),用于合约交割的国债的转换因子为Y,则买方需要支付的金额=X乘以Y(很恶劣的表达式)。个人感觉转换因子的概念有点像实物交割中的升贴水概念。 7.短期国债的报价与成交价的关系:成交价=面值*[1-(100-报价)/4] 8.关于β系数: A. 一个股票组合的β系数,表明该组合的涨跌是指数涨跌的β倍;即β=股票涨跌幅/股指涨跌幅 B. 股票组合的价值与指数合约的价值间的关系:β=股指合约总价值/股票组合总价值=期货总值/现货总值 9.远期合约合理价格的计算:针对股票组合与指数完全对应(书上例题) 远期合理价格=现值+净持有成本=现值+期间内利息收入-期间内收取红利的本利和; 如果计算合理价格的对应指数点数,可通过比例来计算:现值/对应点数=远期合理价格/远期对应点数。 10.无套利区间的计算:其中包含期货理论价格的计算

期货市场基础知识要点-第四章

第四章套期保值 第一节套期保值概述 主要掌握:套期保值定义;套期保值的实现条件;套期保值者的定义;套期保值者的特点;套期保值的种类。 第二节套期保值的应用 主要掌握:卖出套期保值的应用情形及操作;买入套期保值的应用情形及操作。 第三节基差与套期保值效果 主要掌握:完全套期保值与不完全套期保值的含义;基差的概念;影响基差的因素;基差与正反向市场的关系;基差的变动;基差变动与套期保值效果的关系;套期保值有效性的衡量。第四节套期保值操作的扩展及注意事项 主要掌握:套期保值操作的扩展;期转现;期现套利;基差交易;企业开展套期保值业务的注意事项。 从业考试中:有一定量单选题、多选题,有少量判断题,计算题及综合题居多,综合题大致为4道题左右(主要集中在套期保值结果计算、基差与套期保值效果分析、期转现、基差交易四个知识点),本章难度较大,以理解为主,涉及记忆的知识内容极少,占分比值大概为10-15分左右。 第一节套期保值的概述 一、套期保值的定义 在期货市场上买进或卖出与现货商品或资产相同或相关、数量相等或相当、方向相反、月份相同或相近的期货合约,从而在期货和现货两个市场之间建立盈亏冲抵机制,以规避价格波动风险的一种交易方式。 套期保值活动主要转移的是价格风险和信用风险。价格风险主要包括商品价格风险、利率风险、汇率风险和股票价格风险等。 二、套期保值的实现条件 套期保值的核心是“风险对冲”,也就是将期货工具的盈亏与被套期保值项目的盈亏形成一个相互冲抵的关系,从而规避因价格变动带来的风险。 实现条件: 1、期货品种及合约数量的确定应保证期货与现货头寸的价值变动大体相当。——品种相近数量相当 选择与被套期保值商品或资产不相同但相关的期货合约进行的套期保值,称为交叉套期保值。 2、期货头寸应与现货头寸相反,或作为现货市场未来要进行的交易的替代物。(方向相反) 3、期货头寸持有的时间段要与现货市场承担风险的时间段对应起来。(时间相同或相近) 三、套期保值者 套期保值者(Hedger)是指通过持有与其现货市场头寸相反的期货合约,或将期货合约作为其现货市场未来要进行的交易的替代物,以期对冲现货市场价格风险的机构和个人。 可以是生产者、加工者、贸易商和消费者,也可以是银行、券商、保险公司等金融机构。套期保值者特点: 1、生产、经营或投资活动面临较大的价格风险,直接影响其利润的稳定性。 2、避险意识强 3、生产、经营或投资规模通常较大,且具有一定的资金规模和操作经验 4、所持有的期货合约买卖方向比较稳定且保留时间长

证券市场基础知识计算题

证券市场基础知识计算题 1.股票的票面金额=资本总额/股份数 注:票面金额一般以国家主币为单位。 2.【考点】:股票是股份公司发给股东的入股凭证,是股东取得股息的一种有价证券。股票的价格和股票的票面金额有所不同。股票的票面金额仅仅表明投资入股的货币资本数额,是固定不变的;而股票价格是经常变动的,通常总是大于或小于它的票面金额。 股票价格的高低,一般取决于两个基本因素:预期股息和银行存款利息率。股票价格与股息收入成正比,与银行利息率成反比。 每股股票价格=预期股息/银行利息率 =票面金额×预期股息率/银行利息率 例1:股票W的票面金额为1元,预期一年后可获得5%的股息,同期银行存款年利息为4%。一投资者若以10000元购买股票W,不考虑其他因素影响,理论上最多能够购买股票W的数量为: A.12500股 B.10000股C.8000股 D.7500股 解析:购买股票数量=购买金额/股票价格 =10000/[(1×5%)/4%]=8000股 例2:某股票的上市流通盘为2000万股,当预期股息为0.4元时,股票的市场价格为20元。如果银行利息率提高了2%,当预期股息为0.6元时,该股票的市场价格是 A.15元 B、20元 C、30元 D.40元 解析:解答此题需三步:首先,明确股票价格计算公式:股票价格=

预期股息/银行利息率;其次,根据公式算出银行利息率,即银行利息率=预期股息/股票价格=0.4/20=2%;再次,根据公式算出股票价格,即股票价格=预期股息/银行利息率=0.6/(2%+2%)=15(元)。 注意:股票价格计算公式中的银行利息率是指存款利息率,而不是贷款利息率,如:某人在深圳购买了某股份有限公司上市股票1000股,每股票面金额10元,预期每年可以获6%的股息,而当时银行存款的年利率为5%,贷款的年利率为6%,如果没有其他因素影响,一年后该同志购买的每股股票价格是多少?答案:每股股票价格= 10X6%/5%=12元,而不能计算为:每股股票价格=10X6%/6%=10元 例3:2003年9月5日,王某在上海证券交易所购买北生药业股票2000股,每股票面金额16元,预期每年可以获得5%的股息,而当时银行存款的年利息率为1.98%,如果没有其他因素的影响,一年后他购买的2000股股票价格是多少? 答案:2000股股票价格= 5%×16/1.98%×2000=80808.08(元) 例4:2003年7月16日,燕京啤酒集团股份有限公司股票上市发行7200万股,2003年每股预测收益0.48元,发行价7.34元,上市首日开盘价16.50元,上市首日最高价17.00元,上市首日收盘价15.20元,当年银行存款利息率4%,假如:你买到100股燕京啤酒股票发行价。请问:(1)如果你在股票上市的第一天就以最高价把100股全部卖掉,可以获得多少收入?(2)如果在持股一年后,这100股股票的价格是多少?

期货计算题集

1.某工厂预期半年后须买入燃料油126000加仑,日前价格为 0.8935美元/加仑,该工厂买入燃油期货合约,成交价为0.8955 美元/加仑。半年后,该工厂以0.8923美元/加仑购入燃料油,并以0.8950美元/加仑的价格将期货合约平仓,则该工厂净进货成本为()。 A.0.8928美元/加仑 B.0.8918美元/加仑 C.0.894美元/加仑 D.0.8935美元/加仑 2.6 月10 日市场利率8%,某公司将于9 月10 日收到10000000 欧元,遂以92.30价格购入10 张9月份到期的3 个月欧元利率期货合约,每张合约为1000000 欧元,每点为2500 欧元。到了9 月10日,市场利率下跌至6.85%(其后保持不变),公司以93.35 的价格对冲购买的期货,并将收到的1千万欧元投资于3 个月的定期存款,到12 月10日收回本利和。其期间收益为()。 A.145000 B.153875 C.173875 D.197500 3.某组股票现值为l00万元,预计隔2个月后可收到红利l万元,当时市场年利率为12%,如买卖双方就该组股票3个月后转让签订远期合约,则净持有成本和合理价格分别为()。 A.19900元和1019900元 B.20000元和1020000元 C.25000元和1025000元 D.30000元和1030000元 4.某投资者在2008年2月22日买入5月期货合约价格为284美分/ 蒲式耳,同时买入5月份CBOT小麦看跌期权敲定价格为290美分/蒲式耳,权利金为12美分/蒲式耳,则该期权的损益平衡点为()。 A.278美分/蒲式耳 B.272美分/蒲式耳 C.296美分/蒲式耳 D.302美分/蒲式耳 5.某交易者在3 月20 日卖出1 手7 月份大豆合约,价格为1840 元/吨,同时买入1 手9 月份大豆合约,价格为1890 元/吨,5 月20 日,该交易者买入1 手7 月份大豆合约,价格为1810 元/ 吨,同时卖出1 手9 月份大豆合约,价格为1875 元/吨,(注:交易所规定1 手=10吨),请计算套利的净盈亏()。 A.亏损150 元 B.获利150 元 C.亏损160 元 D.获利160 元 6.某公司于3 月10日投资证券市场300 万美元,购买了A.B.C三种股票分别花费100 万美元,三只股票与S&P500 的贝塔系数分别为0.9、1.5、2.1。此时的S&P500现指为1430 点。因担心股票下跌造成损失,公司决定做套期保值。6 月份到期的S&P500指数合约的期指为1450 点,合约乘数为250 美元,公司需要卖出()张合约才能达到保值效果。 A.7 B.10 C.13 D.16 7.某投资者5月份以5美元/盎司的权利金买进1张执行价为400美元/盎司的6月份黄金看跌期权,又以4.5美元/盎司的权利金卖出1张执行价为400美元/盎司的6月份黄金看涨期权,再以市场价 398美元/盎司买进1手6月份的黄金期货合约,则该投资者到期结算可以获利()。 A.2.5美元 B.2美元 C.1.5美元 D.0.5美元 8.假设年利率为6%,年指数股息率为1%,6月30日为6月期货合约的交割日,4月1日的现货指数分别为1450点,则当日的期货理论价格为()点。 A.1537 B.1486.47 C.1468.13 D.1457.03

期货从业《期货基础知识》复习题集(第5792篇)

2019年国家期货从业《期货基础知识》职业资格考前 练习 一、单选题 1.下列关于外汇期货的蝶式套利的定义中,正确的是( )。 A、由二个共享居中交割月份的一个牛市套利和一个熊市套利的跨期套利组合 B、由一个共享居中交割月份的一个牛市套利和另一个牛市套利的跨期套利组合 C、由一个共享居中交割月份的一个牛市套利和一个熊市套利的跨期套利组合 D、由一个共享居中交割月份的一个熊市套利和另一个熊市套利的跨期套利组合 >>>点击展开答案与解析 【知识点】:第7章>第2节>外汇期货套利 【答案】:C 【解析】: 外汇期货的蝶式套利是由一个共享居中交割月份的一个牛市套利和一个熊市套利的跨期套利组合。故本题答案为C。 2.以下不是期货交易所会员的义务的是( )。 A、经常交易 B、遵纪守法 C、缴纳规定的费用 D、接受监督 >>>点击展开答案与解析 【知识点】:第2章>第1节>我国境内期货交易所 【答案】:A 【解析】: 会员制期货交易所会员应当履行的义务包括:遵守国家有关法律、行政法规、规章和政策;遵守期货交易所的章程、交易规则及其实施细则及有关决定;按规定缴纳各种费用;执行会员大会、理事会的决议;接受期货交易所监督管理。 公司制期货交易所会员应当履行的义务包括:遵守国家有关法律、行政法规、规章和政策;遵守期货交易所的章程、交易规则及其实施细则和有关决定;按规定缴纳各种费用;接受期货交易所监督管理。 3.现汇期权是以( )为期权合约的基础资产。 A、外汇期货 B、外汇现货

C、远端汇率 D、近端汇率 >>>点击展开答案与解析 【知识点】:第7章>第4节>外汇期权的分类及价格影响因素 【答案】:B 【解析】: 现汇期权是以外汇现货为期权合约的基础资产。故本题答案为B。 4.上海证券交易所个股期权合约的最后交易日为到期月份的第( )个星期三。 A、1 B、2 C、3 D、4 >>>点击展开答案与解析 【知识点】:第6章>第1节>场内期权的交易 【答案】:D 【解析】: 上海证券交易所个股期权合约的最后交易日为到期月份的第四个星期三。故本题答案为D。 5.以下情况属于单边市的是( )。 A、某合约收盘前5分钟至涨停板,而且再没有被打开 B、某合约收盘最后5分钟至跌停,但迅速反弹,直到最后1分钟封住跌停 C、某合约下午大部分时间只要在跌停价格上就被打开,但最后3分钟封住跌停 D、某合约上午开盘封住跌停,但在收盘最后时刻,跌停板价上有买单没来得及成交>>>点击展开答案与解析 【知识点】:第3章>第2节>涨跌停板制度 【答案】:A 【解析】: 单边市也称为涨(跌)停板单边无连续报价,一般是指某一期货合约在某一交易日收盘前5分钟内出现只有涨(跌)停板价位的买入(卖出)申报、没有涨(跌)停板价位的卖出(买入)申报,或者一有卖出(买入)申报就成交但未打开涨(跌)停板价位的情况。 6.在期货交易中,被形象地称为“杠杆交易”的是( )。 A、涨跌停板交易 B、当日无负债结算交易 C、保证金交易

期货从业资格《基础知识》必做习题及答案(9)

期货从业资格《基础知识》必做习题及答案(9) 1. 某工厂预期半年后须买入燃料油126000加仑,目前价格为$0.8935/加仑,该工厂买入燃料油期货合约, 成交价为$0.8955/加仑。半年后,该工厂以$0.8923/加仑 购入燃料油,并以$0.8950/加仑的价格将期货合约平仓,则该工厂净进货成本为$()/加仑。 A: 0.8928 B.0.8918 C.0.894 D.0.8935 参考答案[A] 2. 判定市场大势后分析该行情的幅度及持续时间主 要依靠的分析工具是 ()。 A: 基本因素分析 B.技术因素分析 C.市场感觉 D.历史同期状况 参考答案[B] 3. 期货交易的金字塔式买入卖出方法认为,若建仓 后市场行情与预料相同并已使投机者盈利,则可以()。 A: 平仓 B.持仓 C.增加持仓

D.减少持仓 参考答案[C] 4. 大豆提油套利的作法是()。 A: 购买大豆期货合约的同时卖出豆油和豆粕的期货合约 B.购买豆油和豆粕的期货合约的同时卖出大豆期货合约 C.只购买豆油和豆粕的期货合约 D.只购买大豆期货合约 参考答案[A] 5. 6月5日,某客户在大连商品交易所开仓买进7月份大豆期货合约20手,成交价格2220元/吨,当天平仓10手合约,成交价格2230元/吨,当日结算价格2215元/吨,交易保证金比例为5%,则该客户当天的平仓盈亏、持仓盈亏和当日交易保证金分别是()。 A: 500元,-1000元,11075元 B.1000元,-500元,11075元 C.-500元,-1000元,11100元 D.1000元,500元,22150元 参考答案[B] 6. 买原油期货,同时卖汽油期货和燃料油期货,属于()。 A: 牛市套利 B.蝶式套利 C.相关商品间的套利

期货基础知识计算题真题90道

期货基础计算题-真题 90道题,附答案~ 1、某大豆经销商做卖出套期保值,卖出10 手期货合约建仓,基差为-30元/吨,买入平仓时的基差为-50元/吨,则该经销商在套期保值中的盈亏状况是()。 A、盈利2000 元 B、亏损2000元 C、盈利1000 元 D、亏损1000 元 答案:B 解析:如题,运用“强卖盈利”原则,判断基差变强时,盈利。现实际基差由-30 到-50,在坐标轴是箭头向下,为变弱,所以该操作为亏损。再按照绝对值计算,亏损额=10×10×20=2000。 2、3 月15 日,某投机者在交易所采取蝶式套利策略,卖出3 手(1 手等于10 吨)6 月份大豆合约,买入8 手7 月份大豆合约,卖出5 手8 月份大豆合约。价格分别为1740 元/吨、1750 元/吨和1760元/吨。4 月20 日,三份合约的价格分别为1730元/吨、1760 元/吨和1750 元/吨。在不考虑其他因素影响的情况下,该投机者的净收益是()。 A、160 元 B、400 元 C、800 元 D、1600 元 答案:D 解析:这类题解题思路:按照卖出(空头)→价格下跌为盈利,买入(多头)→价格上涨为盈利,判断盈亏,确定符号,然后计算各个差额后相加得出总盈亏。本题一个个计算: (1)卖出3 手6 月份大豆合约:(1740-1730)×3×10=300 元 (2)买入8 手7 月份大豆合约:(1760-1750)×8×10=800 元 (3)卖出5 手8 月份大豆合约:(1760-1750)×5×10=500 元 因此,该投机者的净收益=(1)+(2)+(3)=1600 元。 3、某投机者以120 点权利金(每点10 美元)的价格买入一张12月份到期,执行价格为9200 点的道·琼斯美式看涨期权,期权标的物是12 月份到期的道·琼斯指数期货合约。一个星期后,该投机者行权,并马上以9420 点的价格将这份合约平仓。则他的净收益是()。 A、120 美元 B、220 美元 C、1000 美元 D、2400 美元 答案:C 解析:如题,期权购买支出120 点,行权盈利=9420-9200=220 点。净盈利=220-120=100 点,合1000美元。 4、6 月10 日市场利率8%,某公司将于9 月10 日收到10000000 欧元,遂以92.30价格购入10 张9月份到期的3 个月欧元利率期货合约,每张合约为1000000 欧元,每点为2500 欧元。到了9 月10日,市场利率下跌至6.85%(其后保持不变),公司以93.35 的价格对冲购买的期货,并将收到的1千万欧元投资于3 个月的定期存款,到12 月10日收回本利和。其期间收益为()。 A、145000 B、153875 C、173875

期货市场基础知识精选考试真题(多选题及答案解析)

多项选择题(本题共60个小题。在每题给出的4个选项中,至少有两个符合题目要求,请将符合题目要求的选项代码填入括号内。) 1.期货交易所在指定交割仓库时,主要考虑的因素是()。 A.仓库的存储条件 B.仓库的运输条件和质检条件 C.仓库所在地区距离交易所的远近 D.仓库所在地区的生产或消费集中程度 2.我国期货交易所总经理具有的权力不包括()。 A.决定期货交易所员工的工资和奖惩 B.决定期货交易所的变更事项 C.审议批准财务预算和决算方案 D.决定专门委员会的设置 3.股票指数期货交易的特点有()。 A.以现金交割和结算 B.以小搏大 C.套期保值 D.投机 4.对目前中国期货市场存在的问题描述正确的是:()。 A.投资主体力量不均衡、市场投机较盛 B.市场监管不够完善 C.期货品种不够丰富 D.市场的国际化程度低 5.期货期权合约中可变的合约要素是()。 A.执行价格 B.权利金 C.到期时间 D.期权的价格 6.关于期权的内涵价值,正确的说法是()。 A.指立即履行期权合约时可以获得的总利润 B.内涵价值为正、为负还是为零决定了期权权利金的大小 C.实值期权的内涵价值一定大于虚值期权的内涵价值 D.两平期权的内涵价值一定小于虚值期权的内涵价值 7.期货交易不具备()特点。 A.背书转让 B.每日无负债结算 C.双方约定价格对冲 D.双向交易对冲机制 8.下列()情况将有利于促使本国货币升值。 A.本国顺差扩大 B.降低本币利率 C.本国逆差扩大 D.提高本币利率 9.期货交易的参与者众多,除会员外,还有其所代表的()。 A.商品生产者

B.商品销售者 C.进出口商 D.市场投机者 10.按道氏理论的分类,趋势分为()等类型。 A.主要趋势 B.次要趋势 C.长期趋势 D.短暂趋势 11.股票市场的风险可以归纳为()。 A.个人心理风险 B.从众心理风险 C.系统性风险 D.非系统性风险 12.下列关于圆弧顶的说法正确的是()。 A.圆弧形成的时间与其反转的力度成反比 B.形成过程中成交量是两头多中间少 C.它的形成与机构大户炒作的相关性高 D.它的形成时间相当于一个头肩形态形成的时间 13.早期的期货市场对于供求双方来讲,均起到了()的作用。 A.稳定产销 B.稳定货源 C.避免价格波动 D.锁定经营成本 14.目前最主要、最典型的金融期货交易品种有()。 A.贵金属期货 B.外汇期货 C.利率期货 D.股票价格指数期货 15.一个完整的期货交易流程应包括()。 A.开户与下单 B.竞价 C.结算 D.交割 16.利率期货种类繁多,按照合约标的的期限,可分为短期利率期货和长期利率期货两大类。属于短期利率期货的有()。 A.商业票据期货 B.国债期货 C.欧洲美元定期存款期货 D.资本市场利率期货 17.一般来讲,作为期货市场的上市品种,应该是()的商品。 A.市场容量大 B.易于标准化和分级 C.价格受政府限制 D.拥有大量买主和卖主

期货基础知识计算方法与题型图文稿

期货基础知识计算方法 与题型 集团文件版本号:(M928-T898-M248-WU2669-I2896-DQ586-M1988)

期货基础知识读书笔记 1.跨式套利的损盈和平衡点计算 首先,明确:总权利金=收到的全部权利金(对应的是卖出跨式套利)。。为正值。。。利润 或=支付的全部权利金(对应的是买入跨式套利)。。负值。。。。成本 则:当总权利金为正值时,表明该策略的最大收益=总权利金; 当总权利金为负值时,表明该策略的最大风险=总权利金;(无最大收益) 高平衡点=执行价格+总权金(取绝对值) 低平衡点=执行价格-总权金(取绝对值) 建议大家结合盈亏图形来理解记忆,那个图形很简单,记住以后,还可以解决一类题型,就是当考务公司比较坏,让你计算在某一期货价格点位,策略是盈是亏以及具体收益、亏损值,根据图形就很好推算了,我就不总结了。 2.蝶式套利的盈亏及平衡点: 首先,明确:净权金=收取的权利金-支付的权利金; 则,如果净权金为负值,则该策略最大风险=净权金(取绝对值); 相应的,该策略最大收益=执行价格间距-净权金(取绝对值); 如果净权金为正值,则该策略最大收益=净权金; 相应的,该策略最大风险=执行价格间距-净权金; 高平点=最高执行价格-净权金(取绝对值

低平点=最低执行价格+净权金(取绝对值) 高、低平衡点的计算适用于蝶式套利的任一种策略; 3.关于期权结算的计算:不知道会不会考到这个内容,个人感觉一半对一半,大家还是看一下吧 首先,明确,买方只用支付权利金,不用结算,只有卖方需要结算; 其次,买方的平当日仓或平历史仓,均只需计算其净权利金。换句话说,平仓后,将不再有交易保证金的划转问题,有的只是净权金在结算准备金帐户的划转问题。 净权金=卖价-买价(为正为盈,划入结算准备金帐户;为负为亏,划出结算准备金帐户) 最后,对于持仓状态下,卖方的持仓保证金结算: 期权保证金=权利金+期货合约的保证金-虚值期权的一半注意:成交时刻从结算准备金中划出的交易保证金,在计算时应以上一日的期货结算价格进行计算。 二、计算题类型总结 期转现结算价采用买卖双方协议价格。 套期保值 1、买入套期保值 买入套期保值”又称“多头套期保值”,是在期货市场购入期货,用期货市场多头保证现货市场的空头,以规避价格上涨的风险。持有

期货基础知识计算题题型总结

期货基础知识计算题题型总结 一、三章结算题型课本83-87页 当日交易保证金=当日结算价当日持仓总量保证金比例 当日盈亏=当日平仓盈亏+当日持仓盈亏 在计算当日持仓盈亏的时候需要注意:如果是历史持仓,在计算的时候把上一交易日的结算价当做今天的开仓价去计算。 客户权益=可用资金(当日结算准备金余额)交易保证金(保证金的占用)+ 风险度=100% 当日结算准备金余额=上一交易日的结算准备金余额+上一交易日的交易保证金-当日交易保证金+单日盈亏 +入金-出金-手续费等 例题参考: (1)课本的例题 (2)考结算价的选择 某投资者在5个交易日前持有3张3个月份的恒生指数期货合约多头头寸和2张4月份的恒生指数期货空头头寸,其开仓价格分别为15125点和15200点,上一交易日的结算价分别为15285点和15296点,如果该投资者当日全部平仓,平仓价分别为15320点和15330点,,则该投资者的当日盈亏为(),如果该投资者当日不平仓而当日3月和4月合约的结算价分别为15400点和15410点,(不记交易成本),则该投资者的当日盈亏为()(一点代表的价值是50港元) 1)1850港元 2850港元 3850港元 5850港元 ()*3*50+()*100=1850

2)4850港元 5850港元 9700港元 11700港元 (15400—15285)×3×50+(15296—15410)×2×50=5850 答案 A B (3)所有公式的利用 例1:某新客户在某期货经纪公司开户后存入保证金50万元,在8月1日开仓买进9月某指数期货合约40手,成交价为1200点(每点100元),同一天该客户卖出平仓20手该指数期货合约,成交价为1215点,当日结算价为1210点,假定交易保证金比例为8%,手续费为单边每手10元,则客户的帐户情况为:当日的盈亏(开仓,平仓)手续费、保证金、客户权益、可用资金、风险度、当日结算准备金余额。 当日平仓盈亏=(1215-1200)×20×100=30,000元 当日开仓持仓盈亏=(1210-1200)×(40-20)×100=20,000元 当日盈亏=30000+20000=50,000元 手续费=10×60=600元 客户权益=500,000+20,000+30,000-600=549,400元 保证金占用=1210×20×100×8%=193,600元 可用资金(可交易资金)=549,400-193,600=355,800元 风险度=193600÷549400×100%=% 当日结算准备金余额=可用资金的值500,000+50,000+0-193,600-600=355800元例2:(接上题)8月2日该客户买入8手9月该指数期货合约,成交价为1230点;随后又卖出平仓28手9月合约,成交价为1245点;后来又卖出40手9月合约,成交价为1235点。当日结算价为1260点,则其账户情况为: 当日平仓盈亏=(1245-1230)×8×100+(1245-1210)×20×100