第六章 国际货款的收付 国际贸易 教学课件

合集下载

国际货物货款收付课件

详细描述

某出口商采用托收方式结算货款,但买方在收到货物后拒绝 付款赎单。出口商面临货物滞留和仓储费用增加的风险,最 终通过协商解决。

汇付失败案例

总结词

汇付方式下,若买方未能按时付款,可能导致出口商资金回笼困难。

详细描述

某出口商采用汇付方式结算货款,但买方未能按时付款。出口商面临资金回笼困 难和运营成本增加的风险,需采取紧急措施应对。

05

国际货物货款收付的案例分析

信用证欺诈案例

总结词

信用证欺诈是一种常见的国际货物货 款收付风险,涉及伪造单据、虚假提 单等行为。

详细描述

某进口商在信用证交易中遭遇欺诈, 卖方提供伪造的提单和装箱单,导致 银行付款后无法收到真实货物。进口 商最终通过法律途径寻求救济。

托收风险案例

总结词

托收方式下,买方可能拒绝付款赎单,导致货物滞留港口或 运输途中。

BIG DATA EMPOWERS TO CREATE A NEW ERA

03

国际货物货款收付的风险与防范

风险种类

01

02

03

04

信用风险

买方因各种原因无法履行付款 义务,导致卖方无法收到货款

。

流动性风险

卖方因资金周转问题无法按时 交货或收款。

政治风险

由于政治因素导致买卖双方无 法正常交易。

欺诈风险

3

适用范围

适用于国际商事合同,但当事人约

概述

联合国国际贸易销售合同公约是关于国际货物销售合同的统一法 律规范,旨在减少国际贸易中的法律障碍。

主要内容

规定了合同的成立、履行、违约责任、风险转移等方面的规则。

适用范围

适用于国际货物销售合同,但当事人可以约定排除其适用。

某出口商采用托收方式结算货款,但买方在收到货物后拒绝 付款赎单。出口商面临货物滞留和仓储费用增加的风险,最 终通过协商解决。

汇付失败案例

总结词

汇付方式下,若买方未能按时付款,可能导致出口商资金回笼困难。

详细描述

某出口商采用汇付方式结算货款,但买方未能按时付款。出口商面临资金回笼困 难和运营成本增加的风险,需采取紧急措施应对。

05

国际货物货款收付的案例分析

信用证欺诈案例

总结词

信用证欺诈是一种常见的国际货物货 款收付风险,涉及伪造单据、虚假提 单等行为。

详细描述

某进口商在信用证交易中遭遇欺诈, 卖方提供伪造的提单和装箱单,导致 银行付款后无法收到真实货物。进口 商最终通过法律途径寻求救济。

托收风险案例

总结词

托收方式下,买方可能拒绝付款赎单,导致货物滞留港口或 运输途中。

BIG DATA EMPOWERS TO CREATE A NEW ERA

03

国际货物货款收付的风险与防范

风险种类

01

02

03

04

信用风险

买方因各种原因无法履行付款 义务,导致卖方无法收到货款

。

流动性风险

卖方因资金周转问题无法按时 交货或收款。

政治风险

由于政治因素导致买卖双方无 法正常交易。

欺诈风险

3

适用范围

适用于国际商事合同,但当事人约

概述

联合国国际贸易销售合同公约是关于国际货物销售合同的统一法 律规范,旨在减少国际贸易中的法律障碍。

主要内容

规定了合同的成立、履行、违约责任、风险转移等方面的规则。

适用范围

适用于国际货物销售合同,但当事人可以约定排除其适用。

国际贸易实务课件6——国际货款的收付

的银行,又称解付行,对外贸易中通常是出口 地的银行。

35

(二) 汇付的种类 汇付分为信汇、电汇和票汇三种。 1. 信汇 (Mail Transfer, M/T) 是汇出行应汇款人申请,将信汇委托书寄给汇入 行,授权解付一定金额给收款人的一种汇款方式。 优点是费用较为低廉,但收款人收到汇款的时间 较迟。

大家好

1

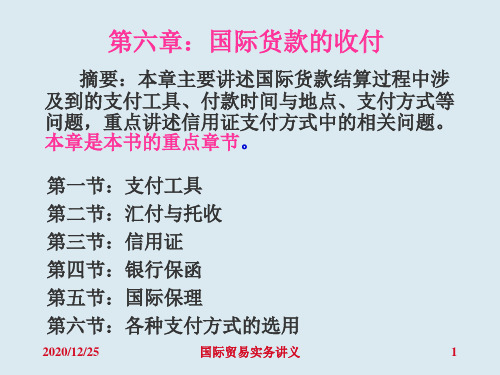

第六章 国际货款的收付

货物买卖是货物与货款的对流。 货款的收付直接 影响双方的资金周转和融通,以及金融风险和费 用的负担,因此直接关系到买卖双方的利益。 所以买卖双方应对支付工具、付款时间地点、支 付方式等取得一致,并在合同中作出明确的规定。

2

第一节 支付工具 国际贸易货款的收付, 大多使用票据代替现金作 为流通手段和支付手段的信贷工具来进行结算国 际间的债权债务。票据是国际通行的结算和信贷 工具,是可以流通转让的债权凭证。 国际贸易中使用的票据主要有汇票、本票和支票, 其中以使用汇票为主。

出 让人来说,所有在他让与以后的受让人都是他的 “后手”,前手对后手负有担保汇票必然会被承

兑 或付款的责任。

14

背书是转让汇票权利的一种法定手续,是由汇票持 有人在汇票背面签上自己的名字,或再加上受让人 即被背书人(Endorsee) 的名字,并把汇票交给受 让人的行为。

贴现(Discount) 是指远期汇票承兑后,尚未到期, 由银行或贴现公司从票面金额中扣减按一定贴现率 计算的贴现息后,将余款付给持票人的行为。

19

③ 号码 — 商业发票号码(各公司出口运遍号) ④ 小写金额 — USD1420.00 一般为发票金额100% ⑤ 付款期限 — 即期At sight; **** 远期: 60Days after B/L date 以装运日期为起算

35

(二) 汇付的种类 汇付分为信汇、电汇和票汇三种。 1. 信汇 (Mail Transfer, M/T) 是汇出行应汇款人申请,将信汇委托书寄给汇入 行,授权解付一定金额给收款人的一种汇款方式。 优点是费用较为低廉,但收款人收到汇款的时间 较迟。

大家好

1

第六章 国际货款的收付

货物买卖是货物与货款的对流。 货款的收付直接 影响双方的资金周转和融通,以及金融风险和费 用的负担,因此直接关系到买卖双方的利益。 所以买卖双方应对支付工具、付款时间地点、支 付方式等取得一致,并在合同中作出明确的规定。

2

第一节 支付工具 国际贸易货款的收付, 大多使用票据代替现金作 为流通手段和支付手段的信贷工具来进行结算国 际间的债权债务。票据是国际通行的结算和信贷 工具,是可以流通转让的债权凭证。 国际贸易中使用的票据主要有汇票、本票和支票, 其中以使用汇票为主。

出 让人来说,所有在他让与以后的受让人都是他的 “后手”,前手对后手负有担保汇票必然会被承

兑 或付款的责任。

14

背书是转让汇票权利的一种法定手续,是由汇票持 有人在汇票背面签上自己的名字,或再加上受让人 即被背书人(Endorsee) 的名字,并把汇票交给受 让人的行为。

贴现(Discount) 是指远期汇票承兑后,尚未到期, 由银行或贴现公司从票面金额中扣减按一定贴现率 计算的贴现息后,将余款付给持票人的行为。

19

③ 号码 — 商业发票号码(各公司出口运遍号) ④ 小写金额 — USD1420.00 一般为发票金额100% ⑤ 付款期限 — 即期At sight; **** 远期: 60Days after B/L date 以装运日期为起算

《国际货物货款收付》课件

汇付Fra bibliotek总结词

汇付是指通过银行汇款的方式进行货款的收付。

详细描述

汇付是一种相对简单的货款收付方式,通常用于小额交易或个人交易。买家通过 银行将货款汇给卖家,卖家在收到货款后发货。这种方式通常适用于即期付款, 且手续简单,费用较低。

托收

总结词

托收是指通过银行托收的方式进行货款的收付。

详细描述

托收是一种相对复杂的货款收付方式,通常用于商业交易。卖家将货物装运后,将发票、提单等单据交给银行, 由银行负责向买家收取货款。托收通常分为即期付款和远期付款两种方式,手续较汇付复杂,费用也较高。

案例二:托收方式下的货款收付

总结词

托收方式下的货款收付需要双方信任 ,流程相对复杂。

详细描述

在托收方式下,卖方将货物运送给买 方,并委托银行向买方收取货款。这 种方式需要双方有一定的信任基础, 并且流程相对复杂,因为涉及到货物 的运输和货款的收取。

案例三:信用证方式下的货款收付

总结词

信用证方式下的货款收付相对安全,但需要 支付一定的费用。

汇率波动

汇率波动可能影响国际货物货款收付的成本和时 间,需要采取相应的风险管理措施。

3

经济增长和市场需求

经济增长和市场需求的变化可能影响国际货物贸 易的规模和方向,进而影响国际货物货款收付的 需求。

国际货物货款收付的未来发展方向

数字化和自动化

随着技术的发展,国际货物货款 收付将更加数字化和自动化,提

特点

国际性、多样性、风险性、复杂性。

重要性

01

保障交易安全

通过合理的货款收付安排,可以降低交易风险,保障买 卖双方的利益。

02

促进国际贸易发展

有效的货款收付机制可以促进国际贸易的发展,提高交 易效率和效益。

汇付是指通过银行汇款的方式进行货款的收付。

详细描述

汇付是一种相对简单的货款收付方式,通常用于小额交易或个人交易。买家通过 银行将货款汇给卖家,卖家在收到货款后发货。这种方式通常适用于即期付款, 且手续简单,费用较低。

托收

总结词

托收是指通过银行托收的方式进行货款的收付。

详细描述

托收是一种相对复杂的货款收付方式,通常用于商业交易。卖家将货物装运后,将发票、提单等单据交给银行, 由银行负责向买家收取货款。托收通常分为即期付款和远期付款两种方式,手续较汇付复杂,费用也较高。

案例二:托收方式下的货款收付

总结词

托收方式下的货款收付需要双方信任 ,流程相对复杂。

详细描述

在托收方式下,卖方将货物运送给买 方,并委托银行向买方收取货款。这 种方式需要双方有一定的信任基础, 并且流程相对复杂,因为涉及到货物 的运输和货款的收取。

案例三:信用证方式下的货款收付

总结词

信用证方式下的货款收付相对安全,但需要 支付一定的费用。

汇率波动

汇率波动可能影响国际货物货款收付的成本和时 间,需要采取相应的风险管理措施。

3

经济增长和市场需求

经济增长和市场需求的变化可能影响国际货物贸 易的规模和方向,进而影响国际货物货款收付的 需求。

国际货物货款收付的未来发展方向

数字化和自动化

随着技术的发展,国际货物货款 收付将更加数字化和自动化,提

特点

国际性、多样性、风险性、复杂性。

重要性

01

保障交易安全

通过合理的货款收付安排,可以降低交易风险,保障买 卖双方的利益。

02

促进国际贸易发展

有效的货款收付机制可以促进国际贸易的发展,提高交 易效率和效益。

国际贸易实务课件 第六章国际货款的收付

第六章 国际货款的收付

.Leabharlann 第一节 支付工具• A.、汇票 • 一、汇票的含义和内容 汇票(bill of exchange ; draft)是最重要、最 常用的一种支付工具。关于汇票的定义,各国的法律 规定不统一。 我国《票据法》对汇票作了如下的定义: “汇票是出票人签发的,委托付款人在见票时或者在 指定的日期无条件支付确定的金额给收款人或者持票 人的票据。”

.

收款人又称“汇票抬头”,通常有三种写法:

1、限制性抬头;

(表示汇票仅限于支付款项给收款人,不得转让) 2、指示性抬头; (汇票经抬头人背书后,可以转让) 3、持票人抬头。

(任何持票人均可作为收款人,付款人只认票不认人)

.

(六)出票日期(date of issue);

出票日期是指汇票签发的日期。出票日 期有这样一些作用:

汇票是资金票据,所以汇票上必须明确记载支付 款项的金额,不能用货物数量或其他需要换算的方式 进行表示,不能模棱两可。 另外,为了防止涂改,汇票上不仅要记载确定的 金额,而且文字的大写数字和小写数字必须同时记载, 大小写不一致时,国外法律规定以大写为准,我国 《票据法》规定视为无效票据。

.

(四)付款人姓名、商号及地址(drawee); 付款人就是接受出票人的命令支付汇票金额 的人,一般为出票人以外的当事人。付款人的 姓名、商号及地址通常写在汇票的左下方。 (五)收款人姓名、商号及地址(payee); 收款人是汇票最初的权利人,也是主债权 人,必须明确记载,一般写在汇票的中间。

.

2、商业汇票(commercial bill) 商业汇票是由工商企业签发的汇票,付款人可以是工商企 业,也可以是银行。 问题:人们更喜欢这两种的哪种汇票?

.

.Leabharlann 第一节 支付工具• A.、汇票 • 一、汇票的含义和内容 汇票(bill of exchange ; draft)是最重要、最 常用的一种支付工具。关于汇票的定义,各国的法律 规定不统一。 我国《票据法》对汇票作了如下的定义: “汇票是出票人签发的,委托付款人在见票时或者在 指定的日期无条件支付确定的金额给收款人或者持票 人的票据。”

.

收款人又称“汇票抬头”,通常有三种写法:

1、限制性抬头;

(表示汇票仅限于支付款项给收款人,不得转让) 2、指示性抬头; (汇票经抬头人背书后,可以转让) 3、持票人抬头。

(任何持票人均可作为收款人,付款人只认票不认人)

.

(六)出票日期(date of issue);

出票日期是指汇票签发的日期。出票日 期有这样一些作用:

汇票是资金票据,所以汇票上必须明确记载支付 款项的金额,不能用货物数量或其他需要换算的方式 进行表示,不能模棱两可。 另外,为了防止涂改,汇票上不仅要记载确定的 金额,而且文字的大写数字和小写数字必须同时记载, 大小写不一致时,国外法律规定以大写为准,我国 《票据法》规定视为无效票据。

.

(四)付款人姓名、商号及地址(drawee); 付款人就是接受出票人的命令支付汇票金额 的人,一般为出票人以外的当事人。付款人的 姓名、商号及地址通常写在汇票的左下方。 (五)收款人姓名、商号及地址(payee); 收款人是汇票最初的权利人,也是主债权 人,必须明确记载,一般写在汇票的中间。

.

2、商业汇票(commercial bill) 商业汇票是由工商企业签发的汇票,付款人可以是工商企 业,也可以是银行。 问题:人们更喜欢这两种的哪种汇票?

.

第六章 国际货款的收付(1) 国际贸易 教学课件

(At…days after date of Bill of Lading)

11

☺按有无随附货运单据——光票和跟单汇票 ☺按承兑人不同——银行承兑汇票和商业承兑汇票

注意:一张汇票可能同时具备几种性质

由出口商签发的要求银行在一定时间内付款的汇票不 可能是()。 A、商业汇票 B、银行汇票 C、即期汇票 D、跟单汇票

12

(四)汇票的票据行为

出票 提示 承兑 付款 背书 拒付 追索

13

1、出票——出票人写成汇票经签字后交付给收款 人的票据行为。

受款人(抬头)的填写方法:

➢ 限制性抬头(Restrictive Payee) ➢ 指示性抬头(To order) ➢ 持票人或来人抬头(To bearer)

说明:(1)出票人签发汇票后,即承担保证该汇 票必然会被承兑和/或被付款的责任 (2)国际贸易中的商业汇票通常需签发一式两份, 但只对其中一份承兑或付款,即“付一不付二” 或“付二不付一”

14

2、提示—— 收款人或持 票人将汇票提交付款人要 求付款或承兑的行为。

3、承兑—— 汇票付款人 承诺在汇票到期日支付汇 票金额的票据行为。

4、付款—— 付款人向持 票人按汇票金额支付票款 的行为。

承兑提示 付款提示

☺汇票一经承兑,付

款人就成为汇票的承 兑人(Acceptor),并 成为汇票的主债务人, 而出票人成为汇票的 次债务人。

9

汇票样本

10

(三)汇票的种类

☺ 按出票人不同——银行汇票和商业汇票 ☺按付款时间不同——即期汇票和远期汇票

即期汇票的付款时间是 Pay…at sight

远期汇票付款时间的规定方法:

(1)指定日期付款( Fixed Date) (2)见票后若干天付款(At…days after sight) (3)出票后若干天付款(At…days after date) (4)提单签发日后若干天付款

11

☺按有无随附货运单据——光票和跟单汇票 ☺按承兑人不同——银行承兑汇票和商业承兑汇票

注意:一张汇票可能同时具备几种性质

由出口商签发的要求银行在一定时间内付款的汇票不 可能是()。 A、商业汇票 B、银行汇票 C、即期汇票 D、跟单汇票

12

(四)汇票的票据行为

出票 提示 承兑 付款 背书 拒付 追索

13

1、出票——出票人写成汇票经签字后交付给收款 人的票据行为。

受款人(抬头)的填写方法:

➢ 限制性抬头(Restrictive Payee) ➢ 指示性抬头(To order) ➢ 持票人或来人抬头(To bearer)

说明:(1)出票人签发汇票后,即承担保证该汇 票必然会被承兑和/或被付款的责任 (2)国际贸易中的商业汇票通常需签发一式两份, 但只对其中一份承兑或付款,即“付一不付二” 或“付二不付一”

14

2、提示—— 收款人或持 票人将汇票提交付款人要 求付款或承兑的行为。

3、承兑—— 汇票付款人 承诺在汇票到期日支付汇 票金额的票据行为。

4、付款—— 付款人向持 票人按汇票金额支付票款 的行为。

承兑提示 付款提示

☺汇票一经承兑,付

款人就成为汇票的承 兑人(Acceptor),并 成为汇票的主债务人, 而出票人成为汇票的 次债务人。

9

汇票样本

10

(三)汇票的种类

☺ 按出票人不同——银行汇票和商业汇票 ☺按付款时间不同——即期汇票和远期汇票

即期汇票的付款时间是 Pay…at sight

远期汇票付款时间的规定方法:

(1)指定日期付款( Fixed Date) (2)见票后若干天付款(At…days after sight) (3)出票后若干天付款(At…days after date) (4)提单签发日后若干天付款

第六章国际货款的收付

➢通知行只负责鉴别L/C的真实性,不承担其他义务。

4、受益人(Beneficiary) 5、议付银行(Negotiating Bank)、押汇银行或贴

现银行

6、付款银行(Paying Bank) 7、保兑银行(Confirming Bank )

➢保兑银行具有与开证银行相同的责任和地位。

2Hale Waihona Puke 20/12/25求解付行解付货款时,收款人必须提供某些指定 单据。

(五)汇付条款

应明确汇付时间、汇付方法和金额

2020/12/25

国际贸易实务讲义

12

二、托收(Collection)

(一)托收的含义及分类 托收的含义 托收的分类:

➢光票托收(Clean Collection) ➢跟单托收(Documentary Collection)

➢ 远期付款交单的程序图:

☺ 若付款期限晚于到货期限,买方为抓住有利时机转售货

物,可采取以下方法:

➢提前付款赎单 ➢凭信托收据借单(如D/P.T/R)

2020/12/25

国际贸易实务讲义

14

案例分析1:我某公司向日商以D/P即期方式 推销某商品,对方答复若我方接受D/P 90天 付款,并通过他指定的A银行代收可接受。 问:日商为何提出此要求?

1

第一节:支付工具

一、汇票(Bill of Exchange,Draft)

汇票是国际货款结算中使用最多的票据 (一)汇票的含义

➢我国《票据法》的定义 ➢《英国票据法》的定义

(二)汇票的基本内容 1、绝对记载事项(见我国《票据法》的规定)

2020/12/25

国际贸易实务讲义

2

2、相对记载事项

(1)付款期限(若欠缺,推定为见票即付) (2)付款地点(若欠缺,推定为付款人的营业场所或

4、受益人(Beneficiary) 5、议付银行(Negotiating Bank)、押汇银行或贴

现银行

6、付款银行(Paying Bank) 7、保兑银行(Confirming Bank )

➢保兑银行具有与开证银行相同的责任和地位。

2Hale Waihona Puke 20/12/25求解付行解付货款时,收款人必须提供某些指定 单据。

(五)汇付条款

应明确汇付时间、汇付方法和金额

2020/12/25

国际贸易实务讲义

12

二、托收(Collection)

(一)托收的含义及分类 托收的含义 托收的分类:

➢光票托收(Clean Collection) ➢跟单托收(Documentary Collection)

➢ 远期付款交单的程序图:

☺ 若付款期限晚于到货期限,买方为抓住有利时机转售货

物,可采取以下方法:

➢提前付款赎单 ➢凭信托收据借单(如D/P.T/R)

2020/12/25

国际贸易实务讲义

14

案例分析1:我某公司向日商以D/P即期方式 推销某商品,对方答复若我方接受D/P 90天 付款,并通过他指定的A银行代收可接受。 问:日商为何提出此要求?

1

第一节:支付工具

一、汇票(Bill of Exchange,Draft)

汇票是国际货款结算中使用最多的票据 (一)汇票的含义

➢我国《票据法》的定义 ➢《英国票据法》的定义

(二)汇票的基本内容 1、绝对记载事项(见我国《票据法》的规定)

2020/12/25

国际贸易实务讲义

2

2、相对记载事项

(1)付款期限(若欠缺,推定为见票即付) (2)付款地点(若欠缺,推定为付款人的营业场所或

贸易实务之国际货款收付课件

的权利和义务。

订单处理

根据合同约定,买方下达订单,卖方接受 订单并安排生产或采购。

支付与结算

买方通过银行或其他支付工具向卖方支付 货款,卖方收到货款后进行结算。

物流与保险

卖方负责将商品或服务按照合同约定交付 给买方,并购买必要的保险。同时,买方 需配合卖方完成物流运输等事项。

争议解决

若在交易过程中出现争议,双方应通过友 好协商或仲裁等方式解决。

运输风险

总结词:不可靠性

详细描述:运输风险是指由于运输过程中出 现的延误、损失或货物损坏等导致贸易不能 顺利进行的风险。这种风险可能受到天气条

件、交通状况、货物保险等因素的影响。

04 贸易术语与惯例

INCOTERMS 20

定义与解释

INCOTERMS 2020是一套最新 的国际贸易术语与惯例,它为买 卖双方在货物交货和运输方面提 供了明确和统一的规则和指导。

挑战

国际贸易面临着诸多挑战,如贸易保护主义、技术壁垒、汇率波动、政治风险 等。此外,不同国家和地区之间的法律、文化和商业环境差异也对国际贸易带 来了一定的挑战。

贸易实务的基本流程

交易准备

包括市场调研、客户开发、 商务谈判等方面,目的是就 交易条件达成一致,并确定

合同关系。

合同签订

买卖双方根据协商一致的交 易条件签订合同,明确双方

分类

光票托收和跟单托收。

特点

方便、安全,但可能面临拒付 或延付等风险。

用途

主要用于大额交易,尤其是当 进口商缺乏信用或需要保证收

款时。

信用 证

01

02

03

定义

信用证是指开证银行根据 进口商的申请向出口商开 出的一种承诺付款的书面 文件。

订单处理

根据合同约定,买方下达订单,卖方接受 订单并安排生产或采购。

支付与结算

买方通过银行或其他支付工具向卖方支付 货款,卖方收到货款后进行结算。

物流与保险

卖方负责将商品或服务按照合同约定交付 给买方,并购买必要的保险。同时,买方 需配合卖方完成物流运输等事项。

争议解决

若在交易过程中出现争议,双方应通过友 好协商或仲裁等方式解决。

运输风险

总结词:不可靠性

详细描述:运输风险是指由于运输过程中出 现的延误、损失或货物损坏等导致贸易不能 顺利进行的风险。这种风险可能受到天气条

件、交通状况、货物保险等因素的影响。

04 贸易术语与惯例

INCOTERMS 20

定义与解释

INCOTERMS 2020是一套最新 的国际贸易术语与惯例,它为买 卖双方在货物交货和运输方面提 供了明确和统一的规则和指导。

挑战

国际贸易面临着诸多挑战,如贸易保护主义、技术壁垒、汇率波动、政治风险 等。此外,不同国家和地区之间的法律、文化和商业环境差异也对国际贸易带 来了一定的挑战。

贸易实务的基本流程

交易准备

包括市场调研、客户开发、 商务谈判等方面,目的是就 交易条件达成一致,并确定

合同关系。

合同签订

买卖双方根据协商一致的交 易条件签订合同,明确双方

分类

光票托收和跟单托收。

特点

方便、安全,但可能面临拒付 或延付等风险。

用途

主要用于大额交易,尤其是当 进口商缺乏信用或需要保证收

款时。

信用 证

01

02

03

定义

信用证是指开证银行根据 进口商的申请向出口商开 出的一种承诺付款的书面 文件。

第六章 国际货款的收付 国际贸易 教学课件

• 2、quantity and packing , • unit price

10/10/2020

14

2、信用证的内容

• (三)关于单据

• 1、commercial invoice • 2、bill of lading • 3、insurance policy • 4、certificate of origin

10/10/2020

6

3、汇票的付款手续(使用)

出票

提示 即期

远期 承兑

付款

10/10/2020

7

收款人

• 1、限制性抬头(不得转让) • Pay to John Davids only • 2、指示性抬头(用背书的方法转让)

• Pay to the order of ABC Co. • 3、来人抬头(凭交付转让,不需背书) • Pay to bear

10/10/2020

19

即期L/C(Sight Credit) 4)

远期L/C(L/C at…days’ sight)

10/10/2020

20

Case study

• 某出口公司收到国外开来的一份不可撤 销即期信用证,正准备按信用证规定发 运货物时,突然接到开证行的通知,声 称开证申请人已经倒闭。对此,出口公 司应如何处理?为什么?

承兑的手续是: 由付款人在汇票正面写上“承兑”(accepted) 注明承兑的日期,并由付款人签名

10/10/2020

10

信用证(Letter of Credit, L/C)

一、信用证的含义 二、信用证的内容 三、信用证的支付程序 四、信用证的种类

10/10/2020

11

1、信用证的含义

是开证行根据申请人的要求,向受 益人开立的有一定金额的在一定期限 内凭规定单据在指定的地点支付的书 面保证

第六章国际货款的收付-PPT文档资料

苏州经贸学院

仇荣国

《国际贸易实务》--

第六章 国际货款的收付

(八)付款期限(tenor);

付款期限是汇票上记载的应当付款的日期, 也称为“到期日”。它是债权人行使权利和债 务人履行义务的日期。

如果汇票上没有记载付款期限,则会被视 为“见票即付”的即期汇票。

苏州经贸学院

仇荣国

《国际贸易实务》--

第六章 国际货款的收付

汇票的付款期限一般有五种: 1、见票即付(bill payable at sight); 见票即付是以收款人提示汇票的当天为到期日。 这种汇票无须承兑。在汇票上表示即期付款的文字一 般是: “On presentation pay to……”, “On demand pay to……” “At sight pay to……”

苏州经贸学院 仇荣国

《国际贸易实务》--

第六章 国际货款的收付

这一定义中体现了 汇票的两个重要特 点: (一)汇票是出票 人的书面命令 (二)汇票的付款 命令是无条件的

苏州经贸学院

仇荣国

《国际贸易实务》--

第六章 国际货款的收付

二、汇票的内容

根据我国《票据法》的规定,汇票应该 包括“汇票”字样、无条件的支付命令、确定 的金额、付款人名称、收款人名称、出票日期、 出票人签章等内容。合格的汇票应具备如下内 容:

苏州经贸学院 仇荣国

《国际贸易实务》--

第六章 国际货款的收付

2、出票后定期付款(at a fixed period after date); 出票后定期付款又称“出票远期付款”,是指从出票日 起算一定时间后付款。如:“ At 30 days after date pay to……” 3、见票后定期付款(at a fixed period after sight); 见票后定期付款又称“见票远期付款”,是指从持票人 第一次提示汇票起算一定时间后付款。这种汇票的持票人事 先 要 向 付 款 人 提 示 以 确 定 付 款 日 期 。 如 : “ At ten days after sight pay to……” 这种汇票在实际中使用的最多。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

5、transshipment allowed/not allowed

11/11/2020

16

2、信用证的内容

• (五)关于汇票

• 1、drawer

• 2、drawee

• 3、tenor

11/11/2020

17

3、信用证的支付程序

开证申请人

贸易合同

受益人

(1

(8) 通

申 知 (9)(10)

请 付付单

Payment

支付工具

汇票 本票 支票

支付方式

汇付 Collection, L/C

11/11/2020

1

第一节 支付工具

1、汇票 2、本票 3、支票

11/11/2020

2

汇票的种类

• • 银行汇票 • 商业汇票

出票人 银行 商号、个人

受票人(付款人) 银行

商号、个人、银行

11/11/2020

11/11/2020

19

即期L/C(Sight Credit) 4)

远期L/C(L/C at…days’ sight)

11/11/2020

20

Case study

• 某出口公司收到国外开来的一份不可撤 销即期信用证,正准备按信用证规定发 运货物时,突然接到开证行的通知,声 称开证申请人已经倒闭。对此,出口公 司应如何处理?为什么?

11/11/2020

21

承兑的手续是: 由付款人在汇票正面写上“承兑”(accepted) 注明承兑的日期,并由付款人签名

11/11/2020

10

信用证(Letter of Credit, L/C)

一、信用证的含义 二、信用证的内容 三、信用证的支付程序 四、信用证的种类

11/11/2020

11

1、信用证的含义

是开证行根据申请人的要求,向受 益人开立的有一定金额的在一定期限 内凭规定单据在指定的地点支付的书 面保证

6

3、汇票的付款手续(使用)

出票

提示 即期

远期 承兑

付款

11/11/2020

7

收款人

• 1、限制性抬头(不得转让) • Pay to John Davids only • 2、指示性抬头(用背书的方法转让)

• Pay to the order of ABC Co. • 3、来人抬头(凭交付转让,不需背书) • Pay to bear

信用证实质上是银行代表其客户(买 方)向卖方有条件地承担付款责任的 凭证

11/11/2020

12

2、信用证的内容

• (一)关于信用证本身

• 1、form of credit • 5、expiry date and place

• 2、L/C number • 6、issuing/opening bank

开 款款据

证赎

(2)信用证

单

(3) 通 知 信 用 证

(4) (5) 交议 单付

开证行

(6)寄单索汇

通知行

11/11/2020

(7)偿付

18

4、信用证的种类

可撤销L/C(Revocable Credit) 1)

不可撤销L/C(Irrevocable Credit)

如信用证未注明可否撤销,理解 为不可撤销。

5

汇票的种类

• 即期汇票 • Payable at sight/on demand/on

presentation • 远期汇票

• Bills payable at xx days after sight • Bills payable at xx days after date

11/11/2020

11/11/2020

8

பைடு நூலகம்

提示

• 持票人将汇票交付款人要求承兑或要求 付款的行为叫做提示。

• 1、远期汇票向付款人提示要求承兑 • 2、即期汇票或已承兑的远期汇票向付款

人要求付款。

11/11/2020

9

承兑(acceptance)

• 指远期汇票的付款人,以其签名表示同 意按照出票人命令而付款的票据行为。

11/11/2020

15

2、信用证的内容

• (四)关于运输

• 1、port of loading/shipment

• 2、port of discharge or destination

• 3、latest date of shipment

• 4、partial shipment allowed/not allowed

• 7、advising/notifying bank • 3、date of issue

• 8、applicant

• 4、L/C amount • 9、beneficiary

11/11/2020

13

2、信用证的内容

• (二)关于货物

• 1、commodity name, article number and specification

• 2、quantity and packing , • unit price

11/11/2020

14

2、信用证的内容

• (三)关于单据

• 1、commercial invoice • 2、bill of lading • 3、insurance policy • 4、certificate of origin