财务杠杆与公司价值financialleverageandfirmvalue

财务杠杆理论

Financial Management

太原理工大学 董

玲

Dong Ling, Taiyuan University of technology

杠杆理论--财务杠杆 杠杆理论--财务杠杆 -1、什么是财务杠杆、财务杠杆作用及实质; 2、财务杠杆系数 3、企业为什么要运用财务杠杆 4、财务杠杆与财务风险 5、财务杠杆的应用----预测每股收益

EPS´----变动后每股收益 ´ 变动后每股收益

∆ EBIT EBIT

例:已知某公司2009年度每股收益为0.25元,当期财务杠杆系 数为1.65,预计2010年度息税前利润 1)上升20%;2)下降24%。求2010年度预计每股收益。

1) ∆ EBIT = 20 % EBIT EP S ′ = 0 ⋅ 25 + 0 ⋅ 25 × 1 ⋅ 65 × 20 % = 0 ⋅ 3325 元 / 股

(II)投资收益率为 <利息率 )投资收益率为5%<利息率6% 3.2万元 自有资金70万元 负债30万元 收益3.5万元 收益1.5万元 0.3万元 1.5万元 1.8万元支付利息 归股东所有

股东权益收益率=5%+(1.5-1.8)/70=5%- 0.43%=4.57% ( 股东权益收益率 ) 股东权益收益率4.57%﹤5%,产生财务杠杆损失。 股东权益收益率 ﹤5%,产生财务杠杆损失。

一、什么是财务杠杆?财务杠杆的作用

3、产生财务杠杆作用的实质

企业运用了具有固定资本成本的资金

每股收益 企业运用固定资本成本的资金所产生的息税前 变动率 指企业对固定资本成本的资金的运 利润变动引起每股收益更大幅度变动的效应。 用。或者说企业运用固定资本成本的融 息税前利 资来调节股东收益的手段。 润变动率 支点:固定资本成本的资金

财务杠杆原理的基本公式

财务杠杆原理的基本公式财务杠杆原理的基本公式是资本结构的基础理论之一,它可以帮助企业理解和优化资本运作方式,从而实现财务目标。

本文将围绕财务杠杆原理展开讨论,不涉及具体的计算公式或数学推导,而是通过理论阐述和案例分析来解释其在实践中的应用。

让我们来了解一下财务杠杆的概念。

财务杠杆是指企业利用债务资本来扩大投资规模,从而提高资本回报率的一种财务手段。

在资本结构中,债务资本通常具有固定利率,而股权资本则具有变动性较大的回报率。

通过适当配置债务和股权资本,企业可以实现财务杠杆效应,从而提高盈利能力和财务稳定性。

财务杠杆原理的基本公式可以简单地表示为:财务杠杆=固定成本/净利润。

这个公式反映了企业在固定成本占比较高的情况下,净利润的变化对企业盈利能力的影响。

当企业固定成本较高时,净利润的波动将对企业盈利能力产生较大影响,这就是财务杠杆效应的体现。

在实际运作中,企业可以通过调整资本结构来实现财务杠杆效应。

例如,通过增加债务资本的比重,企业可以降低资本成本,从而提高资本回报率。

然而,债务资本也带来了风险,一旦企业无法按时偿还债务,就会面临财务危机。

因此,企业在运用财务杠杆时需要谨慎权衡风险与回报,确保资本结构的稳健性。

财务杠杆原理还可以帮助企业进行财务规划和决策。

通过分析企业的固定成本和净利润之间的关系,企业可以制定合理的财务目标和预算,从而提高绩效管理的效率和效果。

同时,企业还可以通过财务杠杆原理评估投资项目的风险和回报,为投资决策提供参考依据。

在实践中,许多企业都运用了财务杠杆原理来优化资本结构和提高盈利能力。

例如,一些高技术企业通过发行债券筹集资金,加大研发投入,提高产品创新能力,从而实现盈利增长。

另外,一些传统制造业企业通过降低固定成本,提高生产效率,降低生产成本,实现盈利提升。

总的来说,财务杠杆原理是企业财务管理中的重要理论工具,可以帮助企业理解和优化资本结构,实现财务目标。

通过合理运用财务杠杆原理,企业可以提高盈利能力,降低资本成本,增强财务稳定性,从而实现可持续发展。

经营杠杆与财务杠杆

经营杠杆与财务杠杆经营杠杆和财务杠杆是财务管理中常用的两个概念。

经营杠杆是指企业运营活动的可变成本与固定成本的比例关系,而财务杠杆则是指企业使用债务融资的程度。

它们可以分别影响企业的盈利能力和财务风险。

本文将重点分析和比较经营杠杆和财务杠杆对企业的影响,并探讨如何合理运用它们来最大化企业的价值。

一、经营杠杆经营杠杆是指企业通过改变销售规模或者销售价格来影响利润率和利润总额的能力。

它反映的是企业的经营效率和规模经济的程度。

经营杠杆可以分为销售杠杆和成本杠杆两个方面。

1. 销售杠杆销售杠杆是指企业在固定成本不变的情况下,通过调整销售规模来改变利润规模的能力。

当企业规模扩大时,固定成本可以分摊到更多的销售额上,从而降低平均固定成本,进而提高利润率和利润总额。

这种情况下,企业能够充分利用规模经济的优势,提高经营效率,增加利润。

2. 成本杠杆成本杠杆是指企业在销售规模不变的情况下,通过调整成本结构来改变利润规模的能力。

当企业能够有效地控制和降低可变成本,提高利润率,同样可以增加利润总额。

通过降低可变成本的比例,企业可以在相同的销售额下获得更高的利润。

这需要企业精细的成本管理和优化生产过程。

二、财务杠杆财务杠杆是指企业使用债务融资的程度。

债务资金相对于股权资金来说,具有较低的成本,因此可以提高企业的盈利能力。

然而,财务杠杆也带来了财务风险的增加,一旦企业经营出现问题,偿债能力可能会受到压力。

1. 杠杆倍数杠杆倍数是衡量财务杠杆水平的指标。

它可以通过计算企业的负债比率来得到,表明了企业使用债务融资相对于股权融资的程度。

当负债比率较高时,杠杆倍数也会增加,企业可以通过债务融资来降低融资成本,提高盈利能力。

2. 财务风险财务杠杆的提高也会增加企业的财务风险。

债务融资带来的偿债压力可能会影响企业的经营活动,并且在经济下行周期中,可能会导致资金链断裂问题。

因此,企业在运用财务杠杆时必须要谨慎,避免过度依赖债务融资。

三、经营杠杆与财务杠杆的比较经营杠杆和财务杠杆都可以通过提高利润来增加企业价值,但它们的作用机制不同。

财务管理专业术语中英对照

财务管理专业术语中英对照1.财务管理Financial Management2.上市(公众)公司Publicly-held Company3.合伙企业Partnership4.独资企业Sole Proprietorship5.企业价值最大化The Maximization of Enterprise Value6.价值管理Value Management7.公司价值Firm Value8.负债价值Debt Value9.资产价值Asset Value10.利益相关者Stakeholder11.股东Stockholder12.所有权与管理权分离Separation of Ownership and Management13.委托代理问题Principal-Agent Problem14.董事会Board of Director15.有限责任Limited Liability16.公司章程Articles of Incorporation17.股东权益S tokeholds’ Equity18.股票发行Stock Offering19.普通股Common Stock20.优先股Preference Stock; Preferred Stock21.债权人Creditor22.首席执行官Chief Executive Officer,CEO23.首席财务官Chief Financial Officer,CFO24.财务副总裁Vice President of Finance25.司库Treasurer26.总会计师Controller27.财务报表Financial Statements28.资产负债表Balance Sheet29.损益表Income Statement30.现金流量表Cash Flow Statement31.复利Compound Interest32.现值Present Value33.终值Future Value34.年金Annuity35.后付年金Ordinary Annuity36.先付年金Annuity Due37.延期年金Deferred Annuity38.永续年金Perpetual Annuity39.风险报酬Risk Premiums40.违约风险Default Risk41.市场收益率Market Return, RM42.方差Variance43.标准差Standard Deviation44.系统风险Systematic Risk45.非系统风险Unsystematic Risk46.最低报酬率Hurdle Rate47.资本资产定价模型Capital Asset Pricing Model, CAPM48.贝塔系数Beta Coefficient, β49.边际资金成本Marginal Cost of Capital,MCC50.净现值Net Present Value,NPV51.净现值率Net Present Value Rate,NPVR52.内含报酬率Internal Rate of Return,IRR53.获利指数Profitability Index,PI54.投资回收期Payback Period,PP55.平均报酬率Average Rate of Return,ARR56.投资利润率Return on Investment, ROI57.机会成本Opportunity Cost58.相关成本Relevance Cost59.沉没成本Sunk Cost60.资金成本Cost of Funds61.加权平均资本成本Weighted Average Cost of Capital,WACC62.经营杠杆Operating Leverage63.财务杠杆Financial Leverage64.综合杠杆Comprehensive Leverage / Total Leverage65.营运资金Working Capital66.流动资产Current Asset67.流动负债Current Liability68.经济订货批量Economic Order Quantity, EOQ69.资本预算Capital Budgeting70.筹资组合Financing Mix71.资本结构Capital Structure72.负债与股票的组合Mix of Debt and Equity73.融资租赁Financial Leasing74.股利政策Dividend Policy75.现金股利Cash Dividend76.股票股利Stock Dividend77.股利支付率Dividend-Payout Ratio78.股票回购Stock Repurchase79.股票分割Share Split80.市净率Book-to-Market Ratio81.市盈率Price-Earnings Ratio, P/E82.账面收益率Book rate of Return83.自由现金流量Free Cash Flow, FCF84.小盘股Small-Cap Stocks85.大盘股Large-Cap Stocks86.蓝筹股Blue-Chip Stocks87.成长股Growth Stock88.绩优股Income Stock。

财务杠杆系数dol公式

财务杠杆系数dol公式财务杠杆系数(Degree of Operating Leverage,DOL)是衡量企业经营杠杆效应的一项重要指标。

它反映了企业固定成本与总成本之间的关系,是衡量企业盈利能力的重要工具。

DOL的计算公式为:DOL = ∆销售收入 / ∆营业利润其中,∆表示增量或变动量。

DOL的数值越大,表明企业的盈利能力对销售收入变动的敏感度越高,也就是经营杠杆效应越大。

企业的财务杠杆系数可以通过以下步骤计算:1. 确定销售收入变动量:比较两个不同时间点的销售收入,计算销售收入的增量或变动量。

2. 确定营业利润变动量:比较两个不同时间点的营业利润,计算营业利润的增量或变动量。

3. 计算DOL:将销售收入变动量除以营业利润变动量,即可得到DOL的数值。

财务杠杆系数为企业提供了有关经营风险和收益关系的重要指示。

通过了解DOL的数值,企业可以更好地制定盈利计划和风险管理策略。

当DOL的数值较大时,企业在销售收入增加时能够获得更高的营业利润增长率。

这种较高的杠杆效应可以提高企业的盈利能力,但同时也会增加企业面临的风险。

因此,在制定销售目标和成本控制策略时,企业应该考虑到杠杆效应的影响。

此外,DOL对企业财务结构和经营模式的选择也有指导意义。

对于具有较高财务杠杆系数的企业来说,更重视固定成本控制和销售收入的稳定性尤为重要。

而对于财务杠杆系数较低的企业来说,更加关注变动成本和利润率的提升。

总之,财务杠杆系数是企业经营管理中的重要指标,它可以帮助企业了解盈利能力与销售收入变动之间的关系,并为企业制定盈利计划和风险管理提供指导。

企业应根据自身的财务结构和经营模式合理利用财务杠杆效应,以实现可持续发展和稳定增长的目标。

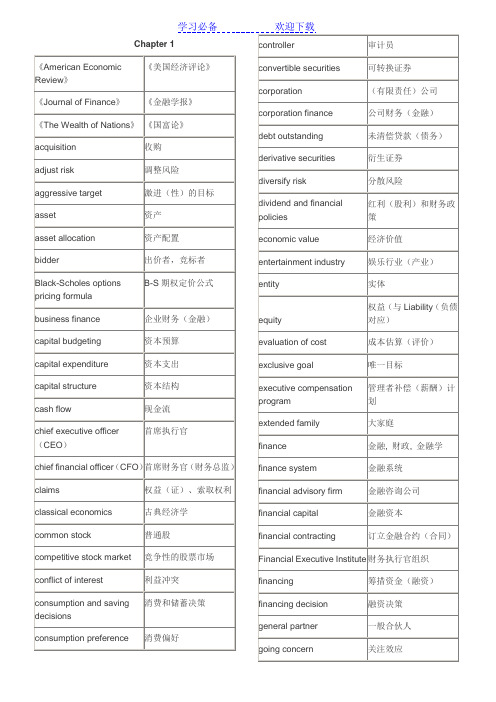

Finance(国际金融)关键术语名词解释

Chapter 1《American EconomicReview》《美国经济评论》《Journal of Finance》《金融学报》《The Wealth of Nations》《国富论》acquisition 收购adjust risk 调整风险aggressive target 激进(性)的目标asset 资产asset allocation 资产配置bidder 出价者,竞标者Black-Scholes optionspricing formulaB-S期权定价公式business finance 企业财务(金融)capital budgeting 资本预算capital expenditure 资本支出capital structure 资本结构cash flow 现金流chief executive officer(CEO)首席执行官chief financial officer(CFO)首席财务官(财务总监)claims 权益(证)、索取权利classical economics 古典经济学common stock 普通股competitive stock market 竞争性的股票市场conflict of interest 利益冲突consumption and savingdecisions消费和储蓄决策consumption preference 消费偏好controller 审计员convertible securities 可转换证券corporation (有限责任)公司corporation finance 公司财务(金融)debt outstanding 未清偿贷款(债务)derivative securities 衍生证券diversify risk 分散风险dividend and financialpolicies红利(股利)和财务政策economic value 经济价值entertainment industry 娱乐行业(产业)entity 实体equity权益(与Liability(负债对应)evaluation of cost 成本估算(评价)exclusive goal 唯一目标executive compensationprogram管理者补偿(薪酬)计划extended family 大家庭finance 金融, 财政, 金融学finance system 金融系统financial advisory firm 金融咨询公司financial capital 金融资本financial contracting 订立金融合约(合同)Financial Executive Institute 财务执行官组织financing 筹措资金(融资)financing decision 融资决策general partner 一般合伙人going concern 关注效应infrastructure 基础设施、架构initial outlay 初始投入integrated financial program 完整的财务计划investment decision 投资决策ITT corporation 国际电报电话公司learning curve 学习曲线liability 负债、债务、责任limited liability 有限责任limited partner 有限责任合伙人long-lived asset 长期资产long-range incentivesystem长期激励系统market discipline 市场规则market interest rate 市场利率market risk premium 市场风险价格market value of shares 股票市场价值(简称市值)marketing 营销maximize the wealth (使)财富最大化merger 兼并,合并mortgage loan 抵押贷款multinational conglomerate 跨国企业集团mutual fund 共同基金net worth 净资产operating margin 营业利润option 期权original core business 原始的核心业务partnership 合伙企业pension liabilities 养老金负债personal investing 个人投资physical capital 实物资本pool联营;集中使用的(资金,物)portfolio 投资组合portfolio of asset 资产组合preferred stock 优先股president 总裁primary commitment 首要(基本)任务private corporation 私人(非公众)公司professional managers 职业经理人profit 利润profit-maximizationcriterion利润最大化标准proposition 命题public corporation 公众公司quantitative model 定量模型regulatory body 监管机构resource allocationdecision资源配置决策retail outlet 零售摊点return 回报,收益risk-averse 风险厌恶(规避)security price 证券价格share price appreciation 股价上涨(增值)shareholder-wealth-maximization股东财富最大化sole proprietorship 个体(业主制)企业spin-off 配股spread out over time 跨时间分布stake 资助,资金stock option 股票期权strategic planning 战略规划supplier 供货商takeover 接管the exchange of assetsand risks资产和风险的交换the set of markets andother institutions市场及其它机构的集合trade off 权衡uncertain benefit 不确定性收益unlimited (limited)liability无(有)限责任vice-president forfinancial财务副总裁voting right (股东)投票权welfare 福利well-functioning capitalmarket高效的资本市场working capitalmanagement营运资本管理Chapter 2accounting procedure 会计程序adverse selection 逆向选择American Express 美国运通信用卡arithmetic mean 算术平均数asymmetry 不对称average risk premium 平均风险升水(溢价)Bank for InternationalSettlement(BIS)国际清算银行banking panic 银行危机bartern. 易货贸易;v. 讨价还价board of directors 董事会by-product 副产品call option 买入期权(看涨期权)capital gain(loss)资本收益(损失)Capital market资本市场(即长期资金市场)cash dividend 现金股利(红利)central bank 中央银行charge price 要价clearing and settlingpayment清算和结算支付closed-end 封闭式的collateral 担保品collateralization 以…担保commercial loan 商业贷款commercial loan rate 商业贷款利率credit card 信用卡default 违约、托债、弃权default risk 违约风险deficit unit 赤字部门defined-benefit pensionplan规定收益型养恤金制defined-contributionpension plan规定缴费型养恤金制depository savingsinstitution存款储蓄机构(系统)derivative 衍生(证券)Deutsche Bank 德意志银行dissemination 推广、传播dividend reinvestment 红利(股利)再投资dollar-denominated asset 以美元计价的资产double-entry-bookkeeping 复式记账法equity 权益equity-kickers 权益条件expected rates of return 期望(预期)收益率Federal Reserve System 联邦储备系统Finance AccountingStandardsBoard财务会计标准委员会financial instrument 金融工具financial intermediary 金融中介financial market parameters 金融市场参数financial variable 金融(财务)变量fixed-income-instruments 固定收益证券flow of fund 资金流flow of fund 资金流foreign exchange 外汇formation extraction 信息提取forward contract 远期合约functional perspective (从)功能(的角度或观点)future 期货German marks 德国马克go public 上市incentive problem 激励问题index fund 指数(化)基金index-linked bonds(与物价)指数联系的债券information service 信息咨讯(服务)insurance company 保险公司interest rate 利息率(简称利率)interest rate arbitrage 利率套利interest rate equalization 利率平价intermediary 中介International BankforReconstruction andDevelopment国际复兴开发银行International Monetary Fund(IMF)国际货币基金组织International Swap DealersAssociation国际掉期交易商协会intertemporal 跨期的(多阶段的)IOUI owe you的简称,喻指“借条”issuing stock 发行股票Japanese yen 日元life annuity 人寿年金limited liability 有限责任liquidity 流动性maturity (票据)到期日;期限money market货币市场(即短期资金市场)moral-hazard 道德风险mortgage 抵押mortgage rate 抵押利率mutual fund 共同基金New York Stock Exchange 纽约股票交易所nominal interest rate 名义利率offset 弥补、抵消open-end 开放式的option 期权Osaka Options and FuturesExchange大阪期货期权交易所over-the-counter-market(OTC)场外(交易)市场parties to contract 合约的参与者pool or aggregate 联营;集中使用的(资金或物品);premium 升水、溢价price appreciation 增值principal-agent problem 委托-代理问题pro rata 按比例的put option 卖出期权(看跌期权)qusai- 准、半rate of exchange 汇率rates of return 收益(回报)率rating agency 评级机构real interest rate 实际利率real rate of return 实际收益率redeem 赎回、偿还residual claim 剩余索取(求偿)权risk aversion 风险厌恶(规避)risk premium 风险升水(溢价)security dealer 证券交易商shed specific risk 规避(分散)特定(或私有)风险standard deviation 标准差standardized option contract (经)标准化的期权合约surplus unit 盈余部门trade-off 权衡trust company 信托公司U.S Treasury Bills 美国国库券underwrite 认购、包销unit of account 计值单位universal bank全能银行(指兼做中央银行和商业银行业务的银行)volatility 波动性well-information 信息充分的yen rate of return(以)日元(记值)的收益率yield curve 收益(率)曲线yield spread 收益价差Chapter 3accounting earnings 会计收入accounting rule 会计规则accrual 应计的accrual accounting 应计制(权责发生制)accumulated depreciation 累计折旧amortize 摊销、分期偿还apocryphal 伪经的、假冒的asset turnover(ATO)资产周转率(销售收入/总资产)audit 查账、审计balance sheet 资产负债表benchmark (比较)基准bond-rating 债券评级book value 账面价值capital structure 资本结构capital-incentive utility 资本密集型的公用事业(公司)cash and equivalents 现金及其等价物cash budget 现金预算cash cycle time 现金循环周期cash inflow 现金流入cash outflow 现金流出common stock outstanding 流通在外的普通股contingent liability 或有负债(如:可能发生的诉讼赔偿等)current asset 流动资产current liability 流动负债current ratio 流动比率depreciation 折旧、贬值disclose 披露dividend payout rate 股利支付率earnings before interest and tax (EBIT)息税前利润(=毛利- GS&A)earnings per share 每股盈余(收益)earnings retention rate (收益)留存比率expiration date 到期日external financing 外部融资(比如,发行股票和债券)financial distress 财务危机(困境)financial leverage 财务杠杆(率)financial ratio 财务比率financial statement 财务报表general, selling, andadministrative expenses(GS&A)管理及销售费用goodwill 商誉gross margin 毛利(润)(=销售收入-产品销售成本)income statement 损益表income tax 所得税intangible asset 无形资产inventory 库存、存货inventory turnover 存货周转率liquidity 流动性long-term debt 长期负债market to book 市值价值/账面价值marking to market 盯住市场net income(or net profit)净利润(即税后利润=EBIT-利息-所得税)net working capital 净营运资本(=流动资产-流动负债)net worth 净资产(即权益,=资产-负债)off-balance-sheet 表外项目operation income 营运收益(营业利润)opportunity cost 机会成本owner’s equity所有者权益paid-in capital 实收资本payable 应付账款percent-of-sales method 销售(收入)百分比法planning horizon 计划(时间)跨度price to earnings 市盈率(价格/盈余)profitability 盈利能力、盈利性property 土地、地产、所有权quick ratio 速动比率receivable 应收账款receivables turnover 应收账款周转率retained earnings 留存收益ROA(return on asset)资产收益率(EBIT/资产)ROE(return on equity)净资产收益率(即权益报酬率,=税后利润/净资产)ROS(return on sales)销售利润率(EBIT/销售收入)short-term debt 短期负债specify performance target 设定业绩目标statements of cash flow 现金流量表sustainable growth rate 持续增长率taxable income 应税收益(即税前利润=EBIT-利息)times interest earned 利息保障倍数Tobin’s Q托宾Q值(=资产市值/重置成本)total shareholder returns 总的股东收益(率)Chapter 4after-tax interest rate 税后利率amortization 分期偿还、摊销annual percentage rate(APR)年度百分比(利率)annuity 年金before-tax interest rate 税前利率compound interest 复利compounding 复和(与discounting 相反的概念)discount rate 折现率、贴现率discounted cash flow(DCF)折现现金流discounting 折现、折扣effective annual rate(EFF)有效年利率exchange rate 汇率future value 终值future value factor 终值系数(即由现值计算终值的换算因子)growth annuity 增长年金immediate annuity 即付年金implied interest rate 隐含利率installment 分期付款internal rate of return(IRR)内部报酬率market capitalizationrate市场资本化利率(简称市场利率)net present value(NPV)净现值opportunity cost ofcapital资本的机会成本ordinary annuity 普通年金(即后付年金)original principal (初始)本金outstanding balance 未平头寸payback period 回收期perpetual annuity(orperpetuity)永续年金present value 现值present value factor (终值)现值系数(终值系数的倒数)reinvest 再投资simple interest 单利tax-exempt 免税的time value of money (TVM)货币(或资金)的时间价值yield to maturity 到期收益率Chapter 5bequest 遗赠、遗赠物break-even 得失相当的,盈亏平衡的deductible 可扣除(或抵扣)的explicit cost 显性成本feasible plan 可行(的)计划human capital 人力资本implicit cost 隐性成本incremental 增量的、增值的intertemporal budgetconstraint跨期预算约束optimization model 优化模型permanent income 永久性收入provision 条文、条款tax deferred 税收(可)延缓的tax exempt 免税的trial-and-error 试错Chapter 6after-tax cash flow 税后现金流all-equity-financed firm 全权益融资公司annualized capital cost 年金化资本成本appropriation 拨款、占用break-even point 盈亏平衡点capital budgeting 资本预算cost of capital 资本成本coupon bond 息票债券cumulative present value 累计现值full-fledged 完备的、正式的horizontal axis 横轴(或横坐标)labor-intensive 劳动密集型的liquidate 清算、清偿market-related risk 市场相关(或者承认予以补偿)的风险,即系统风险(systematic risk)prototype 模型、原型residual value 残值risk premium 风险溢价risk-adjusted discountrate(经)风险调整的折现率sensitivity analysis 敏感性分析vertical axis 纵轴(或纵坐标)zero-inflation 零通涨(率)Chapter 7Arbitrage 套利arbitrageurs 套利(交易)者beverage 饮料bona fide 真正的bond 债券default risk 违约风险default-free 无违约(风险)的earnings per share 每股盈余efficient marketshypothesis(EMH)有效市场假说fetch 售得…fixed-income securities 固定收益证券foreign exchangemarket外汇市场fundamental value 基础价值information set 信息集interest-rate arbitrage 利率套利intrinsic value 内在价值laundry 洗衣店Law of One Price 一价定律price/earnings multiple 市盈率(倍数)real estate 房地产、不动产sibling 兄弟、同胞、氏族成员tautologically 同意反复地transaction costs 交易成本triangular arbitrage 三角套利vending 售货well-informed 信息充分的Chapter 8abscissa 横坐标ask price 卖价、要价(报价)bid price 买价、出价(询价)callable bond 可赎回债券convertible bond 可转换债券coupon bond 带息债券、息票债券current yield 即期收益(率)discount bond 折价债券face value/ par value 面值maturity 到期日ordinate 纵坐标par bond 平价债券premium bond 溢价债券pure discount bond 纯折现债券quote 牌价redeem 赎回、偿还risk-free interest rate 无风险利率yield curve 收益(率)曲线yield to maturity 到期收益(率)zero-coupon bond 零息(票)债券Chapter 9New York StockExchange纽约股票交易所cash dividend 现金股利(或红利、分红)closing price 收盘价Constant-Growth-RateDDM不变增长率股利折现模型current/existingstockholders现有股东、老股东discounted-dividendmodel(DDM)股利折现模型dividend policy 股利政策dividend yield 分利收益率ex-dividend price 除息(即股息)价格expected rate of return 期望收益率(或报酬率)infinite 无穷(或无限)的internal equity financing 内部权益融资Investment opportunity 投资机会market capitalization rate 市场资本化利率odd lots 零星(交易量)per se 亲自、亲身perpetual 永久的price/earnings ratio 市盈率Reinvested earnings 再投资收益required rate of return 必要报酬率(或收益率)risk-adjusted discountrate(经)风险调整折现率round lots 整批(交易量)share repurchase 股票回购skeptical 怀疑的stock dividend 股票股利stock splits 股票分割Chapter 10actuary 精算师caterer 酒席承办人colossal 巨大的、异常的confidence intervals 置信区间consortium 社团、合伙continuous probability distribution 连续概率分布diversification 分散化(投资)diversifying 分散化、多样化dunce 笨蛋、书呆子ex ante 事先的ex post 事后的expected rate of return 期望收益率(报酬率)flexibility 灵活性、柔性forward contract 远期合约hedger (套期)保值者、对冲者hedging 保值、对冲、对两方下注以防止(赌博、冒险等)的损失insuring 投保、给…保险jurisdiction 司法、权力、权限layoff 解雇、失业materialize 实现mean 均值normal distribution 正态分布overview 概述perverse 故意作对的、任性的portfolio 投资组合precautionary saving 预防性储蓄probability distribution 概率分布quadruple adj. 四倍的;v. 使…(增加)四倍recrimination 反责refund 退还risk assessment 风险评估risk aversion 风险规避risk avoidance 风险避免risk exposure 风险暴露risk identification 风险识别risk management 风险管理risk retention 风险保留risk transfer 风险转移sinful 有罪的、过错的、不道德的speculator 投机者square root 平方根stakeholder 利益相关者standard deviation 标准差swap 互换volatility 波动率Chapter 11American-type option 美式期权call option 买入期权(简称“买权”)cap (利率)上限condominium 公寓私有的共有方式co-payment 共同支付counterparty 交易对手credit guarantee 信用担保credit risk 信用风险deductible/deduction 免赔额delivery 交割delivery date 交割日derivative 衍生工具diversifiable risk 可分散的风险diversification principle 分散化(或多元化)原则European-type option 欧式期权exclusion 除外责任expiration date 到期日expire 到期face value 面值fictitious 虚构的firm-specific risk (公司)私有(或特有)风险forward contract 远期合约forward price 远期价格future contract 期货合约guarantee 保证、保证人、担保、担保品loan guarantee 债务保单long position 多头market risk 市场风险non-diversifiable risk 不可分散的风险premium 保险费、附加费、溢价proceed n. 盈利put option 卖出期权(简称“卖权”)rolling over 滚动(式)的short position 空头shortfall 不足之数、赤字spot price 即期价格standardized (经)标准化的strike price/ exerciseprice执行价格、行权价swap contract 互换合约、调期合约Chapter 12decision horizon 决策(修正)期限efficient portfolio 有效组合efficient portfolio frontier 有效组合前沿expected return 期望收益率mean-variance model 均值-方差模型minimum-varianceportfolio最小方差组合mutual fund 共同基金optimal combination ofrisky assets风险资产最优组合planning horizon 计划期、规划期point of tangency 切点portfolio selection (投资)组合选择risk premium 风险溢价risk tolerance 风险容忍(度)riskless asset 无风险资产risky-asset portfolio 风险资产组合set of……的集合tangency portfolio 切线组合target expected return 目标期望收益率trade-off 权衡、平衡trading horizon 交易(间隔)期限Chapter 13active investmentstrategies积极投资策略active portfolio selectionstrategy积极的组合选择策略Arbitrage Pricing Theory (APT)套利(定价)理论beat the market 打败市场benchmark 基准benchmark portfolio 基准组合Capital Asset PricingModel(CAPM)资本资产定价模型capital market line(CML)资本市场线consensus 一致、一致同意cost of capital 资本成本covariance 协方差equilibrium asset price 均衡(的)资产价格equilibrium expectedreturn均衡(的)期望收益率equilibrium price 均衡价格equilibrium risk premium 均衡风险溢价indexing 指数化irreducible 不能减少的、难复位的marginal contribution 边际贡献market portfolio 市场组合market-related risk 市场相关的(或承认的)风险multifactor IntertemporalCapital Asset PricingModel(ICAPM)多因子、跨期资本资产定价模型mutual fund 共同基金non-market risk 非市场风险passive investing 消极投资passive portfolio selectionstrategy消极的组合选择策略pension fund 养老基金regression coefficient 回归系数reward-to-risk ratio 风险补偿比率security market line(SML)证券市场线short-sale 卖空systematic risk 系统风险unsystematic risk 非系统风险Chapter 14arbitrageur 套利者bountiful 慷慨的、充足的casino 卡西诺赌场、小别墅closing out(one’s/a)position平仓continuouscompounding连续复利cost of carry 持有成本daily marking to market 逐日盯市(即每日无负债清算制度)delivery 交割delivery date 交割日delivery price 交割价格expectationshypothesis期望假说financial future 金融期货(即标的物为金融产品的期货合约)foreign-exchangeparity relation汇率平价关系forward contract 远期合约forward price 远期价格forward-spotprice-parity relation 远期-即期价格间的平价关系future contract 期货合约future price 期货价格future spot price 将来的现货价格hedger 套期保值者intrinsic value 内在价值margin 保证金open interest 未平仓合约数、头寸开放权益数position 头寸posting of margin (对)保证金(进行)过帐quasi-arbitrage 准套利(机会)replicate 复制speculator 投机者spoilage 损坏spot price 即期价格、现货价格spread 价差、差额the wall street journal 《华尔街日报》Chapter 15American-typeoption美式期权arrear 应付欠款、储备物at the money option 两平期权Black-Scholes model 布莱克-斯科尔斯期权定价模型boom 繁荣的bullish 乐观的call (option)买入期权(简称买权)、看涨期权capital-gain 资本(性)收益cash settlement 现金结算Chicago BoardOptions Exchange(CBOE)芝加哥期权交易所commission 佣金Contingent Claims 或有权益(简称或有权、或然权)credit guarantee 信用保证(或承诺)de facto 实际的、实际上decision tree 决策树delinquency 失职、违法行为dividend yield 股利收益率dividend-adjusted option formula 股利调整期权(定价)公式embedded option 嵌入式期权European put option 欧式卖权European-typeoption欧式期权evasion 逃避、躲避Exchange-traded option 场内(即在交易所交易的)期权exercise price/strikeprice执行价格/敲定价格expirationdate/maturity date到期日explicit 外生的flexibility 灵活性、柔性FutureOptions/Option onFutures期货期权growth option 增长期权guarantor 保证人hedge ratio 对冲比率、套期比率implicit 内生的implied volatility 隐含波动率in the money option 虚值期权incremental 增量的、增加的index option 指数期权intrinsicvalue/tangible value内在价值、执行价值junk bond 垃圾债券litigation 诉讼、争论mainline 主流的、传统的natural logarithm 自然对数normal distribution 正态分布Option 期权out of the moneyoption实值期权Over-the-counteroption场外(交易的)期权payoff diagrams 支付图plaintiff 起诉人provision 条文、条款put (option)卖出期权(简称卖权)、看跌期权put-call parityrelation买(权)与卖(权)间的平价关系real option 实物期权recession 衰退self-financinginvestment strategy自融资投资策略sequel 续篇、后果shortfall 不足之数、赤字stochastic 随机的 swap 互换 time value 时间价值 truncate截断two-state (binomial )option pricing model 两状态(二项式)期权定价模型 underlying asset 标的资产、基础资产Chapter 16account payable 应付账款accrued wage应计工资adjusted present value (APV )(经)调整的现值 after-tax incremental cash flow 税后增量现金流agency cost 代理成本 allegiance 忠诚、忠贞 all-equtiy financing 全权益融资 bankruptcy cost破产成本bankruptcy proceeding 破产程序、破产诉讼 Capital Structure资本结构capital structure irrelevance proposition 资本结构无关性定理 circumvent 绕过、智胜 collateral 担保品 common stock 普通股 corporate income tax公司所得税cost of financial distress 财务危机(危难)成本 debt financing 债务融资 entity实体、本质、存在 equity financing 权益融资 external financing外部融资(筹资) fiduciary受信托的 financial distress财务危机(危难) financing instrument 金融工具 franchise 特许权 free cash flow自由现金流 frictionless 无摩擦的gourmet供美食家的享用的、美食家imminent 临近的、迫在眉睫的 interest tax shield (债务)利息税盾 internal financing 内部融资(筹资) issuing new stock 发行新股leveraged investment 杠杆投资(即投资额中有部分债务融资) long-term lease 长期租赁 M & M proposition MM 定理market debt-to-equity ratio(用)市场(价值表示的)债务-权益比率market-value/economic balance sheet (用)市场价值(表示的)资产负债表 Modigliani & Miller (M 莫迪里阿尼和米勒& M )optimal capital structure 最优资本结构 pension liability 养老金(形式的)债务 perk额外补贴 personal income tax 个人所得税 preferred stock优先股学习必备欢迎下载prestige 威信、声望pro rata 按比例的realized capital gains 已实现资本收益redeploy 重新部署(布置、调派)repurchase stock 回购股票residual claim 剩余索取权(求偿权)retained earning 留存收益scrutiny 细致检查secured debt 安全债务stock option 股票期权subsidy 津贴、财政援助、特别津贴voting right 投票权warrant 认股权证、认股权weighted average costof capital(WACC)加权资本成本Chapter 17acquisition 收购bargain v. 讲价、讨价还价;n. 便宜货、交易、协定breakup 分散、中止、崩溃consolidation 合并、联合、巩固consummate 完成、使…完美contest 竞争、争夺corroborate 加强证实、巩固、支持discretion 决定权、谨慎、判断力divest 使…脱去information set 信息集loss carry-forward 亏损递延malevolence 恶意、坏影响merger 兼并opaqueness 不透明real option 实物期权spin-off 派生出、让产易股、抽资脱离synergy 协同增效takeover 接管。

第五章 筹资管理(下)-杠杆效应(3)——财务杠杆效应及财务杠杆系数

2015年全国会计专业技术中级资格考试内部资料财务管理第五章 筹资管理(下)知识点:杠杆效应(3)——财务杠杆效应及财务杠杆系数● 详细描述:(1)含义财务杠杆效应是指由于固定性资本成本(利息等)的存在,而使得企业的普通股收益(或每股收益)变动率大于息税前利润变动率的现象。

每股收益(Earnings per share)=(净利润-优先股利)/普通股股数(2)财务杠杆效应的度量指标--财务杠杆系数(Degree Of Financial Leverage)定义公式:计算公式:教材【例5-15】有A、B、C三个公司,资本总额均为1000万元,所得税率均为30%,每股面值均为1元。

A公司资本全部由普通股组成;B公司债务资本300万元(利率10%),普通股700万元;C公司债务资本500万元(利率10.8%),普通股500万元。

三个公司20×1年EBIT均为200万元,20×2年EBIT均为300万元,EBIT增长了50%。

有关财务指标如表5-7所示:(3)结论例题:1.下列各项中,影响财务杠杆系数的因素有()。

A.产品边际贡献总额B.变动成本C.固定成本D.财务费用正确答案:A,B,C,D解析:根据财务杠杆系数的计算公式,DFL=EBIT/(EBIT-I),且EBIT=销售收入-变动成本-固定成本,由公式可以看出影响财务杠杆系数的因素。

2.在其他因素一定,且息税前利润大于0的情况下,下列可以导致财务杠杆系数降低的有()。

A.提高基期息税前利润B.增加基期的有息负债资金C.减少基期的有息负债资金D.降低基期的变动成本正确答案:A,C,D解析:提高基期的有息负债资金会提高基期的利息费用,利息费用和财务杠杆系数之间是同方向变动的,因此选项B不是答案。

3.某企业某年的财务杠杆系数为2.5,息税前利润(EBIT)的计划增长率为10%,假定其他因素不变,则该年普通股每股收益(EPS)的增长率为()。

财务杠杆的优点和风险

财务杠杆的优点和风险财务杠杆在企业经营中起到了重要的作用,它既有优点,也有风险。

本文将探讨财务杠杆的优点和风险,以便更好地了解其影响和作用。

一、财务杠杆的优点1. 提高资本回报率:财务杠杆通过借款或发行债券等方式,使企业能以较低的成本获得更多的资金。

这就使得企业能够在原有资本基础上扩大投资,在回报率较高的项目上获取更多的利润。

2. 利用财务杠杆进行税收优惠:借款利息支出是企业的正常成本,可以在纳税时予以抵扣,这样可以有效降低企业的纳税负担。

通过合理运用财务杠杆,企业可以在一定程度上减少税收支出,增加现金流入。

3. 分散风险:企业在扩大投资时,使用财务杠杆可以减少自身的风险承受能力。

通过借款或发行债券,企业可以通过外部资金的融入,分散自身的风险,使得企业能够更加安全和稳定地进行经营活动。

二、财务杠杆的风险1. 偿债风险:财务杠杆通常涉及企业借款或发行债券,这增加了企业的负债压力。

当企业无法按时还款或支付债券利息时,会面临偿债风险,一旦负债过大,可能导致企业破产。

2. 利息负担加重:财务杠杆的运用使企业需要支付利息和借款等额的费用,企业要承担较高的财务成本,使得企业在盈利能力较弱时容易陷入困境。

3. 经营风险加大:财务杠杆扩大了企业的经营规模,同时也增加了企业的经营风险。

一旦面临市场变动、经济下行等不利因素,企业可能面临更大的经营风险,进而导致严重的财务问题。

结语财务杠杆在企业经营中具有一定的优点和风险。

企业应根据自身情况和经营目标来合理运用财务杠杆,既要提高资本回报率,又要注意偿债风险和利息负担等问题。

总之,财务杠杆只有在合理运用的情况下才能发挥其积极的作用,否则可能会带来严重的财务风险。

因此,在决策过程中,企业需要综合考虑各方面因素,谨慎决策,以降低风险并实现经营利润的最大化。

财务杠杆是什么意思?财务风险与财务杠杆有什么关系?

财务杠杆是什么意思?财务风险与财务杠杆有什么关系?财务杠杆又称资本杠杆、融资杠杆,或者是负债经营。

财务杠杆是由于企业债务的存在,而导致普通股每股利润变动大于息税前利润变动的杠杆效应。

简单地说,财务杠杆就是用别人的钱为自己赚取更多的利润。

我们知道,企业资本结构是企业长期资本来源的构成和比例关系。

一般情况下,企业的资本有长期债务资本和权益资本构成,不同的资本结构对企业运营状况和结构的影响是不同的。

财务风险与财务杠杆的关系。

现实中,我们知道,财务风险是由于企业运用了债务融资方式而产生的丧失偿付能力的风险,而这种风险最终是需要由普通股股东承担的。

企业在经营中经常会发生借入资本去进行负债经营,但不论经营利润多少,其需要承担的债务利息是不变的。

当企业在资本结构中增加了债务这类具有固定融资成本的比例时,固定的现金流出量就会增加,特别是在利息费用的增加速度,超过了息税前利润增加速度的情况下,企业会因为负担较多的债务成本,并将会影响净利润的减少,同时企业发生丧失偿债能力的概率也会增加,导致财务风险增加;反之,当债务资本比率较低时,财务风险就小。

财务杠杆系数。

对财务杠杆计量的主要指标是财务杠杆系数,也就是,财务风险的大小一般用财务杠杆系数表示,财务杠杆系数是企业计算每股收益的变动率与息税前利润的变动率之间的比率。

财务杠杆系数越大,表明企业财务杠杆作用越明显,但财务风险也就越大;反之,如果财务杠杆系数越小,表明财务杠杆作用越小,财务风险也就越小。

应该说,在影响财务风险的因素中,债务利息或优先股股息这类固定融资成本是基本因素。

在一定的息税前利润范围内,债务融资的利息成本是不变的,随着息税前利润的增加,单位利润所负担的固定利息费用就会相对减少,从而单位利润可供股东分配的部分会相应增加,则普通股股东每股收益的增长率将大于息税前利润的增长率。

反之,当息税前利润减少时,单位利润所负担的规定利息费用就会相对增加,从而单位利润可供股东分配的部分相应减少,普通股股东每股收益的下降率将大于息税前利润的下降率。

财务杠杆简易公式

财务杠杆简易公式财务杠杆是企业经营过程中的一项关键概念和指标。

它可以通过一个简易公式来计算,内容简洁易懂,适用于各类企业。

本文将以生动、全面的方式介绍财务杠杆的公式及其在企业管理中的指导意义。

财务杠杆的公式为:财务杠杆 = 资产负债率 / 股东权益比率其中,资产负债率是指企业的总资产与总负债之间的比率,而股东权益比率是指股东权益与总资产之间的比率。

首先,我们来看一下资产负债率的作用。

资产负债率反映了企业对外融资的程度。

它表明了企业资产由自有资金和借入资金的比例。

资产负债率越高,说明企业借入的资金越多,承担的财务风险也就越高。

企业在经营过程中,需要根据自身的经营状况和风险承受能力来选择合适的资本结构,合理控制资产负债率,以确保企业的持续发展。

其次,股东权益比率的意义在于衡量企业的财务稳定性和独立性。

股东权益比率越高,说明企业自有资金占比越高,自有资金的比例决定了企业的独立性和抗风险能力。

股东权益比率的高低还反映了企业的融资渠道和发展策略。

通过增加股东权益比率,企业可以减少对借款和贷款的依赖,降低财务风险,提高盈利能力。

财务杠杆的公式综合考虑了资产负债率和股东权益比率两个指标,通过它可以更全面地了解企业的财务状况和债务承担能力。

财务杠杆越高,说明企业承担的债务风险越大,应当更加重视负债结构的优化和债务管理。

相反,财务杠杆越低,意味着企业更加稳健和独立,可以更加自主地决策和发展。

在企业管理中,财务杠杆的指导意义是显而易见的。

通过合理控制和优化资产负债率和股东权益比率,企业可以降低财务风险,提高自身的竞争力和盈利能力。

同时,企业还可以通过财务杠杆对资本结构进行调整,促进经营决策的科学性和准确性,从而实现企业目标的最大化。

总之,财务杠杆作为一个简易公式,是企业管理中不可或缺的一项指标。

通过财务杠杆的计算,企业能够更好地了解自身的财务状况和债务承担能力,并据此进行合理的财务规划和战略调整。

在实践中,企业应当根据自身的具体情况和发展目标,合理控制和优化财务杠杆,以实现长期发展和持续盈利。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

财务杠杆与公司价值 摘要

对于资本结构的争论已经持续了几十年,争论的关键点在于资本结构对公司价值的影响是积极还是消极的。许多关于这个问题的文献背离了莫迪利亚尼和米勒(1958年)的开创性著作和他们的无关性理论(即MM定理:指在一定的条件下,企业无论以负债筹资还是以权益资本筹资都不影响企业的市场总价值。)。随后许多研究人员同意了他们资本结构最优化的观点。这项研究的目的在于评估增加财务杠杆对南非公司价值的影响是正面还是负面的。此外,鉴于目前当地利率市场化的高水平和波动性,本报告也研究本地利率的波动性是如何影响资本结构的。这项研究使用来自麦格雷戈BFA数据库从1998-2007年期间的辅助数据来进行研究。 样本包括113约翰内斯堡证券交易所(JSE)的上市公司,为了得到不同行业在这方面的动态分析,这些公司按照行业分类。为检验结果进行了回归分析。结果发现,增加财务杠杆与公司价值是负相关的。这项研究证明利率对资本结构的影响是非决定性的。 1. 杠杆与资本结构 杠杆和资本结构 据沃德和普赖斯(2006年),财务杠杆是通过债务融资而不是股权融资的资本的比例。因此,杠杆越高,债务在公司的资本结构的金额就越高。费勒,罗斯,韦斯特和约旦,(2004)也指出资本结构是指公司用以提供其经营活动的债券和股票的数额比例。 最优资本结构 当一个企业的价值最大化,而资本成本最小化时,将实现最优债务/权益比率(费勒等人,2004年和艾哈特和布里格姆,2003)。相比之下,迈尔斯(1984)认为,不同的资本结构理论并不能解释实际的融资行为,因此它对企业最优资本结构的建议是很可笑的。然而各类研究人员已经发现证据,可以证明最优资本结构和公司价值最大化之间是正相关的。 沃德和普赖斯(2006年)指出,在一个盈利的企业里,增加债务/权益比率可以增加股东回报,但同时也增加了风险。沙玛(2006)指出杠杆和公司价值之间有直接的关系。拉舍(2003)声称,提高债务融资水平会增加每股收益率(EPS)和资产收益率(ROE)。德韦特(2006)证明,通过无限移动接近最优杠杆水平可以显著提高公司价值。 法马(2002)指出负债率和企业盈利能力间是正相关的。与此相反,拉詹和津加莱斯(1995)却发现,负债率和盈利能力之间是负相关的。 比蒂,古达克和汤姆森(2006)质疑资本结构理论的作用,认为资本结构理论的实际应用是有限的。另一个正在进行的问题争论是资本结构是否影响公司价值。马加里蒂斯和培斯拉克(2007)发现,效率和杠杆之间存在着反向因果关系。他们得出的结论是对杠杆效率的影响,在低到中等水平的杠杆中是正面的,在高杠杆水平中是负面的。最后,迈尔斯,在2001年写的最优资本结构指出,“不存在普遍适用的资本结构选择,没有理由去期待它”(迈尔斯,2001年,第81页)。 资本结构理论 大多数研究者对资本结构需要作为自己的出发点莫迪利亚尼和米勒(1958年),是谁获得的杠杆无关性定理,得出结论认为,资本结构不影响公司价值的一个理想的环境中开创性的工作。他们的理想金融环境的假设不包括税收,通货膨胀和交易成本的影响。这一理论被称为MMI,来自同行谁质疑他们考虑到没有坚定的环境中实际操作没有税收,通货膨胀和交易成本的影响的事实理论的有效性接受了批评。 这促使莫迪利亚尼和Miller(1963)中,进行修正,这是被称为MMII。他们还认为,在债务/权益比的变化不会影响对公司价值,然而,当税收和其他交易成本被认为需要两个因素被确认: 首先,资本的公司的加权平均资本成本(WACC)下降,因为它会增加其债务。二,股权增加企业的成本,因为它会增加债务,因为股东承担较高的经营风险,由于破产的可能性增大。 鉴于对资本结构的大讨论,并添加上述莫迪利亚尼和米勒模型(1958年和1963年),一些理论提供了进一步的贡献。 茹和李(2004)突出一些,将进一步调查该理论。他们指出,虽然MM1声称,公司的融资决策是独立于其完善的市场条件下,投资决策,这两项决定是通过市场机制不完善的四个来源链接: 1. 资本具有一定的转售价值,并且后面购买更昂贵。 2. 债务损失可全额抵扣税款。 3. 超过初始容量的股权和债务持有人之间可能会出现利益的冲突,因为公司股权的责任是有限的。 4. 破产情况下发生的某些费用。 考虑到现在给出的各种资本结构理论已经发展了几十年。上述的各点也将在更详细地讨论。 2. 财务杠杆和公司价值 结果为杠杆对企业价值的影响提供证据证明的关系确实存在于市场。结果还指向财务杠杆与公司价值之间的负相关关系。自变量,财务杠杆,以负债权益比率为代表被发现与因变量,由以下代表的比例相关,股本回报率,资产回报率,每股收益,经济增加值,营业利润率。的依赖性和独立变量显示出显著的相关性。然而,对于一些行业,医疗行业,例如,结果表明变量之间没有显著的相关性。 对于各个的代理公司值比率,在一般的ROE,ROA,和OPM比率显示出显著相关到D/ E比率。然而,结果EVA在任何情况下不显示显著的相关性。 回归分析进行了数据在十年内,以确定变量之间的相关性,如果有的话。试验用的95%的置信等级都进行。据齐克蒙德(2003年),置信水平估计的范围内,其人口平均预期落空。置信度是一个百分比表示的结果将是正确的长期概率。因此,第一个步骤是检查如果人口平均是95%置信区间下方。此后,需要检查的相关性是否是正或负。这将显示由在上表中的参数估计的符号:一个正号表示将正向关系和负号将指示变量之间的反比关系。最后,实际的百分比的相关系数或十进制确定哪个自变量解释因变量的程度。下表提供的结果为市场和此后的结果的各种产业也将被考虑。 股本回报率:在一个显着水平α=5%有债务权益比率之间的显著的负相关性,净资产收益率。在负债权益比率的增加与在股权比例的收益减少有关。最后,65%的净资产收益率的值可以通过债务权益比率为市场来解释。 净资产收益率:在一个显着水平α=5%有债务权益比率之间的显著的负相关性和资产收益率。在负债权益比率的增加是与资产比率的收益减少有关。最后,净资产收益率的值%可以通过债务权益比率为市场来解释。 经济增加值:在一个显着水平α=5%有债务权益比率之间没有显著的相关性和资产市场收益。 经营利润率:在一个显着性水平α=5%有债务权益率和营业利润率之间的显著的负相关关系。在负债权益比率的增加与营业利润率的下降有关。最后,净资产收益率的值%可以通过债务权益比率为市场来解释。 每股收益:在一个显着水平α=5%有债务权益率和每股收益之间的显著的负相关关系。在负债权益比率的增加是与每股收益的下降有关。最后,每股收益值的%,可以通过债务权益比率为市场来解释。 房价收入比:在一个显着水平α=5%有债务权益比和房价收入比为市场之间没有显著的相关性。

3. 利率和资本结构没有滞后 该结果的利率对资本结构的影响提供证据证明两个变量之间不存在显著的关系,既为市场总体和各个行业。因此,没有可以推断,对于一个正数或利率和资本结构之间的负相关关系进行。自变量,在这种情况下是利率,通过加权平均年南非黄金透支贷款利率表示。因变量的代理是债务权益比率。下表提供的结果为市场和此后的结果的各个行业将被考虑。 利率:市场 - 在一个显着水平α=5%,还有利率和债务权益比率为市场之间没有显著的相关性。 利率:基本材料行业 - 在一个显着水平α=5%,还有利率和债务权益比率为基础材料部门之间没有显著的相关性。 利率:消费品以部门在显着性水平α=5%有利率和债务权益比率为消费品行业之间没有显著的相关性。 利息:消费者服务行业 - 在一个显着水平α=5%,还有利率和债务权益比率为消费者服务部门之间没有显著的相关性。 利率:医疗保健品部门 - 在一个显着水平α=5%,还有利率和债务权益比率为消费品行业之间没有显著的相关性。 利率:工业部门 - 在一个显着水平α=5%,还有利率和债务权益比率为工业部门之间没有显著的相关性。 利率:石油与天然气行业 - 在一个显着水平α=5%,还有利率和债务权益比率为石油和天然气部门之间没有显著的相关性。 利率:科技业 - 在一个显着水平α=5%,还有利率和债务权益比率为技术部门之间没有显著的相关性。 利率:电讯业 - 在一个显着水平α=5%,还有利率和债务权益比率为电信部门之间没有显著的相关性。

4. 成果分析 简介 在第五章介绍的结果是基于先前假设的两个假设。关于对财务杠杆与公司价值的影响,第一种假设,结果提供证据,接受零假设。因此,增加财务杠杆导致的公司价值的下降。相反,进行了前期研究,一个负相关关系被发现在南非市场对1998年至2007年期间在约翰内斯堡证券交易所上市公司的背景下存在。 另外一点需要注意的是,该结果也各不相同的行业领域。这符合了企业的经济环境与它竞争的行业相关的波特(2004)断言。 有关利率和资本结构的影响,第二个假设,结果是不确定的,因为没有显著相关性变量之间发现。多种可能性可以解释这个结果。这将在后面更详细地讨论。 假设1:财务杠杆和公司价值 假设1: 零假设指出,增加杠杆率(D/ E比)为公司降低公司的价值。另一种假说认为,在杠杆率的变化会增加公司的价值。 对于公司价值的代理是每股收益(EPS),市盈率(P/ E),股本回报率(ROE),净资产收益率(ROA),盈利增加值(EVA)和经营利润率(OPM)。 财务杠杆对市场和公司价值 表1中的数据显示,4六个变量是代理为公司价值呈负财务杠杆对市场相关。这两个变量,显示没有显著的相关性分别为EVA和PE的比例。 这证明,有财务杠杆与公司价值之间的反比关系。这些发现与显著以前的研究,包括莫