第12章 税制结构教学教案

《纳税实务》全册电子教案课程教学设计

《纳税实务》第一章:税收概述教学目标:1. 理解税收的定义和特征2. 掌握税收的分类和作用3. 了解税收制度的基本构成教学内容:1. 税收的定义和特征2. 税收的分类a. 直接税和间接税b. 流转税、所得税、财产税、资源税3. 税收的作用4. 税收制度的基本构成教学过程:1. 导入:介绍税收的概念和重要性2. 讲解:详细讲解税收的定义、特征、分类和作用3. 案例分析:分析具体税收案例,加深对税收制度的理解4. 总结:回顾本章内容,强调税收制度的基本构成教学评估:1. 课堂提问:检查学生对税收概念和分类的理解2. 案例分析报告:评估学生对税收案例的分析能力《纳税实务》第二章:税收政策和税收立法教学目标:1. 理解税收政策的作用和目标2. 掌握税收立法的基本原则3. 了解税收政策和税收立法的关系教学内容:1. 税收政策的作用和目标2. 税收立法的基本原则3. 税收政策和税收立法的关系4. 我国税收政策的发展历程教学过程:1. 导入:介绍税收政策和税收立法的重要性2. 讲解:详细讲解税收政策的作用、目标、基本原则和我国税收政策的发展历程3. 案例分析:分析具体税收政策案例,加深对税收政策和税收立法关系的理解4. 总结:回顾本章内容,强调税收政策的作用和目标教学评估:1. 课堂提问:检查学生对税收政策和税收立法的理解2. 案例分析报告:评估学生对税收政策案例的分析能力《纳税实务》第三章:税收征收管理教学目标:1. 理解税收征收管理的基本原则2. 掌握税收征收管理的主要环节3. 了解税收征收管理的基本制度教学内容:1. 税收征收管理的基本原则2. 税收征收管理的主要环节a. 税务登记b. 税款征收c. 税务检查d. 争议处理3. 税收征收管理的基本制度a. 纳税申报制度b. 税务信用管理制度c. 税收信息化管理制度教学过程:1. 导入:介绍税收征收管理的重要性2. 讲解:详细讲解税收征收管理的基本原则、主要环节和基本制度3. 案例分析:分析具体税收征收管理案例,加深对税收征收管理实务的理解4. 总结:回顾本章内容,强调税收征收管理的基本原则和主要环节教学评估:1. 课堂提问:检查学生对税收征收管理的基本原则和主要环节的理解2. 案例分析报告:评估学生对税收征收管理案例的分析能力《纳税实务》第四章:企业所得税征收管理教学目标:1. 理解企业所得税的定义和作用2. 掌握企业所得税的税率和征收方法3. 了解企业所得税征收管理的基本规定教学内容:1. 企业所得税的定义和作用2. 企业所得税的税率和征收方法3. 企业所得税征收管理的基本规定4. 企业所得税的优惠政策教学过程:1. 导入:介绍企业所得税的重要性2. 讲解:详细讲解企业所得税的定义、税率、征收方法、征收管理的基本规定和优惠政策3. 案例分析:分析具体企业所得税征收管理案例,加深对企业所得税征收管理实务的理解4. 总结:回顾本章内容,强调企业所得税的税率和征收方法教学评估:1. 课堂提问:检查学生对企业所得税的理解2. 案例分析报告:评估学生对企业所得税征收管理案例的分析能力《纳税实务》第五章:个人所得税征收管理教学目标:1. 理解个人所得税的定义和作用2. 掌握个人所得税的税率和征收方法3. 了解个人所得税征收管理的基本规定教学内容:1. 个人所得税的定义和作用2. 个人所得税的税率和征收方法3. 个人所得税征收管理的基本规定4. 个人所得税的优惠政策教学过程:1. 导入:介绍个人所得税的重要性2. 讲解:详细讲解个人所得税的定义、税率、征收方法、征收管理的基本规定和优惠政策3. 案例分析:分析具体个人所得税征收管理案例,加深对个人《纳税实务》第六章:增值税征收管理教学目标:1. 理解增值税的定义和作用2. 掌握增值税的税率和征收方法3. 了解增值税征收管理的基本规定教学内容:1. 增值税的定义和作用2. 增值税的税率和征收方法3. 增值税征收管理的基本规定4. 增值税的优惠政策教学过程:1. 导入:介绍增值税的重要性2. 讲解:详细讲解增值税的定义、税率、征收方法、征收管理的基本规定和优惠政策3. 案例分析:分析具体增值税征收管理案例,加深对增值税征收管理实务的理解4. 总结:回顾本章内容,强调增值税的税率和征收方法教学评估:1. 课堂提问:检查学生对增值税的理解2. 案例分析报告:评估学生对增值税征收管理案例的分析能力《纳税实务》第七章:消费税征收管理教学目标:1. 理解消费税的定义和作用2. 掌握消费税的税率和征收方法3. 了解消费税征收管理的基本规定教学内容:1. 消费税的定义和作用2. 消费税的税率和征收方法3. 消费税征收管理的基本规定4. 消费税的优惠政策教学过程:1. 导入:介绍消费税的重要性2. 讲解:详细讲解消费税的定义、税率、征收方法、征收管理的基本规定和优惠政策3. 案例分析:分析具体消费税征收管理案例,加深对消费税征收管理实务的理解4. 总结:回顾本章内容,强调消费税的税率和征收方法教学评估:1. 课堂提问:检查学生对消费税的理解2. 案例分析报告:评估学生对消费税征收管理案例的分析能力《纳税实务》第八章:营业税征收管理教学目标:1. 理解营业税的定义和作用2. 掌握营业税的税率和征收方法3. 了解营业税征收管理的基本规定教学内容:1. 营业税的定义和作用2. 营业税的税率和征收方法3. 营业税征收管理的基本规定4. 营业税的优惠政策教学过程:1. 导入:介绍营业税的重要性2. 讲解:详细讲解营业税的定义、税率、征收方法、征收管理的基本规定和优惠政策3. 案例分析:分析具体营业税征收管理案例,加深对营业税征收管理实务的理解4. 总结:回顾本章内容,强调营业税的税率和征收方法教学评估:1. 课堂提问:检查学生对营业税的理解2. 案例分析报告:评估学生对营业税征收管理案例的分析能力《纳税实务》第九章:税收筹划教学目标:1. 理解税收筹划的含义和原则2. 掌握税收筹划的基本方法3. 了解税收筹划的合法性和道德风险教学内容:1. 税收筹划的含义和原则2. 税收筹划的基本方法a. 选择合理的税务登记方式b. 选择合适的税收优惠政策c. 优化税务申报和支付方式3. 税收筹划的合法性和道德风险教学过程:1. 导入:介绍税收筹划的意义2. 讲解:详细讲解税收筹划的含义、原则、基本方法和其合法性与道德风险3. 案例分析:分析具体税收筹划案例,加深对税收筹划实务的理解4. 总结:回顾本章内容,强调税收筹划的基本方法和合法性教学评估:1. 课堂提问:检查学生对税收筹划的理解2. 案例分析报告:评估学生对税收筹划案例的分析能力《纳税实务》第十章:税务会计和税务审计教学目标:1. 理解税务会计的含义和作用2. 掌握税务会计的基本原则和方法3. 了解税务审计的基本内容和程序教学内容:1. 税务会计的含义和作用2. 税务会计的基本原则和方法3. 税务审计的基本内容和程序教学过程:1. 导入:介绍税务会计和税务审计的重要性2. 讲解:详细讲解税务会计的含义、作用、基本原则和方法以及税务审计的基本内容和程序3. 案例分析:分析具体税务会计和税务审计案例,加深对税务会计和税务审计实务的理解4. 总结:回顾本章内容,强调税务会计和税务审计的基本原则和方法《纳税实务》第十一章:税收风险管理与税务合规教学目标:1. 理解税收风险管理的含义和重要性2. 掌握税收风险的识别和评估方法3. 了解税务合规的基本要求和措施教学内容:1. 税收风险管理的含义和重要性2. 税收风险的识别和评估方法3. 税务合规的基本要求和措施4. 税收风险管理和税务合规的最佳实践教学过程:1. 导入:介绍税收风险管理和税务合规在企业运营中的重要性2. 讲解:详细讲解税收风险管理的含义、税收风险的识别和评估方法、税务合规的基本要求和措施以及最佳实践3. 案例分析:分析具体税收风险管理和税务合规案例,加深对税收风险管理和税务合规实务的理解4. 总结:回顾本章内容,强调税收风险管理和税务合规的重要性教学评估:1. 课堂提问:检查学生对税收风险管理和税务合规的理解2. 案例分析报告:评估学生对税收风险管理和税务合规案例的分析能力《纳税实务》第十二章:税收筹划的法律风险与伦理考量教学目标:1. 理解税收筹划法律风险的含义和来源2. 掌握税收筹划伦理考量的原则和标准3. 了解如何降低税收筹划的法律风险和伦理风险教学内容:1. 税收筹划法律风险的含义和来源2. 税收筹划伦理考量的原则和标准3. 降低税收筹划法律风险和伦理风险的方法4. 税收筹划法律风险和伦理风险的实际案例分析教学过程:1. 导入:介绍税收筹划在实际操作中可能面临的法律风险和伦理考量2. 讲解:详细讲解税收筹划法律风险的含义、来源、税收筹划伦理考量的原则和标准以及如何降低这些风险的方法3. 案例分析:分析具体税收筹划法律风险和伦理风险的案例,加深对税收筹划法律风险和伦理考量的理解4. 总结:回顾本章内容,强调在税收筹划中应注意的法律风险和伦理考量教学评估:1. 课堂提问:检查学生对税收筹划法律风险和伦理考量的理解2. 案例分析报告:评估学生对税收筹划法律风险和伦理案例的分析能力《纳税实务》第十三章:国际税收筹划与管理教学目标:1. 理解国际税收筹划的含义和目的2. 掌握国际税收筹划的基本方法和策略3. 了解国际税收筹划与管理的基本原则和程序教学内容:1. 国际税收筹划的含义和目的2. 国际税收筹划的基本方法和策略3. 国际税收筹划与管理的基本原则和程序4. 国际税收筹划与管理的实际案例分析教学过程:1. 导入:介绍国际税收筹划在全球经济中的重要性和实际应用2. 讲解:详细讲解国际税收筹划的含义、目的、基本方法和策略以及国际税收筹划与管理的基本原则和程序3. 案例分析:分析具体国际税收筹划的案例,加深对国际税收筹划与管理实务的理解4. 总结:回顾本章内容,强调国际税收筹划与管理的基本原则和方法教学评估:1. 课堂提问:检查学生对国际税收筹划与管理的内容和案例的理解2. 案例分析报告:评估学生对国际税收筹划与管理案例的分析能力《纳税实务》第十四章:税收筹划的未来发展教学目标:1. 理解税收筹划未来发展的新趋势和新机遇2. 掌握税收筹划未来发展的挑战和应对策略3. 了解税收筹划在未来的社会责任和道德责任教学内容:1. 税收筹划未来发展的新趋势和新机遇2. 税收筹划未来发展的挑战和应对策略3. 税收筹划在未来的社会责任和道德责任教学过程:1. 导入:介绍税收筹划在未来发展中可能面临的新趋势和机遇2. 讲解:详细讲解税收筹划未来发展的趋势、挑战以及应对策略,强调税收筹划在未来应承担的社会责任和道德责任3. 案例分析:分析具体税收筹划未来发展的案例,加深对未来税收筹划发展的理解4. 总结:回顾本章内容,强调税收筹划在未来发展中的挑战和机遇教学评估:1. 课堂提问:检查学生对税收筹划未来发展的新趋势、挑战和社会责任的理解2. 案例分析报告:评估学生对税收筹划未来发展案例的分析能力《纳税实务》第十五章:税收筹划的综合实践与应用教学目标:1. 理解税收筹划在实际应用中的综合性和复杂性2. 掌握税收筹划实际应用的流程和关键环节3. 了解税收筹划在重点和难点解析《纳税实务》全册电子教案完整版课程教学设计涵盖了税收概述、税收政策和税收立法、税收征收管理、企业所得税征收管理、个人所得税征收管理、增值税征收管理、消费税征收管理、营业税征收管理、税收筹划、税务会计和税务审计、税收风险管理与税务合规、税收筹划的法律风险与伦理考量、国际税收筹划与管理、税收筹划的未来发展以及税收筹划的综合实践与应用等十五个章节。

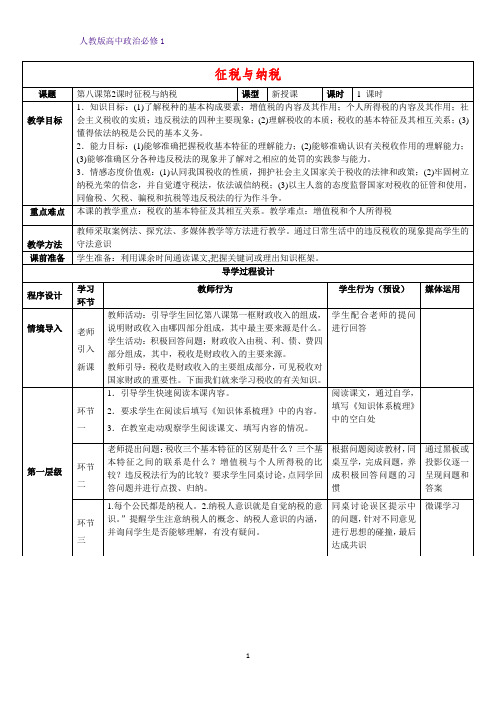

人教版高中政治必修1精品教学设计12:8.2 征税与纳税教案

第二层级

合作

探究

一要求学生分小组先进行讨论,然后形成小组意见,最后再

要求小组展示,小组展示的形式可以多样:在座位上口头

表达、在黑板上板书、写在卡片上通过多媒体展示。

其间,

老师要在全班走动,观察各组学生的讨论情况,并进行指

导。

学生讨论结束后可以通过举手的方式看哪个小组最

快,点最快的小组回答问题,针对答案要求小组其他成员

补充或其他小组补充。

老师归纳点评:对各小组展示的内容进行点评,多肯定、

鼓励,并指出公民依法纳税的必要性以及公民的正确做法

分小组共同讨论问题,

人人参与,有疑惑举手

问老师,并积极举手抢

答。

一方面对本组代表

发言进行补充,加一方

面注意倾听其他小组

的发言,做好补充的准

备

PPT展示

合作探究二要求同上。

老师归纳点评:指出增值税和个人所得税的作用。

同上

拓展应用要求全班同学思考并进行提问,注意提问时不要局限于少

数学生,要注意照顾不同层次的学生,给所有人机会。

学生独立完成,积极举

手发言,倾听其他同学

的答案和老师的点评

第三层级课内

巩固布置学生完成练习,根据时间进行提问和讲解。

快速完成练习并同桌

对比答案、进行讨论

第四层级课堂

总结

反思

老师对本节课内容进行总结,师生共同完成《思维导图》,

要求学生对本节课内容进行总结,课后对所学内容进行反

思。

完成并理解掌握《思维

导图》,对本节课内容

进行总结,课后进行反

思

PPT展示

板书设计

课后巩固布置学生完成91淘课网本框课时作业。

2024年中国税制课件

中国税制课件一、引言税收是国家为实现其职能,凭借政治权力,依法参与单位和个人的财富分配,强制、无偿地取得财政收入的一种形式。

税收是国家宏观调控的重要手段,对经济发展、社会公平、国家稳定具有重要作用。

中国税制历史悠久,自改革开放以来,我国税制改革不断深化,逐步形成了以增值税、企业所得税、个人所得税为主体的现代税收体系。

本课件旨在介绍中国税制的基本情况、税种分类、税收优惠政策等方面的内容,以帮助大家更好地了解和运用税收知识。

二、中国税制基本情况1.税收制度:我国实行分税制财政管理体制,税收分为中央税、地方税和中央地方共享税。

中央税包括关税、消费税等;地方税包括城市维护建设税、土地增值税等;中央地方共享税包括增值税、企业所得税、个人所得税等。

2.税收法律体系:我国税收法律体系以《宪法》为根本,以《税收征收管理法》为基础,包括税收法律法规、税收部门规章、税收规范性文件等。

3.税收征收管理:我国税收征收管理实行属地管理和分级管理相结合的原则,各级税务机关负责所辖区域内的税收征收管理工作。

税收征收管理包括税务登记、发票管理、税款征收、税收检查、税收违法处理等环节。

4.税收优惠政策:我国税收优惠政策主要包括减免税、税率优惠、税收抵免、加速折旧等。

税收优惠政策旨在支持国家战略、促进经济发展、调节收入分配、保障民生等方面。

三、中国税种分类1.流转税类:主要包括增值税、消费税、关税等。

流转税是对商品和劳务的增值额或销售额征税,具有税负转嫁的特点。

2.所得税类:主要包括企业所得税、个人所得税等。

所得税是对企业和个人的所得额征税,具有直接税的特点。

3.财产税类:主要包括房产税、契税、车船税等。

财产税是对财产的价值或数量征税,具有税源稳定的特点。

4.资源税类:主要包括资源税、环境保护税等。

资源税是对开发和利用自然资源的单位和个人征税,具有调节资源开发和保护环境的作用。

5.行为税类:主要包括城市维护建设税、印花税等。

行为税是对特定行为征税,具有引导社会行为的作用。

中国税制最新版精品课件第12章

4.纳税申报的要求

5.纳税申报的方式

2.税款征收制度 (1)代扣代缴、代收代缴税款制度 (2)延期缴纳税款制度 (3)税收滞纳金征收制度 (4)减免税收制度 (5)税额核定和税收调整制度 (6)未办理税务登记的从事生产、经营的纳税人,以

及临时从事经营纳税人的税款征收制度。

(7)税款的退还和追征制度 ①税款的退还。《征管法》第五十一条规定,纳税人超过应纳税额缴

一、 纳税担保 纳税担保,是指经税务机关同意或确认,纳税人或其 他自然人、法人、经济组织以保证、抵押、质押的方 式,为纳税人应当缴纳的税款及滞纳金提供担保的行 为。

1.纳税保证

纳税保证,是指纳税保证人向税务机关保证;当纳税人 未按照税收法律、行政法规规定或者税务机关确定的 期限缴清税款、滞纳金时,由纳税保证人按照约定履 行缴纳税款及滞纳金的行为。税务机关认可的,保证 成立;税务机关不认可的,保证不成立。

c.任何单位和个人都有权检举违反税收法律、行政法 规的行为。

②地方各级人民政府、有关部门和单位的义务:

a.任何机关、单位和个人不得违反法律、行政法规的 规定,擅自做出税收开征、停征以及减税、免税、退 税、补税和其他与税收法律、行政法规相抵触的决定。

b.收到违反税收法律、行政法规行为检举的机关和负 责查处的机关应当为检举人保密。

(4)定期定额征收。指税务机关通过典型调查,逐户确定营业额和所得额并 据以征税的方式。这种方式一般适用于无完整考核依据的小型纳税单位。

《纳税实务》教案

《纳税实务》教案章节一:纳税基础理论1. 学习目标:使学生了解纳税的基本概念、税收的分类和特点,理解税收制度及其构成要素。

2. 教学内容:税收的含义、税收的分类、税收的特点、税收制度的构成要素。

3. 教学方法:讲授法、案例分析法。

章节二:纳税义务人及税务登记1. 学习目标:使学生掌握纳税义务人的划分、税务登记的程序和内容。

2. 教学内容:纳税义务人的划分、税务登记的种类、税务登记的程序。

3. 教学方法:讲授法、小组讨论法。

章节三:税收征收管理1. 学习目标:使学生了解税收征收管理的概念、内容和方法,掌握税收征收管理的程序。

2. 教学内容:税收征收管理的概念、税收征收管理的内容、税收征收管理的方法、税收征收管理的程序。

3. 教学方法:讲授法、小组讨论法。

章节四:增值税的计算与申报1. 学习目标:使学生掌握增值税的基本概念、计算方法和申报流程。

2. 教学内容:增值税的基本概念、增值税的计算方法、增值税的申报流程。

3. 教学方法:讲授法、案例分析法。

章节五:企业所得税的计算与申报1. 学习目标:使学生掌握企业所得税的基本概念、计算方法和申报流程。

2. 教学内容:企业所得税的基本概念、企业所得税的计算方法、企业所得税的申报流程。

3. 教学方法:讲授法、案例分析法。

章节六:个人所得税的计算与申报1. 学习目标:使学生掌握个人所得税的基本概念、计算方法和申报流程。

2. 教学内容:个人所得税的基本概念、个人所得税的计算方法、个人所得税的申报流程。

3. 教学方法:讲授法、案例分析法。

章节七:税收筹划概述1. 学习目标:使学生了解税收筹划的概念、目的和原则,掌握税收筹划的方法和技巧。

2. 教学内容:税收筹划的概念、税收筹划的目的、税收筹划的原则、税收筹划的方法、税收筹划的技巧。

3. 教学方法:讲授法、小组讨论法。

章节八:税收筹划策略与应用1. 学习目标:使学生能够根据企业的实际情况,选择合适的税收筹划策略,并应用于实际操作。

《纳税实务》全册电子教案完整版课程教学设计

《纳税实务》第一章:税收概述一、教学目标:1. 让学生了解税收的定义、特征和功能。

2. 让学生掌握税收的基本分类和税收制度的基本构成。

3. 让学生了解我国税收制度的发展历程。

二、教学内容:1. 税收的定义与特征2. 税收的功能3. 税收的基本分类4. 税收制度的基本构成5. 我国税收制度的发展历程三、教学重点与难点:1. 教学重点:税收的定义、特征、功能以及税收制度的基本构成。

2. 教学难点:税收的分类和我国税收制度的发展历程。

四、教学方法:1. 讲授法:讲解税收的定义、特征、功能以及税收制度的基本构成。

2. 案例分析法:分析税收分类和我国税收制度的发展历程。

五、教学过程:1. 导入:简要介绍税收的概念,引发学生对税收的思考。

2. 讲解:详细讲解税收的定义、特征、功能以及税收制度的基本构成。

3. 案例分析:分析税收分类和我国税收制度的发展历程。

4. 互动环节:学生提问,教师解答。

5. 总结:概括本节课的主要内容,布置课后作业。

《纳税实务》第二章:增值税一、教学目标:1. 让学生了解增值税的定义、特征和作用。

2. 让学生掌握增值税的税率、计税依据和计算方法。

3. 让学生了解增值税的优惠政策。

二、教学内容:1. 增值税的定义与特征2. 增值税的税率3. 增值税的计税依据和计算方法4. 增值税的优惠政策三、教学重点与难点:1. 教学重点:增值税的定义、特征、税率、计税依据和计算方法以及优惠政策。

2. 教学难点:增值税的计算方法和优惠政策。

四、教学方法:1. 讲授法:讲解增值税的定义、特征、税率、计税依据和计算方法。

2. 案例分析法:分析增值税的优惠政策。

五、教学过程:1. 导入:简要介绍增值税的概念,引发学生对增值税的思考。

2. 讲解:详细讲解增值税的定义、特征、税率、计税依据和计算方法。

3. 案例分析:分析增值税的优惠政策。

4. 互动环节:学生提问,教师解答。

5. 总结:概括本节课的主要内容,布置课后作业。

《纳税实务》全册电子教案课程教学设计

《纳税实务》第一章纳税基础一、教学目标1. 了解税收的基本概念和特征2. 掌握税收的分类和征税对象3. 熟悉税收法律关系和税收制度4. 理解税收征收管理的基本规定二、教学内容1. 税收的基本概念与特征2. 税收的分类和征税对象3. 税收法律关系4. 税收制度概述5. 税收征收管理的基本规定三、教学重点与难点1. 教学重点:税收的基本概念、税收分类、税收法律关系、税收制度、税收征收管理。

2. 教学难点:税收的基本概念、税收分类、税收法律关系、税收制度。

四、教学方法1. 讲授法:讲解税收的基本概念、分类、法律关系、制度和征收管理。

2. 案例分析法:分析实际案例,帮助学生理解税收相关概念和规定。

3. 互动教学法:提问、讨论,提高学生对税收知识的理解和应用能力。

五、教学步骤1. 导入:介绍税收在国家经济中的重要性,引出本章主题。

2. 讲解税收的基本概念与特征:阐述税收的定义、特点和作用。

3. 讲解税收的分类和征税对象:介绍直接税和间接税的分类,以及各类税收的征税对象。

4. 讲解税收法律关系:阐述税收法律关系的主体、客体和内容。

5. 讲解税收制度概述:介绍我国税收制度的构成和特点。

6. 讲解税收征收管理的基本规定:阐述税收征收管理的原则、程序和法律责任。

7. 案例分析:分析实际案例,帮助学生理解税收相关概念和规定。

8. 互动环节:提问、讨论,提高学生对税收知识的理解和应用能力。

9. 总结:回顾本章内容,强调重点知识点。

10. 布置作业:布置相关练习题,巩固所学知识。

《纳税实务》第二章增值税一、教学目标1. 了解增值税的基本概念和特征2. 掌握增值税的税率及其计算方法3. 熟悉增值税的税收优惠和征收管理4. 理解增值税的转型与发展二、教学内容1. 增值税的基本概念与特征2. 增值税的税率及其计算方法3. 增值税的税收优惠4. 增值税的征收管理5. 增值税的转型与发展三、教学重点与难点1. 教学重点:增值税的基本概念、税率计算、税收优惠、征收管理和转型与发展。

《纳税实务》全册电子教案课程教学设计

《纳税实务》第一章纳税基础第一节:纳税概述一、教学目标:1. 了解税收的定义、特征和分类。

2. 掌握税收的基本原则和纳税人的义务。

3. 理解税收制度的基本构成和税收政策的作用。

二、教学内容:1. 税收的定义和特征2. 税收的分类3. 税收的基本原则4. 纳税人的义务5. 税收制度的基本构成6. 税收政策的作用三、教学方法:1. 讲授法:讲解税收的定义、特征、分类和基本原则。

2. 案例分析法:分析典型税收案例,加深对税收制度的理解。

四、教学步骤:1. 引入税收的概念,让学生了解税收的基本含义。

2. 讲解税收的特征,让学生理解税收的特殊性质。

3. 分析税收的分类,让学生掌握不同类型税收的特点。

4. 阐述税收的基本原则,让学生了解税收制度的基本理念。

5. 介绍纳税人的义务,让学生明白纳税人的责任和义务。

6. 探讨税收政策的作用,让学生了解税收政策对经济的影响。

五、教学评价:1. 课堂问答:检查学生对税收定义、特征和分类的掌握。

2. 案例分析报告:评估学生对税收案例分析的能力。

《纳税实务》第二章税法构成第二节:税法要素一、教学目标:1. 了解税法的定义和构成。

2. 掌握税法的基本要素,包括纳税人、税率、计税依据等。

3. 理解税法的基本原则和税收法律关系。

二、教学内容:1. 税法的定义和构成2. 纳税人的确定3. 税率的设定4. 计税依据的确定5. 税法的基本原则6. 税收法律关系的建立和变更三、教学方法:1. 讲授法:讲解税法的定义、构成、基本要素和基本原则。

2. 小组讨论法:让学生分组讨论税收法律关系。

四、教学步骤:1. 引入税法的概念,让学生了解税法的基本含义。

2. 讲解税法的构成,让学生掌握税法的基本要素。

3. 分析纳税人的确定,让学生了解不同类型纳税人的特点。

4. 阐述税率的设定,让学生掌握税率确定的原则和方法。

5. 介绍计税依据的确定,让学生了解计税依据的选取原则。

6. 探讨税法的基本原则,让学生了解税法制度的基本理念。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2020/10/14

第十二章 税制结构

14

(三)按社会再生产过程中的资金运动划 分税制结构

❖ 主要代表人物:马斯格雷夫夫妇

❖ 税制划分: (1)各种税主要是在商品市场和要素市 场上课征,相应地形成商品课税体系和所 得课税体系。 (2)对资金存量或过去财富课税的税种 主要有土地税、房屋税、遗产税、继承税、 赠与税等。

❖ 发展中国家与工业化国家税制结构趋同的原 因。

2020/10/14

第十二章 税制结构

47

2020/10/14

第十二章 税制结构

48

42

一、我国税制结构的历史演变

第一阶段:改革开放伊始到1985年实行第二步 “利改税”前夕的1984年。

第二阶段:从1985年全面实施第二步“利改税” 到1991年。

第三阶段:从新一轮经济繁荣伊始的1992年到 1994年分税制改革后的1996年。

第四阶段:1997年到2000年,税制运行的宏观 经济环境发生了巨大变化。

税制是在1994年税制改革之后形成的,共有7大 类25个税种。

2020/10/14

第十二章 税制结构

16

第三节 各税系概况

一、所得税制 二、商品税制 三、财产税制

2020/10/14

第十二章 (一)所得税的产生与发展

(二)所得税的性质

(三)所得税的优缺点

(四)所得税的类型

多阶段 增值额 流转额

2020/10/14

税基

消费品

消费品与 全部交易

一般型 选择型 资本品

额

(1) (2) (3)

(5) (6) (7)

(9) (10) (11)

—— —— ——

(4) ——

(8) (12) —— ——

第十二章 税制结构

—— (13)

31

(五)商品税的课征方法

❖ 从生产过程的阶段性来看商品税的课征方法 1.许可课税法 2.生产课税法 3.转移课税法

❖ 一般财产税是一个古老的税制。

❖ 遗产税: 1.遗产税早在古代埃及就已征收。 2.罗马:正式设立遗产税。 3.英国:现代意义的遗产税制。

2020/10/14

第十二章 税制结构

34

(二)遗产税的性质

❖ 对人税 ❖ 对存量课征 ❖ 定期课征,课征对象是财产

2020/10/14

第十二章 税制结构

35

(三)财产税的类型

22

(五)所得税的课征

1.课税范围 2.课征方法

2020/10/14

第十二章 税制结构

23

1.课税范围

课税范围是指一个国家在行使其课税权 力时所涉及的纳税主体与课税客体的范围。 凡属课税范围之内的纳税人与课税对象都要 依法纳税。就目前来看,世界各国实行两种 税收管辖权,即属地原则与属人原则。

2020/10/14

❖ 复合税制是一种比较科学的税收制度。

❖ 为了保持复合税制应有的优势,要慎重选择税 种和税源。

❖ 在理论上,对复合税制结构的分类多种多样。

2020/10/14

第十二章 税制结构

7

三、税制结构

❖ 税制结构是指一国各税种的总体安排。

❖ 需要说明的两点: 1.税收结构是在具体的税制类型条件下 产生的。 2.在税制结构中,不同税种的相对重要 性差异很大,形成了不同的税制模式。

3.课税难以普遍。 4.存在很多管理问题。

2020/10/14

第十二章 税制结构

38

(四)财产税的课征方法

1.土地税的课征方法 2.遗产税的课征方法

2020/10/14

第十二章 税制结构

39

1.土地税的课征方法

(1)依据土地面积课征;

(2)依据土地的肥瘠程度课征;

(3)依据土地产量课征;

(4)依据土地收益课征;

2020/10/14

第十二章 税制结构

8

三、税制结构

税制结构的演变过程: (一)简单(或传统)的直接税制 (二)从简单的直接税制发展到间接税制 (三)从间接税制发展到现代直接税制 (四)税制结构发展的新趋势

2020/10/14

第十二章 税制结构

9

第二节 税种设置理论与实践

一、税种设置理论 二、税种设置现状

❖ 从计税依据角度来看课税方法 1.流转额课税法 2.增值额课税法

2020/10/14

第十二章 税制结构

32

三、财产税制

(一)财产税制的历史发展 (二)财产税的性质 (三)财产税的类型 (四)财产税的优缺点 (五)财产税的课征方法

2020/10/14

第十二章 税制结构

33

(一)财产税制的历史发展

优点:

1.负担普遍

2.课税容易

3.收入充裕

4.抑制特定消费品的消费

5.纳税人不感觉痛苦

2020/10/14

第十二章 税制结构

29

(三)商品税的优缺点

缺点: 1.不符合纳税能力原则 2.违反税负公平原则 3.商品税缺乏弹性

2020/10/14

第十二章 税制结构

30

(四)商品课税的类型

阶段

单一阶段 零售 批发 产制

2020/10/14

第十二章 税制结构

15

二、税种设置现状

❖ 现实中常用的税收分类标准: (1)以税种的税收负担是否能转嫁为标准,将

税种划分为直接税和间接税;

(2)以课税对象的性质为标准,将税种划分为 所得课税、商品和服务课税以及财富和财产课税。

❖ IMF和OECD对税种的划分

❖ 我国同其他国家一样,目前征收很多不同类型的 税种,各税种既互相区别又密切相关。我国现行

1.关税 2.营业税、货物税等税种 3.增值税

2020/10/14

第十二章 税制结构

27

(二)商品税的性质

1.商品税以商品价值的流转额为课税基础; 2.商品税是对物税; 3.商品课税要确定课征环节; 4.重复征税; 5.存在税收转嫁现象。

2020/10/14

第十二章 税制结构

28

(三)商品税的优缺点

1.就课征方式而言,可分为一般财产税和个别

财产税。

2.就课征对象而言,可分为静态财产税与动态

财产税。

3.按课征标准不同,分为财产价值税与财产增

值税。

4.就课征时序而言,可分为经常财产税与临时

财产税。

5.就计税依据而言,可分为估价财产税和市价

财产税。

2020/10/14

第十二章 税制结构

36

(四)财产税的优缺点

2020/10/14

第十二章 税制结构

45

(二)税制结构的决定因素

1.经济发展水平 2.管理能力 3.财政支出结构 4.税收政策目标 5.相邻国家的示范效应

2020/10/14

第十二章 税制结构

46

(三)各国税制结构的趋同趋势

❖ 随着世界各国的经济发展、经济一体化进程 加快,各国税制结构表现出缓慢趋同态势。

第十二章 税制结构

2020/10/14

第十二章 税制结构

1

第十二章 税制结构

本章结构:

税制结构

第一节 税收制度、税制类型

和税制结构

第二节 税种设置理论

与实践

第三节 各税系概况

第四节 税制结构的 比较分析

2020/10/14

第十二章 税制结构

2

第一节 税收制度、税制类型和 税制结构

一、税收制度 二、税制类型 三、税制结构

2020/10/14

第十二章 税制结构

3

二、税制类型

(一)单一税制主张 (二)复合税制

2020/10/14

第十二章 税制结构

5

(一)单一税制主张

1.单一土地税论 2.单一消费税论 3.单一财产税论 4.单一所得税论

2020/10/14

第十二章 税制结构

6

(二)复合税制

❖ 复合税制是指在一个税收管辖权范围内,同时 课征两种以上税种的税制。

❖ 缺点: 1.所得税概念不十分明确,因而导致应税

所得的计算不尽一致;

2.净所得计算困难重重;

3.所得税容易发生逃税现象;

4.所得税会泄漏私人经营上的秘密,引起

纠纷。

2020/10/14

第十二章 税制结构

21

(四)所得税的类型

1.分类所得税 2.综合所得税 3.分类综合所得税

2020/10/14

第十二章 税制结构

(5)依据土地价格或土地溢价课征

(6)依据土地所得课征

2020/10/14

第十二章 税制结构

40

2.遗产税的课征方法

(1)总遗产税 (2)继承税或分遗产税

2020/10/14

第十二章 税制结构

41

第四节 税制结构的比较分析

一、我国税制结构的历史演变 二、税制结构的国际比较

2020/10/14

第十二章 税制结构

资税系

2020/10/14

第十二章 税制结构

12

(二)按课税客体性质划分税制结构

❖ 主要代表人物:阿道夫•瓦格纳 ❖ 三大税系:收益税系、所得税系和消费

税系

2020/10/14

第十二章 税制结构

13

(三)按负担能力划分税制结构

❖ 主要代表人物:小川乡太郎 ❖ 三大税系:所得税制系统、流通税

制系统和消费税制系统

(五)所得税的课征

2020/10/14

第十二章 税制结构

18

(一)所得税的产生与发展

❖ 所得税制的产生除了有社会、文化背景之 外,更重要的是其财政背景和经济背景。

❖ 所得税制的发展: 1.由临时性质的所得税发展到经常性质的