家庭保障四大账户

幸福人生六个百万,四个帐户

给家族

1.消费账户:要花的钱 (少花钱)

(参考占比10%-40%)

要点:量入为出控制消费, 解决3-6个月的生活费 工具:现金、活期储蓄 要求:灵活性

4.投资账户:生钱的钱 (高风险生钱)

(参考占比30%-40%)

标准普尔 家庭资产象限图

要点:高风险、高收益,解决品 质生活需求 ( 工具:股票、期货、基金、生意、

不动产 要求:收益性

2.保障账户:保命的钱 (止损钱)

(参考占比5%-20%)

要点:以小博大,解决因大病、 意外造成的财务损失 工具:

要求:杠杆性

3.理财账户:稳健升值的钱 (无风险生钱)

(参考占比25%-40%)

要点:无风险,低收益,解决 刚性生活需求

基本教育+基本养老) 工具:定存、

要求:安全性

注:配置比例适用于大多数家庭,需根据家庭情况适当调整。1、2账户是节流,3、4账户是开源。

给医院

给家人

给自己

❹百万教育 ❺百万养老 ❻百万传承

御享金瑞 盛世金越

颐享世家

零存整取 强制储蓄 一站式解决 孩子教育、 创业和婚嫁

给孩子

居家养老 强制储蓄

安全确定 锁定两代人

的复利 可流动可减保

完美嫁接 保险金信托和

家族信托 免税性、 杠杆性的资产 财富保全 财富隔离 财富传承 实现富过三代

给未来

幸福人生”六个百万”平安暖心护航

❶ 百万医疗 ❷百万身价

E生保

105种院外特效药

安心百分百

❸百万重疾 平安六福

E生保保额 200万400万/年,

院外抗癌特 效药200万 社保药可赔 自费药可赔

返还型意外险 2500元起/年

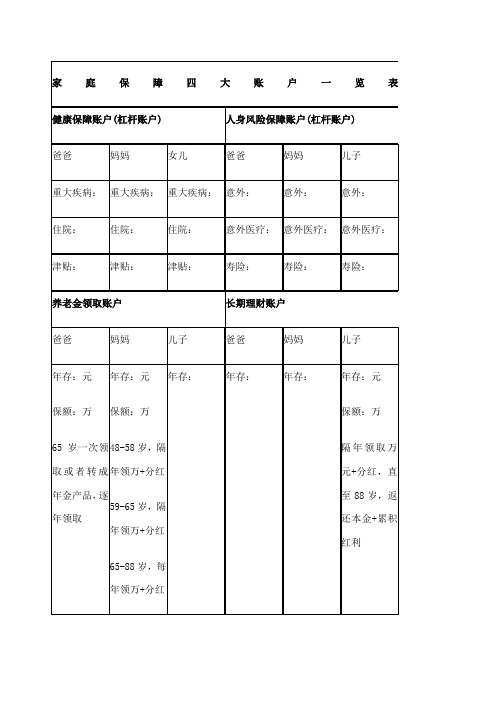

家庭保障四大账户一览表

保额:万

48-58岁,隔年领万+分红

59-65岁,隔年领万+分红

65-88岁,每年领万+分红

年存:

年存:

年存:

年存:元

保额:万

隔年领取万元+分红,直至88岁,返还本金+累积红利

家庭保障四大账户一览表

健康保障账户(杠杆账户)

人身风险保障账户(杠杆账户)

爸爸

妈妈

女儿

爸爸

妈妈

儿子

重大疾病:

重大疾病:

重大疾病:

意外:

意外:

意外:

住院:

住院:

住:

意外医疗:

意外医疗:

意外医疗:

津贴:

津贴:

津贴:

寿险:

寿险:

寿险:

养老金领取账户

长期理财账户

爸爸

妈妈

儿子

爸爸

妈妈

儿子

年存:元

保额:万

65岁一次领取或者转成年金产品,逐年领取

家庭四个基本账户

目标: 目标:置业置产 要点: 要点:风险及预期收益较高 渠道:股票/基金/投连/PE/ /PE/房产 渠道:股票/基金/投连/PE/房产 %

3.储蓄类账户

目标:教育金/ 目标:教育金/养老金 要点:专户管理/ 要点:专户管理/超越通胀 渠道:年金/债券/ 渠道:年金/债券/定存 %

理财师DAVID QQ:2247 888 678

家庭必四类理财账户

1.现金类账户

目标: 目标:维持基本生活费用 要点: 要点:3-6个月家庭开支 渠道:现金/活期/ 渠道:现金/活期/货币基金 %

2.保障类账户

目标:疾病/ 目标:疾病/伤残等财务缺口 要点:杠杆性资产/ 要点:杠杆性资产/应急现金 渠道:保险/ 渠道:保险/互助基金 %

家庭资产 100%

标准普尔家庭资产象限图讲解四大账户详解

第一个账户是日常开销账

户,也就是要花的钱。一般 占家庭资产的10%,为家庭36个月的生活费。一般放在 活期储蓄的银行卡中。

标准普尔 家庭资产

象限图

这个账户保障家庭的短期开销,日常生活,买衣服,美 容,旅游等都应该从这个账户中支出。

这个账户您肯定有的,但是我们最容易出现的问题是占比过 高。很多时候也正是因为这个账户花销过多,而没有钱 准备其他账户。

要点: 3-6个月的生活费

要点:

专款专用 以小博大

解决家庭突发的大开支

标准普尔 家庭资产 象限图

重在收益

保本升值

要点:

要点:

股票、基金、房产等

养老金、子女教育金等

投资≠理财,看得见收益 就看得见风险

债券、信托、分红险

本金安全、收益稳定、持续成长

占比30% 占比40%

第十一页,共11页。

第二页,共11页。

标准普尔家庭资产象限图

标准普尔家庭资产象限图把家庭资

产分成四个账户,这四个账户作用不

同,所以资金的投资渠道也各不相同 。

只有拥有这四个账户,并且按

照固定合理的比例进行分配才能保

证家庭资产长期、持续、稳健的 增长。

第三页,共11页。

要花的钱 占比10% 占比20%

短期消费

要点:

3-6个月的生活费

优质文档精选标准普尔家庭资 产象限图讲解(四大账户)

第一页,共11页。

标准普尔家庭资产象限图

标准普尔、穆迪和惠誉(为太平评级)并

称世界三大评级机构,更因为给美国降级而 备受关注。

标准普尔曾调研全球十万个资产稳健增

长的家庭,分析总结出他们的家庭理财方 式,从而得到标准普尔家庭资产象限图。

家庭理财四大账户介绍

理财经理:根据您目前的情况,从专业角度考虑,我建议您优先

关注第*个账户。我会为您量身定做一份建议书。您是

周三还是周【四预有约空下,次见我面们时见间个、面地点,】为您讲解一下……

-

17

重要提示——

拜访户前,准备好纸和笔

熟练掌握讲解内容,做到画图和讲解之间 自然流畅

随时收集客户资料

注意与客户互动,关- 注客户反应

往往是通过您的智慧,标用准您普最尔擅

生钱的钱

家庭资产 象限图

要点:

重

股票、基金、房产等

在

投资≠理财,看得见收益就

看得见风险

收

占比30益% -

长的方式为家庭赚钱,包括 您投资的股票、基金、房产、 企业等。

这个账户您肯定有的, 相信以您的智慧收益也很高。 这个账户关键在于合理的占 比,也就是要赚得起也要亏 得起,无论盈亏对家庭不能 有致命性的打击,这样您才 能从容的抉择。

只有建立四个账户,并且按照合理的比例进行 分配,才能保证家庭资产长期、持续、稳健的增长。

-

6

要花的钱

要点:

3-6个月的生活费

生钱的钱

占比10% 占比20% 保命的钱

意

消短 外 费期 重

要点:

专款专用 以小博大

标准普疾保尔 家庭资障产

象限图

解决家庭突发的大开支

保本升值的钱

要点:

重保

要点:

股票、基金、房产等

健康理财

四大账户

-

1

目录

一、四大账户介绍

二、四大账户的使用逻辑

三、演练及通关

-

2

四大账户的意义

帮助客户建立分散投资规避风险的

理念,对家庭资产进行科学的分配

标准普尔家庭资产象限图讲解(四大账户)_图文

第三个账户是投资收 益账户,也就是生钱的钱 。一般占家庭资产的30% ,为家庭创造收益。用有 风险的投资创造高回报。

标准普尔 家庭资产 象限图

重在收益 要点: 股票、基金、房产等

投资≠理财,看得见收益

就看得见风险 占比30%

这个账户为家庭创造高 收益,往往是通过您的智慧 ,用您最擅长的方式为 家庭赚钱,包括您投资的股

占比40%

人寿保单不纳 入破产债权

受益保险金 不用于抵债

保单是不被查 封罚没的财产

不存在争议的 财产分配

不需要纳个人所 得税且不能随意 质押(遗产税)

法律赋予人寿保险“专属”的特殊功能

*

要花的钱 占比10% 占比20%

短期消费

意外重疾保障

要点:

要点:

3-6个月的生活费

专款专用 以小博大 解决家庭突发的大开支

标准普尔家庭资产象限图讲解(四大账户)_图 文.ppt

标准普尔家庭资产象限图

标准普尔、穆迪和惠誉(为太平评级) 并称世界三大评级机构,更因为给美国 降级而备受关注。

标准普尔曾调研全球十万个资产稳健 增长的家庭,分析总结出他们的家庭理 财方式,从而得到标准普尔家庭资产象 限图。

此图被公认为最合理稳健的家庭资产 分配方式。

要点:

。一般占家庭资产的10%

,为家庭3-6个月的生活

3-6个月的生活费

费。一般放在活期储蓄的

标准普尔 银行卡中。

家庭资产

象限图

这个账户保障家庭的短期开销,日常生活,买衣服, 美容,旅游等都应该从这个账户中支出。

这个账户您肯定有的,但是我们最容易出现的问题是

占比过高。很多时候也正是因为这个账户花销过多, 而没有钱准备其他账户。

标准普尔家庭资产象限图讲解(四大账户)ppt课件

8

这个账户为保本升值的

第四个账户是长期收

钱,一定要保证本金不能

益账户,也就是保本升值

有任何损失,并要抵御通货 膨胀的侵蚀,所以收益不一

的钱。一般占家庭资产的 40%,为保障家庭成员的

定高,但要有长期稳定。

养老金、子女教育金、留

法律赋予人寿保险“专属”的特殊功能

2021/4/22

完整版PPT课件

10

要花的钱 占比10% 占比20%

短期消费

意外重疾保障

要点:

要点:

3-6个月的生活费

专款专用 以小博大 解决家庭突发的大开支

标准普尔

家庭资产

象限图

重在收益

保本升值

要点:

要点:

股票、基金、房产等

养老金、子女教育金等

券、%、收信益托稳、定分、红持险续成11 长

专款专用 以小博大 解决家庭突发的大开支

标准普尔

家庭资产

象限图

这个账户保障突发的大额开销,一定要专款专用,保障在家庭成员出现意外事故,

重大疾病时,有足够的钱来保命。这个账户主要是意外伤害和重疾保险,因为 只有保险才能以小博大,100元换10万,平时不占用太多钱,用时又有大笔的钱。

这个账户平时看不到什么作用,但是到了关键的时刻,只有它才能保障您不会 为了急用钱,卖车卖房,股票低价套现,到处借钱。如果没有这个账户,你的

标准普尔家庭资产 象限图讲解

标准普尔家庭资产象限图

完整版PPT课件

标准普尔家庭资产象限图

标准普尔、穆迪和惠誉(为太平评级)并称世界三大 评级机构,更因为给美国降级而备受关注。 标准普尔曾调研全球十万个资产稳健增长的家庭,分 析总结出他们的家庭理财方式,从而得到标准普尔家 庭资产象限图。 此图被公认为最合理稳健的家庭资产分配方式。 标准普尔家庭资产象限图把家庭资产分成四个账户, 这四个账户作用不同,所以资金的投资渠道也各不 相同。 只有拥有这四个账户,并且按照固定合理的比例进行 分配才能保证家庭资产长期、持续、稳健的增长。

标准普尔家庭资产象限图讲解四大账户PPT通用课件

标准普尔家庭资产象限图

标准普尔、穆迪和惠誉(为太平评级) 并称世界三大评级机构,更因为给美国 降级而备受关注。

标准普尔曾调研全球十万个资产稳健 增长的家庭,分析总结出他们的家庭理 财方式,从而得到标准普尔家庭资产象 限图。

此图被公认为最合理稳健的家庭资产 分配方式。

标准普尔家庭资产象限图

标准普尔家庭资产象限图把家

为家庭3-6个月的生活费。

3-6个月的生活费

一般放在活期储蓄的银行

标准普尔 卡中。

家庭资产

象限图

这个账户保障家庭的短期开销,日常生活,买衣服, 美容,旅游等都应该从这个账户中支出。

这个账户您肯定有的,但是我们最容易出现的问题是

占比过高。很多时候也正是因为这个账户花销过多, 而没有钱准备其他账户。

只有合理配置 要花的钱占比才会下降

意外重疾保障

要点:

要点:

3-6个月的生活费

专款专用 以小博大 解决家庭突发的大开支

标准普尔

家庭资产

生钱的钱

象限图

保本升值的钱

重在收益

保本升值

要点:

要点:

股票、基金、房产等

养老金、子女教育金等

投资≠理财,看得见收益

就看得见风险 占比30%

债券、信托、分红险 本金安全、收益稳定、持续成四个账户,这四个账

户作用不同,所以资金的投资渠道 也各不相同。

只有拥有这四个账户,并且按 照固定合理的比例进行分配才能 保证家庭资产长期、持续、稳健 的增长。

要花的钱 占比10% 占比20% 保命的钱

从“四大账户”看保险配置

第四个账户: 家庭理财账户

这个账户解决无事当中的投资、理财的问题,解决闲置资金长期保值增值的问题。那可以用的工具 就多了,有银行现金理财、股票,基金,还有期货,融资融券等等。 但是保险的产品也是可以用来投资和理财的,一类叫投资连结保险,直接跟资本市场挂钩。它有风 险,但是当资本市场非常好的时候,它也可以获得相对较高的收益;当然还有分红理财类的产品, 这个各家公司都有。

第三个账户: 年金领取账户

年金领取账户又叫储蓄账户,这个账户应该给谁建呢?通常,给孩子我们要建立教育年金,而给自 己我们要规划好养老年金。

那怎么建立呢?一个参考标准是看这个家庭核心成员的年龄。如果是核心成员比较年轻,30 岁左 右的年龄,可以拿年收入的 10%,做长期的规划,因为他离 60 岁还有长达 30 年的时间,时间将 创造财富。 40 岁以上的离 60 岁更近了,而且相对来讲 40 岁左右的家庭,他的财富积累能力也要更好,所以 每一年投入的比例自然要高一些,约占年收入的 15%。其实不过是今天拿出自己年收入的 15%, 留给未来白发苍苍、走不动路的自己;不过是把今天用不到的钱,平滑地转到 20 年以后而已。 保险是基础工具,具有专款专用和强制储蓄的功能。一个家庭如果建立了这样一个储蓄账户,实际 上就是可以确保未来在孩子 18 岁的时候,要上大学的时候有一笔钱;在自己 65 岁时,白发苍苍 干不动活、挣不了钱的时候,有一笔确定的钱。前面提到的“大事”,可能不一定发生,但养老这 种事件的发生概率是多少?百分之百!它一定会发生,但它杠杆比例比较小,只有 1:3,所以年金 领取账户是一个偏重于储蓄类型的账户,但这个账户也是有必要建立的。

家庭理财账户对家庭年收入而言是没有比例的,闲置的资金都可以。但是您一定要去打理,你不理 财财不理你。 看完上面四大账户的介绍,您最关心哪一个账户?

标准普尔的四大账户

标准普尔的四大账户保险业中会经常用到的一个工具是标准普尔四大账户,又叫标准普尔四象限。

据说是著名的金融分析机构标准普尔在调研了10多万家庭后,得出的合理的理财方式,可以有效帮助家庭抵抗风险,保障资产安全。

但是有些人对此出处存疑,说并未发现有力的证据证明这四大账户出自标准普尔,这里不予考证。

我个人比较认同这四大账户,所以在这里做个简单的介绍。

根据该理论,一个家庭合理的理财方式,应该分成四个账户。

分别是日常开销账户,杠杆账户,投资账户,安全保值账户。

表1 标准普尔四大账户1.日常开销账户。

又叫要花的钱,顾名思义,就是应对我们平日花费的钱,可以是银行的活期或短期存款、余额宝、货币基金以及其他易于变现的工具。

我相信,在此次疫情期间没有设置该账户的家庭,会对设置该账户的重要性有非常深刻的认识。

但该账户的金额并非越高越好,大概占收入的10%左右,可以应对3-6个月的家庭日常用度即可,因为这类账户的收益很低,放得太多,有些可惜。

2.杠杆账户。

又叫保命的钱,是通过设置一个较小的金额,来撬动一个较大的保障金额,多是用到健康险这个工具。

一旦家庭发生风险,可以用这个账户来进行抵御,从而更从容地帮助家庭度过难关。

前段时间微信朋友圈上经常会有“水滴筹”、“轻松筹”的求助信息,如果这些家庭有设置这个账户,也不会如此无助。

一般来讲,这个3.投资账户。

又叫生钱的钱,是为了获得更高的投资收益的。

多采用的工具是股票、房产、期货等等。

这类工具的收益高,同时风险也大。

好的时候可以为家庭带来巨大的资产增长,不济的时候,会造成家庭资产的迅速缩水。

所以这个账户里的设置,要有度,能赢得起也要能输的起,比例大概在30%左右。

4.安全增值账户。

又叫保本升值的钱,主要的设置目的是保障本金安全的同时,能够抵御通货膨胀的影响,主要使用到的工具是教育金、养老金等理财型保险,比例大概在40%左右。

以上就是著名的标准普尔四大账户的主要思想。

第一个账户为的是我们现在能过的好,第二个账户为的是万一将来我们过得不好,第三个账户为的是我们未来过的好,第四个账户设置是目的是让我们永远过的好。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

Ⅳ

普通家庭财务规划

转移风险,花小钱办 大事,强制储蓄。

高收入家庭财务规划

企业与家庭资产分离,资 产配置、财产转移、企业 后备金、规避遗产税的黄 金通道。

案例解读

我们都在做选择题

保险究竟有没有替代品???

房子 积蓄 尊严

风险来临时候,我们可以用以上

来换取抵挡风险的现金

过度依赖

国家房地产调控

1.“国四条” 2. 营业税优惠政策收回 3.“国四号”

4.“国十号” 5. 房产税

未来一定会发生的大额开支(养老/教育), 靠谁来帮我埋单?

靠自己?

靠亲朋?

靠子女?

靠社会?

前全国人大常委因重病贫困流落街头打工(图)

退而 不休

大名鼎鼎的西沙英雄,小时候所听到的用枪吓退越南兵的故事的主角”。上 个世纪70年代,《解放军画报》上的封面人物:腰挂冲锋枪、手握海螺、头戴草 帽、眼望远方,这英勇的西沙民兵班长就是他——吴先锋。

辛辛苦苦三十年,一病回到解放前

随着科技的进步,高精尖医疗设备的应用,诊断、治疗的技术有了 很大提高:被确诊患癌症开始,5年后依然存活的概率:男性为65%,女 性为78%; 2/3的中风病人可以治愈;大部分的器官移植手术术后存活 率已达到90%以上……

然而,治疗费用让人们望而却步……

恶性肿瘤治疗费用:10-30万元; 心肌梗塞早期发现治疗:5万;血管复通手术10万; 脑中风后遗症:8-10万元; 造血干细胞移植:化疗一次1万元,手术费8万元; 冠状动脉搭桥手术:5万-10万以上; 慢性肾衰竭:洗肾400元/次,1-2次/周,换肾15-30万;

不确定

教育、养老的

确定

未来一定会发生的大额开支,应该做好但没有做好

提前准备的风险,如孩子的教育 自己的养老!

•

万一网制作收集整理,未经授权请勿转载转发,

违者必究

•

万一网制作收集整理,未经授权请勿转载转发,

违者必究

•

万一网制作收集整理,未经授权请勿转载转发,

违者必究

•

万一网制作收集整理,未经授权请勿转载转发,

违者必究

•

万一网制作收集整理,未经授权请勿转载转发,

违者必究

一起来看几个常用投资渠道

储蓄、股票、房产、基金、保险、债券、外币、古玩、集

邮……

储蓄:跑不过CPI

10年1月1日 3277点

09年1月5日 1845点

10年7月23日2534 点

再看中国股市

房地产的“黄金十年”

1998年金融危机 政府推动“两个老太太的故事” 中国经济结构不合理导致对房地产

养老账户

30岁以上家庭成员建立养老账户。 专款专用、持续不断的现金流、绝对 无风险,收益抵御通货膨胀。

年金保险、两全保险

长期理财账户

为长期理财目标—子女教育、养老规 划等,建立匹配的投资计划。

无风险,收益抗通胀,有计划的储蓄

分红保险

Ⅱ 健康

转移疾病导致的收入损失 补充社保 未雨绸缪、尊严

风险来临时,可以创造10倍以上的家庭 年收入,帮助家庭应对难关。

终身、定期寿险、意外保险

家人的依靠,孩子的未来,父母的希望

II.健康账户

家庭每个成员建立健康账户,转

移因疾病带来的收入损失和费用损失,尤 其是重大疾病的巨额风险损失。

重大疾病保险、医疗保险

损失补偿,未雨绸缪,从容人生

何为财务风险

疾病、意外等

救护车一响 一头猪白养!

“病”来如山倒

高考前18岁少年被癌症击倒, 父母卖房为其治病

急性淋巴白血病——白 血病中最凶险的一种。 据悉,该疾病后期骨髓 移植手术的费用就高达

40万元。

卖房

“病”来如山

倒

[提要] 妈妈因重症胰腺炎复发住院一个月,花掉了55万元,为了给妈妈治 病,常州小伙包志龙决定卖掉父母为他准备结婚用的房子。

**人寿八大理赔疾病

排名

疾病名称(新)

占比

1

恶性肿瘤

69.7%

2

终末期肾病(或称慢性肾功能衰竭尿毒症期) 9.7%

3

急性心肌梗塞

5.6%

4

急性或亚急性重症肝炎

5.2%

5

脑中风后遗症

2.0%

6

心脏瓣膜手术

1.9%

7

良性脑肿瘤

1.9%

8

慢性肝功能衰竭失代偿期

1.9%

I.人身风险账户

家庭支柱必须建立,意外人身

每个成员

残疾

Ⅰ

人身保障 家庭收入突然中断的风险 5-10倍家庭年收入 对家庭的责任

经济支柱

人一定会老 老了不挣钱,一定会花钱 养老:安全、持续稳定的收入 越早准备越从容

鸡蛋不放在一个篮子 抵御通货膨胀 分享经济增长

长期、合理理财

为了:1.生活品质

Ⅲ 养老 30岁以上

2.教育 3.养老

建立四个账户 构筑无风港湾

——浅谈家庭风险管理

您为什么买保险?

保险是什么?

转移风险 累积财富

财富缩水 财富传承 生意失败

财务风险

人身风险

பைடு நூலகம்

财务 风险

人身 风险

意外不“意外”

对个人来说是意外 对社会来说,是每天都在发生

人生

有多少意外

伤不起

结局:家庭收入的突然中断

不可不知的重疾数字

人的一生患重大疾病的概率为72%; 健康人士在65岁之前得重疾的概率为2%-3%; 32岁以后发生重大疾病的可能明显增大,进入50 岁以后,发病率比32岁增加5倍; 死于冠心病的中年人中有45%是因为不吃早餐引 起; 肝癌多发生于31-50岁的中年人,有人统计过 3254例原发性肝癌,平均发病年龄为43.7岁。

为人很低调,几年的邻居,一直不知他的经历:赫赫有名的西沙海战功臣、 曾任两届全国人大常委、另加一届列席。

如今老人病倒了,听说“得了绝症,他领的是很少的退休金(刚办完退休,只 享受一般干部待遇),现在连医药费都是亲朋好友帮忙支付的! 在南海网记者的耐心劝说下,老人终于答应接受记者的采访。据吴老说,2007 年5月,他在医院检查时发现自己患有“慢性粒细胞白血病”。自此,他几乎 “离岗治疗”,直到去年才办理退休。