成本费用进项税抵扣率明细表

常用费用涉及的增值税税率

常用费用涉及的增值税税率1.运输费:进项抵扣税率10%。

2.办公用品:办公费指购买文具纸张等办公用品,与电脑、传真机和复印机相关耗材(如墨盒、存储介质、配件、复印纸等)等发生的费用。

进项抵扣税率:16%。

3.通讯费:公司各种通讯工具发生的话费及服务费、电话初装费、网络费等,如:公司统一托收的办公电话费、IP电话费、会议电视费、传真费等。

包含办公电话费、传真收发费、网络使用费、邮寄费。

(1)办公电话费、网络使用、维护费、传真收发费:10%,6%。

提供基础电信服务,税率为10%;提供增值电信服务,税率为6%;(2)邮寄费:10%,6%。

交通运输业抵扣税率10%,物流辅助服务抵扣税率6%。

铁路运输服务按照运费10%进项抵扣。

邮政普遍、特殊服务:10%,其他邮政服务10%。

4.租赁费:包括房屋租赁费、设备租赁、植物租赁等。

进项税税率:(1)房屋、场地等不动产租赁费:10%;(2)汽车租赁费:16%;(3)其他租赁费,如电脑、打印机等:16%。

5.书报费:包括购买的图书、报纸、杂志等费用。

进项税税率:10%;6.物业费:包括机关办公楼保洁等费用。

税率为:6%。

7.水电气暖燃煤费进项税率:(1)电费:16%;(县级及县级以下小型水力发电单位生产的电力,且供应商采用简易征收,税率为3%)(2)水费:10%;(自产的自来水或供应商为一般纳税人的自来水公司销售自来水采用简易征收,税率为3%)(3)自来水、暖气、冷气、热水、煤气、石油液化气、天然气、沼气、居民用煤炭制品:10%。

8.会议费:各类会议期间费用支出,包括会议场地租金、会议设施租赁费用、会议布置费用、其他支持费用。

进项税税率:(1)外包给会展公司统一筹办的,取得的发票为会展服务的增值税发票,进项抵扣税率:6%(现代服务业“营改增”后,会议展览服务<含会议展览代理服务>属于现代服务业中的文化创意服务);(2)租赁场地自行举办的,取得的发票为不动产租赁服务的发票,进项抵扣税率为10%。

进项税税率汇总表

设计费、广告宣传费、会议费、展览费等文化创意服务

快递费、仓储费、搬运费等物流辅助服务

咨询费、鉴证报告费、审计费、监理费等鉴证咨询服务

有限电视费、影视作品制作费等广播影视Байду номын сангаас务

物业费、安保费、中介费、人力资源费等商务辅助服务

培训费、住宿费、会员费等生活服务、其他现代服务

购买土地使用权、商标等无形资产

1.如纳税人从小规模纳税人(或实行简易计税方法的一般纳税人)购进以上应税货物、劳务或服务,则应取得3%或者5%征收率的增值税专用发票进行抵扣。

2.购进的旅客运输服务、货款服务、餐饮服务、居民日常服务、娱乐服务不得抵扣进项税额。

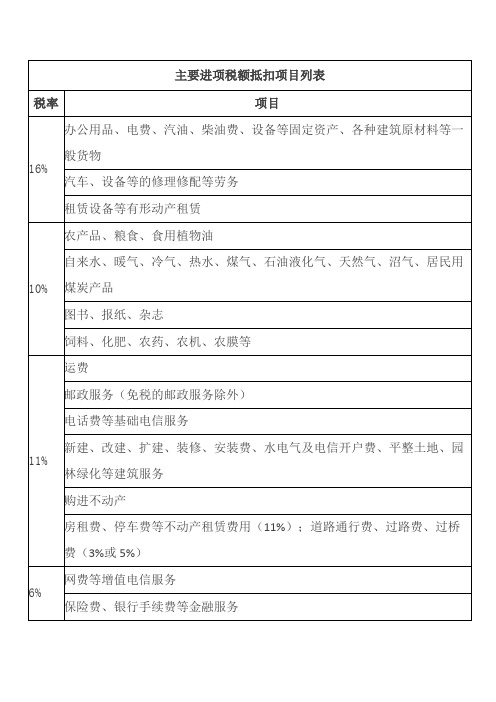

11%

运费

邮政服务(免税的邮政服务除外)

电话费等基础电信服务

新建、改建、扩建、装修、安装费、水电气及电信开户费、平整土地、园林绿化等建筑服务

购进不动产

房租费、停车费等不动产租赁费用(11%);道路通行费、过路费、过桥费(3%或5%)

6%

网费等增值电信服务

保险费、银行手续费等金融服务

研发费用、勘探费等研发和技术服务

主要进项税额抵扣项目列表

税率

项目

16%

办公用品、电费、汽油、柴油费、设备等固定资产、各种建筑原材料等一般货物

汽车、设备等的修理修配等劳务

租赁设备等有形动产租赁

10%

农产品、粮食、食用植物油

自来水、暖气、冷气、热水、煤气、石油液化气、天然气、沼气、居民用煤炭产品

图书、报纸、杂志

饲料、化肥、农药、农机、农膜等

营改增材料税率表

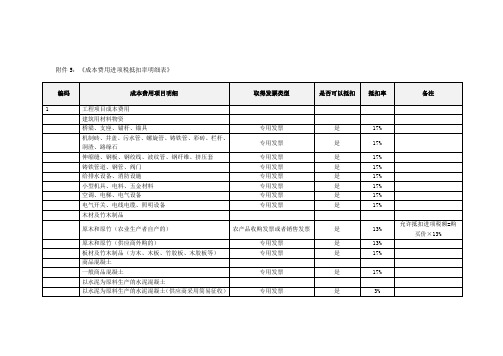

附件5:《成本费用进项税抵扣率明细表》

【表格说明】

1.本表所列抵扣率为供应商为增值税一般纳税人时能提供的增值税专用发票的抵扣率。

供应商为小规模纳税人时,可以取得3%抵扣率的增值税专用

发票;供应商提供增值税普通发票时,不能抵扣进项税。

2.按现行税收政策规定,金融保险服务、传统服务、不动产租赁和销售、土地使用权转让仍适用营业税。

本表“是否可抵扣”一列均填写为“待定”增值税适用税率暂以“*”表示。

3.本表“是否可抵扣”一列填写“是”的项目,仅是通过其是否属于增值税应税范围进行的判断;具体能否抵扣还需根据企业采购该项目后的用途做进一步判断。

进项税额明细表

5、每次办理软件退税都要提供从年初至退税月份的所有进项税清单。每年最后 一次退税要提供12月份的申报表。

6、软件研 发:是指当 7、销售、软件研发、公用、不得抵扣,属于并列关系。即:销售+软件研发+公用+不得 抵扣=当期进项税合计。

月份 项目名称 金额

1

进项税额明细表

税额

元

销售

进项税额分类 软件研发 公用

单位:

不得抵扣转出

本月合计 2

本月合计 3

本月合计 4

本月合计 5

本月合计 6

本月合计 7

本月合计 8

本月合计 9

本月合计 10

本月合计 11

本月合计 12

本月合计

全年累 计

1、研发:计入软件研发成本的进项税额。①外包研发;②外聘专家做技术服务 、咨询、辅导;③研发人员专用的仪器仪表设备;④研发人员做软件测试实验用 的硬件;⑤软件著作权代办费、办理费等。

建筑行业各项材料进项税率表 版

25 瓷砖、大理石、火烧石、水泥预制件

26 玻璃幕墙、铝塑板、外墙装饰材料

27 给排水设备、消防设备

28 பைடு நூலகம்料运费

29 材料加工费

30 周转材租赁费(钢管、扣件、模版、钢模等)

是否可抵扣 是 是 是 是 是 是 是 是 是 是

是

是 是 是

是

是

是

是

是

是 是 是 是

是

是 是 是 是 是 是

增值税扣税凭证 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票=增专

建筑行业各项材料进项税率明细表

序号

材料类别

1 钢材

2 水泥、沥青

3 混凝土(小规模纳税人,供应商采用简易征收)

4 混凝土(一般纳税人,供应商采用一般处理)

5 油品、火工品

6 桥梁、支座、锚杆、锚具

7 地材(沙、土、石料等)小规模纳税人

8 地材(沙、土、石料等)一般纳税人

9 砂、土、石料(供应商采用简易征收)小规模纳税人

10 砂、土、石料(供应商采用一般处理) 一般纳税人

11

砖、瓦、石灰(供应商以其采掘的砂、土、石料或其他矿物 连续生产的砖、瓦、石灰(不含粘土实心砖、瓦),且供应商采用简易征

12 其他 砖、瓦、石灰

13 小型机具、电料、五金材料

14 方木、木板、竹胶板、木胶板

15 原木和原竹(农业生产者自产的)

16 原木和原竹(供应商外购的)

34 检验试验费

35 二次搬运费(装卸搬运、仓储)

36 采购活动板房

37 会议费

38 培训费(技术培训费)

39 电话费、网络费(基础电信服务)

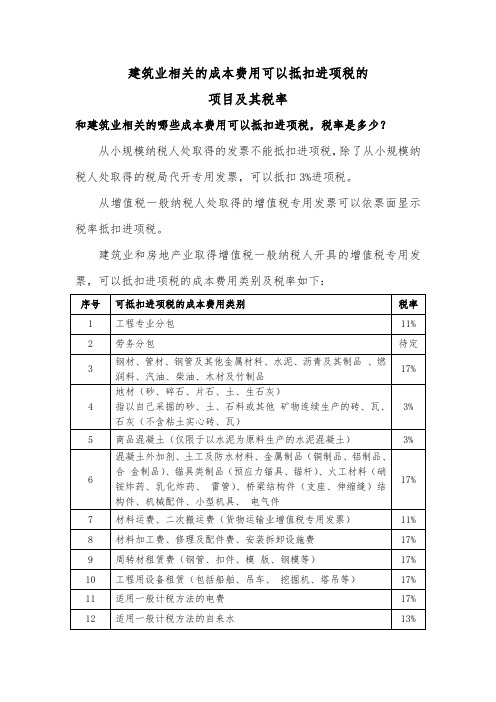

建筑业相关的成本费用可以抵扣进项税的

建筑业相关的成本费用可以抵扣进项税的项目及其税率和建筑业相关的哪些成本费用可以抵扣进项税,税率是多少?从小规模纳税人处取得的发票不能抵扣进项税,除了从小规模纳税人处取得的税局代开专用发票,可以抵扣3%进项税。

从增值税一般纳税人处取得的增值税专用发票可以依票面显示税率抵扣进项税。

建筑业和房地产业取得增值税一般纳税人开具的增值税专用发票,可以抵扣进项税的成本费用类别及税率如下:序号可抵扣进项税的成本费用类别税率1工程专业分包11% 2劳务分包待定3钢材、管材、钢管及其他金属材料、水泥、沥青及其制品、燃润料、汽油、柴油、木材及竹制品17%4地材(砂、碎石、片石、土、生石灰)指以自己采掘的砂、土、石料或其他矿物连续生产的砖、瓦、石灰(不含粘土实心砖、瓦)3%5商品混凝土(仅限于以水泥为原料生产的水泥混凝土)3%6混凝土外加剂、土工及防水材料、金属制品(铜制品、铝制品、合金制品)、锚具类制品(预应力锚具、锚杆)、火工材料(硝铵炸药、乳化炸药、雷管)、桥梁结构件(支座、伸缩缝)结构件、机械配件、小型机具、电气件17%7材料运费、二次搬运费(货物运输业增值税专用发票)11% 8材料加工费、修理及配件费、安装拆卸设施费17% 9周转材租赁费(钢管、扣件、模版、钢模等)17% 10工程用设备租赁(包括船舶、吊车、挖掘机、塔吊等)17% 11适用一般计税方法的电费17% 12适用一般计税方法的自来水13%13购买固定资产(设备、车辆、船舶等)17% 14安全生产用品、生活用品、办公用品、物料消耗17% 15试验检测费、监理费、测量费、技术服务费、环境检测费6%16会议费(增值税专用发票)、审计、咨询、中介费、绿化费、出版复印费、培训费中技术培训6%17电话费、网络费中的基础电信业务11% 18电话费、网络费中的增值电信业务6% 19工地宣传费用购买的条幅、展示牌等17% 20广告服务6%。

相关增值税进项税率表 (1)

接受小规模纳税人提供的应税劳务并取得税率为3%的代开增值税专用发票 分包给可做为一般纳税人的建筑公司,并可取得税率为11%的增值税专用发票 分包给可做为小规模纳税人的建筑公司,并可取得税率为3%的代开增值税专用发票 从一般纳税人处租入并取得税率为17%的增值税专用发票

8

有形动 从小规模纳税人处或适用简易计税办法的一般纳税人处租入并取得税率为3%的代开增值 产租赁 税专用发票 部分现 接受可做为一般纳税人提供的应税服务,并可取得税率为6%的增值税专用发票 代服务 接受可做为小规模纳税人提供的应税服务,并可取得税率为3%的代开增值税专用发票

9

备注1:货物包含钢材、水泥、钢绞线、粉煤灰、砂、土、石料、商品混凝土、木材、结构件、机械配件、预制板、电缆、油 备注2:一般纳税人销售自产的下列货物,可选择按照简易办法依照6%征收率计算缴纳增值税: 1.县级及县级以下小型水力发电单位生产的电力。小型水力发电单位,是指各类投资主体建设的装机容量为5万千瓦以 2.建筑用和生产建筑材料所用的砂、土、石料。 3.以自己采掘的砂、土、石料或其他矿物连续生产的砖、瓦、石灰(不含粘土实心砖、瓦)。 4.用微生物、微生物代谢产物、动物毒素、人或动物的血液或组织制成的生物制品。 5.自来水。 6.商品混凝土(仅限于以水泥为原料生产的水泥混凝土)。 备注3:购置资产包含施工机械、运输设备(不包含小汽车)、生产设备、测量及试验设备、安全生产用固定资产、软件等 备注4:未按全国营业税改增值税试点的情况下,从非试点地区取得的运输费结算单据,抵扣税率为7%。 备注5:加工,是指受托加工货物,即委托方提供原料及主要材料,受托方按照委托方的要求,制造货物并收取加工费的业务 修理修配,是指受托对损伤和丧失功能的货物进行修复,使其恢复原状和功能的业务,例如机械设备修理,汽车修理 加工、修理修配劳务(以下称应税劳务),是指有偿提供加工、修理修配劳务。单位或者个体工商户聘用的员工为本 单位或者雇主提供加工、修理修配劳务,不包括在内。 备注6:工程分包是指包工包料的分包,若仅指劳务分包,则无进项税扣除。 备注7:有形动产租赁,包括有形动产融资租赁和有形动产经营性租赁,例如机械设备租赁,不包含房屋租赁。 备注8:部分现代服务业包含: 1.研发和技术服务,包括研发服务、技术转让服务、技术咨询服务、合同能源管理服务、工程勘察勘探服务。 2.信息技术服务,是指利用计算机、通信网络等技术对信息进行生产、收集、处理、加工、存储、运输、检索和利 用,并提供信息服务的业务活动。包括软件服务、电路设计及测试服务、信息系统服务和业务流程管理服务。 3.文化创意服务,包括设计服务、商标著作权转让服务、知识产权服务、广告服务和会议展览服务。 4.物流辅助服务,包括航空服务、港口码头服务、货运客运场站服务、打捞救助服务、货物运输代理服务、代理报关 服务、仓储服务和装卸搬运服务。 5.鉴证咨询服务,包括认证服务、鉴证服务和咨询服务。

进项计算表格

进项计算表格

"进项计算表格"通常指的是用于计算企业或个人在税务上可抵扣的进项税额的

表格。

在增值税的语境下,进项税额是指企业或个人在购买商品或接受服务时支付的增值税额,这些税额可以在计算应纳税额时进行抵扣。

在这个表格中,每一行代表一个可抵扣的进项税额的项目。

你需要填写发票编号、

发票日期、商品/服务描述、单价、数量、总价、税率和进项税额。

最后,你可以计算所有项目的进项税额的总和,这将是你可抵扣的总进项税额。

请注意,这只是一个简单的示例,实际的进项计算表格可能需要根据具体的税务规定和企业的实际情况进行调整。

在填写表格时,请确保你遵循了相关的税务法规和指导。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

成本费用进项税抵扣率明细表

一、编写目的

增值税存在多档税率,不同的成本费用项目适用不同的税率,为便于相关人员在进行成本、费用管理时,准确掌握各项成本费用可抵扣进项税的适用税率,做到增值税进项税额准确抵扣,现以常规工程项目成本费用及期间费用构成为基准,对进项税抵扣率进行整理,并编制本表供相关财务及业务人员在办理实际业务时使用。

二、主要内容

1.编码:为区分货物、服务的类别和名称,设置了相应的编码,对于同类别货物、服务编码前缀数字相同。

2. 成本项目费用明细:所列内容为常规工程项目可能涉及的货物以及相关成本费用项目。

3.发票类型:主要包括增值税专用发票、机动车销售统一发票、农产品收购发票或销售发票以及其他类型发票。

4.抵扣率:系供应商为增值税一般纳税人时能提供的增值税专用发票的抵扣率,包括17%、13%、11%、6%、5%、3%。

供应商为小规模纳税人时,可以取得5%、3%抵扣率的增值税专用发票;供应商提供增值税普通发票时,不能抵扣进项税。

5.备注:对货物、劳务涉及的税收优惠政策及其他内容进行明确说明。

三、使用说明

表中“是否可抵扣”一列为“是”的项目,仅是通过其是否属于增值税应税范围进行的判断;具体能否抵扣还需根据企业采购该项目后的用途做进一步判断

抵扣表明细。