第三章:股利折现模型

财务管理课程微课教学设计——以“股利折现模型”为例

224教学探讨TEACHING DISCUSSION基金项目:忻州师范学院教学改革项目 基于微课的翻转课堂教学模式在管理类课程中的应用研究(基金编号:JGYB201918)。

财务管理课程微课教学设计——以“股利折现模型”为例赵草原 忻州师范学院摘要:微课是近几年一种新兴的教学方式,通过细致的信息化教学设计,以短视频形式为主开展的教学活动,具有主题小而精、时间较短、内容质量高、应用广泛等主要特点。

微课的应用和推广既为教师储备了丰富的教学资源,也为学生呈现了多彩的学习资料,在教学活动中达到了很好的教学效果,本文以财务管理课程中股票估值的股利折现模型这一知识点来进行说明。

关键词:财务管理;微课;股利折现模型;教学设计2011年,微课(又被称为“微课堂”)这种利用信息技术的新兴教学方式开始在国内出现,逐步开始推广使用,受到了广大师生的关注,其主要是以短视频为载体,配合PPT 、讲稿等教学要件,围绕课堂教学过程中的重点、疑点和难点问题展开讨论和讲解。

财务管理课程是管理类课程中一门难度较大,内容复杂,理论深奥,公式较多,应用实践性较强的学科,在财务管理课程中应用微课技术,针对财务管理各个知识点逐个突破,通过短视频等方式唤起学生主动学习的兴趣,激发学习热情,同时降低理解难度,可以达到全面提升教学效果的目的。

本文就以财务管理课程中股票估值的股利折现模型这一知识点为例展开分析,在微课教学设计上遵循简单明了、重点突出、循序渐进的原则。

一、选择微课教学内容在财务管理课程中,股票和债券的估值模型属于难点内容,但普通债券本身具有未来现金流稳定和期限较为确定的特点,因此,如果从债券发行日起开始持有债券一直到债券存续期结束,债券的估值计算相对于股票来讲是较为简单的。

而股票具有期限不确定,每期的每股股息(现金流)金额不确定等特点,因此股票的估值计算相对复杂。

就公司股票估值的方法而言,主要有三种方法:(1)账面价值法;(2)乘数估值法;(3)基于现金流的估值方法,即股利折现模型。

股利折现模型法股利折现模型法是利用普通股价值的计算公式

1. 股利折现模型法

股利折现模型法是利用普通股价值的计算公式来计 算普通股成本的一种方法。普通股价值的计算公式为:

VO

i 1

Di (1 K s )i

假定上述企业发行一笔期限为5年的债券,

债券面值为500万元,票面利率为10%,每年付

一次利息,发行费率为3%,债券溢价发行,发

行价格为600万元,企业所得税税率为30%。该

债券的成本为:

债券筹资成本=

500 10% (ຫໍສະໝຸດ 30%) 600 (1 3%)

100%

≈6.01%

例2.2-3

某企业从银行取得长期借款100万元,年 利率6%,期限3年,每年年末付息一次,筹资 费率为1%,企业所得税税率为30%,该借款的 成本为:

100 6% (1 30%)

银行借款成本= 100 (11%) 100% ≈4.24%

例2.2-4

假定上述企业从银行取得长期借款100万

元,年利率6%,期限3年,每年年末付息一次,

例题 2.2-9

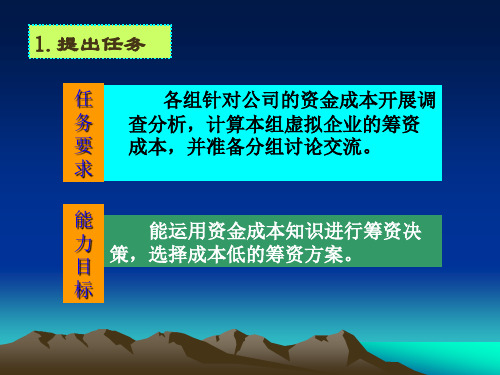

三、综合资金成本

综合资金成本是以各种资金占全部资金的 比重为权数,对个别资金成本进行加权平均计 算出来的,故也称为加权平均资金成本。综合 资金成本的计算公式为:

综合资金成本=(某种资金的成本 该种资金占总资金的比重)

例题 2.2-10

四、边际资金成本

(一) 边际资金成本的概念

式中,VO 为普通股价值,按发行价格扣除发行费 用计算;D为第i期支付的股利;K为普通股成本。

dcf估值模型

DCF估值模型股利折现模型(DDM,Dividend Discount Model),是最为基础的估值模型。

指通过预测上市公司的未来盈利能力,按一定的收益率计算出整个上市公司的价值。

即通过将公司未来现金各年的股利按投资回报率进行折现、加总后得到的公司价值。

折现现金流模型(DCF,Discount Cash Flow),是最严谨的对企业和股票估值的方法,DCF估值法与DDM的本质区别是,DCF 估值法用自由现金流替代股利。

其中的现金流量可以采用股利现金流量(FCFE,Free cash flow for the equity)——公司在经营过程中产生,在满足了再投资需求之后剩余的、不影响公司持续发展前提下的可供“股东”分配的现金;也可以采用公司自由现金流量(FCFF,Free cash flow for the film)——公司在经营过程中产生,在满足了再投资需求之后剩余的、不影响公司持续发展前提下的可供“企业资本供应者和各种利益要求人(股东、债权人)”分配的现金。

现金流折现估值模型DCF(Discounted cash flow)属于绝对估值法。

具体做法是:假设企业会快速成长若干年,然后平稳成长若干年(也有人算成永续成长),把未来所有赚的自由现金流(通常要预测15-30年,应该是企业的寿命吧),用折现率(WACC)折合成现在的价值。

这样,股票目前的价值就出来了:If 估值>当前股价,→当前股价被低估。

可以买入。

If 估值<当前股价,→当前股价被高估。

需回避或卖出。

股票的价值等于它未来现金流的折现值,不多也不少。

公司的价值取决于公司未来(在其寿命剩余期内)所创造的现金流折现的净值(注意:是净值。

所以要拿自由现金流来折现,而不是其他什么包含负债税息的收入来折现)。

企业的价值=前十年的自由现金流总和+永续经营价值为什么是前10年?因为通常很难估算企业十年后的现金流。

永续经营价值,就是第10年后直到无限远的价值。

股利折现模型名词解释

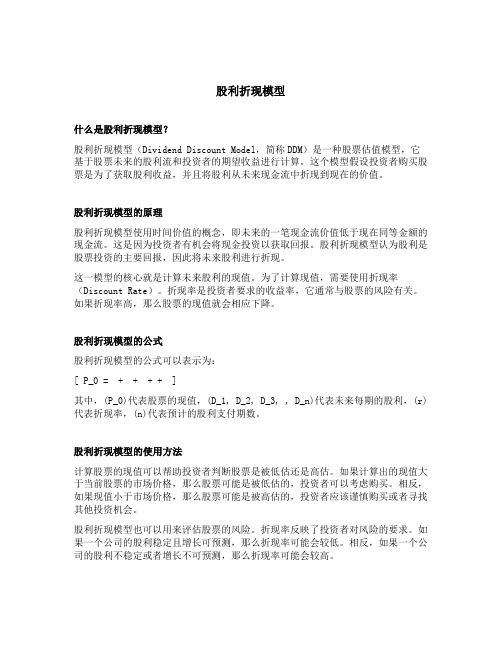

股利折现模型什么是股利折现模型?股利折现模型(Dividend Discount Model,简称DDM)是一种股票估值模型,它基于股票未来的股利流和投资者的期望收益进行计算。

这个模型假设投资者购买股票是为了获取股利收益,并且将股利从未来现金流中折现到现在的价值。

股利折现模型的原理股利折现模型使用时间价值的概念,即未来的一笔现金流价值低于现在同等金额的现金流。

这是因为投资者有机会将现金投资以获取回报。

股利折现模型认为股利是股票投资的主要回报,因此将未来股利进行折现。

这一模型的核心就是计算未来股利的现值。

为了计算现值,需要使用折现率(Discount Rate)。

折现率是投资者要求的收益率,它通常与股票的风险有关。

如果折现率高,那么股票的现值就会相应下降。

股利折现模型的公式股利折现模型的公式可以表示为:[ P_0 = + + + + ]其中,(P_0)代表股票的现值,(D_1, D_2, D_3, , D_n)代表未来每期的股利,(r)代表折现率,(n)代表预计的股利支付期数。

股利折现模型的使用方法计算股票的现值可以帮助投资者判断股票是被低估还是高估。

如果计算出的现值大于当前股票的市场价格,那么股票可能是被低估的,投资者可以考虑购买。

相反,如果现值小于市场价格,那么股票可能是被高估的,投资者应该谨慎购买或者寻找其他投资机会。

股利折现模型也可以用来评估股票的风险。

折现率反映了投资者对风险的要求。

如果一个公司的股利稳定且增长可预测,那么折现率可能会较低。

相反,如果一个公司的股利不稳定或者增长不可预测,那么折现率可能会较高。

股利折现模型的局限性股利折现模型是一种相对简单的估值模型,它忽略了许多现实世界中的复杂因素。

例如,该模型假设公司会稳定地支付股利,并且投资者可以无限期持有股票。

然而,在现实世界中,公司的股利支付可能会受到各种因素的影响,如经济衰退、行业竞争和管理层决策等。

此外,投资者通常不会无限期持有股票,他们可能会根据市场条件和个人需求来调整投资组合。

三阶段股利折现DDM估值模型

2006年 69.70% 36.15% 8.91% 3.49% 4.80% 0.95% 0.01% 0.00% 0.70% -1,022 29.45% 34.31% 2006年 59.96% 14.95% 3.74% 183.83% 0.01%

2007年 98.27% 41.99% 11.64% 3.36% 4.96% 0.59% -0.06% 0.00% 1.33% -1,888 30.41% 0.00% 2007年 47.98% 25.75% 7.78% 187.11% 0.00%

1.24% 3.02% 0.54% 0.56% 34.02% 4.97% 28.67% 26.44% 4.43% 1.33% 2004年 16.22%

17.47% 2.24% 0.26% 0.27% 32.05% 11.70% 44.53% 12.62% 0.03% 2.57% 2005年 16.22%

2004年 N/A 30.91% 5.68% 4.29% 4.75% -0.16% 0.34% 0.00% 0.45% N/A 27.59% 38.85% 2004年 40.85% 13.36% 6.04% 137.54% 0.02%

2005年 37.71% 34.79% 6.07% 4.42% 4.92% -0.80% 0.12% 0.00% 0.79% 1,678 27.46% 0.00% 2005年 30.77% 10.23% 6.68% 140.64% 0.01%

9,179,209 5,974,574 878,839 330,202 342,341 105,118 679 0 156,322 -11,296

12,408,212 8,085,035 1,193,738 448,349 457,037 142,667 1,068 0 215,390 -13,681

资产评估师资格全国统一考试《资产评估实务(二)》第三章高频考点及典型例题分析

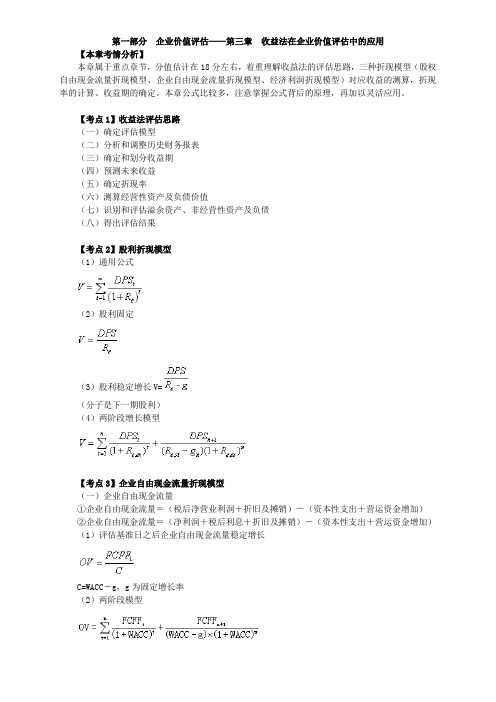

第一部分企业价值评估——第三章收益法在企业价值评估中的应用【本章考情分析】本章属于重点章节,分值估计在18分左右,着重理解收益法的评估思路,三种折现模型(股权自由现金流量折现模型、企业自由现金流量折现模型、经济利润折现模型)对应收益的测算,折现率的计算、收益期的确定。

本章公式比较多,注意掌握公式背后的原理,再加以灵活应用。

【考点1】收益法评估思路(一)确定评估模型(二)分析和调整历史财务报表(三)确定和划分收益期(四)预测未来收益(五)确定折现率(六)测算经营性资产及负债价值(七)识别和评估溢余资产、非经营性资产及负债(八)得出评估结果【考点2】股利折现模型(1)通用公式(2)股利固定(3)股利稳定增长V=(分子是下一期股利)(4)两阶段增长模型【考点3】企业自由现金流量折现模型(一)企业自由现金流量①企业自由现金流量=(税后净营业利润+折旧及摊销)-(资本性支出+营运资金增加)②企业自由现金流量=(净利润+税后利息+折旧及摊销)-(资本性支出+营运资金增加)(1)评估基准日之后企业自由现金流量稳定增长C=WACC-g,g为固定增长率(2)两阶段模型永续价值的计算公式也可以演化为:新投入资本回报率R【考点4】股权自由现金流量折现模型(一)股权自由现金流量①股权自由现金流量=(税后净营业利润+折旧及摊销)-(资本性支出+营运资金增加)-税后利息费用-偿还付息债务本金+新借付息债务②股权自由现金流量=净利润+折旧及摊销-资本性支出-营运资金增加-偿还付息债务本金+新借付息债务(1)股权自由现金流量稳定增长;(2)两阶段模型;【考点5】经济利润折现模型(一)经济利润①经济利润=税后净营业利润-投入资本的成本投入资本的成本=税后利息+股权资本成本②经济利润=净利润-股权资本成本③经济利润=投入资本×(投入资本回报率-加权平均资本成本率)【提示】涉及投入资本都是期初数。

1.基本公式IC0 ----评估基准日投入资本2.经济利润稳定增长时;3.两阶段模型【考点6】折现率收益口径匹配的折现率价值内涵净利润、股权自由现金流量税后的权益回报率股东全部权益价值息前税后利润、企业自由现金流量、经济利润根据税后权益回报率和税后债务回报率计算的加权平均资本成本企业整体价值利润总额税前的权益回报率股东全部权益价值息税前利润根据税前权益回报率和税前债务回报率计算的加权平均资本成本企业整体价值二、股权资本成本测算股权资本成本的常用方法有:资本资产定价模型、套利定价模型、三因素模型和风险累加法。

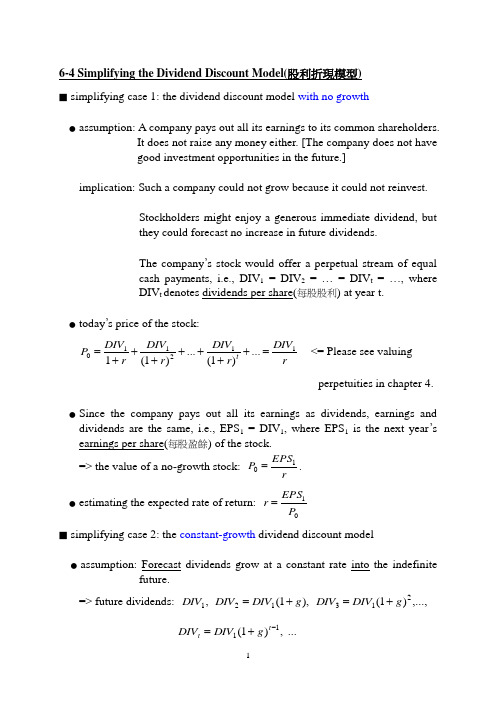

Model(股利折现模型)

6-4 Simplifying the Dividend Discount Model(股利折現模型)■ simplifying case 1: the dividend discount model with no growth●assumption: A company pays out all its earnings to its common shareholders. It does not raise any money either. [The company does not have good investment opportunities in the future.]implication: Such a company could not grow because it could not reinvest.Stockholders might enjoy a generous immediate dividend, butthey could forecast no increase in future dividends.The company ’s stock would offer a perpetual stream of equalcash payments, i.e., DIV 1 = DIV 2 = … = DIV t = …, whereDIV t denotes dividends per share(每股股利) at year t.● today ’s price of the stock: r DIV r DIV r DIV r DIV P t 112110...)1(...)1(1=+++++++= <= Please see valuing perpetuities in chapter 4.●Since the company pays out all its earnings as dividends, earnings and dividends are the same, i.e., EPS 1 = DIV 1, where EPS 1 is the next year ’s earnings per share(每股盈餘) of the stock.=> the value of a no-growth stock: r EPS P 10=. ● estimating the expected rate of return: 01P EPS r = ■ simplifying case 2: the constant-growth dividend discount model● assumption: Forecast dividends grow at a constant rate into the indefinite future.=> future dividends: ,...,)1(),1(,213121g DIV DIV g DIV DIV DIV +=+=...,)1(11-+=t t g DIV DIVa note:DIV tDIV 0t● the value of a constant-growth stock: ...)1(...)1()1(1332210+++++++++=t t r DIV r DIV r DIV r DIV P ...)1()1(...)1()1()1()1(111321211++++++++++++=-t t r g DIV r g DIV r g DIV r DIV ...)1()1(...)1()1()1()1(1)1()[11(13312211++++++++++++++=t t r g DIV r g DIV r g DIV r g DIV g ...])11(...11()11(11)[(1(321++++++++++++++=t rg r g r g r g g DIV r g if gr g g DIV <-++=)1)(1(1 r g if g r DIV <-=1. ● Example 6-3: DIV 1 = $3.0, g = 8%, r = 12%75$04.03$08.012.03$10==-=-=g r DIV P● estimating the expected rate of return: g P DIV r g r DIV P +=⇒-=0110= dividend yield (股利收益率) + growth rate Example above: r = 3/75 + 8% = 4% + 8% = 12%a note: 下學期的內容有一個重點是討論r 如何決定。

股利贴现模型PPT

两阶段增长模型的适用性

运用该模型进行股权估价时,必须注意模型中的约束条件。 稳定增长模型所要求的增长率约束条件或假设在两阶段增 长模型中依然必须具备。 除此之外,如何判断高速增长?如何划分高速增长阶段与 稳定增长阶段,这也是实际工作中较难以把握的事实。特 别是公司的高速增长时期的红利增长率与稳定增长时期的 红利增长率存在明显的不同,由此引致股权要求的收益率 相应地不同,从而分析人员在两阶段模型中能否合理地使 用不同阶段所要求的股权收益率,直接关系到估价的有效 性。

两阶段增长模型的模式

模式一:第一阶段为股利超常增长阶段,股利增长率较高且不变, 第二阶段为股利稳定增长阶段,股利增长率较低且预计长期稳定。 这一模式称为“恒恒模式”。

这种模式对应于这样一类公司,其在发展的第一阶段,由于可供 再投资的净现值为正的项目较多,留置盈利较多,股利派发率较 低,但这些盈利的项目使得公司盈利和股利的增长率较高且不变。 当公司发展进入第二阶段后,由于市场竞争趋于白热化,可供再 投资的盈利机会越来越少,留置盈利较少,公司就会提高股利派 发率,公司盈利能力的下降就会使得盈利和股利的增长率都下降

两阶段模型一般适合于具有这样特征的公司: 公司当前处于高速增长阶段,并预期今后一段时 期内仍保持这一较高的增长率,在此之后,支持高 速增长率的因素消失。 另一种情形是:一家公司处于一个超常增长的行 业,而这个行业之所以能够超常增长,是因为存在 很高的进入壁垒(国家政策、基础设施所限),并 预计这一进入壁垒在今后几年内能够继续阻止新的 进入者进入该行业。 如果公司运营从一个高速增长阶段陡然下降到稳 定增长阶段,用这种模型进行估价其结果不太合理。

优点

(1)虽然模型有一定程度的复杂性,但易于 理解的; (2)它很好地反映了股票理论上的价格,还 允许在高利润—高增长的公司同低利润—低增 长的公司之间做比较; (3)模型能容易地处理增长公司的情况,有 广泛的应用性公司; (4)模型提供一个构架以反映不同类型公司 的生命循环周期的本质。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

适用范围:在特定阶段高速增长,此阶段过后所有高速增长

的原因全部消失,然后以稳定的速度增长。可能的原因有: 专利权的解禁,行业壁垒打破。

增长率突然回落的假设意味着模型更适合初始阶段增长率相 对温和的公司。

模型的局限性:

(1)对多数公司,增长率模式的突然转变不太符合事实; (2)高速增长阶段的时间长度确定困难; (3)终点价格是现值的重要构成要素,计算出的价值对稳定 增长率的假设非常敏感。

11.51% 12.63% 16.08%

步骤二、计算股利增长率

招商银行上市5年后2007-2010年的平均ROE为21.095%, 考虑到国内宏观政策趋紧,国外银行的平均ROE约为 15%,我们将今后5年的平均ROE设定为20%,则股息 增长率为20%×(1-26.62%)=14.676%,5年后ROE 设定为15%,派息增长率为15%×(1-26.62%)= 11.007%,已知2010年的股利派发为0.29元。

70.59%

(ii)两阶段增长H模型 (Fuller and Hsia,1984)

ga

超常增长阶段:2H年

gn

稳定增长阶段

P DPS0H ( ga gn ) DPS0 (1 gn )

0

r gn

r gn

P0:股票当前价格;

ga : 初始增长率;gn : 2H年后稳定增长率;

DPSt:t期预期每股股息;r:要求收益率

将历年股利折现到估值时点

D 估值日

D(1+g) …

1

2

…

D(1+g)^(n-1) …

n-1

n

…

P D0 (1 g )

D0 (1 g )2

D0 (1 g )3

0

1 r

(1r )2

(1r )3

D0 (1 g ) rg

D1 rg

(r>g)

D0 (1 g )n (1r )n

股票价值与股票第一年年末的股利成正比,与股 票的必要收益率成反比,与股利的增长率成正比。 由于戈登模型贴近部分股票的现实,因而得到一 定应用。但缺点也明显,就是假设仍比较简单。

(iii)三阶段增长模型

ga 高速增长阶段

低支付比率

逐渐下滑阶段

稳定增长阶段

gn

高支付比率

逐渐增加支付比率

P n1 EPS0(1ga )t a

n2 DPSt

EPSn2 (1 gn )n

0 t 1

(1r )t

(1r )t t n11

(rn gn )(1r )n2

超常增长

过渡阶段

稳定增长

P0:股票当前价格;DPSt:t期预期每股股息;

按照两阶段增长模型,

股票价值 超常增长股息现值+终点价格的现值

股票预测数据可参见:/stock-165-600456.html

关于戈登模型的进一步讨论:

适用范围:公司已经建立了完好的股息支付政策,而且这 种股息政策会永远持续下去;

模型对增长率估计十分敏感,当股利增长率趋近贴现率, 股票的价值将趋于无穷。

稳定的两个特征:

第三章 股利折现模型 (Discouted Dividend Model ,DDM)

学习目标: (1)掌握股利折现模型的基本方法 (2)理解股利折现模型的适用范围 (3)能运用股利折现模型进行估值 (4)了解利用股利折现模型求资本成本的方法

第一节 股利折现形式、分类

一、一般形式

n

P DPSt

-------------------------------Streetsmart guide to valuing a stock

二、股利增长模型类别

固定股利模型

模

型 类

股利增长率固定模型

别

股利分阶段增长模型

第二节 股利折现模型

一、固定股利模型 (Fixed Dividend Model,FDM)

P n DPSt

Pn

DPS0

(1

g

)[1

(1 g (1r

)n )n

]

DPSn1

0

(1r )t (1r )n

t 1

rg

(r gn )(1r )n

其中:P0:股票当前价格;Pn

DPSn1 r gn

;

g : 前n年超常增长率;gn : n年后稳定增长率;

DPSt:t期预期每股股息;r:要求的股权收益率

Pn

0

(1r )t (1r )n

t 1

P0 : 股票当前价格

DPSt:t期每股现金红利

(Dividend Per Share)

n:详细预测期期数

r:与红利匹配的折现率

P :持有期末股票卖出的价格 n

?

(1) 折现率如何确定? (2)n如何设定? (3)DPSt如何预测? (4)Pn如何求?

预测期设定的一般规则

步骤一:到2011年4月8日,市场无风险收益率取一年期存款利 率3.25%,上证综合指数的复合回报率为17.47%,深证成分指 数的复合回报率为15.82%,平均为16.65%。公司的贝塔系数 为1.07(从上市2002年4月6日到2011年4月8日),则根据CAPM, 权益资本成本为3.25%+1.07×(16.65%-3.25%)=17.588%。

16% ? 1 8% 8%

公司的所得税率为40%。

股利增长率g b {ROA D / E[ROA i(1 t)]}

(1 0.2) {20% 1[20% 10% (1 0.4)]}

27.2%

股利支付比率

1

b

1

g ROA D / E[ ROAi (1t )]

1 8% 16% 1[16% 8%(1 0.4 )]

年份

2002 2003 2004 2005 2006 2007 2008 2009 2010 平均 去掉2005 2007-2010

ROE

10.37% 12.21% 15.06% 15.93% 12.88% 22.42% 26.51% 19.65% 19.23% 17.14% 17.29% 21.095%

(1)留存比率稳定; (2)权益收益率稳定; (3)没有新的外部融资且股份总数不变; 否则该方法不能单独使用,应结合其它方法。

方法三:证券分析师预测

将证券分析师的预测结果汇总,求出平均值、方差,在计算 平均值时,可以给予权威机构较大比重,适用于关注度高的 公司。 存在的问题:不是所有证券都存在丰富的分析师预测; 有的分析师预测期限短; 有的预测并没有股利增长率; 证券分析师的预测能力有限。

a : 超常增长阶段股息支付比率;n :稳定阶段股息支付比率;

EPSt:t期预期每股收益;EPSt

a

EPS t

DPSt EPSt

DPSt

r:超常增长阶段要求权益收益率;r n

:

稳定增长阶段要求权益收益率

ga : 超常增长率;gn : 稳定增长率;

ga ROEa (1 a ), gn ROEn (1 n )。

(1)稳定增长时,股利增长率应和其它经营指标(如收益) 增长率基本一致;

(2)合理的稳定增长率应与宏观经济增长率(名义)基本 一致。

三、股利分阶段增长模型 两阶段增长模型 三阶段增长模型

两阶段一般模型 H模型

(i)两阶段增长一般模型

增长率 阶段一:超常高速增长g

阶段二:稳定增长gn

n

时间

股票价值 超常增长股息现值+终点价格的现值

NAt1ROEt NIt1

b ROEt

1

NIt1 NIt1

b ROEt

1(假设ROEt

ROEt 1

ROE

b ROE

b

{ROA

D E

[ROA

i(1

t)]}

NIt : 净利润;NAt : 净资产;ROE:权益收益率、净资产收益率;

ROA:总资产收益率;i:利息率;t:税率;D :负债权益比率; E

派息比率

39.50% 23.50%

24% 84% 24.80% 27% 27.90% 28% 23.58% 33.62% 27.29% 26.62%

股息增长率

0.0627385 0.0934065

0.114456 0.0250101 0.0968576

0.163666 0.1911371

0.14148 0.14695566

对于增长的认识:

(1)高速增长阶段的股息支付一般低于稳定阶段; (2)高增长潜力的股票,一般具有高的市盈率或市净率, 但实证表明,长期看低市盈率股票能获取更高收益,表明 投资者为增长进行过度支付。

变量

ROA 股利支付率 D/E 利率 股利增长率

初始超长回报率

20% 20% 1 10% ?

稳定增长率

假设公司留存收益每年保持固定比例b, 则股利支付比例为1-b,

股利增长率g Dt Dt1 NIt (1b)NIt1 (1b) NIt NIt1

t

Dt1

NIt1 (1b)

NIt1

由于NIt NAt ROEt

则g 1 1 NAt ROEt

t

NIt1

( NAt1 bNIt1 )ROEt NIt1

超额收益期的选择:1、5、7、10规则 (1)乏味的公司—1年:处于激烈竞争环境、利润较低、无特殊的有利 因素; (2)一般公司—5年:正常的声誉、利润也正常; (3)大型、规模经济的良好公司—7年:较高的增长潜力、较好的品牌 、良好的市场渠道和较高的市场认可度:如麦当劳; (4)优秀公司—10年:极高的增长潜力、巨大的市场力量、著名的品 牌、名列前茅的利润,如:微软、可口可乐等。

ROE EPS / NA, NA为每股净资产。

股利增长率与留存收益比例成正比,与权益收益率成正比。