国际税收计算题例题

国际税收计算题答案仅供参考

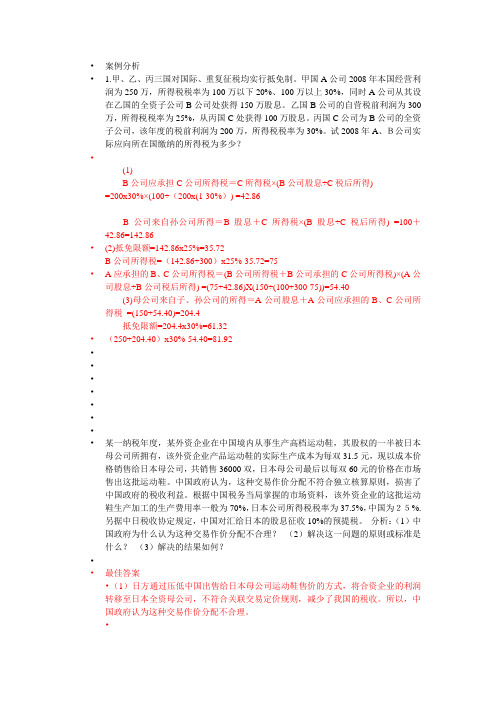

•案例分析• 1.甲、乙、丙三国对国际、重复征税均实行抵免制。

甲国A公司2008年本国经营利润为250万,所得税税率为100万以下20%、100万以上30%,同时A公司从其设在乙国的全资子公司B公司处获得150万股息。

乙国B公司的自营税前利润为300万,所得税税率为25%,从丙国C处获得100万股息。

丙国C公司为B公司的全资子公司,该年度的税前利润为200万,所得税税率为30%。

试2008年A、B公司实际应向所在国缴纳的所得税为多少?•(1)B公司应承担C公司所得税=C所得税×(B公司股息÷C税后所得) =200x30%×(100÷(200x(1-30%)) =42.86B公司来自孙公司所得=B股息+C所得税×(B股息÷C税后所得) =100+42.86=142.86•(2)抵免限额=142.86x25%=35.72B公司所得税=(142.86+300)x25%-35.72=75•A应承担的B、C公司所得税=(B公司所得税+B公司承担的C公司所得税)×(A公司股息÷B公司税后所得) =(75+42.86)X(150÷(100+300-75))=54.40(3)母公司来自子、孙公司的所得=A公司股息+A公司应承担的B、C公司所得税=(150+54.40)=204.4抵免限额=204.4x30%=61.32•(250+204.40)x30%-54.40=81.92••••••••某一纳税年度,某外资企业在中国境内从事生产高档运动鞋,其股权的一半被日本母公司所拥有,该外资企业产品运动鞋的实际生产成本为每双31.5元,现以成本价格销售给日本母公司,共销售36000双,日本母公司最后以每双60元的价格在市场售出这批运动鞋。

中国政府认为,这种交易作价分配不符合独立核算原则,损害了中国政府的税收利益。

根据中国税务当局掌握的市场资料,该外资企业的这批运动鞋生产加工的生产费用率一般为70%,日本公司所得税税率为37.5%,中国为25%.另据中日税收协定规定,中国对汇给日本的股息征收10%的预提税。

国际税收计算题例题

麦克先生(德国国籍)从2008年起被德国A公司派到我国,在A公司与我国合资的甲公司任职做法律顾问。

该人每月的工资有两家公司分别支付。

我国境内的甲公司每月向其支付人民币18000元,A公司每月向其支付工资折合人民币27000元。

2009年9月,该人被A公司派到英国,负责一起诉讼案件。

他在英国工作15天,英国公司向其支付工资2000英镑。

完成工作后,该人返回我国的甲公司。

请计算该人2009年9月应在我国缴纳的个人所得税(不考虑税收抵免问题)。

答:麦克先生属于在中国境内无住所、居住满一年不超过五年的个人。

根据我国税法,他应就在我国境内工作期间取得的由境内、境外雇主支付的工资薪金向我国纳税,而他被A公司临时派到英国工作属于临时离境,这期间他取得的由A 公司支付的工资属于“境外来源、境外支付”,无须向我国纳税。

对此,他应按以下公式确定在我国的纳税义务:(1)按当月境内、境外支付的工资总额计算的应纳税额:(18000+27000-4800)×30%—3375=8685(元)(2)麦克先生当月应纳税额8685×[1—27000/(27000+18000)×15/30]=6079.5(元)境外所得限额抵免法操作实例税法规定:纳税人来源于我国境外的所得,在境外实际缴纳的所得税款,准予在汇总纳税时,从其应纳税额中抵免。

但抵免限额不得超过其境外所得按我国企业所得税法规定计算的应纳税额。

1.限额抵免的计算方法——分国不分项税收抵免限额=境内、境外所得按税法计算的应纳税总额×(来源于某国的所得额÷境内、境外所得总额)【解释1】公式中要用的所得额指税前利润,若从国外分回的是税后利润,需换算为税前利润,换算方法:所得额=(分回利润+国外已纳税款)或所得额=分回利润÷(1-某外国所得税税率)【解释2】公式中计算应纳税总额时的税率均为25%法定税率。

应纳税总额=(境内所得+境外所得)*25%2.限额抵免方法:境外已纳税款与扣除限额比较,二者中的较小者,从汇总纳税的应纳税总额中扣减3.限额抵免使用范围:(1)居民企业来源于中国境外的应税所得;(2)非居民企业在中国境内设立机构、场所,取得发生在中国境外但与该机构、场所有实际联系的应税所得。

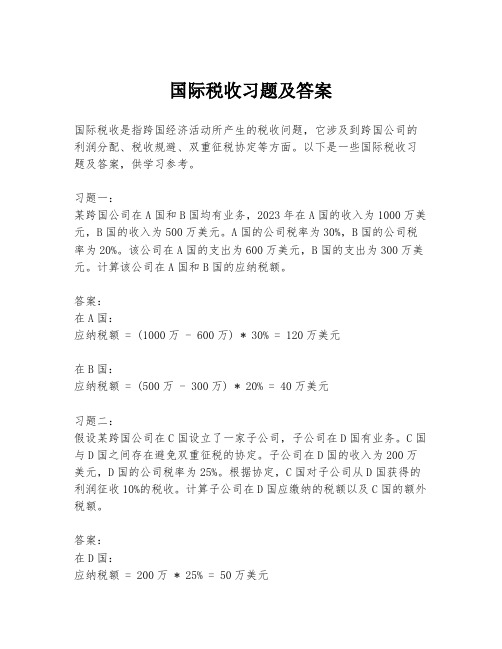

国际税收习题及答案

国际税收习题及答案国际税收是指跨国经济活动所产生的税收问题,它涉及到跨国公司的利润分配、税收规避、双重征税协定等方面。

以下是一些国际税收习题及答案,供学习参考。

习题一:某跨国公司在A国和B国均有业务,2023年在A国的收入为1000万美元,B国的收入为500万美元。

A国的公司税率为30%,B国的公司税率为20%。

该公司在A国的支出为600万美元,B国的支出为300万美元。

计算该公司在A国和B国的应纳税额。

答案:在A国:应纳税额 = (1000万 - 600万) * 30% = 120万美元在B国:应纳税额 = (500万 - 300万) * 20% = 40万美元习题二:假设某跨国公司在C国设立了一家子公司,子公司在D国有业务。

C国与D国之间存在避免双重征税的协定。

子公司在D国的收入为200万美元,D国的公司税率为25%。

根据协定,C国对子公司从D国获得的利润征收10%的税收。

计算子公司在D国应缴纳的税额以及C国的额外税额。

答案:在D国:应纳税额 = 200万 * 25% = 50万美元C国额外税额 = (200万 - 50万) * 10% = 15万美元习题三:一家跨国公司在E国和F国均有业务,E国和F国之间没有避免双重征税的协定。

该公司在E国的收入为800万美元,F国的收入为600万美元。

E国的公司税率为35%,F国的公司税率为30%。

该公司在E国的支出为400万美元,F国的支出为300万美元。

如果公司选择在F国缴纳税款,计算该公司在F国的应纳税额。

答案:在F国:应纳税额 = (600万 - 300万) * 30% = 90万美元习题四:某跨国公司在G国和H国均有业务,G国和H国之间签署了避免双重征税的协定。

该公司在G国的收入为1200万美元,H国的收入为800万美元。

G国的公司税率为40%,H国的公司税率为35%。

该公司在G国的支出为600万美元,H国的支出为400万美元。

根据协定,G国对该公司在H国获得的利润征收15%的税收。

税2国际税收计算题

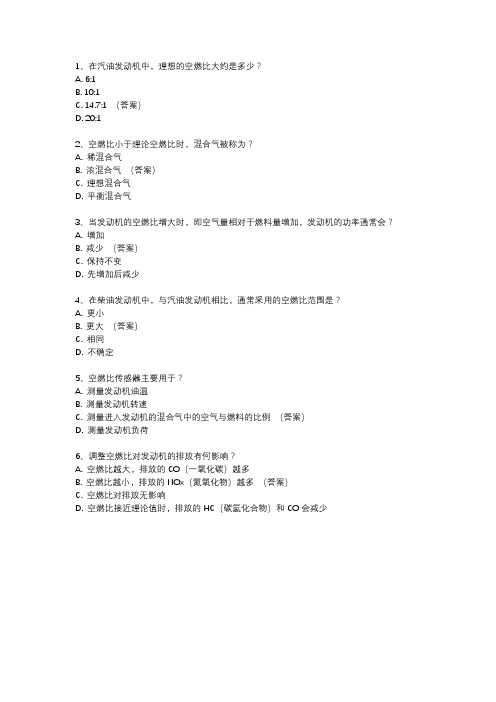

1、在汽油发动机中,理想的空燃比大约是多少?

A. 6:1

B. 10:1

C. 14.7:1 (答案)

D. 20:1

2、空燃比小于理论空燃比时,混合气被称为?

A. 稀混合气

B. 浓混合气(答案)

C. 理想混合气

D. 平衡混合气

3、当发动机的空燃比增大时,即空气量相对于燃料量增加,发动机的功率通常会?

A. 增加

B. 减少(答案)

C. 保持不变

D. 先增加后减少

4、在柴油发动机中,与汽油发动机相比,通常采用的空燃比范围是?

A. 更小

B. 更大(答案)

C. 相同

D. 不确定

5、空燃比传感器主要用于?

A. 测量发动机油温

B. 测量发动机转速

C. 测量进入发动机的混合气中的空气与燃料的比例(答案)

D. 测量发动机负荷

6、调整空燃比对发动机的排放有何影响?

A. 空燃比越大,排放的CO(一氧化碳)越多

B. 空燃比越小,排放的NOx(氮氧化物)越多(答案)

C. 空燃比对排放无影响

D. 空燃比接近理论值时,排放的HC(碳氢化合物)和CO会减少。

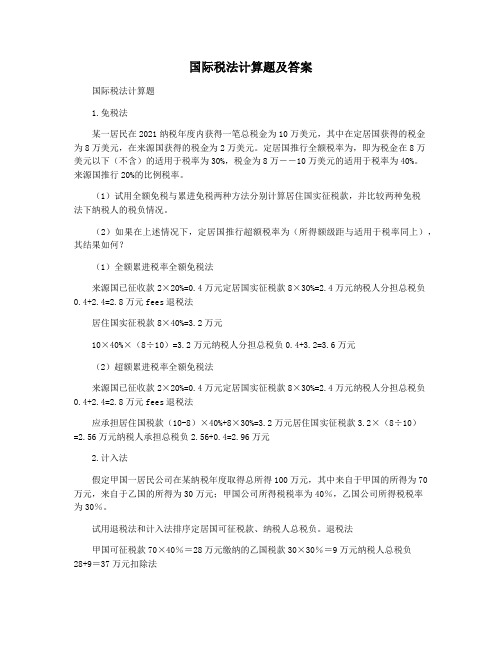

国际税法计算题及答案

国际税法计算题及答案国际税法计算题1.免税法某一居民在2021纳税年度内获得一笔总税金为10万美元,其中在定居国获得的税金为8万美元,在来源国获得的税金为2万美元。

定居国推行全额税率为,即为税金在8万美元以下(不含)的适用于税率为30%,税金为8万――10万美元的适用于税率为40%。

来源国推行20%的比例税率。

(1)试用全额免税与累进免税两种方法分别计算居住国实征税款,并比较两种免税法下纳税人的税负情况。

(2)如果在上述情况下,定居国推行超额税率为(所得额级距与适用于税率同上),其结果如何?(1)全额累进税率全额免税法来源国已征收款2×20%=0.4万元定居国实征税款8×30%=2.4万元纳税人分担总税负0.4+2.4=2.8万元fees退税法居住国实征税款8×40%=3.2万元10×40%×(8÷10)=3.2万元纳税人分担总税负0.4+3.2=3.6万元(2)超额累进税率全额免税法来源国已征收款2×20%=0.4万元定居国实征税款8×30%=2.4万元纳税人分担总税负0.4+2.4=2.8万元fees退税法应承担居住国税款(10-8)×40%+8×30%=3.2万元居住国实征税款3.2×(8÷10)=2.56万元纳税人承担总税负2.56+0.4=2.96万元2.计入法假定甲国一居民公司在某纳税年度取得总所得100万元,其中来自于甲国的所得为70万元,来自于乙国的所得为30万元;甲国公司所得税税率为40%,乙国公司所得税税率为30%。

试用退税法和计入法排序定居国可征税款、纳税人总税负。

退税法甲国可征税款70×40%=28万元缴纳的乙国税款30×30%=9万元纳税人总税负28+9=37万元扣除法交纳的乙国税款30×30%=9万元甲国可征税款(100-9)×40%=36.4万元纳税人总税负36.4+9=45.4万元3.全额减免与普通减免某国a居民2021年来自国内所得8000美元,来自国外所得2000美元。

国际税法计算题及答案

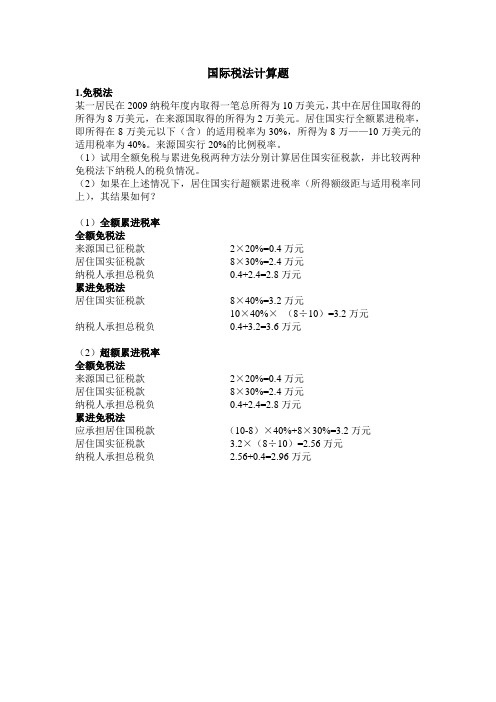

国际税法计算题1.免税法某一居民在2009纳税年度内取得一笔总所得为10万美元,其中在居住国取得的所得为8万美元,在来源国取得的所得为2万美元。

居住国实行全额累进税率,即所得在8万美元以下(含)的适用税率为30%,所得为8万——10万美元的适用税率为40%。

来源国实行20%的比例税率。

(1)试用全额免税与累进免税两种方法分别计算居住国实征税款,并比较两种免税法下纳税人的税负情况。

(2)如果在上述情况下,居住国实行超额累进税率(所得额级距与适用税率同上),其结果如何?(1)全额累进税率全额免税法来源国已征税款2×20%=0.4万元居住国实征税款8×30%=2.4万元纳税人承担总税负0.4+2.4=2.8万元累进免税法居住国实征税款8×40%=3.2万元10×40%×(8÷10)=3.2万元纳税人承担总税负0.4+3.2=3.6万元(2)超额累进税率全额免税法来源国已征税款2×20%=0.4万元居住国实征税款8×30%=2.4万元纳税人承担总税负0.4+2.4=2.8万元累进免税法应承担居住国税款(10-8)×40%+8×30%=3.2万元居住国实征税款 3.2×(8÷10)=2.56万元纳税人承担总税负 2.56+0.4=2.96万元2.扣除法假定甲国一居民公司在某纳税年度取得总所得100万元,其中来自于甲国的所得为70万元,来自于乙国的所得为30万元;甲国公司所得税税率为40%,乙国公司所得税税率为30%。

试用免税法和扣除法计算居住国可征税款、纳税人总税负。

免税法甲国可征税款70×40%=28万元缴纳的乙国税款30×30%=9万元纳税人总税负28+9=37万元扣除法缴纳的乙国税款30×30%=9万元甲国可征税款(100-9)×40%=36.4万元纳税人总税负36.4+9=45.4万元3.全额抵免与普通抵免某国A居民2009年来自国内所得8000美元,来自国外所得2000美元。

国际税收习题案例

第二章所得税的税收管辖权1、某人为一家外国公司雇员,在2010年度中受派在中国境内工作,月工资3000美元。

其工资、薪金是由境外公司支付的,且不是由该公司在中国境内的机构负担的。

该雇员该年度在华工作天数累计为200天。

2010年11月,该雇员被派往日本短期工作,11月5日从中国出境,11月17日回到中国继续工作。

请计算其2010年11月应在我国缴纳的个人所得税(不考虑税收抵免问题,1美元=6.4915人民币)解析:该雇员属于在中国境内无住所而在一个纳税年度中在中国境内连续或累计工作超过90日(或183日)但不满一年的个人。

根据我国税法,他应就在我国境内工作期间取得的由境内、境外雇主支付的工资薪金向我国纳税,即而属于“境内来源、境内外支付”须向我国纳税。

该雇员当月应向我国纳税的税额计算如下:(1)按当月境内、境外支付的工资总额计算的应纳税额:(3000x6.4915-4800)×20%-375(速算扣除数)=2560(元)(2)当月应纳税额:2560×18/30=1536(元)2、一外籍个人担任我国境内一家外商投资企业财务经理,每月工资由该企业支付10,000元人民币,由外方公司支付4,000美元,该个人2010年度已在我国境内实际工作330天。

2010年12月,该名经理被派往泰国短期工作,12月5日从中国出境,12月17日回到中国继续工作。

请计算其2010年12月应在我国缴纳的个人所得税(不考虑税收抵免问题,1美元=6.4915人民币)解析:该经理属于高管人员,在中国境内无住所而在一个纳税年度中在中国境内连续或累计工作超过90日(或183日)但不满一年的个人。

根据我国税法,他应就在我国境内工作期间取得的由境内、境外雇主支付的工资薪金向我国纳税,而他被美国公司临时派到泰国工作12天属于临时离境,这期间他在泰国工作取得的由美国公司支付的工资中属于“境外来源、境外支付”,无须向我国纳税。

国际税收计算题例题

麦克先生〔德国国籍〕从2021年起被德国A公司派到我国,在A公司与我国合资的甲公司任职做法律参谋。

该人每月的工资有两家公司分别支付。

我国境的甲公司每月向其支付人民币18000元,A公司每月向其支付工资折合人民币27000元。

2021年9月,该人被A公司派到英国,负责一起诉讼案件。

他在英国工作15天,英国公司向其支付工资2000英镑。

完成工作后,该人返回我国的甲公司。

请计算该人2021年9月应在我国缴纳的个人所得税〔不考虑税收抵免问题〕。

答:麦克先生属于在中国境无住所、居住满一年不超过五年的个人。

根据我国税法,他应就在我国境工作期间取得的由境、境外雇主支付的工资薪金向我国纳税,而他被A公司临时派到英国工作属于临时离境,这期间他取得的由A公司支付的工资属于“境外来源、境外支付〞,无须向我国纳税。

对此,他应按以下公式确定在我国的纳税义务:(1)按当月境、境外支付的工资总额计算的应纳税额:〔18000+27000-4800〕×30%—3375=8685〔元〕(2)麦克先生当月应纳税额8685×[1—27000/〔27000+18000〕×15/30]=6079.5〔元〕境外所得限额抵免法操作实例税法规定:纳税人来源于我国境外的所得,在境外实际缴纳的所得税款,准予在汇总纳税时,从其应纳税额中抵免。

但抵免限额不得超过其境外所得按我国企业所得税法规定计算的应纳税额。

1.限额抵免的计算方法——分国不分项税收抵免限额=境、境外所得按税法计算的应纳税总额×〔来源于某国的所得额÷境、境外所得总额〕【解释1】公式中要用的所得额指税前利润,假设从国外分回的是税后利润,需换算为税前利润,换算方法:所得额=〔分回利润+国外已纳税款〕或所得额=分回利润÷〔1-某外国所得税税率〕【解释2】公式中计算应纳税总额时的税率均为25%法定税率。

应纳税总额=〔境所得+境外所得〕*25%2.限额抵免方法:境外已纳税款与扣除限额比拟,二者中的较小者,从汇总纳税的应纳税总额中扣减3.限额抵免使用围:〔1〕居民企业来源于中国境外的应税所得;〔2〕非居民企业在中国境设立机构、场所,取得发生在中国境外但与该机构、场所有实际联系的应税所得。

国际税收计算题汇集

四、计算题1.某一纳税年度,甲国的居民公司A在甲国取得税前所得300万元,其设在乙国的分公司B在乙国取得税前所得240万元,在乙国享受减半征税的优惠。

甲国公司所得税率为35%,乙国公司所得税率为40%,假设甲国允许税收饶让,试计算A公司应纳甲国的公司所得税额。

分公司已纳乙国税额=240*40%=96万乙国税收抵免限额=240*35%=84万实际抵免限额=min(96,84)=84万总所得按甲国税率计算应纳税额=(300+240)*35%=189万A公司应纳甲国公司所得税额=189-84=105万2.某纳税年度,甲国的居民公司A,某年取得全球税前所得200万美元,同年还收到其乙国子公司B 被扣缴了预提税后的股息28万美元。

B公司当年税前所得为100万美元,已按乙国30%的税率缴纳乙国公司所得税30万美元,并按20%税率代扣代缴了A公司股息预提税7万美元。

甲国实行抵免法,公司所得税率为40%。

试计算A公司应纳甲国公司所得税额。

A公司承担的B公司所得税=30*[28/100*(1-30%)]=12万美元A公司来自B公司所得=28/(1-30%)=40万美元抵免限额=40*40%=16万美元允许抵免的税额=min(7+12,16)=16万美元A公司向甲国缴税=(200+40)*40%-16=80万美元3.甲国某居民公司在某一纳税年度取得总所得100万元,其中来自甲国的所得为70万元,来自乙国的所得为30万元。

甲国公司所得税率为30%,乙国公司所得税率为40%。

试用全额抵免法和限额抵免法分别计算该公司在甲国的应纳税额。

全额抵免法:甲国公司在乙国缴税=30×40%=12(万元)甲国公司在甲国缴税=100×30%-12=18(万元)该公司共负担税额=12+18=30(万元)限额抵免法:甲国公司在乙国缴税=30×40%=12(万元)抵免限额=30×30%=9(万元)允许抵免的已缴外国税额=min(12,9)=9(万元)甲国公司在甲国缴税=100×30%-9=21(万元)该公司共负担税额=12+21=33(万元)4.甲国某公司A公司发明了一种新型药物,并获得了它的专利权,该药物的生产成本为50元/支。

国际税收的第一次 习题

习题1假定甲国一居民公司在某纳税年度中总所得100万元,其中来自居住国甲国的所得70万元,来自来源国乙国的所得为30万元。

为简化起见,假定甲国实行全额累进税率,其中,应税所得61万元—80万元的适用税率为35%,81万元—100万元的适用税率为40%;来源国乙国实行30%的比例税率。

若甲国实习免税法,现计算该公司应向甲国缴纳多少税款。

习题2 在甲国的总公司A和其设在乙国和丙国的分公司B、C都为盈利,其中来自居住国的所得为1000万,甲国税率为50%;来自乙国和丙过的所得都为100万,乙国税率为60%,丙国税率为40%。

(1)若A国对本国居民企业的国外所得采取的是综合抵免法,请问A公司应纳甲国公司税是多少?(2)若A国对本国居民企业的国外所得采取的是分国抵免法,请问A公司应纳甲国公司税是多少?习题3甲国母公司A拥有设在乙国子公司B的50%的股份。

A公司在某纳税年度在本国获利100万,B公司在同一纳税年度在本国获利200万元,缴纳公司所得税后,按股权比例向母公司支付毛股息,并缴纳预提所得税;甲国公司所得税税率为40%,乙国公司所得税税率为30%,乙国预提税税率为10%。

现计算A 公司的应向甲国缴纳多少税款。

习题4 甲国的A公司在乙国设立了持股比例为30%一家子公司B,在2010年度获得利润500万美元,乙国的公司所得税的税率为25%;而这家子公司又在丙国成立了一家持股比例为50%的子公司C,同年获得利润为400万美元,丙国的公司所得税税率为30%。

甲国的本年度国内盈利额为100万美元,国内的公司所得税税率为50%。

根据上述材料计算每个公司各自向所在居住国缴纳的税额。

(征收股息预提税忽略不计)。

习题5 某一纳税年度,法国母公司国内所得为100万法郎,收到日本子公司支付的毛股息收入折合50万法郎,法国公司所得税税率为50%。

日本子公司同年所得额折合为120万法郎,并在日本政府规定的所得税税率37.5%的基础上,享受按30%征税的优惠。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

麦克先生(德国国籍)从2008年起被德国A公司派到我国,在A公司与我国合资的甲公司任职做法律顾问。

该人每月的工资有两家公司分别支付。

我国境内的甲公司每月向其支付人民币18000元,A公司每月向其支付工资折合人民币27000元。

2009年9月,该人被A公司派到英国,负责一起诉讼案件。

他在英国工作15天,英国公司向其支付工资2000英镑。

完成工作后,该人返回我国的甲公司。

请计算该人2009年9月应在我国缴纳的个人所得税(不考虑税收抵免问题)。

答:麦克先生属于在中国境内无住所、居住满一年不超过五年的个人。

根据我国税法,他应就在我国境内工作期间取得的由境内、境外雇主支付的工资薪金向我国纳税,而他被A公司临时派到英国工作属于临时离境,这期间他取得的由A 公司支付的工资属于“境外来源、境外支付”,无须向我国纳税。

对此,他应按以下公式确定在我国的纳税义务:(1)按当月境内、境外支付的工资总额计算的应纳税额:(18000+27000-4800)×30%—3375=8685(元)(2)麦克先生当月应纳税额8685×[1—27000/(27000+18000)×15/30]=6079.5(元)境外所得限额抵免法操作实例税法规定:纳税人来源于我国境外的所得,在境外实际缴纳的所得税款,准予在汇总纳税时,从其应纳税额中抵免。

但抵免限额不得超过其境外所得按我国企业所得税法规定计算的应纳税额。

1.限额抵免的计算方法——分国不分项税收抵免限额=境内、境外所得按税法计算的应纳税总额×(来源于某国的所得额÷境内、境外所得总额)【解释1】公式中要用的所得额指税前利润,若从国外分回的是税后利润,需换算为税前利润,换算方法:所得额=(分回利润+国外已纳税款)或所得额=分回利润÷(1-某外国所得税税率)【解释2】公式中计算应纳税总额时的税率均为25%法定税率。

应纳税总额=(境内所得+境外所得)*25%2.限额抵免方法:境外已纳税款与扣除限额比较,二者中的较小者,从汇总纳税的应纳税总额中扣减3.限额抵免使用范围:(1)居民企业来源于中国境外的应税所得;(2)非居民企业在中国境内设立机构、场所,取得发生在中国境外但与该机构、场所有实际联系的应税所得。

操作思路:A:境内外应纳税总额;B:境外抵免限额与实际已交税款孰低;C:境内应纳税额;D:低于限额时的应补税额;倒扣法:汇总应纳税定额=A-B(孰低)顺加法:汇总应纳税定额=C+D1、某企业2008年度境内应纳税所得额为100万元,适用25%的企业所得税税率。

另外,该企业分别在A、B两国设有分支机构(我国与A、B两国已经缔结避免双重征税协定),在A国分支机构的应纳税所得额为50万元,A国税率为20%;在B国的分支机构的应纳税所得额为30万元,B国税率为30%。

假设该企业在A、B 两国所得按我国税法计算的应纳税所得额和按A、B两国税法计算的应纳税所得额一致,两个分支机构在A、B两国分别缴纳了l0万元和9万元的企业所得税。

要求:计算该企业汇总时在我国应缴纳的企业所得税税额。

【答案】采用倒扣法(1)该企业按我国税法计算的境内、境外所得的应纳税额应纳税额=(100+50+30)×25%=45(万元)(2)A、B两国的扣除限额A国扣除限额=45×[50÷(100+50+30)]=12.5(万元);或者50×25%=12.5(万元)B国扣除限额=45×[30÷(100+50+30)]=7.5(万元);或者30×25%=7.5(万元)在A国缴纳的所得税为l0万元,低于扣除限额12.5万元,可全额扣除。

在B国缴纳的所得税为9万元,高于扣除限额7.5万元,其超过扣除限额的部分1.5万元当年不能扣除。

(3)汇总时在我国应缴纳的所得税=45-10-7.5=27.5(万元(1)直接抵免居住国政府对其居民纳税人在非居住国直接缴纳的所得税款,允许冲抵其应缴本国政府的所得税款。

适用于同一经济实体的跨国纳税人,如总公司和分公司之间汇总利润的税收抵免。

抵免限额:不超过国外应税所得额按照本国税法的规定计算的应缴税额为限度。

【例题1·单选题】(2004年)甲国居民有来源于乙国的所得100万元,甲乙两国的所得税税率分别为30%、20%,两国均行使地域管辖权和居民管辖权。

在抵免法下甲国应对该笔所得征收所得税( )。

A.0万元B.10万元C.20万元D.30万元『正确答案』B抵免限额=100×30%=30万元国外实际已纳税额=100×20%=20万元,因为实际已纳税额小于抵免限额,因此按实际已纳税额抵免,抵免20万元甲国应对这笔所得征收所得税=100×30%-20=10万元。

抵免限额的计算方法计算方法计算公式(1)分国抵免限额分国抵免限额=国内外应税所得额×本国税率×(某一外国应税所得额/国内外应税所得额)(2)综合抵免限额综合抵免限额=国内外应税所得额×本国税率×(国外应税所得额/国内外应税所得额)(3)分项抵免限额分项抵免限额=国内外应税所得额×本国税率×(国外某一单项应税所得额/国内外应税所得额)在综合抵免法下,纳税人可获得最大限度的抵免。

3、甲国居民有来源于乙国经营所得100万元,特许权使用费所得50万元;来源于丙国经营所得200万元,特许权使用费所得60万元。

甲、乙、丙三国经营所得的所得税税率分别为50%、40%、60%;甲、乙、丙三国特许权使用费所得的所得税税率分别为10%、20%、5%。

请回答以下问题:(1)在分国抵免法下来源于乙国所得的抵免额为( )A.55万元B.50万元C.10万元D.0万元『正确答案』B抵免限额=100×50%+50×10%=55万元实际已纳税额=100×40%+ 50×20%=50万元,因为实际已纳税额小于抵免限额,因此按实际已纳税额抵免,可以抵免50万元(2)在分国抵免法下来源于丙国所得的抵免额为( )A.123万元B.106万元C.104万元D.0万元『正确答案』B抵免限额=200×50%+60×10%=106万元实际已纳税额=200×60%+ 60×5%=123万元,因为实际已纳税额大于抵免限额,因此按抵免限额抵免,可以抵免106万元(3)在分国抵免法下甲国应对上述所得征收所得税税额为( )A.161万元B.5万元C.0万元D.-7万元『正确答案』B甲国应对上述所得征收所得税=(55-50)-(106-106)=5万元(4)在综合抵免法下上述所得的抵免额为( )A.173万元B.161万元C.123万元D.50万元『正确答案』B抵免限额=(100+200)×50%+(50+60)×10%=161万元实际已纳税额=50+123=173万元,因为实际已纳税额大于抵免限额,因此按抵免限额抵免,可以抵免161万元(5)在综合抵免法下甲国应对上述所得征收所得税税额为( )A.166万元B.10万元C.0万元D.-7万元『正确答案』C【例题2·案例分析题】甲国居民有来源于乙国经营所得100万元,特许权使用费所得50万元。

甲、乙两国经营所得的所得税税率分别为50%、40%;甲、乙两国特许权使用费所得的所得税税率分别为10%、20%。

请回答以下问题:(1)在分项抵免法下来源于乙国所得的抵免额为( )A.55万元B.50万元C.45万元D.0万元『正确答案』C①经营所得抵免限额=100×50%=50万元实际已纳税额=100×40%=40万元,因为实际已纳税额小于抵免限额,因此按实际已纳税额抵免,可以抵免40万元②特许权使用费所得抵免限额=50×10%=5万元实际已纳税额=50×20%=10万元,因为实际已纳税额大于抵免限额,因此按抵免限额抵免,可以抵免5万元抵免额=40+5=45万元居住国政府对其居民的国外所得在国外已纳的所得税,允许从其应汇总缴纳的本国所得税款中抵扣。

该方法承认收入来源地管辖权优先于居民管辖权,是目前解决国际重复征税最有效的方法。

经济师保过套餐(1)直接抵免法居住国政府对其居民纳税人在非居住国直接缴纳的所得税款,允许冲抵其应缴本国政府的所得税款。

适用于同一经济实体的跨国纳税人,如总公司和分公司之间汇总利润的税收抵免。

(2)间接抵免法居住国政府对其母公司来自国外子公司股息的相应利润所缴纳的外国政府所得税,允许母公司在应缴本国政府所得税内进行抵免。

适用于跨国母子公司之间的税收抵免。

抵免限额:不超过国外应税所得额按照本国税法的规定计算的应缴税额为限度。

多不退,少要补!【例1单选题】(2004年)甲国居民有来源于乙国的所得100万元,甲乙两国的所得税税率分别为30%、20%,两国均行使地域管辖权和居民管辖权。

在抵免法下甲国应对该笔所得征收所得税( )【解析】抵免限额=100×30%=30万元,国外实际已纳税额=100×20%=20万元,因为实际已纳税额小于抵免限额,因此按实际已纳税额抵免,抵免20万元,甲国应对这笔所得征收所得税=100×30%-20=10万元。

抵免限额的计算:(1)分国抵免限额分国抵免限额=国内外应税所得额×本国税率×(某一外国应税所得额/国内外应税所得额)(2)分项抵免限额分项抵免限额=国内外应税所得额×本国税率×(国外某一单项所得额/国内外应税所得额)(3)综合抵免限额综合抵免限额=国内外应税所得额×本国税率×(国外应税所得额/国内外应税所得额)在综合抵免法下,纳税人可获得最大限度的抵免。

2、甲国居民有来源于乙国所得100万元、丙国所得40万元,甲、乙、丙三国的所得税税率分别为40%、50%、30%。

(1)在分国抵免法下,甲国应对上述所得征收所得税为( )【解析】乙国抵免限额=100×40%=40万元,在乙国实际已纳税额=100×50%=50万元,因为实际已纳税额大于抵免限额,因此按抵免限额抵免,抵免40万元,丙国抵免限额=40×40%=16万元,在丙国实际已纳税额=40×30%=12万元,因为实际已纳税额小于抵免限额,因此按实际已纳税额抵免,抵免12万元,甲国应对上述所得征收所得税=100×40%-40 40×40%-12=4万元。

(2)在综合抵免法下,甲国应对上述所得征收所得税为( )【解析】综合抵免限额=(100 40)×40%=56万元实际已纳税额=100×50% 40×30%=62万元,因为实际已纳税额大于抵免限额,因此按抵免限额56万元抵免甲国应对上述所得征收所得税=100×40% 40×40%-56=0万元【例4案例题】甲国居民有来源于乙国经营所得100万元,特许权使用费所得50万元。