减免税项目及代码

减免税代码及解释(企业必看)

2008-2009年度对应 所得税年度汇算清 缴附表五第34行数 据填写;2010年数 据按照所得税四季 度预缴申报表累计 金额第8行填写

支持其他各项社会事业

鼓励购买国债和 权益性投资

支持其他各项社会事业

鼓励技术转让

符合条件的国债利息 收入和符合条件的居 0410021001 民企业之间的股息红 利等权益性收益免税 符合条件的技术转让 《中华人民共和国企业所得税法实施 收入不超过500万元 0410024001 条例》(国务院令第512号) 的部分免税,超过的 部分减半征收 《中华人民共和国企业所得税法》 (主席令第63号) 《财政部国家税务总局关于小型微利 2010年应纳税所得额 0410096001 企业有关企业所得税政策的通知》财 小于3万元的,减半 税〔2009〕133号 征收。 《财政部国家税务总局关于专项用途 符合条件的专项用途 0410103001 财政性资金有关企业所得税处理问题 财政性资金收入免税 的通知》财税〔2009〕87号

公益性社会团体或者县 级以上人民政府及其部 2008-2009年度对应所得 《财政部国家税务总局民政部关于公 门,用于公益事业的捐 税年度汇算清缴附表三第 取值*企业2008益性捐赠税前扣除有关问题的通知》 赠支出,在年度利润总 28行第二列数据填写; 2010年的适用税率 额12%以内的部分,准 财税〔2008〕160号 予在计算应纳税所得额 2010年未汇算清缴不填 时扣除

改善民生

增值税转型改革

鼓励高新技术残ຫໍສະໝຸດ 人就业《财政部国家税务总局关于部分货物 销售旧的固定资产按 按备案通知书上减 已办理备案的填写 0102014001 适用增值税低税率和简易办法征收增 4%减半征收增值税 免的税额填写 值税政策的通知》财税〔2009〕9号 《财政部国家税务总局关于全国实施 2009年1月1日起固定 按2010年1-12月实 仅填写2010年度固定资产 0106054001 增值税转型改革若干问题的通知》财 资产进项税额允许抵 际抵扣的固定资产 抵扣的进项税额 税〔2008〕170号 扣 进项税额填写 2008-2009年度对应 2008-2009年度对应所得 所得税年度汇算清 税年度汇算清缴附表五第 缴附表五第35行数 《中华人民共和国企业所得税法》 批准的高新技术企业 35行数据填写;2010年数 0401019001 据填写;2010年数 (主席令第63号) 所得税税率享受15% 据按照所得税四季度预缴 据按照所得税四季 申报表累计金额第7行填 度预缴申报表累计 写 金额第8行填写 《财政部国家税务总局关于安置残疾 对应所得税年度汇算清缴 残疾人工资在所得税 取值*企业20080402001001 人员就业有关企业所得税优惠政策问 附表五第11行数据填写; 前加计扣除 2010年的适用税率 题的通知》财税〔2009〕70号 2010年未汇算清缴不填

企业所得税优惠备案项目及减免性质代码明细

企业所得税优惠备案项目及减免性质代码明细【业务描述】企业所得税优惠备案是指符合企业所得税优惠条件的纳税人,按规定将相关资料报税务机关备案,具体包括:(1)国债利息收入免征企业所得税(减免性质代码:04083904)。

(2)取得的地方政府债券利息收入免征企业所得税(减免性质代码:04081507)。

(3)符合条件的居民企业之间股息、红利等权益性投资收益免征企业所得税(减免性质代码:04083907、04129999)。

(4)设立机构、场所的非居民企业从居民企业取得与该机构、场所有实际联系的股息、红利免征企业所得税(减免性质代码:04083906)。

(5)符合条件的非营利组织的收入免征企业所得税(减免性质代码:04120601)。

(6)中国清洁发展机制基金取得的收入免征企业所得税(减免性质代码:04061002)。

(7)证券投资基金从证券市场中取得的收入暂不征收企业所得税(减免性质代码:04081505,)。

(8)投资者从证券投资基金分配中取得的收入暂不征收企业所得税(减免性质代码:04081516)。

(9)证券投资基金管理人运用基金买卖股票、债券的差价收入暂不征收企业所得税(减免性质代码:04081517)。

(10)综合利用资源生产产品取得的收入在计算应纳税所得额时减计收入(减免性质代码:04064005)。

(11)金融、保险等机构取得的涉农贷款利息收入、保费收入在计算应纳税所得额时减计收入(减免性质代码:04091505)。

(12)取得的中国铁路建设债券利息收入减半征收企业所得税(减免性质代码:04121302)。

(13)开发新技术、新产品、新工艺发生的研究开发费用加计扣除(减免性质代码:04024401)。

(14)安置残疾人员及国家鼓励安置的其他就业人员所支付的工资加计扣除(减免性质代码:04012704)。

(15)从事农、林、牧、渔业项目的所得减免征收企业所得税(减免性质代码:04099905)。

财税实务企业所得税优惠备案项目及减免性质代码明细

财税实务企业所得税优惠备案项目及减免性质代码明细【业务描述】企业所得税优惠备案是指符合企业所得税优惠条件的纳税人,按规定将相关资料报税务机关备案,具体包括:(1)国债利息收入免征企业所得税(减免性质代码:04083904)。

(2)取得的地方政府债券利息收入免征企业所得税(减免性质代码:04081507)。

(3)符合条件的居民企业之间股息、红利等权益性投资收益免征企业所得税(减免性质代码:04083907、04129999)。

(4)设立机构、场所的非居民企业从居民企业取得与该机构、场所有实际联系的股息、红利免征企业所得税(减免性质代码:04083906)。

(5)符合条件的非营利组织的收入免征企业所得税(减免性质代码:04120601)。

(6)中国清洁发展机制基金取得的收入免征企业所得税(减免性质代码:04061002)。

(7)证券投资基金从证券市场中取得的收入暂不征收企业所得税(减免性质代码:04081505,)。

(8)投资者从证券投资基金分配中取得的收入暂不征收企业所得税(减免性质代码:04081516)。

(9)证券投资基金管理人运用基金买卖股票、债券的差价收入暂不征收企业所得税(减免性质代码:04081517)。

(10)综合利用资源生产产品取得的收入在计算应纳税所得额时减计收入(减免性质代码:04064005)。

(11)金融、保险等机构取得的涉农贷款利息收入、保费收入在计算应纳税所得额时减计收入(减免性质代码:04091505)。

(12)取得的中国铁路建设债券利息收入减半征收企业所得税(减免性质代码:04121302)。

(13)开发新技术、新产品、新工艺发生的研究开发费用加计扣除(减免性质代码:04024401)。

(14)安置残疾人员及国家鼓励安置的其他就业人员所支付的工资加计扣除(减免性质代码:04012704)。

(15)从事农、林、牧、渔业项目的所得减免征收企业所得税(减免性质代码:04099905)。

减免政策代码表

减免政策代码表政府实施减免政策是为了促进经济发展,鼓励企业投资,帮助困难群体脱贫致富。

为了方便管理和执行,政府会对各项减免政策进行分类编码。

本文将为大家介绍一些常见的减免政策代码,并解释其具体含义。

一、增值税减免政策代码1. A001:农产品生产者增值税免征政策该政策针对农产品生产者,对其生产的农产品销售不征收增值税。

这样可以降低农产品价格,促进农产品生产和销售。

2. A002:小规模纳税人增值税免征政策根据法律规定,年销售额未超过一定金额的小规模纳税人可以免征增值税。

这样可以减轻小企业的负担,促进其发展。

3. A003:商业银行代理销售金融产品增值税减免政策商业银行作为金融产品销售的渠道之一,对代理销售的金融产品可以享受增值税减免政策。

这可以促进金融产品的销售,并增加银行的收入。

二、企业所得税减免政策代码1. B001:科技创新型企业所得税优惠政策该政策针对科技创新型企业,可以享受所得税减免或优惠税率。

这样有利于激励企业进行科技创新,促进经济发展。

2. B002:鼓励民间投资企业所得税减免政策政府鼓励民间投资,推动经济发展。

对于符合条件的民间投资企业,可以享受所得税减免政策。

这可以吸引更多的民间资本进入市场,带动经济增长。

3. B003:扶贫产业企业所得税减免政策扶贫产业是解决贫困问题、促进经济发展的重要手段之一。

为了支持扶贫产业发展,政府对扶贫产业企业可以给予所得税减免政策。

这有助于推动贫困地区产业发展,带动贫困人口增收。

三、个人所得税减免政策代码1. C001:农村居民个人所得税免征政策为了减轻农村居民个人税负,政府对农村居民的个人所得税可以免征。

这样可以增加农民收入,改善其生活水平。

2. C002:非居民个人所得税减免政策对于非居民个人(如外籍人士、海外华人等),根据相关法律规定,可以享受个人所得税减免政策。

这可以吸引更多外籍人士来华投资和工作,促进经济发展。

3. C003:个人所得税特殊减免政策针对一些特殊人群(如老人、残疾人、抗战老兵等),政府会根据具体情况给予个人所得税减免政策。

减免税分类及代码表

减免税分类及代码表

税种

减免项目大类

减免项目小类

减免代码 0101052001 0101052002

支持自主创新 鼓励高新技术 0101052003 0101052004 支持科技事业 残疾人就业 0101081001 0102001001 0102014001 改善民生 改善民生 扶持残疾人 支持汶川重建 0102014002 0102058001 0102095001 0103027001 合理利用资源 环境保护、节能减排 0103027003 支持环境保护 减轻中小企业税负 提高起征点 0103028001 0104041001 0103027002

0110094003 0110094004 0110094005

0110094006 支持文化教育 0110094007 0110094008 0110094009 0110094010

0110094011 0110094012 0110097001 支持医疗卫生 0110097002 0110107001 其他税收优惠 0110107002 0110107003 环境保护、节能减排 支持环境保护 支持举办奥运 支持航空事业 消 费 税 支持其他各项社会事业 支持上海世博 0203028001 0210060001 0210075001 0210086001 0210107001 0210107002 其他税收优惠 0210107003 0210107004 鼓励技术转让 鼓励高新技术 增强自主创新能力 支持科技事业 0301024001 0301052001 0301081001

0109105003 0109105004 0109105005 0109105006 促进医疗卫生 0110011001 0110013001 支持发展水电 0110013002 明确拍卖行政策 0110034001 0110047001 支持无偿援助

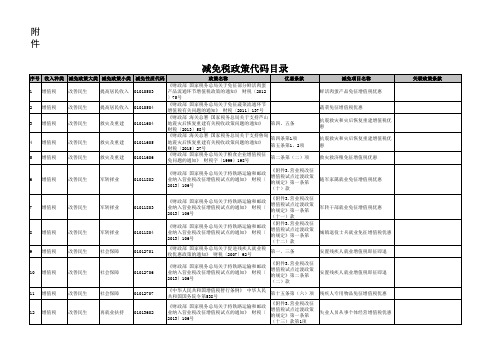

减免税政策代码目录

附件

1.本表所列政策为税收法律法规规定、国务院制定或经国务院批准,由财政部、国家税务总局等中央机关发布的减免税政策。

对于地方政府或部门依照法律法规制定发布的适用于本地的减免税政策,以各地税务机关发布的内容为准。

2.减免性质代码:是减免税政策按收入种类、政策优惠领域类别细分条款的代码表现,用于减免税申报、备案、核准、减免退税等业务事项办理中“减免性质代码”栏目的填报。

在享受增值税、消费税、营业税减免同时减免城市维护建设税、教育费附加和地方教育附加的,城市维护建设税、教育费附加和地方教育附加相应代码可以采用增值税、消费税、营业税减免性质代码。

3.优惠条款:未填写优惠条款的代码是指本代码代表该项减免税政策中相应收入种类有关的所有减免税政策条款。

4.减免项目名称:是减免税政策条款的简称,用于减免税申报、备案、核准、减免退税等业务事项办理中“减免项目”等栏目的填报。

5.关联政策条款:与当前行所列政策条款属同一减免项目,办理相应减免税事项采用当前行减免性质代码。

6.本表未包含,但现行有效的减免税政策,在减免税业务办理过程中,可选用相应收入种类下减免政策大类为“支持其他各项事业”,减免政策小类为“其他”的减免性质代码。

7.本表将根据政策发布、废止等调整情况,适时更新。

减免税常用代码

减免税调查统计常用减免代码一览表(税政科整理,供参考选用)一、增值税1、残疾人就业即征即退010*******2、一般纳税人简易办法征收增值税010*******3、国有粮食购销企业免征增值税010*******4、污水处理费免征增值税010*******5、固定资产抵扣进项税额010*******6、种植业、养殖业等农业生产者、销售避孕药具免征增值税010*******7、供热企业居民供暖免增值税010*******8、农林剩余物为原料综合利用产品增值税优惠010*******9、销售废旧物资2009年返70%,2010年返50%增值税适用010*******10、免征农村电网维护费增值税011008300411、农业生产资料(批发零售化肥、农药、农机、农膜等)销售免征增值税011008300512、饲料产品免征增值税011008300613、有机肥产品免征增值税011008300714、新华书店增值税优惠011009400715、外资企业购进国产设备退增值税0110107003二、车辆购置税1、企业2009度购置1.6排量以下乘用车减征5%适用13100080012、企业2009度购置1.6排量以下乘用车减征2.5%适用1310008002三、企业所得税——残疾人就业。

(0402001001)财税〔2009〕70号第一条规定:企业安置残疾人员的,在按照支付给残疾职工工资据实扣除的基础上,可以在计算应纳税所得额时按照支付给残疾职工工资的100%加计扣除——资源综合利用,减按90%计入收入总额。

(0409105001)——鼓励购买国债和权益性投资。

(0410021001)——推动文化体制改革。

(0410045001)财税〔2009〕34号第一条规定:经营性文化事业单位转制为企业,自转制注册之日起免征企业所得税。

——支持农村建设。

(0410083001)《中华人民共和国企业所得税法实施条例》第八十六条规定:企业从事农、林、牧、渔业项目的所得,可以免征、减征企业所得税——支持小企业经营。

减免税政策代码表

1.本表所列政策为税收法律法规规定、国务院制定或经国务院批准,由财政部、国家税务总局等中央机关发布的减免税政策。

对于地方政府或部门依照法律法规制定发布的适用于本地的减免税政策,以各地税务机关发布的内容为准。

2.减免性质代码:是减免税政策按收入种类、政策优惠领域类别细分条款的代码表现,用于减免税申报、备案、核准、减免退税等业务事项办理中“减免性质代码”栏目的填报。

在享受增值税、消费税、营业税减免同时减免城市维护建设税、教育费附加和地方教育附加的,城市维护建设税、教育费附加和地方教育附加相应代码可以采用增值税、消费税、营业税政策相应减免性质代码。

3.优惠条款:未填写优惠条款的代码是指本代码代表该项减免税政策中相应收入种类有关的所有减免税政策条款。

4.减免项目名称:是减免税政策条款的简称,用于减免税申报、备案、核准、减免退税等业务事项办理中“减免项目”等栏目的填报。

5.关联政策条款:与当前行所列政策条款属同一减免项目,办理相应减免税事项采用当前行减免性质代码。

6.本表未包含,但现行有效的减免税政策,在减免税业务办理过程中,可选用相应收入种类下减免政策大类为“支持其他各项事业”,减免政策小类为“其他”的减免性质代码。

7.本表将根据政策发布、废止等调整情况,适时更新。

增值税减免性质代码明细

本市场金融市场0001081508值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081509《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081510《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081511《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081512《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081513《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081515《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081517《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081518《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081519《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场资本市场0001083913《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持三农金融市场0001091501《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持三农农村建设0001092313《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持三农其他0001099903《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育教育0001101402《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育教育0001101403《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育教育0001101404《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育教育0001101405《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育教育0001101406《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育文化0001103227《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育文化0001103228《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号育体育文化0001103229值税试点的通知》 财税〔2016〕36号支持文化教育体育文化0001103230《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业国防建设0001120706《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业交通运输0001121310《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业商品储备0001122601《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业医疗卫生0001123406《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业其他0001129927《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业其他0001129928《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业其他0001129931《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持三农农村建设0001092314《财政部 国家税务总局关于继续实行农村饮水安全工程建设运营税收优惠政策的通知》 财税〔2016〕改善民生社会保障0001012717《财政部 国家税务总局关于促进残疾人就业增值税政策的通知》 财税〔2016〕52号支持金融资本市场金融市场0001081502《财政部 国家税务总局关于黄金期货交易有关税收政策的通知》 财税〔2008〕5号改善民生住房0001011705《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号改善民生军转择业0001011805《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号改善民生军转择业0001011808《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号改善民生再就业扶持0001013605《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号改善民生再就业扶持0001013607《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业其他0001129932《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号改善民生社会保障0001012716《财政部 国家税务总局关于促进残疾人就业增值税政策的通知》 财税〔2016〕52号支持金融资本市场金融市场0001081520《财政部 国家税务总局关于黄金期货交易有关税收政策的通知》 财税〔2008〕5号2003/2/21第二条金融资产管理公司免征增值税优惠2016/5/1附件3第一条第(十五)款优惠2016/5/1附件3第一条第(三十四)款为了配合国家住房制度改革,企业、行政事业单位按房改成本价、标准价出售住房取得的收入免征增值2016/5/1附件3第五条个人将购买2年以上(含2年)的住房对外销售免征增值税优惠2016/5/12018/12/31附件3第一条第(十六)款公共租赁住房经营管理单位出租公共租赁住房免征增值税优惠2016/5/1附件3第一条第(三十九)款第2项随军家属从事个体经营免征增值税优惠2016/5/1附件3第一条第(四十)款第1项军转干部从事个体经营免征增值税优惠2016/5/1附件3第一条第(三十九)款第1项企业安置随军家属免征增值税优惠2016/5/1附件3第一条第(四十)款第2项企业安置军转干部免征增值税优惠2016/5/1附件3第一条第(一)款托儿所、幼儿园提供的保育和教育服务免征增值税优惠2016/5/1附件3第一条第(二)款养老机构提供的养老服务免征增值税优惠2016/5/1附件3第一条第(三)款残疾人福利机构提供的育养服务免征增值税优惠2016/5/1附件3第一条第(四)款婚姻介绍服务免征增值税优惠2016/5/1附件3第一条第(五)款殡葬服务免征增值税优惠2016/5/1附件3第一条第(十九)款第5项住房公积金管理中心用住房公积金在指定的委托银行发放的个人住房贷款取得的利息收入免征增值税优2016/5/1附件3第一条第(三十一)款家政服务企业由员工制家政服务员提供家政服务取得的收入免征增值2016/5/1附件3第一条第(六)款残疾人员本人为社会提供的服务免征增值税优惠2016/5/1附件3第一条第(三十二)款福利彩票、体育彩票的发行收入免征增值税优惠2016/5/1附件3第一条第(三十六)款涉及家庭财产分割的个人无偿转让不动产、土地使用权免征增值税优2016/5/1附件3第一条第(二十六)款技术转让、技术开发免征增值税优惠2016/5/1附件3第一条第(十七)款台湾航运公司、航空公司从事海峡两岸海上直航、空中直航业务在大陆取得的运输收入免征增值税优惠2016/5/1附件3第一条第(二十四)款符合条件的担保机构从事中小企业信用担保或者再担保业务取得的收入免征增值税优惠2016/5/1附件1第五十条小微企业免征增值税优惠2016/5/1附件3第一条第(二十七)款合同能源管理项目免征增值税优惠2016/5/1附件3第一条第(十九)款第3项国债、地方政府债利息收入免征增值税优惠2016/5/1附件3第一条第(十九)款第6项外汇管理部门在从事国家外汇储备经营过程中,委托金融机构发放的外汇贷款取得的利息收入免征增值2016/5/1附件3第一条第(十九)款第7项统借统还业务取得的利息收入免征增值税优惠2016/5/1附件3第一条第(二十)款被撤销金融机构以货物、不动产、无形资产、有价证券、票据等财产清偿债务免征增值税优惠2016/5/1附件3第一条第(二十二)款第2项香港市场投资者(包括单位和个人)通过沪港通买卖上海证券交易所上市A股取得的收入免征增值税2016/5/1附件3第一条第(二十二)款第3项香港市场投资者(包括单位和个人)通过基金互认买卖内地基金份额取得的收入免征增值税优惠2016/5/1附件3第一条第(二十二)款第4项证券投资基金(封闭式证券投资基金,开放式证券投资基金)管理人运用基金买卖股票、债券取得的收入免征增值税优惠2016/5/1附件3第一条第(二十三)款金融同业往来利息收入免征增值税优惠2016/5/1附件3第一条第(二十二)款第1项合格境外投资者(简称QFII)委托境内公司在我国从事证券买卖业务取得的收入免征增值税优惠2016/5/1附件3第一条第(二十二)款第5项个人从事金融商品转让业务取得的收入免征增值税优惠2016/5/1附件3第一条第(十九)款第4项人民银行对金融机构的贷款的利息收入免征增值税优惠2016/5/1附件3第一条第(二十一)款保险公司开办的一年期以上人身保险产品取得的保费收入免征增值税2016/5/12016/12/31附件3第一条第(十九)款第1项金融机构农户小额贷款取得的利息收入免征增值税优惠2016/5/1附件3第一条第(十)款农业机耕、排灌、病虫害防治、植物保护、农牧保险以及相关技术培训业务,家禽、牲畜、水生动物的配种和疾病防治免征增值税优惠2016/5/1附件3第一条第(三十五)款将土地使用权转让给农业生产者用于农业生产免征增值税优惠2016/5/1附件3第一条第(八)款从事学历教育的学校提供的教育服务免征增值税优惠2016/5/1附件3第一条第(九)款学生勤工俭学提供的服务免征增值税优惠2016/5/1附件3第一条第(十九)款第2项国家助学贷款取得的利息收入免征增值税优惠2016/5/1附件3第一条第(二十九)款政府举办的从事学历教育的高等、中等和初等学校(不含下属单位),举办进修班、培训班取得的全部归该学校所有的收入免征增值2016/5/1附件3第一条第(三十)款政府举办的职业学校设立的企业从事“现代服务”、“生活服务”业务活动取得的收入免征增值税免征2016/5/1附件3第一条第(十一)款纪念馆、博物馆、文化馆、文物保护单位管理机构、美术馆、展览馆、书画院、图书馆在自己的场所提供文化体育服务取得的第一道门票收入免征增值税优惠2016/5/1附件3第一条第(十二)款寺院、宫观、清真寺和教堂举办文化、宗教活动的门票收入免征增值2016/5/12017/12/31附件3第一条第(二十八)款科普单位的门票收入,以及县级及以上党政部门和科协开展科普活动的门票收入免征增值税优惠2016/5/1附件3第一条第(十四)款个人转让著作权免征增值税优惠2016/5/1附件3第一条第(三十三)款军队空余房产租赁收入免征增值税优惠2016/5/1附件3第一条第(十八)款国际货物运输代理服务免征增值税优惠2016/5/1附件3第一条第(二十五)款国家商品储备管理单位及其直属企业承担商品储备任务,从中央或者地方财政取得的利息补贴收入和价差补贴收入免征增值税优惠2016/5/1附件3第一条第(七)款医疗机构提供的医疗服务免征增值税优惠2016/5/1附件3第一条第(三十七)款土地所有者出让土地使用权和土地使用者将土地使用权归还给土地所有者免征增值税优惠2016/5/1附件3第一条第(三十八)款县级以上地方人民政府或自然资源行政主管部门出让、转让或收回自然资源使用权(不含土地使用权)免征增值税优惠2016/5/1附件3第一条第(十三)款行政单位之外的其他单位收取的符合条件的政府性基金和行政事业性收费免征增值税优惠2016/1/12018/12/31第四条农村饮水安全工程免征增值税优惠2016/5/1第八条残疾人个人提供劳务免征增值税优惠2008/1/1黄金期货交易免征增值税优惠2016/5/1附件2第一条第(九)款第6项个人出租住房应按照5%的征收率减按1.5%计算应纳增值税2016/5/1附件3第三条第(一)款第1项退役士兵从事个体经营扣减增值税优惠2016/5/1附件3第三条第(一)款第2项企业招用退役士兵扣减增值税优惠2016/5/1附件3第三条第(二)款第1项重点群体从事个体经营扣减增值税优惠2016/5/1附件3第三条第(二)款第2项招录重点群体就业扣减增值税优惠2016/5/1附件2第一条第(九)款第2项公路经营企业中的一般纳税人选择适用简易计税方法减按3%计算应纳2016/5/1第一、三条安置残疾人就业增值税即征即退2008/1/1黄金期货交易增值税即征即退税额式减免有效核算新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增“减免项目名称”调整新增减征增值税新增扣减增值税新增扣减增值税新增扣减增值税新增扣减增值税新增减征增值税新增新增。

减免税性质代码

94 95 96 97 98 99 100 101 102 103

增值税 支持其他各项事业 其他 增值税 支持其他各项事业 其他 增值税 支持其他各项事业 其他 增值税 支持其他各项事业 其他 增值税 支持其他各项事业 其他 增值税 支持其他各项事业 其他 增值税 支持其他各项事业 其他 增值税 支持其他各项事业 其他 改善民生 救灾及重建 增值税 增值税 支持金融资本市场 金融市场

减免性质大类 减免性质小类 减免性质代码 改善民生 提高居民收入 01010502 改善民生 提高居民收入 01010503 改善民生 提高居民收入 01010504 改善民生 救灾及重建 01011604 改善民生 军转择业 01011802 改善民生 社会保障 01012701 改善民生 社会保障 01012702 改善民生 社会保障 01012706 改善民生 社会保障 01012707 改善民生 再就业扶持 01013602 改善民生 再就业扶持 01013603 改善民生 再就业扶持 01013604 改善民生 其他 01019901 改善民生 其他 01019902 改善民生 其他 01019904 改善民生 其他 01019905 鼓励高新技术 技术转让 01021202 鼓励高新技术 科技发展 01021901 鼓励高新技术 科技发展 01021902 鼓励高新技术 外包服务 01023002 促进区域发展 东部发展 01030302 促进区域发展 两岸交流 01032102 促进区域发展 西部开发 01033301 促进区域发展 其他 01039901 促进小微企业发展 未达起征点 01042801 促进小微企业发展 未达起征点 01042803 促进小微企业发展 未达起征点 01042804 促进小微企业发展 免征增值税和营业税政策 01045301 促进小微企业发展 免征增值税和营业税政策 01045302 转制升级 企业发展 01052402 转制升级 企业发展 01052403 转制升级 其他 01059901 节能环保 资源综合利用 01064001 节能环保 资源综合利用 01064002 节能环保 资源综合利用 01064003 节能环保 资源综合利用 01064005 节能环保 资源综合利用 01064007 节能环保 资源综合利用 01064009 节能环保 资源综合利用 01064010 节能环保 电力建设 01064204 节能环保 其他 01069901 支持金融资本市场 金融市场 01081501 支持金融资本市场 金融市场 01081502 支持金融资本市场 金融市场 01081503 支持金融资本市场 金融市场 01081505 支持金融资本市场 资本市场 01083901

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

35

密集型烤房设备、频振式杀虫灯、自动虫情测报灯、粘虫板

01 增值税

36

卷帘机

01 增值税

37

纳税人生产销售和批发、零售滴灌带和滴灌管产品免征增值税 01 增值税 部分饲料产品(包括:单一大宗饲料、混和饲料、配合饲料、 01 增值税 复合预混饲料、浓缩饲料) 除豆粕外的其他粕类饲料产品免征增值税 饲用鱼油 矿物质微量元素舔砖 01 增值税 01 增值税 01 增值税

01010017 农业生产者 销售的自产农业产品、 避孕药品和用具、古旧 图书等七项免征增值税

16

农民专业合作社销售本社成员生产的农业产品

01 增值税

17

农民专业合作社向本社成员销售的农膜、种子、种苗、化肥、 01 增值税 农药、农机 罂粟替代种植报关进口后直接销售或者经生产加工后仍属于初 01 增值税 级农产品的

01010017 农业生产者 销售的自产农业产品、 避孕药品和用具、古旧 图书等七项免征增值税 01010020 农业生产资 料免征增值税 01010017 农业生产者 销售的自产农业产品、 避孕药品和用具、古旧 图书等七项免征增值税 01010017 农业生产者 销售的自产农业产品、 避孕药品和用具、古旧 图书等七项免征增值税 01010007 政府储备食 用植物油企业免征增值 税 01010051 从事蔬菜批 发、零售的纳税人销售 的蔬菜免征增值税 01010057 从事农产品 批发、零售的纳税人销 售的部分鲜活肉蛋产品 免征增值税 01010020 农业生产资 料免征增值税 01010020 农业生产资 料免征增值税

国内定点生产企业生产的国产抗艾滋病病毒药品

01 增值税

52

向社会收购的古旧图书

01 增值税

53

广播电影电视行政主管部门(包括中央、省、地市及县级)按 照各自职能权限批准从事电影制片、发行、放映的电影集团公 01 增值税 司(含成员企业)、电影制片厂及其他电影企业取得的销售电 影拷贝收入免征增值税 党报、党刊将其发行、印刷业务及相应的经营性资产剥离组建 的文化企业,自注册之日起所取得的党报、党刊发行收入和印 01 增值税 刷收入免征增值税 图书批发、零售环节免征增值税 01 增值税

01 增值税

61

中国南方机车车辆工业集团公司所属企业,其为铁路系统修理 01 增值税 铁路货车业务免征增值税。 中国北方机车车辆工业集团公司所属企业,其为铁路系统修理 01 增值税 铁路货车的业务免征增值税。 农五系列飞机 01 增值税

62

63

64

中国信达资产管理公司、中国华融资产管理公司、中国长城资 产管理公司和中国东方资产管理公司接受国有银行不良债权业 01 增值税 务以及处置剩余政策性剥离不良资产

18

19

制种企业销售种子

01 增值税

20

销售政府储备食用植物油

01 增值税

21

从事蔬菜批发、零售的纳税人销售的蔬菜

01 增值税

22

对从事农产品批发、零售的纳税人销售的部分鲜活肉蛋产品免 01 增值税 征增值税 农膜 01 增值税

23 24

生产销售的除硝酸铵以外的氮肥、磷肥以及以免税化肥为主要 01 增值税 原料的复混肥 生产含硝态氮的复合肥(俗称硝基复合肥)的中间产品熔融态 氮肥属于氮肥的一种,在此基础上生产的硝基复合肥,应根据 财税〔2001〕113号文件中免税化肥成本占该硝基复合肥原料中 01 增值税 全部化肥成本的比重是否高于70%的规定,确定其是否属于免税 的复合肥 氨化硝酸钙 批发和零售的种子、种苗、化肥、农药、农机 国内企业生产销售的尿素产品 纳税人生产销售的磷酸二铵产品 纳税人生产销售和批发、零售有机肥产品 01 增值税 01 增值税 01 增值税 01 增值税 01 增值税

54

55

56

新华书店免征增值税(新华书店系统使用此条)

01 增值税

57

由残疾人组织直接进口供残疾人专用的物品

01 增值税

58

供残疾人专用的假肢、轮椅、矫型器(包括上肢矫型器、下肢 01 增值税 矫型器、脊椎侧弯矫型器)

59

残疾人员个人提供加工和修理修配劳务

01 增值税

60

铁路系统内部单位为本系统修理货车的业务

38

39 40 41

42

精料补充料属于《财政部 国家税务总局关于饲料产品免征增值 税问题的通知》(财税〔2001〕121号,以下简称“通知”)文 01 增值税 件中“配合饲料”范畴,可按照该通知及相关规定免征增值税

01010036 饲料产品免 征增值税

43

饲料级磷酸二氢钙

01 增值税

01010036 饲料产品免 征增值税 01010036 饲料产品免 征增值税

31

农机产品,其征税范围具体见《增值税部分货物征税范围注释 01 增值税 》 不带动力的手扶拖拉机(也称“手扶拖拉机底盘”)和三轮农用 运输车 农用水泵、农用柴油机 01 增值税

32

33

01 增值税

34

蚕箔、蚕簇、蚕网、枝剪

01 增值税

01010020 农业生产资 料免征增值税 01010020 农业生产资 料免征增值税 01010020 农业生产资 料免征增值税 01010031 生产销售和 批发、零售滴灌带和滴 灌管产品免征增值税 01010036 饲料产品免 征增值税 01010042 豆粕以外的 其他粕类产品免征增值 税 01010036 饲料产品免 征增值税 01999999 其他减免原 因

44

部分饲料产品(指在生产环节免税的饲料产品)国内流通环节 01 增值税 免税

45

农村电管站或者其他单位在收取电价时一并向用户收取的农村 01 增值税 电网维护费(包括低压线路损耗和维护费以及电工经费)

01010022 农村电网维 护费免征增值税 01010017 农业生产者 销售的自产农业产品、 避孕药品和用具、古旧 图书等七项免征增值税 01010023 医疗卫生机 构免征增值税 01010023 医疗卫生机 构免征增值税 01010023 医疗卫生机 构免征增值税 01010035 血站供应给 医疗机构的临床用血免 征增值税 01010052 抗艾滋病病 毒药品免征增值税 01010017 农业生产者 销售的自产农业产品、 避孕药品和用具、古旧 图书等七项免征增值税

15

纳税人采取“公司+农户”经营模式从事畜禽饲养,即公司与 农户签订委托养殖合同,向农户提供畜禽苗、饲料、兽药及疫 苗等(所有权属于公司),农户饲养畜禽苗至成品后交付公司回 01 增值税 收,公司将回收的成品畜禽用于销售。在上述经营模式下,纳 税人回收再销售畜禽,属于农业生产者销售自产农产品,应根 据《中华人民共和国增值税暂行条例》的有关规定免征增值税

25

01010020 农业生产资 料免征增值税

26 27 28 29 30

01010020 农业生产资 料免征增值税 01010020 农业生产资 料免征增值税 01010026 尿素产品免 征增值税 01010020 农业生产资 料免征增值税 01010038 生产销售批 发零售有机肥产品免征 增值税 01010020 农业生产资 料免征增值税 01010020 农业生产资 料免征增值税 01010020 农业生产资 料免征增值税

图例: 表示较上一版新增加的项目 表示较上一版修改的项目 表示取消或执行到期的项目

上一版本号: 本版号:

20140612版

CT

序号 优惠项目 征收项目 减免原因 01010001 销售自产的 再生水免征增值税 01010002 销售自产的 以废旧轮胎为全部生产 原料生产的胶粉免征增 值税 01010003 销售自产的 翻新轮胎免征增值税 01010004 销售自产的 生产原料中掺兑废渣比 例不低于30%特定建材 产品免征增值税 01010005 污水处理劳 务免征增值税 01010055 对销售自产 的以建(构)筑废物、 煤矸石为原料生产的建 筑砂石骨料免征增值税 01010056 对垃圾处理 、污泥处理处置劳务免 征增值税 01010033 销售黄金和 黄金矿砂免征增值税 01010033 销售黄金和 黄金矿砂免征增值税 01010033 销售黄金和 黄金矿砂免征增值税 01010048 上海期货交 易所的会员和客户通过 上海期货交易所交易的 期货保税交割标的物, 暂免征收增值税 01010030 人民银行配 售黄金免征增值税 01010028 通过钻交所 销售的国内开采或加工 的钻石在国内销售环节 免征增值税 01010017 农业生产者 销售的自产农业产品、 避孕药品和用具、古旧 图书等七项免征增值税

国家大剧院工程施工单位附近设的工厂或车间,生产销售的直 01 增值税 接用于国家大剧院工程的水泥预制构件、其他构件或建筑材料

8

黄金生产和经营单位销售黄金(不含成色为AU9999、AU9995 、AU999、AU995,规格为50克、100克、1公斤、3公斤、12 01 增值税 、5公斤的标准黄金)和黄金矿砂(含伴生金) 黄金交易所会员单位通过黄金交易所销售标准黄金(持有黄金 01 增值税 交易所开具的《黄金交易结算凭证》),未发生实物交割的 上海期货交易所会员和客户通过上海期货交易所销售标准黄金 (持上海期货交易所开具的《黄金结算专用发票》),发生实 01 增值税 物交割但未出库的

01010021 金融资产管 理公司收购、承接、处 置不良资产免征增值税

65

国有商业银行按财政部核定的数额,划转给金融资产管理公司 01 增值税 的资产(办理过户手续时) 被撤销金融机构清偿债务应缴纳的增值税 01 增值税

66

67

68 69 70

中国东方资产管理公司接收港澳国际(集团)有限公司的资 产,其销售转让该资产以及利用该资产从事融资租赁业务应缴 01 增值税 纳的增值税 对港澳国际(集团)有限公司及其所属内地公司和香港公司在 中国境内的资产,在清理和被处置时转让该资产应缴纳的增值 01 增值税 税 外交机构人员购买自用汽柴油 01 增值税